Перекредитоваться по ипотеке в другом банке: Как рефинансировать ипотеку?

Содержание

Ответы на часто задаваемые вопросы

Отправить заявку на ипотеку

Ответы на часто задаваемые вопросы

— оценка предмета ипотеки в независимой оценочной компании (от 2 до 5 т.р)

— комиссия банка (в зависимости от ипотечного продукта – не более 1 т.р. единовременно)

— страхование имущества и жизни (по тарифам страховых компаний, аккредитованных у АО «ДОМ.РФ»)

— государственная пошлина в Росреестре (в зависимости от ипотечного продукта от 1 до 3 т.р.)

— Да, это возможно. У нас предусмотрена возможность подтверждения дохода справкой по форме кредитора, при условии, что клиент трудоустроен официально.

Да, можете. Программа «Перекредитование» позволяет оформить ипотечный заем на погашение действующей ипотеки, оформленной на приобретение квартиры (на первичном либо вторичном рынке недвижимости).

Список документов находится в открытом доступе на сайте ipoteka30.ru

Также Вы можете направить запрос на наш электронный адрес [email protected]. На сайте также предусмотрена обратная связь, где Вы можете задавать все интересующие вас вопросы.

По всем вопросам, возникающим в процессе исполнения Вами обязательств по ипотечным кредитам/займам (в том числе информация о наличии задолженности, прием различных заявлений, подготовка справок в налоговую инспекцию, Пенсионный фонд РФ и др. организации, досрочное погашение кредита/займа, снятие обременения с предмета залога, изменение графиков погашения и т.д.) Вам необходимо обращаться в Астраханский филиал № 2351 Банка «ВТБ» (ПАО) по следующему адресу: г. Астрахань, ул. Савушкина, дом 12 Б, этаж 2, окно № 23

Отдел клиентского сопровождения ипотечных кредитов (ОКСИК).Наше агентство оказывает юридические услуги в сфере недвижимости от простых консультаций до полного сопровождения сделок, в том числе:

· полное сопровождение сделки по покупке недвижимости

· полное сопровождение сделки по продаже недвижимости

· юридические консультации по вопросам недвижимости

· полное юридическое сопровождение сделки (без риэлтерских услуг)

· проверка юридической чистоты сделки (квартиры) — проверка правоустанавливающих документов на жилье и их юридической чистоты (юридическая экспертиза) с выдачей письменной рекомендации

· консультации по вопросам предоставления имущественного налогового вычета при приобретении недвижимого имущества, в т.

ч. с ипотекой. Помощь в заполнении форм налоговой декларации 3-НДФЛ

ч. с ипотекой. Помощь в заполнении форм налоговой декларации 3-НДФЛ· консультации военнослужащих по вопросам НИС

· обеспечение клиентов информацией об отсутствии запрещений (арестов) на объекты недвижимости

· комплекс услуг по сделке, заключаемой в простой письменной форме

· комплекс услуг по сделке, заключаемой в нотариальной форме

· сопровождение заемщика при сдаче пакета документов по сделке на регистрацию в УФРС по Астраханской области

· консультационные услуги по вопросу сбора полного пакета документов, необходимого при подаче заявления в ПФ РФ с целью распоряжения средствами МСК (в случае направления средств МСК на погашение ипотечного займа)

· сопровождение заемщика при сдаче указанного заявления и необходимого пакета документов в ПФ РФ

· услуги технического характера (распечатка и копии документов)

Дистанционно возможно.

Вам необходимо распечатать анкету-заявление на получение ипотечного займа, заполнить ее (каждому заемщику), подписать. Все документы по списку (список документов №1 и список документов №2) необходимо отсканировать в формате pdf (сканированные копии должны быть в черно-белом формате, читаемые) и направить на нашу электронную почту [email protected]. После вынесения положительного решения необходимо:

Вам необходимо распечатать анкету-заявление на получение ипотечного займа, заполнить ее (каждому заемщику), подписать. Все документы по списку (список документов №1 и список документов №2) необходимо отсканировать в формате pdf (сканированные копии должны быть в черно-белом формате, читаемые) и направить на нашу электронную почту [email protected]. После вынесения положительного решения необходимо:1) Обеспечить осмотр недвижимости сотрудником агентства, либо самостоятельно заказать «Отчет по определению рыночной стоимости недвижимости» в независимой оценочной компании;

2) Предоставить в агентство реквизиты счёта любого из родителей (рекомендуем Сбербанк) для перевода займа. После чего сотрудники юридического отдела занимаются подготовкой необходимого пакета документов для проведения сделки. В согласованную дату необходимо приехать с продавцом в агентство. С собой нужно привезти оригиналы и копии всех документов, которые Вы нам присылали в электронном виде (если на осмотр выезжал наш сотрудник, то можете передать документы через него).

Таким образом, 1 раз нужно будет приехать для подписания документов для сделки и 1 раз — для того чтобы привезти копии зарегистрированных документов и получить справку об остатке долга для нотариуса и ПФР.

Таким образом, 1 раз нужно будет приехать для подписания документов для сделки и 1 раз — для того чтобы привезти копии зарегистрированных документов и получить справку об остатке долга для нотариуса и ПФР.

9 вещей, которые нужно знать перед рефинансированием ипотеки

Хотя низкие процентные ставки по ипотечным кредитам могут побудить многих домовладельцев реструктурировать свои финансы, решение о рефинансировании ипотечного кредита должно приниматься с учетом ваших личных финансовых обстоятельств. Ставки по ипотечным кредитам на этой неделе не должны быть решающим фактором при принятии решения о рефинансировании.

Есть девять ключевых соображений, которые необходимо рассмотреть, прежде чем подавать заявку на рефинансирование дома.

1. Знайте стоимость своего дома

Первая часть информации, которую вам нужно будет просмотреть, — это выяснить, сколько капитала находится в вашем доме. Если ваш дом сейчас стоит меньше, чем он был, когда вы начали свою ипотеку, что известно как отрицательный собственный капитал, то нет смысла рефинансировать вашу ипотеку.

В конце второго квартала 2021 года доверие потребителей поднялось до самого высокого уровня с начала пандемии COVID-19. Это означает, что, по данным поставщика информации о недвижимости CoreLogic, многие домовладельцы значительно увеличили свой капитал. Недавний отчет показывает, что домовладельцы в США с ипотечными кредитами (на долю которых приходится примерно 63% всей недвижимости) увеличили свой собственный капитал на 29%.0,3% в годовом исчислении (год к году), что представляет собой совокупный прирост собственного капитала в размере более 2,9 трлн долларов США и средний доход в размере 51 500 долларов США на одного заемщика со второго квартала 2020 года.

Это означает, что количество домовладельцев с отрицательным капиталом значительно уменьшилось за последний год. Во втором квартале 2020 года 1,8 млн домов, или 3,3% всей заложенной недвижимости, имели отрицательный собственный капитал. Это число уменьшилось на 30%, или 520 000 объектов, во втором квартале 2021 года.

Тем не менее, некоторые дома не восстановили свою стоимость, а у некоторых домовладельцев низкий собственный капитал. Рефинансирование с небольшим или нулевым капиталом не всегда возможно с обычными кредиторами. Тем не менее, некоторые государственные программы доступны. Лучший способ узнать, имеете ли вы право на участие в той или иной программе, — это посетить кредитора и обсудить ваши индивидуальные потребности. Домовладельцам с капиталом не менее 20% будет легче получить новый кредит.

2. Узнайте свой кредитный рейтинг

В последние годы кредиторы ужесточили стандарты выдачи кредитов. Некоторые потребители могут быть удивлены тем, что даже с очень хорошей кредитной историей они не всегда могут претендовать на самые низкие процентные ставки. Как правило, кредиторы хотят видеть кредитный рейтинг 760 или выше, чтобы претендовать на самые низкие процентные ставки по ипотечным кредитам. Заемщики с более низкими баллами могут по-прежнему получить новый кредит, но они могут платить более высокие процентные ставки или сборы.

Основные выводы

- Прежде чем вы решите рефинансировать ипотечный кредит, убедитесь, что у вас достаточно собственного капитала. Не менее 20% собственного капитала облегчит получение кредита.

- Убедитесь, что ваш кредитный рейтинг не ниже 760, а отношение долга к доходу (DTI) не превышает 36%.

- Ознакомьтесь с условиями, процентными ставками и затратами на рефинансирование, включая баллы и необходимость оплаты частного ипотечного страхования (PMI), чтобы определить, будет ли продвижение по кредиту отвечать вашим потребностям.

- Обязательно рассчитайте точку безубыточности и то, как рефинансирование повлияет на ваши налоги.

3. Знайте соотношение долга к доходу

Если у вас уже есть ипотечный кредит, вы можете предположить, что вы можете легко получить новый. Однако кредиторы не только подняли планку кредитного рейтинга, но и стали более строгими в отношении отношения долга к доходу (DTI). Хотя некоторые факторы, такие как высокий доход, длительный и стабильный опыт работы или значительные сбережения, могут помочь вам претендовать на кредит, кредиторы обычно хотят, чтобы ежемесячные платежи за жилье не превышали максимум 28% от вашего валового ежемесячного дохода. .

.

В целом, ваш коэффициент DTI должен составлять 36% или меньше, хотя с некоторыми дополнительными положительными факторами некоторые кредиторы могут подняться до 43%. Чтобы получить право, вы можете захотеть погасить часть долга перед рефинансированием.

4. Затраты на рефинансирование

Рефинансирование дома обычно стоит от 3% до 6% от общей суммы кредита, но заемщики могут найти несколько способов сократить расходы (или включить их в кредит). Если у вас достаточно капитала, вы можете включить расходы в свой новый кредит (и, таким образом, увеличить основную сумму долга). Некоторые кредиторы предлагают «бесплатное» рефинансирование, что обычно означает, что вы будете платить немного более высокую процентную ставку, чтобы покрыть расходы на закрытие. Не забывайте вести переговоры и присматриваться к ценам, потому что некоторые сборы за рефинансирование могут быть оплачены кредитором или даже снижены.

5. Ставки по сравнению со сроком

В то время как многие заемщики сосредотачиваются на процентной ставке, важно установить свои цели при рефинансировании, чтобы определить, какой ипотечный продукт соответствует вашим потребностям. Если ваша цель — максимально сократить ежемесячные платежи, вам понадобится кредит с самой низкой процентной ставкой на самый длительный срок.

Если ваша цель — максимально сократить ежемесячные платежи, вам понадобится кредит с самой низкой процентной ставкой на самый длительный срок.

Если вы хотите платить меньше процентов в течение срока кредита, ищите самую низкую процентную ставку на самый короткий срок. Заемщики, которые хотят погасить свой кредит как можно быстрее, должны искать ипотечный кредит с самым коротким сроком, который требует платежей, которые они могут себе позволить. Ипотечный калькулятор может показать вам влияние различных ставок на ваш ежемесячный платеж.

6. Пункты рефинансирования

Когда вы сравниваете различные предложения по ипотечному кредиту, убедитесь, что вы смотрите как на процентные ставки, так и на баллы. Баллы, равные 1% от суммы кредита, часто выплачиваются для снижения процентной ставки. Обязательно подсчитайте, сколько вы будете платить в баллах по каждому кредиту, так как они будут выплачены при закрытии или включены в основную сумму вашего нового кредита.

В последние годы кредиторы ужесточили свои стандарты одобрения кредитов, требуя более высоких кредитных рейтингов для лучших процентных ставок и более низких коэффициентов DTI, чем в прошлом.

7. Знайте свою точку безубыточности

Важным расчетом при принятии решения о рефинансировании является точка безубыточности: точка, в которой затраты на рефинансирование покрываются вашими ежемесячными сбережениями. После этого ваши ежемесячные сбережения полностью ваши. Например, если ваше рефинансирование стоит вам 2000 долларов, и вы экономите 100 долларов в месяц по сравнению с предыдущим кредитом, вам потребуется 20 месяцев, чтобы окупить ваши затраты. Если вы намерены переехать или продать свой дом в течение двух лет, то рефинансирование по этому сценарию может не иметь смысла.

8. Частное ипотечное страхование

Домовладельцы, которые имеют менее 20% собственного капитала в своем доме, когда они рефинансируют, должны будут оплатить частное ипотечное страхование (PMI). Если вы уже платите PMI по текущему кредиту, это не будет иметь для вас большого значения. Однако некоторые домовладельцы, чьи дома упали в цене с даты покупки, могут обнаружить, что им придется платить PMI в первый раз, если они рефинансируют свою ипотеку.

Если вы уже платите PMI по текущему кредиту, это не будет иметь для вас большого значения. Однако некоторые домовладельцы, чьи дома упали в цене с даты покупки, могут обнаружить, что им придется платить PMI в первый раз, если они рефинансируют свою ипотеку.

Сокращенные платежи из-за рефинансирования могут быть недостаточно низкими, чтобы компенсировать дополнительные затраты на PMI. Кредитор может быстро рассчитать, нужно ли вам платить PMI и сколько это добавит к вашим жилищным платежам.

9. Знай свои налоги

Многие потребители полагались на вычет процентов по ипотечным кредитам, чтобы уменьшить свой счет по федеральному подоходному налогу. Если вы рефинансируете и начинаете платить меньше процентов, то ваш налоговый вычет может быть меньше. (Важно иметь в виду, что мало кто считает это достаточной причиной, чтобы избежать рефинансирования.)

Однако также возможно, что процентный вычет будет выше в течение первых нескольких лет кредита (когда процентная часть ежемесячного платежа превышает основную сумму долга). Увеличение размера вашего кредита в результате снятия наличных или увеличения затрат на закрытие также повлияет на размер процентов, которые вы будете платить.

Увеличение размера вашего кредита в результате снятия наличных или увеличения затрат на закрытие также повлияет на размер процентов, которые вы будете платить.

Дискриминация при ипотечном кредитовании незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей (CFPB) или Министерство жилищного строительства и городского развития США (HUD).

Тем не менее, положения Закона о сокращении налогов и занятости (TCJA), принятого в декабре 2017 года, могут повлиять на ваше желание использовать вычет процентов по ипотеке. Новый более высокий стандартный вычет — 25 100 долларов США для супружеских пар, подающих совместную декларацию в 2021 году, по сравнению с 12 700 долларов США в соответствии с предыдущим законом — может сделать постатейные вычеты менее привлекательными с финансовой точки зрения для большего числа налогоплательщиков.

Более состоятельные домовладельцы, которые хотят рефинансировать крупную существующую ипотеку, по-прежнему смогут вычитать проценты по ипотечному долгу на сумму до 1 миллиона долларов, но лимит нового ипотечного долга теперь составляет 750 000 долларов для домов, купленных 15 декабря 2017 года или позже. Учитывая эти изменения, разумно проконсультироваться с налоговым консультантом для получения индивидуальной информации о влиянии рефинансирования на ваши налоги.

Часто задаваемые вопросы о рефинансировании

Сколько стоит рефинансирование вашего дома?

В 2020 году средняя стоимость рефинансирования ипотечного кредита на дом на одну семью составляла 3,39 доллара США.8, сообщает ClosingCorp. Как правило, вы можете рассчитывать на оплату от 2% до 6% от основной суммы кредита в качестве закрытия расходов. Например, для рефинансирования ипотеки на сумму 200 000 долларов ваши затраты на закрытие могут составлять от 4 000 до 10 000 долларов.

Какой кредитный рейтинг вам нужен для рефинансирования ипотечного кредита?

Кредитные требования различаются в зависимости от кредитора и типа ипотеки. Как правило, кредиторы хотят видеть кредитный рейтинг 760 или выше, чтобы претендовать на самые низкие процентные ставки по ипотечным кредитам. Заемщики с более низкими баллами могут по-прежнему получить новый кредит, но могут платить более высокие процентные ставки или сборы.

Как правило, кредиторы хотят видеть кредитный рейтинг 760 или выше, чтобы претендовать на самые низкие процентные ставки по ипотечным кредитам. Заемщики с более низкими баллами могут по-прежнему получить новый кредит, но могут платить более высокие процентные ставки или сборы.

Как правило, вам потребуется кредитный рейтинг не менее 620 для любого типа обычного рефинансирования ипотеки. Однако некоторые государственные программы требуют кредитного рейтинга 580 или вообще не имеют минимального уровня.

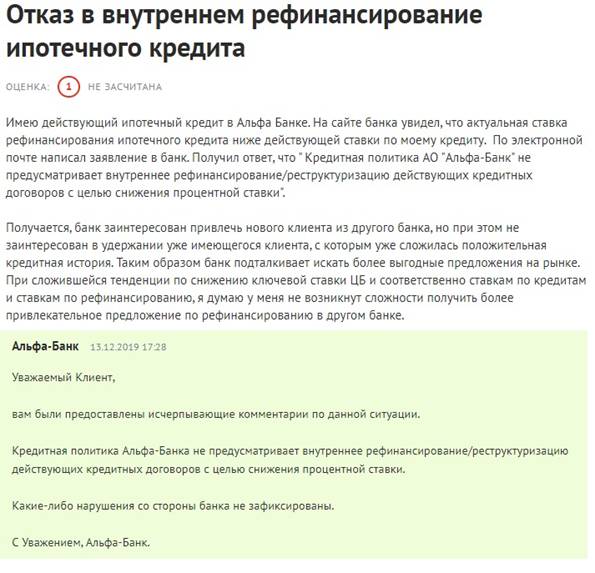

Могу ли я рефинансировать в том же банке?

Если коротко, то да, хотя это может быть и не лучший вариант. Рефинансирование с вашим текущим ипотечным кредитором имеет некоторые преимущества: у них уже есть ваша информация в файле, и они могут предложить вам хорошую сделку, чтобы остаться с ними. С другой стороны, если вы ищете самое лучшее предложение, то стоит поискать.

Как быстро я могу рефинансировать ипотеку?

В принципе, не существует минимального периода времени, который вы должны ждать, прежде чем рефинансировать вашу обычную ипотеку. Теоретически вы можете рефинансировать сразу после покупки дома. Тем не менее, у некоторых кредиторов есть правила, которые не позволяют заемщикам немедленно рефинансировать у того же кредитора.

Теоретически вы можете рефинансировать сразу после покупки дома. Тем не менее, у некоторых кредиторов есть правила, которые не позволяют заемщикам немедленно рефинансировать у того же кредитора.

Применимость этих правил к вам зависит от типа вашей ипотеки и кредитора. Имейте в виду, что существует также общее требование, согласно которому отношение долга к доходу (DTI) должно составлять 36% или меньше, для достижения которого среднему покупателю жилья потребуется несколько лет (как минимум).

Сколько капитала мне нужно для рефинансирования?

Здравый смысл гласит, что вам потребуется 20% для рефинансирования с помощью обычного кредита, но на самом деле вам нужно только 20%, если вы хотите избежать оплаты ипотечного страхования или планируете рефинансирование наличными.

Могу ли я купить автомобиль при рефинансировании?

Специалисты по ипотечному кредитованию часто советуют избегать всего, что влияет на ваши долги, доход или кредит, в течение недель или даже месяцев, когда рассматривается ваше заявление на рефинансирование. Снижение кредитного рейтинга даже на один балл может сильно повлиять на стоимость ипотечного кредита. Автокредиты оцениваются как часть расчета коэффициента DTI, когда кредиторы анализируют вашу заявку на ипотеку.

Снижение кредитного рейтинга даже на один балл может сильно повлиять на стоимость ипотечного кредита. Автокредиты оцениваются как часть расчета коэффициента DTI, когда кредиторы анализируют вашу заявку на ипотеку.

Если ваш автокредит означает, что у вас будут более высокие ежемесячные платежи, то ваш коэффициент DTI повысится, при прочих равных условиях. В общем, с такой покупкой лучше повременить, пока ваша заявка не будет готова.

Итог

Как и многие финансовые операции, рефинансирование ипотеки является сложным и требует должной осмотрительности со стороны домовладельцев, рассматривающих его. Поговорите с авторитетным кредитором для получения быстрых ответов на некоторые из ваших проблем. Это поможет вам принять важное решение о том, подходит ли вам рефинансирование. Если вам кажется, что это хороший шаг, проведите исследование, описанное выше, чтобы выяснить, имеет ли рефинансирование для вас финансовый смысл.

Можно ли рефинансировать дом в банке, отличном от того, через который оформлена ипотека? | Бюджетные деньги

i BananaStock/BananaStock/Getty Images

Как бы вы ни любили свой дом, условия ипотечного кредита, от которых вы хотели бы избавиться, с каждым днем становятся все труднее. Нет никакого закона, который говорит, что вы должны сохранить свои текущие ипотечные отношения. У вас есть право на рефинансирование у другого кредитора, но вам нужна стратегия избавления от первоначального держателя ипотеки.

Нет никакого закона, который говорит, что вы должны сохранить свои текущие ипотечные отношения. У вас есть право на рефинансирование у другого кредитора, но вам нужна стратегия избавления от первоначального держателя ипотеки.

Расставьте приоритеты в своих целях

Прежде чем вы начнете связываться с потенциальными кредиторами, решите, чего должно достичь рефинансирование, например, зафиксировать процентную ставку, переключившись с ипотеки с плавающей процентной ставкой на ипотеку с фиксированной процентной ставкой. Ваше рефинансирование также может привести к снижению процентной ставки. Это снижает ежемесячный платеж и долгосрочные процентные расходы, позволяя быстрее погасить основную сумму долга. Рефинансируйте с более коротким сроком ипотеки и уменьшите свой основной баланс быстрее. Рефинансирование также может позволить вам высвободить собственный капитал и предоставить наличные деньги для ремонта, погашения долгов или крупных покупок, таких как автомобиль.

Переменные

У всех ипотечных кредиторов есть определенные требования, которым вы должны соответствовать, чтобы иметь право на получение их кредитов. Ваш доход и продолжительность работы всегда являются фактором, наряду с другими показателями вашей кредитоспособности во время вашего рефинансирования. Кредиторы изучат ваши другие обязательства и процент вашего дохода, который будет использоваться рефинансируемой ипотеки. Каждый потенциальный кредитор для вашего рефинансирования также имеет ограничения или максимумы для общего отношения кредита к стоимости, что является важным фактором в том, достигнет ли ваш новый кредит ваших целей.

Ваш доход и продолжительность работы всегда являются фактором, наряду с другими показателями вашей кредитоспособности во время вашего рефинансирования. Кредиторы изучат ваши другие обязательства и процент вашего дохода, который будет использоваться рефинансируемой ипотеки. Каждый потенциальный кредитор для вашего рефинансирования также имеет ограничения или максимумы для общего отношения кредита к стоимости, что является важным фактором в том, достигнет ли ваш новый кредит ваших целей.

Факторы стоимости

Несмотря на лучшую процентную ставку или доступ к вашему капиталу, вы можете потерять деньги на рефинансировании. Ваш новый кредитор может взимать с вас баллы или комиссию за выдачу кредита. Возможно, вам потребуется получить частное ипотечное страхование, оценки и проверки. Некоторые расходы на рефинансирование являются предметом переговоров, и вы можете включить некоторые из них в новый кредит. Тем не менее, расходы на закрытие и сборы, которые вы не платите из своего кармана, быстро накапливаются и увеличивают остаток по кредиту.

Планирование

Подсчитайте, сколько времени потребуется, чтобы окупить расходы на рефинансирование, прежде чем вы позвоните своему нынешнему кредитору. Найдите свой договор с первоначальным держателем ипотечного кредита и прочитайте его. Важно знать, есть ли у вашей текущей ипотеки штраф за досрочное погашение, который может быть эквивалентен нескольким ежемесячным платежам. Прочитайте свое последнее заявление об условном депонировании, чтобы определить, есть ли у вас дефицит, который вы должны устранить, или излишек, который вы можете использовать. Рефинансирование у другого кредитора, если вы просрочили платежи по ипотеке, возможно, но следите за дополнительными сборами, процентами и штрафами, которые влияют на сумму выплаты.

Список литературы

- Федеральная резервная служба: руководство потребителя по ипотечным рефинансированию

- Bankrate.com: 5 способов завинчивать рефинансирование ипотеки

Ресурсы

- Федеральный резерв: ипотечный магазин

.

ч. с ипотекой. Помощь в заполнении форм налоговой декларации 3-НДФЛ

ч. с ипотекой. Помощь в заполнении форм налоговой декларации 3-НДФЛ Вам необходимо распечатать анкету-заявление на получение ипотечного займа, заполнить ее (каждому заемщику), подписать. Все документы по списку (список документов №1 и список документов №2) необходимо отсканировать в формате pdf (сканированные копии должны быть в черно-белом формате, читаемые) и направить на нашу электронную почту

Вам необходимо распечатать анкету-заявление на получение ипотечного займа, заполнить ее (каждому заемщику), подписать. Все документы по списку (список документов №1 и список документов №2) необходимо отсканировать в формате pdf (сканированные копии должны быть в черно-белом формате, читаемые) и направить на нашу электронную почту  Таким образом, 1 раз нужно будет приехать для подписания документов для сделки и 1 раз — для того чтобы привезти копии зарегистрированных документов и получить справку об остатке долга для нотариуса и ПФР.

Таким образом, 1 раз нужно будет приехать для подписания документов для сделки и 1 раз — для того чтобы привезти копии зарегистрированных документов и получить справку об остатке долга для нотариуса и ПФР.