Перевод с карты на карту европа кредит банк: Перевод денег с карты Сбербанка на карту Кредит Европа Банка (Россия)

Содержание

проценты на остаток, кэшбэк, условия обслуживания

Дебетовые карты всех банков

- Тип: MasterСard World

- Обслуживание: бесплатно за первый год

- Cash back: до 1%

- Проценты на остаток: до 6%

Подать заявку Рассчитать кэшбэк

Параметры дебетовой карты

- Преимущества карты

- Выпуск и обслуживание

- Тарифы

- Дополнительно

Преимущества

Скидки и бонусы |

Cash Back

Максимальный лимит кэшбэка | 4 000 ₽ |

На всё | 1% |

Карта плюсов CARD PLUS – универсальная дебетовая карта с рядом выгодных преимуществ, существенно выделяющих ее среди других карт. CARD PLUS — отличный инструмент получения дополнительного дохода и бонусов при совершении каждодневных расчетных операций.

CARD PLUS — отличный инструмент получения дополнительного дохода и бонусов при совершении каждодневных расчетных операций.

Процентные ставки на остаток средств по карте

| Валюта | Сумма остатка | Процентная ставка |

|---|---|---|

| Рубли | От 10 000 | до 6% |

Рассчитать кэшбэк по дебетовой карте «Card Plus» от Кредит Европа Банка

С помощью нашего калькулятора вы можете оценить размер кэшбэка, который вы получаете в зависимости от ваших ежемесячных расходов, используя дебетовую карту «Card Plus» от Кредит Европа Банка.

Укажите ежемесячные расходы

На всё

С помощью нашего калькулятора вы можете оценить размер кэшбэка, который вы получаете в зависимости от ваших ежемесячных расходов, используя дебетовую карту «Card Plus» от Кредит Европа Банка.

* В результатах расчета мы учитываем максимальный кэшбэк, который возможен при использовании дебетовой карты «Card Plus» от Кредит Европа Банка.

Рейтинги Выберу.ру

| Лучшие дебетовые карты с Cash Back в сентябре 2022 банков ТОП 51-100 по активам | 15 место |

| Лучшие дебетовые карты с Cash Back в июле 2022 банков ТОП 51-100 по активам | 11 место |

Показать все рейтинги

- Как оформить

Отправьте заявку

Заполните онлайн-анкету и отправьте заявку в банк в течение 5 минут.

Подать заявку

Узнайте статус готовности

Получите уведомление о выпуске карты по SMS или телефону.

Получите карту

Готовую карту можно забрать в отделении банка или заказать доставку курьером.

Где оформить дебетовую карту «Card Plus» в Кредит Европа Банке в Санкт-Петербурге

- Для физических лиц:

- Пн.-Вс.: 09:00—22:00

касса:

Пн.-Вс.: 10:00—20:00

перерыв: 13:00—14:00

- Для физических лиц:

- Пн.

—Пт.: 10:00—19:00

—Пт.: 10:00—19:00

касса:

Пн.-Пт.: 10:00—19:00

перерыв: 14:00—15:00

Все отделения Кредит Европа Банка на карте

Рекомендуемые дебетовые карты других банков

Трудности перевода: как сейчас отправить деньги за рубеж

Хронология

Рассылка Frank Media

Итоги недели, наша трактовка основных событий на банковском

рынке

Пример рассылки

Мы в телеграме

@frank_media

Цифра дня

Доля выдающих ипотеку банков

68,2

%

-3,96 п.п.

год к году

Мы в телеграме

@frank_media

Цифра дня

Доля выдающих ипотеку банков

68,2

%

-3,96 п.п.

год к году

Мы в телеграме

@frank_media

Трудности перевода: как сейчас отправить деньги за рубеж

Но гарантии, что они дойдут, сейчас не дают ни банки, ни системы денежных переводов. Frank Media убедился, что ситуация меняется почти каждый день

Frank Media убедился, что ситуация меняется почти каждый день

Фото: Unsplash, John McArthur

C 1 апреля ЦБ смягчил ограничения на переводы валюты за рубеж. Теперь россияне вправе перевести $10 тысяч или эквивалентную сумму в иной валюте в месяц другому лицу или на свой счет в зарубежном банке. Лимит на переводы без открытия счета в банке составит $5 тысяч.

Однако несмотря на послабления ЦБ, сделать трансграничный перевод сейчас проблематично, установил опытным путём корреспондент Frank Media.

Зарубежные компании и финтех-проекты свернули работу с россиянами, а российские банки и системы переводов предупреждают клиентов о рисках и сложностях отправки переводов. Сроки доставки существенно увеличились, и гарантий, что деньги дойдут, нет.

Что со SWIFT? Со 2 марта ЕС предписал международной межбанковской системе передачи информации SWIFT отключить от своих сервисов семь российских банков: ВТБ, Промсвязьбанк, Совкомбанк, «ФК Открытие», Новикомбанк, «Россия» и «ВЭБ. РФ». Отключение от SWIFT ударило по клиентам этих банков, если они переводили в дальнее зарубежье деньги со счета или карты, а также — если получали на них переводы из-за границы.

РФ». Отключение от SWIFT ударило по клиентам этих банков, если они переводили в дальнее зарубежье деньги со счета или карты, а также — если получали на них переводы из-за границы.

Сбербанк пока в SWIFT, но Еврокомиссия допустила возможность его отключения как новую санкционную меру. Санкции уже сократили возможности Сбера в части денежных переводов. В середине марта он предупредил клиентов о том, что не сможет больше переводить деньги в другие банки в долларах США и Канады, фунтах стерлингов, датских и шведских кронах из-за ограничений на валютные операции с корреспондентскими счетами в американских и британских банках.

Основными российскими расчетными банками, которые имели развитую сеть коррсчетов, были ВТБ и Сбер. Сейчас ВТБ полностью утратил эту роль, а использование коррсчетов Сбера в разных странах может вызывать вопросы и проверки, сетует источник Frank Media на платежном рынке.

Frank Media опросил розничные банки, которые не попали под жесткие санкции западных стран и не столкнулись с заморозкой коррсчетов, о том, как их клиенты сейчас могут перевести за границу. Большинство банков, среди которых: Газпромбанк, Альфа-банк, Райффайзен банк, МКБ, Ситибанк, банк «Санкт-Петербург», «Тинькофф», ОТП банк, Юникредит, «Хоум кредит», «Зенит», «Авангард», Абсолют банк, МИнБанк, УБРиР — не ответили на запрос.

Большинство банков, среди которых: Газпромбанк, Альфа-банк, Райффайзен банк, МКБ, Ситибанк, банк «Санкт-Петербург», «Тинькофф», ОТП банк, Юникредит, «Хоум кредит», «Зенит», «Авангард», Абсолют банк, МИнБанк, УБРиР — не ответили на запрос.

Однако возможность отправить деньги через SWIFT подтвердили представители «Уралсиба», МТС банка, «Русского стандарта», «Росбанка», «Ренессанс кредита». Переводы через SWIFT осуществляет и «Тинькофф», следует из разъяснений на его сайте.

Переводить средства сейчас можно как на свои счета, так и третьим лицам, если они не резиденты недружественной страны. Список стран вы можете увидеть здесь.

Как долго сейчас будут идти такие переводы, банкиры ответить затрудняются. Сотрудник поддержки Тинькофф-банка написал корреспонденту Frank Media, что такой перевод в Италию в долларах и евро будет идти до 4 рабочих дней, «иногда может быть чуть дольше».

«Сроки будут зависеть от того, как быстро иностранные банки-корреспонденты обработают транзакцию», — сетует директор департамента платежного сервиса и валютного контроля Росбанка Елена Финогенова. Если нет уточнений, они проходят за 1-2 дня в зависимости от числа посредников, объясняет исполнительный директор «Ренессанс кредита» Михаил Лейтес. Однако сейчас он наблюдает, что банки-корреспонденты стали проводить дополнительные, «ручные» проверки в отношении денег из России, хотя раньше такие транзакции шли автоматически.

Если нет уточнений, они проходят за 1-2 дня в зависимости от числа посредников, объясняет исполнительный директор «Ренессанс кредита» Михаил Лейтес. Однако сейчас он наблюдает, что банки-корреспонденты стали проводить дополнительные, «ручные» проверки в отношении денег из России, хотя раньше такие транзакции шли автоматически.

Иногда факты указывают на то, что стандартных сроков теперь нет. Некоторые клиенты российских банков уже столкнулись с трудностями SWIFT-переводов.

Например, пользователь user7256493 (и клиент «Тинькофф» ) 21 марта в «Народном рейтинге» Банки.ру пожаловался на то, что его SWIFT-перевод от 5 марта на $5 тысяч «завис». В ответе представитель «Тинькофф» сообщил клиенту, что отправил деньги 8 марта, а 10 марта получил дополнительный запрос от банка-корреспондента и отправил разъяснения. По словам представителя «Тинькофф», 16 марта перевод уже был в американском банке-корреспонденте BоfA. Он рекомендовал клиенту дождаться зачисления. Другой клиент «Тинькофф» Vadim Ginin рассказал на vc. ru о том, что 881 евро, отправленные 26 февраля, поступили на счет испанского банка Santander лишь спустя 18 дней после поручения. В своем сообщении он приложил сканы переписки с «Тинькофф». Последний ссылался на промедление со стороны его корреспондента — Societe Generale.

ru о том, что 881 евро, отправленные 26 февраля, поступили на счет испанского банка Santander лишь спустя 18 дней после поручения. В своем сообщении он приложил сканы переписки с «Тинькофф». Последний ссылался на промедление со стороны его корреспондента — Societe Generale.

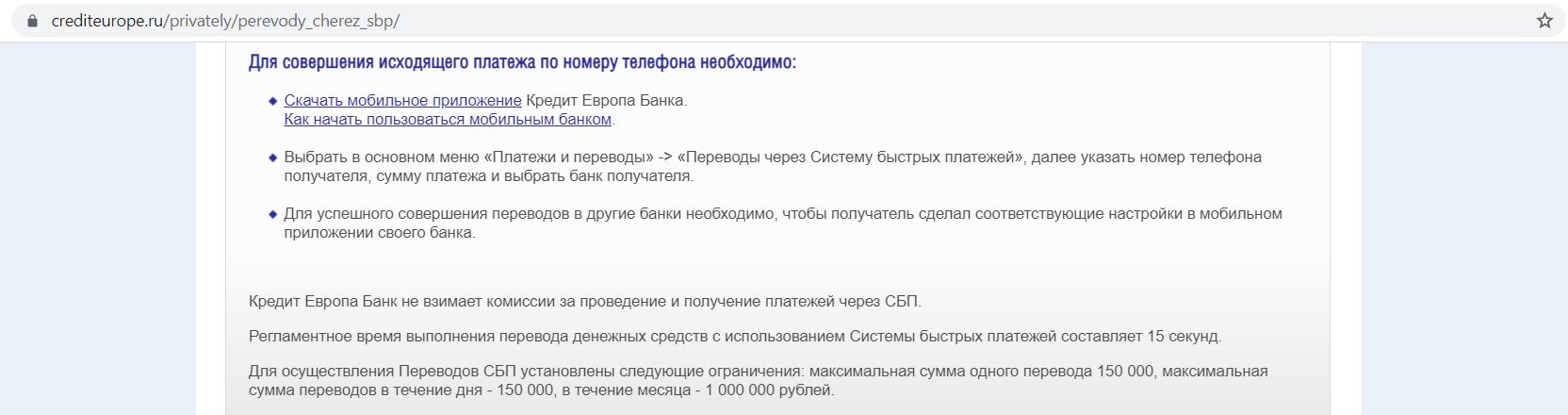

Как еще отправить деньги через банк? Несколько банков сообщили Frank Media, что могут отправлять деньги по номеру телефона, карты или реквизитам. Обычно в таких случаях речь идет о странах СНГ и ближнего зарубежья. Например, в Сбербанке сейчас можно перевести деньги за рубеж по номеру телефона в Киргизию, Таджикистан, Узбекистан, Армению, Беларусь, Казахстан, Приднестровье с зачислением на карту-счет местного банка, уточнила его пресс-служба.

В МТС-банке доступны переводы по номеру карты в Кыргызстан, Таджикистан, Узбекистан. Скоро к ним подключат Армению, Турцию и Азербайджан, говорит руководитель стрима «Система денежных переводов» МТС-банка Кирилл Пальчун. Также в страны СНГ можно отправить перевод по номеру телефона.

У «Русского стандарта» работают переводы в рублях по номеру карты платежной системы UnionPay, «Белкарт» (Белоруссия), ArCA (Армения), АПРА (Абхазия), «Узкард» (Узбекистан), «Элкарт» (Киргизия), «Корти Милли» (Таджикистан). Прямые денежные переводы по номеру карты на карты национальных платежных систем Беларуси, Таджикистана, Кыргызстана проводит Почта Банк.

Некоторые банки: РСХБ, МТС банк, «Уралсиб» — сообщили о том, что также являются партнерами платежных систем, которые оказывают услуги денежных переводов, но у последних сейчас свои трудности.

Работают ли платежные системы и финтех? В конце марта американская компания Western Union, один из лидеров мирового рынка денежных переводов, приостановила работу в России. О прекращении работы с россиянами заявили британский финтех Paysend, американские PayPal и Wise и т.д. Теперь на рынке доминируют лишь отечественные игроки, крупнейшие из которых «Золотая корона», «Юнистрим» и «Контакт». Все три продолжают работу.

Исторически российские системы переводов развивались за счет партнерств с местными игроками — финансовыми организациями, рассказывает независимый эксперт рынка переводов Ольга Вилкул. По ее словам, сейчас эти партнерства под вопросом, так как финансовые организации — партнеры обязаны следовать санкционной политике своих юрисдикций.

«В существующих условиях говорить о стабильности не приходится, давление сильное», — соглашается источник Frank Media на платежном рынке. Проблему признает и представитель «Золотой короны», но не считает, что она носит массовый характер.

«Юнистрим» работает в штатном режиме и проводит денежные переводы в страны СНГ и ЕС, а также в Израиль, ОАЭ, Китай, Филиппины и т.д.,ограничений не наблюдает, сообщила его пресс-служба. Список стран, доступных для переводов, постоянно поддерживается в актуальном состоянии на официальном сайте и в интерфейсе мобильного приложения, продолжает представитель «Золотой короны». Он обращает внимание, что «динамика изменений высокая», и перечни стран для онлайн-переводов и переводов наличными сейчас отличаются.

Ситуация меняется постоянно, доступность страны для отправки перевода рекомендуется проверять в момент обращения в пункт или онлайн-сервис, говорится в объявлении на сайте «Контакта».

Корреспондент Frank Media убедился в этом самостоятельно, в течение нескольких дней узнавая о возможностях перевести деньги в одни и те же «недружественные» страны. Например, 28 марта оператор «Юнистрима» сообщил, что из европейских стран доступны только Кипр и Сербия, а 30 марта другой оператор компании подтвердил возможность отправить деньги в ЕС. Оператор «Контакта» 30 марта предложил адресату перед отправкой самому уточнить, примет ли его зарубежный партнер платеж из России.

В случае, если перевод отклонят, долго ли будут возвращаться средства, в компаниях не знают. В колл-центрах предупреждают, что комиссия за перевод, даже в случае неуспеха, возвращена не будет.

Подпишитесь на наш телеграм:

@frank_media

Читайте также

Главная

Frank Media

Frank Data

Исследования

Как пополнить счет на карту?

Чтобы иметь возможность зачислить свой перевод на карту, установите приложение KoronaPay и авторизуйтесь в нем, используя номер телефона, указанный отправителем при отправке перевода.

Когда вам были отправлены деньги, в истории есть входящий перевод.

Если в вашей стране доступен перевод на карту, вам сразу же будет предложено зачислить деньги на вашу карту. В противном случае приложение отобразит список местоположений агентов, чтобы вы могли выбрать наиболее удобное.

В истории вы можете нажать на входящий перевод, чтобы увидеть подробности, например, когда деньги были отправлены и доставлены.

Чтобы зачислить перевод на карту, нажмите красную кнопку «Зачислить на карту» в истории или в деталях перевода.

Входящий перевод

Экран входящего перевода

На экране вы увидите примененный курс конвертации и предложение уведомить вас, как только деньги будут зачислены на карту.

Уведомление является платной услугой. Однако это может быть полезно, если ваш банк не уведомляет вас о поступлении средств, но вы все равно хотели бы знать.

В некоторых банках зачисление денег на карту может занять до нескольких дней. Уточнить это можно в службе поддержки вашего банка.

Уточнить это можно в службе поддержки вашего банка.

Если вам не нужно это дополнительное уведомление, отключите этот параметр.

Отключено уведомление

Имя и фамилия получателя

Выберите свое имя и фамилию из выпадающего списка.

На этом этапе важно выбрать именно те имя и фамилию, которые отправитель указал для этого перевода.

Если отправитель допустил ошибку, вы можете попросить его исправить ее. Информация будет немедленно обновлена, и вы сможете снова попытаться получить деньги.

Важное примечание: у вас есть только две попытки выбрать правильное имя и фамилию получателя. Если оба не удастся, вы сможете получить наличные только в офисе агента.

Выбирайте внимательно

Банковская карта получателя

Введите номер банковской карты, на которую вы хотите зачислить деньги.

По первым 6 цифрам система идентифицирует платежную систему вашей карты.

Работаем только с картами платежных систем VISA, Mastercard, Maestro и МИР.

Существуют и другие типы карт, которые нельзя использовать для зачисления перевода. Например, вы не можете зачислить перевод на карту предоплаты.

Если приложение не зачислило деньги на вашу карту, вы можете ввести номер другой своей карты или получить наличные в отделении.

Если ваша карта принята, приложение немедленно отправляет деньги.

Теперь время фактического зачисления средств будет зависеть исключительно от вашего банка.

Деньги успешно отправлены

Квитанция о переводе

Если вам нужна квитанция о переводе, укажите адрес электронной почты, и мы немедленно отправим вам квитанцию по электронной почте.

На последнем экране перевода вы можете найти полную информацию о транзакции, если это необходимо. Они также будут храниться в деталях переноса в Истории.

Полная информация о транзакции

История переводов

В Истории перевод помечен как «Отправлен на карту».

В деталях перевода также отображается время отправки.

Детали перевода

Деньги доставлены; сумма такая же, как была отправлена.

Приложение банка не предоставляет никакой информации об отправителе. Чтобы его увидеть, нужно вернуться в приложение KoronaPay.

ЕС настаивает на том, чтобы банки предлагали мгновенные платежи в евро без дополнительных комиссий

Европейская комиссия представила законопроект, который обяжет банки предлагать мгновенные платежи в евро без дополнительных комиссий.

Предложение позволит людям переводить деньги в любое время суток, в любой день недели в течение 10 секунд — заметный прогресс по сравнению с традиционными карточными платежами или кредитными переводами, которые могут занимать до трех дней.

Проще говоря: банки, наконец, будут делать то, что PayPal и другие компании делают годами.

Мейрид МакГиннесс, глава финансовой службы Европейского Союза, назвала переход «сейсмическим и сравнимым с переходом с обычной почты на электронную». кризис стоимости жизни что означает «каждый цент на счету». розничные торговцы

розничные торговцы

В любой день почти 200 миллиардов евро заблокированы в пути в финансовой системе, так называемый «плавающий платеж», который теперь может быть высвобожден и быстрее возвращен в экономику, по данным Комиссии.

Другими словами, вам не нужно целыми днями смотреть на свой банковский счет, ожидая получения зарплаты; вы могли бы начать тратить его в ту минуту, когда ваш работодатель переводит деньги.

Что изменится?

Этот шаг позволит потребителям платить мгновенным кредитным переводом в магазинах — например, используя QR-код вместо кредитной или дебетовой карты — или для одноранговых платежей, например, для разделения счета в ресторане или покупки что-то б/у.

Европейская организация потребителей BEUC приветствовала это предложение, заявив, что оно сделает мгновенные платежи «более безопасными, доступными и удобными».

На практике изменения будут означать:

- Все банки должны предлагать мгновенные платежи всем своим клиентам;

- Мгновенные платежи будут предлагаться без дополнительных затрат, чем обычные кредитовые переводы;

- Банки должны будут проверить соответствие номера счета имени получателя платежа и предупредить плательщика о риске мошенничества.

—Пт.: 10:00—19:00

—Пт.: 10:00—19:00