Почему банк долго рассматривает заявку на кредит: Срок рассмотрения заявки на кредит, сколько срок рассмотрения заявки на кредит в банке

Содержание

Срок рассмотрения заявки на кредит. Что делать, если банк долго рассматривает заявку?

Срок рассмотрения заявки на оформление кредита в банковском учреждении составляет от пяти минут до трех рабочих дней. Продолжительность процедуры Кредитный скоринг — это система расчета уровня платежеспособности клиента, основанная на статистических методах.»>скоринга напрямую зависит от выбранного будущим клиентом типа кредитного продукта. Чем больше информации требуется для оценки платежеспособности заемщика, тем дольше длится этап рассмотрения заявки. В итоге решение по выдаче потребительских кредитов на любые нужды или эмиссии пластиковых карт принимается за считанные минуты, а обеспеченные целевые ссуды можно получить только по истечении нескольких суток. Крупные банковские учреждения пытаются выдавать займы в день обращения.

Сроки рассмотрения заявок

Микрофинансовые компании остаются лидерами по скорости выдачи займов. На получение кредитов от МФО у заемщиков уходит не более получаса, а автоматизированные скоринговые механизмы позволяют анализировать предоставленную в заявках информацию на протяжении считанных минут. Банки постепенно перенимают опыт у представителей рынка быстрого кредитования. Инструменты для удаленной подачи заявок через интернет ощутимо ускоряют выдачу потребительских кредитов, позволяя банковским учреждениям расширять клиентскую базу.

Банки постепенно перенимают опыт у представителей рынка быстрого кредитования. Инструменты для удаленной подачи заявок через интернет ощутимо ускоряют выдачу потребительских кредитов, позволяя банковским учреждениям расширять клиентскую базу.

Предлагаем Вашему вниманию 4 банка, в которых можно получить кредит в течение часа:

Процентная ставка

от 4.4%

Срок

от 12 мес. до 7 лет

Шаг срока: 1 месяц

Сумма от — до

30т.р. — 30млн.р.

На любые цели.

Решение онлайн

от 2 минут

Процентная ставка

от 14.1%

Срок

от 12 мес. до 5 лет

Шаг срока: 1 год

Сумма от — до

51т.р. — 1.6млн.р.

Итоговое решение без визита в офис за 5 мин.

Процентная ставка

от 9.9%

Срок

от 15 мес. до 7 лет

до 7 лет

Сумма от — до

10т.р. — 3млн.р.

Моментальное решение; погашение без комиссии

Шаг срока: стандарт

Процентная ставка

от 9.9%

Срок

от 12 мес. до 3 лет

Шаг срока: 1 год

Сумма от — до

50т.р. — 2млн.р.

Без поручителей

и справок

о доходах

Затраченное на принятие решения по вопросу выдачи ссуды время зависит от:

- Объема предоставленной клиентом информации.

- Целей кредитования.

- Количества потенциальных заемщиков.

- Суммы кредита и продолжительности сделки.

- Будущего графика регулярных платежей.

- Выбранного заемщиком типа банковского продукта.

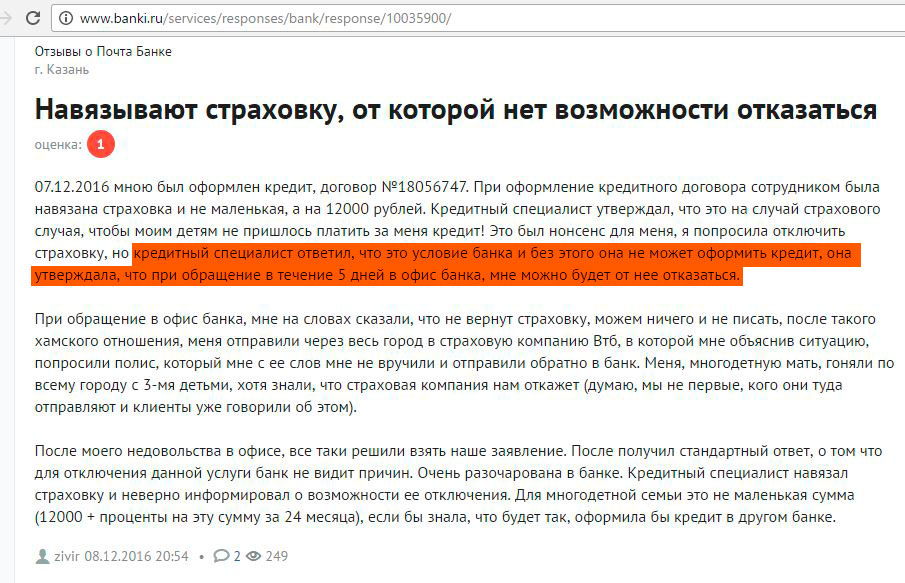

- Заказа дополнительных услуг, включая страхование.

- Загруженности сотрудников кредитного отдела.

- Обеспечения сделки залогом или поручительством.

- Скорости получения ответов на запросы банка.

Рассмотрение заявки на оформление займа для удовлетворения потребительских нужд не превышает 15 дней, но по целевым кредитам, включая ипотеку, срок может затянуться до одного месяца. Чем крупнее сумма, сложнее условия договора и обширнее пакет документов, тем дольше длится рассмотрение кандидатуры клиента.

Разновидности заявок на получение кредита:

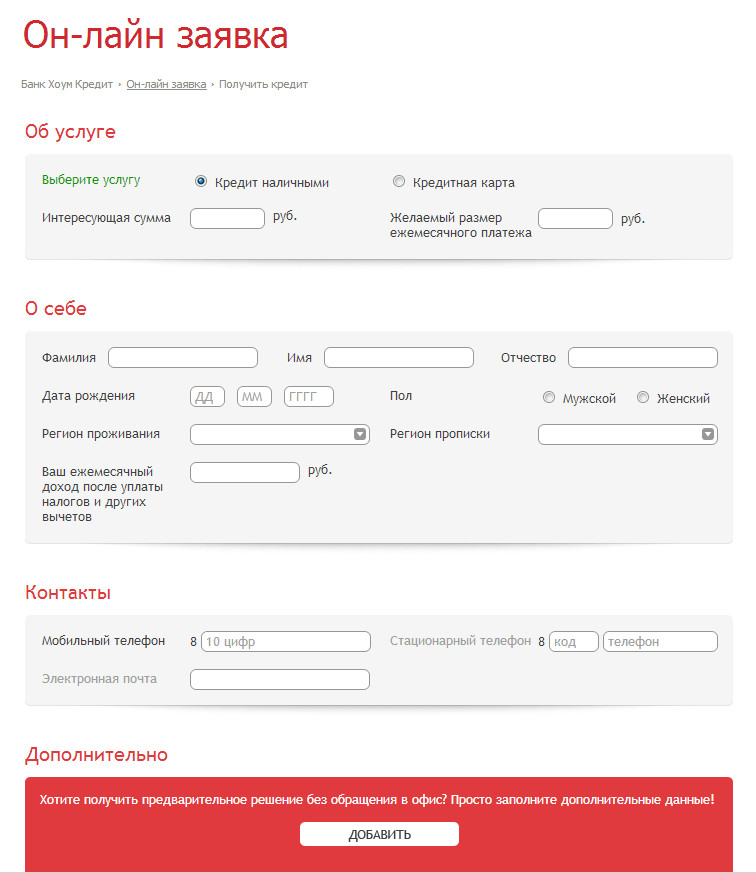

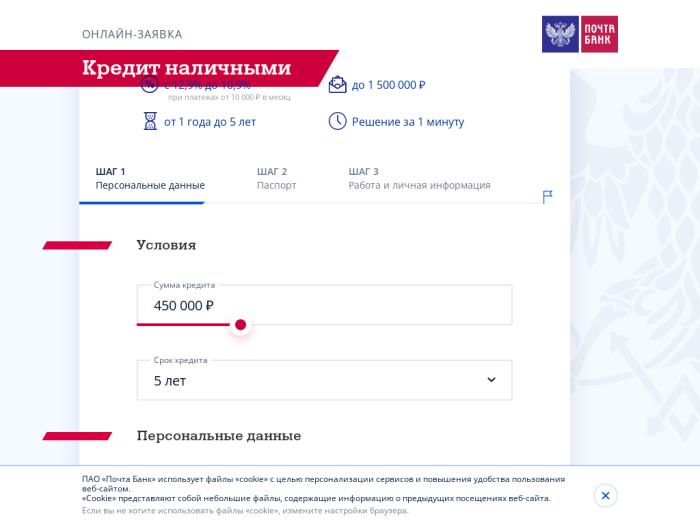

- Простая анкета. Коммерческие банки предлагают заполнить упрощенную заявку на официальном сайте или в приложении. Клиенту нужно указать лишь ФИО, актуальный номер телефона и адрес электронной почты. Среди дополнительных сведений следует отметить примерный уровень дохода и данные о трудовом стаже. Подобная заявка позволит лишь поверхностно оценить кредитоспособность. Окончательное решение по вопросу выдачи кредита будет принято во время личного общения с клиентом.

- Расширенная анкета. Классическое заявление включает детализированную информацию о потенциальном заемщике. К указанным в упрощенной форме сведениям добавляются данные о работодателе, погашенных ранее кредитах, составе семьи и действующих обязательствах клиента. Некоторые банки просят указать не только номера телефонов или e-mail, но и адреса страниц в социальных сетях. Дополнительно может понадобиться контактное лицо. С помощью расширенной анкеты принимается окончательное решение по выдаче займа. Заявка сначала проверяется на ошибки, а затем вручную рассматривается сотрудником кредитного отдела.

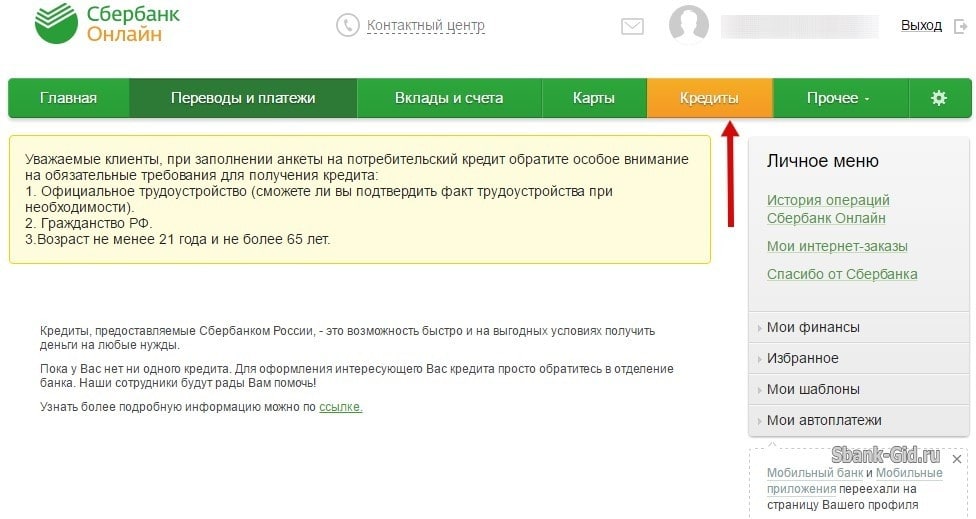

Обычно после заполнения и предоставления анкет для проверки автоматически происходит регистрация личного кабинета на сайте финансового учреждения. Если оформлением кредита занимается постоянный клиент, подать заявку можно после авторизации в приложении или системе интернет-банкинга. Дополнительно заемщик может воспользоваться готовыми шаблонами с персональными данными, ускоряя процесс заполнения анкеты.

Преимуществом упрощенных заявок является моментальное рассмотрение с помощью автоматизированных механизмов для скоринга. Однако кредиты выдаются только после посещения клиентом ближайшего отделения обслуживающего банка. На заполнение расширенных заявок уходит не менее получаса, но после изучения предоставленных клиентом данных сотрудники финансового учреждения сразу же принимают решение. В итоге именно предоставление детализированных сведений позволяет существенно сократить срок изучения анкет.

Почему банки затягивают процесс рассмотрение заявок?

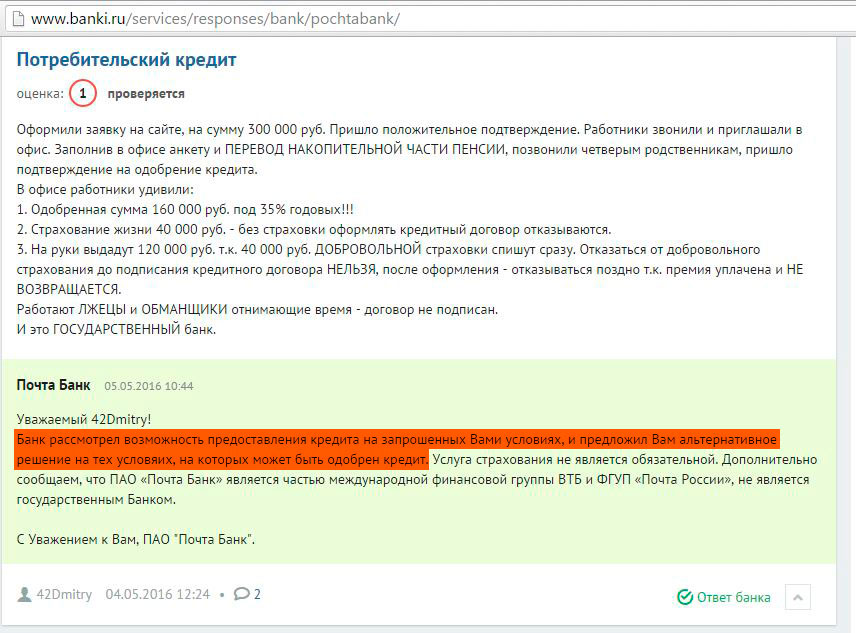

Срок рассмотрения вопроса о выдаче кредита затягивается, если потенциальный клиент допустил ошибки на стадии заполнения анкеты. Любые опечатки или недостоверные сведения провоцируют отказ в сотрудничестве, но перед отклонением заявки сотрудник финансового учреждения может продлить этап анализа предоставленной клиентом информации. К тому же существует риск возникновения технических неполадок, включая сбои на сайте и сервере банка.

Предпосылки к медленному рассмотрению заявки на получение кредита:

- Анкета не дошла до кредитора из-за программного сбоя или ошибки сотрудника организации.

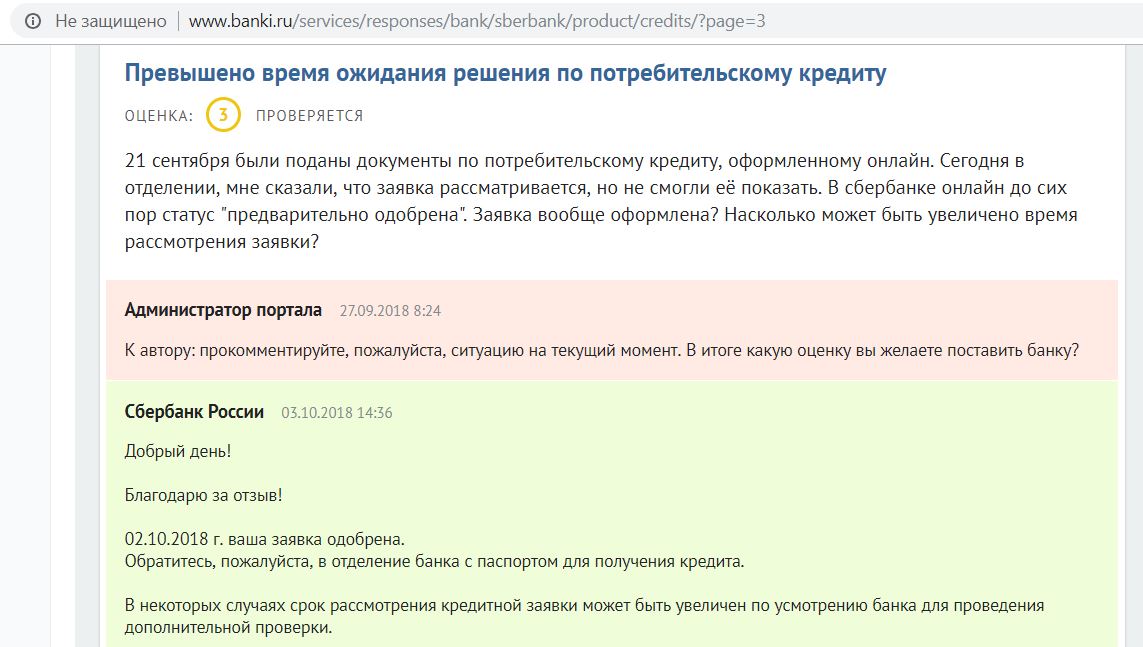

- Сильная загруженность кредитного отдела финансового учреждения (часто носит кратковременный характер).

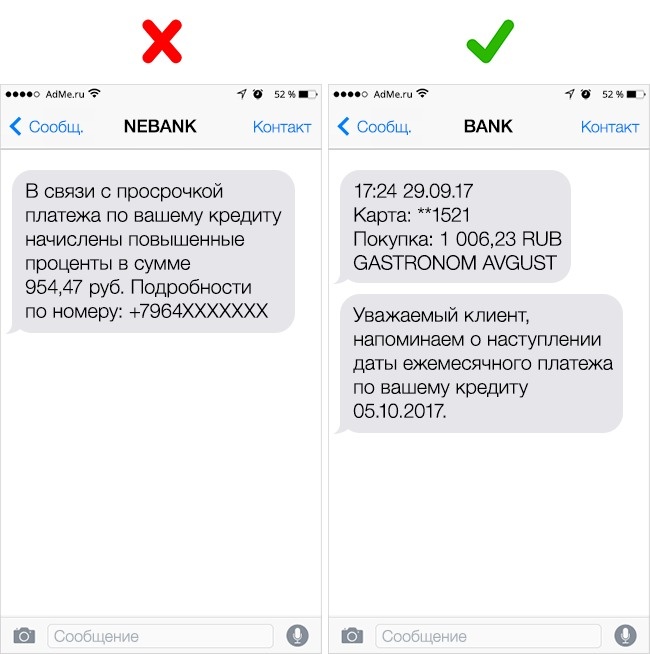

- Проблемы с выходом заемщика на связь вследствие неправильно указанного в анкете номера телефона.

- Заявка забракована на стадии предварительной автоматической проверки основных сведений о клиенте.

- Отказ в кредитовании без уведомления потенциального заемщика о причинах принятого банком решения.

Банковские учреждения иногда умышленно затягивают выдачу средств заемщику. Как правило, в результате сезонных акций и скидок повышается нагрузка на кредитный отдел. Чтобы оптимизировать работу сотрудников, организация может ограничить совокупное количество рассматриваемых за сутки заявок. В остальных случаях кредиторы пытаются повысить оперативность выдачи займов, продвигая кредитные продукты за счет рекламы, во время которой среди основных преимуществ сотрудничества с учреждением отмечается услуга моментального принятия решений.

Этапы рассмотрения заявки на кредит:

- Автоматизированная поверхностная проверка основных персональных данных клиента. Поиск опечаток и ошибок, связанных с заполнением анкеты. Выполняется специальными программами в течение 5-30 минут.

- Углубленное изучение информации о потенциальном заемщике сотрудниками финансового учреждения. К проверке допускается только прошедшие предыдущую стадию заявки. Изучение персональных данных и документов выполняется вручную, а сам процесс скоринга занимает от одного часа до трех рабочих дней.

- Индивидуальная работа с будущим клиентом путем передачи предварительно одобренной заявки на более детальную проверку сотрудникам службы безопасности или кредитного отдела финансового учреждения. Экспертный анализ может продлиться две недели.

Некоторые кредитные организации, в том числе МФО и сервисы POS-кредитования, пользуются лишь первым этапом рассмотрения заявки, принимая решения на основании результатов автоматизированной проверки данных. Поскольку этот способ скоринга не позволяет снизить риск возникновения просроченных платежей, ставки по выданным займам ощутимо повышаются.

Поскольку этот способ скоринга не позволяет снизить риск возникновения просроченных платежей, ставки по выданным займам ощутимо повышаются.

Банковские учреждения могут выполнять комплексную оценку кредитоспособности, но в процессе предоставления потребительских займов на различные нужды они часто ограничиваются первым и вторым этапом. Индивидуальная работа проводится при выдаче долгосрочных целевых и обеспеченных ссуд.

Служба безопасности финансового учреждения детально изучает предоставленные в анкете данные. Заемщика проверяют на получение статуса банкрота, наличие судимостей и просроченных задолженностей. Если сведения о клиенте не соответствуют требованиям, банк вправе сохранить в тайне причину отклонения заявки.

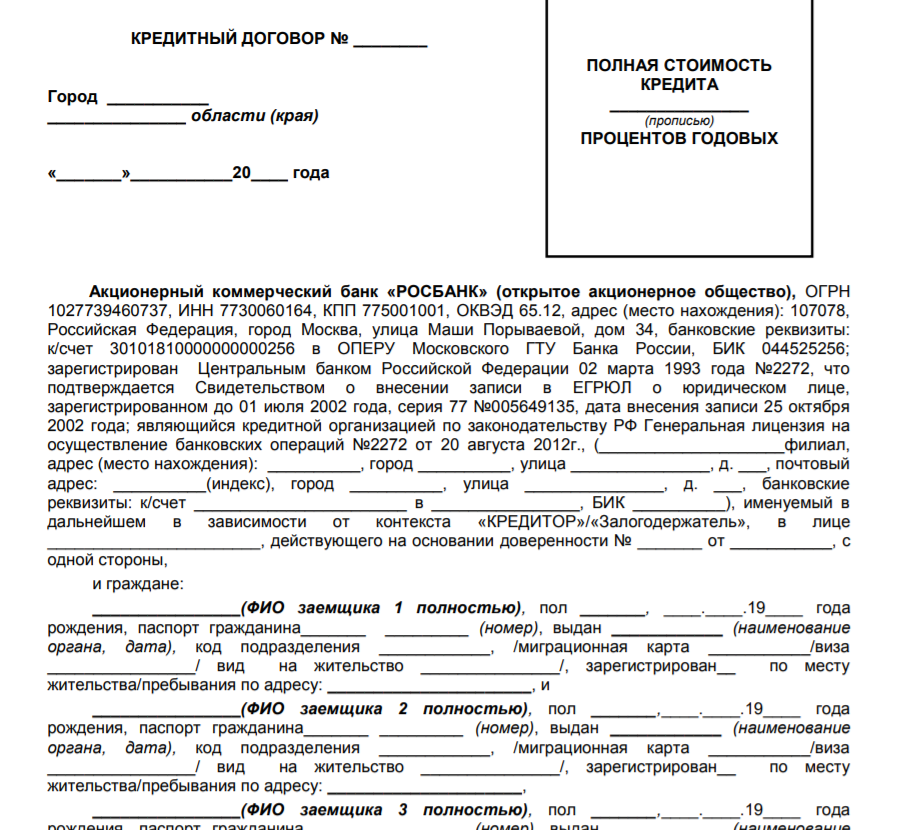

Процесс рассмотрения заявок замедляется в случае:

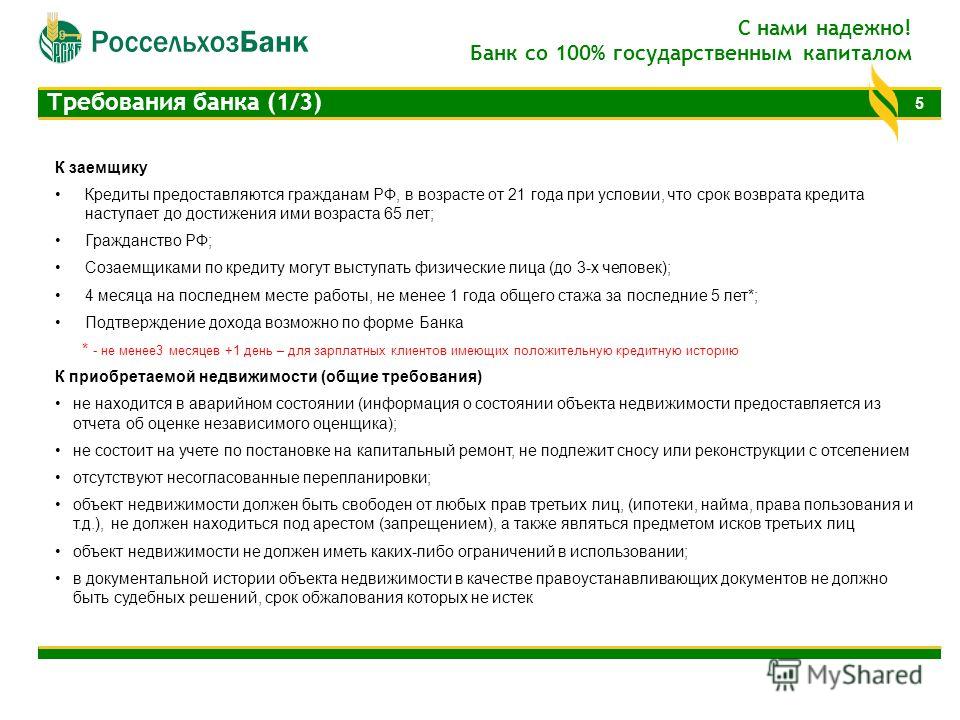

- Обеспечения сделки путем оформления залога. Банк выделит от одного до семи дней на оценку имущества.

- Получения кредита под поручительство. Требуется время на проверку сведений о каждом гаранте сделки.

- Заключения договора со страховой компанией. Полис можно получить в течение 24-72 часов.

- Оформления совместного кредита с несколькими солидарными заемщиками, проходящими этап скоринга.

- Уточнения сведений о клиентах, в частности уровня доходов, трудового стажа и места проживания.

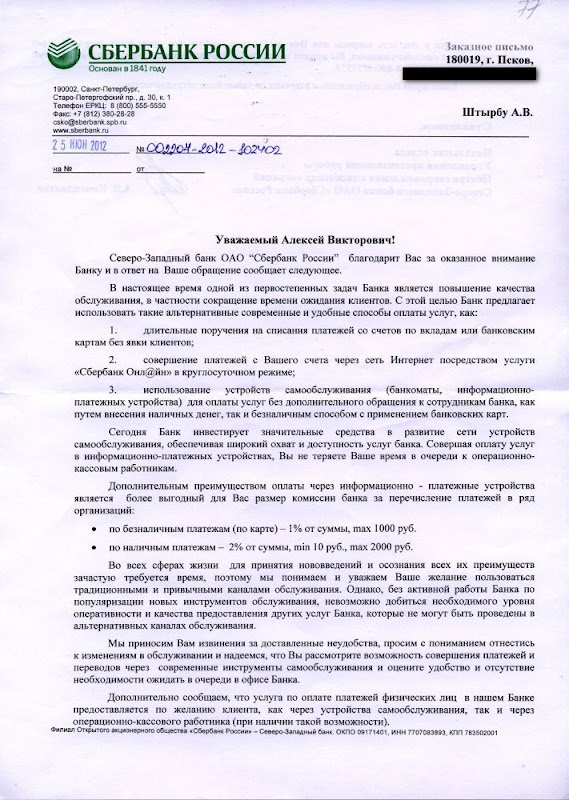

Внутренние правила кредитных организаций предполагают возможность упрощения процедуры рассмотрения заявок для лояльных клиентов. Потенциальные заемщики, дебетовые карты и депозитные счета которых обслуживает банк, могут претендовать на получение выгодной ссуды по упрощенной программе скоринга. Заявка формируется на основании предоставленной ранее информации, а платежеспособность подтверждается выпиской со счетов.

Как повысить скорость рассмотрения заявки?

Прежде чем приступить к заполнению заявки, следует определиться с подходящим для получения кредитным продуктом. Во время консультации с представителем финансового учреждения можно обсудить нюансы сделки. Предоставленный на подписание договор обычно формируется на основе одобренного организацией заявления. Не рекомендуется спешно заполнять анкету. Допущенные на этой стадии ошибки могут привести к промедлению со стороны финансового учреждения или спровоцировать отклонение кандидатуры заемщика.

Предоставленный на подписание договор обычно формируется на основе одобренного организацией заявления. Не рекомендуется спешно заполнять анкету. Допущенные на этой стадии ошибки могут привести к промедлению со стороны финансового учреждения или спровоцировать отклонение кандидатуры заемщика.

Повысить скорость рассмотрения заявки поможет:

- Тщательная проверка предоставляемой информации.

- Изучение списка требований финансового учреждения.

- Размещение анкеты на сайте банка в рабочее время.

- Предоставление актуальных контактных данных.

- Обращение в проверенные коммерческие банки.

- Оформление моментальных кредитных карт.

На заполнение заявления уходит от 10 до 30 минут, а комплексное рассмотрение предоставленной информации может затянуться на несколько дней. Не стоит повторно отправлять заявку. Поступление нескольких однотипных анкет на проверку часто рассматривается банками в качестве спама. Долгожданный ответ порой предоставляется ближе к окончанию указанного кредитором срока. Причины промедления обычно не зависят от действий клиента, если продолжительное рассмотрение заявки спровоцировано программным сбоем или занятостью сотрудников банка.

Долгожданный ответ порой предоставляется ближе к окончанию указанного кредитором срока. Причины промедления обычно не зависят от действий клиента, если продолжительное рассмотрение заявки спровоцировано программным сбоем или занятостью сотрудников банка.

Что делать, если заявка осталась без рассмотрения?

Максимальный период рассмотрения заявки рассчитывается исключительно в рабочих часах или днях. Если решение по кредиту не будет принято в указанный срок, рекомендуется обратиться к представителю финансового учреждения по горячей телефонной линии или через форму обратной связи с просьбой проверить текущее состояние заявки. Сведения можно получить, указав присвоенный номер или код анкеты.

Причины игнорирования заявки:

- Человеческий фактор — некомпетентность и банальная невнимательность сотрудников.

- Попадание потенциального заемщика в черный список финансового учреждения.

- Временная блокировка клиента по IP-адресу вследствие спама однотипными анкетами.

- Технические и программные сбои на сайте или в мобильном приложении организации.

Ощутимо сократить период рассмотрения сведений о клиенте, повысив шансы на одобрение кредита, позволит обращение в обслуживающую зарплатную карту организацию. Постоянные клиенты могут воспользоваться личным кабинетом на сайте банка для получения сведений касательно хода проверки заявки.

Затянувшееся рассмотрение заявления на получение кредита способно разрушить планы заемщика. Финансовые учреждения указывают на сайте срок проверки информации о потенциальном клиенте. Предварительное решение обычно предоставляется на протяжении 30-90 минут. Согласовать условия сотрудничества можно в течение рабочего дня.

Некоторые банки продлевают срок рассмотрения заявки до 3-7 дней, о чем предупреждают клиента по SMS или e-mail. Выбранная для обслуживания организация обязана сообщить о результатах скоринга, будь то одобрение или отклонение кандидатуры клиента. Однако причины отказа в кредитовании могут не разглашаться.

Похожий вопрос:

Какие факторы влияют на срок рассмотрения кредитной заявки и как ускорить этот процесс?

Вас также может заинтересовать:

Последствия банкротства физического лица

Что происходит после официального признания гражданина неплатежеспособным? Как инициировать процедуру реструктуризации задолженности с постепенной выплатой? Можно ли утвердить мировое соглашение? Нюансы конфискации и продажи имущества должника.

Поручительство по кредиту

Займы, гарантированные поручителем, имеют более выгодные условия по сравнению с кредитами без обеспечения. Чтобы узнать больше о видах и формах поручительства, обязанностях и правах поручителей, условиях их привлечения — читайте наш материал.

Обеспеченные кредиты

Что такое обеспеченный кредит? Особенности и характеристики займов с обеспечением. Преимущества обеспеченного кредитования. Виды и формы обеспечения. Какую кредитную организацию выбрать для получения займа?

Виды и формы обеспечения. Какую кредитную организацию выбрать для получения займа?

Кредит без отказа: как увеличить шансы на получение денег

Куда обращаться за деньгами, как правильно предоставить гарантии возврата долга, собрать дополнительные доказательства платежеспособности, привлечь солидарных созаемщиков. Как избежать отказов при получении кредита.

Добавить комментарий

от чего зависит срок одобрения

-

Все статьи -

Аналитика -

Ваш дом -

Недвижимость -

Про ипотеку -

Финансы

Калькулятор ипотеки

Узнайте свою ставку

по ипотеке

рассчитать

Про ипотеку

Оформление ипотечного кредита — длительная процедура, которая состоит из нескольких последовательных этапов, начиная от подачи заявки и заканчивая подписанием кредитного договора. Каждый из них обязателен, и воспользоваться помощью банка, игнорируя какой-либо из процессов, невозможно. Подача заявления на получение займа — отправная точка на пути к собственному жилью. Сколько рассматривают заявку на ипотеку, и от чего зависит срок принятия решения кредитором?

Каждый из них обязателен, и воспользоваться помощью банка, игнорируя какой-либо из процессов, невозможно. Подача заявления на получение займа — отправная точка на пути к собственному жилью. Сколько рассматривают заявку на ипотеку, и от чего зависит срок принятия решения кредитором?

Некоторые банковские организации для привлечения клиентов озвучивают возможность получения кредита на недвижимость в течение одного дня. Как показывает практика, период одобрения заявки может составлять нескольких недель. Обусловлен такой срок в первую очередь стремлением банка минимизировать возможные убытки. Для этого кредитные менеджеры обязаны провести тщательную проверку клиента и просчитать потенциальные риски на всем периоде кредитования. Это одна из причин, почему банки долго рассматривают ипотеку.

От чего зависит срок рассмотрения заявки

Нередки случаи, когда кредитор выносит решение в течение дня, в то время как другой заемщик ожидает ответа банка на протяжении одной или двух недель. Связано это с тем, насколько хорошо банковская организация осведомлена о финансовом состоянии и благонадежности клиента. Выделяют и другие критерии, влияющие на то, сколько дней кредитор рассматривает ипотеку:

Связано это с тем, насколько хорошо банковская организация осведомлена о финансовом состоянии и благонадежности клиента. Выделяют и другие критерии, влияющие на то, сколько дней кредитор рассматривает ипотеку:

Наличие открытых продуктов банка на период подачи заявки. Например, если заемщик является зарплатным клиентом и имеет накопительный счет или банковскую карту, то решение по выдаче ипотечного кредита он может получить в считанные часы. Кроме того, в этом случае не требуется предоставлять справки о доходах.

Полнота и правильность предоставленной документации. Чем меньше вопросов будут вызывать справки и декларации, тем быстрее банк предоставит решение. В случае обнаружения неточностей и ошибок в документах срок рассмотрения заявки на ипотеку может затянуться.

Наличие открытых займов на большие суммы. Этот критерий может не только отсрочить решение банковской организации, но и стать причиной отказа в предоставлении кредита на жилье.

Чтобы увеличить шансы одобрения заявки, рекомендуется закрыть имеющиеся задолженности.

Чтобы увеличить шансы одобрения заявки, рекомендуется закрыть имеющиеся задолженности.Наличие или отсутствие созаемщиков и поручителей. Привлечение доверенных лиц к процессу ипотечного кредитования увеличивает шанс одобрения заявки, так как снижает возможные риски кредитора.

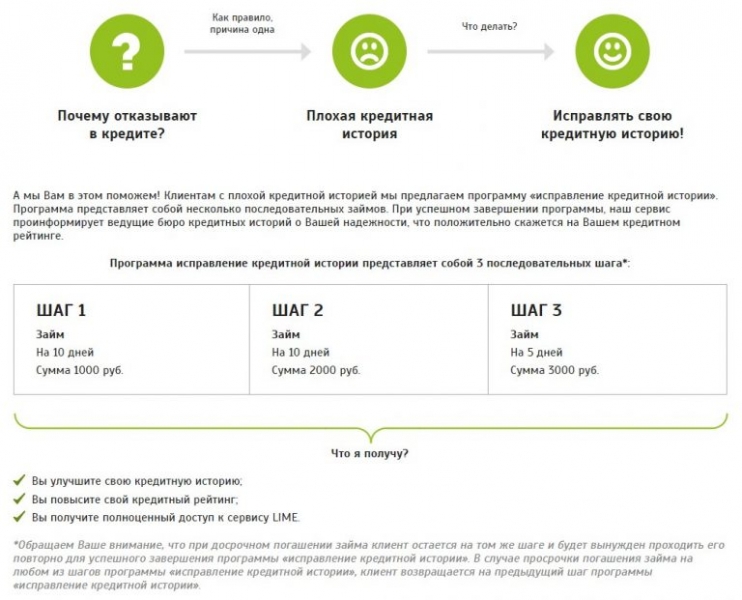

Кредитная история. Добросовестное соблюдение условий банков или, напротив, факты просрочек и неисполнения обязательств также влияет на то, сколько времени будет рассматриваться ипотека. При наличии «пятен» в кредитной истории кредиторы неохотно соглашаются на сотрудничество.

Чтобы ускорить процесс одобрения, рекомендуется учесть перечисленные критерии при подаче заявки.

Как происходит процесс рассмотрения заявления на ипотеку

Процедура оформления ипотечного кредита и рассмотрение заявки банком включают в себя несколько этапов.

Сбор документации, на который заемщик может потратить 1-5 дней.

Подача заявки в офисе банка или на официальном сайте.

Оформление заявления в отделении занимает не более часа. Заполнить онлайн-форму, не выходя из дома можно менее чем за полчаса. Как правило, в течение 15-20 минут с заемщиком связывается менеджер для уточнения деталей.

Оформление заявления в отделении занимает не более часа. Заполнить онлайн-форму, не выходя из дома можно менее чем за полчаса. Как правило, в течение 15-20 минут с заемщиком связывается менеджер для уточнения деталей.После принятия заявки банк приступает к проверке кредитной истории в системе скоринга. Занимает процедура не более 3 часов.

Если информация о заемщике, представленная в Бюро кредитных историй (БКИ), соответствует требованиям, кредитор приступает к проверке персональных данных (прописки, семейного положения, регистрации, наличия детей и т. д). Рассмотрение может занять до 2 дней.

Проверка по службе безопасности заемщика, созаемщиков и поручителей вне зависимости от их количества. В зависимости от скорости работы СБ конкретного банка процесс может длиться до 3 дней.

Кредитный комитет. После рассмотрения документации, сведений о ранее выданных кредитах и оценки возможных рисков принимается окончательное решение о выдаче ипотеки.

Если комитет одобрил заявку, с заемщиком в течение нескольких дней связывается менеджер для согласования сроков сделки.

Если комитет одобрил заявку, с заемщиком в течение нескольких дней связывается менеджер для согласования сроков сделки.

Подводя итог, стоит отметить, что средние сроки рассмотрения ипотеки составляют 15-30 дней. Поэтому, чтобы не заставлять продавца квартиры ждать, подыскивать жилье рекомендуется после получения одобрения банка.

Калькулятор ипотеки

Узнайте свою ставку

по ипотеке

рассчитать

Хотите узнать больше и получить консультацию по

ипотечному кредитованию?

Отправьте запрос и мы свяжемся с вами в ближайшее время!

Мобильный телефон*

Регион обращения*

Москва

Московская область

Санкт-Петербург

Ленинградская область

Алтайский край

Амурская область

Архангельская область

Астраханская область

Белгородская область

Брянская область

Владимирская область

Волгоградская область

Вологодская область

Воронежская область

Еврейская автономная область

Забайкальский край

Ивановская область

Иркутская область

Калининградская область

Калужская область

Камчатский край

Кемеровская область

Кировская область

Костромская область

Краснодарский край

Красноярский край

Курганская область

Курская область

Липецкая область

Магаданская область

Мурманская область

Ненецкий автономный округ

Нижегородская область

Новгородская область

Новосибирская область

Омская область

Оренбургская область

Орловская область

Пензенская область

Пермский край

Приморский край

Псковская область

Республика Адыгея

Республика Алтай

Республика Башкортостан

Республика Бурятия

Республика Калмыкия

Республика Карелия

Республика Коми

Республика Крым

Республика Марий Эл

Республика Мордовия

Республика Саха

Республика Татарстан

Республика Тыва

Республика Удмуртия

Республика Хакасия

Республика Чувашия

Ростовская область

Рязанская область

Самарская область

Саратовская область

Сахалинская область

Свердловская область

Севастополь

Смоленская область

Ставропольский край

Тамбовская область

Тверская область

Томская область

Тульская область

Тюменская область

Ульяновская область

Хабаровский край

Ханты-Мансийский автономный округ

Челябинская область

Чукотский автономный округ

Ярославская область

Я даю ПАО РОСБАНК (адрес: 107078, г. Москва, ул. Маши Порываевой, д. 34) (далее – «Банк», «Оператор»)

Москва, ул. Маши Порываевой, д. 34) (далее – «Банк», «Оператор»)

согласие на обработку своих персональных данных, а именно: сведений, предоставленных мной при заполнении

веб-формы на сайте Оператора www.rosbank-dom.ru (далее – «Персональные данные»), а также иных имеющихся у

Банка сведений. Под персональными данными я понимаю любую информацию, относящуюся ко мне как к субъекту

Персональных данных, в том числе мои фамилию, имя, отчество, контактные данные (телефон, электронная почта,

почтовый адрес), IP адрес. Под обработкой Персональных данных я понимаю сбор, запись, систематизацию,

накопление, хранение, уточнение (обновление, изменение) посредством поиска, анализа и сбора информации, в

том числе с использованием внешних информационного-аналитических порталов, сторонних информационных

источников, включая открытые и общедоступные источники информации и веб-ресурсы, извлечение, использование,

обезличивание, блокирование, удаление, уничтожение персональных данных, с использованием средств

автоматизации и без использования таких средств, с целью регистрации в личном кабинете потенциального

клиента в системе электронного взаимодействия с Банком; заключения пользовательского соглашения; внесения

сведений обо мне в базы данных в качестве потенциального потребителя услуг; формирования и направления мне

Банком предложений об оказании услуг на определенных условиях; продвижения товаров, работ, услуг Банка, в

том числе направление мне рекламных и/или информационных материалов, с помощью средств связи, в том числе по

сетям электросвязи, посредством использования телефонной и подвижной радиотелефонной связи (включая

СМС-сообщения), а также по сети Интернет.

Согласие действует* в течение 1 года с момента его получения Банком и может быть отозвано мной,

путем направления в Банк по адресу: 107078, г. Москва, ул. Маши Порываевой, д. 34 соответствующего

письменного уведомления в свободной форме об отзыве согласия.

* Сроки обработки персональных данных совпадают со сроками действия Согласия на обработку

персональных данных, если иное не предусмотрено действующим законодательством РФ.

Условия обработки персональных данных регулируются Политикой ПАО РОСБАНК в отношении обработки персональных

данных и сведения о реализуемых требованиях к защите персональных данных, размещенной на сайте ПАО РОСБАНК

Я даю ПАО РОСБАНК (адрес: 107078, г. Москва, ул. Маши Порываевой, д. 34) (далее – «Банк»,) согласие на

направление мне (получение мной) на указанный мной при заполнении веб-формы на сайте Оператора

www. rosbank-dom.ru телефонный номер/адрес электронной почты рекламно-информационных материалов

rosbank-dom.ru телефонный номер/адрес электронной почты рекламно-информационных материалов

(рассылок).

Настоящее согласие предоставляется на неограниченный срок при отсутствии сведений о его отзыве

Ипотечные программамы

Рефинансируйте ипотеку в другом банке

отправить заявку

подробнее

Квартира / доля в готовом доме

отправить заявку

подробнее

Льготная новостройка

отправить заявку

подробнее

ИТ-ипотека

отправить заявку

подробнее

Семейная ипотека

отправить заявку

подробнее

Платеж раз в 14 дней

отправить заявку

подробнее

Назначь свою ставку

отправить заявку

подробнее

Ипотека для зарплатных клиентов

отправить заявку

подробнее

Готовый дом с участком

отправить заявку

подробнее

Опция легкий старт

отправить заявку

подробнее

Premium ипотека

отправить заявку

подробнее

Ипотека для самозанятых

отправить заявку

подробнее

Рефинансируйте ипотеку по госпрограмме «Семейная ипотека»

отправить заявку

подробнее

Квартира в новостройке

отправить заявку

подробнее

Дальневосточная ипотека

отправить заявку

подробнее

Деньги под залог недвижимости

отправить заявку

подробнее

Целевой кредит

отправить заявку

подробнее

Апартаменты

отправить заявку

подробнее

Гараж или машиноместо

отправить заявку

подробнее

Год без забот

отправить заявку

подробнее

Кредит на первоначальный взнос

отправить заявку

подробнее

Иные виды загородного строительства

отправить заявку

подробнее

Ипотека с материнским капиталом

отправить заявку

подробнее

Ипотека на комнату

отправить заявку

подробнее

Популярное

-

Рефинансирование с дополнительной суммой

Про ипотеку -

Как подготовить квартиру к продаже, или что такое хоумстейджинг

Недвижимость -

Ипотека для IT-специалистов: программа государственной поддержки

Про ипотеку -

Вопрос-ответ: как купить квартиру на аукционе?

Недвижимость -

Ипотека иностранным гражданам

Про ипотеку -

Условия и документы для оформления ипотеки

Про ипотеку

Почему получение ипотечного кредита в розничном банке занимает так много времени?

После одобрения ипотечного кредита его закрытие может занять от 4 до 8 недель. Что делает процесс одобрения ипотеки таким долгим?

Что делает процесс одобрения ипотеки таким долгим?

Есть множество препятствий. Некоторые кредиторы неэффективны в закрытии или пренебрегают информированием вас о том, что им нужно. Хотя вы не можете повлиять на эффективность вашего кредитора, вы можете сыграть ключевую роль в продвижении процесса одобрения ипотеки, понимая, что происходит, и зная, что требуется от вас как заемщика.

Вы также можете избежать проблем, выбрав подходящего кредитора. Если вы рассматриваете розничный банк, убедитесь, что у них есть эффективный процесс одобрения ипотеки, чтобы закрыть ваш кредит как можно быстрее.

Факторы, влияющие на процесс утверждения ипотеки

Оформление документов и документация

Объем документов является основным препятствием. Хотя это может показаться чрезмерным, упорядоченный список поможет вам следить за тем, что вам нужно. Более того, начните собирать эти материалы во время поиска дома, чтобы оставаться на шаг впереди. Помогите своему кредитору эффективно начать процесс одобрения ипотеки, быстро собрав и отправив следующее:

- W2s

- Банковские выписки

- Налоговые декларации

- Брокерские отчеты

- Платежные квитанции

- Договор купли-продажи (если вы покупаете дом)

- Текущая выписка по ипотеке (если вы рефинансируете дом)

Хотя в приведенном выше списке выделена часто запрашиваемая информация, конкретные документы могут различаться в зависимости от кредитора. Вы также захотите подтвердить, какой диапазон дат необходим для таких вещей, как банковские выписки и платежные квитанции. Обязательно отвечайте быстро, когда ваш кредитор запрашивает дополнительную информацию, чтобы не замедлять процесс утверждения ипотеки.

Вы также захотите подтвердить, какой диапазон дат необходим для таких вещей, как банковские выписки и платежные квитанции. Обязательно отвечайте быстро, когда ваш кредитор запрашивает дополнительную информацию, чтобы не замедлять процесс утверждения ипотеки.

Одна из проблем розничных банков заключается в том, что они часто не готовы обрабатывать вашу информацию. Кредитор может быть замедлен из-за невыполненных ипотечных кредитов, кредитных специалистов, не имеющих лицензии, или из-за отправки информации андеррайтерам за пределами области. Выбирая кредитора, спросите о некоторых из этих обстоятельств, чтобы убедиться, что ваш кредит считается приоритетным.

Проверка третьей стороной

Кредиторы зависят от партнерских отношений с другими компаниями для завершения определенных аспектов процесса утверждения ипотеки. Если одна из этих сторонних фирм, например, компания условного депонирования или титульная компания, задерживается, это может замедлить ваше закрытие.![]()

Еще одним важным шагом в процессе подачи заявки на кредит является оценка. Дом, который вы покупаете или рефинансируете, должен быть оценен, чтобы определить его стоимость; кредитор не одобрит ссуду меньше, чем оценочная стоимость дома. Если оценщик занят или нынешний владелец не может предоставить ему немедленный доступ к собственности, процесс утверждения ипотеки может быть временно остановлен.

Необходимо также подтвердить вашу текущую работу, а также работу вашего супруга или кого-либо другого, кто взял с вами кредит. В зависимости от вашего кредитора, они могут просто позвонить вашему работодателю, чтобы подтвердить, что вы все еще работаете, или они могут попросить заполнить и подписать форму. Всегда вежливо предупредить своего начальника или отдел кадров о том, что ваш кредитор будет звонить, и это также может помочь ускорить процесс утверждения ипотеки, если мягко напомнить им отправить обратно любую необходимую информацию.

Закрытие

Закрытие может быть сложным процессом, но это не обязательно. Поддерживайте тесный контакт с вашим кредитором, чтобы убедиться, что нет окончательных сбоев, и убедитесь, что вы выполняете свою часть работы, оперативно отправляя любую дополнительную информацию, которую они запрашивают, и следите за результатами проверки дома и любым необходимым ремонтом.

Поддерживайте тесный контакт с вашим кредитором, чтобы убедиться, что нет окончательных сбоев, и убедитесь, что вы выполняете свою часть работы, оперативно отправляя любую дополнительную информацию, которую они запрашивают, и следите за результатами проверки дома и любым необходимым ремонтом.

Будьте в курсе комиссий за закрытие и убедитесь, что вы получили все необходимые документы и раскрытие информации. Задержки с закрытием лучше всего предотвратить с помощью открытого общения и ваших собственных знаний. Ваш кредитор имеет решающее значение в предоставлении обоих, поэтому не бойтесь задавать вопросы. Помните, что вы можете занимать деньги, но вы клиент!

Готовность кредитора и заемщика

Хотя вы не можете контролировать каждый шаг, вы можете задать тон ипотечному процессу, оперативно предоставляя информацию, необходимую кредитору для начала работы, и запрашивая регулярные обновления процесса. Если вы выберете подходящего кредитора и будете информированным и активным заемщиком, процесс утверждения вашего кредита может стать действительно положительным опытом на пути к приобретению жилья или рефинансированию.

Carlyle Financial — ипотечный банк. В отличие от розничных банков, мы обрабатываем и одобряем кредиты под одной крышей, обеспечивая нашим клиентам эффективное обслуживание. Чтобы избежать ненужных задержек, мы предлагаем контрольный список необходимых документов для покупки и рефинансирования. Ипотечные банкиры Carlyle Financial могут помочь вам в процессе оформления ипотечного кредита. Позвоните нам по телефону 800-975-2265 или нажмите здесь, чтобы обсудить ваши потребности в ипотеке.

Почему обработка ипотечных кредитов занимает так много времени?

Financial Insight, Mortgages, Quarterly Newsletter

Каждый, кто пытается купить новый дом или рефинансировать свою текущую ипотеку, может задаваться вопросом, почему обработка ипотечных кредитов занимает так много времени. Хотя исторически ипотечные кредиты могли быть обработаны всего за 4 недели, эти сроки растягиваются и, похоже, они будут продолжать продлеваться в обозримом будущем.

Но почему? Почему теперь все занимает гораздо больше времени, чем раньше?

Из-за сочетания факторов обработка ипотечных кредитов теперь занимает больше времени, чем раньше. Чтобы понять детали, мы должны сначала взглянуть на то, что связано с обработкой ипотеки.

Процесс подачи заявки на ипотеку

Процесс подачи заявки на ипотеку состоит из нескольких этапов. Он начинается с приложения. В рамках этого процесса заявители должны предоставить большое количество документации, включая такие сведения, как:

- Платежные ведомости за последние 30 дней

- Формы W-2 и/или 1099 за предыдущие 2 года

- Письмо о социальном страховании и/или пенсионном обеспечении, если применимо , работать на члена семьи, получать комиссионные или крупный бонусный доход

- Выписки из банка за 2 месяца

Это лишь некоторые из документов, которые вас могут попросить предоставить в зависимости от вашего конкретного финансового положения. Аккуратное заполнение и сбор всех этих документов — одно из первых мест, где ваша ипотека может застрять. Перед отправкой пакета важно убедиться, что у вас есть подписи во всех нужных местах и что у вас собраны все документы. Это поможет продолжать двигаться вперед. Каждый раз, когда ваш ипотечный партнер должен вернуться к вам, чтобы исправить или заполнить недостающие данные, ваше время для завершения процесса уходит все дальше.

Аккуратное заполнение и сбор всех этих документов — одно из первых мест, где ваша ипотека может застрять. Перед отправкой пакета важно убедиться, что у вас есть подписи во всех нужных местах и что у вас собраны все документы. Это поможет продолжать двигаться вперед. Каждый раз, когда ваш ипотечный партнер должен вернуться к вам, чтобы исправить или заполнить недостающие данные, ваше время для завершения процесса уходит все дальше.

Далее к андеррайтингу

После того, как все документы собраны и точны, ваша заявка переходит к андеррайтингу. Именно здесь проверяется вся предоставленная вами информация. Этот обзор определяет, являетесь ли вы хорошим риском для ипотечного кредита. Андеррайтеры оценивают вашу заявку на основе 3 C; кредит, мощность и залог.

Ваш кредитный рейтинг представляет собой базовую оценку вашей прошлой способности обрабатывать и управлять кредитом. Андеррайтеры стремятся убедиться, что у вас есть положительная история платежей и что вы не имеете просроченных платежей по текущим кредитам, кредитным картам или другим счетам. Они хотят убедиться, что вы выполняете финансовые обязательства, которые вы взяли на себя, прежде чем они решат предоставить вам новый кредит.

Они хотят убедиться, что вы выполняете финансовые обязательства, которые вы взяли на себя, прежде чем они решат предоставить вам новый кредит.

Вторая буква «С» — емкость. Здесь рассматривается ваша платежеспособность на основе вашего дохода, сбережений и других активов. Он также учитывает ваше текущее отношение долга к доходу, или DTI. Он начинается с рассмотрения того, сколько денег вы зарабатываете, сколько денег у вас есть в банке и ваших инвестиций в другие области. Эти цифры сравниваются с вашим непогашенным текущим долгом, а также учитываются расчеты таких вещей, как стандартные расходы на проживание. Кредиторы хотят, чтобы у вас было достаточно денег, чтобы делать новые платежи по кредиту в дополнение к расходам, за которые вы уже несете ответственность.

Последний C является залогом. Это оценка самого имущества, чтобы убедиться, что размер кредита соответствует стоимости имущества. Возможность предоставить подробную информацию об первоначальном взносе, который вы вносите за недвижимость, также важна.

Другая часть процесса рецензирования — поиск по заголовку. Поиск по заголовку и обзор выполняются в записях о собственности. Это делается для того, чтобы убедиться, что нет залогов, претензий, неуплаченных налогов, судебных решений или других вещей, таких как неоплаченные взносы домовладельцев в отношении самой собственности. Этот обзор титула обеспечивает защиту как для вас, так и для кредитного агентства.

Пределы автоматизации

Несмотря на то, что как андеррайтинг, так и поиск правового титула становятся все более автоматизированными, все еще есть люди, занимающиеся выполнением этой работы в рамках ипотечного процесса. В этих секторах, как и в остальной части экономики, остановки из-за COVID-19 сократили количество доступного персонала для выполнения этой работы в первые месяцы пандемии. Это создало отставание в работе по обработке заявок.

Недостаток возможностей для обработки кредитов в начале года является одной из причин того, что сейчас все так долго. Однако более важным фактором является увеличение спроса, который резко вырос с начала пандемии COVID.

Однако более важным фактором является увеличение спроса, который резко вырос с начала пандемии COVID.

Почему такой спрос?

Одной из причин повышенного спроса являются очень низкие процентные ставки, доступные сегодня. Стремясь поддержать экономику с началом кризиса COVID-19, ФРС продолжает снижать процентные ставки. Процентные ставки по обычным ипотечным кредитам впервые в июле упали ниже 3%, и сегодня они все еще колеблются около этой отметки.

С такими низкими процентными ставками и неопределенными общими экономическими перспективами многие нынешние домовладельцы воспользовались возможностью снизить процентные ставки и ежемесячные платежи. Иногда в сочетании с выводом наличных из собственного капитала, чтобы помочь управлять другими расходами или обеспечить дополнительную финансовую безопасность. Forbes сообщил, что в середине июля активность по рефинансированию выросла на 122% по сравнению с прошлым годом. Глядя на более длительный период, Pittsburg Post-Gazette сообщила, что во втором квартале года рефинансирование в 2020 году было на 200% выше, чем во втором квартале 2019 года. . И это увеличение означает гораздо больше работы для людей, обрабатывающих приложения.

. И это увеличение означает гораздо больше работы для людей, обрабатывающих приложения.

Эти низкие процентные ставки также побудили многих арендаторов начать поиск первого дома для покупки. Поскольку люди стремятся переехать из городов в пригороды, чтобы избежать наихудших последствий жизни с высокой плотностью населения для передачи коронавируса, низкие ставки делают его более привлекательным. Кроме того, пик поколения миллениалов в этом году достигает 30 лет, и поэтому вступают в свои лучшие годы покупки жилья. Это много потенциальных новых покупателей, стимулирующих спрос на новые ипотечные кредиты в то время, когда спрос на рефинансирование уже превысил нормальный спрос в отрасли.

Вдобавок к этим низким ставкам растут банковские депозиты, и в последние годы американцы успешно сокращают потребительские долги, делая домовладения доступными для большего числа людей. И пандемия может способствовать усилению этой тенденции. Федеральный резервный банк Нью-Йорка сообщил, что задолженность домохозяйств сократилась на 34 миллиарда долларов во втором квартале этого года.

Чтобы увеличить шансы одобрения заявки, рекомендуется закрыть имеющиеся задолженности.

Чтобы увеличить шансы одобрения заявки, рекомендуется закрыть имеющиеся задолженности. Оформление заявления в отделении занимает не более часа. Заполнить онлайн-форму, не выходя из дома можно менее чем за полчаса. Как правило, в течение 15-20 минут с заемщиком связывается менеджер для уточнения деталей.

Оформление заявления в отделении занимает не более часа. Заполнить онлайн-форму, не выходя из дома можно менее чем за полчаса. Как правило, в течение 15-20 минут с заемщиком связывается менеджер для уточнения деталей. Если комитет одобрил заявку, с заемщиком в течение нескольких дней связывается менеджер для согласования сроков сделки.

Если комитет одобрил заявку, с заемщиком в течение нескольких дней связывается менеджер для согласования сроков сделки.