Потребительский кредит физическим лицам: Кредит наличными — взять деньги в кредит в Россельхозбанке с условиями на 2022 год, оформить онлайн заявку на кредит

Содержание

Кредитный калькулятор онлайн 2022. Рассчитать кредит в Барнауле

Кредитный калькулятор онлайн 2022. Рассчитать кредит в Барнауле

Алтайский край

Красноярский край

Новосибирская область

Иркутская область

Кемеровская область

Омская область

Томская область

Республика Бурятия

Подать обьявление

Личный кабинет

Мои объявления

Избранное

Выход

О проекте

Обратная связь

Наверх

Кредитный калькулятор онлайн позволяет рассчитать ежемесячный платеж и общую сумму переплаты. Калькулятор кредита подходит для расчета потребительского кредита в 2022 году физическим лицам в Сбербанке, ВТБ, Райффайзен, Дельта, Восточный, Хоум, УралСиб, Россельхозбанк, Промсвязьбанк, Тинькофф, Открытие, Альфа, Газпромбанк, расположенных в Барнауле,Алейске, Белокурихе, Бийске, Камень-на-Оби, Новоалтайске, Рубцовске, Славгороде, Заринске, Яровом. Кредит наличными выдается по программе потребительского кредитования с учетом доходов заемщика. Самый низкий процент банки выдают при условии предоставления документов подтверждающих доходы заемщика или под залог имущества.

Калькулятор кредита подходит для расчета потребительского кредита в 2022 году физическим лицам в Сбербанке, ВТБ, Райффайзен, Дельта, Восточный, Хоум, УралСиб, Россельхозбанк, Промсвязьбанк, Тинькофф, Открытие, Альфа, Газпромбанк, расположенных в Барнауле,Алейске, Белокурихе, Бийске, Камень-на-Оби, Новоалтайске, Рубцовске, Славгороде, Заринске, Яровом. Кредит наличными выдается по программе потребительского кредитования с учетом доходов заемщика. Самый низкий процент банки выдают при условии предоставления документов подтверждающих доходы заемщика или под залог имущества.

Калькулятор позволяет рассчитать ежемесячные платежи при оформлении потребительского кредита в банках Барнаула и Алтайского края. Изменяйте значения процентной ставки и срока выплаты для получения наилучшего для вас варианта.

Виды потребительских кредитов для расчета на кредитном калькуляторе

Барнаульские банки выдают кредиты физическим лицам на нецелевые нужды или для приобретения конкретных бытовых товаров или услуг. Вы можете посчитать на этом калькуляторе кредит:

Вы можете посчитать на этом калькуляторе кредит:

- на ремонт квартиры или дома;

- на бытовую технику;

- на личные нужды;

- на строительство дома;

- автокредит на новые и подержанные автомобили;

- на высшее образование;

- на отдых и лечение;

- на рефинансирование кредитов в других банках.

Аннуитетный калькулятор платежей

Данный кредитный калькулятор позволяет вам рассчитать аннуитетный платеж и сумму переплаты,

если вы хотите взять потребительский кредит в Сбербанке, «ВТБ», «Газпромбанке», «Россельхозбанке»,

«Почта банке», «АТБ» и других ведущих банках Алтайского края. Погашение кредитов аннуитетными

платежами применяется в большинстве коммерческих банков Барнаула при выдаче кредитов физическим лицам.

Аннуитетный платеж — это способ внесения ежемесячного платежа, при котором размер платежа остается

постоянным в течение всего срока кредитования.

Ежемесячный платеж заемщика состоит из части основного долга и процентов, начисленных на остаток задолженности.

Погашение кредита аннуитетными платежами выгодно тем, что заемщик платит одинаковые ежемесячные взносы

и имеет возможность долгосрочно планировать свой бюджет. Для одобрения аннуитетного кредита заемщику

потребуется подтвердить гораздо меньшую сумму своего ежемесячного дохода, чем при

дифференцированной системе платежей. Используйте этот кредитный калькулятор для предварительного расчета платежей.

Как рассчитать ежемесячный платеж на онлайн калькуляторе?

Чтобы рассчитать ежемесячный платеж по потребительскому кредиту, необходимо, во-первых,

выбрать сумму, срок и процентную ставку.

Cправа от калькулятора приведены средние значения процентных ставок в банках Алтайского края в зависимости от цели кредитования. Меняя значения процентной ставки и срока погашения, вы можете

сохранить до 10 возможных вариантов расчета и выбрать наиболее удобные для вас параметры.

Как использовать результаты расчета на кредитном калькуляторе?

Рассчитав несколько вариантов платежей на калькуляторе, вы можете их себе распечатать, а затем отправить онлайн-заявку в один или несколько барнаульских банков для

получения одобрения на выдачу денежных средств. Вы можете использовать этот калькулятор

и для пересчета своих платежей в случае досрочного погашения части долга и рефинансирования кредита полученного в другом банке.

Как получить выгодный потребительский кредит?

Чтобы получить выгодный потребительский кредит наличными по самой низкой процентной ставке

в банках Алтайского края, будьте готовы предоставить документы, подтверждающие ваш личный

и совокупный семейный доход. Многие банки Барнаула предлагают снижение процентной ставки

до 2,5% годовых, если заемщик получает зарплату на карту или личный счет у них, а также готов дополнительно застраховать свою жизнь на период выплаты задолженности.

Плохая кредитная история заемщика может стать причиной отказа в одобрении и выдаче денег. Поэтому старайтесь не нарушать сроки и суммы внесения платежей,

предусмотренных графиком.

После предварительного расчета на кредитном калькуляторе вы можете отправить онлайн-заявку в разделе «Кредиты в банках

Барнаула». Если вам необходим ипотечный кредит на покупку вторичного жилья или квартиры

в новостройке, то можете воспользоваться ипотечным калькулятором.

Experian 2021 Consumer Credit Review

В этой статье:

- Средний кредитный рейтинг в США достиг рекордно высокого уровня Снимок

- Что может быть в магазине в 2022 году

Американцы столкнулись с более чем обычными экономическими проблемами в 2021 году, но, судя по анализу данных потребительского кредита Experian, оказались в прочном положении. Показатели потребительского кредита оставались высокими, при этом средний балл вырос на несколько пунктов, а тем, у кого был кредит, удалось сохранить стабильное использование и избежать накопления просроченных платежей.

Это заметный подвиг, учитывая, что средние остатки по ипотечным кредитам, автокредитам и персональным кредитам увеличились, поскольку цены на дома, автомобили и другие товары и услуги стали дороже за тот же период времени. Увеличение среднего уровня долга было более скромным для заемщиков федеральных студенческих ссуд, проценты по которым были приостановлены на протяжении всей пандемии. Единственное снижение наблюдалось на рынке относительно небольшой кредитной линии собственного капитала (HELOC), где остатки снижались в течение ряда лет.

Показатели просроченной задолженности по-прежнему остаются относительно низкими, а использование кредита стабилизировалось, что указывает на то, что потребители, как правило, не перенапрягаются, когда берут кредиты для покупок. Подобные улучшения улучшают общее состояние кредитоспособности потребителей и могут привести к повышению оценок за короткий период времени.

В рамках нашего текущего анализа кредита и долга в США компания Experian проанализировала данные кредитных отчетов, чтобы увидеть, как изменились кредитные рейтинги потребителей за последний год, и понять, какое влияние пандемия оказала на кредитование до сих пор. В этом анализе данные за третий квартал (3 квартал) 2020 года сравниваются с данными за 3 квартал 2021 года9.0017

В этом анализе данные за третий квартал (3 квартал) 2020 года сравниваются с данными за 3 квартал 2021 года9.0017

Средний кредитный рейтинг в США достиг рекордно высокого уровня «хороший» кредитный рейтинг 670 или выше на основе модели кредитного рейтинга FICO

® Score 8.

Источник: данные Experian за 3 квартал каждого года

Кроме того, средний остаток долга увеличился на 3,9% до 96 371 долл. США в 2021 г., что означает скачок на 3 644 долл. США. Ипотека и автокредиты составляют большую часть увеличения для потребителей.

Использование кредитов и просроченные платежи остаются стабильными

Средние остатки по кредитным картам упали на 1,8% в 2021 году, что замедлило более значительное снижение остатков с третьего квартала 2019 года по третий квартал 2020 года, когда остатки сократились на 14%. Сокращение остатков и, следовательно, использование кредита может представлять некоторую остаточную неопределенность для потребителей, поскольку они ориентируются в новом экономическом ландшафте. Пандемия резко изменила не только то, как и где потребители используют свои кредитные карты, но и цену, которую они будут платить за определенные товары, на которые повлияла инфляция.

Пандемия резко изменила не только то, как и где потребители используют свои кредитные карты, но и цену, которую они будут платить за определенные товары, на которые повлияла инфляция.

Источник: данные Experian за 3 квартал каждого года

Несмотря на рост стоимости товаров и услуг, использование кредита практически не изменилось в 2021 году. Это указывает на то, что в среднем потребители хорошо управляют своими кредитными лимитами, а кредиторы по-прежнему готовы предоставить им кредит.

Источник: данные Experian за 3 квартал каждого года

Уровень просроченной задолженности в 2021 году оставался относительно стабильным по сравнению с 2020 годом и находится на уровне, типичном для экономического роста. Счета с 30 по 59Просроченные дни увеличились до 1,04% в 2021 году, 0,58% счетов просрочены на 60–89 дней (так же, как и в 2020 году), а 0,34% счетов просрочены на 90–180 дней.

Средний балл FICO

® увеличивается четвертый год подряд, несмотря на пандемию

Средний балл FICO ® увеличивается четвертый год подряд в 2021 году. было достаточно, чтобы привлечь еще больше потребителей в США в диапазон «хороших» кредитных рейтингов. Фактически, 71% процентов американцев имели кредитный рейтинг 670 или выше в 2021 году по сравнению с 69.% в 2020 году.

было достаточно, чтобы привлечь еще больше потребителей в США в диапазон «хороших» кредитных рейтингов. Фактически, 71% процентов американцев имели кредитный рейтинг 670 или выше в 2021 году по сравнению с 69.% в 2020 году.

FICO

® Показатели продолжают расти во всех штатах и Вашингтоне, округ Колумбия

Второй год подряд жители всех 50 штатов и Вашингтона, округ Колумбия, повысили свой средний кредитный рейтинг. Как это обычно бывает с другими показателями среднего балла FICO ® , штаты с ранее более низкими средними баллами, как правило, демонстрируют больший рост по сравнению с прошлым годом, чем штаты с кредитными баллами выше среднего.

Источник: данные Experian за третий квартал каждого года

Хотя в этом году в рейтинге FICO ® не было двузначных скачков (как это было в 2020 году), четыре штата — Флорида, Мэн, Миссисипи и Невада — увеличили баллы на шесть пунктов в 2021 году.

Источник : Данные Experian за третий квартал каждого года

Самый медленный рост среднего кредитного рейтинга по штатам произошел в Оклахоме и Южной Дакоте, где баллы увеличились всего на два пункта.

Источник: данные Experian за третий квартал каждого года

В то время как в штатах с более низкими средними баллами обычно наблюдается больший прирост баллов, чем в штатах с более высокими средними баллами FICO ® , и наоборот, в 2021 году каждого из них было немного. Таким образом, даже несмотря на то, что в штате Мэн, например, уже был кредитный рейтинг намного выше среднего по стране в 2021 году (714), ему все же удалось значительно подскочить. И наоборот, хотя в Оклахоме средний балл был одним из самых низких, его рост был одним из самых скромных в прошлом году.

Другие штаты и Вашингтон, округ Колумбия, оказались где-то посередине, при этом среднее увеличение на три пункта было наиболее распространенным в 2021 году9.0017

Каждое поколение видит средний балл FICO

® Увеличение баллов

Увеличение среднего кредитного балла в 2021 году распространилось на все поколения, причем миллениалы и поколение X — сердце рабочей силы — увеличили свои соответствующие баллы больше всего по сравнению со средним показателем 2020 года.

Источник: данные Experian за третий квартал каждого года; возраст по состоянию на 2021 год

Миллениалы и поколение X увеличили свои средние баллы FICO ® на семь пунктов в 2021 году. . Бэби-бумеры, несмотря на то, что они уже обладают средним FICO ® Оценка как минимум на 30 баллов выше, чем у представителей молодого поколения, но при этом удалось увеличить свой средний балл на четыре балла. Молчаливое поколение, наиболее зрелое как по возрасту, так и по кредитной истории, показало самое скромное увеличение на два пункта, до 760. определение. Средние баллы бэби-бумеров и молчаливого поколения считаются «очень хорошими» баллами и обычно дают этим потребителям право на более низкие процентные ставки по финансированию. Показатели, как правило, улучшаются по мере того, как кредитная история потребителя становится длиннее, и они демонстрируют свою надежность в обслуживании кредита, к которому они получили доступ.

Обзор потребительского долга США

Изменения среднего уровня долга по типам долга были более сдержанными, чем изменения, наблюдаемые в 2020 году, когда средний остаток по кредитной карте снизился на 14%, а остаток по студенческому кредиту вырос на 9%. Остатки автокредитов, ипотечных кредитов, личных кредитов и студенческих кредитов продолжали расти в 2021 году, в то время как средние остатки по HELOC и кредитным картам снижались второй год подряд.

Остатки автокредитов, ипотечных кредитов, личных кредитов и студенческих кредитов продолжали расти в 2021 году, в то время как средние остатки по HELOC и кредитным картам снижались второй год подряд.

Источник: данные Experian за 3 квартал каждого года

Средний остаток по ипотечным кредитам и автокредитам См. самый быстрый рост

Цены на жилье и автомобили, которые напрямую влияют на два основных компонента ежемесячных расходов многих потребителей, росли самыми быстрыми темпами за многие годы в 2021 году. Поэтому неудивительно, что остатки по ипотечным кредитам и автокредитам также значительно увеличились. Хотя это и не так драматично, как недавний скачок цен на товары для дома и автомобилей, скачок остатков по автокредитам на 6,5% и рост остатков по ипотечным кредитам на 5,9% начинают отражать рост цен, уже наблюдаемый на рынке.

Начиная с ипотеки, средний остаток в размере 220 380 долларов США в третьем квартале 2021 года представляет собой увеличение на 5,9% по сравнению с предыдущим годом. Хотя стремительный рост цен на новые и существующие дома, безусловно, был фактором роста, возможно, свою роль сыграли и рекордные суммы рефинансирования ипотеки в 2021 году. Freddie Mac, поддерживаемая государством компания, которая покупает и продает жилищные ипотечные кредиты, сообщает, что в первой половине 2021 года рефинансирование увеличилось на 33% по сравнению с аналогичным периодом прошлого года, что позволяет предположить, что и без того горячий рынок рефинансирования стал еще более горячим в прошлом году.

Хотя стремительный рост цен на новые и существующие дома, безусловно, был фактором роста, возможно, свою роль сыграли и рекордные суммы рефинансирования ипотеки в 2021 году. Freddie Mac, поддерживаемая государством компания, которая покупает и продает жилищные ипотечные кредиты, сообщает, что в первой половине 2021 года рефинансирование увеличилось на 33% по сравнению с аналогичным периодом прошлого года, что позволяет предположить, что и без того горячий рынок рефинансирования стал еще более горячим в прошлом году.

Остатки автокредитов были еще более волатильными, увеличившись на 6,5% в 2021 году. Здесь объяснение кажется более простым, чем в случае ипотеки: затянувшийся дефицит автомобилей значительно повысил цены на все типы транспортных средств, и в то время как финансирование и Ставки по автокредитам оставались относительно стабильными в 2021 году, более крупные кредиты, по-видимому, отражают премии, которые заплатили многие покупатели автомобилей, поскольку запасы автомобилей остаются на историческом минимуме.

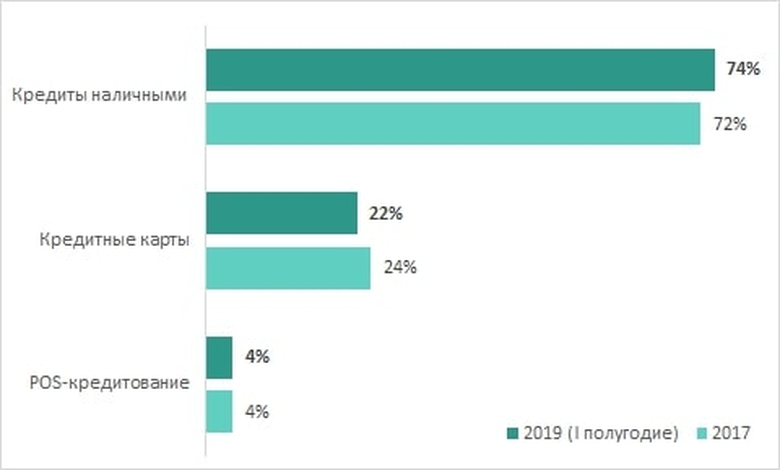

Баланс кредитных карт стабилизируется до уровня ниже, чем в 2020 году

потребителей США имели средний остаток по кредитной карте в размере 5 221 доллар США в 2021 году; это на 1,8% ниже, чем в прошлом году. Хотя спад не такой резкий, как в начале 2020 года, когда потребители сократили определенные расходы с началом пандемии, он по-прежнему имеет тенденцию к снижению.

Вероятно, снижение обусловлено несколькими факторами:

- Потребители, имеющие право на участие в программах помощи, могли использовать стимулирующие платежи для погашения части или всего своего возобновляемого долга, если их доход не упал во время пандемии.

- Расходы на праздники в 2020 году – в первый год, когда многие районы все еще находились под различными ограничениями, связанными с пандемией, – были меньше по сравнению с предыдущими годами.

- Недавние данные Федерального резервного банка Нью-Йорка показывают, что потребители с кредитными картами имеют меньший баланс, чем в предыдущие годы.

Как отмечалось выше, показатели просроченной задолженности по кредитным картам остаются низкими, что свидетельствует о том, что, несмотря на возможные изменения в потребительских привычках, экономическое состояние потребителей в целом остается стабильным.

Остатки по личным кредитам продолжают расти

Остатки по личным кредитам выросли на 3,7% до 17 064 долларов в 2021 году. Восстановление произошло после начального периода неопределенности в середине 2020 года, когда кредиторы по личным кредитам временно ужесточили кредит. Тем не менее, увеличение является скромным по сравнению с предыдущими годами, когда потребительские кредиты неизменно были типом кредита, который продемонстрировал наибольший рост.

Обычно выдаваемый в виде единовременной ссуды, подлежащей погашению в течение трех-пяти лет, потребительские ссуды часто используются потребителями либо для финансирования крупных расходов, таких как отпуск или свадьба, либо для консолидации существующих долгов в более короткие сроки. более выгодный курс.

более выгодный курс.

Несмотря на то, что ставки по кредитам для физических лиц оставались низкими для заемщиков с очень хорошим или лучшим кредитным рейтингом, некоторые потенциальные заемщики все еще могут оставаться в стороне, ожидая возможности безопасно назначить дату свадьбы или запланировать длительный отпуск, прежде чем отправиться в личное путешествие. заем.

Остаток по студенческой ссуде замедляется

Остаток по студенческой ссуде обычно стабильно растет на 4-6% в год и является гораздо менее изменчивым показателем долга домохозяйства, чем другие типы ссуд. В то время как средний заемщик по студенческому кредиту должен 39 долларов487, этот остаток вырос всего на 1,8% с третьего квартала 2020 года по третий квартал 2021 года. заемщики ввели планы снисходительности и временно прекратили выплаты.

Остатки HELOC продолжают снижаться, несмотря на значительный собственный капитал

Средние остатки по кредитным линиям собственного капитала (HELOC) снова упали в 2021 году, поскольку домовладельцы воздерживались от использования своего собственного капитала для открытия новых кредитных линий либо для ремонта своих домов, либо для иного ведения домашнего хозяйства. финансы, а существующие заемщики прошлых лет погасили то, что осталось от их остатков HELOC. Из-за небольшого количества новых кредитов HELOC для замены существующих кредитов остатки, следовательно, уменьшились.

финансы, а существующие заемщики прошлых лет погасили то, что осталось от их остатков HELOC. Из-за небольшого количества новых кредитов HELOC для замены существующих кредитов остатки, следовательно, уменьшились.

Что может быть в запасе на 2022 год

Дальнейшее повышение процентных ставок

Федеральная резервная система уже начала взвешенную серию повышений процентных ставок, предназначенных для сдерживания растущей инфляции, которая достигла 40-летнего максимума в 2022 году. Эта серия повышений будет каскадом через финансовую систему, повышая ставки по кредитным картам, персональным кредитам и ипотечным кредитам в разной степени.

Повышение ставок, в свою очередь, может замедлить рост цен на жилье. Увеличение ФРС уже влияет на ставки по ипотечным кредитам: средняя обычная ставка по 30-летним ипотечным кредитам превысила 5% в апреле 2022 года, что является самым высоким показателем с 2010 года. И хотя предложение жилья по-прежнему ограничено, потенциальные покупатели нового жилья не смогут соответствовать требованиям. для домов они в противном случае могли бы по более низким ставкам. Это может замедлить двузначный рост цен на жилье на некоторых рынках, поскольку все больше покупателей вытесняются с рынка.

для домов они в противном случае могли бы по более низким ставкам. Это может замедлить двузначный рост цен на жилье на некоторых рынках, поскольку все больше покупателей вытесняются с рынка.

Изменения в рефинансировании

Как правило, когда потребители рефинансируют существующую задолженность, основная цель состоит в том, чтобы либо снизить ежемесячные платежи, либо проценты, которые они выплачивают. В условиях роста ставок некоторые виды рефинансирования могут стать менее привлекательными, в то время как другие могут получить более широкое распространение. Например, когда ставки по ипотечным кредитам падали, некоторые домовладельцы обнаружили, что они могут рефинансировать свою существующую 30-летнюю ипотеку на более короткую 15-летнюю ипотеку, и ежемесячные платежи не будут увеличиваться. Это позволяет владельцам быстрее построить свой собственный капитал.

Сегодня, когда проблема противоположна, мы можем начать видеть ипотечные кредиты с более длительными сроками, такими как 40 лет. Это может позволить некоторым потенциальным домовладельцам выйти на рынок с доступным ежемесячным платежом по ипотеке.

Это может позволить некоторым потенциальным домовладельцам выйти на рынок с доступным ежемесячным платежом по ипотеке.

Методология: Представленные результаты анализа основаны на созданной Experian статистически значимой совокупной выборке из нашей базы данных потребительских кредитов, которая может включать использование версии FICO ® Score 8. Различные параметры выборки могут давать разные результаты по сравнению с другим аналогичным анализом. Проанализированные кредитные данные не содержали личной идентификационной информации. Агломерации группируют округа и города в определенные географические области для переписей населения и сбора соответствующих статистических данных.

FICO ® является зарегистрированным товарным знаком Fair Isaac Corporation в США и других странах.

Каковы преимущества потребительского кредита?

От кредитных карт до потребительских кредитов — существует множество методов, которые потребители используют для распределения стоимости своих покупок во времени. Потребительский кредит имеет свои плюсы и минусы, о которых важно знать как покупателям, так и продавцам. Каковы преимущества и недостатки потребительского кредита? Продолжайте читать, чтобы узнать.

Потребительский кредит имеет свои плюсы и минусы, о которых важно знать как покупателям, так и продавцам. Каковы преимущества и недостатки потребительского кредита? Продолжайте читать, чтобы узнать.

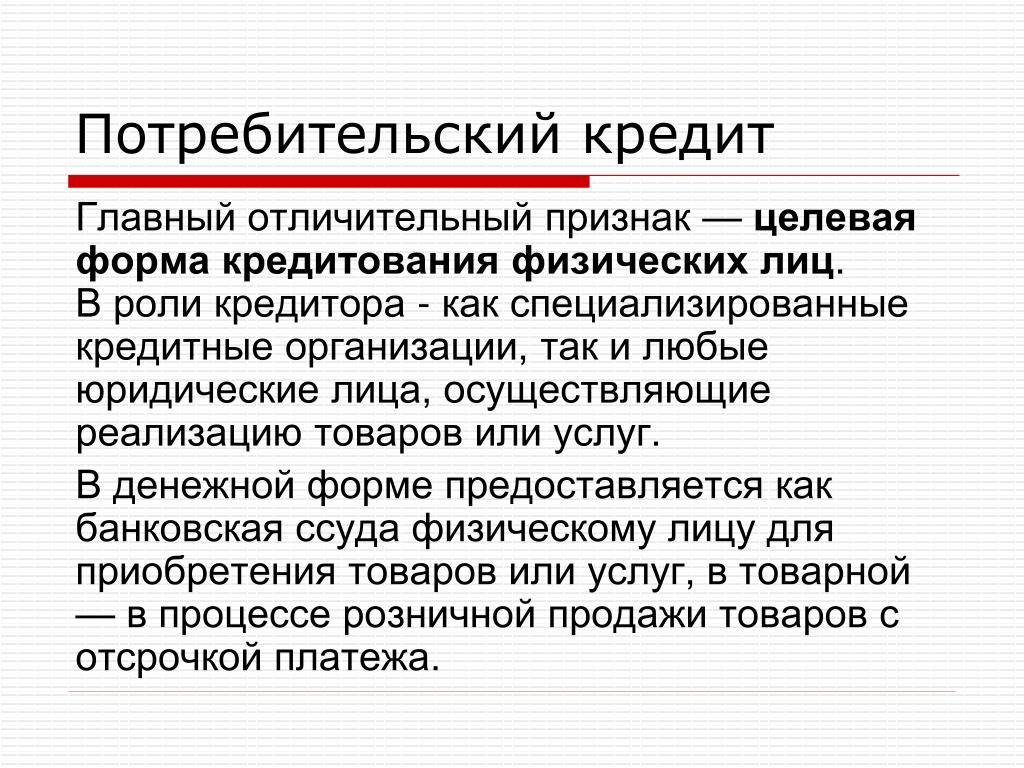

Что такое потребительский кредит?

Для начала, что такое потребительский кредит? Этот термин охватывает большинство форм личного кредита, с которыми вы, вероятно, уже знакомы, включая кредитные карты, ипотечные кредиты, автокредиты и личные кредиты. Он включает в себя необеспеченные кредиты и программы, позволяющие людям приобретать товары и услуги, распределяя стоимость во времени.

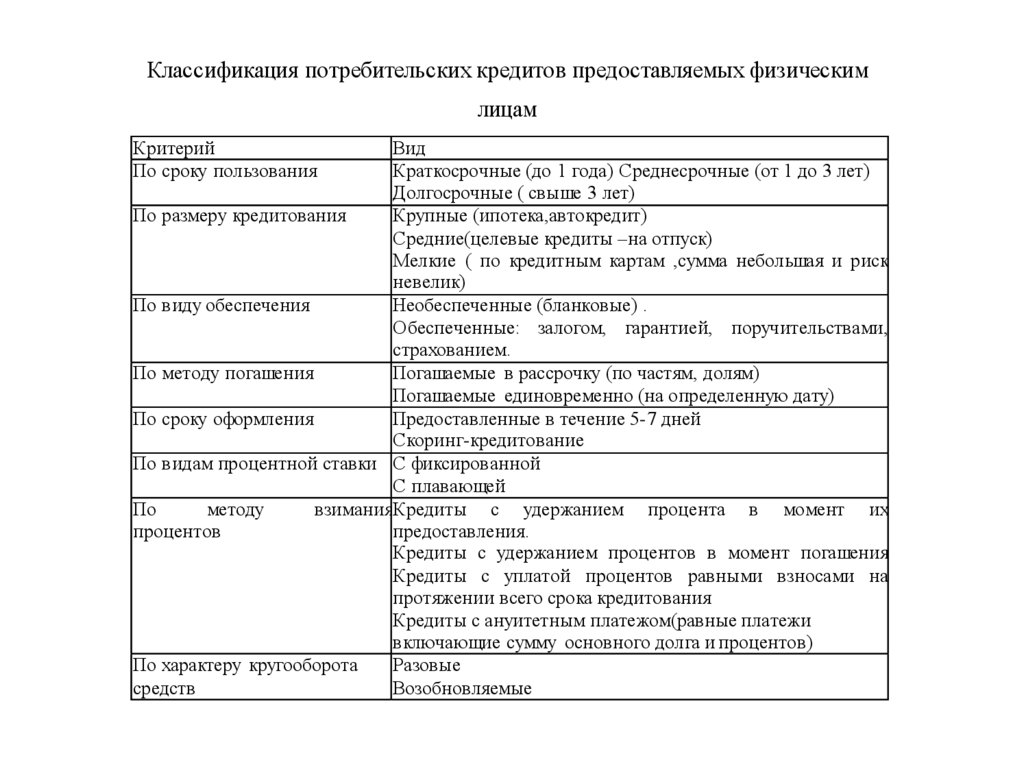

Какие бывают виды потребительского кредита?

Потребительский кредит предоставляется физическим лицам через розничных продавцов или более крупные учреждения, такие как компании, выпускающие кредитные карты, и банки. Он покрывает любой тип личного долга, позволяя покупателю совершить немедленную покупку и со временем погасить ее стоимость, как правило, с процентами. Существует два основных вида потребительского кредита:

Кредит в рассрочку: Клиент распределяет стоимость конкретной покупки по времени.

Платежи обычно производятся еженедельно или ежемесячно равными частями с низкими процентными ставками. В некоторых случаях, таких как планы «Купи сейчас, заплати позже» (BNPL), планы погашения беспроцентные, поскольку кредит погашается быстро. Кредит в рассрочку часто обеспечен, потому что купленный объект (например, дом или автомобиль) обычно служит залогом в случае дефолта.

Платежи обычно производятся еженедельно или ежемесячно равными частями с низкими процентными ставками. В некоторых случаях, таких как планы «Купи сейчас, заплати позже» (BNPL), планы погашения беспроцентные, поскольку кредит погашается быстро. Кредит в рассрочку часто обеспечен, потому что купленный объект (например, дом или автомобиль) обычно служит залогом в случае дефолта.Револьверный кредит: Этот тип потребительского кредита включает кредитные карты, которые не нужно использовать для конкретной покупки. Вместо этого потребитель имеет доступ к возобновляемой кредитной линии до максимального предела. Это обновляется, поскольку заемщик погашает свои долги с минимальными ежемесячными платежами. Поскольку кредит не обеспечен залогом, процентные ставки выше.

Каковы преимущества и недостатки потребительского кредита?

Использование кредита для покупок имеет свои плюсы и минусы. Каковы основные преимущества потребительского кредита для рядового покупателя, и чего следует опасаться?

Каковы преимущества потребительского кредита?

Готовность к чрезвычайным ситуациям: возобновляемая кредитная линия пригодится, если вы столкнетесь с непредвиденными расходами, такими как поломка автомобиля или бытовой техники.

Удобство: не нужно носить с собой большие пачки наличных при совершении покупок.

Гибкость: вместо того, чтобы экономить годами, чтобы полностью покрыть стоимость каждой покупки, вы можете выбрать план оплаты, который дает немедленный доступ к продуктам и услугам. Потребители также могут не откладывать расходы, которые со временем могут стать более дорогостоящими, например ремонт дома.

Вознаграждение клиентов. Многие компании, выпускающие кредитные карты, и розничные продавцы предлагают специальные скидки, привилегии и вознаграждения за покупку крупных товаров в кредит. Дополнительные преимущества включают предложения возврата денег и мили для часто летающих пассажиров.

Каковы недостатки потребительского кредита?

Процентные ставки: Когда вы платите за продукт авансом, вы просто платите указанную цену. Оплата в кредит увеличивает цену с процентными ставками с течением времени. Средняя годовая ставка по кредитной карте может достигать 21% и более.

Финансовые расходы: Потребители должны опасаться чрезмерных финансовых затрат. Заем денег может побудить некоторых людей тратить больше, чем они зарабатывают, быстро погрязая в долгах.

Каковы основные преимущества потребительского кредита для бизнеса?

Они предлагают гибкость и удобство для ваших клиентов, но каковы основные преимущества потребительского кредита для бизнеса? Должны ли вы предоставить кредит вашей клиентуре? Вот несколько причин, чтобы рассмотреть это:

Предоставление потребительского кредита может сохранить вашу конкурентоспособность, привлекая более широкую базу клиентов, которые ищут доступные способы распределения платежей. Это приводит к увеличению продаж.

Предоставление кредита также может повысить лояльность к бренду, поскольку клиенты испытывают чувство доверия. Вы можете повысить эту лояльность, предлагая вознаграждение за своевременные платежи и частые покупки.

Если вы не готовы в полной мере управлять своими собственными кредитными или кредитными программами, вы можете просто предложить «Купить сейчас, заплатить позже» в качестве способа оплаты с помощью таких поставщиков, как Klarna и PayPal.

Платежи обычно производятся еженедельно или ежемесячно равными частями с низкими процентными ставками. В некоторых случаях, таких как планы «Купи сейчас, заплати позже» (BNPL), планы погашения беспроцентные, поскольку кредит погашается быстро. Кредит в рассрочку часто обеспечен, потому что купленный объект (например, дом или автомобиль) обычно служит залогом в случае дефолта.

Платежи обычно производятся еженедельно или ежемесячно равными частями с низкими процентными ставками. В некоторых случаях, таких как планы «Купи сейчас, заплати позже» (BNPL), планы погашения беспроцентные, поскольку кредит погашается быстро. Кредит в рассрочку часто обеспечен, потому что купленный объект (например, дом или автомобиль) обычно служит залогом в случае дефолта.