Процент за снятие наличных с кредитной карты тинькофф: Что будет, если снять наличные с кредитной карты? — Тинькофф Помощь

Содержание

Кредитная карта Снятие наличных и сборы

Кредитные карты изменили то, как люди смотрят на использование кредитов и других кредитных средств в Индии. У них много функций, доступных на кредитной карте, функция выдачи наличных — это та, которая предоставляет держателям карт мгновенные наличные деньги. В отличие от других кредитов, выдача наличных по кредитной карте не требует каких-либо других одобрений со стороны банка и не требует какой-либо другой документации.

Что такое снятие наличных с кредитной карты

Выдача наличных по кредитной карте — это технический термин, обозначающий возможность снятия наличных с кредитной карты. Это позволяет держателям кредитных карт снимать наличные с помощью своих кредитных карт в банкомате банка. Поскольку кредитные карты обычно используются для карточных транзакций, возможность снятия наличных является дополнительной функцией, предлагаемой банками. Используя эту услугу, держатели карт могут снимать наличные в допустимых пределах и должны погасить их вместе с процентами и другими сборами.

Эта функция может быть доступна не для всех кредитных карт, и допустимые лимиты на снятие наличных также могут различаться для разных карт вместе с финансовыми сборами. Следовательно, все пользователи кредитных карт должны знать обо всех таких вещах, применимых к их карте.

Разница между лимитом выдачи наличных по кредитной карте и кредитным лимитом

В то время как кредитный лимит — это максимальная сумма, которую можно потратить на определенную кредитную карту, лимит наличных — это максимальная сумма наличных, которую можно снять с помощью кредитной карты. Денежный лимит обычно включается в кредитный лимит, доступный на кредитной карте. Большинство банков предлагают 20% — 40% от общего кредитного лимита в качестве денежного лимита. Например, если общий кредитный лимит на карте составляет рупий. 1 лакх, вы можете снять от 20 000 до 40 000 рупий наличными с помощью карты. Остальное должно быть потрачено только на карточные операции.

Снятие наличных с кредитной карты в банке

- SBI Снятие наличных с кредитной карты

- Снятие наличных с кредитной карты HDFC

- Снятие наличных с кредитной карты Axis Bank

- Снятие наличных с кредитной карты CitiBank

- Снятие наличных с кредитной карты Standard Chartered

- Снятие наличных с кредитной карты IndusInd

- Да Банковская кредитная карта Снятие наличных

- Снятие наличных с кредитной карты Kotak Mahindra

- Снятие наличных с кредитной карты BOB

- Снятие наличных с кредитной карты HSBC

- Снятие наличных с кредитной карты Canara Bank

- RBL Снятие наличных с кредитной карты

- BOI Снятие наличных с кредитной карты

- Снятие наличных с кредитной карты Andhra Bank

- LIC Снятие наличных с кредитной карты

Денежный лимит по кредитной карте обычно сообщается банком держателю карты во время выпуска карты.

Лимит наличных может быть разным для всех вариантов кредитных карт, предлагаемых банком, поэтому варьируется от карты к карте или от клиента к клиенту. Денежный лимит по конкретной карте не фиксирован и может быть изменен в любой момент по усмотрению банка.

Банки могут пересматривать лимиты периодически или с учетом различных параметров, включая структуру расходов по карте, поведение держателя карты при погашении, неплатежи и другую кредитную информацию, доступную в бюро кредитных историй. Любые такие изменения будут сообщены клиентам посредством сообщений или электронных писем.

Что такое Комиссия за выдачу наличных с кредитной карты

Комиссия за выдачу наличных с кредитной карты — это комиссия, взимаемая за каждую операцию по снятию наличных с использованием кредитной карты. Каждый раз, когда кредитная карта используется для снятия наличных, взимается комиссия за выдачу наличных, которая обычно представляет собой процент от снятой суммы.

Обычно банки взимают от 2,5% до 3% от суммы снятия при минимальной сумме от 300 до 500 рупий в качестве комиссии за снятие наличных с кредитной карты. Плата будет отражена в платежной ведомости за ближайший месяц. Плата за выдачу наличных также влечет за собой комиссию за финансирование по ставке, аналогичной той, которая взимается за снятую сумму. Он будет взиматься с даты снятия до полного возврата суммы.

Плата будет отражена в платежной ведомости за ближайший месяц. Плата за выдачу наличных также влечет за собой комиссию за финансирование по ставке, аналогичной той, которая взимается за снятую сумму. Он будет взиматься с даты снятия до полного возврата суммы.

Даже если вы проводите несколько транзакций по выдаче наличных в определенный день, с вас будет взиматься плата за каждую транзакцию в зависимости от суммы снятия.

Комиссия за выдачу наличных, взимаемая пятью ведущими банками

| Кредитная карта HDFC | 2,5% от снимаемой суммы, минимум 500 рупий |

| Кредитная карта Axis Bank | 2,5% от снимаемой суммы, минимум 250 рупий |

| Кредитная карта SBI | 2,5% от снимаемой суммы при минимальной сумме 300 рупий |

| Кредитная карта Ситибанка | 2,5% от снимаемой суммы, минимум 500 рупий |

Финансовые сборы по кредитным картам Снятие наличных

Выплаты наличными по кредитным картам также влекут за собой финансовые расходы. Ставка, по которой начисляются проценты, составляет ежемесячную процентную ставку и будет взиматься с даты транзакции до полного погашения. Банки обычно взимают процентную ставку от 2,5% до 3,5% в месяц на все денежные авансы.

Ставка, по которой начисляются проценты, составляет ежемесячную процентную ставку и будет взиматься с даты транзакции до полного погашения. Банки обычно взимают процентную ставку от 2,5% до 3,5% в месяц на все денежные авансы.

Курс варьируется от одного банка к другому и от одного варианта карты к другому, и то же самое будет сообщено держателю карты во время выпуска карты. Кроме того, ставки являются динамическими и могут быть изменены по усмотрению банка. Помимо внешних факторов, которые влияют на общую процентную ставку по выдаче наличных, использование карты, частоту трат, поведение при погашении и т. д., есть и другие факторы, характерные для карты, которые влияют на процентные ставки, взимаемые по конкретной кредитной карте.

Подать заявку на кредитную карту в BankBazaar

Взимаемые проценты Кредитная карта Выдача наличных в пяти ведущих банках

| Кредитная карта HDFC | 1,99% — 3,5% | 23,88% — 42% |

| Кредитная карта Axis Bank | 2,95% — 3,5% | 35,4% — 42% |

| Кредитная карта SBI | До 3,35% | До 40,2% |

| Кредитная карта Ситибанка | 3,1% — 3,5% | 37,2% — 42% |

Как снять наличные с помощью кредитной карты

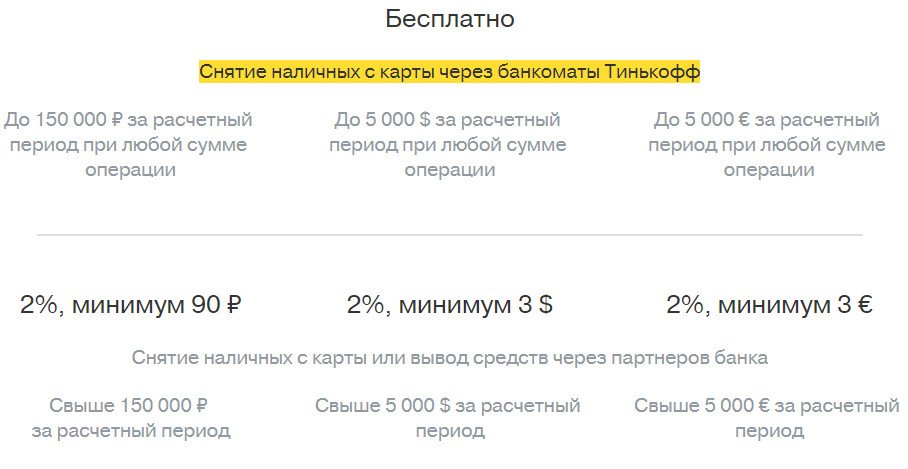

Снять наличные с помощью кредитной карты так же просто, как снять наличные с помощью дебетовой карты в банкомате. Вам просто нужно подойти к любому из ближайших банкоматов с кредитной картой и следовать инструкциям по снятию наличных, чтобы получить деньги. Снять наличные с кредитной карты можно в банкоматах любого банка, независимо от банка-эмитента кредитной карты. Однако некоторые банки могут взимать другую комиссию за выдачу наличных за снятие наличных в банкоматах других банков. Некоторые банки также могут установить ограничение на минимум и максимум наличных, которые можно снять за одну транзакцию в банкомате или в день.

Вам просто нужно подойти к любому из ближайших банкоматов с кредитной картой и следовать инструкциям по снятию наличных, чтобы получить деньги. Снять наличные с кредитной карты можно в банкоматах любого банка, независимо от банка-эмитента кредитной карты. Однако некоторые банки могут взимать другую комиссию за выдачу наличных за снятие наличных в банкоматах других банков. Некоторые банки также могут установить ограничение на минимум и максимум наличных, которые можно снять за одну транзакцию в банкомате или в день.

Таким образом, прежде чем воспользоваться услугой выдачи наличных, вам необходимо ознакомиться с условиями, применимыми к вашей карте, а также с соответствующими комиссиями и платежами. Кроме того, перед снятием наличных важно знать доступный лимит наличных на карте, чтобы предотвратить использование сверх лимита. Если транзакция с превышением лимита обрабатывается, банк также взимает комиссию за превышение лимита вместе с финансовыми расходами.

Влияние аванса наличными по кредитной карте на кредитный рейтинг

О авансе наличными по кредитной карте не будет сообщаться кредитным агентствам отдельно. Вся непогашенная задолженность и ее неуплата будут сообщены как единое целое. Следовательно, получение наличных на кредитной карте может не повлиять на ваш кредитный рейтинг. Однако из-за высоких процентных ставок (начисляемых ежедневно) и дополнительных комиссий и комиссий, взимаемых при снятии наличных с кредитной карты, вам иногда может быть трудно выполнять ежемесячные платежи.

Вся непогашенная задолженность и ее неуплата будут сообщены как единое целое. Следовательно, получение наличных на кредитной карте может не повлиять на ваш кредитный рейтинг. Однако из-за высоких процентных ставок (начисляемых ежедневно) и дополнительных комиссий и комиссий, взимаемых при снятии наличных с кредитной карты, вам иногда может быть трудно выполнять ежемесячные платежи.

Если вы не заплатите даже минимальную сумму, это повлияет на ваш кредитный рейтинг и плохо отразится в кредитном отчете. Пока вы делаете своевременные платежи, это не повлияет на ваш кредитный рейтинг из-за выдачи наличных.

Преимущества Недостатки кредитной карты Снятие наличных

Функция выдачи наличных имеет как плюсы, так и минусы, как и любая другая функция. Однако при правильном использовании он действует как резервный фонд и спасает вас в трудные времена. Рассмотрим подробнее преимущества и недостатки функции.

Преимущества функции выдачи наличных по кредитной карте

- Мгновенные наличные: Основное преимущество функции выдачи наличных по кредитной карте заключается в том, что она предоставляет мгновенные наличные в ликвидной форме.

Поскольку банкоматы доступны 24×7 и доступны в каждом уголке страны и за ее пределами, вы можете иметь доступ к наличным деньгам в любое время по всей стране.

Поскольку банкоматы доступны 24×7 и доступны в каждом уголке страны и за ее пределами, вы можете иметь доступ к наличным деньгам в любое время по всей стране. - Без одобрения, без документации: В отличие от других форм кредита, таких как потребительский кредит или другие кредиты, функция выдачи наличных не требует какого-либо другого одобрения со стороны банка, а также не требует от вас предоставления каких-либо документов для использования средства. Вам просто нужно использовать свою кредитную карту в банкомате для снятия наличных.

- Гибкие лимиты: Постоянные схемы расходов, достойный послужной список без каких-либо просроченных платежей или дефолтов дадут вам право на увеличение лимита по вашей кредитной карте. Как только банк одобрит ваш запрос на увеличение кредитного лимита, ваш денежный лимит будет автоматически увеличен.

Платежи по кредитной карте для выдачи наличных

Если непогашенная задолженность по вашей кредитной карте включает только выдачу наличных, любой платеж, сделанный по вашей кредитной карте, будет рассматриваться как выдача наличных. В случае, если непогашенная задолженность включает другие расходы, такие как транзакции по карте, EMI, переводы баланса и другие, полученный платеж будет корректироваться в последовательном порядке, начиная с минимальной суммы к оплате, которая включает EMI по кредитам, все применимые налоги, 5% общая задолженность; сборы и другие сборы, процентные платежи, непогашенные платежи, связанные с переводом баланса, покупками и, наконец, выдачей наличных. Следовательно, для того, чтобы произвести оплату в пользу наличных, вам необходимо очистить все свои взносы.

В случае, если непогашенная задолженность включает другие расходы, такие как транзакции по карте, EMI, переводы баланса и другие, полученный платеж будет корректироваться в последовательном порядке, начиная с минимальной суммы к оплате, которая включает EMI по кредитам, все применимые налоги, 5% общая задолженность; сборы и другие сборы, процентные платежи, непогашенные платежи, связанные с переводом баланса, покупками и, наконец, выдачей наличных. Следовательно, для того, чтобы произвести оплату в пользу наличных, вам необходимо очистить все свои взносы.

Недостатки выдачи наличных по кредитной карте

- Сборы и сборы: Каждый раз, когда кредит предоставляется, будет взиматься комиссия за выдачу наличных, которая дополнительно привлекает финансовые расходы, которые будут взиматься с даты транзакции до выплаты погашения. в полном объеме.

- Процентная ставка: Хотя процентная ставка по выдаче наличных аналогична процентной ставке, взимаемой по операциям с картой, проценты по выдаче наличных будут взиматься с даты транзакции до полной оплаты, что делает ее дорогой.

- Наградные баллы: Операции по кредитным картам, связанные с выдачей наличных, не дают права на получение каких-либо бонусных баллов. Независимо от того, насколько велика транзакция, вы не получите бонусные баллы за снятие наличных с кредитной карты.

- Беспроцентный период: Другим фактором, который делает кредитные карты дорогими, является то, что проценты будут взиматься с даты транзакции до ее полной выплаты. Беспроцентный период по выдаче наличных не предусмотрен, и проценты будут накапливаться до тех пор, пока вы полностью не погасите задолженность.

Часто задаваемые вопросы о снятии наличных с кредитной карты

- Все ли кредитные карты подходят для выдачи наличных?

Не все кредитные карты подходят для функции выдачи наличных. Предоставление кредита полностью на усмотрение банка. Вам нужно уточнить в своем банке, есть ли у вашей кредитной карты такая функция.

- Как узнать лимит наличных на моей кредитной карте?

Денежный лимит на вашей кредитной карте будет указан в приветственном наборе кредитной карты или в условиях использования кредитной карты. Вы также можете проверить чистый банковский счет своей кредитной карты, чтобы узнать свой общий лимит наличности и доступный лимит наличности. Кроме того, вы также можете позвонить в службу поддержки клиентов вашего банка, чтобы узнать подробности.

- Могу ли я снять наличные в банкоматах других банков?

Да, вы можете снять наличные в банкомате любого банка. Однако комиссия за снятие наличных может варьироваться в зависимости от банкомата одного банка и другого банка

- Как начисляются проценты по авансам наличными?

Проценты за выдачу наличных по кредитной карте аналогичны процентам за транзакции по картам и будут взиматься по ежемесячной процентной ставке, рассчитанной на основе возобновляемого кредита.

Однако, в отличие от операций с картами, для выдачи наличных не предусмотрен беспроцентный период, и проценты будут начисляться с даты операции до полной оплаты.

Однако, в отличие от операций с картами, для выдачи наличных не предусмотрен беспроцентный период, и проценты будут начисляться с даты операции до полной оплаты. - Какова комиссия за выдачу наличных по кредитной карте FinBooster: YES Bank — BankBazaar?

Комиссия за выдачу наличных для FinBooster: YES Bank — BankBazaar Co-branded Credit Card зависит от суммы снятия. Она может доходить до 2,5% от суммы вывода.

- Какая процентная ставка за снятие наличных по кредитной карте?

Предоставление средств по кредитной карте осуществляется с процентной комиссией, которая может варьироваться от 2,5% до 3,5% каждый месяц.

- Плохо ли снимать деньги с кредитной карты?

Авансы по кредитной карте повлияют на ваш кредитный рейтинг, поскольку они не будут отображаться в вашем кредитном отчете, но снизят ваш кредитный рейтинг в случае снятия суммы, что, в свою очередь, увеличит коэффициент использования вашего кредита.

- Влияет ли снятие денег с кредитной карты на кредитный рейтинг?

Выдача наличных напрямую не повлияет на ваш кредитный рейтинг, однако комиссия, взимаемая с вас, увеличит ваши ежемесячные платежи. Таким образом, если вы не сможете оплатить большую сумму счета, ваш кредитный рейтинг уменьшится.

- Доступна ли возможность снятия наличных на всех кредитных картах?

Нет, не все кредитные карты позволяют выдавать наличные. Несколько кредитных карт поставляются с этим средством. Вы должны проверить в своем банке, имеет ли кредитная карта, на которую вы подаете заявку, возможность выдачи наличных по кредитной карте.

Типы кредитных карт

- 10 лучших кредитных карт в Индии

- Топливные кредитные карты

- Пожизненные бесплатные кредитные карты

- Кисан Кредитная карта

- Студенческие кредитные карты в Индии

- Кредитные карты для покупок

- Бесконтактные кредитные карты

- Туристические кредитные карты

- Совместные кредитные карты

- Кредитные карты Lifestyle

- Бонусные кредитные карты

- Деловые кредитные карты

- Кредитные карты NRI

Кредитная карта банков

- Кредитная карта Axis Bank

- Банковская кредитная карта HDFC

- Кредитная карта банка Котак

- Кредитные карты SBI

- Кредитная карта HSBC

- Кредитная карта IndusInd Bank

- Кредитная карта банка RBL

- Кредитная карта Standard Chartered

- Кредитные карты Ситибанка

- ДА Банковская кредитная карта

- Банковская кредитная карта Канара

- Кредитная карта Национального банка Пенджаба

- Кредитная карта банка Барода

- Кредитная карта IDBI

- Кредитная карта Syndicate Bank

- Кредитная карта банка Виджая

- Union Bank of India Кредитная карта

- Кредитная карта Восточного коммерческого банка

- Кредитная карта Банка Индии

- Кредитная карта банка Андхра

Статьи по кредитной карте

- Как проверить статус кредитной карты

- Как управлять несколькими кредитными картами

- Лучшая кредитная карта для плохой кредитной истории

- Как получить кредитную карту без работы

- Страховые льготы по кредитным картам

- Как подать заявку на утерю кредитной карты

- Причины отказа в кредитной карте

- Преимущества и недостатки кредитной карты

- Разница между кредитной картой и дебетовой картой

Обслуживание клиентов по кредитным картам

- Отдел обслуживания клиентов кредитных карт SBI

- Отдел обслуживания клиентов банковских кредитных карт HDFC

- Обслуживание клиентов по кредитным картам Axis Bank

- Обслуживание клиентов по кредитным картам IndusInd Bank

- Служба поддержки клиентов кредитных карт Ситибанка

- Обслуживание клиентов по кредитным картам PNB

- Служба поддержки клиентов RBL Bank Credit Card

- Обслуживание клиентов по кредитным картам Kotak

- Да Обслуживание клиентов банковскими кредитными картами

- Служба поддержки клиентов Standard Chartered Credit Card

- Обслуживание клиентов по кредитным картам Canara Bank

- Обслуживание клиентов по кредитным картам HSBC

- Обслуживание клиентов по кредитным картам Andhra Bank

- Обслуживание клиентов по кредитным картам индийского банка

- Обслуживание клиентов по кредитным картам Корпоративного банка

- Служба поддержки клиентов по кредитным картам Аллахабадского банка

- Обслуживание клиентов по кредитным картам Bank of Baroda

- Обслуживание клиентов по кредитным картам Банка Индии

- Union Bank of India Обслуживание клиентов по кредитным картам

Оплата счета кредитной картой

- Оплата счета кредитной картой

- Оплата счета кредитной картой SBI

- HDFC Оплата счета кредитной картой

- Оплата счета кредитной картой Axis Bank

- Оплата счета кредитной картой IndusInd

- Оплата счета кредитной картой Kotak

- Оплата счета кредитной картой Ситибанка

- Оплата счетов по стандартной кредитной карте Standard Chartered

- RBL Банковский платеж по кредитной карте

- Оплата счета кредитной картой HSBC

- Оплата счета кредитной картой PNB

- Оплата счета кредитной картой Canara Bank

- Оплата счета кредитной картой Andhra Bank

- Оплата счета кредитной картой Bank of Baroda

- Банк Индии Оплата счета кредитной картой

- Оплата счета кредитной картой Union Bank

Право на использование кредитной карты

- Право на использование кредитной карты

- Право на использование кредитной карты SBI

- Право на использование кредитной карты HDFC

- Право на участие в программе кредитной карты Axis Bank

- Да Приемлемость банковской кредитной карты

- Право на участие в программе кредитной карты Ситибанка

- Приемлемость кредитной карты IndusInd Bank

- Право на участие в программе кредитной карты HSBC

- Приемлемость кредитной карты Kotak

- Соответствие требованиям кредитной карты Canara Bank

- Соответствие стандартам кредитной карты Standard Chartered

- Право на участие в кредитной карте RBL Bank

- Bank of Baroda Право на участие в кредитной карте

- Соответствие требованиям кредитной карты Union Bank

- Соответствие критериям кредитной карты Корпоративного банка

RBI вводит безкарточное снятие наличных в банкоматах

12 апреля 2022 года Резервный банк Индии (RBI) запустил интероперабельное снятие наличных в безкарточных банкоматах через платформы UPI.

По словам заместителя управляющего RBI, физические лица могут снимать наличные без карт в любом банкомате. Рекомендации по использованию сервиса будут направлены Национальной платежной корпорации Индии (NPCI), банкам и сетям банкоматов. Пользователи UPI смогут снимать наличные в банкоматах с поддержкой UPI.

По словам заместителя управляющего RBI, физические лица могут снимать наличные без карт в любом банкомате. Рекомендации по использованию сервиса будут направлены Национальной платежной корпорации Индии (NPCI), банкам и сетям банкоматов. Пользователи UPI смогут снимать наличные в банкоматах с поддержкой UPI.Клиентам не нужно проводить карты в таких банкоматах. Вместо этого им придется сканировать QR-код, отображаемый на экране банкомата, и требовать снятия наличных через любое приложение UPI.

13 апреля 2022 г.

Как перевести деньги из одного банка в другой

Разобраться, как перевести деньги из одного банка в другой, несложно. Онлайн-банкинг у вас под рукой и несколько способов отправки денег на другой банковский счет, перемещение денег никогда не было таким простым.

Вот краткая информация обо всех типах банковских переводов, чтобы вы могли без проблем получить свои деньги туда, куда вам нужно.

Что такое банковский перевод?

Говоря простым языком, банковский перевод — это перевод денег с одного банковского счета на другой банковский счет. Если вы не переводите деньги за границу, банковские переводы обычно бесплатны. Отправка денег с помощью банковского перевода также более безопасна, чем оплата наличными, потому что деньги, переведенные в цифровом виде, легко отследить и они могут предотвратить попадание ваших с трудом заработанных денег в руки потенциального мошенника.

Как правило, банковские переводы осуществляются между следующими способами:

- Два счета в одном банке, также известный как внутрибанковский перевод

- Два счета в двух разных банках, также известный как межбанковский перевод

- Ваш банковский счет и счет другого лица в той же стране, также известный как внутренний банковский перевод

- Ваш банковский счет и счет другого лица в другой стране, также известный как международный банковский перевод

Как сделать внутрибанковский перевод в том же банке

Внутрибанковский перевод — это когда деньги перемещаются между двумя счетами в одном и том же финансовом учреждении. Это самый простой вид банковского перевода, особенно в онлайн-банкинге.

Это самый простой вид банковского перевода, особенно в онлайн-банкинге.

Если у вас есть учетная запись в Интернете, все, что вам нужно сделать, это следующее:

- Войти в свою учетную запись в онлайн-банке

- Найти вариант перевода денег переводить деньги между двумя счетами в одном и том же банке или переводить деньги извне на счет в другом банке. Выберите внутренний перевод

- Выберите счет, с которого вы хотите перевести деньги

- Выберите счет, на который вы хотите перевести деньги. Это может быть другой ваш счет в том же банке или чей-то счет в том же банке. Если вы переводите кому-то другому, убедитесь, что вы правильно ввели его банковские реквизиты, прежде чем продолжить!

- Введите сумму, которую хотите перевести

- Выберите дату перевода

- Устройтесь поудобнее и расслабьтесь, пока банк обрабатывает ваш запрос на перевод

Кроме того, вы также можете позвонить в телефонную службу вашего банка и сделать перевод по телефону или сделать перевод в отделении.

Как перевести средства из одного банка в другой внутри страны

Прежде чем перевести деньги на другой счет, убедитесь, что вы можете доверять человеку, которому вы отправляете деньги. Хорошее эмпирическое правило — никогда не сообщать данные своей учетной записи кому-то, кого вы не знаете, и никогда не делать банковский перевод кому-то, с кем вы взаимодействовали только в Интернете. Это связано с тем, что после того, как вы перевели деньги непосредственно со своего счета, гораздо сложнее потребовать их обратно, если получатель окажется ненадежным.

Поэтому лучше не оплачивать товары или услуги банковским переводом. Вместо этого используйте кредитную карту или цифровую платежную систему, такую как PayPal, для безопасных онлайн-платежей — если ваши деньги попадут в чужие руки, будет намного проще оспорить ваше требование и получить возмещение.

Имея это в виду, перевод денег из одного банка в другой в той же стране называется межбанковским переводом. Это похоже на внутрибанковский перевод, но включает в себя несколько разных шагов. Вот как можно отправить деньги онлайн между двумя счетами в двух разных банках:

Это похоже на внутрибанковский перевод, но включает в себя несколько разных шагов. Вот как можно отправить деньги онлайн между двумя счетами в двух разных банках:

- Войдите в свой банковский счет в Интернете

- Найдите вариант перевода денег

- Если вам будет предложено выбрать между внутренним или внешним переводом, выберите внешний перевод в другой банк

- Введите банковские реквизиты лицо, получающее ваш перевод

- Введите сумму перевода и дату, когда вы хотите отправить деньги

- Убедитесь, что вы ввели правильные банковские реквизиты, затем подтвердите свой перевод. Вот и все!

Как перевести деньги на чужой банковский счет за границу

Существует несколько способов перевода денег за границу на чужой банковский счет в другой стране. Какой метод вы выберете, будет зависеть от того, отправляете ли вы деньги в пределах Европейского Союза (ЕС) или за его пределы. Давайте посмотрим поближе.

Как перевести деньги из одного банка в другой в пределах ЕС

Если вы находитесь в ЕС и хотите отправить деньги на другой банковский счет в пределах ЕС, вы можете воспользоваться преимуществами SEPA. SEPA расшифровывается как «Единая зона платежей в евро» и упрощает трансграничные банковские переводы в ЕС для тех, кто живет в ЕС. Проще говоря, это означает, что отправить деньги через еврозону так же просто, как сделать внутренний банковский перевод.

Существует три типа банковских переводов SEPA:

- Кредитовый перевод SEPA, который обычно используется для разовых платежей до 999 999 999,99 евро.

- Мгновенный кредитный перевод SEPA, который отправляется менее чем за 10 секунд и позволяет перевести до 100 000 евро. Однако не все банки предлагают эту услугу.

- Прямой дебетовый перевод SEPA, который часто используется для регулярных платежей. Здесь нет максимального лимита на перевод — применяется только то, что было согласовано между получателем и отправителем.

Как перевести деньги за пределы ЕС

Если вы находитесь в ЕС и хотите перевести деньги за пределы стран SEPA, у вас есть несколько вариантов. Хотя вы можете перевести деньги напрямую из своего банка, это часто приводит к более высоким комиссиям, чем при использовании службы денежных переводов, такой как Wise (ранее TransferWise). Это связано с тем, что банки часто скрывают дополнительные сборы в своих обменных курсах и взимают более высокую комиссию за авансовый перевод.

Таким образом, при международном переводе денег лучше использовать службу денежных переводов. Поскольку Wise прозрачна в отношении своих комиссий и предлагает средний рыночный обменный курс — например, те, которые вы видите, когда проверяете обменные курсы в Google, — они являются отличным выбором, когда вам нужно отправить деньги за границу. А благодаря тому, что Wise уже интегрирован в приложение N26, вы можете легко отправлять деньги по справедливому обменному курсу в более чем 38 валютах всего несколькими нажатиями на телефоне.

Сколько времени занимает банковский перевод?

Сколько времени потребуется, чтобы ваши деньги попали на счет получателя, зависит от выбранного вами метода перевода.

- Внутренние переводы внутри одного банка обычно занимают от нескольких секунд до 24 часов

- Внутренние переводы между двумя разными банками занимают от одного до трех дней

- Кредитовые переводы SEPA обычно занимают один рабочий день

- Мгновенные кредитовые переводы SEPA занимают менее десяти секунд

- Прямые дебетовые переводы SEPA Core занимают не менее двух рабочих дней

- Международные переводы через Wise занимают от двух до пяти рабочих дней

Существуют ли какие-либо лимиты или комиссии для банковских переводов?

Лимиты и комиссии за банковские переводы будут зависеть от типа перевода, который вы хотите сделать. Обычно внутренние банковские переводы в пределах одной страны бесплатны, но максимальная сумма, которую вы можете перевести за один раз, зависит от политики банка.

Если вы отправляете деньги за границу в пределах ЕС, по закону перевод SEPA должен стоить ту же сумму, что и внутренний перевод. Это означает, что переводы SEPA также обычно бесплатны, но если ваш банк является одним из немногих, которые взимают дополнительную комиссию за перевод внутри страны, имейте в виду, что такая же комиссия может применяться и к вашему переводу SEPA.

Тип используемого вами перевода SEPA также определяет максимальную сумму, которую вы можете отправить банковским переводом. Вы можете перевести до 9 евро99 999 999,99 с кредитным переводом SEPA и до 100 000 евро с мгновенным кредитным переводом SEPA. Для основных прямых дебетовых переводов SEPA Core единственным ограничением является ограничение, установленное между отправителем и получателем.

Если вы отправляете деньги за пределы ЕС с помощью TransferWise, взимается минимальная комиссия за авансовый перевод — как и в случае с любой международной службой денежных переводов. Тем не менее, TransferWise сводит эту комиссию к минимуму, обычно уплачивая только 0,5% от общей суммы перевода. Лимиты на перевод различаются в зависимости от того, в какой валюте вы отправляете и получаете, но вы можете отправить до 1 миллиона долларов США в США, до 1,5 миллиона австралийских долларов в Австралию и столько, сколько вы хотите в Канаду — у Великого Белого Севера нет ограничений на перевод. с TransferWise.

Лимиты на перевод различаются в зависимости от того, в какой валюте вы отправляете и получаете, но вы можете отправить до 1 миллиона долларов США в США, до 1,5 миллиона австралийских долларов в Австралию и столько, сколько вы хотите в Канаду — у Великого Белого Севера нет ограничений на перевод. с TransferWise.

Ваши деньги на N26

В N26 мы сделали перевод денег на другие банковские счета таким же простым, как всего несколько нажатий на вашем телефоне. Оплачивайте и получайте деньги мгновенно от друзей N26 с помощью MoneyBeam или отправляйте и получайте деньги за считанные секунды с помощью мгновенных кредитных переводов SEPA — круглосуточно и без выходных, даже в выходные и праздничные дни. И, конечно же, внутренние банковские переводы в другие банки в той же стране также бесплатны для каждого банковского счета N26.

Отправляете деньги за границу? Без проблем. Мы также упростили международные переводы благодаря Wise (ранее TransferWise), легко интегрированному в ваше приложение N26.

Поскольку банкоматы доступны 24×7 и доступны в каждом уголке страны и за ее пределами, вы можете иметь доступ к наличным деньгам в любое время по всей стране.

Поскольку банкоматы доступны 24×7 и доступны в каждом уголке страны и за ее пределами, вы можете иметь доступ к наличным деньгам в любое время по всей стране.

Однако, в отличие от операций с картами, для выдачи наличных не предусмотрен беспроцентный период, и проценты будут начисляться с даты операции до полной оплаты.

Однако, в отличие от операций с картами, для выдачи наличных не предусмотрен беспроцентный период, и проценты будут начисляться с даты операции до полной оплаты.

По словам заместителя управляющего RBI, физические лица могут снимать наличные без карт в любом банкомате. Рекомендации по использованию сервиса будут направлены Национальной платежной корпорации Индии (NPCI), банкам и сетям банкоматов. Пользователи UPI смогут снимать наличные в банкоматах с поддержкой UPI.

По словам заместителя управляющего RBI, физические лица могут снимать наличные без карт в любом банкомате. Рекомендации по использованию сервиса будут направлены Национальной платежной корпорации Индии (NPCI), банкам и сетям банкоматов. Пользователи UPI смогут снимать наличные в банкоматах с поддержкой UPI.