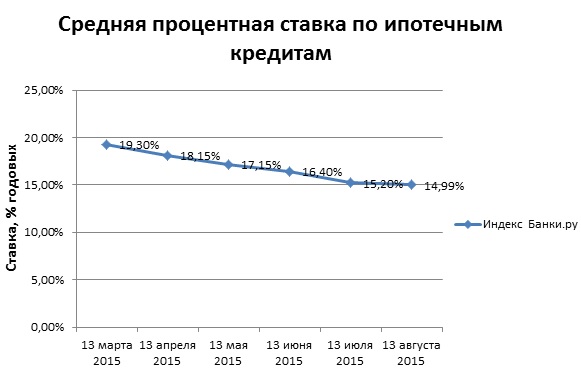

Процентные ставки по ипотечным кредитам: Ставки по ипотеке — процентные ставки по ипотечным кредитам — «Альфа-Банк»

Содержание

может ли банк изменить условия договора в одностороннем порядке

Мы брали ипотеку в начале 2021 года по еще сравнительно низкой ставке — 6,1%. В непростое время, когда санкции в отношении банков вводят из-за рубежа, банкам, естественно, понадобится дополнительный доход.

Кроме того, прошла новость, что российские банки на время — до 30 июня 2022 года — не будут ограничены в том, какие ставки по кредитам предлагать населению. Такую меру санкционировал Банк России.

Может ли банк в одностороннем порядке поднять ставку по текущей ипотеке и, следовательно, размер ежемесячного платежа, сославшись на сложное экономическое положение и санкции?

Дмитрий Корнев

юрист

Профиль автора

Ваш вопрос и простой, и сложный одновременно.

По закону, сложившейся судебной практике и практике заключения кредитных договоров банк не может в одностороннем порядке повысить процентную ставку по выданному кредиту, если в самом договоре или законе нет условий для этого.

Однако экономическая ситуация развивается так, что ее сложно прогнозировать. Например, правительство может внести изменения в законы в случае гиперинфляции или чтобы поддержать финансовую систему.

п. 5 ст. 29 закона «О банках и банковской деятельности»

28 февраля 2022 года ЦБ РФ рекомендовал банкам не усугублять ситуацию, которая сложилась после введения санкций, — не штрафовать и не взыскивать пени с заемщиков.

п. 2 постановления Пленума ВАС РФ от 14.03.2014 № 16

Постановление КС РФ

от 23.02.1999 № 4-П

Еще в 2021 году ЦБ опубликовал доклад с мерами по регулированию плавающих ипотечных ставок, так как понимал, что из-за роста ключевой ставки банки чаще будут предлагать такие условия заемщикам. Авторы доклада рекомендуют запретить плавающие ставки или ограничить их пределы либо долю таких кредитов в портфелях банков. Но никакого официального решения и законов на этот счет пока нет.

Попробую рассказать о вариантах, которые могу себе представить.

Если ставка в договоре зафиксирована

В большинстве кредитных договоров ставка зафиксирована. Это значит, что по закону банк может уменьшить ставку по кредиту в одностороннем порядке. А чтобы ее увеличить, необходимо подписать с заемщиком дополнительное соглашение к договору. Но подписывать такое соглашение или нет — дело заемщика.

Второй вариант для повышения ставки — решение суда. Такое бывает, если заемщик нарушает условия договора, например регулярно задерживает платежи. В этом случае банк необязательно расторгнет договор — он может потребовать в суде увеличить ставку по кредиту. Хотя это редкий случай.

Ну и что? 04.03.22

Как повышение ставки ЦБ до 20% повлияет на ипотеку

Третий вариант: банк может в одностороннем порядке повысить ставку, если заемщик не исполняет обязанности по договору, например у него не застрахована жизнь или имущество. Это стандартное условие кредитных договоров.

Теоретически банки могут провоцировать нарушение этих обязательств заемщиком. Например, повысить стоимость страховок, а потом в случае нарушения пытаться поднять ставки по кредитам. Но в любом случае величина измененной ставки должна быть согласована в договоре. Она не может быть произвольной или быть выше максимума, который оговорен в договоре. То есть если в договоре верхний предел ставки — 8%, то произвольно поднять ее до 20% банк не может.

Например, повысить стоимость страховок, а потом в случае нарушения пытаться поднять ставки по кредитам. Но в любом случае величина измененной ставки должна быть согласована в договоре. Она не может быть произвольной или быть выше максимума, который оговорен в договоре. То есть если в договоре верхний предел ставки — 8%, то произвольно поднять ее до 20% банк не может.

/pomenyat-i-ne-pereplatit/

Как я экономлю на ежегодном ипотечном страховании

Если в договоре плавающая ставка

С такими договорами дело обстоит иначе.

Плавающая ставка — это договоренность между заемщиком и банком, что при определенном изменении условий размер ставки поменяется. То есть не идет речь об одностороннем изменении со стороны банка.

Как работает плавающая ставка. Обычно плавающая ставка состоит из базовой ставки, которая гарантирована на весь период договора, и переменной части — она рассчитывается по формуле, которая может включать различные индикаторы, например ключевую ставку ЦБ РФ, Mosprime — независимую ставку рублевых кредитов и вкладов на московском фондовом рынке, Libor — лондонскую межбанковскую ставку предложения на рынке межбанковских кредитов.

Доля ипотечных кредитов с привязкой ставки к экономическим индикаторам небольшая. Последние десятилетия банковская система работала довольно стабильно. Банк мог привязать ставку к разным индикаторам, но конкурировать на рынке с другими банками, которые так не делали, было бы сложно. Клиенты просто выбирают более привлекательные условия, так как не хотят брать на себя риск повышения ставки.

ст. 809 ГК РФ

Если кредитный договор предусматривает изменение ставки по кредиту в зависимости от колебаний ключевой ставки или других индексов, то должен быть предел изменения этой ставки. То есть недостаточно просто написать, что банк может скорректировать ставку, если изменятся внешние условия. Обязательно нужна формула, схема или значения верхних и нижних пределов ставки. В противном случае это условие в договоре можно оспорить, так как оно нарушает права заемщика: позволяет банку менять ставку произвольно, без предварительного соглашения с заемщиком.

В Тюмени компания взяла у банка кредит и подписала договор, где был пункт о том, что банк вправе изменить ставку, если будет скорректирована ставка рефинансирования. Когда это случилось и ставку увеличили, банк попытался увеличить ставку по кредиту. Компания не согласилась и обратилась в суд.

Когда это случилось и ставку увеличили, банк попытался увеличить ставку по кредиту. Компания не согласилась и обратилась в суд.

Суд постановил, что «из буквального толкования текста договора невозможно установить порядок определения процентной ставки при изменении ставки рефинансирования Банка России и верхний предел возможного увеличения размера процентной ставки». Суд признал условие кредитного договора о повышении процентной ставки несогласованным и незаключенным.

Постановление Федерального арбитражного суда Западно-Сибирского округа от 15.09.2009 № Ф04-5139/2009(13347-А46-30)PDF, 292 КБ

Судебная практика однозначна. Заемщик подпадает под действие закона о защите прав потребителей: никакие условия договора не могут изменяться, если они ухудшают положение заемщика по сравнению с правами по закону.

ст. 16 закона «О защите прав потребителей»

На первый взгляд, кажется, что это противоречивая конструкция. Вроде бы в законе написано, что в одностороннем порядке ставку менять нельзя. Но если предусмотреть в договоре обходные конструкции, например привязку к разным индексам, и детально расписать условия и размеры изменения ставок, то вроде как и можно. Это не будет считаться односторонним повышением ставки, так как заемщик и банк по обоюдному согласию решили, что так можно.

Но если предусмотреть в договоре обходные конструкции, например привязку к разным индексам, и детально расписать условия и размеры изменения ставок, то вроде как и можно. Это не будет считаться односторонним повышением ставки, так как заемщик и банк по обоюдному согласию решили, что так можно.

Ну и что? 01.03.22

Как повышение ставки ЦБ повлияет на налог с процентов по вкладам в 2022 году

Как суд отличает условие о повышении ставки в одностороннем порядке от условий, которые суд признает договоренностью сторон, сказать сложно. Каждый судебный процесс индивидуален.

Основной вывод, который можно сделать: если в кредитном договоре нет указания на то, что ставка по кредиту может изменяться из-за роста ключевой ставки, и одновременно нет формулы, которая регулирует пределы изменения ставки, то волноваться не о чем. Банк не может изменить ставку в одностороннем порядке, а если попробует, суд признает это незаконным.

Что будет со ставками по льготной ипотеке

Для обладателей льготных ипотек с государственным субсидированием риски выше.

Например, по условиям кредитного договора сельской ипотеки государство субсидирует ключевую ставку. В договоре указано, что если государство откажется от субсидирования, то льготная ставка может измениться на базовую. Базовая ставка определена условиями договора — это льготная ставка плюс ключевая ставка ЦБ.

Если в федеральном бюджете деньги на финансирование программы закончатся, то обладатели сельских ипотек будут вынуждены платить проценты по ставке 22,7% годовых при ключевой ставке 20%.

/buy-flat-risks/

«За неделю до сделки банк поднял ставку»: 5 рисков при покупке квартиры

Пока государство не говорит о прекращении субсидирования, а значит, у банков нет оснований менять ставки по выданным кредитам.

Так выглядят условия ипотечного договора для сельской ипотеки, которую брала автор Тинькофф Журнала

Что в итоге

Если в договоре указана определенная ставка, то в одностороннем порядке банк ее поднять не может. Большинство ипотечных кредитов выданы именно по фиксированной ставке.

Большинство ипотечных кредитов выданы именно по фиксированной ставке.

У обладателей ипотек с плавающей ставкой есть риск, что процент вырастет. Однако нет гарантий, что эти условия, законы или судебная практика в сегодняшней ситуации не изменятся. Так, 28 февраля 2022 года президент дал указание сохранить процентные ставки по всем выданным ипотечным кредитам, но пока это не оформлено в нормативный акт, указ или предписание ЦБ РФ. Будем следить за новостями.

Что делать?Читатели спрашивают — эксперты отвечают

Задать свой вопрос

Сложный инструмент: кому выгоднее ипотека с плавающей ставкой — банкам или заемщикам

ЦБ предложил обсудить возможность регулирования ипотеки с плавающей ставкой. Для банков сейчас такая ипотека скорее выгодна, с учетом того, что ЦБ скорее всего будет повышать ставку. Но у заемщиков, если ставки вырастут, вырастет и долговая нагрузка. А в этом есть риски и для банков тоже

Центробанк 3 марта опубликовал для консультаций доклад «О регулировании рисков, связанных с возможным распространением плавающих процентных ставок в ипотечном кредитовании». Перед этим президент Владимир Путин поручил правительству и регулятору разработать поправки, регулирующие порядок изменения плавающих ставок и сроков возврата потребительских кредитов, в том числе ипотеки.

Перед этим президент Владимир Путин поручил правительству и регулятору разработать поправки, регулирующие порядок изменения плавающих ставок и сроков возврата потребительских кредитов, в том числе ипотеки.

ЦБ предложил для обсуждения шесть вариантов развития ипотеки с плавающими ставками — от полного запрета до ограничения круга заемщиков, которые смогут получать такие кредиты и введения надбавок для кредитов с плавающей ставкой.

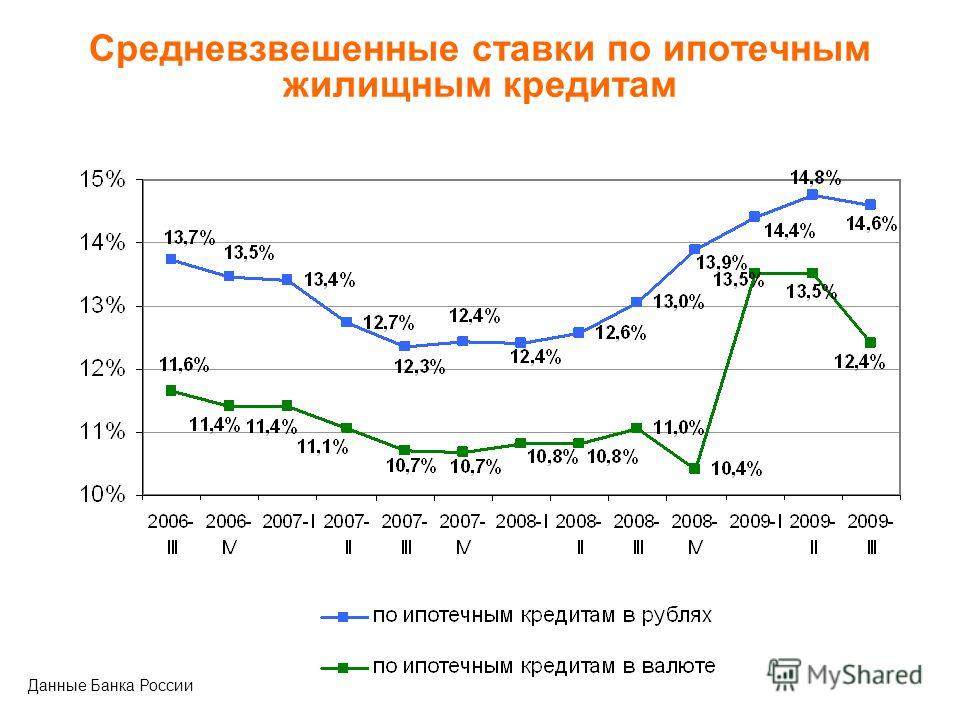

В докладе регулятор предупреждает, что в условиях, когда в России процентные ставки достигли минимального уровня, кредиты с плавающими ставками становятся для банков все более выгодными. Сейчас банки уже фактически активно используют плавающие ставки при кредитовании бизнеса — доля рублевых кредитов по плавающим ставкам составляет 34% в общем объеме выдачи, пишет ЦБ.

Но международный опыт показывает, что кредиты по плавающим ставкам в среднем более рискованные, так как их качество зависит от динамики рыночных процентных ставок. Банк России предупреждает, что ипотека с плавающими ставками может привести к чрезмерному росту долговой нагрузки значительной части заемщиков и их неплатежеспособности.

Банк России предупреждает, что ипотека с плавающими ставками может привести к чрезмерному росту долговой нагрузки значительной части заемщиков и их неплатежеспособности.

Что говорят банки?

В выдаче ипотечных кредитов с плавающей ставкой есть риски для банков, предупреждает председатель правления «Абсолют Банка» Татьяна Ушкова. Она выступила за полный запрет такой ипотеки. «Ипотека — самый долгосрочный кредит для физического лица. И клиенту важно знать, что его платеж не может измениться, особенно в сторону увеличения. Не может заемщик зависеть от экономических циклов экономики. Это за гранью прогнозирования даже больших банков», — сказала она Forbes.

У этой идеи с плавающей ставкой есть как свои плюсы, так и свои минусы, считает глава дирекции ипотечного кредитования Транскапиталбанка Вадим Пахаленко. «Плюсы в том, что банки не закладывают в ставку по кредиту свой процентный риск, клиент получает ставку ниже. Но если ставка начнет подниматься, то для всех может сработать кредитный риск. Тут вопрос поиска золотой середины», — считает он. Пахаленко выступает против идеи выдачи ипотеки под плавающую ставку сейчас. «Во всех странах, где такие программы есть, уровень инфляции меньше, чем в России, и вероятность ее резких колебаний ниже», — объясняет он.

Но если ставка начнет подниматься, то для всех может сработать кредитный риск. Тут вопрос поиска золотой середины», — считает он. Пахаленко выступает против идеи выдачи ипотеки под плавающую ставку сейчас. «Во всех странах, где такие программы есть, уровень инфляции меньше, чем в России, и вероятность ее резких колебаний ниже», — объясняет он.

Аналитики ожидают роста ставок по ипотеке

Заместитель директора департамента продуктов банка «Санкт-Петербург» Екатерина Синельникова указывает, что как один из сценариев развития ипотеки банк рассматривает переменные ставки. «Комментарии ЦБ внесли дополнительную ясность в границы программы и вектор направления. Программа будет создаваться и корректироваться строго в определенных регулятором рамках», — сказала она.

Что считают эксперты?

Для банков ипотека с плавающей ставкой — это инструмент защиты от процентного риска, так как длинных источников фондирования для них не так много. И в ситуации, когда есть риск роста ставки в будущем, аппетит к ипотеке под плавающую ставку у банков может расти, предупреждает директор банковского сектора Fitch Антон Лопатин.

И в ситуации, когда есть риск роста ставки в будущем, аппетит к ипотеке под плавающую ставку у банков может расти, предупреждает директор банковского сектора Fitch Антон Лопатин.

«Исторически низкие ставки выгодны заемщикам, это позволяет приобрести более дорогую недвижимость, при адекватном уровне нагрузки, который обычно оценивается как отношение месячного платежа к доходу. В случае резкого роста процентной ставки по уже существующему кредиту, нагрузка на заемщика резко возрастает, что особенно заметно по таким длинным кредитам, как ипотека. А это в свою очередь отрицательно влияет на возможность обслуживать долг», — предупреждает он.

Сейчас риски для заемщиков могут быть выше, а для банков, напротив, выдача таких кредитов более выгодна, ведь ЦБ, скорее всего, будет повышать ключевую ставку, считает генеральный директор Frank RG Юрий Грибанов. Центробанк на последнем заседании 12 февраля предупредил, что будет в дальнейшем определять сроки и темпы возврата к нейтральной денежно-кредитной политике. Это будет означать рост ключевой ставки, а за ней вырастут и ставки по кредитам.

Это будет означать рост ключевой ставки, а за ней вырастут и ставки по кредитам.

«С другой стороны, если заемщики из-за возросшей плавающей ставки не смогут стабильно выплачивать кредит, это создаст проблемы и банкам. Поэтому такие продукты больше распространены в стабильных западных экономиках», — сказал Грибанов Forbes.

«Ищут, что еще осталось по доступным ценам»: сколько будет стоить жилье в 2021 году

Плавающие ставки по кредитам — это фактический перенос процентного риска на заемщика, сказал директор Центра исследования финансовых технологий и цифровой экономики Сколково-РЭШ Олег Шибанов. «Оценить дальнейшее движение ставок и возможность повышения стоимости заимствований практически невозможно. Это означает, что брать подобные кредиты для домохозяйств довольно рискованная история», — считает он.

По его словам, такая ипотека — скорее сложный инструмент для домохозяйства и хеджироваться от рисков повышения ставки человеку довольно тяжело. «Поэтому проще помочь неквалифицированному инвестору не брать такие кредиты», — считает он.

«Поэтому проще помочь неквалифицированному инвестору не брать такие кредиты», — считает он.

При участии Михаила Кузнецова

Ставка на брошь: о чем говорят украшения Эльвиры Набиуллиной

15 фото

Текущие ставки по ипотечным кредитам на 11 ноября 2022 г.: ставки падают

Сегодня снизились несколько ипотечных ставок, за которыми внимательно следили. Заметно большое падение процентной ставки по 30-летней ипотеке с фиксированной ставкой, также снизились 15-летние фиксированные ставки. Средняя ставка наиболее распространенного типа ипотеки с плавающей процентной ставкой, ипотеки с регулируемой процентной ставкой 5/1, выросла.

Ипотечные ставки постоянно растут с начала 2022 года после серии повышений процентных ставок Федеральной резервной системой. Процентные ставки динамичны и непредсказуемы — по крайней мере, на ежедневной или еженедельной основе — и реагируют на широкий спектр экономических факторов. Но действия ФРС, призванные смягчить высокие темпы инфляции, безошибочно влияют на ставки по ипотечным кредитам.

Но действия ФРС, призванные смягчить высокие темпы инфляции, безошибочно влияют на ставки по ипотечным кредитам.

Если вы хотите купить дом, то попытка выбрать время на рынке может сыграть не в вашу пользу. Если инфляция продолжит расти, а ставки продолжат расти, это, вероятно, приведет к более высоким процентным ставкам и более высоким ежемесячным платежам по ипотечным кредитам. Таким образом, вам может повезти, если вы зафиксируете более низкую процентную ставку по ипотеке раньше, чем позже. Независимо от того, когда вы решите купить дом, всегда полезно обратиться к нескольким кредиторам, чтобы сравнить ставки и сборы, чтобы найти лучшую ипотеку для вашей конкретной ситуации.

30-летняя ипотека с фиксированной ставкой

Средняя 30-летняя фиксированная процентная ставка по ипотеке составляет 6,91%, что на 44 базисных пункта меньше, чем семь дней назад. (Базовый пункт эквивалентен 0,01%.) Тридцатилетняя фиксированная ипотека является наиболее распространенным сроком кредита. 30-летняя фиксированная ипотека обычно имеет более высокую процентную ставку, чем 15-летняя ипотека с фиксированной ставкой, но также и более низкий ежемесячный платеж. Хотя со временем вы будете платить больше процентов — вы погашаете кредит в течение более длительного периода времени — если вы ищете более низкий ежемесячный платеж, 30-летняя фиксированная ипотека может быть хорошим вариантом.

30-летняя фиксированная ипотека обычно имеет более высокую процентную ставку, чем 15-летняя ипотека с фиксированной ставкой, но также и более низкий ежемесячный платеж. Хотя со временем вы будете платить больше процентов — вы погашаете кредит в течение более длительного периода времени — если вы ищете более низкий ежемесячный платеж, 30-летняя фиксированная ипотека может быть хорошим вариантом.

15-летняя ипотека с фиксированной ставкой

Средняя ставка по 15-летней фиксированной ипотеке составляет 6,26%, что на 25 базисных пунктов меньше, чем неделю назад. У вас определенно будет больший ежемесячный платеж с 15-летней фиксированной ипотекой по сравнению с 30-летней фиксированной ипотекой, даже если процентная ставка и сумма кредита одинаковы. Однако, если вы можете позволить себе ежемесячные платежи, у 15-летнего кредита есть несколько преимуществ. Скорее всего, вы получите более низкую процентную ставку, и вы будете платить меньше процентов в целом, потому что вы погашаете ипотечный кредит намного быстрее.

Ипотечные кредиты с регулируемой процентной ставкой 5/1

Ипотечный кредит с плавающей процентной ставкой 5/1 имеет среднюю ставку 5,62%, что на 4 базисных пункта больше, чем неделю назад. В течение первых пяти лет вы, как правило, получаете более низкую процентную ставку по ипотеке с регулируемой ставкой 5/1 по сравнению с 30-летней фиксированной ипотекой. Но сдвиги на рынке могут привести к увеличению вашей процентной ставки по истечении этого времени, как указано в условиях вашего кредита. Если вы планируете продать или рефинансировать свой дом до изменения ставки, вам может подойти ипотека с регулируемой ставкой. Но если это не так, вы можете оказаться на крючке из-за значительно более высокой процентной ставки, если рыночные ставки изменятся.

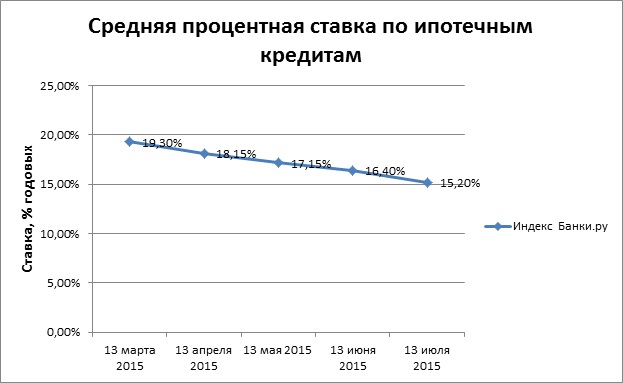

Тенденции ставок по ипотечным кредитам

Хотя ставки по ипотечным кредитам были исторически низкими в начале 2022 года, с тех пор они неуклонно растут. Федеральная резервная система недавно повысила процентные ставки еще на 0,75 процентных пункта в попытке обуздать рекордно высокую инфляцию. В этом году ФРС повышала ставки в общей сложности шесть раз, но инфляция по-прежнему остается высокой. Как правило, при низкой инфляции ставки по ипотечным кредитам, как правило, ниже. Когда инфляция высока, ставки, как правило, выше.

В этом году ФРС повышала ставки в общей сложности шесть раз, но инфляция по-прежнему остается высокой. Как правило, при низкой инфляции ставки по ипотечным кредитам, как правило, ниже. Когда инфляция высока, ставки, как правило, выше.

Хотя ФРС напрямую не устанавливает ставки по ипотечным кредитам, политические действия центрального банка влияют на то, сколько вы платите для финансирования жилищного кредита. Если вы хотите купить дом в 2022 году, имейте в виду, что ФРС дала понять, что продолжит повышать ставки, и ставки по ипотечным кредитам могут увеличиться в течение года. Будут ли ставки следовать своей повышательной проекции или начнут выравниваться, зависит от того, замедлится ли инфляция на самом деле.

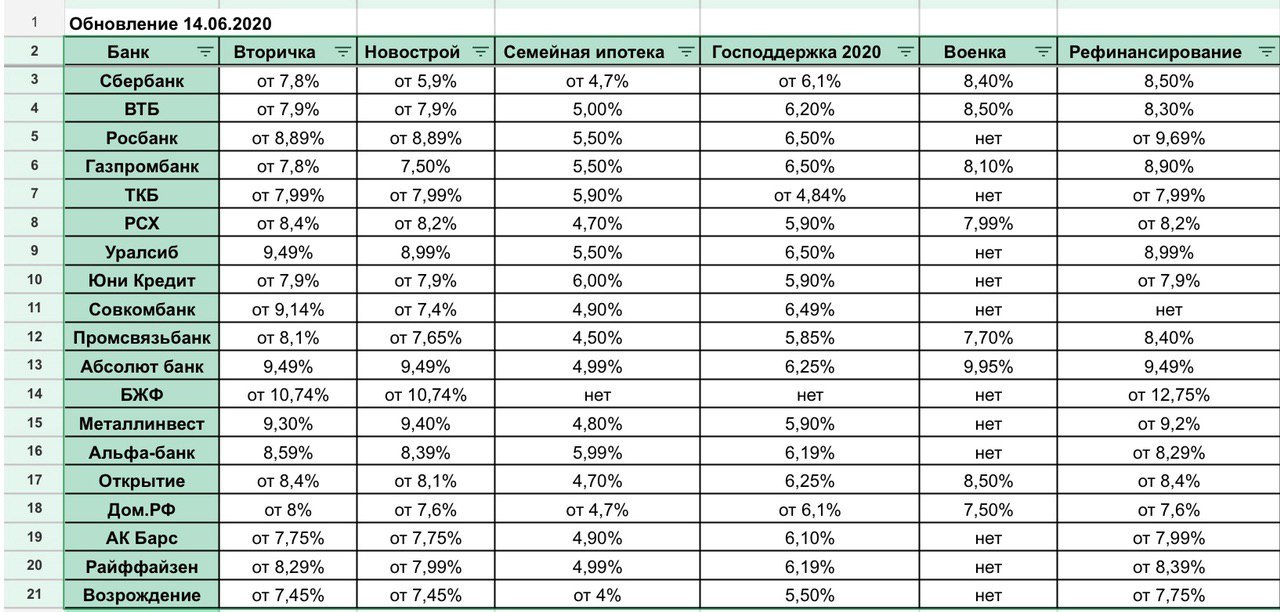

Мы используем информацию, собранную Bankrate, которая принадлежит той же материнской компании, что и CNET, для отслеживания изменений курсов с течением времени. В этой таблице приведены средние ставки, предлагаемые кредиторами в США:

Current average mortgage interest rates

| Loan type | Interest rate | A week ago | Change |

|---|---|---|---|

| 30-year fixed rate | 6. 91% 91% | 7.35% | -0.44 |

| 15-year fixed rate | 6.26% | 6.51% | -0.25 |

| 30-year jumbo mortgage rate | 6.84% | 7.35% | -0.51 |

| 30 -летняя ставка рефинансирования ипотеки | 6,89% | 7,35% | -0,46 |

Обновлена 110002. ставку по ипотеке, связавшись с вашим местным ипотечным брокером или используя онлайн-калькулятор. Чтобы найти лучший ипотечный кредит, вам необходимо учитывать свои цели и текущие финансы.

Конкретные процентные ставки будут варьироваться в зависимости от таких факторов, как кредитный рейтинг, первоначальный взнос, отношение долга к доходу и отношение кредита к стоимости. Наличие более высокого кредитного рейтинга, более высокого первоначального взноса, низкого DTI, низкого LTV или любой комбинации этих факторов может помочь вам получить более низкую процентную ставку.

Помимо процентной ставки, на стоимость вашего дома могут также повлиять такие факторы, как стоимость закрытия, сборы, скидки и налоги. Обязательно поговорите с различными кредиторами, такими как местные и национальные банки, кредитные союзы и онлайн-кредиторы, и сравните их, чтобы найти лучший ипотечный кредит для вас.

Обязательно поговорите с различными кредиторами, такими как местные и национальные банки, кредитные союзы и онлайн-кредиторы, и сравните их, чтобы найти лучший ипотечный кредит для вас.

Какой хороший срок кредита?

При выборе ипотечного кредита важно учитывать срок кредита или график платежей. Наиболее часто предлагаемые сроки кредита составляют 15 и 30 лет, хотя вы также можете найти ипотечные кредиты на 10, 20 и 40 лет. Ипотечные кредиты подразделяются на ипотечные кредиты с фиксированной и регулируемой процентной ставкой. Для ипотечных кредитов с фиксированной процентной ставкой процентные ставки фиксируются на весь срок кредита. Для ипотечных кредитов с регулируемой процентной ставкой процентные ставки фиксируются на определенное количество лет (обычно пять, семь или 10 лет), затем ставка ежегодно корректируется на основе текущей процентной ставки на рынке.

Одним из факторов, который следует учитывать при выборе между ипотекой с фиксированной и плавающей процентной ставкой, является период времени, в течение которого вы планируете оставаться в своем доме. Если вы планируете жить в новом доме в течение длительного времени, ипотека с фиксированной процентной ставкой может быть лучшим вариантом. В то время как ипотечные кредиты с регулируемой процентной ставкой могут предлагать более низкие процентные ставки авансом, ипотечные кредиты с фиксированной процентной ставкой более стабильны с течением времени. Однако вы можете получить более выгодную сделку с ипотекой с регулируемой ставкой, если вы планируете сохранить свой дом только на пару лет. Лучший срок кредита зависит от вашей ситуации и целей, поэтому при выборе ипотеки обязательно учитывайте, что для вас важно.

Если вы планируете жить в новом доме в течение длительного времени, ипотека с фиксированной процентной ставкой может быть лучшим вариантом. В то время как ипотечные кредиты с регулируемой процентной ставкой могут предлагать более низкие процентные ставки авансом, ипотечные кредиты с фиксированной процентной ставкой более стабильны с течением времени. Однако вы можете получить более выгодную сделку с ипотекой с регулируемой ставкой, если вы планируете сохранить свой дом только на пару лет. Лучший срок кредита зависит от вашей ситуации и целей, поэтому при выборе ипотеки обязательно учитывайте, что для вас важно.

Рекордное падение ставок за один день после снижения инфляции

В преддверии этой недели мы знали, что опубликованный в четверг индекс потребительских цен (ИПЦ) будет иметь решающее значение. Это не разочаровало.

Индекс потребительских цен — один из двух основных отчетов по инфляции в США. PCE (расходы на личное потребление) — еще один большой индекс, но, поскольку CPI выходит на 2 недели раньше, он получает почти всю реакцию рынка.

Реакция на ИПЦ в четверг была рекордной, по крайней мере, в одном важном отношении, и по-прежнему удивительно во многих других. Давайте поговорим о том, почему.

Почему ИПЦ на этой неделе был так важен?

Во-первых, почти каждый отчет об индексе потребительских цен был важным в 2022 году. Ни один другой экономический отчет не вызвал большей волатильности на рынке облигаций. Поскольку облигации диктуют процентные ставки, мы также можем сказать, что индекс потребительских цен вызвал не меньшую волатильность в мире ипотечного кредитования.

Индекс потребительских цен является королем экономических данных в 2022 году, потому что инфляция находится в центре внимания финансового рынка и Федеральной резервной системы (также известной как «ФРС»). ФРС устанавливает политику, направленную на поддержание инфляции на низком стабильном уровне. Безудержная инфляция заставляет ФРС повышать процентные ставки, чтобы замедлить спрос в экономике. В постпандемической среде, когда считается, что значительная часть инфляции обусловлена стороной ПРЕДЛОЖЕНИЯ в экономике, это привело к тому, что ФРС особенно агрессивно пытается подавить спрос.

См. ставки от кредиторов в вашем районе

Другими словами, каждый раз, когда инфляция резко повышалась, рынок готовился к еще более высоким ставкам от ФРС. Хотя ставка по фондам ФРС (ставка по ссудам овернайт, которую фактически устанавливает ФРС) напрямую не диктует ставки по ипотечным кредитам, ожидания по ставкам ФРС задают тон долгосрочным ставкам.

ФРС вместе с остальным рынком продолжает ждать данных по инфляции, чтобы показать какие-либо признаки того, что она реагирует на более жесткую политику, которая сотрясала финансовый рынок в течение 2022 года. Данные этой недели были настолько важны, потому что они первый отличный пример потенциальный поворотный момент в этой саге.

Что показали данные?

Есть два способа взглянуть на инфляцию в целом: «заголовок», который включает все, и «основной», который исключает более изменчивые продукты питания и энергетические компоненты. Рынки и ФРС гораздо больше заботятся об основных показателях.

Трейдеры и экономисты ожидали роста базовой инфляции темпами 0,5% в текущем случае. Это само по себе было бы победой по сравнению с показателем 0,6% в прошлом месяце. Фактический результат оказался 0,3%!

Хотя это был не первый раз, когда мы видели 0,3%, последние два раза считались побочными продуктами временного восстановления в определенных секторах. Эксперты призывают с осторожностью относиться к последнему отчету о 0,3% из-за значительного падения цен на топливо (даже несмотря на то, что основной показатель не включает топливо, на него по-прежнему влияют затраты на транспортировку товаров). Таких «да-но» для этого отчета не было, учитывая, что цены на газ и дизельное топливо были намного выше за период сбора данных. И в отличие от июля общая инфляция вообще не снизилась.

Проще говоря, на сегодняшний день это лучший аргумент в пользу того, что инфляция приближается, но, как мы неоднократно говорили, для подтверждения потребуются ДВА месяца подряд подобных побед.

Так как же отреагировали рынки?

На самом деле существуют торгуемые ценные бумаги, которые позволяют инвесторам делать ставки на будущий уровень ставки по федеральным фондам. Вот как данные CPI на этой неделе повлияли на прогноз на июнь 2023 года:

Это сокращает ожидаемый потолок процентной ставки ФРС примерно на четверть процента. Остальная часть рынка ставок последовала за аналогичным падением. Акции также выросли в той же пропорции, потому что они также приветствуют более дружелюбную политику ФРС. Фьючерсы на S&P за день выросли более чем на 5%. Доходность 10-летних казначейских облигаций (любимый в мире ориентир для долгосрочных ставок) упала более чем на 0,30% по сравнению с официальным закрытием предыдущего дня.

Это привело к самому большому дневному падению доходности 10-летних облигаций с 2009 года.

Как насчет ипотечных ставок?

Рад, что вы спросили. У них был хороший день. На самом деле, в четверг у них был лучший день за всю историю. Возможно, в какой-то момент в прошлом были лучшие отдельные дни, поскольку ежедневные данные восходят только к 2009 году, но даже с этой оговоркой они были просто звездными.

На самом деле, в четверг у них был лучший день за всю историю. Возможно, в какой-то момент в прошлом были лучшие отдельные дни, поскольку ежедневные данные восходят только к 2009 году, но даже с этой оговоркой они были просто звездными.

Но я слышал, что на этой неделе ставки были выше. Что случилось с этим?

Вы не ослышались. Или, точнее, вы услышали «несвежий». Любые заголовки новостей, предполагающие повышение ставок по ипотечным кредитам на этой неделе, почти наверняка будут основаны на еженедельном обзоре ставок Freddie Mac. Это самый продолжительный и наиболее часто цитируемый в отрасли индекс ставок, но не лучший показатель для своевременного отслеживания. Опрос в основном фиксирует показатели понедельника и вторника и сравнивает их с теми же днями предыдущей недели, но не сообщает результаты до четверга.

Freddie находится в процессе обновления своей методологии, но тем временем 2022 год был непростым для неправильного направления ипотечной земли. На следующей диаграмме показана высоко оцененная средняя дневная ставка, рассчитанная MND, по сравнению с еженедельным опросом Freddie. (Примечание: MND обычно немного выше, потому что учитывает первоначальные затраты, тогда как Freddie перечисляет их отдельно).

На следующей диаграмме показана высоко оцененная средняя дневная ставка, рассчитанная MND, по сравнению с еженедельным опросом Freddie. (Примечание: MND обычно немного выше, потому что учитывает первоначальные затраты, тогда как Freddie перечисляет их отдельно).

Отлично, но как долго это может продолжаться? Это большой сдвиг?

Это большой вопрос! Мы твердо заявляем, что ОДИН звездный отчет об инфляции — это только половина уравнения, необходимого для подтверждения большого сдвига в нарративе инфляции/уровня. Движение рынка в четверг ясно указывает на то, что некоторые трейдеры поспешили. Можем ли мы действительно винить их?

Ставки росли самыми быстрыми темпами с 80-х годов до уровней, невиданных более 20 лет. ФРС предельно прозрачно сообщила нам, что им потребуется, чтобы смягчить свою недружественную процентную политику. Рынок установил недвусмысленное внимание к данным CPI, поскольку отчет наиболее громко говорит о целях ФРС.

Итак… когда ИПЦ выйдет НАМНОГО ниже, чем ожидалось, через неделю после того, как председатель ФРС Пауэлл только что напомнил рынку, что перспективы повышения процентной ставки в декабре станут еще хуже, ЕСЛИ данные по инфляции не изменятся в значительной степени, это неудивительно чтобы увидеть, как рынки реагируют рекордным образом. Они не только должны учитывать последствия инфляции в более широкой картине, но они также должны стереть некоторую дополнительную оборонительную позицию после заседания ФРС на прошлой неделе. Это был жестокий разворот на 180° — чертовски хороший для ставок. Суть в том, что нечасто бывает так, что весь финансовый рынок так явно находится на краю своего места из-за одного момента экономических данных, когда все согласны с тем, как торговать конкретным результатом. Неудивительно, что в четверг произошло резкое падение ставок. Единственным спорным сюрпризом было то, что движение было немного больше, чем можно было ожидать, основываясь на данных.

Они не только должны учитывать последствия инфляции в более широкой картине, но они также должны стереть некоторую дополнительную оборонительную позицию после заседания ФРС на прошлой неделе. Это был жестокий разворот на 180° — чертовски хороший для ставок. Суть в том, что нечасто бывает так, что весь финансовый рынок так явно находится на краю своего места из-за одного момента экономических данных, когда все согласны с тем, как торговать конкретным результатом. Неудивительно, что в четверг произошло резкое падение ставок. Единственным спорным сюрпризом было то, что движение было немного больше, чем можно было ожидать, основываясь на данных.

Но продлится ли это?

Может быть, а может и нет. В какой-то момент ставки будут ниже, чем сегодня. Ни один из данных следующей недели не сравнится с индексом потребительских цен с точки зрения влияния на ставки, но рынок может просто прийти к выводу, что он сделал достаточно большое движение в четверг, чтобы подождать и посмотреть, как будут развиваться данные.