Просрочка по кредитной карте тинькофф: Как погасить оборотный кредит

Содержание

Как погасить оборотный кредит

Как и сколько платить ежемесячно?

Размер ежемесячного платежа зависит от суммы, срока кредита и комиссии. Сумма кредита делится на число месяцев, на которые вы его взяли. Комиссия рассчитывается индивидуально и будет указана в графике платежей.

Чтобы посмотреть график платежей, зайдите в личный кабинет → «Оборотный кредит».

Банк сам списывает нужную сумму каждый месяц, вам не надо помнить о датах и переводить деньги. Главное — проследите, чтобы деньги были на счете. Чтобы вы не пропустили дату выплаты, мы рассылаем СМС и письма по эл. почте с напоминанием о платеже.

Что будет, если не внести платеж вовремя?

За просрочку платежа по кредиту на оборотные средства есть штраф — 1% от суммы займа плюс 990 ₽. Штраф начисляется за каждую неделю просрочки, пока ее не погасите.

Штраф начисляется за каждую неделю просрочки, пока ее не погасите.

Финальная сумма штрафа округляется в большую сторону до суммы, кратной 100 ₽. Например, если общая сумма штрафа — 3980 ₽, мы спишем 4000 ₽.

Штрафы портят кредитную историю и снижают шансы на получение кредитов в будущем. Поэтому советуем не доводить до просрочек, а если что‑то пошло не так — связаться с банком и рассказать о ситуации.

Можно ли досрочно погасить оборотный кредит?

Да, вы можете досрочно погасить кредит в любое время и на любую сумму без штрафных санкций и дополнительных комиссий.

Есть четыре варианта досрочного погашения:

Погасить ближайшие платежи раньше срока. Например, банк списывает деньги 1 октября, а вы платите 20 сентября.

Вариант называется «погашение ближайших платежей», он выручает, если вы не уверены, будут ли у вас на счете деньги в момент погашения кредита.

Вариант называется «погашение ближайших платежей», он выручает, если вы не уверены, будут ли у вас на счете деньги в момент погашения кредита.Уменьшить срок кредита. Например, кредит на шесть месяцев, последний платеж — в декабре. Если декабрьский платеж внести в ноябре, срок кредита сократится на месяц. Тогда комиссию надо будет платить не за шесть месяцев пользования деньгами, а за пять. Вариант называется «погашение с уменьшением срока кредита».

Уменьшить сумму ежемесячных платежей. Например, кредит на полгода, ежемесячный платеж — 100 000 ₽, всего нужно погасить 600 000 ₽. В первый месяц вы вносите 120 000 ₽. Ближайший платеж останется неизменным — 100 000 ₽. А оставшаяся сумма распределится поровну на остальные месяцы: ежемесячный платеж составит (600 000 − 120 000 − 100 000) / 4 = 95 000 ₽. Это поможет снизить кредитную нагрузку на компанию.

Погасить досрочно всю сумму.

Для погашения зайдите на страницу «Оборотный кредит»:

На странице с условиями по кредиту нажмите на кнопку «Погасить» и выберите способ погашения:

Выберите способ погашения

Выберите вид погашения: внести текущий платеж, погасить досрочно часть кредита или полностью всю сумму.

Нажмите «Внести» → введите код, который вам придет в СМС. Готово! Платеж внесен.

Когда можно подать заявку на новый кредит для бизнеса?

Вы можете подать заявку на новый кредит для пополнения оборотных средств сразу после погашения предыдущего.

Как подать заявку на оборотный кредит со счетом в Тинькофф

Как подать заявку на оборотный кредит со счетом в другом банке

Что будет, если не платить по кредитной карте Тинькофф

Автор статьи: Константин Милантьев

Последняя редакция 11 мая 2022

Время на прочтение 10 минут

Просмотров 1 037

Оглавление

- Когда кредит по карте становится просроченным

- Действия банка при возникновении просрочки

- Приблизительная хронология событий

- Финансовые санкции

- Действия заемщика при возникновении просрочки

- Кратковременная задержка по оплате

- Длительная просроченная задолженность

- Советы для снижения рисков возникновения просрочки

Просрочка по кредитной карте Тинькофф, как и другие неоплаченные вовремя банковские платежи, влекут за собой неприятные финансовые и моральные последствия для должника. Рассмотрим их все, а также способы избежать заслуженных санкций со стороны банка.

Рассмотрим их все, а также способы избежать заслуженных санкций со стороны банка.

Когда кредит по карте становится просроченным

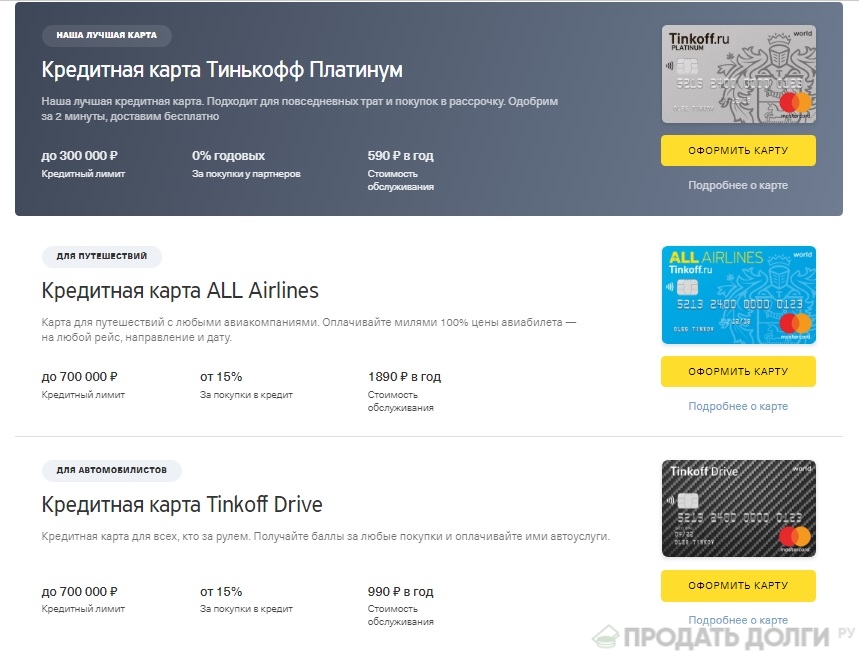

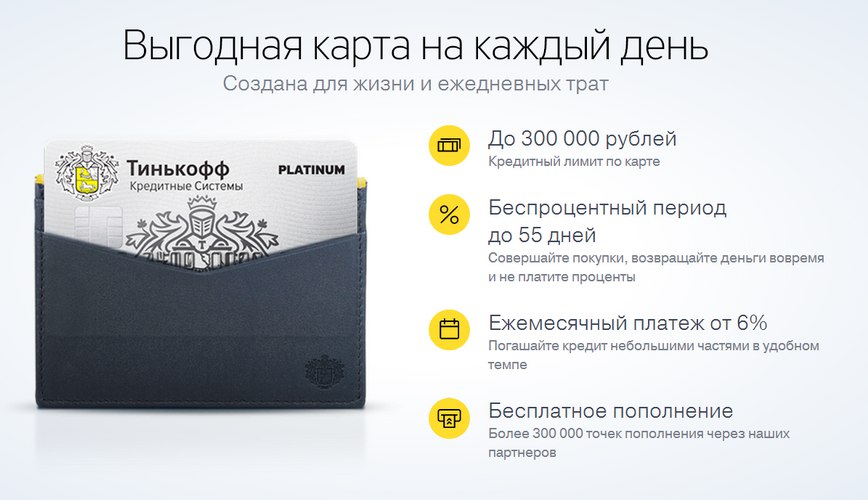

Кредитная карта — это удобный банковский продукт для тех, кто грамотно рассчитывает свои финансовые возможности и потому может позволить себе небольшие траты за счет заемных средств.

С юридической точки зрения кредитная карта — это возобновляемая ссуда на потребительские цели. Ее отличие от классического кредита: если своевременно возвращать банку заемные средства, то не придётся платить проценты за пользование деньгами.

Просроченная задолженность по карте возникает в том случае, если владелец кредитки нарушает предписанный договором график выплат:

- не перечисляет минимальный платеж по прошествии расчетного периода;

- вовремя не погашает начисленные проценты или другие платежные требования, например, штраф за превышение лимита.

Грейс-период — это промежуток времени, в течение которого банк не берет проценты за пользование заемными средствами. Он составляет 55 дней практически у всех кредитных карт, которые выпускает Тинькофф Банк. Льготный период применяется только в отношении оплаты картой покупок. Если снимать наличные или переводить деньги на другие карты, то проценты начисляют с момента совершения транзакции.

Он составляет 55 дней практически у всех кредитных карт, которые выпускает Тинькофф Банк. Льготный период применяется только в отношении оплаты картой покупок. Если снимать наличные или переводить деньги на другие карты, то проценты начисляют с момента совершения транзакции.

А вы знали?

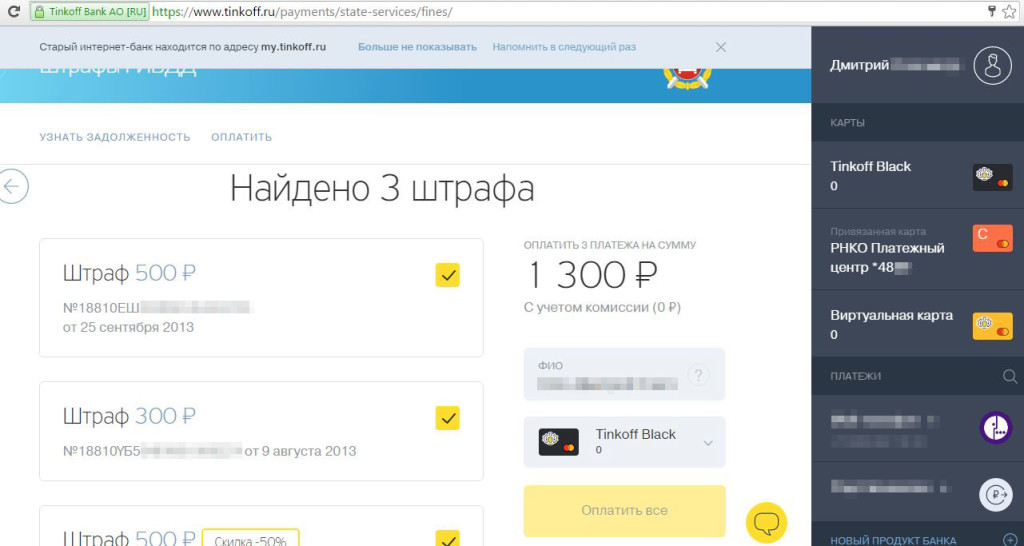

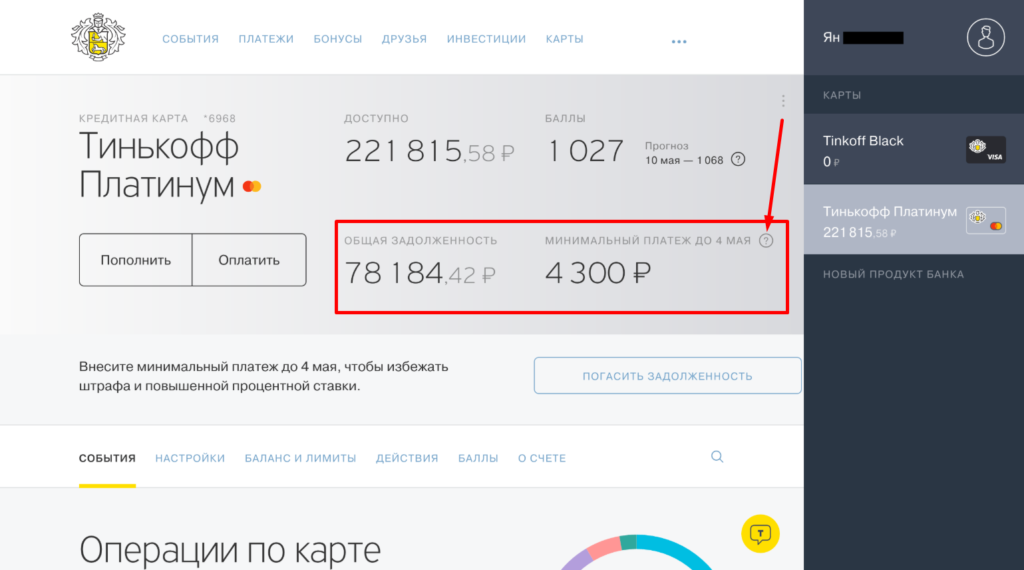

Как узнать о сумме просроченной задолженности?

Размер просрочки по кредиту можно уточнить в личном кабинете мобильного банковского приложения или по телефону горячей линии Тинькофф Банка.

Оставьте свой телефон, мы перезвоним через 2 минуты и ответим на все вопросы

- Суд закроет ваши долги по кредитам и микрозаймам, ЖКХ, распискам, штрафам, налогам и поручительству

- Коллекторы, МФО и банки не будут вас беспокоить

- Приставы прекратят дела, отменят аресты имущества и откроют выезд за границу

Действия банка при возникновении просрочки

При заключении нового кредитного договора ответственные заемщики всегда беспокоятся, что произойдет, если не платить по кредитной карте Тинькофф.

Для начала рассмотрим, какие у банка есть в арсенале методы работы с неплательщиками.

Приблизительная хронология событий

Тинькофф Банк, как и другие кредитные организации, при нарушении заемщиком сроков ссудных платежей, руководствуется статьей 14 № 353-ФЗ «О потребительском кредите (займе)».

Статья 14. Последствия нарушения заемщиком сроков возврата основной суммы долга и (или) уплаты процентов по договору потребительского кредита (займа)

- Нарушение заемщиком сроков возврата основной суммы долга и (или) уплаты процентов по договору потребительского кредита (займа) влечет ответственность, установленную федеральным законом, договором потребительского кредита (займа), а также возникновение у кредитора права потребовать досрочного возврата всей оставшейся суммы потребительского кредита (займа) вместе с причитающимися по договору потребительского кредита (займа) процентами и (или) расторжения договора потребительского кредита (займа) в случае, предусмотренном настоящей статьей.

№ 353-ФЗ от 21.12.2013 «О потребительском кредите (займе)»

Источник

Обычно банк действует следующим образом:

- Когда платеж не поступает в обозначенную договором дату, должнику звонит сотрудник службы поддержки и интересуется причиной нарушения клиентом своих обязательств. Если заемщик называет разумные основания задержки выплат, обещает в течение ближайших дней перечислить деньги, озвучивает предполагаемую дату перевода средств, то до наступления обозначенного срока звонков больше не поступает. SMS-напоминания о сумме задолженности и необходимости ее оплаты, как правило, продолжают приходить.

- Если в оговорённый срок кредитору платеж снова не поступает, то проблемой погашения задолженности начинают заниматься сотрудники банковской службы взыскания. Кроме общения с самим должником, они могут звонить по телефонным номерам родственников или друзей, которые указаны в анкете заёмщика, писать сообщения в социальные сети и т.

д. Впрочем, некоторые из таких методов воздействия могут быть незаконными.

д. Впрочем, некоторые из таких методов воздействия могут быть незаконными. - Если не платить кредит по карте более трех месяцев, то банк, согласно закону, может передавать дело в суд. Но, как правило, так сразу этого не происходит. Для начала кредитная организация попытается добиться возврата своих средств с помощью коллекторских агентств. Деятельность этих компаний регламентируется законом № 230-ФЗ, описывающим полномочия профессиональных взыскателей — коллекторов.

- Как показывает практика, только по прошествии нескольких месяцев (а то и года) после образования просрочки по кредитной карте Тинькофф банк обращается в суд. Если судебными органами принято положительное решение о взыскании средств с должника, кредитная организация получает исполнительный лист, дающий право передавать дело судебным приставам.

Избежать просрочки по кредитке: как минимизировать последствияСтатья по теме

Сотрудники ФССП и её филиалов обладают большими полномочиями, чем работники банков и коллекторских организаций.

В рамках ведения исполнительного производства с целью погашения ссудной задолженности судебные приставы могут:

- списывать деньги со вкладов, зарплаты и других доходов заёмщика;

- накладывать арест и распродавать имущество неплательщика;

- запрещать должнику выезд за границу, а также применять другие формы принудительного взыскания финансовых средств.

Регулирует работу ФССП закон № 229-ФЗ.

Финансовые санкции

Если просрочена кредитная карта, то банк применяет такие меры воздействия на должника:

- Выставляет неустойку. Она составляет 20% годовых на сумму просроченной задолженности и применяется, если своевременно не перечислен минимальный платеж. Неустойка суммируется с основной процентной ставкой по карте и ведет к значительному увеличению долга.

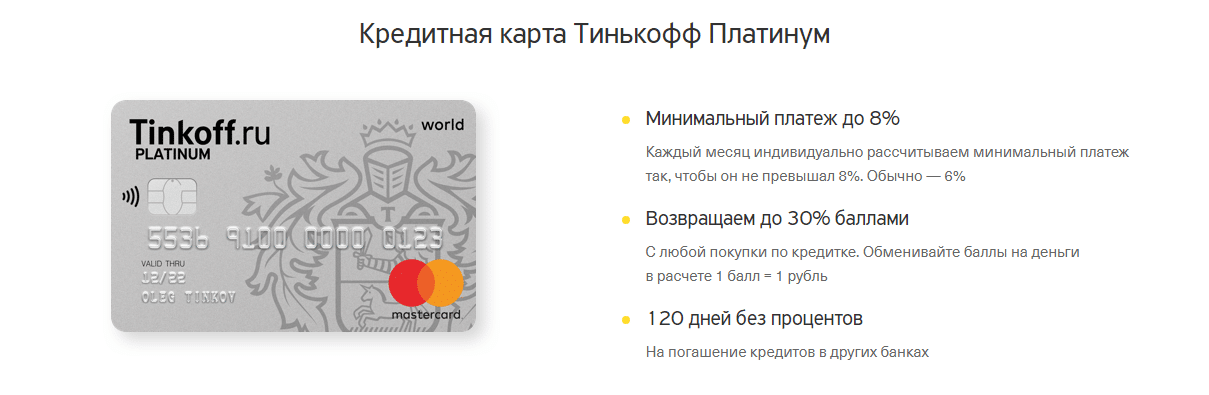

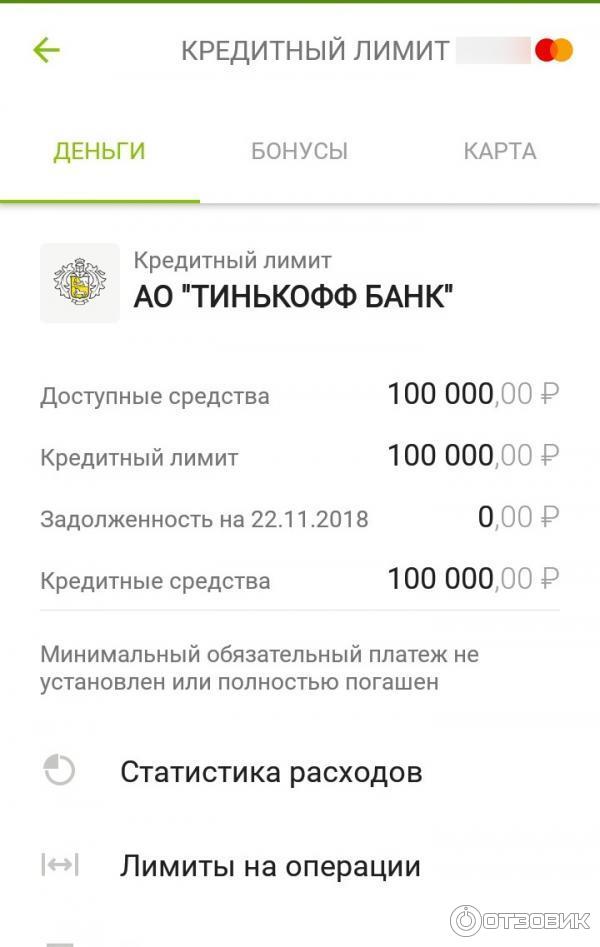

Рассмотрим, к примеру, широко рекламируемую карту Тинькофф Платинум. Применяемые по ней стандартные проценты при совершении покупок составляют от 12% до 35,7% годовых.

Простые арифметические действия показывают, что при начислении неустойки, итоговая величина максимальной процентной ставки достигает почти 56 % годовых (35,7% + 20%).

Простые арифметические действия показывают, что при начислении неустойки, итоговая величина максимальной процентной ставки достигает почти 56 % годовых (35,7% + 20%).А если снимать с карты наличные деньги или совершать переводы на другие счета, то суммарный процент за просрочку становится еще больше — около 80% (20% + 59,9%, согласно тарифам 2022 года).

- Отменяет грейс-период. В этом случае Тинькофф Банк начисляет проценты с того дня, когда была произведена первая платежная операция с помощью кредитки.

- Уменьшает или полностью отменяет лимит по карте и начисляет проценты на всю сумму сделанных покупок.

- Сообщает о просрочке в БКИ — бюро кредитных историй — что мешает владельцу карты в будущем получить заем в другом банке.

В целом, действия Тинькофф Банка в этом плане не особо отличаются от мер, предпринимаемых по отношению к должникам других кредитных организаций.

Действия заемщика при возникновении просрочки

В жизни случаются разные ситуации. Они могут приводить как к кратковременной, так и продолжительной просроченной задолженности.

Они могут приводить как к кратковременной, так и продолжительной просроченной задолженности.

Например, человек отправил деньги вовремя, но из-за сбоя в системе платеж задержался на 1 день и позже положенного срока поступил в банк. Бывает, что клиент попросту забыл в конкретный день перечислить кредитору необходимую сумму, а потом вспомнил и перевел деньги. В таком случае возникнет кратковременная просрочка по кредиту.

Временное препятствие способно помешать клиенту закрыть свои кредитные обязательства согласно графику. Это могут быть:

- внезапная болезнь;

- сокращение штата;

- увольнение.

Любая из этих причин может надолго уменьшить уровень дохода человека и стать причиной для появления просроченных обязательств.

В зависимости от обстоятельств, по причине которых пропущен указанный в договоре платеж, держателю карты лучше самому проявить инициативу и предпринять ряд мер.

Кратковременная задержка по оплате

Если срок задержки платежа составляет 1-2 дня, то заемщику лучше нивелировать негативное впечатление кредитора от сего неприятного факта. Для этого нужно:

Для этого нужно:

- Самому позвонить по телефону в службу поддержки банка.

- Объяснить сложившуюся ситуацию.

- Узнать у сотрудника кредитной организации, можно ли в данном случае признать просрочку технической и не начислять за этот период неустойку и пени.

В случае, когда клиент впервые допустил короткую просрочку по кредиту, банк может пойти навстречу и не применять штрафные санкции к владельцу карты.

Длительная просроченная задолженность

Если человек понимает, что сложившаяся жизненная ситуация не позволит ему в ближайшее время оплачивать начисления по карте, не стоит сидеть и ждать, пока последствия вырастут словно снежный ком.

Лучше обратиться в службу поддержки Тинькофф Банка и написать соответствующее заявление.

Заемщику целесообразно подготовить официальное подтверждение своего трудного финансового положения. Это могут быть:

- предупреждение о сокращении штата или ликвидации предприятия;

- справка из медучреждения о потере трудоспособности;

- свидетельство о рождении еще одного ребенка и другие документы, заверенные печатями и подписями ответственных лиц.

Учитывая сложившуюся ситуацию, банк может рассмотреть возможности:

- реструктурировать долговые обязательства;

- рефинансировать ссудную задолженность;

- применить «Программу страховой защиты заемщиков».

Важно учесть и просчитать все условия предлагаемых банком вариантов. Это поможет не попасть ещё в более затруднительное материальное положение, чем то, которое уже сложилось.

Советы для снижения рисков возникновения просрочки

- Перед тем, как воспользоваться кредиткой, ознакомьтесь с условиями ее обслуживания, обязательными платежами и сроками их взимания. Для этого внимательно прочитайте заключаемый с банком договор и задайте вопросы сотруднику кредитной организации, если не поняли какие-то детали или упомянутые термины.

- Чтобы не допустить возникновения просроченных кредитов, правильно оцените свое финансовое положение. Проанализируйте регулярность и размер доходов. Сопоставьте их с обязательными и планируемыми расходами.

Просчитайте, сможете ли своевременно вносить необходимые платежи.

Просчитайте, сможете ли своевременно вносить необходимые платежи. - Не ждите последней допустимой даты для оплаты минимального платежа и других начислений по карте. Старайтесь заранее переводить деньги в банк. Запас по времени избавляет от вопроса, что делать, если непредвиденные обстоятельства не дают срочно совершить платеж.

- Стремитесь регулярно превышать суммы обязательных минимальных платежей. Это позволяет быстрее погашать карточный кредит и уменьшает величину начисляемых процентов.

- Обдуманно подходите к покупкам, за которые рассчитываетесь кредиткой. Учитывайте, что расплачиваетесь за свои траты заемными деньгами.

- Тинькофф Банк за 1 или 2 дня уведомляет своих клиентов о предстоящих необходимых отчислениях. Если не хотите пропустить платеж по карте, то обращайте внимание на сообщения, которые приходят от кредитной организации.

Впрочем, это жизнь. Если по неосмотрительности, невнимательности или из-за непредвиденных обстоятельств возникла задолженность по кредитке, грозит штраф за просрочку, нечем погашать начисляемые платежи, свяжитесь с нами!

Наши юристы учтут нюансы вашей финансовой ситуации для выработки юридически грамотного взаимодействия с банком и подскажут возможные решения проблемы. Напишите нам онлайн или позвоните по телефону.

Напишите нам онлайн или позвоните по телефону.

КартаКредитная историяПросрочка по кредитам

Статьи по теме

Популярные статьи

Добровольный и принудительный сроки оплаты долга приставам Предыдущая статья

Что предпринять должнику, когда грозит просрочка по ипотеке? Следующая статья

Рассчитать примерную стоимость банкротстваРассчитать стоимость

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

ИНТЕРВЬЮ-Пластик в моде для Тинькова в России

Меган Дэвис

Читать за 5 минут

* Чистая прибыль за 2011 г. увеличилась в 7,5 раз до $68 млн.

МОСКВА, 30 марта (Рейтер) — Получение своей первой кредитной карты в 1992 году, через год после распада Советского Союза, ошеломило Олега Тинькова.

44-летний предприниматель, занимающийся производством пива и замороженных продуктов, сказал, что когда он был студентом, он мечтал иметь пиво. Сейчас его банк снабжает карточками почти 2 миллиона человек в России, многие из которых живут в отдаленных регионах, где крупные банки не уделяют должного внимания.

«Для нас это выгодный продукт — это хорошо для клиентов, особенно в регионах», — сказал Тиньков, выступая в своем офисе на северо-западе Москвы. «Они получают деньги, когда им нужны деньги, и они используют деньги сегодня».

Его Тинькофф Кредитные Системы (TCS), спонсорами которого являются банк с Уолл-Стрит Goldman Sachs GS.N и шведская Vostok Nafta, в настоящее время ведет переговоры о потенциальном привлечении дополнительного частного капитала для роста.

В будущем компания также может искать другие варианты финансирования, такие как IPO, сказал он. Источник, знакомый с фирмой, сказал, что если такой шаг и произойдет, то потенциально это может произойти уже в следующем году.

Такой шаг будет связан с резким увеличением прибыли и доходов. Согласно недавней внутренней презентации, чистая прибыль TCS в 2011 году составила 68,4 миллиона долларов, что в 7,5 раз больше, чем в предыдущем году, а выручка увеличилась на 139 процентов до 332 миллионов долларов.

Учитывая темпы роста компании, в недавнем обсуждении продажи миноритарного пакета предполагалась оценка около 800 миллионов долларов, сказал источник.

TCS была оценена в 200 миллионов долларов в 2008 году, когда Vostok Nafta купила пакет акций. С тех пор его доля на рынке увеличилась втрое и сейчас он занимает пятое место после Сбербанка SBER.MM, Русского Стандарта, ВТБ24 VTBR.MM и банка «Восточный экспресс», согласно презентации.

Его собственный капитал — активы за вычетом обязательств — на конец декабря составлял 117 миллионов долларов, что в семь раз больше, чем в 2008 году. Тиньков прогнозирует, что к концу года у него будет 3 миллиона клиентов.

РЫНОК С НЕДОСТАТОЧНЫМ ОБСЛУЖИВАНИЕМ

Тиньков, светловолосый и харизматичный, утверждает, что рынок России был недостаточно обслуживаемым, где проникновение кредитных карт незначительно.

Используя прямую почтовую рассылку и интернет-рекламу, Тиньков говорит, что может добраться до любой точки огромной страны, где есть почта или доступ в Интернет, а клиенты есть даже на Камчатке, острове Сахалин, Северном Кавказе и Сибири.

Тиньков сказал, что его бизнес-модель отличается от других тем, что в ней работает команда физиков и математиков, которые определяют, кому кредитовать и сколько кредита предоставлять.

«У нас здесь мощный аналитический центр, — сказал Тиньков.

Неработающие кредиты, по счетам которых просрочены на 90 дней, в начале года составляли около 3,7 процента, сообщает TCS.

Тиньков придумал идею бизнеса кредитных карт по почте, когда брал творческий отпуск в Сан-Франциско и получал рекламу по почте от Capital One COF.N.

«Я начал думать… в России может быть интересно, потому что в России много территорий, где плохая логистика, нет аэропортов, нет дорог, но работает почта», — сказал он.

Тиньков вернулся из Сан-Франциско и купил банковскую лицензию в 2006 году, а потом «начал рассылать… отклики были огромные, драматичные».

Год спустя, борясь с финансовым кризисом, Тиньков обратился к подразделению прямых инвестиций Goldman Sachs, которое купило 15% акций за 20 миллионов долларов, оценив TCS в 130 миллионов долларов. В 2008 году Тиньков продал еще 15 процентов акций фонду прямых инвестиций Vostok Nafta за 30 миллионов долларов.

«Кредитная карта — лучший бизнес — она всегда была для меня сексуальной», — сказал Тиньков, описывая, как много лет назад впервые увидел кредитную карту в руках американца в отеле.

СЕРИЙНЫЙ ПРЕДПРИНИМАТЕЛЬ

Тиньков дружит с британским предпринимателем Ричардом Брэнсоном, создал и продал бизнес, включая сеть пивоварен и бизнес по производству замороженных продуктов.

В 2001 году он продал «Дарью», предприятие по производству замороженных продуктов, названное в честь его дочери, российскому олигарху Роману Абрамовичу, а в 2005 году продал InBev свою пивоварню «Тинькофф» за 167 миллионов евро.

«Я серийный предприниматель, это мой пятый бизнес», — сказал Тиньков, которому льстит сравнение с Брэнсоном. «Люди говорят: «Почему вы производитель замороженных продуктов, производитель пива, а почему банкир?» Это всегда бросает мне вызов».

«Люди говорят: «Почему вы производитель замороженных продуктов, производитель пива, а почему банкир?» Это всегда бросает мне вызов».

Отвечая на вопрос о возможных идеях на будущее, Тиньков говорит, что если бы он начал еще один бизнес, то это был бы «обязательно онлайн» и потенциально связанный с таргетированной рекламой.

Тиньков говорит, что российские предприниматели могут иметь преимущество перед более консервативными западными коллегами, и говорит, что он стремится избавиться от негативного представления о стране, которое у некоторых сложилось.

«Все, что я сделал, это на пустом месте … не все русские мошенники», — сказал он. «Мы … рискуем, потому что среда, в которой мы жили, такая. А мы… прямолинейнее и честнее».

(Под редакцией Марка Поттера)

(([email protected])(+7 916 391 8262)) Ключевые слова: ТИНКОФКРЕДИТ/

C Reuters 2012. Все права защищены. Публикация или повторное распространение контента Reuters, в том числе путем кэширования, фрейминга и т. п., категорически запрещены без предварительного письменного согласия Reuters. Reuters и логотип Reuters в виде сферы являются зарегистрированными товарными знаками и товарными знаками группы компаний Reuters по всему миру.

п., категорически запрещены без предварительного письменного согласия Reuters. Reuters и логотип Reuters в виде сферы являются зарегистрированными товарными знаками и товарными знаками группы компаний Reuters по всему миру.

Общий долг домохозяйств достигает $16,51 трлн в третьем квартале 2022 года; Сокращение выдачи ипотечных кредитов и автокредитов

НЬЮ-ЙОРК — Центр микроэкономических данных Федерального резервного банка Нью-Йорка сегодня опубликовал свой квартальный отчет о долгах и кредитах домохозяйств. В отчете показано увеличение общего долга домохозяйств в третьем квартале 2022 года на 351 млрд долларов (2,2%) до 16,51 трлн долларов. Балансы сейчас на 2,36 триллиона долларов выше, чем в конце 2019 года, до рецессии, вызванной пандемией. Отчет основан на данных национальной представительной группы потребительского кредитования ФРБ Нью-Йорка.

Остатки по ипотечным кредитам выросли на 282 миллиарда долларов в третьем квартале 2022 года и составили 11,67 триллиона долларов на конец сентября, что на 1 триллион долларов больше, чем в предыдущем году. Остатки по кредитным картам также увеличились на 38 миллиардов долларов. Увеличение остатков по кредитным картам на 15% в годовом исчислении является самым большим за более чем 20 лет. Остатки автокредитов увеличились на 22 миллиарда долларов в третьем квартале, что соответствует восходящей траектории, наблюдаемой с 2011 года. Остатки студенческих кредитов немного снизились и в настоящее время составляют 1,57 триллиона долларов. В целом нежилищные остатки выросли на 66 миллиардов долларов.

Остатки по кредитным картам также увеличились на 38 миллиардов долларов. Увеличение остатков по кредитным картам на 15% в годовом исчислении является самым большим за более чем 20 лет. Остатки автокредитов увеличились на 22 миллиарда долларов в третьем квартале, что соответствует восходящей траектории, наблюдаемой с 2011 года. Остатки студенческих кредитов немного снизились и в настоящее время составляют 1,57 триллиона долларов. В целом нежилищные остатки выросли на 66 миллиардов долларов.

Выдача ипотечных кредитов, включая рефинансирование, в третьем квартале составила 633 миллиарда долларов, что представляет собой снижение на 126 миллиардов долларов по сравнению со вторым кварталом и возвращение к допандемическим объемам. Объем вновь выданных автокредитов составил 185 миллиардов долларов, что немного меньше, чем в предыдущем квартале, но все еще выше по сравнению со средними объемами за период 2018-2019 годов. Совокупные лимиты по счетам кредитных карт увеличились на 82 миллиарда долларов и в настоящее время составляют 4,3 триллиона долларов.

«Остатки по кредитным картам, ипотечным кредитам и автокредитам продолжали расти в третьем квартале 2022 года, что отражает сочетание устойчивого потребительского спроса и более высоких цен», — сказал Донхун Ли, советник по экономическим исследованиям в ФРБ Нью-Йорка. «Однако выдача новых ипотечных кредитов замедлилась до допандемического уровня на фоне роста процентных ставок».

Доля текущего долга, ставшего просроченным, увеличилась почти для всех типов долга после двух лет переходного периода с исторически низким уровнем просроченной задолженности. Процент просроченных платежей по кредитным картам и автокредитам увеличился примерно на полпроцента, как и во втором квартале.

Федеральный резервный банк Нью-Йорка также выпустил сопроводительный пост в блоге Liberty Street Economics , в котором рассматриваются тенденции в остатках на кредитных картах и просроченных платежах в зависимости от возраста и дохода заемщиков.

Ежеквартальный отчет включает краткое изложение основных выводов и подтверждающих их данных. Общие тенденции из сводки отчета включают:

Общие тенденции из сводки отчета включают:

Жилищный долг

- В третьем квартале 2022 года вновь выданный ипотечный долг составил 633 миллиарда долларов. тома.

- Несмотря на то, что моратории на отчуждение заложенного имущества были отменены на национальном уровне, количество новых случаев лишения права выкупа осталось очень низким с момента введения моратория в соответствии с Законом о CARES. Около 28 500 человек имели новые отметки о лишении права выкупа в своих кредитных отчетах.

Студенческие ссуды

- Непогашенная задолженность по студенческим ссудам в третьем квартале 2022 года составила 1,57 трлн долларов. Снижение, вероятно, отражает часть погашенной задолженности в связи с программами закрытия школы и прощения кредитов на государственные услуги, компенсируя типичные сезонные поступления начало учебного года.

- В третьем квартале 2022 г. около 4% совокупной студенческой задолженности было просрочено более чем на 90 дней.

Низкий уровень просрочки студенческой задолженности отражает продолжающуюся паузу в погашении студенческих ссуд, которая должна закончиться 1 января 2023 г.

Низкий уровень просрочки студенческой задолженности отражает продолжающуюся паузу в погашении студенческих ссуд, которая должна закончиться 1 января 2023 г.

Долг домохозяйств и кредитная динамика по состоянию на 3 кв. 2022 г.

| Категория | Ежеквартальное изменение * (млрд долларов) | Годовое изменение** (млрд. долларов США) | Итого на 3 кв. 2022 г. (триллионы долларов США) |

| Ипотечный долг | (+) $282 | (+) $997 | 11,67 $ |

| Кредитная линия для собственного капитала | (+) 3 | (+) $5 | 0,32 $ |

| Студенческий долг | (-) 15 | (-) $10 | $1,57 |

| Авто долг | (+) $22 | (+) $81 | 1,52 $ |

| Задолженность по кредитной карте | (+) $38 | (+) $121 | 0,93 $ |

| Прочее | (+) $21 | (+) $68 | 0,49 $ |

| Общий долг | (+) $351 | (+) $1262 | 16,51 $ |

*Change from Q2 2022 to Q3 2022

** Change from Q3 2021 to Q3 2022

Flow into Serious Delinquency (90 days or more delinquent)

| Category 1 | 3 кв. 2021 г. 2021 г. | 3 кв. 2022 г. |

| Ипотечный долг | 0,27% | 0,50% |

| Кредитная линия для собственного капитала | 0,25% | 0,51% |

| Задолженность по студенческой ссуде | 1,08% | 1,04% |

| Задолженность по автокредиту | 1,57% | 2,02% |

| Задолженность по кредитной карте | 3,24% | 3,69% |

| Прочее | 2,84% | 3,55% |

| ВСЕ | 0,70% | 0,94% |

Об отчете

В Отчете о долгах и кредитах домашних хозяйств Федерального резервного банка Нью-Йорка представлены уникальные данные и сведения об условиях кредитования и деятельности потребителей в США. Основываясь на данных Группы потребительского кредитования Федерального резервного банка Нью-Йорка, репрезентативной выборке на национальном уровне, составленной из анонимных кредитных данных Equifax, отчет предоставляет ежеквартальный снимок тенденций домохозяйств в области заимствования и задолженности, включая данные об ипотечных кредитах, студенческих кредитах, кредитных картах, автокредитах. и правонарушений. Доклад призван помочь общественным группам, малым предприятиям, правительствам штатов и местным органам власти, а также общественности лучше понимать, отслеживать и реагировать на тенденции заимствования и задолженности на уровне домохозяйств. Разделы отчета представлены в виде интерактивных графиков на веб-странице Отчета о долгах и кредитах домохозяйств Федерального резервного банка Нью-Йорка, а полный отчет доступен для скачивания.

Основываясь на данных Группы потребительского кредитования Федерального резервного банка Нью-Йорка, репрезентативной выборке на национальном уровне, составленной из анонимных кредитных данных Equifax, отчет предоставляет ежеквартальный снимок тенденций домохозяйств в области заимствования и задолженности, включая данные об ипотечных кредитах, студенческих кредитах, кредитных картах, автокредитах. и правонарушений. Доклад призван помочь общественным группам, малым предприятиям, правительствам штатов и местным органам власти, а также общественности лучше понимать, отслеживать и реагировать на тенденции заимствования и задолженности на уровне домохозяйств. Разделы отчета представлены в виде интерактивных графиков на веб-странице Отчета о долгах и кредитах домохозяйств Федерального резервного банка Нью-Йорка, а полный отчет доступен для скачивания.

1 Ставки представляют собой пересчитанные в годовом исчислении доли остатков, переходящих в просрочку. Поток серьезных просроченных платежей рассчитывается как остаток, просроченный не менее чем на 90 дней в отчетном квартале, разделенный на остаток, просроченный менее чем на 90 дней в предыдущем квартале.

Вариант называется «погашение ближайших платежей», он выручает, если вы не уверены, будут ли у вас на счете деньги в момент погашения кредита.

Вариант называется «погашение ближайших платежей», он выручает, если вы не уверены, будут ли у вас на счете деньги в момент погашения кредита.

д. Впрочем, некоторые из таких методов воздействия могут быть незаконными.

д. Впрочем, некоторые из таких методов воздействия могут быть незаконными. Простые арифметические действия показывают, что при начислении неустойки, итоговая величина максимальной процентной ставки достигает почти 56 % годовых (35,7% + 20%).

Простые арифметические действия показывают, что при начислении неустойки, итоговая величина максимальной процентной ставки достигает почти 56 % годовых (35,7% + 20%).

Просчитайте, сможете ли своевременно вносить необходимые платежи.

Просчитайте, сможете ли своевременно вносить необходимые платежи. Низкий уровень просрочки студенческой задолженности отражает продолжающуюся паузу в погашении студенческих ссуд, которая должна закончиться 1 января 2023 г.

Низкий уровень просрочки студенческой задолженности отражает продолжающуюся паузу в погашении студенческих ссуд, которая должна закончиться 1 января 2023 г.