Способы оплаты кредита русфинанс банк: Как оплатить кредит Русфинанс через Сбербанк? Оплата кредита Русфинанс банка через Сбербанк Онлайн

Содержание

Досрочное погашение автокредита в Русфинанс Банке, условия полного и частичного досрочного погашения

Здравствуйте! Банки идут навстречу своим клиентам, допуская разные варианты выплаты кредита. Досрочное погашение автокредита в Русфинанс Банке – это возможность снизить общую переплату, сократить ежемесячный платеж или полностью вернуть долг. Давайте разберемся, какой вид досрочного погашения лучше – частичный или полный.

Оформить заявку на рефинансирование и получить деньги

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и рефинансируйте свои кредиты уже сегодня.

Виды досрочного погашения автокредита в Русфинанс Банке

Любой автокредит состоит из:

- Кредитного лимита – суммы, которую банк предоставил заемщику.

- Процентной ставки – назначается за пользование кредитом.

- Дополнительных платежей – образуются при оформлении страховки на автомобиль, оплате штрафов, комиссий и т.д.

Посредством досрочного погашения можно повлиять на два последних пункта. Ведь чем быстрее будет погашен долг по автокредиту, тем больше сэкономит заемщик в Русфинанс Банке.

Досрочно погасить автокредит можно:

- частично;

- полностью.

Частичное досрочное погашение автокредита

При частичном досрочном погашении на расчетный счет необходимо внести сумму, превышающую размер минимального платежа. После ее списания Русфинанс Банк предложит заемщику новый график выплаты долга. Исходя из предпочтений клиента, будет сокращен срок кредитования или уменьшена сумма обязательного платежа.

Полное досрочное погашение автокредита

При желании досрочно погасить автокредит в полном объеме следует узнать размер долга на данный момент. Это можно сделать:

Это можно сделать:

- позвонив в Службу поддержки клиентов;

- на официальном сайте Русфинанс Банка;

- в мобильном приложении;

- в ближайшем офисе банка.

Затем необходимо заблаговременно перевести на расчетный счет денежные средства. Тогда автокредит будет полностью погашен в день списания обязательного платежа.

Когда деньги будут списаны, обратитесь в офис Русфинанс Банка и попросите выдать Вам справку об отсутствии задолженности по автокредиту. Храните ее не менее 3-х лет.

Оформить заявку на рефинансирование и получить деньги

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и рефинансируйте свои кредиты уже сегодня.

Как досрочно погасить автокредит в Русфинанс Банке

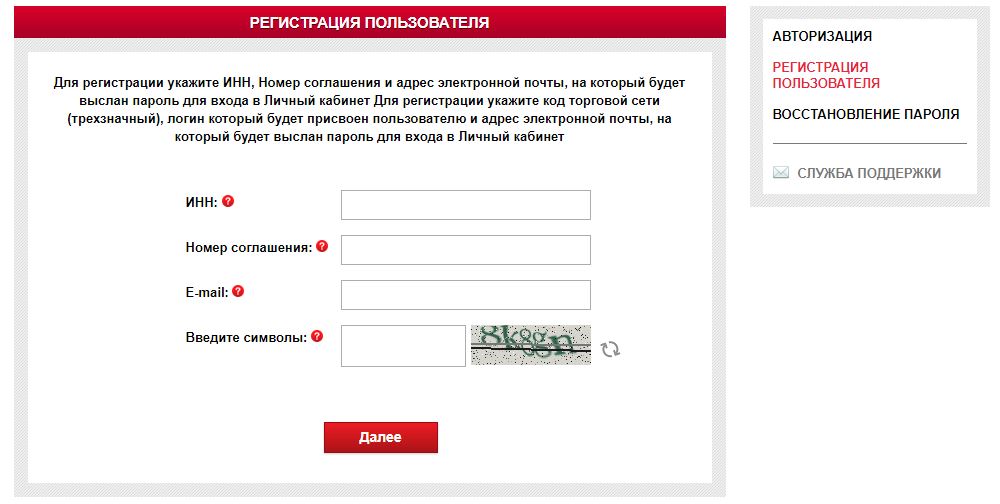

Независимо от того, что вы выберите – полное или частичное погашение долга, сперва подайте заявку. Это можно сделать:

Это можно сделать:

- Удаленно: на официальном сайте Русфинанс Банка, в мобильном приложении, набрав номер Службы поддержки клиентов.

- Лично посетив ближайший офис банка.

В последнем случае возьмите с собой паспорт гражданина РФ, а также кредитный договор.

На следующий рабочий день Русфинанс Банк пришлет SMS-сообщение, подтверждающее, что запрос был принят и обработан.

Без комиссии

Есть способы сделать полное или частичное погашение автокредита в Русфинанс Банке без комиссии. Узнать о них можно на официальном сайте банка или позвонив в Службу поддержки клиентов. Разумеется, что перевод без комиссии позволит вам хорошо сэкономить при досрочном погашении.

Учитывайте срок зачисления перевода на расчетный счет. В зависимости от выбранного способа, он составляет 1–10 рабочих дней. Эта информация позволит избежать просрочки платежа или ускорить досрочное погашение автокредита в Русфинанс Банке.

Теперь вы знаете разницу между частичным и досрочным погашением автокредита в Русфинанс Банке. При выборе учитывайте сумму, которой Вы располагаете. Внести платеж для досрочного погашения в Русфинанс Банке можно без комиссии, сэкономив при этом внушительную сумму.

Как рефинансировать свой дом, чтобы погасить долг

Существуют различные способы рефинансирования ипотечного кредита, а также различные советы и рекомендации по вариантам рефинансирования. Давайте рассмотрим несколько вариантов снижения ежемесячного платежа или получения наличных по кредиту.

Рефинансирование с обналичкой

Рефинансирование с обналичкой должно быть вашим первым решением, если вам нужно погасить большой долг. Прежде чем мы перейдем к тому, что такое рефинансирование наличными, нам нужно поговорить о собственном капитале.

Каждый раз, когда вы вносите платеж по ипотечному кредиту, вы получаете часть собственного капитала. Собственный капитал относится к проценту от основной суммы ипотечного кредита, которую вы выплатили — это часть вашей собственности, которой вы владеете.

Например, у вас может остаться 100 000 долларов США по ипотечному кредиту, который первоначально стоил 150 000 долларов США. В этом случае у вас есть собственный капитал в размере 50 000 долларов в вашем доме. После того, как вы сделаете окончательный платеж по кредиту, у вас есть 100% капитала в вашей собственности.

Как работает рефинансирование с обналичкой

Вы получаете капитал из своего дома наличными, когда принимаете рефинансирование наличными. Взамен ваш кредитор назначает вам более высокий основной баланс. Ваша новая сумма кредита с более высоким балансом заменяет ваш старый кредит. Оттуда вы делаете платежи своему кредитору, как вы делали по последнему кредиту.

Допустим, у вас есть остаток основного долга в размере 100 000 долларов США и у вас есть долг в размере 20 000 долларов США, который необходимо погасить. Вы берете кредит на сумму 120 000 долларов, когда берете рефинансирование наличными. Затем кредитор дает вам разницу (20 000 долларов США) наличными после закрытия сделки.

Как подать заявку

Процесс рефинансирования с выплатой наличных аналогичен процессу, через который вы проходили, когда получали первоначальный кредит. Вы подадите заявку своему кредитору, пройдете андеррайтинг и получите оценку. Как только все ваши документы будут очищены и ваша оценка будет завершена, вы закроете и подпишете свой новый кредит. Затем ваш кредитор переведет вам ваши средства.

Прежде чем брать кредит на рефинансирование, необходимо помнить о трех важных вещах:

- Для участия в программе вам необходимо иметь достаточно собственного капитала. Большинство кредиторов не позволят вам взять более 80–90% вашего собственного капитала наличными.

- Возможно, вам придется снова заплатить за частную ипотечную страховку. Частное ипотечное страхование (PMI) — это особый тип покрытия, который защищает вашего кредитора в случае невыполнения обязательств по кредиту. Ваш кредитор потребует, чтобы вы имели PMI по вашему кредиту, если у вас есть менее 20% собственного капитала после рефинансирования.

Убедитесь, что вы можете позволить себе дополнительную оплату PMI.

Убедитесь, что вы можете позволить себе дополнительную оплату PMI. - Будьте терпеливы и ждите своих средств. Вы не получите свои деньги сразу после закрытия. Кредитор должен дать вам по крайней мере 3 дня после закрытия, если вы хотите отменить рефинансирование. Это означает, что ваш кредит технически не закрыт до истечения этого периода. Большинство людей, которые берут рефинансирование с обналичкой, видят свои деньги через 3-5 рабочих дней после закрытия.

Рефинансирование ставок и сроков

Если у вас возникают проблемы с ежемесячными платежами по ипотечному кредиту, вы можете легко залезть в долги. Рефинансирование со ставкой и сроком может помочь вам направить больше денег на погашение вашего долга без изменения основного остатка по ипотечному кредиту. Это может помочь вам лучше управлять своими финансами и погасить долги.

Как следует из названия, рефинансирование на основе процентной ставки и срока изменяет срок кредита и/или процентную ставку. Взяв более длительный срок или более низкую процентную ставку, вы снизите сумму, которую вы платите каждый месяц. В некоторых редких случаях вы даже можете рефинансировать свою ставку или срок без новой оценки.

Взяв более длительный срок или более низкую процентную ставку, вы снизите сумму, которую вы платите каждый месяц. В некоторых редких случаях вы даже можете рефинансировать свою ставку или срок без новой оценки.

Как работает рефинансирование по процентной ставке и сроку

Например, предположим, что у вас есть кредит в размере 100 000 долларов США с процентной ставкой 4% и сроком на 15 лет. Ваш ежемесячный платеж по ипотеке в этом примере составляет 739,69 долларов США. Допустим, вы рефинансируете свой кредит на 30-летний срок. Ваш ежемесячный платеж становится $477,42. Это оставляет вам дополнительные 262 доллара, которые вы можете вложить в погашение своего долга, не добавляя PMI или больше денег к балансу вашего кредита. Имейте в виду, что увеличение вашего срока приведет к тому, что вы со временем будете платить больше процентов.

Рефинансирование по процентной ставке быстрее, чем рефинансирование наличными. Вы можете получить рефинансирование FHA Streamline, если у вас есть кредит FHA, или рефинансирование VA Streamline, если у вас есть кредит VA. У упрощенного рефинансирования меньше документов и более свободные требования. Не подходите для Streamline? Вы будете следовать в основном той же процедуре, что и при рефинансировании наличными:

У упрощенного рефинансирования меньше документов и более свободные требования. Не подходите для Streamline? Вы будете следовать в основном той же процедуре, что и при рефинансировании наличными:

- Сравните кредиторов, которые предлагают рефинансирование по процентной ставке и сроку

- Ознакомьтесь с текущими процентными ставками, наличием кредиторов и отзывами

- Подать заявку на рефинансирование и предоставить документы о доходах своему кредитору

- Запланируйте оценку и позвольте вашему кредитору гарантировать ваш кредит

- Завершите выплату кредита, посетив заключительное собрание, оплатите причитающиеся вам расходы по закрытию и подпишите новый кредит

Кредитная линия под залог дома

Кредитная линия под залог дома не является рефинансированием, но она может позволить вам разблокировать капитал в вашем доме, чтобы использовать его для погашения долга. Важно отметить, что Rocket Mortgage® не предлагает HELOC. HELOC работает как кредитная карта и позволяет получить доступ к 89% от собственного капитала для погашения долгов.

HELOC работает как кредитная карта и позволяет получить доступ к 89% от собственного капитала для погашения долгов.

Подайте заявку через поставщика услуг HELOC в вашем регионе. Обычно вам потребуется не менее 18–20% собственного капитала в вашем доме, отношение долга к доходу около 40% или меньше и кредитный рейтинг не менее 620, чтобы претендовать на получение HELOC или кредита под залог дома.

Как работают карты HELOC

Карты HELOC также являются возобновляемыми, что означает, что ваш кредит «пополняется» после того, как он будет погашен. Например, вы можете взять HELOC с лимитом в 10 000 долларов, потратить 7 000 долларов и при этом использовать еще 3 000 долларов по кредитной линии.

Каждый HELOC начинается с «периода розыгрыша». В течение периода розыгрыша вы можете потратить на свой кредит до предела. Единственное, что вам нужно выплачивать каждый месяц, это проценты, которые накапливаются. Большинство периодов розыгрыша длится 5-10 лет.

Вы вводите период погашения, когда закрывается период розыгрыша. Во время погашения вы больше не можете получить доступ к своей кредитной линии, и вы должны погашать свой кредит ежемесячными платежами. Имейте в виду, что вы должны делать эти платежи в дополнение к вашим регулярным ежемесячным платежам по ипотеке.

Во время погашения вы больше не можете получить доступ к своей кредитной линии, и вы должны погашать свой кредит ежемесячными платежами. Имейте в виду, что вы должны делать эти платежи в дополнение к вашим регулярным ежемесячным платежам по ипотеке.

Карты HELOC предпочтительнее кредитных карт, поскольку процентные ставки по ипотечным кредитам ниже, чем по кредитным картам. HELOs позволяют получить доступ к капиталу вашего дома без изменения условий вашего первоначального кредита. Вы также можете рассмотреть возможность консолидации долга с помощью кредита под залог дома, который предлагает вам единовременную сумму наличными в качестве второго ипотечного кредита. Rocket Mortgage® не предлагает HELOC, но мы предлагаем кредиты под залог дома.

Руководство для потребителей по рефинансированию ипотеки

21 июля 2011 г. полномочия по составлению норм законов о защите прав потребителей, касающихся ипотечных кредитов, кредитных карт, банковских счетов и других потребительских финансовых продуктов, были переданы от Совета Федеральной резервной системы в Бюро финансовой защиты потребителей (CFPB). |

Процентные ставки упали? Или вы ожидаете, что они повысятся? Достаточно ли улучшился ваш кредитный рейтинг, чтобы вы могли претендовать на ипотеку с более низкой ставкой? Хотите перейти на другой вид ипотеки?

Ответы на эти вопросы повлияют на ваше решение о рефинансировании ипотечного кредита. Но прежде чем принять решение, вам нужно понять все, что включает в себя рефинансирование. Ваш дом может быть вашим самым ценным финансовым активом, поэтому вы должны быть осторожны при выборе кредитора или брокера и конкретных условий ипотеки. Помните, что наряду с потенциальными преимуществами рефинансирования есть и издержки.

При рефинансировании вы погашаете существующую ипотеку и создаете новую. Вы можете даже решить объединить как первичную ипотеку, так и вторую ипотеку в новый кредит. Рефинансирование может напомнить вам о том, через что вы прошли при получении первоначальной ипотеки, поскольку вы можете столкнуться со многими из тех же процедур — и теми же типами затрат — во второй раз.

Рефинансирование может напомнить вам о том, через что вы прошли при получении первоначальной ипотеки, поскольку вы можете столкнуться со многими из тех же процедур — и теми же типами затрат — во второй раз.

Зачем рассматривать рефинансирование?

Когда рефинансирование не является хорошей идеей?

Вы имеете право на рефинансирование?

Сколько будет стоить рефинансирование?

Что такое «бесплатное» рефинансирование?

Как рассчитать период безубыточности?

Калькуляторы рефинансирования

Как вы можете делать покупки для вашего нового кредита?

Рабочий лист по ипотечным покупкам PDF (292 КБ)

Подробный рабочий лист по ипотечным покупкам PDF (34 КБ)

Глоссарий

Контакты Федерального агентства

Снижение процентной ставки

Процентная ставка по вашей ипотеке напрямую связана с тем, сколько вы платите по ипотеке каждый месяц — более низкие ставки обычно означают более низкие платежи. Вы можете получить более низкую ставку из-за изменений в рыночных условиях или потому, что ваш кредитный рейтинг улучшился. Более низкая процентная ставка также может позволить вам быстрее увеличить капитал в вашем доме.

Вы можете получить более низкую ставку из-за изменений в рыночных условиях или потому, что ваш кредитный рейтинг улучшился. Более низкая процентная ставка также может позволить вам быстрее увеличить капитал в вашем доме.

Например, сравните ежемесячные платежи (по основному долгу и процентам) по 30-летнему кредиту с фиксированной ставкой в размере 200 000 долларов США под 5,5% и 6,0%.

| Ежемесячный платеж @ 6,0% | 1199 долларов | ||

| Ежемесячный платеж @ 5,5% | 1136 долларов | ||

| Разница каждый месяц составляет | $ 63 | ||

| Но за год разница составляет | $ 756 | ||

| За 10 лет вы сэкономите | 7 560 долл. США |

Изменение срока ипотеки

Увеличьте срок ипотеки: Вам может понадобиться ипотека на более длительный срок, чтобы уменьшить сумму, которую вы платите каждый месяц. Однако это также увеличит время, в течение которого вы будете производить платежи по ипотеке, и общую сумму, которую вы в конечном итоге заплатите в счет процентов.

Уменьшите срок ипотеки: Краткосрочная ипотека — например, 15-летняя ипотека вместо 30-летней — обычно имеет более низкие процентные ставки. Кроме того, вы погасите кредит раньше, что еще больше сократит ваши общие процентные расходы. Компромисс заключается в том, что ваши ежемесячные платежи обычно выше, потому что вы ежемесячно платите большую часть основного долга.

Например, сравните общие процентные расходы по кредиту с фиксированной ставкой в размере 200 000 долларов США под 6% на 30 лет с кредитом с фиксированной ставкой в 5,5% на 15 лет.

| Ежемесячный платеж | Всего процентов | |

|---|---|---|

| Кредит на 30 лет под 6,0% | 1199 долларов | 231 640 долларов |

| Кредит на 15 лет под 5,5% | 1 634 долл. США | $ 94 120 |

Совет: Рефинансирование — не единственный способ сократить срок ипотеки. Ежемесячно внося небольшую дополнительную сумму к основному долгу, вы быстрее погасите кредит и сократите срок кредита. Например, добавление 50 долларов каждый месяц к вашему основному платежу по 30-летнему кредиту, указанному выше, сокращает срок на 3 года и экономит более 27 000 долларов на процентных расходах.

Ежемесячно внося небольшую дополнительную сумму к основному долгу, вы быстрее погасите кредит и сократите срок кредита. Например, добавление 50 долларов каждый месяц к вашему основному платежу по 30-летнему кредиту, указанному выше, сокращает срок на 3 года и экономит более 27 000 долларов на процентных расходах.

Переход с ипотеки с регулируемой ставкой на ипотеку с фиксированной ставкой

Если у вас есть ипотека с регулируемой ставкой или ARM, ваши ежемесячные платежи будут меняться по мере изменения процентной ставки. При таком виде ипотеки ваши платежи могут увеличиваться или уменьшаться.

Вы можете чувствовать себя некомфортно из-за того, что ваши платежи по ипотеке могут вырасти. В этом случае вы можете подумать о переходе на ипотеку с фиксированной ставкой, чтобы обеспечить себе душевное спокойствие благодаря стабильной процентной ставке и ежемесячному платежу. Вы также можете предпочесть ипотеку с фиксированной ставкой, если считаете, что процентные ставки будут расти в будущем.

Совет: Если ваш ежемесячный платеж по кредиту с фиксированной процентной ставкой включает суммы условного депонирования налогов и страховки, ваш ежемесячный платеж может со временем меняться из-за изменений в налогах на недвижимость, страховых взносах или сборах общественных ассоциаций.

Получение ARM на лучших условиях

Если у вас в настоящее время есть ARM, существенно ли увеличит ваши ежемесячные платежи следующая корректировка процентной ставки? Вы можете выбрать рефинансирование, чтобы получить другой ARM на лучших условиях. Например, новый кредит может начинаться с более низкой процентной ставки. Или новый кредит может предлагать меньшие корректировки процентной ставки или более низкие предельные суммы платежей, что означает, что процентная ставка не может превышать определенную сумму. Подробнее см. Справочник потребителей по ипотечным кредитам с регулируемой процентной ставкой .

Совет: Если вы осуществляете рефинансирование с одного ARM на другой, проверьте начальную ставку и полностью проиндексированную ставку. Также спросите о корректировках ставок, с которыми вы можете столкнуться в течение срока кредита.

Также спросите о корректировках ставок, с которыми вы можете столкнуться в течение срока кредита.

Получение наличных из капитала, накопленного в вашем доме

Собственный капитал — это разница в долларовом выражении между балансом, который вы должны по ипотеке, и стоимостью вашей собственности. Когда вы рефинансируете на сумму, превышающую ту, которую вы должны за свой дом, вы можете получить разницу в виде наличного платежа (это называется рефинансированием наличными). Вы можете сделать это, например, если вам нужны деньги, чтобы сделать ремонт дома или заплатить за образование ребенка.

Помните, однако, что когда вы выкупаете акции, вы владеете меньшим количеством своего дома. Потребуется время, чтобы восстановить свой капитал. Это означает, что если вам нужно продать свой дом, вы не будете класть столько денег в свой карман после продажи.

Если вы рассматриваете рефинансирование наличными, подумайте и о других альтернативах. Вместо этого вы можете купить кредит под залог дома или кредитную линию под залог дома. Сравните кредит под залог дома с рефинансированием наличными, чтобы увидеть, что лучше для вас. См. Что вы должны знать о кредитных линиях под залог собственного капитала .

Сравните кредит под залог дома с рефинансированием наличными, чтобы увидеть, что лучше для вас. См. Что вы должны знать о кредитных линиях под залог собственного капитала .

Совет: Многие финансовые консультанты предостерегают от рефинансирования наличными для погашения необеспеченных долгов (например, кредитных карт) или краткосрочных обеспеченных долгов (например, автокредитов). Вы можете поговорить с доверенным финансовым консультантом, прежде чем выбрать рефинансирование наличными в качестве плана консолидации долга.

Вернуться к началу

У вас уже давно есть ипотечный кредит.

График амортизации показывает, что доля вашего платежа, которая зачисляется на основную сумму кредита, увеличивается с каждым годом, а доля, зачисляемая на проценты, уменьшается с каждым годом. В последующие годы вашей ипотеки большая часть вашего платежа относится к основному долгу и помогает увеличить капитал. Рефинансируя ипотечный кредит на поздних сроках, вы перезапустите процесс амортизации, и большая часть вашего ежемесячного платежа будет снова зачислена на выплату процентов, а не на создание собственного капитала.

Амортизация кредита в размере 200 000 долларов США на 30 лет под 5,9% [d] |

В отношении вашей текущей ипотеки предусмотрен штраф за досрочное погашение

Штраф за досрочное погашение — это плата, которую кредиторы могут взимать, если вы досрочно погасите ипотечный кредит, в том числе за рефинансирование. Если вы осуществляете рефинансирование у того же кредитора, спросите, можно ли отменить штраф за досрочное погашение. Вам следует тщательно взвесить стоимость любого штрафа за досрочное погашение в сравнении с экономией, которую вы ожидаете получить от рефинансирования. Уплата штрафа за досрочное погашение увеличит время, необходимое для безубыточности, если учесть затраты на рефинансирование и ежемесячную экономию, которую вы ожидаете получить.

Вы планируете переехать из дома в ближайшие несколько лет.

Ежемесячная экономия, полученная от более низких ежемесячных платежей, не может превышать затраты на рефинансирование — расчет безубыточности поможет вам определить, стоит ли рефинансировать, если вы планируете переехать в ближайшем будущем.

Определение вашего права на рефинансирование аналогично процессу утверждения, который вы прошли с вашей первой ипотекой. Ваш кредитор будет учитывать ваш доход и активы, кредитный рейтинг, другие долги, текущую стоимость имущества и сумму, которую вы хотите занять. Если ваш кредитный рейтинг улучшился, вы можете получить кредит по более низкой ставке. С другой стороны, если ваш кредитный рейтинг сейчас ниже, чем при получении текущего ипотечного кредита, вам, возможно, придется платить более высокую процентную ставку по новому кредиту.

Кредиторы рассмотрят сумму запрашиваемой вами ссуды и стоимость вашего дома, определенную на основе оценки. Если соотношение кредита к стоимости (LTV) не соответствует их рекомендациям по кредитованию, они могут не захотеть предоставить кредит или могут предложить вам кредит на менее выгодных условиях, чем у вас уже есть.

Если цены на жилье упадут, ваш дом может не стоить столько, сколько вы должны по ипотеке. Даже если цены на жилье остаются прежними, если у вас есть кредит, который включает отрицательную амортизацию (когда ваш ежемесячный платеж меньше, чем проценты, которые вы должны, невыплаченные проценты добавляются к сумме, которую вы должны), вы можете быть должны больше по ипотечному кредиту, чем вы изначально заимствовали. В таком случае рефинансирование может быть затруднено.

В таком случае рефинансирование может быть затруднено.

Нет ничего необычного в том, что вы платите от 3 до 6 процентов непогашенной суммы основного долга в виде сборов за рефинансирование. Эти расходы являются дополнением к любым штрафам за досрочное погашение или другим расходам на погашение любых ипотечных кредитов, которые у вас могут быть.

Плата за рефинансирование варьируется от штата к штату и от кредитора к кредитору. Вот некоторые типичные сборы и средние диапазоны затрат, которые вы, скорее всего, заплатите при рефинансировании. Для получения дополнительной информации о затратах на урегулирование или закрытие см. Руководство для потребителей по затратам на урегулирование .

Совет: Вы можете запросить копию документов о расчетных расходах (форма HUD-1) за один день до закрытия кредита. Это даст вам возможность ознакомиться с документами и проверить условия.

Плата за подачу заявления. Эта плата покрывает первоначальные затраты на обработку вашего запроса на получение кредита и проверку вашего кредитного отчета. Если вам будет отказано в кредите, вам, возможно, придется заплатить эту комиссию.

Если вам будет отказано в кредите, вам, возможно, придется заплатить эту комиссию.

Диапазон стоимости от 75 до 300 долларов США

Комиссия за выдачу кредита. Плата, взимаемая кредитором или брокером за оценку и подготовку вашего ипотечного кредита.

Диапазон затрат = от 0% до 1,5% от основной суммы кредита

Очки. Балл равен 1 проценту от суммы вашего ипотечного кредита. Есть два вида баллов, которые вы можете заплатить. Во-первых, это дисконтные баллы по кредиту, единовременная плата, уплачиваемая для снижения процентной ставки по кредиту. Во-вторых, некоторые кредиторы и брокеры также взимают баллы, чтобы заработать деньги на кредите. Количество начисляемых баллов может быть согласовано с кредитором.

Диапазон затрат = от 0% до 3% от основной суммы кредита

Совет: Срок, в течение которого вы рассчитываете сохранить ипотечный кредит, поможет вам определить, стоит ли платить баллы вперед, чтобы снизить процентную ставку. В отличие от баллов, выплаченных по вашей первоначальной ипотеке, баллы, выплаченные за рефинансирование, могут не полностью вычитаться из вашего подоходного налога в том году, когда они выплачиваются. Обратитесь в налоговую службу, чтобы узнать действующие правила вычета баллов.

В отличие от баллов, выплаченных по вашей первоначальной ипотеке, баллы, выплаченные за рефинансирование, могут не полностью вычитаться из вашего подоходного налога в том году, когда они выплачиваются. Обратитесь в налоговую службу, чтобы узнать действующие правила вычета баллов.

Плата за оценку. Эта плата предназначена для оплаты оценки вашего дома, чтобы кредиторы могли убедиться, что стоимость имущества не меньше суммы кредита. Некоторые кредиторы и брокеры включают плату за оценку как часть платы за подачу заявки. Вы имеете право на копию оценки, но вы должны запросить ее у кредитора. Если вы рефинансируете и у вас была недавняя оценка, вы можете проверить, откажется ли кредитор от требования о новой оценке.

Диапазон стоимости = от 300 до 700 долларов США

Плата за проверку. Кредитор может потребовать проверку на наличие термитов и анализ структурного состояния собственности инспектором, инженером или консультантом. Кредиторы могут потребовать проверки септической системы и воды, чтобы убедиться, что колодец и система водоснабжения будут обеспечивать достаточный запас воды для дома. В вашем штате могут потребоваться дополнительные специальные проверки (например, проверки на вредителей в южных штатах).

Кредиторы могут потребовать проверки септической системы и воды, чтобы убедиться, что колодец и система водоснабжения будут обеспечивать достаточный запас воды для дома. В вашем штате могут потребоваться дополнительные специальные проверки (например, проверки на вредителей в южных штатах).

Диапазон стоимости = от 175 до 350 долларов США

Плата за рассмотрение/закрытие адвокатом. Кредитор обычно взимает с вас плату за услуги, уплаченные юристу или компании, которая проводит закрытие сделки для кредитора.

Диапазон стоимости от 500 до 1000 долларов

Страхование домовладельца. Ваш кредитор потребует, чтобы у вас был действующий страховой полис домовладельца (иногда называемый страхованием от рисков) при расчете. Полис защищает от физического повреждения дома пожаром, ветром, вандализмом и другими причинами, на которые распространяется ваш полис. Эта политика гарантирует, что инвестиции кредитора будут защищены, даже если дом будет разрушен. При рефинансировании вам может потребоваться только показать, что у вас есть действующий полис.

При рефинансировании вам может потребоваться только показать, что у вас есть действующий полис.

Диапазон стоимости от 300 до 1000 долларов США

Сборы FHA, RDS или VA или PMI. Эти сборы могут потребоваться для кредитов, застрахованных федеральными государственными жилищными программами, таких как кредиты, застрахованные Федеральной жилищной администрацией (FHA) или Службой развития сельских районов (RDS), и кредиты, гарантированные Департаментом по делам ветеранов (VA), а также как обычные кредиты, застрахованные частным ипотечным страхованием (PMI). Застрахованные кредиты и программы гарантий обычно применяются, если сумма, которую вы занимаете, составляет более 80% от стоимости имущества. Как государственное, так и частное ипотечное страхование покрывают риск кредитора, что вы не будете платить все платежи по кредиту.

Диапазоны затрат: FHA = 1,5% плюс 1/2% в год; РДС = 1,75%; ВА = от 1,25% до 2%; PMI = от 0,5% до 1,5%

Поиск титула и страхование титула. Этот сбор покрывает расходы на поиск записей собственности, чтобы убедиться, что вы являетесь законным владельцем, и проверить наличие залогов. Страхование титула покрывает кредитора от ошибок в результатах поиска титула. Если возникает проблема, страховка покрывает инвестиции кредитора в вашу ипотеку.

Этот сбор покрывает расходы на поиск записей собственности, чтобы убедиться, что вы являетесь законным владельцем, и проверить наличие залогов. Страхование титула покрывает кредитора от ошибок в результатах поиска титула. Если возникает проблема, страховка покрывает инвестиции кредитора в вашу ипотеку.

Диапазон стоимости = от 700 до 9 долларов США00

Подсказка: Узнайте у компании, осуществляющей ваш текущий страховой полис титула, сколько будет стоить переоформление полиса для нового кредита. Это может снизить ваши расходы.

Плата за обследование. Кредиторы требуют обследования, чтобы подтвердить расположение зданий и улучшений на земельном участке. Некоторые кредиторы требуют полного (и более дорогостоящего) обследования, чтобы убедиться, что дом и другие постройки находятся там, где вы говорите, на законных основаниях. Возможно, вам не придется платить этот сбор, если в отношении вашей собственности недавно проводилось обследование.

Диапазон стоимости = от 150 до 400 долларов США

Штраф за предоплату. Некоторые кредиторы взимают комиссию, если вы досрочно погасите существующую ипотеку. Ссуды, застрахованные или гарантированные федеральным правительством, как правило, не могут включать штраф за досрочное погашение, а некоторые кредиторы, такие как федеральные кредитные союзы, не могут включать штрафы за досрочное погашение. Также некоторые штаты запрещают эту плату.

Диапазон затрат = процентные платежи за один-шесть месяцев

Наверх

Кредиторы часто по-разному определяют «бесплатное» рефинансирование, поэтому обязательно спросите о конкретных условиях, предлагаемых каждым кредитором. По сути, есть два способа не платить авансовые платежи.

Первый — это соглашение, при котором кредитор покрывает расходы на закрытие, но взимает с вас более высокую процентную ставку. Вы будете платить эту более высокую ставку в течение всего срока кредита.

Совет: Попросите кредитора или брокера сравнить первоначальные затраты, основную сумму долга, процентную ставку и платежи с использованием этого компромисса между процентными ставками и без него.

Во-вторых, когда сборы за рефинансирование включены («включены» или «финансируются») в ваш кредит — они становятся частью основного долга, который вы занимаете. Хотя вам не нужно будет платить наличными авансом, вместо этого вы будете выплачивать эти сборы с процентами в течение срока действия вашего кредита.

Совет: Когда кредиторы предлагают «бесплатный» кредит, они могут включать штраф за досрочное погашение, чтобы отговорить вас от рефинансирования в течение первых нескольких лет кредита. Попросите кредитора, предлагающего бесплатный кредит, объяснить все сборы и штрафы, прежде чем согласиться с этими условиями.

Используйте пошаговый рабочий лист ниже, чтобы дать вам приблизительную оценку времени, которое потребуется для возмещения ваших затрат на рефинансирование, прежде чем вы получите выгоду от более низкой ставки по ипотеке. Пример предполагает 30-летнюю ипотеку с фиксированной ставкой в размере 200 000 долларов США под 5% и текущий кредит под 6%. Плата за новый кредит составляет 2500 долларов США, выплачивается наличными при закрытии.

Пример предполагает 30-летнюю ипотеку с фиксированной ставкой в размере 200 000 долларов США под 5% и текущий кредит под 6%. Плата за новый кредит составляет 2500 долларов США, выплачивается наличными при закрытии.

| Пример | Ваши номера | |

|---|---|---|

| 1199 долларов | |

| — 1073 долл. США | |

| $ 126 | |

| 0,72 | |

| 126 х 0,72 | |

| $ 91 | |

| 2500 долларов США | |

| 2500 долл. США / 91 США / 91 | |

| 27 месяцев |

Совет: Рассчитайте финансовую выгоду от рефинансирования через один, два или три года. Соответствует ли выгода вашим планам остаться дома?

Если вы планируете оставаться в доме до тех пор, пока не погасите ипотечный кредит, вы также можете посмотреть на общую сумму процентов, которые вы будете платить как по старому, так и по новому кредиту.

Вы также можете сравнить наращивание собственного капитала по обоим кредитам. Если у вас есть текущий кредит в течение некоторого времени, большая часть вашего платежа идет на основную сумму, помогая вам увеличить капитал. Если срок вашего нового кредита больше, чем оставшийся срок вашей существующей ипотеки, меньшая часть досрочных платежей пойдет на основную сумму, что замедлит накопление собственного капитала в вашем доме.

Наверх

Многие ипотечные онлайн-калькуляторы предназначены для расчета эффекта от рефинансирования ипотечного кредита. Этим калькуляторам обычно требуется информация о вашей текущей ипотеке (например, оставшаяся часть основной суммы, процентная ставка и оставшиеся годы по вашей ипотеке), новом кредите, который вы рассматриваете (например, основная сумма, процентная ставка и срок), а также аванс или расходы на закрытие, которые вы будете платить за кредит. Некоторые могут спросить о вашей налоговой ставке и процентной ставке, которую вы можете получить на инвестиции (при условии, что вы будете инвестировать свои сбережения). Калькуляторы рефинансирования покажут сумму, которую вы сэкономите, по сравнению с затратами, которые вы заплатите, чтобы вы могли определить, подходит ли вам предложение рефинансирования. В Национальном бюро экономических исследований есть пример калькулятора рефинансирования.

Поиск ипотечного кредита поможет вам получить лучшее финансирование сделки. Покупки, сравнения и переговоры могут сэкономить вам тысячи долларов. Начните с получения копий ваших кредитных отчетов, чтобы убедиться, что информация в них верна (зайдите на веб-сайт Федеральной торговой комиссии для получения информации о бесплатных копиях вашего отчета).

Покупки, сравнения и переговоры могут сэкономить вам тысячи долларов. Начните с получения копий ваших кредитных отчетов, чтобы убедиться, что информация в них верна (зайдите на веб-сайт Федеральной торговой комиссии для получения информации о бесплатных копиях вашего отчета).

Вам может помочь рабочий лист по ипотечным покупкам — дюжина ключевых вопросов, которые следует задать — PDF (33 КБ). Вы также можете использовать наши Подробный рабочий лист по ипотечным покупкам PDF (34 КБ). Возьмите с собой один из этих рабочих листов, когда будете разговаривать с каждым кредитором или брокером, и заполните предоставленную информацию. Не бойтесь заставлять кредиторов и брокеров конкурировать друг с другом за ваш бизнес, давая им понять, что вы ищете лучшее предложение.

Поговорите со своим текущим кредитором

Если вы планируете рефинансировать, вы можете начать с вашего текущего кредитора. Этот кредитор может захотеть сохранить ваш бизнес и, возможно, захочет уменьшить или отменить некоторые типичные сборы за рефинансирование. Например, вы можете сэкономить на сборах за поиск по названию, опросы и проверки. Или ваш кредитор может не взимать плату за подачу заявки или плату за создание. Это более вероятно, если вашей текущей ипотеке всего несколько лет, так что документы, относящиеся к этой ссуде, все еще актуальны. Опять же, сообщите своему кредитору, что вы ищете лучшее предложение.

Например, вы можете сэкономить на сборах за поиск по названию, опросы и проверки. Или ваш кредитор может не взимать плату за подачу заявки или плату за создание. Это более вероятно, если вашей текущей ипотеке всего несколько лет, так что документы, относящиеся к этой ссуде, все еще актуальны. Опять же, сообщите своему кредитору, что вы ищете лучшее предложение.

Сравните займы перед принятием решения

Поищите и сравните все условия, которые предлагают разные кредиторы, как процентные ставки, так и расходы. Помните, покупка, сравнение и переговоры могут сэкономить вам тысячи долларов.

В соответствии с федеральным законом кредиторы обязаны предоставить «добросовестную оценку» в течение трех дней после получения вашего заявления на получение кредита. Вы можете попросить своего кредитора оценить стоимость закрытия кредита. Смета должна дать вам подробное приближение всех затрат, связанных с закрытием. Внимательно просмотрите эти документы и сравните эти расходы с расходами по другим кредитам. Вы также можете запросить копию формы расчета стоимости HUD-1 за день до того, как вы должны подписать окончательные документы.

Вы также можете запросить копию формы расчета стоимости HUD-1 за день до того, как вы должны подписать окончательные документы.

Совет: Если вы хотите убедиться, что процентная ставка, которую предлагает вам ваш кредитор, соответствует ставке, которую вы получаете при закрытии кредита, спросите о блокировке ипотеки (также называемой блокировкой ставки или обязательством по ставке). Любое обещание блокировки должно быть в письменной форме. Убедитесь, что ваш кредитор объясняет любые расходы или обязательства, прежде чем подписывать. См. Руководство для потребителей по ипотечным кредитам .

Получить информацию в письменной форме

Попросите предоставить письменную информацию о каждом интересующем вас кредите, прежде чем платить невозмещаемую комиссию. Важно, чтобы вы прочитали эту информацию и спросили кредитора или брокера обо всем, что вы не понимаете.

Вы можете поговорить с финансовыми консультантами, консультантами по жилищным вопросам, другими доверенными консультантами или своим адвокатом. Чтобы связаться с местным консультационным агентством по жилищным вопросам, позвоните в Департамент жилищного строительства и городского развития США по бесплатному номеру 800-569-4287 или посетите агентство онлайн, чтобы найти ближайший к вам центр.

Чтобы связаться с местным консультационным агентством по жилищным вопросам, позвоните в Департамент жилищного строительства и городского развития США по бесплатному номеру 800-569-4287 или посетите агентство онлайн, чтобы найти ближайший к вам центр.

Использование газет и Интернета для совершения покупок

Ваша местная газета и Интернет — хорошие места, чтобы начать делать покупки для кредита. Обычно вы можете найти информацию о процентных ставках и пунктах, предлагаемых несколькими кредиторами. Поскольку ставки и баллы могут меняться ежедневно, вам нужно часто проверять источники информации при покупке ипотечного кредита.

Будьте осторожны с рекламой

Любая первоначальная информация об ипотеке, которую вы получите, скорее всего, будет получена из рекламных объявлений, писем, телефонных звонков и обращений от застройщиков, брокеров по недвижимости, ипотечных брокеров и кредиторов. Хотя эта информация может быть полезной, имейте в виду, что это маркетинговые материалы — реклама и рассылки предназначены для того, чтобы ипотека выглядела максимально привлекательно. Эти рекламные объявления могут рекламировать низкие первоначальные процентные ставки и ежемесячные платежи, не подчеркивая, что эти ставки и платежи могут значительно увеличиться позже. Так что получите все факты и убедитесь, что любые предложения, которые вы рассматриваете, соответствуют вашим финансовым потребностям.

Эти рекламные объявления могут рекламировать низкие первоначальные процентные ставки и ежемесячные платежи, не подчеркивая, что эти ставки и платежи могут значительно увеличиться позже. Так что получите все факты и убедитесь, что любые предложения, которые вы рассматриваете, соответствуют вашим финансовым потребностям.

Любая реклама ARM, которая показывает начальную процентную ставку, должна также показывать, как долго действует эта ставка, и годовую процентную ставку, или APR, по кредиту. Если годовая процентная ставка намного выше, чем начальная ставка, это признак того, что ваши платежи могут значительно увеличиться после вводного периода, даже если рыночные процентные ставки останутся прежними.

Подсказка: Если существует большая разница между начальной процентной ставкой и годовой процентной ставкой, указанной в объявлении, это может означать, что существуют высокие комиссии, связанные с кредитом.

Выбор ипотеки может быть самым важным финансовым решением, которое вы примете.

Убедитесь, что вы можете позволить себе дополнительную оплату PMI.

Убедитесь, что вы можете позволить себе дополнительную оплату PMI. Для получения информации о последних нормативных изменениях, а также дополнительной информации о покупке и использовании потребительских финансовых продуктов посетите веб-сайт CFPB.

Для получения информации о последних нормативных изменениях, а также дополнительной информации о покупке и использовании потребительских финансовых продуктов посетите веб-сайт CFPB.