Ставки ипотечный кредит: Самая выгодная ипотека — ставки банков 2022, где лучше взять ипотеку под низкий процент

Содержание

Крупные банки начали повышать ставки ипотеки из-за обвала рубля

Евгений Разумный / Ведомости

Крупные банки неожиданно начали резко повышать ставки ипотеки. Два банка это сделали в пятницу, один обещает поднять ставки в ближайшее время, еще как минимум три заявили «Ведомостям», что пересматривают ставки.

Где дорожает ипотека

С 13 марта ипотечные ставки выросли в «Юникредит банке» и Транскапиталбанке (ТКБ), выяснили «Ведомости». Представители банков это подтвердили.

«В «Юникредит банке» ставки выросли по всем ипотечным кредитам на 1,5 п. п. до 10,4‒13,5% годовых. ТКБ повысил ставки по всем программам, кроме «семейной ипотеки», на 1,5 п. п. до 9,99‒10,29%. Также он повысил ставку кредита на любые цели под залог имеющегося жилья на 1,5 п. п. до 15,49‒16,49%», ‒ рассказала «Ведомостям» руководитель отдела мониторинга банковских продуктов для физических лиц маркетингового агентства Marcs Наталия Исаенко.

Их примеру готовы последовать и другие крупные игроки ипотечного рынка. «В ближайшее время мы готовимся повысить ставки ипотеки примерно на 1‒2%», – передал через пресс-службу управляющий директор «Абсолют банка» Антон Павлов.

«В ближайшее время мы готовимся повысить ставки ипотеки примерно на 1‒2%», – передал через пресс-службу управляющий директор «Абсолют банка» Антон Павлов.

Альфа-банк сейчас «рассматривает вопрос повышения ипотечных ставок», «ФК Открытие» – «внимательно следит за экономической ситуацией и сейчас пересматривает ставки по ипотеке», Росбанк «рассматривает возможность корректировки ставок», сообщили «Ведомостям» пресс-службы банков.

Повысит ипотечные ставки и Райффайзенбанк, знают руководитель службы ипотечного кредитования «Инком-недвижимости» Ирина Векшина и представитель «Миэль». Пресс-служба Райффайзенбанка в пятницу это не подтвердила и не опровергла, а на запрос «Ведомостей» ответила, что банк «будет следить за изменениями экономической ситуации и корректировать условия кредитования соответственно».

ВТБ, МКБ, «Уралсиб», «Зенит», СМП-банк утверждают, что решение о повышении ипотечных ставок не принимали, будут следить за изменениями экономической и рыночной ситуации и соответственно корректировать условия ипотеки.

Промсвязьбанк и УБРиР пока не планируют пересмотр условий ипотеки. «Во всяком случае, до заседания ЦБ по ключевой ставке 20 марта менять условия по ипотечному кредитованию мы точно не будем», – обещает руководитель ипотечного направления УБРиР Анна Абабкова. Этот банк, напротив, 12 марта снизил ипотечные ставки: минимальную для новостроек ‒ до 7,9% годовых, для готового жилья ‒ от 8,2%.

Пресс-служба Сбербанка традиционно заявила, что «не комментирует изменения условий по продуктам до их официального вступления силу».

Газпромбанк и банк Дом.РФ отказались от комментариев. РСХБ на запрос не ответил.

Банки дали задний ход

Новые ипотечные ставки будут применяться и к новым, и к ранее одобренным заявкам, по которым еще не подписаны кредитные договоры, сообщили представители «Юникредит банка» и «Абсолют банка». »До официального решения о повышении ставок мы, естественно, не будем менять условия по уже одобренным заявкам, но когда ставки повысятся, это коснется и их тоже», – признается управляющий директор «Абсолют банка» Антон Павлов.

«Пока мы планируем, что повышение коснется клиентов, которые только обратятся за кредитами, а также тех, кому уже одобрена ипотека, если они не успеют выйти на сделку до 31 марта, – говорит директор дирекции ипотечного кредитования ТКБ Вадим Пахаленко. – Но мы допускаем, что при ухудшении обстановки можем пересмотреть решение и повысить ставки и для других заемщиков с одобренной ипотекой».

С такой ситуацией клиенты сталкивались в 2014 г., когда ставки ипотеки резко выросли и ряд банков повышали процент по уже одобренным заявкам, вспоминает коммерческий директор московского территориального управления группы «Эталон» Василий Фетисов.

«Еще неясно, как могут измениться условия для клиентов в других банках с одобренными заявками. Сейчас банки в срочном порядке проводят заседания, чтобы определить свою дальнейшую политику», – рассказывает управляющий партнер компании «Метриум» Мария Литинецкая. Она опасается, что клиенты банков с одобренной заявкой могут узнать об изменении условий уже на сделке.

«Миэль» на этой неделе уже зафиксировала похожий случай. «Клиент не смог приобрести квартиру на вторичном рынке в ипотеку по одобренной ставке, банк затягивал сделку, перенося сроки, и она сорвалась – клиент отказался», – рассказала директор по развитию и содействию риэлторскому бизнесу «Миэль» Юлия Федулаева. До биржевого обвала, по ее словам, ставки по одобренным кредитам не менялись даже при повышении ставки ЦБ.

Федулаева опасается, что уже с понедельника лишь меньшинство банков будут выдавать кредиты по предварительно одобренной ставке, остальные ставку поднимут.

Банки имеют на это полное право. При одобрении кредита ставка рассчитывается исходя из действующих на тот момент условий, а уведомление об одобрении не является офертой, объясняет пресс-служба «Юникредит банка»: окончательный размер процентной ставки фиксируется на момент заключения сделки. Если ипотечный кредит одобрен, но договор еще не подписан, банк может изменить процентную ставку в любой момент до подписания в любую сторону, говорит управляющий партнер юридической компании «Позиция права» Егор Редин. По словам зампредседателя коллегии адвокатов «Де-юре» Антона Пуляева, если банк предлагает подписать договор на условиях, отличных от ранее согласованных, то заемщик вправе подписать его либо отказаться. Чаще всего клиенты, получив новые условия, просто уходят в тот банк, где ставки остались на прежнем уровне, замечает коммерческий директор ГК «А101» Анна Боим.

По словам зампредседателя коллегии адвокатов «Де-юре» Антона Пуляева, если банк предлагает подписать договор на условиях, отличных от ранее согласованных, то заемщик вправе подписать его либо отказаться. Чаще всего клиенты, получив новые условия, просто уходят в тот банк, где ставки остались на прежнем уровне, замечает коммерческий директор ГК «А101» Анна Боим.

«А вот изменять ставку по уже выданной ипотеке банк вправе только в меньшую сторону, увеличивать ее в одностороннем порядке кредитор не имеет права, за исключением предусмотренных договором и законом случаев (дефолт, девальвация валюты или другие форс-мажоры, отказ заемщика от обязательного страхования, решение суда, с согласия заемщика). Но окончательное решение о заключении сделки на новых условиях принимает заемщик», ‒ продолжает Репин.

Почему растут ставки ипотеки

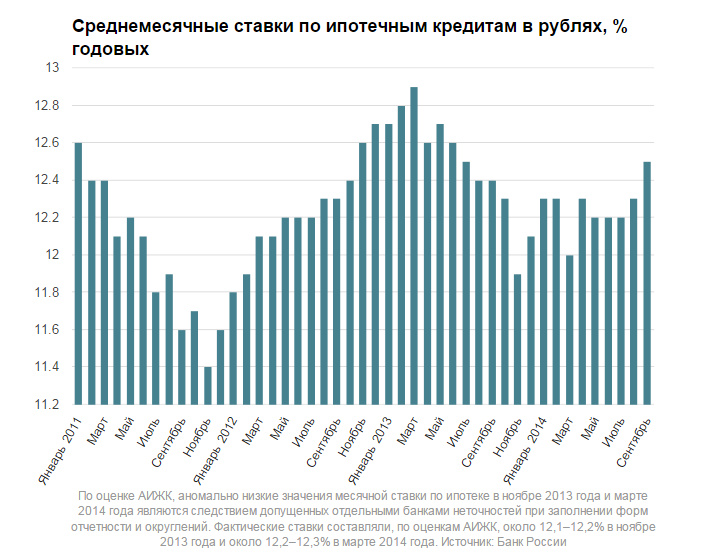

Ипотечная ставка устойчиво снижалась с мая прошлого года (пик ставки выданной в течение месяца ипотеки – 10,56% – пришелся на апрель) вслед за ключевой ставкой Центробанка и к 1 февраля достигла 8,79%.![]()

Банкиры объясняют нынешнее повышение ипотечных ставок ситуацией на финансовом рынке. Изменение ставок стало вынужденной мерой в условиях нестабильной ситуации на мировых фондовых рынках, уверяет представитель «Юникредит банка».

«Из-за волатильности на рынках, падения курса рубля, роста доходности ОФЗ большинству банков пришлось задуматься о том, что делать со ставками. Выдавать длинные ипотечные кредиты по нынешним ставкам становится убыточно для банков», – рассказывает руководитель департамента розничного кредитования банка из топ-30.

Банки всерьез напуганы возможным повышением ключевой ставки ЦБ.

«Последние несколько дней активы стали дороже, практически неделю банки выдают ипотечные кредиты себе в убыток. Вопрос в том, как сейчас поведет себя Центральный банк, какое решение будет по ключевой ставке ‒ вверх или вниз. Если это произойдет, то ставки могут вернуться на 1‒2 пункта»

«Ипотека – это тот продукт, где банкам важнее всего не просчитаться со стоимостью денег: длинный срок таких кредитов в разы повышает цену ошибки. Сейчас из-за стресса на рынке и возможного повышения ключевой ставки стоимость денег будет расти», – объясняет опасения банков управляющий директор по банковским рейтингам «Эксперта РА» Александр Сараев.

Сейчас из-за стресса на рынке и возможного повышения ключевой ставки стоимость денег будет расти», – объясняет опасения банков управляющий директор по банковским рейтингам «Эксперта РА» Александр Сараев.

По его мнению, если до 20 марта ситуация на рынках не нормализуется (а это возможно только при возвращении ОПЕК+ к обсуждению сделки по сокращению добычи), ЦБ придется повысить ставку на 0,5‒1 п. п.: из-за падения рубля растут проинфляционные риски, а повышение ключевой ставки позволило бы поддержать рынок ОФЗ и, соответственно, рубль – отток нерезидентов из ОФЗ грозит дальнейшим ослаблением курса.

В рамках поддержания финансовой стабильности ЦБ может увеличить ключевую ставку с целью не допустить валютизации депозитов, соглашается заместитель директора группы суверенных рейтингов и макроэкономического анализа АКРА Дмитрий Куликов. По его мнению, если до 20 марта ситуация на рынках не ухудшится, ставку сохранят, в противном случае в любой из этих дней возможно ее повышение на 0,50‒0,75%.

Если ЦБ и поднимет ключевую ставку на следующей неделе, то не более чем на 0,25 процентного пункта, прогнозирует руководитель рейтинговой службы НРА Сергей Гришунин, но он считает такой сценарий маловероятным.

«Мы все ждем, что сделает ЦБ с ключевой ставкой ‒ смотря на сколько она увеличится, будет ясен масштаб проблем», ‒ говорит Павлов из «Абсолют банка».

Принимая решение о стоимости ипотеки, банки обычно исходят из максимально консервативных прогнозов, указывает Сараев. По прогнозам «Эксперта РА», ипотечные ставки вырастут в среднем на 1 п. п., причем банки могут начать повышение, не дожидаясь решения ЦБ в следующую пятницу. «Так что можно сказать, что рынок уже прошел точку минимальных ставок», ‒ резюмирует Сараев.

Если ЦБ поднимет ключевую ставку, «вынужденный» рост ставок по кредитам на жилье может составить от 0,5 до 2%, опасается Боим.

Стандартная ипотека — ФСК — официальный сайт застройщика недвижимости в России

- Единая анкета для всех банков

- Электронная регистрация сделки

- Решение банка за 1-2 дня

- Ставка от 0,01%

Выгода ипотеки от ФСК

Стоимость жилья

Первоначальный взнос

Ипотека с ФСК

- Процентная ставка

- 0.

01%

01% - Ежемесячный платеж

- 27 785 ₽

Меньше на

28 766 ₽ - Переплата

- 15 100 ₽

Меньше на 11 843 260 ₽

Обычная ипотека

- Процентная ставка

- 7%

- Ежемесячный платеж

- 56 551 ₽

Больше на

28 766 ₽ - Переплата

- 11 858 360 ₽

Больше на 11 843 260 ₽

Программы ипотеки

Тип ипотеки

Первоначальный взнос

Стоимость жилья

АО «АБ «РОССИЯ » Ставка 6% 28 353 ₽/месяц

ДОМ РФ Ставка 6. 5% 29 269 ₽/месяц

5% 29 269 ₽/месяц

ПАО «Совкомбанк» Ставка 6.6% 29 454 ₽/месяц

Сбербанк России ПАО Ставка 6.7% 29 639 ₽/месяц

МКБ Ставка 0.99% 29 854 ₽/месяц

Ипотека для многодетных семей

«Ипотека для многодетных семей» это льготный ипотечный кредит под субсидированную ставку 0,01%

- Ставка от 0,01%

- Решение банка за 1-2 дня

- Электронная регистрация сделки

Подробнее

Ипотека на коммерцию

Это льготный, ипотечный кредит с государственной поддержкой

- Первый взнос от 10%

- Решение банка за 1-2 дня

- Единая анкета для всех банков

Подробнее

Семейная ипотека

Это льготный, ипотечный кредит с государственной поддержкой

- Первоначальный взнос от 15%

- Ставка от 0,01%

- Срок кредитования до 30 лет

Подробнее

Военная ипотека

Военнослужащие имеют возможность использовать накопленные c помощью НИС средства для приобретения квартиры по программе «Военная ипотека»

- Материнский капитал, как часть первоначального взноса

- Выплата иппотечного кредита за счёт государства

- Увеличенная сумма кредита

Подробнее

Ипотека по двум документам

Ипотека без лишних хлопот и документов

- Единая анкета для всех банков

- Всего 2 документа для подачи заявки

- Решение банка за 1-2 дня

Подробнее

Ипотека с ФСК — это легко

Предоставим персонального менеджера, он будет сопровождать вас на всех

этапах сделки

- Выход на сделку за 7 дней

- Гарантия получения денежных средств

- Бесплатное сопровождение на всех этапах сделки

- Выкуп квартиры с дисконтом от 7% к рыночной цене

Ужасное время для покупки дома.

Вот что нужно знать, если вам все равно придется это делать

Вот что нужно знать, если вам все равно придется это делать

Это не приукрашивание: это ужасное время для покупки дома.

Ставки по ипотечным кредитам с фиксированной ставкой на 30 лет в настоящее время колеблются выше 7%, что более чем на 4 процентных пункта выше, чем год назад. По данным Black Knight, компании, занимающейся ипотечными данными, это снизило покупательную способность типичного покупателя на 14%.

Из-за меньшего количества людей, способных или заинтересованных в покупке сейчас, продажи домов падают. Согласно ежемесячному опросу, проведенному Fannie Mae в октябре, всего 16% людей считают, что сейчас подходящее время для покупки дома, что является рекордно низким показателем.

Согласно ежемесячному опросу, проведенному Fannie Mae в октябре, всего 16% людей считают, что сейчас подходящее время для покупки дома, что является рекордно низким показателем.

На этой неделе жители начинают заселяться в Sage Park, новый комплекс доступного жилья в Ирвине. Торжественная церемония открытия в среду, 26 января 2022 г., была посвящена завершению строительства 32 из 68 двух- и трехэтажных таунхаусов.

Минди Шауэр/Digital First Media/Реестр округа Ориндж/Getty Images

Покупателей жилья, впервые покупающих жилье, вытесняют с рынка, как никогда раньше

Тем не менее, это почти не сказалось на ценах на жилье, которые взлетели до новых высот во время пандемии и сейчас только снижаются с исторических максимумов.

cms.cnn.com/_components/paragraph/instances/paragraph_B73B6CDA-907F-13F2-BEFF-578DF170D988@published» data-editable=»text» data-component-name=»paragraph»>Еще одна вещь, снижающая продажи, — это упорно низкий уровень выставленных на продажу домов, говорит Джеки Лафферти, агент по недвижимости Baird & Warner Real Estate в Чикаго.

«Это то, чего я никогда не видел, сочетание отсутствия запасов и более высоких процентных ставок», — сказал Лафферти. «У людей нет мотивации переезжать, если они не вынуждены».

Но независимо от того, нужно ли людям переезжать из-за новой работы, развода, прибавления в семье или они просто не хотят сдаваться после многих лет попыток купить дом, покупатели все равно есть.

«Даже если продажи замедлятся, недвижимость не остановится», — сказал Лафферти. «Людям нужно жилье».

Для тех, кто настаивает, вот несколько способов облегчить покупку дома.

Покупатели, берущие ипотеку сейчас, делают это в надежде, что через пару лет ставки могут значительно упасть, и они смогут рефинансировать по более низкой ставке.

«Да, ставки росли намного дальше и быстрее, чем кто-либо ожидал», — сказала Мелисса Кон, региональный вице-президент William Raveis Mortgage. «Но если вы можете позволить себе купить сегодня и хотите и нуждаетесь в этом, вы не должны позволять среде с более высокими ставками остановить вас, зная, что в какой-то момент в следующем году, самое большее через два года, ставки, вероятно, будут значительно ниже. ».

«Но если вы можете позволить себе купить сегодня и хотите и нуждаетесь в этом, вы не должны позволять среде с более высокими ставками остановить вас, зная, что в какой-то момент в следующем году, самое большее через два года, ставки, вероятно, будут значительно ниже. ».

Недостаток: Пока что вам все равно придется смириться с более высокой ставкой. Существует некоторый риск того, что процентные ставки не упадут или, по крайней мере, ненамного. И если ставки по ипотечным кредитам не снизятся, вы можете застрять с ними на некоторое время, говорит Делиз Берри, генеральный директор и главный брокер Upstate Down в Райнбеке, штат Нью-Йорк.

«В середине 2023 года может быть снижение ставок», — сказала она. «Если это произойдет, вы можете сделать рефинансирование и обеспечить более низкую процентную ставку и более низкие платежи. Но теперь эти ставки могут стать новой стоимостью ведения бизнеса».

«Если это произойдет, вы можете сделать рефинансирование и обеспечить более низкую процентную ставку и более низкие платежи. Но теперь эти ставки могут стать новой стоимостью ведения бизнеса».

Кроме того, рефинансирование может быть очень дорогостоящим. Как правило, расходы на закрытие составляют от 2% до 5% от основной суммы кредита.

И неожиданные события могут помешать вам рефинансировать, например, потеря работы или потеря стоимости вашего дома.

Все больше покупателей жилья изучают варианты, выходящие за рамки стандартной 30-летней ипотеки с фиксированной процентной ставкой. Например, по данным Ассоциации ипотечных банкиров, ипотечные кредиты с регулируемой ставкой, или ARM, в настоящее время составляют 12% заявок на ипотеку по сравнению с 3% год назад.

Например, по данным Ассоциации ипотечных банкиров, ипотечные кредиты с регулируемой ставкой, или ARM, в настоящее время составляют 12% заявок на ипотеку по сравнению с 3% год назад.

По данным Freddie Mac, в то время как средняя ставка по 30-летнему кредиту с фиксированной ставкой на прошлой неделе составляла 7,08%, ставка по 5-летней гибридной ипотеке с регулируемой ставкой, индексируемой Казначейством, была на целый процентный пункт ниже и составила 6,06%. Хотя это по-прежнему 30-летние кредиты, ARM предлагают фиксированную ставку на определенный период — обычно 5, 7 или 10 лет — после чего процентная ставка сбрасывается до текущих рыночных ставок.

«Покупка сегодня — это выяснение того, что вы можете сделать, чтобы преодолеть эту высокоскоростную среду, чтобы чувствовать себя комфортно с вашим приобретением», — сказал Кон. «Когда ставки упадут, пора посмотреть, каким будет ваше более постоянное решение».

«Когда ставки упадут, пора посмотреть, каким будет ваше более постоянное решение».

Для покупателей, которые в любом случае могут покинуть дом через 5-7 лет, ARM может стать способом повысить покупательную способность.

«Первые 5 или 7 лет ипотечного кредита с регулируемой процентной ставкой он ходит, говорит и действует точно так же, как ипотечный кредит с фиксированной процентной ставкой», — сказал Кон. «У него более низкая ставка и более низкая оплата, потому что банк гарантирует его только на более короткий период времени».

Если ставки снизятся, ARM может вернуться к лучшей ставке.

Недостаток: Заемщики также должны принять на себя риск того, что ставки могут быть еще выше, когда ссуда будет сброшена или в любое время в течение срока действия ссуды. По истечении фиксированного периода ARM могут сбрасываться каждый год или каждые шесть месяцев.

Тем не менее, у большинства из них есть ограничения на то, насколько ставка может повышаться или понижаться в течение каждого периода сброса и в течение срока действия кредита, поэтому важно понимать, как работает ваш кредит.

Заемщики могут снизить свои платежи, заплатив больше авансом, чтобы выкупить свою ипотечную ставку. Это снизит процентную ставку по кредиту на постоянной или временной основе.

Это снизит процентную ставку по кредиту на постоянной или временной основе.

В то время как постоянный выкуп изменяет вашу ставку на весь срок кредита, временный выкуп обеспечивает более низкие ставки в течение определенного периода времени.

Дом в Уэллсборо, штат Пенсильвания, 1981 год. (Фото: H.Seeliger/snapshot-photography/ullstein bild через Getty Images)

Думаете, ставки по ипотеке сейчас высокие? Покупатели жилья в 1980-х платили 19%

При временном выкупе заемщики обычно получают два процентных пункта от ставки по кредиту в течение первого года, один процентный пункт на второй год, а к третьему году кредит возвращается к своей первоначальной ставке на оставшийся срок. К тому времени многие заемщики ожидают снижения процентных ставок, что оставляет открытой возможность рефинансирования.

К тому времени многие заемщики ожидают снижения процентных ставок, что оставляет открытой возможность рефинансирования.

«Это значительная разница для первого года кредита, снижающая вашу ставку с 7% до 5%», — сказал Кон.

5D@published» data-editable=»text» data-component-name=»paragraph»>

Недостаток: Хотя получение более низкой процентной ставки очень привлекательно, это означает выложить больше денег вперед. Это может не иметь финансового смысла, если вы не планируете оставаться в доме в течение длительного времени.

«Потребуется около пяти лет, чтобы выйти на уровень безубыточности, заплатив один пункт», — сказал Кон. «Зная, что к тому времени ставки, вероятно, будут значительно ниже, вам, возможно, будет лучше взять деньги, которые вы использовали бы для оплаты баллов, для оплаты рефинансирования позже».

На некоторых рынках жилья конкуренция среди покупателей смягчилась, и продавцы вынуждены быть более гибкими в своих предложениях.

Один из способов, которым покупатель может уменьшить свои платежи, — это попросить продавца предоставить кредит или уступку продавца в рамках сделки. Затем покупатели могут использовать эти деньги, чтобы снизить процентную ставку по своей ипотеке и уменьшить свои ежемесячные платежи.

Затем покупатели могут использовать эти деньги, чтобы снизить процентную ставку по своей ипотеке и уменьшить свои ежемесячные платежи.

«Сейчас продавцы готовы вести переговоры о большем, чем в прошлом», — сказала Труди Келли, старший специалист по жилищным кредитам в Churchill Mortgage в Орегоне.

В сентябре, когда ставки по ипотечным кредитам составляли около 5,75%, Келли работала с заемщиками, которые покупали дом за 590 000 долларов. Вместо того, чтобы предлагать 15 000 или 20 000 долларов ниже запрашиваемой цены, чтобы уменьшить стоимость ежемесячных платежей, покупатели попросили уступку продавца в размере 15 000 долларов.

По словам Келли, если бы покупатели сделали более низкое предложение и купили дом за 575 000 долларов, их ежемесячная экономия составила бы 78 долларов. Но при снижении процентной ставки на один процентный пункт их платежи сократились на 340 долларов в месяц.

«Это огромная разница», — сказала она. «В конечном счете, это увеличило их бюджет. Это снизило их отношение долга к доходу, что дало им большую покупательную способность. Это помещает их в машину времени и возвращает в апрель или май [когда ставки были ниже]».

Недостаток: Во многих областях это все еще рынок продавца. Просьба о кредите или уступке может быть менее привлекательной для продавца, если у него есть другие предложения.

Просьба о кредите или уступке может быть менее привлекательной для продавца, если у него есть другие предложения.

Если у вас есть деньги, чтобы купить дом, сейчас самое время это сделать. Вы не только избежите высокой ставки по ипотеке, но и, вероятно, сможете договориться о более выгодной цене.

Но не многие люди могут платить наличными: 97% покупателей жилья за последний год нуждались в финансировании своего дома, согласно недавнему отчету Национальной ассоциации риелторов.

Даже если у вас недостаточно денег для сделки с наличными, увеличение первоначального взноса уменьшит сумму вашей ипотеки, снизит ваши ежемесячные платежи и будет означать выплату меньшего количества процентов в течение срока действия кредита. Если вы владеете своим нынешним домом, вы можете использовать часть наличных денег от продажи или, возможно, даже использовать капитал, чтобы увеличить свой первоначальный взнос.

Если вы владеете своим нынешним домом, вы можете использовать часть наличных денег от продажи или, возможно, даже использовать капитал, чтобы увеличить свой первоначальный взнос.

Сделав более крупный первоначальный взнос, вы не только уменьшите остаток по кредиту, но и увеличите свой собственный капитал, деньги, которые вы можете возместить при продаже — при условии, что недвижимость подорожает.

Недостаток: Использование наличных для покупки недвижимости — это всегда компромисс, так как вам придется отказаться от других потенциальных инвестиций. И для большинства покупателей тратить больше денег просто не вариант. Типичный авансовый платеж для новых покупателей составлял 6%, а для повторных покупателей — 17%. по данным Национальной ассоциации риелторов.

Типичный авансовый платеж для новых покупателей составлял 6%, а для повторных покупателей — 17%. по данным Национальной ассоциации риелторов.

Проценты по высокодоходным сбережениям превышают ставки, которые домовладельцы платят по ипотечным кредитам

На протяжении большей части 2022 года Федеральная резервная система была занята повышением ставки по федеральным фондам в попытке обуздать инфляцию. Это был болезненный процесс для потребителей, несущих долги, который привел к увеличению процентных ставок по кредитным картам, кредитам и ипотечным кредитам.

С другой стороны, годовая процентная доходность (APY) высокодоходных сберегательных счетов в этом году также увеличилась. И это создало среду, в которой впервые за многие годы ставки по высокодоходным сберегательным счетам могут быть выше, чем ставки, которые некоторые потребители, зафиксировавшие рекордно низкие процентные ставки в 2021 году, платят по своим ипотечным кредитам.

Для тех, кто внезапно оказался в такой ситуации, агрессивная выплата ипотечного кредита может больше не иметь смысла.

Ваши годовые процентные ставки и годовые процентные ставки, а также текущая ставка

Когда ФРС повышает ставку по федеральным фондам, это имеет ряд косвенных последствий. Это включает в себя увеличение стоимости кредита для потребителей. Например, за последний год резко выросли процентные ставки по ипотечным кредитам.

К концу октября 2022 года ставки выросли на 3,85 процентных пункта по сравнению с предыдущим годом, достигнув 6,94% для 30-летней ипотеки с фиксированной ставкой, согласно обзору первичного ипотечного рынка Freddie Mac. В обзоре также указывалось, что «за всю историю исследования первичного ипотечного рынка, которая восходит к апрелю 1971 года, ипотечные ставки росли быстрее только в 1980 и 1981 годах». По данным Bankrate, по состоянию на ноябрь ставки выросли еще больше, до 7,32%.

Между тем, APY по высокодоходным сберегательным счетам также был повышен благодаря действиям ФРС. В некоторых случаях эти ставки сейчас достигают 4%, что является хорошей новостью для потребителей, у которых есть деньги, чтобы вкладывать деньги в такие типы счетов.

«Теперь мы наблюдаем невиданное прежде повышение ставок за такой короткий период времени для борьбы с инфляцией. Это привело к агрессивному росту краткосрочных процентных ставок», — сказал Бен Соккодато, сертифицированный специалист по финансовому планированию и представитель консультанта по инвестициям в команде SKG в Barnum Financial Group, которая предоставляет консультационные услуги по инвестициям и благосостоянию. «Теперь это открывает огромные возможности для инвесторов с фиксированной ставкой».

Что это означает для погашения ипотеки

Когда проценты по вашему высокодоходному сберегательному счету выше, чем проценты по ипотечному кредиту, может быть хорошей идеей переосмыслить, как быстро вы выплачиваете ипотечный кредит.

Жительница Колорадо Сара Гербер в настоящее время сталкивается с этой реальностью и решила замедлить выплату основного долга по ипотечному кредиту и вместо этого направить наличные деньги на свои высокодоходные сберегательные счета.

Гербер и ее муж приобрели свой дом в феврале 2021 года с процентной ставкой по ипотеке 2,75%. У них также есть деньги на высокодоходных сберегательных счетах у Элли и Маркуса, по которым выплачиваются проценты, равные или превышающие их ставку по ипотеке.

«Интересно посмотреть, как все изменилось, — сказал Гербер во время интервью. «Я довольно не склонен к долгам. Мне не нравится быть в долгу перед людьми, но для меня нет смысла выплачивать ипотеку быстрее, чем мне нужно в данный момент».

Этот подход, по мнению экспертов, имеет смысл. Сберегательные счета с высокой доходностью являются безопасным вложением, и когда они предлагают более высокую доходность, может быть более выгодно воспользоваться этой возможностью, чем выплачивать долг под низкие проценты.

«Если процентная ставка по вашему сберегательному счету выше, вы заработаете на процентах больше, чем стоимость процентов, которых вы избегаете, выплачивая основную сумму по ипотечному кредиту», — говорит Дэвид Эдмистен, CFP, основатель и ведущий консультант для Next Phase Financial Planning, компания, предоставляющая услуги финансового планирования тем, кто приближается к пенсионному возрасту или только что вышел на пенсию. «Процентные ставки по высокодоходным сберегательным счетам выросли до уровня, невиданного за несколько лет. Они могут быть отличным вариантом для получения процентов на ваши резервные фонды и любые деньги, которые вы не планируете тратить в течение следующих 12–24 месяцев».

«Процентные ставки по высокодоходным сберегательным счетам выросли до уровня, невиданного за несколько лет. Они могут быть отличным вариантом для получения процентов на ваши резервные фонды и любые деньги, которые вы не планируете тратить в течение следующих 12–24 месяцев».

Однако такой подход может подойти не всем, особенно тем, кто надеется полностью избавиться от ипотеки, прежде чем уйти с работы. «Если у вас есть сильное желание освободиться от долгов или если вы стремитесь к конкретной цели, например, отменить платеж по ипотеке до выхода на пенсию, все равно может иметь смысл агрессивно платить по ипотеке», — сказал Эдмистен.

5 самых высокооплачиваемых счетов HYSA

Учитывая, что ставки APY на высокодоходные сберегательные счета в настоящее время особенно щедры, стоит немного поискать и убедиться, что вы получаете лучшую ставку на рынке. предлагать. Вот пять лучших высокодоходных сберегательных счетов, составленных редакцией Fortune Recommends.

01%

01%