Стоит ли брать кредит в банке в иностранной валюте: «за» и «против» по экспертному мнению

Содержание

брать кредиты в иностранной валюте становится невыгодно

Средние ставки по рублевым и валютным кредитам, выдаваемым белорусскими банками физическим лицам, в последние месяцы текущего года практически замерли, поэтому сообщение о том, что российский

Сберегательный банк с 14 августа значительно повысил ставки по кредитам в иностранной валюте для физических лиц, заставило насторожиться: а не может ли произойти нечто подобное и в Беларуси?

Основания для такого предположения как будто бы есть — Сбербанк решился на такой шаг, ориентируясь на прогнозы движения курсов иностранных валют по отношению к российскому рублю, а

белорусский рубль, по крайней мере, согласно основным направлениям денежно-кредитной политики на 2006 год, ориентируется на российский.

Сбербанк опасается укрепления рубля

Действия российского Сбербанка объясняются просто. За январь — июль текущего года российский рубль подорожал по отношению к доллару на 6,8%. Это означает, что выданный в начале года

долларовый кредит за 7 месяцев “похудел почти на 7%. Российские эксперты не исключают, что до конца года доллар подешевеет еще на 3% — до 26 RUB/USD. При этих условиях физическим

Российские эксперты не исключают, что до конца года доллар подешевеет еще на 3% — до 26 RUB/USD. При этих условиях физическим

лицам выгодно брать долларовые кредиты, так как их сумма в рублях постоянно снижается. Точно так же в Беларуси до 2001 года, когда наша валюта стремительно обесценивалась по отношению к доллару, было

очень выгодно брать кредиты в белорусских рублях — берешь ссуду на 10 тыс. USD в эквиваленте, а возвращаешь в несколько раз меньше.

Но то, что выгодно клиентам, часто оказывается невыгодно банку. Поэтому, чтобы компенсировать возможные потери, Сбербанк и решил повысить ставки по валютным кредитам, заодно понизив ставки по

рублевым.

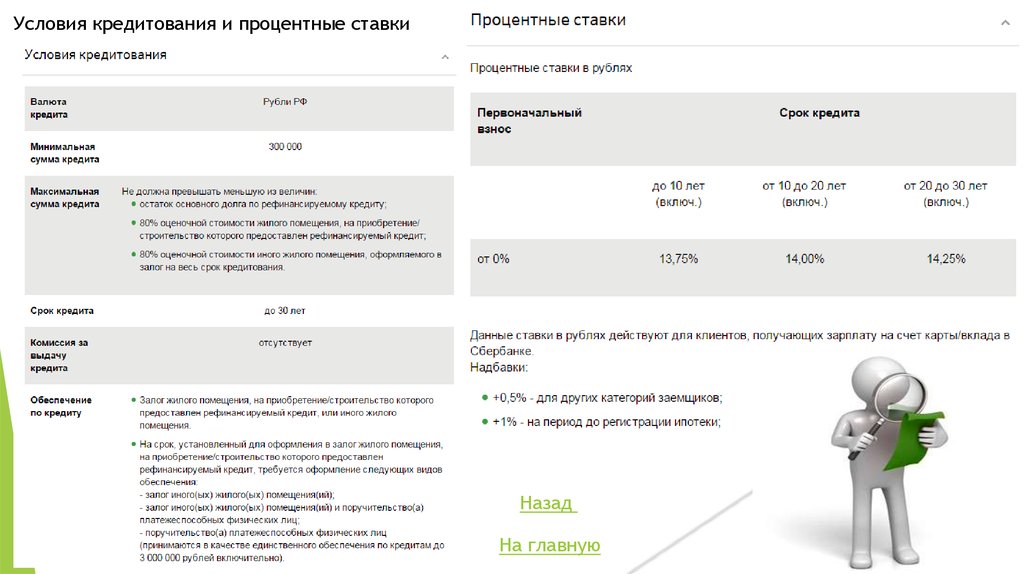

В частности, проценты по кредитам на недвижимость в долларах и евро выросли с 11 до 13,5-15,5% годовых. В то же время проценты по аналогичным рублевым кредитам уменьшены с 16 до 13-15%

годовых.

Ставки по валютным кредитам на приобретение автомобилей повышены с 11,5% до 12-14% годовых, а по рублевым кредитам — уменьшены с 16-18,5 до 11,5-13,5%.

Ставки по кредитам на неотложные нужды в валюте без обеспечения повышены с 13 до 15,5-17,5%, тогда как ставки по рублевым кредитам упали с 16-19 до 15-17% годовых.

Таким образом, кредиты Сбербанка в национальной российской валюте стали чуть дешевле, чем в иностранной. При этом если ставки по рублевым кредитам в Сбербанке оказались примерно на уровне других

банков, то ставки по валютным превысили средний уровень. Следовательно, Сбербанк фактически предложил клиентам идти за ссудами в валюте в другие банки.

Население предпочитает белорусское

Что касается Беларуси, то в первую очередь следует отметить довольно существенные отличия нашего рынка кредитования от российского. У нас существует множество видов льготного кредитования

— на недвижимость для очередников, для жителей сельской местности и т. д. Поэтому говорить о среднем рыночном уровне ставок очень сложно.

Но тем не менее, если воспользоваться средними процентными ставками по вновь выданным кредитам, рассчитываемым Национальным банком Беларуси, то окажется, что у нас в 2005 году заимствования в

рублях существенно подешевели, а в валюте — немного подорожали. Кредиты в белорусских рублях стали не намного дешевле валютных еще в середине прошлого года, а с декабря разница достигла

Кредиты в белорусских рублях стали не намного дешевле валютных еще в середине прошлого года, а с декабря разница достигла

примерно 2 процентных пункта. Правда, потом ставки практически стабилизировались.

В отдельных банках ситуация может сильно отличаться от средней. Например, в АСБ “Беларусбанк ставка по нельготным кредитам на покупку квартир в белорусских рублях равна 17%, тогда как в

валюте — 14%. Потребительские кредиты в рублях банком выдаются под 14% годовых, а в валюте — под 12% годовых.

Тем не менее в основном население предпочитает кредитоваться в белорусских рублях, причем темпы роста объемов кредитования постоянно увеличиваются. Первый скачок произошел после того, как в

июле-августе прошлого года ставка рефинансирования Национального банка была уменьшена до 12% годовых и средняя ставка по рублевым кредитам оказалась ниже процентов по валютным кредитам, а второй

— после выборов президента Беларуси в марте текущего года. При этом данная зависимость более выражена в отношении краткосрочных кредитов, которые в основном выдаются на потребительские

цели.

Ожидается снижение ставок

Популярности рублевых кредитов, кроме падения процентных ставок, способствует еще один фактор — стабильность белорусской валюты. Если российский рубль растет на нефтедолларах как на

дрожжах, то белорусский почти не дорожает: за 7 месяцев текущего года его курс по отношению к доллару поднялся всего на 0,5%, а по отношению к евро и вовсе снизился. Как видим, Национальный банк

фактически привязал белорусский рубль к доллару США. Поэтому брать кредиты в валюте, рассчитывая на то, что отдавать придется меньше, как это происходит в России, у нас не приходится.

Более того, существует вероятность, что в 2007 году наша валюта может даже ослабеть по отношению к доллару. В прошлом году такое предположение казалось лишенным значительных оснований —

Беларусь имела положительное сальдо по внешней торговле и золотовалютные резервы страны росли. Однако в текущем году ситуация изменилась на противоположную, а российский Газпром предложил значительно

повысить цену поставляемого в Беларусь газа с 2007 года. Если это произойдет, то нашей стране придется дополнительно изыскивать значительные валютные средства для оплаты энергоносителей. В случае

Если это произойдет, то нашей стране придется дополнительно изыскивать значительные валютные средства для оплаты энергоносителей. В случае

подорожания газа примерно в 2 раза — до 100 USD/тыс. куб. м — стране в 2007 году придется изыскать дополнительно 1 млрд. USD. Конечно, эти деньги можно одолжить или получить за счет

продажи акций белорусских предприятий, но не исключено, что правительство решится и на девальвацию рубля в целях стимулирования экспорта белорусских товаров. В последнем случае получатели рублевых

кредитов сумеют сэкономить так же, как это происходило 5-10 лет назад.

Независимо от того, устоит рубль или нет, в 2007 году кредиты в белорусской валюте станут еще привлекательнее, так как Национальный банк собирается продолжить уменьшение ставки рефинансирования,

что приводит и к снижению ставок по кредитам. Правда, в последнее время происходит это крайне медленно.

С учетом тенденции снижения процентов по кредитам в белорусских рублях следует иметь в виду возможность перекредитоваться, то есть либо договориться с банком о снижении ставки, либо вернуть

деньги, а затем взять новый кредит. Впрочем, пока кредиты у нас носят в основном целевой характер, последнее практически невозможно.

Впрочем, пока кредиты у нас носят в основном целевой характер, последнее практически невозможно.

Таким образом, если в России кредитование в валюте является выгодным для заемщика и рискованным для банка, то у нас — наоборот. Поэтому и увеличивать ставки по валютным кредитам нет

смысла — они и так высоки. Впрочем, ситуация в Беларуси может очень быстро измениться. Если российская сторона согласится на незначительное повышение стоимости газа, а ситуация с внешней

торговлей выправится, то и Национальный банк сможет пойти на некоторое укрепление белорусского рубля по отношению к доллару, и долларовые кредиты и у нас могут стать выгоднее рублевых на какое-то

время.

Владимир ТАРАСОВ

Белорусы и рынок

№32 (717) — 21 — 28 августа 2006

Как правильно брать кредит

Сделать срочный ремонт, купить новый холодильник вместо сломавшегося, купить квартиру вместо того, чтобы платить арендную плату, – планы, знакомые многим. Известно и то, как сложно предсказать некоторые случаи или трудно накопить деньги для реализации масштабных планов. В такой ситуации, пожалуй, основным способом исполнить свою мечту является кредит. Но в этом вопросе много подводных камней. Важно знать основные правила получения кредита, чтобы не прогадать.

Известно и то, как сложно предсказать некоторые случаи или трудно накопить деньги для реализации масштабных планов. В такой ситуации, пожалуй, основным способом исполнить свою мечту является кредит. Но в этом вопросе много подводных камней. Важно знать основные правила получения кредита, чтобы не прогадать.

Нужно очень-очень хорошо подумать перед тем, как брать кредит. Взвесьте все «за» и «против», оцените свои расходы и доходы. Возможно, стоит просто немного урезать расходы, и не надо будет брать кредит. Прежде чем запланировать получение кредита, необходимо здраво оценить собственные возможности. Ведь деньги придется отдавать вам, да еще и с процентами.

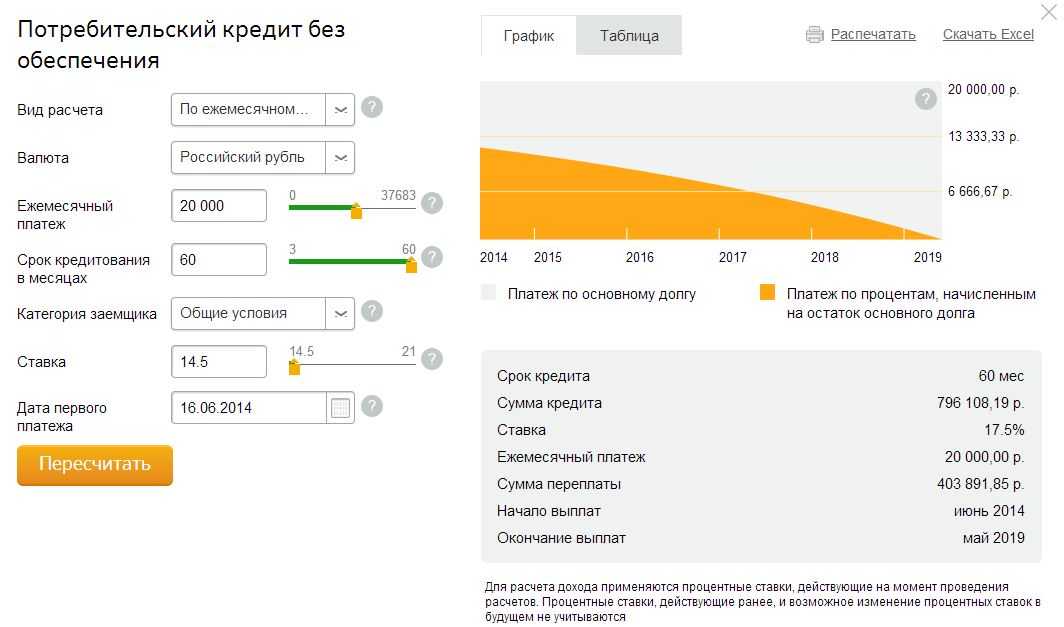

Если вы твердо решили взять кредит, что нужно точно подсчитать, сколько денег вам требуется на коммунальные услуги, продукты, проезд. Оставшуюся часть доходов разделите пополам. В итоге получится та сумма, которую вы сможете отдавать ежемесячно банку и не оказаться на мели. В расчетах вам поможет калькулятор кредитоспособности.

Следующим шагом в получении кредита должен стать выбор типа кредита. Все кредиты бывают целевые и нецелевые (потребительские). Целевые кредиты, судя по названию, выдаются только на конкретные цели: строительство, животноводство, развитие бизнеса, обучение и т.д. Целевые кредиты зачастую оказываются более дешевым, чем нецелевые, ведь банк имеет возможность следить за тратой средств.

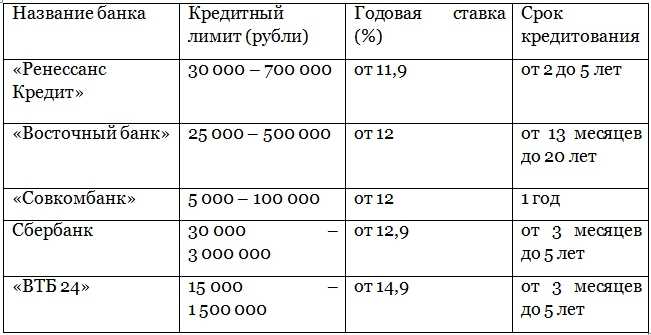

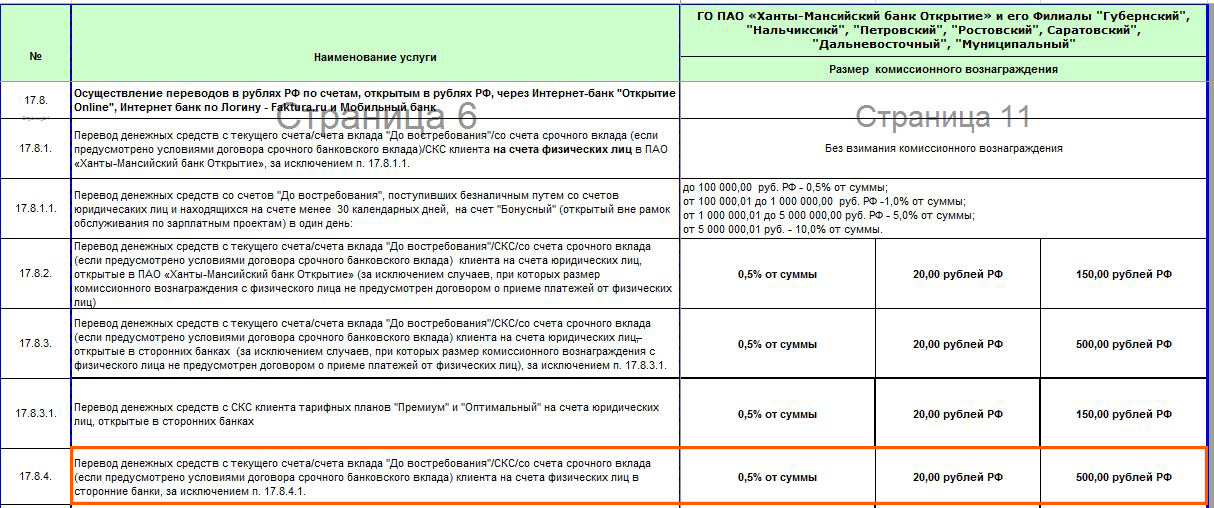

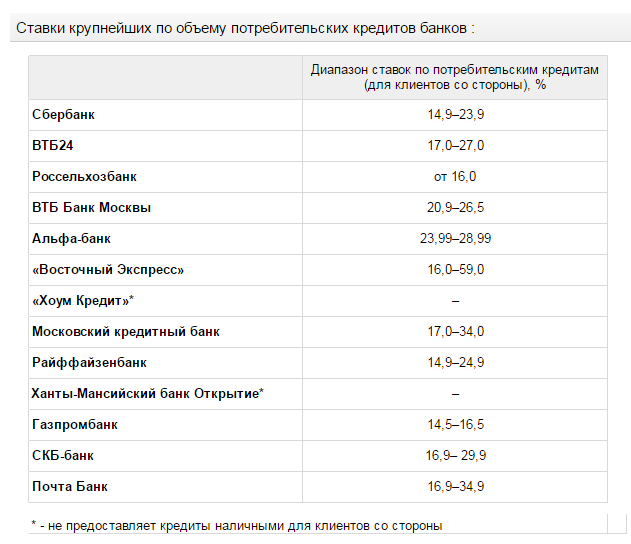

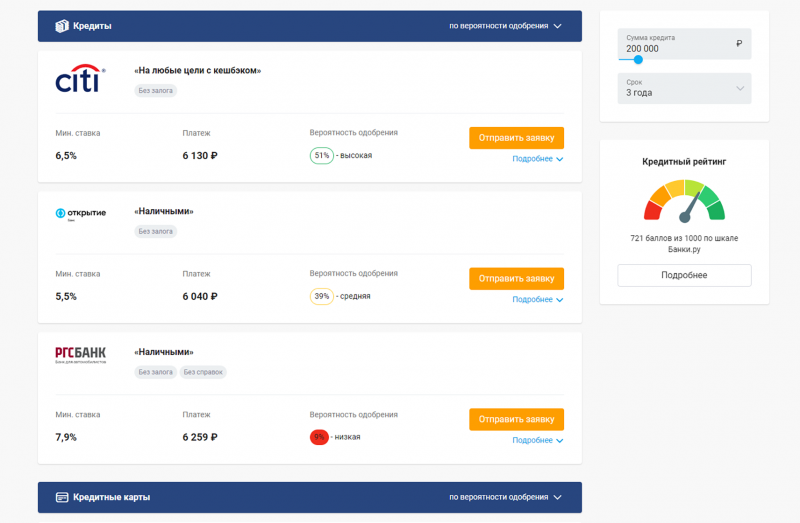

После того, как вы определились с целью кредита, начинайте искать подходящий банк. Обращайте внимание на такие условия кредитования как размер процентных ставок, наличие комиссий, требования к залогам или поручительству, отзывы клиентов.

Обязательно поинтересуйтесь, какова будет эффективная процентная ставка. Для клиента это важный показатель, по которому можно узнать полную стоимость кредита, включая комиссии и оплату услуг третьих лиц (нотариуса, за государственную регистрацию залога).

Если вы видите на сайте ставку «от», обязательно поинтересуйтесь и ставкой «до», чтобы не получилось так, что вы подавали заявку в расчете на ставку в 15 процентов годовых, а отдавать будете из расчета 40 процентов.

Не стоит рассчитывать только на рекламу или слушать советов родных и знакомых. Самостоятельно изучите, какие условия предлагают банки и микрофинансовые организации. Многие заемщики совершают большую ошибку: они отправляются в первое попавшееся заведение и соглашается на первое предложение. Рекомендуется изучить несколько кредитов, чтобы выбрать наиболее подходящий вариант. Не поленитесь потратить на этот пункт время. Оно поможет избежать ошибок и сберечь ваши деньги. Воспользуйтесь инструментами «Сравнение кредитов по срокам» или «Сравнение кредитов по назначению».

В этом деле Вам помогут собранные в разных кредитных организациях листки ключевых данных о потенциальном кредите, которые заполняются бесплатно во всех кредитных организациях согласно стандартной форме.

Стоит помнить: брать кредит лучше всего в валюте дохода. Ведь при оформлении договора в иностранной валюте все возможные валютные риски банк автоматически переложит на заемщика.

А дальше все просто: собираете документы, подаете заявку и подписываете кредитный договор. И вот в этом пункте нужно быть предельном внимательным. Прочитайте все, что написано в договоре. Абсолютно все. И сделать это нужно до того, как вы подпишете договор. Не стесняйтесь делать это в банке. Такой подход гораздо лучше, чем потом обнаружить в договоре неприятные сюрпризы или неподходящие вам условия. Каждое кредитное учреждение по вашему требованию обязано предоставить текст кредитного договора на 1-3 дня для изучения.

И вот в этом пункте нужно быть предельном внимательным. Прочитайте все, что написано в договоре. Абсолютно все. И сделать это нужно до того, как вы подпишете договор. Не стесняйтесь делать это в банке. Такой подход гораздо лучше, чем потом обнаружить в договоре неприятные сюрпризы или неподходящие вам условия. Каждое кредитное учреждение по вашему требованию обязано предоставить текст кредитного договора на 1-3 дня для изучения.

Помните, что подписание кредитного договора означает согласие со всеми его условиями и принятие на себя обязательств по их выполнению. В случае неисполнения или ненадлежащего исполнения обязательств в соответствии с кредитным договором кредитная организация вправе во внесудебном или судебном порядке обратить взыскание на залоговое имущество согласно законодательству. В связи с чем кредитный договор следует подписывать, только если вы поняли все условия договора и точно представляете все его последствия.

Рекомендуем также ознакомиться с памяткой заемщика (открыть).

Играть

Пауза

Играть

Пауза

Играть

Пауза

Играть

Пауза

Играть

Пауза

Как собрать информацию о финансовых услугах?

Продолжительность: 1:32

Кредит. Если Вы решили взять кредит (репортаж)

Продолжительность: 09:47

Кредит. На что обращать внимание перед подписанием кредитного договора (репортаж)

Продолжительность: 09:58

Кредит. Что делать при трудностях оплаты кредита (репортаж)

Продолжительность: 10:17

Как выбрать свой кредит (Капитал)

Продолжительность: 03:07

Типичные ошибки заемщиков (Капитал)

Продолжительность: 3:16

Что надо знать перед тем, как брать кредит?

Продолжительность: 3:15

1.

Будь ответственным. Используй кредит правильно

Будь ответственным. Используй кредит правильно

Продолжительность: 1:19

2. Будь ответственным. Используй кредит правильно

Продолжительность: 1:03

3. Будь ответственным. Используй кредит правильно

Продолжительность: 1:04

4. Будь ответственным. Используй кредит правильно

Продолжительность: 0:35

5. Будь ответственным.

Используй кредит правильно

Используй кредит правильно

Продолжительность: 0:48

6. Будь ответственным. Используй кредит правильно

Продолжительность: 0:48

Разумное использование кредита

Продолжительность: 0:55

Корпоративные займы в иностранной валюте: риски и меры политики

Нефинансовые корпорации в странах с формирующейся рыночной экономикой (СФР) все больше полагаются на долговые обязательства в иностранной валюте для финансирования. После глобального кризиса 2008 года сумма долга корпораций развивающихся стран, номинированных в долларах, увеличилась в четыре раза1. Исследования показали, что разница в процентных ставках между странами развивающихся стран и США в значительной степени способствовала этому явлению (Bruno and Shin 2017). По сути, корпорации EME предпочитают брать кредиты в иностранной валюте, когда существует «перенос», то есть иностранные процентные ставки низки по сравнению с внутренними процентными ставками. Это заимствование кэрри-трейд делает фирмы уязвимыми перед внезапными остановками потоков капитала и связанным с этим обесцениванием валюты (Бруно и Шин, 2020). В более широком смысле накопление внешнего долга на частных балансах может привести к спирали обесценивания валюты или способствовать этому и, таким образом, создает риски для роста и финансовой стабильности развивающихся стран (Acharya et al. 2015, Du and Schreger 2017). К ним относятся риски для внутреннего роста из-за крупных корпоративных кризисов и побочного воздействия на национальную финансовую систему.

Исследования показали, что разница в процентных ставках между странами развивающихся стран и США в значительной степени способствовала этому явлению (Bruno and Shin 2017). По сути, корпорации EME предпочитают брать кредиты в иностранной валюте, когда существует «перенос», то есть иностранные процентные ставки низки по сравнению с внутренними процентными ставками. Это заимствование кэрри-трейд делает фирмы уязвимыми перед внезапными остановками потоков капитала и связанным с этим обесцениванием валюты (Бруно и Шин, 2020). В более широком смысле накопление внешнего долга на частных балансах может привести к спирали обесценивания валюты или способствовать этому и, таким образом, создает риски для роста и финансовой стабильности развивающихся стран (Acharya et al. 2015, Du and Schreger 2017). К ним относятся риски для внутреннего роста из-за крупных корпоративных кризисов и побочного воздействия на национальную финансовую систему.

Таким образом, естественно, внимание было обращено на ответные меры политики на эти риски, связанные с накоплением долга в иностранной валюте. Теоретические исследования показывают, что разумное макропруденциальное регулирование может снизить эти риски (Acharya and Krishnamurthy 2019, Erten et al. 2020). Однако такое регулирование может привести к утечкам или непредвиденным последствиям, которые сведут на нет его предполагаемые последствия (Ahnert et al. 2020). В конечном счете, раскрытие последствий такой политики требует эмпирического анализа.

Теоретические исследования показывают, что разумное макропруденциальное регулирование может снизить эти риски (Acharya and Krishnamurthy 2019, Erten et al. 2020). Однако такое регулирование может привести к утечкам или непредвиденным последствиям, которые сведут на нет его предполагаемые последствия (Ahnert et al. 2020). В конечном счете, раскрытие последствий такой политики требует эмпирического анализа.

В недавней статье (Acharya and Vij 2021) мы делаем именно это, изучая конкретный пример макропруденциального регулирования, направленного на заимствование нефинансовых корпораций в иностранной валюте. Нашим местом действия является Индия, где, как это обычно бывает с формирующимся рынком, наблюдается устойчивый рост долговых обязательств в долларах, выпущенных нефинансовыми корпорациями. На Рисунке 1 показана общая сумма непогашенной задолженности в иностранной валюте и обменный курс индийской рупии к доллару США за период с 2004 по 2019 год. Хотя курс рупии неуклонно обесценивался по отношению к доллару, объем непогашенной задолженности в долларах неуклонно увеличивался.

В ответ на рост долларового долга в 2015 году центральный банк Индии, Резервный банк Индии (RBI), снизил максимально допустимую процентную ставку, по которой индийские заемщики могли брать кредиты на рынках долговых обязательств в иностранной валюте. Этот шаг был предпринят после эпизода «истерики» в мае-августе 2013 года, когда Индия столкнулась со значительным оттоком капитала и обесцениванием валюты. Цель снижения этих пределов процентных ставок для долга в иностранной валюте состояла в том, чтобы ограничить доступ только тем фирмам, которые могли брать кредиты по относительно низким процентным ставкам, предположительно заемщикам более высокого качества и с меньшим риском, поскольку эти заемщики с меньшей вероятностью столкнутся с проблемами пролонгации в внезапная остановка.

Рисунок 1 Корпоративный долг в иностранной валюте и обменный курс индийской рупии к доллару США

March 2019.

Чтобы изучить динамику корпоративных заимствований в иностранной валюте и влияние макропруденциального регулирования, мы построили подробный набор данных об индийских фирмах, занимающих деньги за границей. У нас есть данные о каждом выпуске иностранного долга (включая сумму, срок погашения и тип долга), сопоставленные с бухгалтерскими данными и данными фондового рынка о фирмах-заемщиках. Наша окончательная выборка включает 1786 фирм, которые в среднем брали займы дважды за период нашей выборки с 2004 по 2019 год.. В нашей выборке 5% фирм занимали более десяти раз за период.

У нас есть данные о каждом выпуске иностранного долга (включая сумму, срок погашения и тип долга), сопоставленные с бухгалтерскими данными и данными фондового рынка о фирмах-заемщиках. Наша окончательная выборка включает 1786 фирм, которые в среднем брали займы дважды за период нашей выборки с 2004 по 2019 год.. В нашей выборке 5% фирм занимали более десяти раз за период.

Сначала мы рассмотрим факторы, объясняющие заимствование на внешних рынках. Некоторые предполагаемые причины заимствования за границей: (1) экспортеры могут естественным образом хеджировать свои заимствования в иностранной валюте за счет своих доходов, (2) фирмы, инвестирующие в иностранные активы (например, нефтегазовые компании), хотят финансировать эти активы в той же валюте (Caruana 2016). ) и (3) фирмы берут займы за границей по более низкой процентной ставке и инвестируют их на месте по более высокой процентной ставке (Shin and Zhao 2013). Третья причина — корпоративная сделка кэрри-трейд, которая приносит прибыль, если фирма может свернуть сделку до того, как валюта обесценится, или если центральный банк вмешается, чтобы предотвратить обесценивание.

Наш анализ показывает, что мотив кэрри-трейд играет важную роль в заимствованиях в иностранной валюте, особенно в период низких процентных ставок в США после глобального кризиса. Мы определяем аналогичный коэффициенту Шарпа показатель прибыльности кэрри-трейд, который представляет собой разницу краткосрочных процентных ставок между Индией и США, нормализованную подразумеваемой волатильностью обменного курса при отказе от опционов на обмен иностранной валюты. На Рисунке 2 показано, что наш показатель керри-трейд положительно коррелирует с совокупным выпуском долговых обязательств в иностранной валюте в период после мирового кризиса. Наши эконометрические результаты показывают, что одна и та же фирма с большей вероятностью будет занимать в иностранной валюте, когда кэрри-трейд будет более прибыльным в посткризисный период. Кэрри-трейд не объясняет заимствования в период до глобального кризиса, указывая на важность смягчения денежно-кредитной политики США для объяснения глобальных финансовых потоков (Rey 2013).

Рисунок 2 Выпуск долговых обязательств в иностранной валюте и кэрри-трейд

Примечания : На рисунке показано общее количество выпусков долговых обязательств в иностранной валюте за каждый квартал по сравнению с CT, показателем прибыльности долларового кэрри-трейда. CT представляет собой разницу в трехмесячных процентных ставках между Индией и США, масштабированную с учетом подразумеваемой волатильности трехмесячных валютных опционов. Период выборки — с января 2004 г. по сентябрь 2019 г.

Данные фондового рынка показывают, что доходы индийских заемщиков в иностранной валюте становятся более чувствительными к колебаниям обменного курса доллара к рупии, поскольку они занимают больше. Это указывает на то, что заемщики не полностью хеджируют валютный риск, связанный с новым долгом. Фирмы, которые с большей вероятностью будут занимать, когда кэрри-трейд более прибыльный, которых мы называем «заемщики кэрри-трейд», испытывают наибольший рост риска. Мы используем эпизод истерики в качестве естественного эксперимента, чтобы проанализировать, что происходит с заемщиками в периоды рыночного стресса. Истерика лета 2013 г. была вызвана заявлениями Федеральной резервной системы США о том, что свертывание программы количественного смягчения неизбежно. Это привело к всплеску оттока капитала и снижению цен на активы в развивающихся странах (Sahay et al., 2014). Наши исследования событий, связанных с объявлениями о сокращении, показывают, что заемщики кэрри-трейд испытывают значительно большее падение фондового рынка из-за объявления (Рисунок 3).

Мы используем эпизод истерики в качестве естественного эксперимента, чтобы проанализировать, что происходит с заемщиками в периоды рыночного стресса. Истерика лета 2013 г. была вызвана заявлениями Федеральной резервной системы США о том, что свертывание программы количественного смягчения неизбежно. Это привело к всплеску оттока капитала и снижению цен на активы в развивающихся странах (Sahay et al., 2014). Наши исследования событий, связанных с объявлениями о сокращении, показывают, что заемщики кэрри-трейд испытывают значительно большее падение фондового рынка из-за объявления (Рисунок 3).

Рисунок 3 Исследование событий истерики

Примечания : На рисунке показана кумулятивная ненормальная доходность (CAR) для акций заемщиков в иностранной валюте, которые берут взаймы, когда кэрри-трейд является более прибыльным по сравнению с другими заемщиками в иностранной валюте. Датой события является 19 июня 2013 г., дата, когда председатель Федеральной резервной системы США Бен Бернанке указал, что свертывание количественного смягчения начнется позже в 2013 г. Для оценки аномальной доходности используется многомерная рыночная модель, при этом доходность NIFTY заменяет рынок. return, в то время как INR/USD возвращает прокси для возврата FX. Окно оценки составляет 180 календарных дней и заканчивается за пять торговых дней до даты события.

Для оценки аномальной доходности используется многомерная рыночная модель, при этом доходность NIFTY заменяет рынок. return, в то время как INR/USD возвращает прокси для возврата FX. Окно оценки составляет 180 календарных дней и заканчивается за пять торговых дней до даты события.

В ответ на истерику, связанную с сокращением, многие развивающиеся рыночные экономики значительно изменили свою макропруденциальную политику в отношении внешнего сектора, изменив механизмы контроля за движением капитала (Bergant et al. 2020, IMF 2020). Индия была одной из них. Мы сосредоточим внимание на снижении РБИ в 2015 году максимальной процентной ставки, по которой фирмы могут брать займы за границей. Мы обнаружили, что это действие макропруденциальной политики оказало значительное влияние на заимствования кэрри-трейд. После снижения верхнего предела процентной ставки доходность кэрри-трейд больше не объясняет в значительной степени заимствования в иностранной валюте. Мы показываем, что после изменения политики больше всего пострадали фирмы с более высокими процентными расходами и с более высокой долей импорта сырья. Это показывает, что регулирование работало так, как предполагалось, не позволяя наиболее рискованным заемщикам брать взаймы в иностранной валюте, чтобы воспользоваться преимуществами кэрри-трейд.

Это показывает, что регулирование работало так, как предполагалось, не позволяя наиболее рискованным заемщикам брать взаймы в иностранной валюте, чтобы воспользоваться преимуществами кэрри-трейд.

Мы еще раз подтверждаем эффективность макропруденциального регулирования, проверяя реакцию фондового рынка заемщиков в иностранной валюте в периоды рыночного стресса после изменения верхнего предела процентной ставки. Мы проводим тесты, аналогичные нашему анализу Taper tantrum, для периода рыночного стресса в начале пандемии Covid-19. Для развивающихся рынков этот период характеризовался беспрецедентным оттоком портфеля и ужесточением условий финансирования (Corsetti and Marin, 2020). В нашем анализе событийных исследований мы обнаружили, что дела заемщиков кэрри-трейд во время этого кризиса ничуть не хуже, чем у других заемщиков. Это говорит о том, что в соответствии с новым макропруденциальным режимом риски, связанные с заимствованием индийскими корпорациями кэрри-трейд, были существенно снижены.

В целом, наши результаты показывают, что благоприятные глобальные условия финансирования являются гораздо более важным фактором, определяющим заимствование иностранной валюты корпорациями EME, чем факторы на уровне отдельных компаний. Поскольку мы вступили в новый цикл смягчения денежно-кредитной политики США из-за пандемии Covid-19, заимствования в иностранной валюте могли ускориться вместе с сопутствующими рисками. Поскольку этот цикл разворачивается с повышением долгосрочных процентных ставок в США, чрезмерно рискованные заимствования корпораций в иностранной валюте могут нанести ущерб внутреннему росту и финансовой стабильности в будущем, поскольку потоки капитала в страны с формирующейся рыночной экономикой сокращаются. Наш анализ показывает, что надлежащая направленность контроля за движением капитала в макропруденциальном регулировании внешнего сектора может сыграть важную роль в снижении такой уязвимости.

Ссылки

Ачарья, В.В. и А. Кришнамурти (2019 г. ), «Управление потоками капитала с использованием нескольких инструментов», в Агирре, М. Бруннермайер и Д. Саравиа (ред.), Денежно-кредитная политика и финансовая стабильность: механизмы передачи и последствия для политики , т. 26 серии книг по центральному банкингу, анализу и экономической политике, глава 6, стр. 169-203, Центральный банк Чили

), «Управление потоками капитала с использованием нескольких инструментов», в Агирре, М. Бруннермайер и Д. Саравиа (ред.), Денежно-кредитная политика и финансовая стабильность: механизмы передачи и последствия для политики , т. 26 серии книг по центральному банкингу, анализу и экономической политике, глава 6, стр. 169-203, Центральный банк Чили

Ачарья, В. В., С. Чеккетти, Дж. Де Грегорио, С. Калемли-Озкан, П. Р. Лейн и У Паницца (2015), Корпоративный долг в странах с развивающейся экономикой: угроза финансовой стабильности? Отчет для Комитета по международной экономической политике и реформам (CIEPR), с. 1-53, Институт Брукингса и Центр инноваций в области международного управления.

Ачарья, В.В. и С. Видж (2021 г.), «Заимствование корпораций в иностранной валюте в качестве сделок Carry Trade: данные из Индии», Рабочий документ NBER 28096. «Макропруденциальное регулирование валютных операций: преодоление сугроба валютной уязвимости?», Журнал финансовой экономики 140(1): 145-174.

Bergant, K, F Grigoli, NJ Hansen and D Sandri (2020), «Макропруденциальное регулирование может эффективно смягчить глобальные финансовые потрясения на развивающихся рынках?», VoxEU.org, 12 августа.

Bruno, V and HS Shin (2017 ), «Global Dollar Credit and Carry Trades: анализ на уровне компаний», The Review of Financial Studies 30(3): 703-749.

Бруно, В. и Х.С. Шин (2020 г.), «Обесценение валюты и корпоративные бедствия на развивающихся рынках», Наука управления 66 (5): 1935-1961.

Каруана, Дж. (2016 г.), «Кредит, товары и валюта», Лекция в Лондонской школе экономики и политических наук.

Корсетти, Г. и Э. Марин (2020 г.), «Долларовые и международные потоки капитала в условиях -19 кризис», VoxEU.org, 3 апреля.

Ду, В. и Дж. Шрегер (2017 г.), «Суверенный риск, валютный риск и корпоративные балансы», рабочий документ. «, VoxEU.org, 11 августа.

МВФ (2020 г.), «Смягчение глобальных финансовых потрясений на развивающихся рынках: может ли помочь макропруденциальное регулирование?», в World Economic Outlook , стр. 53–75, Международный валютный фонд.

53–75, Международный валютный фонд.

Рей, Х. (2013 г.), « Дилемма, а не трилемма: глобальный финансовый цикл и независимость денежно-кредитной политики», Глобальные аспекты нетрадиционной денежно-кредитной политики, Симпозиум Джексона Хоула по экономической политике, 2013 г., 284–333.

Сахай, Р., В. Б. Арора, А. В. Арванитис, Х. Фаруки, П. М. Н’Диай и Т. М. Гриффоли (2014 г.), «Волатильность развивающихся рынков; Уроки The Taper Tantrum», Дискуссионные заметки персонала МВФ 14/9.

Шин, Х. С. и Л. И. Чжао (2013 г.), «Фирмы как суррогатные посредники: данные из стран с развивающейся экономикой», Mimeo, Принстонский университет.

Примечания

1 См. статистику Банка международных расчетов (таблица C3) здесь.

Реальные последствия снижения обменного курса: роль предложения банковских кредитов

Существующий экономический анализ использует традиционные открытые макромодели для оценки влияния изменений обменного курса на реальную экономику, но эти модели часто игнорируют роль финансовой системы . Однако эмпирические данные показали, что подверженность фирм и финансовых учреждений активам и обязательствам в иностранной валюте также может играть важную роль в воздействии колебаний обменного курса на реальную экономику (Бруно и Шин, 2021 г., Каломирис и др., 2022 г.). . Как подверженность банков иностранной валюте влияет на их кредитование, инвестиции их заемщиков и экономический рост? В недавней работе (Beck et al. 2022) мы использовали обесценивание евро в 2014 году, чтобы оценить, как это неожиданное и экзогенное изменение обменного курса повлияло на кредитное поведение немецких банков, роль межбанковских рынков, инвестиционное поведение компаний и показатели регионального роста. .

Однако эмпирические данные показали, что подверженность фирм и финансовых учреждений активам и обязательствам в иностранной валюте также может играть важную роль в воздействии колебаний обменного курса на реальную экономику (Бруно и Шин, 2021 г., Каломирис и др., 2022 г.). . Как подверженность банков иностранной валюте влияет на их кредитование, инвестиции их заемщиков и экономический рост? В недавней работе (Beck et al. 2022) мы использовали обесценивание евро в 2014 году, чтобы оценить, как это неожиданное и экзогенное изменение обменного курса повлияло на кредитное поведение немецких банков, роль межбанковских рынков, инвестиционное поведение компаний и показатели регионального роста. .

Мы предполагаем, что скачки обменного курса должны повлиять на предложение банковских кредитов, когда банки имеют валютные риски на своих балансах, которые не полностью хеджированы. В частности, европейский банк с более высокими объемами активов в иностранной валюте, чем пассивов, испытывает увеличение чистой стоимости активов из-за повышения курса доллара США (соответствующего обесцениванию евро) и, следовательно, вероятно, расширит предложение кредита. Поэтому директивные органы должны тщательно учитывать как подверженность банковской системы иностранной валюте, так и ее распределение между банками при оценке воздействия изменений обменного курса на реальную экономику.

Поэтому директивные органы должны тщательно учитывать как подверженность банковской системы иностранной валюте, так и ее распределение между банками при оценке воздействия изменений обменного курса на реальную экономику.

Настройка

Снижение курса Федеральной резервной системы вызвало резкое снижение курса евро по отношению к доллару США. В частности, между вторым кварталом 2014 г. и первым кварталом 2015 г. евро потерял чуть более 20% стоимости по отношению к доллару (см. рис. 1). Это снижение было во многом неожиданным для участников финансового рынка, поскольку разница в краткосрочных прогнозах процентных ставок между еврозоной и США была относительно стабильной.

Хотя невозможно приписать это движение обменного курса только одному фактору, многие валютные дилеры объяснили это ростом доллара, вызванным, по крайней мере, в значительной степени постепенным изменением политики количественного смягчения в США. известный как свертывание Федеральной резервной системы, в то время как ЕЦБ продолжал покупать финансовые активы. Хотя кредитное поведение немецких банков вряд ли повлияет на денежно-кредитную политику в США по очевидным причинам, решение ЕЦБ расширить свою либеральную денежно-кредитную политику было обусловлено не столько экономической ситуацией в Германии, сколько фундаментальными макроэкономическими факторами в Южной Европе (Iletzki et al. 2020).

Хотя кредитное поведение немецких банков вряд ли повлияет на денежно-кредитную политику в США по очевидным причинам, решение ЕЦБ расширить свою либеральную денежно-кредитную политику было обусловлено не столько экономической ситуацией в Германии, сколько фундаментальными макроэкономическими факторами в Южной Европе (Iletzki et al. 2020).

Германия представляет собой интересную лабораторию для изучения влияния этого движения обменного курса на реальную экономику через банковский сектор, поскольку немецкий банковский сектор накопил значительные объемы чистых активов в иностранной валюте в совокупности, но с ярко выраженными межбанковскими колебаниями. В то же время Германия является экспортоемкой экономикой с одним из самых высоких показателей отношения чистого экспорта к ВВП в мире. Таким образом, изменения обменного курса, вероятно, будут иметь значительные реальные последствия.

Рисунок 1 Обменный курс евро/доллар США с течением времени

Примечание : На этом рисунке показана месячная динамика обменного курса евро/доллар США и номинального эффективного обменного курса, взвешенного по сделкам (1 кв. 1999 г. = 100 ) вокруг эпизода обесценивания во втором квартале 2014 г. – первом квартале 2015 г. Источники данных: Федеральный резервный банк Сент-Луиса и ЕЦБ.

1999 г. = 100 ) вокруг эпизода обесценивания во втором квартале 2014 г. – первом квартале 2015 г. Источники данных: Федеральный резервный банк Сент-Луиса и ЕЦБ.

Данные и эмпирическая стратегия

Мы используем два уникальных набора данных: один на уровне банка-фирмы-кредита и один на уровне региона. Набор данных о кредитах на уровне банков и фирм составляется ежеквартально и объединяет кредитный реестр Deutsche Bundesbank с данными на уровне компаний от Amadeus и данными на уровне банков от Бундесбанка. Последний также содержит подробные данные об активах банков в иностранной валюте. Региональный набор данных объединяет данные из базы данных INKAR, которая включает данные по всем 401 административному региону Германии с годовой периодичностью, с балансовыми характеристиками местных банков.

Мы оцениваем регрессии разницы в разнице вокруг эпизода амортизации со 2 кв. 2014 г. по 1 кв. 2015 г., сравнивая период до амортизации (2 кв. 2013 г. — 1 кв. 2014 г.) с периодом после амортизации (2 кв. 2015 г. — 1 кв. 2016 г.). Наша эмпирическая стратегия основана на дифференцированной дошоковой подверженности немецких банков чистым активам в долларах США (масштабируемой по совокупным активам), при этом банки, имеющие более высокие активы в иностранной валюте, подвержены большему риску.

2015 г. — 1 кв. 2016 г.). Наша эмпирическая стратегия основана на дифференцированной дошоковой подверженности немецких банков чистым активам в долларах США (масштабируемой по совокупным активам), при этом банки, имеющие более высокие активы в иностранной валюте, подвержены большему риску.

При изучении межфирменных различий в распределении кредита идентификация также зависит от неоднородности балансовых характеристик фирм до амортизации. Следуя стандартному подходу, описанному в литературе по кредитным реестрам, мы дополнительно ограничиваем нашу выборку фирмами, имеющими отношения с несколькими банками, и включаем фиксированные эффекты фирм, чтобы таким образом контролировать спрос на кредит и изолировать эффекты предложения (Khwaja and Mian 2008).

Мы также проводим различие между банковским кредитованием фирм и других банков, чтобы изолировать влияние снижения обменного курса на межбанковский рынок. Чтобы изучить, распространяется ли дополнительное предложение кредита после обесценивания на реальную экономику, мы дополняем эти регрессии оценками роста кредита, инвестиций и занятости на уровне компаний, а также оценками роста ВВП на уровне регионов.

Наши регрессии на уровне регионов основаны на уникальной особенности банковской системы Германии, заключающейся в том, что сберегательные банки (крупнейшие из трех столпов немецкой банковской системы) ограничены конкретными географическими районами, и поэтому мы можем сопоставить их кредитование с ростом в 401 административном районе Германии.

Результаты

Наш анализ дает три основных результата.

Во-первых, обесценение евро побуждает более крупные банки со значительным объемом чистых активов в иностранной валюте расширять свое кредитное предложение. В зависимости от определения размера банка мы находим, что крупный банк с долей чистых активов в иностранной валюте на один процентный пункт выше, чем у среднего крупного банка, имеет более высокий рост кредита на 4,5-5,5 процентного пункта (для сравнения: средний рост кредита составляет -7,1% между 2013-14 и 2015-16).

Во-вторых, это увеличение может быть объяснено ростом предложения кредитов экспортно-интенсивным фирмам, а не более рискованным фирмам, и, что еще более важно, увеличением активности на межбанковском рынке. В частности, крупные банки со значительными чистыми активами в иностранной валюте увеличивают свои межбанковские кредиты небольшим банкам без значительных активов в иностранной валюте, но с более высокой долей компаний-экспортеров в их кредитном портфеле, что, в свою очередь, также позволяет небольшим банкам расширять свое кредитное предложение. . Это свидетельствует о том, что снижение обменного курса за счет увеличения ликвидности отдельных уровней отечественного банковского сектора может иметь значительные экономические последствия, даже если местные банки имеют низкую подверженность активам в иностранной валюте и, следовательно, не подвержены непосредственному влиянию шока обменного курса.

В частности, крупные банки со значительными чистыми активами в иностранной валюте увеличивают свои межбанковские кредиты небольшим банкам без значительных активов в иностранной валюте, но с более высокой долей компаний-экспортеров в их кредитном портфеле, что, в свою очередь, также позволяет небольшим банкам расширять свое кредитное предложение. . Это свидетельствует о том, что снижение обменного курса за счет увеличения ликвидности отдельных уровней отечественного банковского сектора может иметь значительные экономические последствия, даже если местные банки имеют низкую подверженность активам в иностранной валюте и, следовательно, не подвержены непосредственному влиянию шока обменного курса.

В-третьих, мы показываем, что фирмы-экспортеры, занимающие кредиты у более мелких банков с более высокой зависимостью от межбанковского рынка, увеличивают свои инвестиции после снижения обменного курса и что регионы, в которых местные банки получают выгоду от этого увеличения межбанковского заимствования, демонстрируют значительно более высокие темпы роста ВВП, чем менее подверженные риску регионы. С экономической точки зрения, мы показываем, что более подверженные риску регионы растут на 1,3–1,4 процентных пункта больше, чем менее подверженные риску регионы, в совокупности за два года после обесценивания по сравнению с двумя годами до обесценивания, что сопоставимо со средним темпом роста 11,9.%. Таким образом, колебания обменного курса за счет изменения структуры предложения банковских кредитов и увеличения межбанковской ликвидности могут иметь значительные совокупные последствия.

С экономической точки зрения, мы показываем, что более подверженные риску регионы растут на 1,3–1,4 процентных пункта больше, чем менее подверженные риску регионы, в совокупности за два года после обесценивания по сравнению с двумя годами до обесценивания, что сопоставимо со средним темпом роста 11,9.%. Таким образом, колебания обменного курса за счет изменения структуры предложения банковских кредитов и увеличения межбанковской ликвидности могут иметь значительные совокупные последствия.

В целом, крупные банки, чей собственный капитал увеличился за счет увеличения чистых активов в иностранной валюте, увеличили кредитование, в том числе через межбанковские рынки, более мелким банкам с более высокой долей экспортирующих надежных заемщиков. Это, в свою очередь, привело к увеличению инвестиций таких фирм, а в регионах более мелкие банки получили больше межбанковских кредитов.

Вклад и последствия для политики

Наши результаты соответствуют литературным данным о влиянии изменений обменного курса на реальную экономику. Хотя существует множество свидетельств того, что снижение обменного курса может сократить инвестиции компаний и реальный экономический рост, когда фирмы имеют долги в иностранной валюте (например, Aguiar, 2005 г., Kearns and Patel, 2016 г., Du and Schreger, 2022 г., Kalemli-Ozcan et al., 2021 г.), только одно исследование, по крайней мере, насколько нам известно, рассматривает влияние валютных рисков банков на эффект роста от колебаний обменного курса. В частности, Агарвал (2019 г.) показывает, что снижение (увеличение) обменного курса может привести к увеличению (уменьшению) внутреннего кредита и более высокому (более низкому) совокупному росту, когда внутренний банковский сектор имеет высокие чистые валютные активы.

Хотя существует множество свидетельств того, что снижение обменного курса может сократить инвестиции компаний и реальный экономический рост, когда фирмы имеют долги в иностранной валюте (например, Aguiar, 2005 г., Kearns and Patel, 2016 г., Du and Schreger, 2022 г., Kalemli-Ozcan et al., 2021 г.), только одно исследование, по крайней мере, насколько нам известно, рассматривает влияние валютных рисков банков на эффект роста от колебаний обменного курса. В частности, Агарвал (2019 г.) показывает, что снижение (увеличение) обменного курса может привести к увеличению (уменьшению) внутреннего кредита и более высокому (более низкому) совокупному росту, когда внутренний банковский сектор имеет высокие чистые валютные активы.

Наш вклад в литературу заключается в том, что, используя детализированные данные на уровне кредита банка-фирмы, мы можем предоставить доказательства конкретных механизмов, с помощью которых изменения обменного курса могут повлиять на предложение кредита, т. Е. Через прямое кредитование и межбанковское кредитование, и связать эти механизмы к реальному экономическому эффекту.

Последствия нашего исследования для политики заключаются в том, что последствия изменений обменного курса не ограничиваются прогнозируемыми стандартными моделями открытой макроэкономики, но критически зависят не только от совокупной структуры баланса банковской системы страны, но и от эффективности своего межбанковского рынка. Директивные органы должны учитывать эти дополнительные каналы при оценке воздействия изменений обменного курса на банковскую систему и реальную экономику.

Ссылки

Агарвал, И. (2019 г.), «Подверженность банков иностранной валюте и реальные последствия шоков обменного курса», мимео, Университет Британской Колумбии.

Агияр, М. (2005 г.), «Инвестиции, девальвация и воздействие иностранной валюты: пример Мексики», Journal of Development Economics 78(1): 95–113.

Бек, Т., Беднарек П., Каат Д. и фон Вестернхаген Н. (2022 г.), «Реальные последствия снижения обменного курса: роль предложения банковских кредитов», Документ для обсуждения CEPR 17231.