Стоит ли брать кредитную карту: Зачем нужна кредитная карта — стоит ли брать кредитную карту?

Содержание

Кредитная карта: плюсы и минусы

Кредитная карта – удобный инструмент для получения денег и безналичной оплаты. Однако вам нужно знать не только преимущества, но и недостатки при использовании.

Все «за» кредитку

Льготный период кредитной карты по праву можно назвать самым весомым плюсом такого пластика. В среднем от 50 до 60 дней деньгами банка владелец может пользоваться бесплатно. И только по истечении этого срока, если кредит не будет погашен, за средства придётся платить в соответствии с установленными процентными ставками.

Ещё один положительный момент заключается в том, что использовать кредитный лимит можно не единожды, а многократно. Только вернул задолженность – и можешь сразу по новой пустить в оборот кредитные средства.

Вы можете смело использовать кредит по своему усмотрению: оплачивать любые покупки и услуги, снимать наличные; и все это без необходимости отчитываться перед банком о целях использования займа.

Примечательно, что при расчёте за товары и услуги кредитной картой в ряде случаев есть возможность сэкономить. Банки активно запускают кобрендовые проекты с торговыми сетями и крупными компаниями, позволяющие клиентам получать дополнительные скидки.

Банки активно запускают кобрендовые проекты с торговыми сетями и крупными компаниями, позволяющие клиентам получать дополнительные скидки.

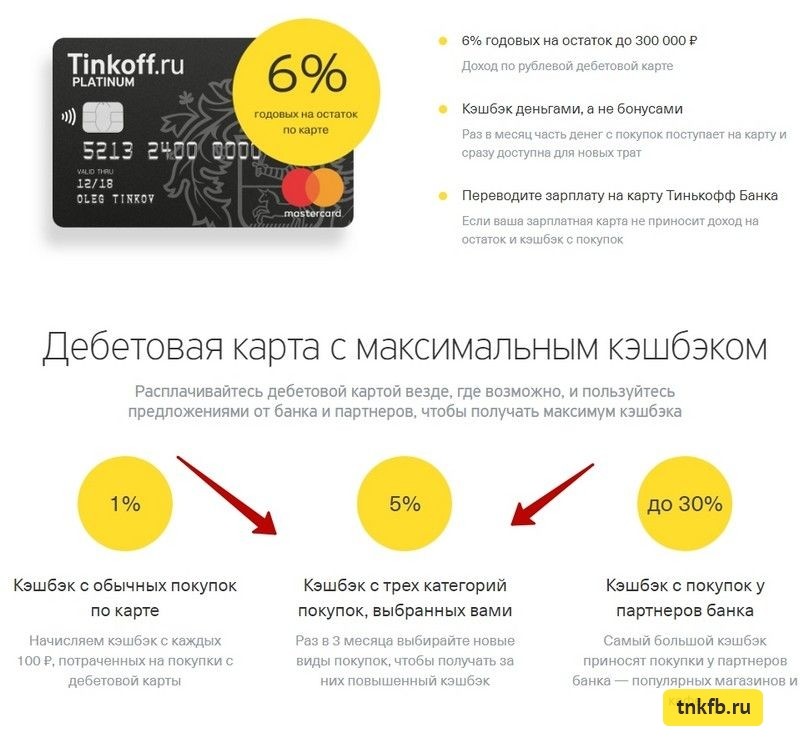

Некоторые кредитки наделены очень выгодной функцией под названием cash-back. Она подразумевает под собой возврат определённого процента от потраченной суммы покупки обратно на ваш счёт.

Никто не запрещает вам оформить несколько карт под разные цели. В таком случае вы будете всегда иметь под рукой средства на любые случаи жизни.

Все «против» кредитки

Все перечисленные плюсы, несомненно, способствуют постоянному росту спроса на этот банковский продукт. Но учитывать только их при принятии решения об оформлении пластика в корне неправильно. Как и у любого кредитного предложения, у кредитки есть ряд недостатков.

Во-первых, процентные ставки по кредиткам традиционно выше ставок по потребительским кредитам. Разница может достигать 5, а то и 10 или 15 процентных пунктов.

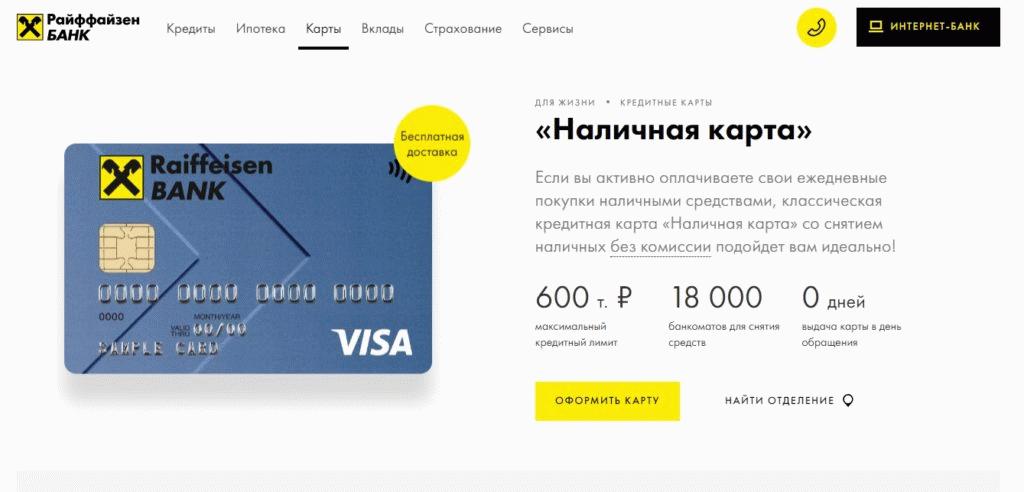

Во-вторых, за выпуск и годовое обслуживание карты в большинстве случаев придётся заплатить комиссию. Да и снятие наличных в банкомате повлечёт за собой дополнительные расходы в виде все тех же комиссий, которые могут составлять до нескольких процентов от суммы снятых средств. К тому же, льготный период кредитования в ряде банков может не распространяться на снятие наличности.

Да и снятие наличных в банкомате повлечёт за собой дополнительные расходы в виде все тех же комиссий, которые могут составлять до нескольких процентов от суммы снятых средств. К тому же, льготный период кредитования в ряде банков может не распространяться на снятие наличности.

В-третьих, кредитными картами необходимо пользоваться очень аккуратно, мошенничество в этой сфере пока никто не отменял. Ежегодно правоохранительные органы выявляют тысячи преступлений, связанных с кредитными картами.

Все эти факты не идут ни в какое сравнение с психологическими аспектами пользования картами. К ним очень легко можно привыкнуть, стать от них зависимым и даже не заметить, как долговые обязательства превысят ваши финансовые возможности.

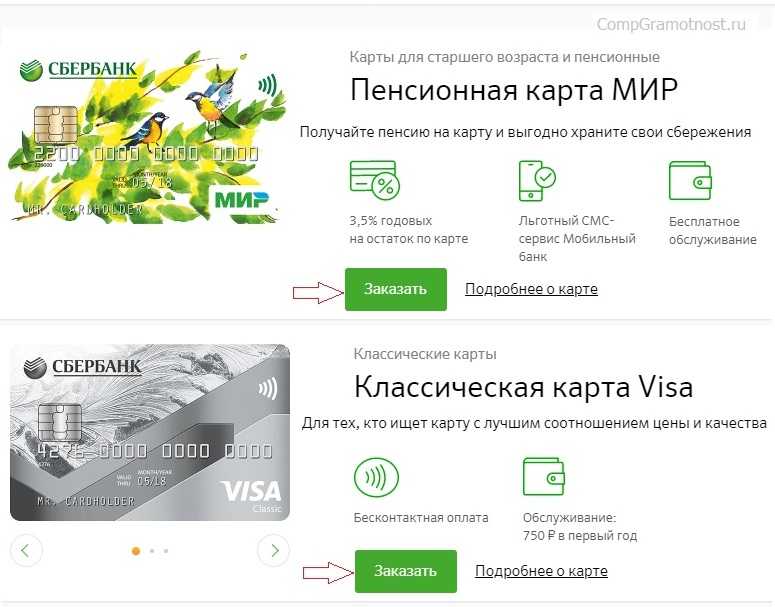

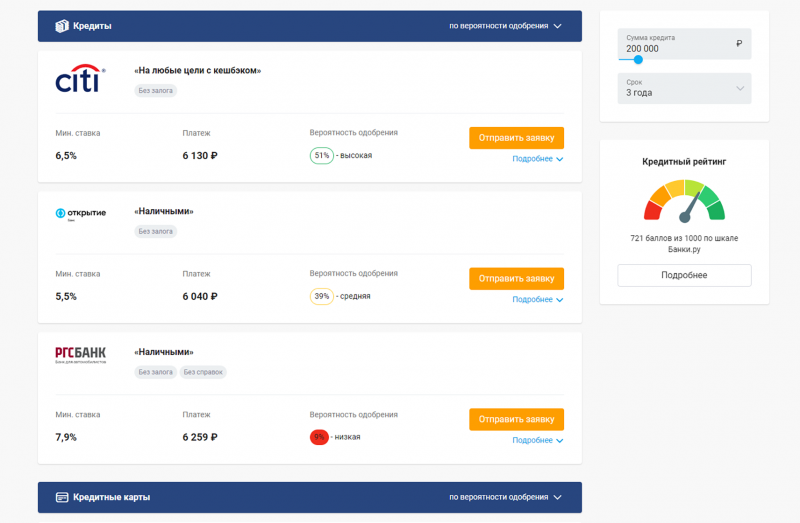

Поэтому перед тем как оформить заветную карту, лучше многократно подумать, насколько это действительно необходимо. И если плюсы для вас перевесят чашу с минусами, то дело остается только за выбором конкретного банковского предложения, сделать который всегда поможет калькулятор кредитных карт Сравни. ру.

ру.

Совет Сравни.ру: Оформляйте кредитную карту только в том случае, если уверены что сможете в срок расплачиваться по кредиту.

Интересные предложения

Альфа-Банк

Год без процентов

1.94 282 отзыва

Льготный период

365 дней

Кредитный лимит

до 500 000 ₽

Обслуживание

от 0 до 990 ₽ в год

Реклама АО «Альфа-Банк»

МТС-Банк

MTS Cashback 111 дней без %

3.21 996 отзывов

Льготный период

111 дней

Кредитный лимит

до 1 млн ₽

Обслуживание

от 0 до 149 ₽ в мес

Реклама ПАО «МТС-Банк»

Уралсиб

120 дней на максимум

2.9615 отзывов

Льготный период

120 дней

Кредитный лимит

до 1 млн ₽

Обслуживание

от 0 до 149 ₽ в мес

Реклама ПАО «БАНК УРАЛСИБ»

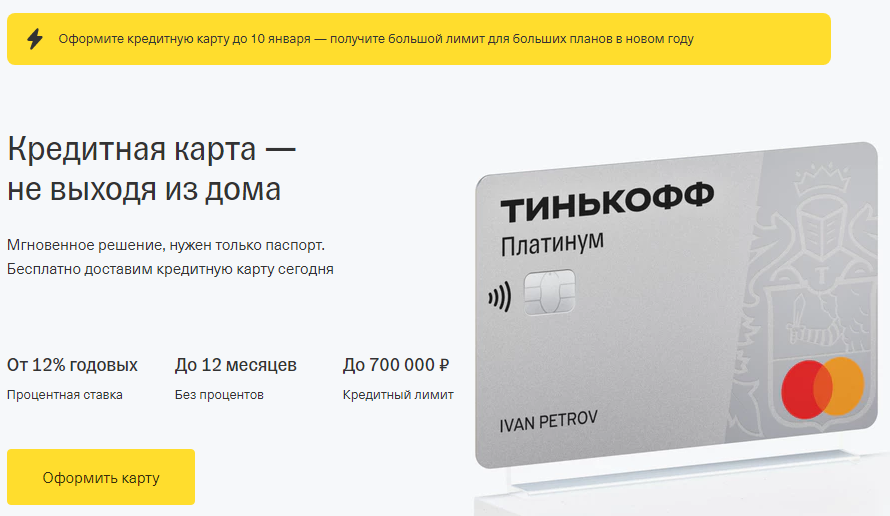

Тинькофф Банк

Тинькофф Платинум

4. 947 718 отзывов

947 718 отзывов

Льготный период

55 дней

Кредитный лимит

до 700 000 ₽

Обслуживание

590 ₽ в год

Реклама АО «Тинькофф Банк»

Сравни.ру

Банки

Кредитные карты

Путеводитель

Кредитка: плюсы и минусы

Плюсы и минусы использования кредитной и дебетовой карты

Главное различие между дебетовыми и кредитными картами проявляется в том, чьими деньгами пользуется их обладатель. Иначе говоря — кто именно выступает в роли собственника финансовых средств. Если речь идет о дебетовой карте, то она прикрепляется к текущему банковскому счету своего владельца, на котором содержатся его собственные деньги. Поскольку безналичные выплаты производятся в пределах той суммы, которая есть на счете, уйти в минус практически невозможно, за исключением некоторых ситуаций (например, в результате списания комиссионных за обслуживание при нулевом балансе).

Что же касается кредитной карты, то она позволяет распоряжаться не собственными финансами, а деньгами, принадлежащими банку. Таким образом, она выступает в качестве ссуды, которую финансовая организация предоставляет своему клиенту. Расходуемые по кредитке деньги должны возмещаться в определенный договором срок, чтобы не набежали проценты. Здесь чаще возможен уход в минус по причине просрочек, изменения кредитного лимита и других факторов. Если сравнивать тарифы по обслуживанию карт, то у кредиток он будет выше.

Преимущества пластиковых карт

Главным достоинством банковских карт любого типа является их удобство при выполнении множества финансовых операций. Посредством нее можно совершать покупки в обычных и онлайн-магазинах, делать денежные переводы, рассчитываться с контрагентами, получать зарплату и так далее. По совокупности функциональных возможностей этот платежный инструмент — вне конкуренции в плане универсальности.

Немаловажен и тот факт, что и дебетовые, и кредитные карты освобождают от необходимости пользоваться наличными. Потребитель становится более свободным в трате денег, не зависящим от содержимого кошелька на момент покупки. Помимо прочего большинство карт имеют кэшбэк — возврат процента от оплаченной суммы на счет.

Потребитель становится более свободным в трате денег, не зависящим от содержимого кошелька на момент покупки. Помимо прочего большинство карт имеют кэшбэк — возврат процента от оплаченной суммы на счет.

Какую лучше оформлять?

Как и в случаях с любыми банковскими продуктами, вопрос о том, что лучше брать — кредитную или дебетовую карту — решается в соответствии с конкретными целями и задачами. Для повседневных нужд с минимальной стоимостью обслуживания и максимально лояльными условиями оформления подойдет любой дебетовый продукт. Для людей с достаточно высоким и стабильным материальным положением эффективным помощником станет кредитка. Она позволит совершать насущные покупки на деньги банка в счет будущего дохода, а собственные средства использовать для извлечения прибыли.

Способы определения типа карты

Проще всего отличить кредитку от дебетовой карты можно визуально, если есть соответствующая отметка — Credit или Debit. Но в последнее время такая маркировка встречается все реже по соображениям безопасности. Как понять, если надпись отсутствует? Например, можно обратиться в банк по горячей линии и проверить тип карты по ее номеру, сообщив оператору личные данные и секретное слово.

Как понять, если надпись отсутствует? Например, можно обратиться в банк по горячей линии и проверить тип карты по ее номеру, сообщив оператору личные данные и секретное слово.

Другой способ — навести справки через личный кабинет интернет-банка. Если для интересующей карты указан кредитный лимит, текущий остаток и платеж к оплате при наличии долга, значит это — кредитный продукт. Также о типе можно узнать по номеру его банковской идентификации (БИН) на одном из специализированных сайтов.

Условия обслуживания

Условия по обслуживанию кредитных и дебетовых карт зависят от их категории и того банка, который их выдает. Премиальные «золотые» и «платиновые» продукты всегда обходятся дороже обычных, но имеют расширенный функционал. Прежде чем заказывать карту целесообразно определиться с приоритетами и ознакомиться с разными предложениями, чтобы выбрать наиболее выгодные.

Требования к оформлению

Процедура получения пластиковых карт достаточно простая. Для этого нужно подать заявку в банк и заказать нужный тип продукта. Это можно сделать в офисе банковского учреждения или онлайн с доставкой. Проще всего получить дебетовую карту, для ее оформления понадобится только паспорт. Решение о выдаче кредитки может занять некоторое время на проверку уровня доходов клиента. Это нужно для установления индивидуального кредитного лимита.

Для этого нужно подать заявку в банк и заказать нужный тип продукта. Это можно сделать в офисе банковского учреждения или онлайн с доставкой. Проще всего получить дебетовую карту, для ее оформления понадобится только паспорт. Решение о выдаче кредитки может занять некоторое время на проверку уровня доходов клиента. Это нужно для установления индивидуального кредитного лимита.

Комиссии

Помимо фиксированной тарифной оплаты годового обслуживания, интернет-банкинга и SMS-информирования есть комиссионные сборы в процентах. Как правило, они предусмотрены для следующих случаев:

- снятие наличных;

- перевод на карту другого банка;

- конвертация валюты.

Если используется кредитная карта, комиссия также может взиматься за применение заемных средств, при погашении или невозврате задолженности, при пополнении счета безналичным способом.

Плюсы и минусы дебетовых и кредитных карт

Помимо общих преимуществ, связанных с универсальностью и удобством безналичных операций, карты разных видов имеют свои плюсы и минусы. К достоинствам дебетового банковского продукта относятся:

К достоинствам дебетового банковского продукта относятся:

- простота оформления;

- минимальные комиссионные;

- возможность получения дохода на остаток.

Недостаток у нее один, притом весьма условный — невозможность превышения лимита.

Основные плюсы кредитной карты включают в себя:

- наличие беспроцентного периода;

- возможность моментального кредитования.

Среди минусов стоит отметить пени и штрафы за просроченное погашение долга, повышенные проценты за снятие денег, а также более бюрократизированное оформление по сравнению с дебетовой.

Почему почти каждая покупка должна совершаться с помощью кредитной карты

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Кредитные карты удобны и безопасны, они помогают увеличить кредит, упрощают составление бюджета и приносят вознаграждение. И нет, вам не нужно влезать в долги, и вам не нужно платить проценты.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Кэш раньше был королем. Люди платили за повседневные покупки наличными или чеками (которые функционально эквивалентны наличным деньгам), а кредитные карты сохраняли для крупных, нечастых покупок — если у них вообще были кредитные карты. В настоящее время кредитные карты принимаются почти везде, а некоторые люди вообще никогда не носят с собой наличные деньги.

Кредитные карты безопаснее носить с собой, чем наличные, и обеспечивают более надежную защиту от мошенничества, чем дебетовые.

Вы можете получать значительные вознаграждения, не меняя своих привычек.

Легче отслеживать свои расходы.

Ответственное использование кредитной карты — один из самых простых и быстрых способов получить кредит.

Использование кредитных карт не означает влезание в долги. Тратьте деньги, как обычно, полностью оплачивайте свой баланс каждый месяц, и вы сможете воспользоваться всеми преимуществами кредитных карт, никогда не имея долгов и не платя ни копейки в виде процентов.

Могу ли я записать это на свою карту?

Узнайте, возможно ли (или целесообразно) использовать кредит для оплаты жилья, автомобиля, студенческих ссуд и многого другого.

Кредитные карты безопаснее носить и использовать

Если вы потеряете бумажник или вас ограбят, все наличные, которые у вас были, почти наверняка исчезнут навсегда. Однако, если воры начнут тратить ваши кредитные карты, вы, как правило, не будете нести ответственность за мошеннические покупки. На то, чтобы разобраться в возникшем беспорядке, может уйти некоторое время, но вы не потеряете свои деньги.

Дебетовые карты тоже представляют опасность. Когда ваша кредитная карта используется мошенническим образом, эмитент карты теряет деньги. Когда ваша дебетовая карта используется в мошеннических целях, деньги списываются с вашего банковского счета. Предполагая, что вы сообщите о мошенничестве быстро, вы должны вернуть свои деньги — в конце концов. Может пройти какое-то время, пока все не уладится. В течение этого времени чеки могут возвращаться, автоматические платежи могут быть отклонены из-за нехватки средств, и у вас могут возникнуть трудности с оплатой счетов.

В течение этого времени чеки могут возвращаться, автоматические платежи могут быть отклонены из-за нехватки средств, и у вас могут возникнуть трудности с оплатой счетов.

Кредитные карты приносят легкие вознаграждения

Вознаграждения по кредитным картам существуют, чтобы побудить вас использовать вашу кредитную карту, и они действительно очень убедительны. С помощью простой карты с фиксированной ставкой, по которой выплачивается одинаковая сумма при каждой покупке, вы можете вернуть 1,5% или даже 2% от каждого потраченного доллара либо в виде наличных, либо в виде баллов или миль, которые можно использовать для оплаты проезда или других вещей. Тратите 1000 долларов в месяц, и вы сможете зарабатывать от 180 до 240 долларов в год без особых усилий.

Другие карты дают более высокие вознаграждения в определенных категориях расходов, таких как продукты, бензин или рестораны. Объедините несколько карт, и вы сможете значительно увеличить свои награды.

Spending | Rewards rate | Annual rewards | |

|---|---|---|---|

Groceries | $400 / month | ||

Restaurants | $150 / месяц | • 5% на три месяца • 3% на девять месяцев | |

$100 / месяц | • 5% в течение шести месяцев • 3% в течение шести месяцев | ||

Amazon.com | $ 100 / месяц | • 5% для шести месяцев 9000 9000 9000 9000 9000. • 2%. for six months | |

Streaming media | $50 / month | ||

Travel | $1,000 / year | ||

Все остальное | $ 1000 / месяц | ||

Смотрите, как урегулируются 9006

GROCERES

7

. возврат до 6000 долларов США в год на расходы в супермаркетах США, затем 1% (применяются условия — см. тарифы и сборы).

возврат до 6000 долларов США в год на расходы в супермаркетах США, затем 1% (применяются условия — см. тарифы и сборы).

Рестораны

В течение трех месяцев: Кэшбэк Discover it® возвращает 5% наличными на сумму до 1500 долларов США в квартал на расходы в категориях, которые вы активируете, и 1% на другие покупки. В 2020 году рестораны составляли категорию 5% в течение одного квартала.

В течение девяти месяцев: Chase Freedom Flex℠ зарабатывает 3% возврата денег в ресторанах.

Газ

В течение трех месяцев: Chase Freedom Flex℠ возвращает 5% наличными на сумму до 1500 долларов США в ежеквартальных расходах в категориях, которые вы активируете. В 2020 году у Chase в течение трех месяцев были заправочные станции категории 5%.

На три месяца: В 2020 году в рамках программы Discover it® Cash Back заправочные станции были включены в категорию 5 % в течение трех месяцев.

В течение шести месяцев: карта Blue Cash Preferred® от American Express дает 3% возврата наличных на заправочных станциях в США (применяются условия).

Amazon.com

В течение шести месяцев: в 2020 году Chase and Discover использовала Amazon.com как категорию 5% в течение трех месяцев за штуку.

В течение шести месяцев: карта Citi® Double Cash возвращает 2% наличных за все покупки — 1% при покупке и 1% при оплате.

Потоковое мультимедиа

Путешествия

Все остальное

Однако предостережение: не тратьте больше, чем обычно, только для того, чтобы получить дополнительные награды. Небольшой возврат денег не компенсирует дополнительные 100 долларов в продуктовом магазине или дополнительные 250 долларов за одежду. И если вы переносите остаток из месяца в месяц, проценты, которые вы платите, могут более чем съесть стоимость ваших вознаграждений, поэтому платите полностью, когда это возможно.

Кредитные карты помогут вам отслеживать расходы

Учет вашего бюджета может быть проблемой, независимо от того, как вы тратите свои деньги. Но выяснить, куда ушли наличные деньги, особенно сложно. Потеряйте квитанцию, и часто нет другой записи о том, сколько вы потратили и где вы их потратили. Чеки? Забудьте ввести один из них в свой реестр чеков, и вам придется подождать, пока получатель обналичит его, прежде чем вы сможете отследить его (а некоторые люди печально известны тем, что хранят чеки месяцами).

При использовании кредитных карт вся информация отображается в вашем онлайн-аккаунте почти в режиме реального времени. Кроме того, многие эмитенты автоматически классифицируют покупки в соответствии с продавцом:

Покупки по кредитной карте Chase, идентифицируемой по категориям.

Большинство крупных эмитентов также позволяют создавать отчеты, чтобы увидеть, сколько вы потратили в различных категориях в данном месяце, или за текущий год, или за указанный вами период:

Отчет о расходах по кредитной карте Chase.

Если вы используете приложение для составления бюджета, такое как Mint или You Need a Budget, вы можете импортировать данные со своей кредитной карты и банковских счетов. Это позволяет легко отнести каждую покупку к категории бюджета и увидеть, где вы переплачиваете, а где вы можете немного разориться.

Кредитные карты помогают создать кредит

Вам не нужно иметь кредитную карту, чтобы иметь хороший кредит, и вам, конечно же, не нужно иметь баланс. Но осторожное использование кредитной карты — единственный лучший способ улучшить свой кредитный рейтинг, а хорошая кредитная история открывает многие двери. Это облегчает поиск жилья, независимо от того, проверяет ли потенциальный арендодатель вашу кредитную историю, прежде чем дать вам ключи, или вы подаете заявку на ипотеку для покупки дома. Операторы сотовой связи, страховые агенты и коммунальные предприятия также могут использовать вашу кредитную историю, чтобы определить ваше право на получение помощи и даже ваши ставки. Это может даже повысить ваши шансы на получение работы, так как многие работодатели проверяют кредитоспособность соискателей.

Это может даже повысить ваши шансы на получение работы, так как многие работодатели проверяют кредитоспособность соискателей.

Если у вас есть кредитная карта, регулярные небольшие покупки, поддержание низкого баланса и своевременная оплата счетов со временем улучшат вашу кредитную историю.

Когда не следует использовать кредитную карту

Когда вам придется платить дополнительную комиссию: Продавцы платят комиссию за обработку каждый раз, когда вы используете кредитную карту. В большинстве случаев эти сборы включены в цены продавца, как и любые другие расходы на ведение бизнеса. Но иногда продавец может переложить стоимость обработки на вас напрямую, взимая авансовый сбор или «комиссию за удобство» за использование вашей кредитной карты. В этих случаях вы, вероятно, захотите заплатить каким-то другим способом, если вознаграждение по вашей кредитной карте не достаточно велико, чтобы компенсировать надбавку.

Если вы не хотите, чтобы продавец платил комиссию: Точно так же вы можете избегать использования кредитных карт у мелких продавцов, которых вы особенно хотите поддерживать. Они могут оценить это, если вы заплатите наличными или чеком, потому что тогда им не придется платить комиссию за обработку. Даже дебетовые карты лучше кредитных с точки зрения продавцов, потому что плата за обработку дебетовых карт, как правило, ниже, чем та, которую они заплатили бы за транзакцию по кредитной карте.

Они могут оценить это, если вы заплатите наличными или чеком, потому что тогда им не придется платить комиссию за обработку. Даже дебетовые карты лучше кредитных с точки зрения продавцов, потому что плата за обработку дебетовых карт, как правило, ниже, чем та, которую они заплатили бы за транзакцию по кредитной карте.

Когда вы не хотите тратить слишком много: Некоторым людям трудно контролировать свои расходы, когда они используют кредитную карту. Этот пятизначный лимит кредитной карты может помешать вам вспомнить, почему вам не следует покупать этот блестящий предмет. Если ваш кредитный лимит близок или вы беспокоитесь о том, чтобы накопить большой баланс кредитной карты, вы можете воспользоваться своей дебетовой картой или использовать наличные.

Пользователи кредитных карт имеют множество преимуществ. Проведите исследование, чтобы найти лучшую кредитную карту для вас. Просто убедитесь, что вы можете тратить с умом, какой бы способ оплаты вы ни выбрали.

Тарифы и сборы по карте Blue Cash Preferred® от American Express см. на этой странице.

на этой странице.

Об авторах: Вирджиния К. Макгуайр — бывший автор кредитных карт для NerdWallet. Подробнее

Пол Соуси — ведущий редактор кредитных карт в NerdWallet. Он работал в USA Today и Des Moines Register и имеет степень магистра делового администрирования. Подробнее

В той же заметке…

Получите больше умных денежных движений — прямо на ваш почтовый ящик больше от ваших денег.

Нормально ли никогда не иметь кредитной карты? – Forbes Advisor

Обновлено: 3 августа 2021 г., 9:00

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Вполне допустимо не получать кредитную карту. Потребители могут полностью платить наличными, чеком или дебетовой картой и при этом создавать положительную кредитную историю с помощью других видов кредитов. Согласно отчету Федеральной резервной системы об экономическом благополучии домохозяйств США за май 2021 года, 83% потребителей в США имели хотя бы одну кредитную карту в 2020 году, что может означать, что до 17% потребителей в США обходятся без нее. Любой желающий может использовать наличные для совершения покупок или получить дебетовую карту в банке для дополнительного удобства.

Согласно отчету Федеральной резервной системы об экономическом благополучии домохозяйств США за май 2021 года, 83% потребителей в США имели хотя бы одну кредитную карту в 2020 году, что может означать, что до 17% потребителей в США обходятся без нее. Любой желающий может использовать наличные для совершения покупок или получить дебетовую карту в банке для дополнительного удобства.

Однако, несмотря на то, что в США есть способы обойти отсутствие кредитной карты, у этого есть и недостатки. Вот что вам нужно знать, если вы решили жить без пластика.

Минусы отсутствия кредитной карты

Отказ от кредитных карт может затруднить создание достойной кредитной истории с хорошим кредитным рейтингом. Как правило, студенты колледжей (или даже активные старшеклассники, если родители подписали или добавили их в качестве авторизованных пользователей) получают первую кредитную карту в школе, что позволяет рано приступить к созданию кредитной истории. Как только они будут готовы купить автомобиль с помощью автокредита или купить дом и взять ипотечный кредит, их кредитная история должна быть достаточно глубокой, чтобы можно было получить одобрение на получение кредита. Без такой истории может быть трудно совершать крупные финансовые покупки в дальнейшей жизни.

Без такой истории может быть трудно совершать крупные финансовые покупки в дальнейшей жизни.

Использование только наличных или дебетовой карты также может иметь ограниченный потенциал вознаграждения. Одним из преимуществ владения определенными типами кредитных карт является получение вознаграждения или возврата денег за ваши повседневные расходы, такие как продукты, бензин или туристические покупки. Некоторые банки США предлагают небольшие вознаграждения по дебетовым картам, но найти дебетовые карты с вознаграждением может быть сложно.

Еще одним недостатком оплаты дебетовыми картами является то, что они не предлагают такой же тип защиты от покупок или мошенничества, как кредитные карты. Возврат мошеннических покупок на расчетный счет может занять больше времени или вообще не произойти в зависимости от банка или ситуации.

И, наконец, такие действия, как аренда автомобиля или проживание в гостиничном номере, могут быть более сложными, если вы используете только дебетовую карту. Некоторые компании берут большой депозит с вашего расчетного счета, если вы используете дебетовую карту, что может заморозить ваши деньги на несколько дней.

Некоторые компании берут большой депозит с вашего расчетного счета, если вы используете дебетовую карту, что может заморозить ваши деньги на несколько дней.

Способы решения проблем, связанных с отсутствием кредитной карты

Несмотря на некоторые существенные недостатки, есть способы создать хорошую кредитную историю и сохранить здоровую финансовую историю без оформления кредитной карты:

- Используйте наличные или дебетовую карту, чтобы ограничить расходы. Когда доступны только наличные или дебетовая карта, вы ограничены в расходах из того, что есть на руках или на вашем банковском счете. Почти невозможно потратить больше, чем есть. Это может быть эффективной формой бюджетной дисциплины. Дебетовые карты также более удобны, чем наличные, особенно для совершения покупок в Интернете.

- Повышайте кредитоспособность, своевременно оплачивая другие кредиты или счета. Студенческие ссуды или ссуды на покупку автомобиля, подписанные одним из родителей, по-прежнему учитываются в кредитной истории ссудополучателя.

Своевременные платежи могут улучшить кредитный рейтинг заемщика, но таким образом может потребоваться больше времени для создания хорошей кредитной истории. Своевременная оплата других счетов, таких как арендная плата, коммунальные услуги, телефон или кабельное телевидение, иногда может учитываться в кредитной истории. Хотя об этих платежах обычно не сообщается в бюро кредитных историй, существуют бесплатные программы, которые позволяют это сделать. Например, Experian предлагает бесплатную программу Experian Boost, которая добавит положительную историю платежей по счетам в кредитный отчет Experian.

Своевременные платежи могут улучшить кредитный рейтинг заемщика, но таким образом может потребоваться больше времени для создания хорошей кредитной истории. Своевременная оплата других счетов, таких как арендная плата, коммунальные услуги, телефон или кабельное телевидение, иногда может учитываться в кредитной истории. Хотя об этих платежах обычно не сообщается в бюро кредитных историй, существуют бесплатные программы, которые позволяют это сделать. Например, Experian предлагает бесплатную программу Experian Boost, которая добавит положительную историю платежей по счетам в кредитный отчет Experian. - Станьте авторизованным пользователем. Чтобы стать авторизованным пользователем чужой учетной записи кредитной карты, пользователю не требуется открывать собственную учетную запись кредитной карты. Это может быть полезным обходным путем для людей, у которых есть ответственный друг или член семьи, который готов помочь им построить свою кредитную историю. Как авторизованный пользователь, пользователь получит все преимущества, связанные с положительной кредитной историей и кредитным рейтингом, при условии, что основной владелец счета своевременно производит платежи и ежемесячно погашает остаток.

Прежде чем стать авторизованным пользователем, убедитесь, что эмитент кредитной карты сообщает кредитным бюро об активности авторизованного пользователя.

Прежде чем стать авторизованным пользователем, убедитесь, что эмитент кредитной карты сообщает кредитным бюро об активности авторизованного пользователя. - Получить кредит строителя кредита. Кредиты для создания кредита помогают людям создать хорошую кредитную историю, если они ежемесячно вносят своевременные платежи. При одобрении кредита на строительство кредита кредитор будет удерживать небольшую или большую сумму денег, которую заемщик должен выплатить в рассрочку. Как только они погасят весь кредит, все деньги будут разблокированы и могут быть помещены на текущий или сберегательный счет. Как правило, это не лучший способ получить кредит, поскольку он требует затрат, но это доступный вариант.

Найдите лучшие кредитные карты на 2022 год

Ни одна кредитная карта не является лучшим вариантом для каждой семьи, каждой покупки или любого бюджета. Мы выбрали лучшие кредитные карты таким образом, чтобы они были максимально полезны для самого широкого круга читателей.

Учить больше

Bottom Line

Можно не оформлять кредитную карту, но это может быть не лучшим способом перевода денег в зависимости от ваших финансовых целей. Однако есть способы создать хороший кредит без него, например, подать заявку на получение кредита для строителя кредита, стать авторизованным пользователем и получить кредит, своевременно оплачивая другие счета. Однако использование только наличных или дебетовой карты для оплаты имеет свои недостатки. Дебетовые карты не предлагают такой же тип защиты от покупок или мошенничества, и они часто не имеют одинаковых вознаграждений за возврат денег или бонусов за регистрацию. Обязательно изучите все преимущества и недостатки отсутствия кредитной карты, прежде чем полностью отказаться от нее.

Эта статья была полезной?

Оцените эту статью

★

★

★

★

★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Чонси вырос на ферме в сельской местности на севере Калифорнии. В 18 лет он сбежал и увидел мир с рюкзаком и кредитной картой, обнаружив, что истинная ценность любого очка или мили — это опыт, который они облегчают. Он чувствует себя как дома на тракторе, но понял, что возможность находится там, где он ее находит, а дискомфорт интереснее, чем самоуспокоенность.

Диа Адамс — известный эксперт по семейным путешествиям и настоящая мама двоих подростков в районе метро округа Колумбия. Она посетила более 45 стран и жила в Таиланде, Китае и Ирландии (где родился ее сын). У ее детей более 20 штампов в собственных паспортах. Ее страсть заключается в том, чтобы показать семьям, как путешествовать больше, сохраняя при этом свои сбережения и здравомыслие. Ее путеводитель Disney World Hacks является бестселлером на Amazon.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью.

Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью.

Своевременные платежи могут улучшить кредитный рейтинг заемщика, но таким образом может потребоваться больше времени для создания хорошей кредитной истории. Своевременная оплата других счетов, таких как арендная плата, коммунальные услуги, телефон или кабельное телевидение, иногда может учитываться в кредитной истории. Хотя об этих платежах обычно не сообщается в бюро кредитных историй, существуют бесплатные программы, которые позволяют это сделать. Например, Experian предлагает бесплатную программу Experian Boost, которая добавит положительную историю платежей по счетам в кредитный отчет Experian.

Своевременные платежи могут улучшить кредитный рейтинг заемщика, но таким образом может потребоваться больше времени для создания хорошей кредитной истории. Своевременная оплата других счетов, таких как арендная плата, коммунальные услуги, телефон или кабельное телевидение, иногда может учитываться в кредитной истории. Хотя об этих платежах обычно не сообщается в бюро кредитных историй, существуют бесплатные программы, которые позволяют это сделать. Например, Experian предлагает бесплатную программу Experian Boost, которая добавит положительную историю платежей по счетам в кредитный отчет Experian. Прежде чем стать авторизованным пользователем, убедитесь, что эмитент кредитной карты сообщает кредитным бюро об активности авторизованного пользователя.

Прежде чем стать авторизованным пользователем, убедитесь, что эмитент кредитной карты сообщает кредитным бюро об активности авторизованного пользователя.