Тинькофф рефинансирование кредитов других банков физическим лицам: Как сделать рефинансирование в Тинькофф

Содержание

Рефинансирование кредитов в Тинькофф Банке для физических лиц

Банк Тинькофф рефинансирование кредитов других банков предлагает в двух формах. Основная программа рассчитана на перевод совокупной задолженности по ипотеке и другим потребительским кредитам в данную кредитную организацию. Вторая программа предполагает погашение обычных потребительских кредитов за счёт суммы, полученной по договору с Тинькофф Банком. Эти две программы составляют основу института рефинансирования в данной организации.

Содержание:

-

Общая информация

-

Рефинансирование в Тинькофф Банке — кредиты + ипотека

-

Условия рефинансирования

-

Требования к соискателям

-

Как оформить рефинансирование в Тинькофф Банке

-

Рефинансирование через оформление единого кредита

-

Какие отзывы оставляют те, кто брал такой кредит

В нюансах рефинансирования разбирались специалисты Бробанк. ру.

ру.

Рефинансирование потребительских кредитов упразднено несколько лет назад. В классическом варианте данная программа пока недоступна пользователям. Но два действующих смежных предложения в целом достаточно эффективно заменяют стандартное рефинансирование.

В настоящее время услуги доступны только физическим лицам. Здесь предусматриваются определенный выбор:

- Все действующие кредиты + ипотека объединяются в один общий ипотечный кредит.

- Тинькофф Банк выделяет сумму на погашение задолженности в другой кредитной организации — только по потребительским кредитам (без ипотеки).

Рефинансирование кредита в Тинькофф Банке по условиям зависит от выбранной программы. Естественно, должны соблюдаться начальные требования: ипотека + кредиты или просто кредиты, без ипотеки.

Рефинансирование в Тинькофф Банке — кредиты + ипотека

Наименование программы звучит как рефинансирование ипотеки. То есть, в банк можно перевести ипотечные обязательства на более выгодных условиях. Как при классическом варианте применения данной опции.

Как при классическом варианте применения данной опции.

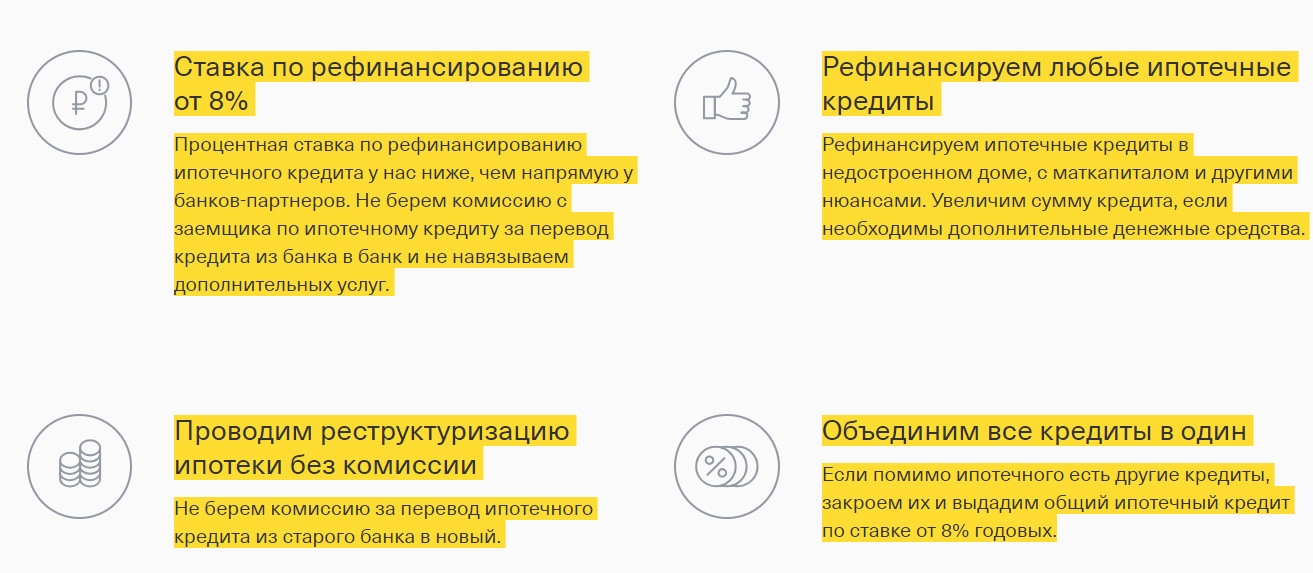

Предложение уникально по той причине, что пользователи могут объединить все свои кредиты в один, прибавить к ним ипотеку, и обратиться в Тинькофф Банк за соответствующей программой.

В данном случае Тинькофф Банк выступает в роли кредитного агента (брокера). Заявки, поступающие на сервер банка передаются в партнёрские организации

Вероятность одобрения при таком варианте взаимодействия — традиционно высокая.

В данном случае Тинькофф Банк выступает в роли кредитного агента (брокера). Заявки, поступающие на сервер банка передаются в партнёрские организации. Подобная схема взаимодействия намного выгодней по условиям, чем прямое обращение в один из партнёрских банков.

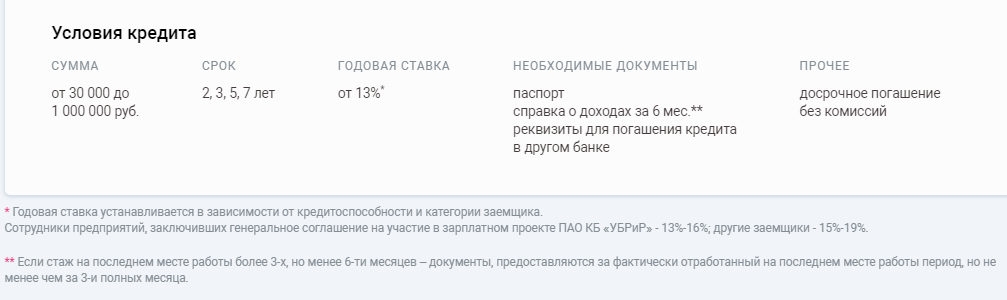

Условия рефинансирования

Если используется данная схема — с кредитом и ипотекой одновременно, то примерные условия клиент сможет узнать при помощи специального кредитного калькулятора. Вместе с этим, предусматривается начальная система значений, от которых нужно отталкиваться:

- Процентная ставка — от 9%.

- Сумма — в пределах совокупного сложения всех потребительских кредитов и ипотеки.

- Срок — до 30 лет.

Все основные условия рассчитываются примерно. Точные показатели будут озвучены после одобрения заявки.

Крайне важно помнить: Тинькофф Банк здесь выступает не кредитором, а брокером. Рефинансирование будет производиться сторонней кредитной организацией — партнером, которые доверяет ТКС Банку проведение первичной верификации всех соискателей.

Данное партнерство, в первую очередь, положительно сказывается на условиях, предлагаемых партнерскими банками. Они намного выгоднее стандартных.

Требования к соискателям

Учитывая, что кредитором может быть любой банк, входящий в партнёрскую сеть, обозначение точных требований будет достаточно сложным процессом. Первое требование касается кредитной нагрузки. При многочисленных непогашенных кредитных обязательствах оформление данной программы может не быть доступным.

Нагрузка не должна быть непосильной для соискателя. Чтобы рефинансировать кредит в Тинькофф Банке, необходимо иметь возможности нормального исполнения обязательств.

Чтобы рефинансировать кредит в Тинькофф Банке, необходимо иметь возможности нормального исполнения обязательств.

Отказ поступит по следующим причинам:

- Длительные просрочки.

- Сумма задолженности намного превышает стоимость ипотечного жилья и сумму потребительских кредитов.

- Соискатель находится на стадии судебного взыскания по одной из программ.

Важно: рефинансирование должно улучшить текущее положение заёмщика. Под улучшением понимается получение более выгодных условий: снижения ставки, увеличение сроков, предоставление кредитных каникул, пересмотр графика платежей.

Учитывая, что кредитором может быть любой банк, входящий в партнёрскую сеть, обозначение точных требований будет достаточно сложным процессом

Если ничего из этого не предполагается, то в обращении за услугой не будет смысла. Если новая программа не улучшает текущее положение заемщика, то последний на ее оформление только потеряет время.

Как оформить рефинансирование в Тинькофф Банке

Оформление в Банке Тинькофф считается формальной процедурой. Фактически, здесь ничего оформлять не придется. Пользователи переходят в раздел «Рефинансирование», находят соответствующий продукт, и подают по нему заявку. После ее обработки банк укажет список с наименованиями кредитных организаций, работающих в регионе нахождения соискателя.

При достижении консенсуса новая кредитная организация погасит все совокупные обязательства своего клиента. В этом заключается суть рефинансирования — когда все кредиты можно объединить в один

Далее с соискателем на связь выходит менеджер Тинькофф Банка для обсуждения дальнейшего взаимодействия. Если условия рефинансирования заинтересуют пользователя, он может выбрать конкретную кредитную организацию, которая со 100% долей вероятности согласится на сотрудничество. При этом, по заверению специалистов ТКС Банка, независимо от наименования кредитной организации, появляться в офисе придется только один раз — для оформления документов.

При достижении консенсуса новая кредитная организация погасит все совокупные обязательства своего клиента. В этом заключается суть рефинансирования — когда все кредиты можно объединить в один, который по общим условиям будет намного выгодней прежних программ.

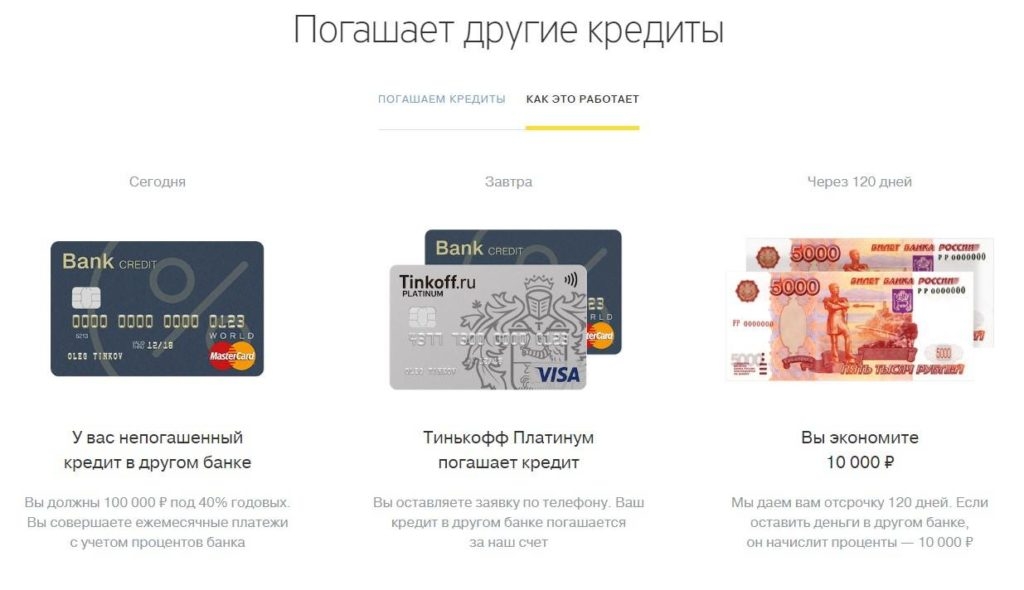

Рефинансирование через оформление единого кредита

Среди программ банка есть одна основная под наименованием «Кредит наличными». Изначально она является не целевой. При необходимости на стадии подачи заявки пользователи могут указать цель, на которую они планируют расходовать средства. Основные из направлений кредитования граждан:

- Ремонтные работы.

- Лечение.

- Путешествие.

- Покупка недвижимости.

- Погашение кредитов в сторонних кредитных организациях.

В данном случае рефинансирование производится посредством оформления программы с последней целью в списке. Заемщик обращается в Тинькофф Банк, чтобы погасить сторонние кредитные обязательства. Без значимой выгоды оформление данной программы не будет иметь практического смысла.

К примеру, пользователь имеет непогашенный кредит в условном российском банке по ставке в 17-20%. В нынешних условиях такая ставка считается недостаточно выгодной. Данный пользователь обращается в Тинькофф Банк за описываемой услугой. Оценив его показатели, банк предлагает ему условия: выдачу достаточной суммы на погашение первичных обязательств под 12-15%. Соответственно, выгода здесь очевидна.

Заемщик обращается в Тинькофф Банк, чтобы погасить сторонние кредитные обязательства. Без значимой выгоды оформление данной программы не будет иметь практического смысла

В отличие от классического варианта рефинансирования, здесь пользователь получает кредитную сумму на руки. Все последующие расчеты по погашению кредитной задолженности заемщик ведет самостоятельно. Тинькофф Банк со своей стороны никак не контролирует данные процессы. На какое-то время у условного заемщика появляется на одно кредитное обязательство больше, с помощью которого он избавляется от обременительных условий. Данный продукт оформляется по стандартной схеме — через подачу заявки на кредит наличными в ТКС Банке.

Данный продукт оформляется по стандартной схеме — через подачу заявки на кредит наличными в ТКС Банке.

Какие отзывы оставляют те, кто брал такой кредит

Отсутствие стандартного рефинансирования в данной кредитной организации никак не сказывается на популярности заменяющих программ. Заемщики выбирают предложения банка по нескольким причинам. Если брать в расчет программу «ипотека + потребительские кредиты», то, благодаря посредничеству ТКС, соискатели могут рассчитывать на высокую степень одобрения с более выгодными условиями.

Банк сотрудничает с рядом сторонних кредитных организаций, которые предлагают лучшие условия рефинансирования. На обращение в каждую из этих организаций у условного соискателя уйдет больше месяца. Вместо этого посредством одной простейшей заявки он одновременно решает большинство сопутствующих вопросов.

Что касается второй программы, то здесь крайне важно указывать цель — погашение сторонних обязательств. Банк Тинькофф возьмет данное обстоятельство в расчет. Пользователю будут предложены условия с учетом его нынешнего положения. Оформление «простого» нецелевого кредита не предоставит ему подобных преференций. Соответственно, назначение оформления кредита здесь играет ключевую роль. Все достаточно прозрачно, без скрытых схем и непонятных формулировок. Поэтому отзывы в своем большинстве положительные.

Пользователю будут предложены условия с учетом его нынешнего положения. Оформление «простого» нецелевого кредита не предоставит ему подобных преференций. Соответственно, назначение оформления кредита здесь играет ключевую роль. Все достаточно прозрачно, без скрытых схем и непонятных формулировок. Поэтому отзывы в своем большинстве положительные.

Подписаться на Телеграм

Подписаться на Яндекс Дзен

ЦБ РФ сохраняет ключевую ставку на уровне 7,5% — Реальное время

09:00, 03.11.2022

Что случилось?

На недавнем заседании правления ЦБ принял решение сохранить ключевую ставку на уровне 7,5%. Многие аналитики считали такой результат базовым вариантом регулятора. Хотя ЦБ отмечает падение деловой активности в стране, он пока не готов предпринимать дальнейшие шаги по смягчению своей политики. Это связано с высокими инфляционными ожиданиями бизнеса и населения, которые с лета даже выросли. Хотя частичная мобилизация сдерживает рост цен, она не может быть импульсивной реакцией на инфляцию в будущем.

Хотя частичная мобилизация сдерживает рост цен, она не может быть импульсивной реакцией на инфляцию в будущем.

Аналитики считают, что в положительном варианте ЦБ мог бы снизить ключевую ставку на 25 или 50 б.п., то есть до 7,25% или 7,5%. Однако после недавнего заседания и последующей пресс-конференции регулятор действительно взял курс на остановку цикла сокращения. Председатель ЦБ Эльвира Набиуллина отметила, что возможно «движение вверх и вниз».

Фото: cbr.ru

Заместитель Председателя Банка России Алексей Заботин дополнил ее мысль и прямо заявил, что вариант снижения ключевой ставки на недавнем заседании Совета директоров в этом году рассматриваться не будет. Это будет 16 декабря.

«Если бы мы считали возможность снижения ключевой ставки на следующем заседании существенной, мы бы указали это в заявлении после заседания совета директоров», — заявил он.

Что ждет ЦБ?

Среднесрочный прогноз ЦБ, появившийся после заседания, практически не изменился. Ранее ЦБ опубликовал свои прогнозы после совещания по ключевой ставке 22 июля, когда снизил этот показатель сразу на 160 б.п., до 8% годовых.

Ранее ЦБ опубликовал свои прогнозы после совещания по ключевой ставке 22 июля, когда снизил этот показатель сразу на 160 б.п., до 8% годовых.

Итак, в новом среднесрочном прогнозе медиана ключевой ставки зафиксирована на уровне 10,6%. В сносках ЦБ написал, что этот показатель рассчитан с учетом того, что средний курс с 31 октября до конца года составит 7,4-7,6%.

Косвенно это может означать, что в базовом сценарии на итоговом в этом году заседании Банка России будет рассматриваться вопрос о сохранении ключевой ставки на сегодняшнем уровне 7,5%. В то же время наличие или диапазон от 7,4 до 7,6% свидетельствует о том, что возможен вариант изменения ключевой ставки на 25 б.п., то есть ее падение до 7,25% или повышение до 7,75%.

Ключевая ставка Банка России. Фото: скриншот cbr.ru

Инфляционные ожидания тоже меняются. Если рост цен после заседания 22 июля прогнозировался на уровне 12-15%, то теперь верхний порог опустился до 13%.

«Годовая инфляция продолжает постепенно замедляться. Годовой темп роста потребительских цен снизился до 13,7% (после 14,4% в августе), по состоянию на 21 октября — до 12,0%», — говорится в сообщении ЦБ по итогам заседания 28 октября.

Годовой темп роста потребительских цен снизился до 13,7% (после 14,4% в августе), по состоянию на 21 октября — до 12,0%», — говорится в сообщении ЦБ по итогам заседания 28 октября.

При этом в 2023 г. Банк России прогнозирует инфляцию на уровне 5-7%, а к 2024 г. она может вернуться к целевому уровню 4%. Однако прогнозируется снижение ключевой ставки в ближайшие годы. Так, по оценке ЦБ, среднегодовая цифра может составить 6,5-8,5%, 6-7% в 2024 г., 5-6% в 2025 г.

Эти цифры не отличаются от оценки на 22 июля. Единственное исключение — в последний среднесрочный прогноз добавлены оценки на 2025 год.

Почему ЦБ меняет ключевую ставку?

«Изменение ключевой ставки — это базовый вариант регулирования экономики и инфляции в стране», — заявили в разговоре с «Реальным временем» аналитик Freedom Finance Global Владимир Чернов и управляющий партнер GetMiner Эрнест Раевский.

«Инфляция – это рост потребительских цен на товары и услуги. Более высокий уровень инфляции означает более высокую стоимость или те же продукты с течением времени. Другими словами, это обесценивание денег настолько, насколько выросла цена на товары и услуги», — сказал Владимир Чернов.

Другими словами, это обесценивание денег настолько, насколько выросла цена на товары и услуги», — сказал Владимир Чернов.

При этом Эрнест Раевский отмечает, что ключевая ставка – это процент, под который ЦБ выдает кредиты коммерческим банкам и принимает от них депозиты. А на фоне роста инфляции рост этого показателя способствует повышению стоимости денег и сдерживанию инфляции.

Ключевая ставка Банка России и инфляция с 1 января 2022 г. по 1 ноября 2022 г. Фото: скриншот cbr.ru

«Повышая процентную ставку, ЦБ тем самым повышает стоимость денег и сдерживает инфляцию: ставки по кредитам растут вверх, а компании берут меньше кредитов, меньше тратят на покупки. Это сдерживает рост цен на товары и услуги и замедляет инфляцию», — сказал он.

Кроме того, снижение ключевой ставки приводит к снижению ставок по кредитам, что делает их более привлекательными. Поэтому у населения появляется искусственно больше денег, и их покупательная способность растет. Так люди начинают покупать больше товаров и услуг, из-за чего цены на них начинают расти, то есть растет инфляция.

Также Эрнест Раевский отмечает, что снижение ключевой ставки помогает оживить бизнес в кризис.

Как можно заработать на росте ключевой ставки?

Помимо замедления инфляции, более высокая ключевая ставка повышает депозитные ставки. Таким образом, люди призваны экономить больше, чем тратить. При удешевлении национальной валюты доходы от банковских депозитов помогают полностью или частично сохранить покупательную способность: эти доходы компенсируют рост цен.

«Ставки по депозитам растут после повышения ставки рефинансирования, потому что доходность ОФЗ коммерческие банки покупают для повышения доходности», — объясняет Владимир Чернов.

Так, например, 18 марта при ключевой ставке 20% Банк России заявил, что средние депозитные ставки в 10 крупнейших банках страны выросли до 20,51%. Это помогло спасти материальное положение людей в условиях экономических неурядиц и стремительно растущей инфляции. Днем ранее стало известно, что спрос на депозиты у россиян вырос на 369%.