У меня много кредитов: Как выбраться из долговой ямы: разные стратегии

Содержание

Что делать, если долгов по кредиткам слишком много, а стабильного дохода нет?

Этот текст написал читатель Т—Ж. Если вы тоже хотите поразмышлять о чем-то вслух и открыть свою дискуссию, заполните эту форму.

В прошлом году мы с девушкой взяли в разных банках несколько кредитов на развитие бизнеса.

Аноним

не знает, как избавиться от долгов

При этом у нас уже были другие кредитные продукты и небольшие долги, которые можно было закрыть с одной-двух зарплат.

В результате мы зафиксировали убыток и продали бизнес, а с девушкой расстались по причинам, не связанным с финансами. В итоге сейчас на мне висит несколько задолженностей в разных банках.

Список долгов:

- Кредит наличными на 320 000 Р на 5 лет под 13,9% с ежемесячным платежом в 7430 Р. Осталось погасить порядка 263 000 Р.

- Кредитная карта с грейс-периодом в 100 дней на 212 000 Р под 39,99% в случае просрочки. На карте около 10 000 Р, плюс в ближайшее время переведу примерно 25 000 Р.

- Кредитная карта с грейс-периодом в 100 дней на 98 000 Р под те же 39,99% в случае просрочки. Практически пустая: на карте всего около 5000 Р.

- Кредитная карта Тинькофф AliExpress на 101 000 Р под 29,9% годовых. Пустая, с овердрафтом в 9000 Р.

Официально я не трудоустроен, работаю на фрилансе. Соответственно, доход колеблется в пределах от 15 000 до 45 000 Р в месяц. Также есть несколько подработок, которые оплачиваются «в конверте».

Кроме того, есть источник дохода, который объясняет такие большие траты: я гик и тестирую большое количество разных гаджетов, а после их продаю. Занимаюсь техникой из-за рубежа, поэтому иногда необходимы средства для этого дела. Это накладывает определенные ограничения: деньги могут просто «повиснуть в воздухе». Например, сейчас таким образом заморожены порядка 70 000 Р.

Раньше я всегда самостоятельно справлялся с финансовыми трудностями, но в этот раз ситуацию усугубили внезапные траты на здоровье. К тому же обе кредитные карты нужно закрыть в один день, что не дает «перелить» средства с одной на другую.

Я крайне аккуратный заемщик, и за все время у меня не было ни одной (!) просрочки, имею положительный скоринг свыше 800 баллов, слежу за всей этой информацией. Банки присылают предварительно одобренные предложения, но в последний раз, когда я пытался согласиться, получил отказ, так как по карте не было «финансовых движений». Меня это беспокоит, да и я порядком устал ото всей этой кутерьмы с картами.

Пожалуйста, помогите определиться с выбором и понять, что делать в такой довольно сложной и нетипичной ситуации.

Я уже понял, что загнал себя в не самое завидное положение, поэтому с нового года начну активно развивать финансовую грамотность. Подумываю о том, чтобы взять рефинансирование или второй потребительский кредит, чтобы закрыть все имеющиеся обязательства.

Дискуссии.Обсуждаем финансовые вопросы и даем советы друг другу

Задать свой вопрос

Как избавиться от долгов: несколько действенных советов

10 февраля 2021

Неумение распоряжаться своими финансами часто играет злую шутку: порой долгов может стать так много, что они превратятся в непосильную ношу. Мы подскажем, как исправить ситуацию. Будьте готовы проявить настойчивость и следовать плану.

Мы подскажем, как исправить ситуацию. Будьте готовы проявить настойчивость и следовать плану.

Один из первых шагов к жизни без долгов — уменьшение кредитной нагрузки. Снизить сумму выплаты за счёт снижения процентной ставки поможет рефинансирование. Например, можно рефинансировать ипотеку, автокредит, кредит наличными и на покупку товаров, а также кредитную карту.

Рефинансировать кредит

Несколько причин, почему люди не могут выбраться из долгов

- Желание пустить пыль в глаза. Пальто демократичного бренда греет не хуже люксовой вещи. Бюджетный автомобиль так же быстро довозит до работы, как крутая машина. Но многие предпочитают влезть в долги и жить не по средствам ради имиджа.

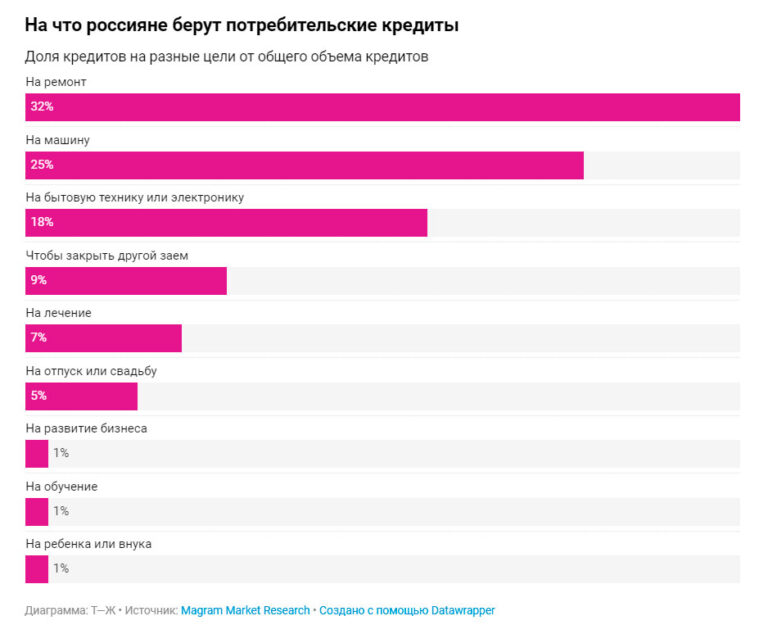

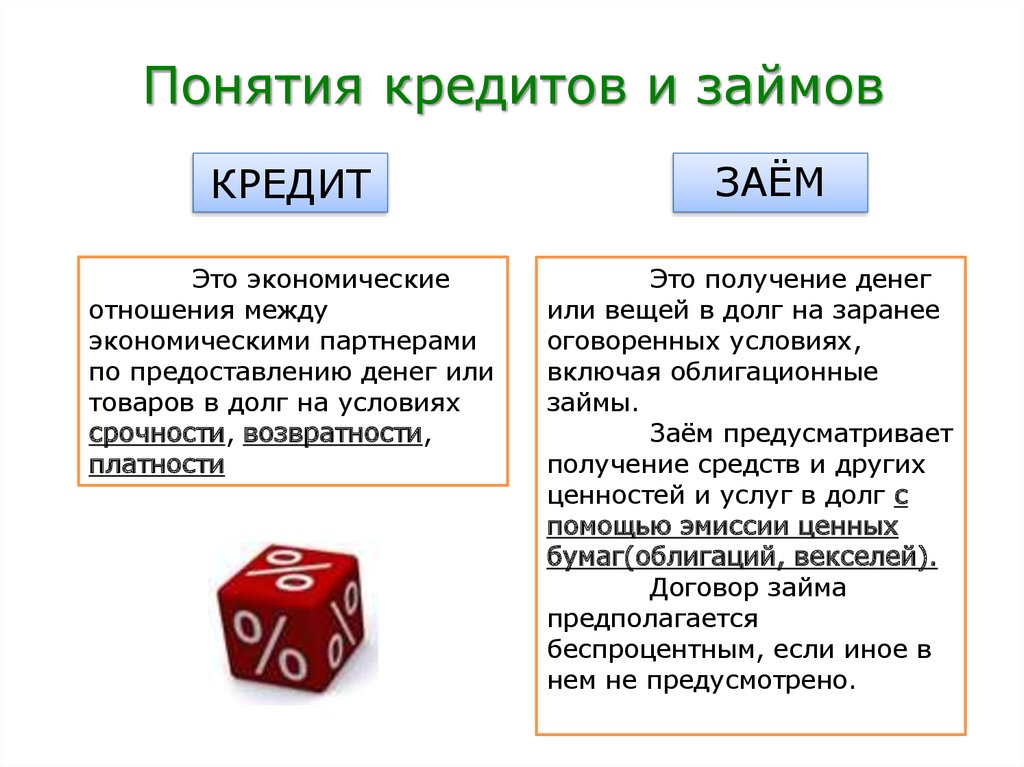

- Непонимание сути займа. Например, люди часто рассматривают кредит в банке как лёгкий способ исполнить сиюминутное желание. Хочу модный смартфон — возьму микрозайм. Хочу дорогую машину — оформлю автокредит. Мечтаю покорить девушку — возьму кредит на отпуск. Понимание, что деньги нужно возвращать, причём с процентами, приходит позже.

- Отсутствие накоплений. Когда возникает потребность и нет собственных денег, чтобы её удовлетворить, появляются долги. Чтобы их избегать, нужно учиться откладывать и копить.

- Отсутствие силы воли. Жизнь в долг — такая же вредная привычка, как курение или употребление алкоголя. Человек не может отказать себе в слабости и разорвать порочный круг. Самовоспитание и повышение финансовой грамотности — верный путь к успеху.

Что не поможет выбраться из долгов

Людям свойственно искать лёгкие пути и очень сложно себя дисциплинировать. Поэтому при решении проблем с долгами многие действуют неправильно:

- Пытаются погасить долги за счёт новых займов, например в микрофинансовых организациях. Это прямая дорога в кредитную кабалу.

- Занимают крупные суммы у друзей и родных. Если вы не сумеете отдать деньги в срок, отношения будут испорчены. Поэтому втягивать в свои финансовые проблемы близких можно только в случае, если ситуация критическая.

Что делать, чтобы избавиться от долгов?

Совет 1.

Составьте список долгов

Составьте список долгов

Не все ведут учёт своей задолженности, вероятно, чтобы не испытывать чувство вины. Но врага нужно знать в лицо, поэтому лучше точно знать, кому и сколько вы должны. Распишите все долги по такой схеме: кредитор, ставка, срок, баланс, минимальный платёж.

Совет 2. Расставьте приоритеты

Нужно понять, какие долги закрыть в первую очередь, а какие могут подождать. Для этого делим все обязательства на «длинные» и «короткие».

«Короткие» — это чаще всего избыточные расходы, к которым привели наши хотелки. К этой категории относятся: задолженность по микрозаймам и кредитным картам, а также потребительские кредиты наличными. При этом «долгие» — это вложения в будущее: автокредит, кредиты на обучение и развитие бизнеса, ипотека. В самом названии «короткий» кроется рецепт — за них нужно браться в первую очередь и с ними можно легко справиться в сжатые сроки.

Совет 3. Сообщите о проблемах кредитору

Если доходов недостаточно для уплаты всех кредитов, идите в банк и честно признайтесь в этом. Банковский специалист оценит ситуацию и поможет найти решение, которое устроит обе стороны. Допускать просрочки и тем более скрываться — плохой вариант, так как будет испорчена ваша кредитная история.

Банковский специалист оценит ситуацию и поможет найти решение, которое устроит обе стороны. Допускать просрочки и тем более скрываться — плохой вариант, так как будет испорчена ваша кредитная история.

Какие варианты вам могут предложить?

- Кредитные каникулы — лучший выход при временных финансовых трудностях: поиске новой работы после увольнения, лечении и т. п. Платежи будут заморожены или пересмотрены на определённый срок, как правило, от трёх месяцев, а потом возобновятся. Возможно несколько вариантов: ничего не платить, платить меньшую сумму или только проценты.

- Рефинансирование — оформление нового кредита для уплаты старого, но на более выгодных условиях. Актуально, если кредит взят давно и за это время процентные ставки упали или если кредитов несколько и хочется объединить их в один более выгодный. Рефинансирование может провести и текущий, и новый кредитор.

- Реструктуризация — продление срока кредитования, за счёт которого снизится ежемесячный платёж.

Процентов в итоге придётся заплатить больше, зато платежи станут посильными.

Процентов в итоге придётся заплатить больше, зато платежи станут посильными.

Совет 4. Платите сверх минимума

Значительную часть минимального платежа по кредиту составляют проценты, поэтому, накидывая сверху даже незначительную сумму, вы быстрее расквитаетесь с долгами. Добавляйте к каждому платежу 10% и вносите деньги регулярно (если нужно, поставьте напоминание), это позволит приучиться к финансовой дисциплине. А в дальнейшем привычка откладывать 10% поможет с накоплениями.

Совет 5. Подключите автоплатежи

Делать покупки всегда приятнее, чем платить по долгам. Чтобы рука не дрогнула, подключите автоматический платёж с карты. Деньги будут списываться в указанное время и дату, тем самым вы дисциплинируете себя, исключите просрочки и сможете жить с чистой совестью.

Совет 6. Считайте расходы

В мобильных приложениях многих банков вы можете анализировать свои траты. Также можно установить на смартфон дополнительное приложение по управлению доходами и расходами или фиксировать их в записной книжке или блокноте. Правило работает, если учитывать траты даже на мелочи, например, на покупку ручки или журнала. Такой подход позволит увидеть, по какой категории вы тратите много и от чего можете отказаться. Вот несколько очевидных путей экономии, которые мы игнорируем:

Правило работает, если учитывать траты даже на мелочи, например, на покупку ручки или журнала. Такой подход позволит увидеть, по какой категории вы тратите много и от чего можете отказаться. Вот несколько очевидных путей экономии, которые мы игнорируем:

- чаще пользоваться общественным транспортом, а не такси;

- покупать в магазинах перекусы, а не в кафе;

- отказаться от дорогого абонемента в спортзал и купить его во время распродаж и сезонных/праздничных предложений или вообще перейти на онлайн-тренировки;

- готовить самому, а не заказывать готовую еду с доставкой и многое другое.

Совет 7. Не пренебрегайте планированием

У вас скоро день рождения? Выделите сумму заранее и не превышайте бюджет. Предстоит семейное торжество, поездка или вечеринка? Чуть урежьте месячный бюджет, чтобы уложиться, или возьмите подработку.

Совет 8. Увеличьте доход

Чтобы меньше экономить, нужно больше зарабатывать. Подумайте, как увеличить доход. Один из вариантов — монетизировать ваше хобби или полезные навыки: фотография, написание текстов, создание иллюстраций или 3D-графики. Такой вид дополнительного заработка даёт вам возможность стать самозанятым и брать заказы от юридических лиц. Возможно, у вас вообще получится поставить на поток свой собственный бизнес, что значительно улучшит ваше финансовое положение.

Такой вид дополнительного заработка даёт вам возможность стать самозанятым и брать заказы от юридических лиц. Возможно, у вас вообще получится поставить на поток свой собственный бизнес, что значительно улучшит ваше финансовое положение.

Материал по теме

Что нужно знать о самозанятости: плюсы, минусы и как оформить

Совет 9. Не копите ненужные вещи

У вас есть модное пальто, но вы его не носите, потому что вам неудобно, — кому-то оно идеально подойдёт, поэтому его можно продать. Много места занимает массивный дубовый шкаф — избавьтесь от него и купите стильную этажерку, которая не съест пространство. Одним словом, проведите ревизию. Вы удивитесь, как много можно выручить за ненужные вам вещи.

Совет 10. Разберитесь с кредитными картами

Кредитки — дело хорошее, они выручают до зарплаты и помогают купить сразу дорогую вещь без похода в офис банка. Но вот просрочек лучше не допускать. Если кредиток несколько, в первую очередь погасите долг по той, где наивысший процент. Задумайтесь, прежде чем совершите импульсивную покупку: первое правило финансово грамотного человека — тратить меньше, чем зарабатывать. При правильном использовании кредитные карты могут помочь ещё и в экономии — для этого выбирайте карты с бесплатным выпуском и кэшбэком, которые позволяют возвращать проценты за приобретённые товары и услуги. Например, такую карту можно оформить в МТС Банке.

Задумайтесь, прежде чем совершите импульсивную покупку: первое правило финансово грамотного человека — тратить меньше, чем зарабатывать. При правильном использовании кредитные карты могут помочь ещё и в экономии — для этого выбирайте карты с бесплатным выпуском и кэшбэком, которые позволяют возвращать проценты за приобретённые товары и услуги. Например, такую карту можно оформить в МТС Банке.

Оформить карту с кэшбэком

И, пожалуй, главный совет — когда избавитесь от долгов, возьмите привычки грамотного планирования расходов за правило, ставьте чёткие финансовые цели и твёрдо идите к ним.

Теги:

- Деньги

- Общество

- МТС Банк

Расскажите друзьям об этом материале:

Ещё по теме

Деньги10 ноября 2022

Как пополнить мобильный счёт МТС без комиссии

Деньги9 ноября 2022

Оплатите налог на недвижимость не выходя из дома и заработайте на этом

Деньги1 ноября 2022

Как управлять финансами в приложении МТС Банка: оплата счетов, переводы, кредиты, инвестиции

Популярное

МТС Касса18 ноября 2022

Как открыть ИП в 2022 году

Родители17 ноября 2022

Как настроить смартфон для ребёнка

Викторина15 ноября 2022

Нас 8 миллиардов: исторический тест с демографическим подтекстом

Сервисы МТС

Сколько личных кредитов я могу получить одновременно?

В этой статье:

- Можете ли вы получить более одного личного кредита?

- Стоит ли иметь несколько личных кредитов?

- Как несколько личных кредитов влияют на ваш кредит?

Если у вас уже есть личный кредит, но вы хотите взять еще один, вы можете задаться вопросом, разрешит ли это ваш кредитор. У вас может быть несколько личных кредитов у некоторых кредиторов, или вы можете взять несколько кредитов, используя разных кредиторов. Это просто сводится к политике и ограничениям кредитора. Вот что вам нужно знать.

У вас может быть несколько личных кредитов у некоторых кредиторов, или вы можете взять несколько кредитов, используя разных кредиторов. Это просто сводится к политике и ограничениям кредитора. Вот что вам нужно знать.

Можете ли вы получить более одного личного кредита?

Разочаровывающий ответ на вопрос о том, сколько личных кредитов вы можете получить одновременно, звучит так: «Это зависит». Вот от чего это зависит:

- Сколько личных кредитов у вас уже есть у кредитора, к которому вы подаете заявку. Некоторые ограничивают вас одним или двумя кредитами.

- Сумма в долларах, которую вы уже имеете в личном кредите у кредитора. Например, ваш кредитор может не ограничивать количество кредитов, которые вы можете иметь, но ограничивать вас максимальным размером в 50 000 долларов США среди всех личных кредитов, удерживаемых у них.

- Соотношение вашего долга к доходу или достаточно ли денег для оплаты нового счета после того, как вы позаботились о других финансовых обязательствах.

- Ваш кредитный рейтинг и то, как вам удавалось выплачивать свои предыдущие личные кредиты.

В конце концов, одобрение остается на усмотрение кредитора. Если вы получили одобрение на более чем один личный кредит, вы можете иметь более одного кредита. Одним из способов сделать это является использование различных кредиторов. Таким образом, ограничения на количество кредитов, которые вы можете получить, или на то, сколько вы можете занять у данного кредитора, не будут определяющими факторами.

Вам придется жонглировать несколькими платежами, но если вы будете делать платежи вовремя, каждый раз, это не повредит вашему кредитному рейтингу, а скорее поможет.

Это хорошая идея иметь несколько личных кредитов?

Может быть хорошей идеей иметь более одного личного кредита, но также может быть целесообразно изучить другие возможности для получения кредита, который вам нужен.

Если вы, как правило, своевременно оплачиваете свои счета и хорошо справляетесь с первым личным кредитом, было бы неплохо взять еще один личный кредит. Допустим, вы взяли личный кредит, чтобы консолидировать задолженность по кредитной карте, и теперь вы хотите взять кредит, скажем, на свадьбу. Личный кредит может быть стоит рассмотреть.

Допустим, вы взяли личный кредит, чтобы консолидировать задолженность по кредитной карте, и теперь вы хотите взять кредит, скажем, на свадьбу. Личный кредит может быть стоит рассмотреть.

Если личный кредит может помочь вам получить лучшую процентную ставку по погашению долга, возможно, стоит взглянуть. Убедитесь, что вы понимаете, сколько вы платите за сборы, и что это того стоит для вас.

Если личные кредиты являются заплатками, чтобы попытаться покрыть растущий разрыв между вашими расходами и вашими доходами, дополнительные кредиты могут усугубить проблему. Вместо этого может быть разумным поговорить с кредитным консультантом о ваших вариантах.

Прежде чем подавать заявку на получение второго или третьего личного кредита, было бы неплохо проверить, соответствуете ли вы требованиям для менее дорогого способа занять деньги.

Как несколько личных кредитов влияют на ваш кредит?

То, как несколько персональных кредитов повлияют на ваш кредит, зависит от того, как вы ими управляете.

Если вы платите вовремя, несколько личных кредитов (как и любые кредиты в рассрочку) могут помочь вашей кредитной истории. Кредитные баллы поощряют своевременные платежи.

Подача заявки на получение нескольких личных кредитов за короткий период времени может привести к небольшому снижению ваших баллов, но любое снижение обычно носит временный характер. Это происходит, когда кредитор проверяет вашу кредитоспособность — это называется жестким расследованием или жестким вытягиванием. Такая проверка кредитоспособности может снизить ваш кредитный рейтинг на несколько пунктов. Тем не менее, многие кредиторы проводят предварительную квалификацию, используя мягкую процедуру, которая не влияет на ваш кредит, чтобы дать вам представление о том, имеете ли вы право на получение кредита.

Если несколько личных кредитов означают, что вы пропустите платеж, вы можете в конечном итоге заплатить комиссию за просроченные платежи. Если платежи задерживаются по крайней мере на 30 дней и о них сообщается в бюро кредитных историй, это, вероятно, повредит вашей кредитной истории. Одно из решений: перевести платежи на автоплатеж, но только в том случае, если на вашем счету всегда достаточно денег для оплаты платежа.

Одно из решений: перевести платежи на автоплатеж, но только в том случае, если на вашем счету всегда достаточно денег для оплаты платежа.

Практический результат

Если вы можете получить одобрение, вы можете получить столько личных кредитов, сколько захотите. У некоторых кредиторов есть долларовые лимиты или ограничение на количество кредитов, которые вы можете иметь одновременно, поэтому вам может потребоваться использовать разных кредиторов.

Дополнительный личный кредит может быть хорошей идеей, но не всегда. Проверьте другие варианты, прежде чем подавать заявку на другой. Чтобы помочь вам подать заявку на получение кредита, который вам, скорее всего, будет одобрен, вы можете использовать соответствующий инструмент, такой как Experian CreditMatch TM , который может дать вам представление о процентной ставке и сроке, который вам может быть предложен для кредита, который вы хотите .

Сколько личных кредитов вы можете получить одновременно?

Персональные кредиты

Как LendingTree получает выплаты?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 21 января 2022 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Большинство кредиторов не ограничивают количество личных кредитов, которые вы можете получить одновременно. Вместо этого они обычно устанавливают максимальную сумму, которую вы можете занять.

Тем не менее, обычно не очень хорошая идея занимать деньги налево и направо. Хотя существует множество кредиторов, которые выдадут вам более одного личного кредита, у вас должен быть реалистичный план того, как вы будете возвращать долг в любое время, когда решите взять новый кредит.

Хотя существует множество кредиторов, которые выдадут вам более одного личного кредита, у вас должен быть реалистичный план того, как вы будете возвращать долг в любое время, когда решите взять новый кредит.

- Можете ли вы иметь несколько личных кредитов одновременно ?

- Сколько кредитов вы можете получить от того же кредитора ?

- Какие ограничения на личные кредиты вы должны проверить перед применением?

- На что следует обратить внимание при подаче заявления на получение нескольких личных кредитов?

- Могут ли несколько личных кредитов иметь смысл ?

- Как вы можете повысить свои шансы на то, что получит одобрение на второй кредит?

- Какие есть альтернативы персональным кредитам?

Можете ли вы иметь несколько личных кредитов одновременно?

Да. Многие кредиторы разрешают несколько непогашенных личных кредитов. Вы можете взять личный кредит в нескольких банках или онлайн-кредиторах, если вы соответствуете требованиям. Однако, если у вас уже есть большой непогашенный долг, кредитор может не одобрить вам дополнительный кредит.

Вы можете взять личный кредит в нескольких банках или онлайн-кредиторах, если вы соответствуете требованиям. Однако, если у вас уже есть большой непогашенный долг, кредитор может не одобрить вам дополнительный кредит.

Сколько кредитов вы можете получить от одного и того же кредитора?

Каждый кредитор имеет свою собственную политику в отношении личных кредитов. У некоторых есть ограничения на количество или общую сумму займа, а у других нет. Имейте в виду, что даже для кредиторов, которые разрешают несколько личных кредитов, вы можете не быть одобрены, если непогашенный долг негативно влияет на ваш кредитный рейтинг.

Вот некоторые политики ведущих кредиторов, предоставляющих персональные кредиты:

| Кредитор | Сколько кредитов вы можете взять | Сколько вы можете одолжить |

| Американ Экспресс | 2 | 40 000 долларов США |

| Авангард | 1 | 35 000 долларов США |

| Лучшее яйцо | 2 | 50 000 долларов США |

| Откройте для себя | Без ограничений | 35 000 долларов США |

| ЛендингКлуб | Без ограничений | 40 000 долларов США |

| Лайтстрим | Без ограничений | 100 000 долларов США |

| Маркус от Goldman Sachs ® | Без ограничений | 40 000 долл. США США |

| Проспер | 2 | 50 000 долл. США |

| Ракетные кредиты | 1 | 45 000 долл. США |

| SoFi Bank, N.A. | 2 | 100 000 долларов США |

| Выскочка | 2 | 50 000 долларов |

| Уэллс Фарго Банк | Без ограничений | 100 000 долларов США |

Некоторые кредиторы устанавливают определенные требования, прежде чем вы сможете взять дополнительный кредит. Best Egg, например, предоставит дополнительный кредит только в том случае, если у вашего первого кредита хорошая репутация. Проспер рекомендует вносить своевременные платежи по первому кредиту в течение как минимум шести месяцев, прежде чем подавать заявку на получение следующего. Между тем, American Express говорит, что вам нужно будет подождать 60 дней с момента получения первого кредита, прежде чем вы сможете взять еще один.

Если вы должны личный кредит другому кредитору, это не обязательно лишает вас права брать взаймы у нового. Большинство кредиторов смотрят на ваши долги, историю погашения, кредитный рейтинг и другие факторы, чтобы определить, имеете ли вы право на получение кредита.

Какие ограничения на личные кредиты вы должны проверить перед подачей заявки?

Если вы ищете кредиторов и хотите получить второй личный кредит в будущем, вам нужно связаться с кредитором напрямую или найти информацию о том, сколько личных кредитов вы можете получить одновременно на их веб-сайте. У разных кредиторов будут разные ограничения.

Wells Fargo Bank, например, не имеет ограничений на количество личных кредитов, которые вы можете получить одновременно. Другие, в том числе Avant и Rocket Loans, позволяют вам иметь только один непогашенный кредит. И вы можете обнаружить, что некоторые кредиторы не предоставляют подробную информацию о своей кредитной политике в Интернете — вот где может пригодиться обращение в службу поддержки клиентов кредитора напрямую.

На что следует обратить внимание при подаче заявки на несколько личных кредитов?

- Ваш кредит будет затронут. Подача заявки на новый кредит приведет к сложному расследованию, что приведет к падению вашего кредитного рейтинга. Хотя запросы составляют только 10% от вашего FICO Score, они могут оказать существенное влияние, если вы только недавно установили кредит. Чем больше запросов, тем выше риск низкого кредитного рейтинга, поэтому внимательно изучите свой кредитный рейтинг, прежде чем брать второй личный кредит.

- Отношение вашего долга к доходу увеличится. Мало того, что сумма, которую вы должны, повлияет на ваш кредитный рейтинг, но также может лишить вас права на получение нового кредита. Чтобы рассчитать отношение долга к доходу, разделите общую сумму ежемесячных платежей по долгу на свой валовой ежемесячный доход и умножьте результат на 100, чтобы получить процент. Если вы считаете, что в будущем вам снова придется занимать, будьте осторожны, чтобы не увеличить соотношение долга к доходу слишком высоко.

- Вы можете получить более высокую процентную ставку по второму кредиту. Если ваш кредитный рейтинг хуже, чем был, когда вы подали заявку на свой первый личный кредит (что, вероятно, будет — вы взяли больше долга, и это после тщательного расследования), кредитор будет рассматривать вас как больший риск, чем когда вы подали заявку на свой первый кредит. Это означает, что вы можете застрять с высоким APR, что может затруднить погашение кредита.

- Вы можете попасть в долговую ловушку. Жонглирование несколькими долгами может вызвать финансовый стресс и снизить ваш доход. Чем больше денег вы вложите в погашение долга, тем меньше вам придется покрывать ежемесячные расходы. Если вы начнете отставать по своим счетам и брать больше, просто чтобы не отставать от расходов, вы можете в конечном итоге застрять в непреодолимом цикле долгов.

- Второй кредит может сделать вас финансово уязвимым. Сейчас у вас может быть достаточно дохода, чтобы покрыть несколько ежемесячных платежей, но что, если вы столкнетесь с падением дохода, потерей работы или другой неудачей? Имея непогашенный долг делает вас уязвимыми для этих неожиданных событий.

Могут ли иметь смысл несколько личных кредитов?

В некоторых ситуациях имеет смысл взять несколько личных кредитов. Например, если вы уже взяли личный кредит для консолидации долга по кредитной карте, но теперь вы сталкиваетесь с непредвиденными расходами, такими как ремонт автомобиля, может иметь смысл подать заявку на второй кредит.

Или, если вы взяли личный кредит для крупных расходов, таких как свадьба, и теперь вам нужно покрыть расходы на реконструкцию дома, чтобы вы могли продать свой дом по более высокой цене, возможно, имеет смысл взять еще один кредит для этой цели. Тем не менее, вы никогда не должны занимать больше, чем вы можете позволить себе вернуть.

Как повысить шансы на одобрение второго кредита?

- Проверьте свой кредитный отчет. Прежде чем подать заявку, оцените свои шансы на одобрение, просмотрев последние изменения в вашем кредитном рейтинге.

- Следите за своими платежами.

Некоторые кредиторы требуют несколько последовательных своевременных платежей, прежде чем вам будет одобрен второй кредит. Даже для тех, кто этого не делает, история своевременных платежей повысит ваши шансы на одобрение.

Некоторые кредиторы требуют несколько последовательных своевременных платежей, прежде чем вам будет одобрен второй кредит. Даже для тех, кто этого не делает, история своевременных платежей повысит ваши шансы на одобрение. - Погасить прочие долги . Чем больше вы сможете уменьшить отношение долга к доходу, тем лучше. Попробуйте погасить все свои кредитные карты, прежде чем подавать заявку на второй личный кредит.

- Увеличьте свой доход или сохраните его на стабильном уровне. По крайней мере, вы должны поддерживать стабильный доход. Если вы изо всех сил пытаетесь не отставать от своих расходов и выплачивать свои долги, может быть хорошей идеей найти вторую работу или подработку, чтобы помочь вам вернуться в нужное русло в финансовом отношении.

- Не занимайте слишком много. Точно рассчитайте, сколько денег вам нужно и сколько вы можете себе позволить выплатить, и не просите слишком много.

- Рассмотрим поручителя. Если ваш кредитный рейтинг ухудшился с тех пор, как вы подали заявку на первый кредит, подумайте о том, чтобы попросить кого-нибудь с отличной кредитной историей подписать кредит для вас. Вам одобрят кредит с более низкой процентной ставкой, а это значит, что вы сможете погасить его быстрее.

- Найдите лучшего кредитора для вас. Некоторые кредиторы сосредотачиваются на кредитах для конкретных целей, некоторые ориентированы на людей в пределах определенного кредитного диапазона, а у некоторых есть особые требования. Поиск кредитора, который лучше всего подходит для вас, поможет вам повысить шансы на одобрение.

Какие есть альтернативы потребительским кредитам?

Хотя личные кредиты могут помочь вам покрыть большие или непредвиденные расходы, может не иметь смысла брать несколько личных кредитов одновременно. Вот несколько альтернатив, которые следует рассмотреть, прежде чем брать еще один кредит:

Savings

0% APR credit card

Payment plan

Secured or cosigned loan

Credit card cash advance

Ссуда под залог жилья или кредитная линия

Сбережения

Если вам не нужно покрывать расходы прямо сейчас, рассмотрите возможность накопления на них средств. Таким образом, вам не придется брать в долг или платить проценты, которые в конечном итоге сделают ваши расходы еще больше.

Таким образом, вам не придется брать в долг или платить проценты, которые в конечном итоге сделают ваши расходы еще больше.

Кредитная карта 0% годовых

Другой вариант — подать заявку на получение кредитной карты с рекламным периодом 0% годовых. Некоторые карты позволяют беспроцентно расплачиваться за покупки в течение года и более. Просто убедитесь, что вы погасили остаток до окончания рекламного периода и начала начисления процентов. Скорее всего, вам понадобится хороший кредитный рейтинг, чтобы претендовать на эти предложения.

План платежей

В зависимости от вашей покупки вы можете согласовать план платежей с магазином или поставщиком услуг. Например, многие врачи и стоматологи предлагают планы платежей, чтобы вы могли со временем оплачивать свой счет, не занимая для этого кредит.

Обеспеченный или совместный кредит

В то время как заемщики с хорошей кредитной историей могут претендовать на конкурентоспособные ставки по необеспеченному личному кредиту, лица с более низким кредитным рейтингом могут рассмотреть возможность получения обеспеченного или совмещенного кредита. Подкрепив свой кредит залогом или добавив поручителя в свое приложение, вы сможете получить более выгодные ставки.

Подкрепив свой кредит залогом или добавив поручителя в свое приложение, вы сможете получить более выгодные ставки.

Обязательно рассчитайте свои ежемесячные платежи, прежде чем брать кредит, поскольку вы не хотите рисковать своим залогом или наносить ущерб финансам вашего поручителя, отставая.

Выдача наличных по кредитной карте

Еще один вариант, который следует рассмотреть, — выдача наличных по кредитной карте. Обычно вы можете занять до 30% от вашего кредитного лимита. Хотя этот подход может быть простым способом получить быстрые наличные деньги, авансы по кредитной карте могут быть дорогостоящими. Эмитент кредитной карты может взимать высокую процентную ставку с суммы, а также комиссию за транзакцию.

Ссуда под залог собственного дома или кредитная линия

Наконец, домовладельцы могут рассмотреть возможность получения займа под залог собственного дома с помощью ссуды под залог собственного дома или кредитной линии под залог собственного дома (HELOC). Чтобы пройти квалификацию, вам, как правило, потребуется не менее 15–20% капитала, накопленного в вашем доме.

Чтобы пройти квалификацию, вам, как правило, потребуется не менее 15–20% капитала, накопленного в вашем доме.

Кредит под залог дома дает вам единовременную сумму денег авансом, тогда как кредитная линия позволяет вам снять определенную сумму. После погашения этой суммы вы можете снова использовать свой HELOC.

Процентные ставки по кредитам под залог жилья и HELC часто ниже, чем по личным кредитам, но будьте осторожны с риском. Поскольку вы используете свой дом в качестве залога, банк может изъять его, если вы не выполните платеж.

В этом руководстве более подробно объясняется разница между кредитами под залог жилья и потребительскими кредитами, чтобы вы могли решить, какой из них подходит именно вам.

Поделиться статьей

Получите персональные кредитные предложения от до 5 кредиторов за считанные минуты

Рекомендуемое чтение

Сколько личных кредитов вы можете иметь одновременно?

Обновлено 21 января 2022 г.

Процентов в итоге придётся заплатить больше, зато платежи станут посильными.

Процентов в итоге придётся заплатить больше, зато платежи станут посильными.

Некоторые кредиторы требуют несколько последовательных своевременных платежей, прежде чем вам будет одобрен второй кредит. Даже для тех, кто этого не делает, история своевременных платежей повысит ваши шансы на одобрение.

Некоторые кредиторы требуют несколько последовательных своевременных платежей, прежде чем вам будет одобрен второй кредит. Даже для тех, кто этого не делает, история своевременных платежей повысит ваши шансы на одобрение.