Взять ипотеку кредит: Ипотечный кредит 🏠 — взять ипотеку в Россельхозбанке, условия на 2022 год, оформить онлайн заявку.

Содержание

Ипотека для иностранцев с РВП

Журнал «Миграционный эксперт»

Яковлева Мария

Редакция журнала

Опубликовано: 30.06.2021

Может ли иностранец взять ипотеку? А иностранец с РВП? И что для этого понадобится?

Многие иностранцы живут в России долгие годы. Они работают, заводят семьи, в которых рождаются дети. И также, как и для россиян, для них остро стоит квартирный вопрос. Сейчас для большинства граждан покупка квартиры без ипотеки — не реальна. А может ли иностранец с разрешением на временное проживание, РВП, взять ипотечный кредит?

Содержание:

- Статус РВП — права и обязанности

- Может ли иностранец с РВП взять ипотечный кредит

- Требования банка к заемщику

- Документы, необходимые банку

- Так можно или нет

Статус РВП — права и обязанности

Разрешение на временное проживание, или РВП, дает иностранцу возможность жить и работать в России без дополнительных разрешительных документов, а также свободно выезжать из страны и въезжать в нее.

Иностранец может получить РВП в обычном порядке, по квоте, или в упрощенном порядке — без учета квот. В любом случае этот документ может действовать только три года, после чего иностранец должен либо получать вид на жительство, ВНЖ, либо возвращаться на предыдущею ступень, когда для работы нужно оформлять дополнительные разрешительные документы, например, патент.

Имея РВП, иностранец может работать только в том регионе, в котором выдано разрешение и обязан каждый год подтверждать доход. Также иностранец с РВП не имеет права находиться за границей суммарно дольше полугода за год.

Примечание: подробную информацию о том, какие права и обязанности у иностранца с РВП, в статье Базы Знаний «Статус временно проживающего иностранца».

Подводя итог, можно сказать, что РВП — это промежуточный статус, в котором иностранец не может находиться долго.

Может ли иностранец с РВП взять ипотечный кредит?

Для того, чтобы ответить на этот вопрос обратимся к законодательству. В России существует отдельный закон, который регулирует вопросы, связанные с ипотечными кредитами. Это закон Федеральный закон № 102-ФЗ » Об ипотеке (залоге недвижимости)» от 16.07.1998. В этом законе нет запрета для иностранцев получать ипотечный кредит под залог приобретаемой квартиры.

В России существует отдельный закон, который регулирует вопросы, связанные с ипотечными кредитами. Это закон Федеральный закон № 102-ФЗ » Об ипотеке (залоге недвижимости)» от 16.07.1998. В этом законе нет запрета для иностранцев получать ипотечный кредит под залог приобретаемой квартиры.

Если вдуматься, ипотечный кредит — самый безопасный и выгодный кредит для банков. Ведь в залоге всегда находится квартира, которую банк может продать в случае, если иностранец-заемщик не выполняет свои обязательства по погашению кредита. Тем не менее иностранцам банки дают кредиты гораздо менее охотно, чем россиянам. И это понятно, ведь если заемщик уедет за границу, у банка возникнут дополнительные проблемы по его розыску. Так что иностранцам нужно быть готовыми к отказам без объяснения причин или к более жестким требованиям со стороны банка. Тем не менее, некоторые банки могут выдать ипотечный кредит иностранцам.

Требования банка к заемщику

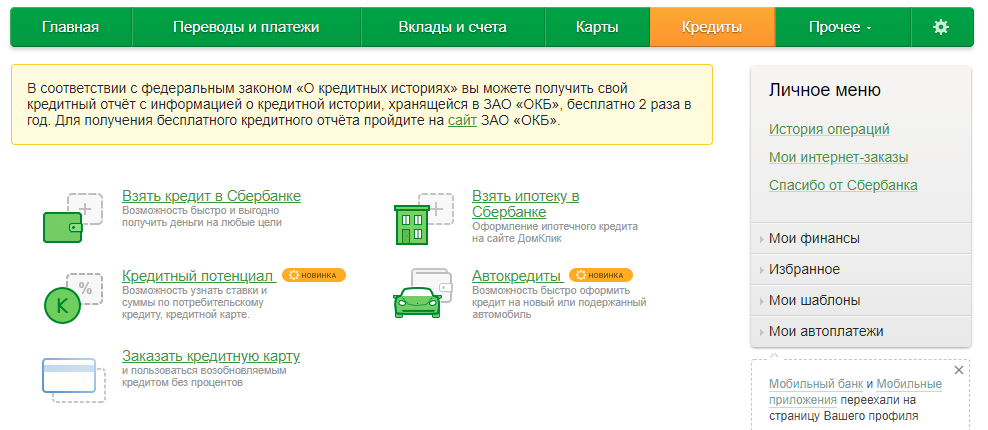

Давайте рассмотрим требования, которые выдвигает банк к заемщику-иностранцу на примере известного российского банка «Альфа-банка».

Рассмотрим, какие требования выдвигает банк:

- Гражданство — Украина, Республика Беларусь.

-

Возраст — от 21 года — до 70 лет. -

Общий стаж — не менее года, на последнем месте работы — не мене 4х месяцев. -

Регистрация по месту жительства или пребывания — не обязательно.

Документы, необходимые банку

Альфа-Банк требует следующие документы от иностранца, желающего взять ипотеку:

- Паспорт;

- СНИЛС;

- ИНН;

-

Документ, подтверждающий законность пребывания или занятости на территории РФ. Например, виза или миграционная карта, или другие документы, подтверждающие законность пребывания и проживания иностранца на территории России.

Так можно или нет?

Как видим, нигде в требованиях не идет речь о невозможности взять ипотечный кредит иностранцу с РВП. Единственно, в общих требованиях указано, что ипотечный кредит выдают только иностранцам из Украины и Белоруссии, но обратиться за консультацией может любой иностранец, и банк рассмотрит его запрос индивидуально.

Есть и другие банки, которые могут выдать ипотечный кредит иностранцу с РВП. Например, Росбанк. Важно помнить, что в рамках выдачи любых кредитов при обращении иностранного гражданина в каждом случае банк принимает решение индивидуально.

Другие статьи о временно проживающем иностранце:

- Изменения в миграционном законодательстве с 2023 года

Многие изменения в законах вступают в силу с 1 января очередного года. В этой статье я собрала основные изменения, которые вступили в силу с 1 января 2023 года и касаются иностранных граждан.

02.01.2023

- Аннулирование РВП и отказ в ВНЖ

Если иностранец подал документы на ВНЖ или РВП с ошибками, ему могут не только отказать в выдаче документа, но и аннулировать уже выданный.

23.12.2022

- Правила и бланк подтверждения проживания по РВП

Временно проживающие в РФ иностранцы должны подтверждать факт своего проживания на территории РФ. И у этой процедуры есть четкие правила.

14.12.2022

- #временно_проживающий_иностранец#Личное дело#РВП#Украина#Белоруссия

Яковлева Мария

Редакция журнала

Опубликовано: 30.06.2021

Мнение автора может не совпадать с мнением редакции

Это может быть интересно

Материалы, похожие на этот

Разрешение на работу: квоты на 2023

Миграционный учет: гостиница или отель

РВПО 2023: регламент, список документов, сроки

Миграционный учет: ошибки в работе с иностранцами

Иностранный гражданин не прошел медицинскую комиссию в срок

Трудоустройство иностранных граждан

Где пройти медкомиссию иностранному гражданину

Ограничения по патенту 2023

Уведомление о прибытии: форма изменилась

Отсутствие регистрации по месту проживания

Подписаться на новости

Выберите рубирку и получайте обновление только по этой теме. Никакой рекламы. Никакого спама.

Никакой рекламы. Никакого спама.

Ещё от авторов Редакция журнала

Статья

Интервью с В. Шамес о медкомиссии для ВКС

Статья

Интервью с В. Шамес о проблемах в оформлении частных годовых виз в Россию

Статья

Интервью с Ю. Пакиной о сложностях иностранных граждан при вакцинации от СOVID-19

Статья

Интервью с В. Шамес об изменениях в законодательстве и новых требованиях к ВКС

Статья

Интервью с Шамес В. А. о границах с Китаем и послаблениях для китайских рабочих

Наверх страницы

7 шагов к успеху — Forbes Advisor

Обновлено: 18 августа 2022 г., 17:19

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Покупка дома — одна из самых захватывающих вещей в вашей жизни. Он также, вероятно, самый дорогой. Если у вас нет бассейна, полного наличных денег, вам нужно будет взять ипотечный кредит, чтобы помочь профинансировать покупку дома.

Подача заявки на получение ипотечного кредита может быть сложной задачей, особенно если вы делаете это впервые. Хорошая новость заключается в том, что вы можете настроить себя на успех, следуя этим семи шагам.

На что обращают внимание ипотечные кредиторы?

В то время как критерии приемлемости могут различаться в зависимости от кредитора и типа кредита, есть несколько общих требований, которые обычно ищут ипотечные кредиторы, в том числе:

Хорошая кредитная история

Кредитный рейтинг, который вам потребуется, будет зависеть от типа ипотечного кредита, который вы хотите. Как правило, вы должны иметь счет не менее 620 для обычного кредита. Но вы можете иметь более низкий кредитный рейтинг для других видов ипотечных кредитов, таких как те, которые поддерживаются Федеральным жилищным управлением (FHA), Министерством сельского хозяйства США (USDA) или Министерством по делам ветеранов (VA).

Но вы можете иметь более низкий кредитный рейтинг для других видов ипотечных кредитов, таких как те, которые поддерживаются Федеральным жилищным управлением (FHA), Министерством сельского хозяйства США (USDA) или Министерством по делам ветеранов (VA).

Кроме того, имейте в виду, что чем выше ваш кредитный рейтинг, тем лучше будет ваша процентная ставка.

Подтверждаемый доход

Кредиторы хотят убедиться, что вы можете позволить себе погасить свой кредит, поэтому вам необходимо предоставить подтверждение постоянного дохода и занятости, например, налоговые декларации, платежные квитанции или формы 1099.

Они также рассмотрят любые ваши активы, которые вы могли бы использовать в случае финансовых чрезвычайных ситуаций, такие как счета денежного рынка, портфели акций или другое имущество, которым вы владеете.

Отношение долга к доходу (DTI)

Ваш коэффициент DTI — это сумма, которую вы должны ежемесячно выплачивать по долгам, по сравнению с вашим доходом. Чтобы иметь право на ипотеку, ваш коэффициент DTI обычно должен быть менее 43%, но не выше 50%.

Чтобы иметь право на ипотеку, ваш коэффициент DTI обычно должен быть менее 43%, но не выше 50%.

Кредиторы также, скорее всего, проверят, чтобы ваши расходы на жилье, включая ипотеку, страхование домовладельцев и налоги на имущество, не превышали 28% от вашего валового дохода каждый месяц.

Первоначальный взнос

Размер вашего первоначального взноса зависит от кредитора и типа ипотечного кредита, который вы хотите. Для обычной ипотеки вам, как правило, потребуется первоначальный взнос в размере не менее 3% от покупной цены дома, хотя имейте в виду, что, чтобы избежать частного ипотечного страхования (PMI), вам придется внести не менее 20% первоначального взноса. Для кредита FHA ваш первоначальный взнос должен составлять не менее 3,5%, в то время как кредиты USDA и VA не требуют первоначального взноса.

В конечном счете, чем больше денег вы вложите, тем меньше будет риск для кредитора. Также обратите внимание, что больший первоначальный взнос снизит соотношение кредита к стоимости (LTV), что также привлекательно для кредиторов.

Как получить ипотечный кредит

Если вы готовы получить ипотечный кредит, выполните следующие семь шагов:

1. Проверьте свою кредитную историю сделайте шаг назад и сначала проверьте свои кредитные отчеты. Здоровье вашего кредита будет играть большую роль в получении хорошей сделки по ипотечному кредиту или даже в получении одобрения вообще.

Начните с получения ваших кредитных отчетов от каждого из трех основных кредитных бюро: Experian, Equifax и TransUnion. Самый простой способ сделать это — посетить Annualcreditreport.com, единственный веб-сайт, который в соответствии с федеральным законом уполномочен предоставлять бесплатные кредитные отчеты один раз в год.

Затем просмотрите свои отчеты, чтобы убедиться, что в них нет ошибок или учетных записей, которые не принадлежат вам и которые могли нанести ущерб вашему кредиту. Например, проверьте точность вашей личной информации, такой как имя, адрес и номер социального страхования. Также убедитесь, что кредитные счета и кредиты, перечисленные в ваших отчетах, указаны правильно, включая баланс и статус. Дважды проверьте, не открываются ли загадочные учетные записи, которые могли бы сигнализировать о возможной краже личных данных.

Дважды проверьте, не открываются ли загадочные учетные записи, которые могли бы сигнализировать о возможной краже личных данных.

Если вы обнаружите ошибку, вы можете оспорить ее с бюро, которое сообщает неверную информацию, посетив его веб-сайт. После подачи спора бюро обязано провести расследование и ответить в течение 30 дней.

Вы также должны обращать внимание на отрицательные элементы в своем отчете, которые верны, но могут повредить вашей кредитной истории. К ним относятся просроченные платежи, счета в коллекциях, банкротство, залоговые права и слишком много кредитных запросов. Хотя вы не можете оспаривать фактические записи, вы можете поработать над их исправлением, прежде чем подавать заявку на ипотеку.

2. Улучшите свой кредитный рейтинг

Это подводит нас к следующему шагу. Если ваша кредитная история не в идеальном состоянии (если это так, то поздравляю), вам стоит потратить некоторое время на ее исправление.

В ваших кредитных отчетах не указан ваш кредитный рейтинг. К счастью, довольно легко получить свой кредитный рейтинг бесплатно. Например, многие крупные эмитенты кредитных карт предоставляют вашу оценку FICO бесплатно. Другие веб-сайты позволяют вам увидеть ваш VantageScore, хотя вы должны отметить, что эта модель оценки используется кредиторами гораздо реже, чем FICO, и может отличаться от вашей оценки FICO на несколько пунктов.

К счастью, довольно легко получить свой кредитный рейтинг бесплатно. Например, многие крупные эмитенты кредитных карт предоставляют вашу оценку FICO бесплатно. Другие веб-сайты позволяют вам увидеть ваш VantageScore, хотя вы должны отметить, что эта модель оценки используется кредиторами гораздо реже, чем FICO, и может отличаться от вашей оценки FICO на несколько пунктов.

Когда дело доходит до кредитного рейтинга, необходимого для получения ипотечного кредита, большинство обычных кредиторов считают минимальным значением от 620 до 640. Некоторые ссуды, поддерживаемые государством, позволят вам брать кредит с кредитным рейтингом всего 500 при условии, что вы соответствуете определенным другим критериям. Однако, чем выше ваш балл, тем доступнее будет ваш кредит.

Один из лучших способов улучшить свой кредитный рейтинг — своевременно и в полном объеме выплачивать все свои долги. История платежей — наиболее весомый фактор — составляет 35% вашего кредитного рейтинга. Сумма долга, которую вы должны по отношению к общей сумме кредита, предоставленного вам, составляет еще 30% вашего счета, поэтому лучше всего держать свой долг как можно ниже.

Наконец, избегайте крупных покупок в кредит или открытия новых кредитных линий за несколько месяцев до того, как вы планируете подать заявку на получение ипотечного кредита, так как это может негативно повлиять на среднюю продолжительность вашей кредитной истории и количество сложных запросов.

3. Подсчитайте, сколько дома вы можете себе позволить

Прежде чем вы нацелитесь на дом своей мечты, убедитесь, что вы можете себе это позволить. Вы можете оценить, сколько дома вы можете позволить себе купить, используя правило 28/36. Это относится к вашему коэффициенту DTI — например, коэффициент DTI 50% означает, что вы тратите половину своего ежемесячного дохода до налогообложения на погашение долга.

В идеале ваш «начальный» DTI, который включает только ваши расходы, связанные с ипотекой, должен быть ниже 28%. Ваш «конечный» коэффициент, который включает в себя ипотеку и все другие долговые обязательства, должен составлять не более 43%, хотя в идеале менее 36%.

Если ваш DTI слишком высок, вам нужно будет поработать над сокращением или ликвидацией существующей задолженности, прежде чем подавать заявку на ипотечный кредит. И помните, ваш ежемесячный платеж по кредиту — это только часть головоломки — есть еще проценты, страхование домовладельцев, налоги на недвижимость и (потенциально) сборы ассоциации домовладельцев. Вам также необходимо учитывать, какую часть первоначального взноса вы можете внести и нужно ли вам платить PMI.

Вы можете воспользоваться нашим калькулятором доступности жилья, чтобы посчитать и решить, сколько дома вы можете себе позволить.

4. Выберите один из типов ипотеки

Вам нужно будет оценить свои возможности, чтобы решить, какой тип ипотечного кредита лучше всего соответствует вашим потребностям. Вот несколько вещей, о которых следует помнить:

Обычные и поддерживаемые государством . Существует два основных вида ипотечных кредитов. Первый — это обычная ипотека, что означает, что она предоставляется частным банком, кредитным союзом или онлайн-кредитором. Эти кредиты, как правило, имеют довольно строгие требования приемлемости и более высокие авансовые платежи.

Эти кредиты, как правило, имеют довольно строгие требования приемлемости и более высокие авансовые платежи.

Если ваша кредитная история не в лучшем состоянии и/или вы не скопили много средств на первоначальный взнос, вы все равно можете купить дом с помощью ипотечного кредита, поддерживаемого государством, такого как кредит FHA, USDA или VA. . Эти ссуды по-прежнему берутся у отдельных кредиторов, но средства застрахованы федеральным правительством. Это делает эти кредиты гораздо менее рискованными для банков, предоставляющих их, что позволяет вам обеспечить более гибкие условия.

Фиксированная или переменная процентная ставка . Еще одним важным соображением является выбор между процентной ставкой, фиксированной на весь срок кредита, или процентной ставкой, которая может варьироваться. Кредиты с фиксированной процентной ставкой, как правило, являются безопасной ставкой, поскольку вы точно знаете, сколько будет выплачиваться по ипотеке каждый месяц.

Переменные ставки, как правило, менее дорогие в первые несколько лет кредита. Тем не менее, ставка будет сбрасываться один или несколько раз в течение срока кредита в соответствии с текущим рынком. Это означает, что ваша процентная ставка может увеличиться в будущем, в результате чего ваши платежи по ипотеке станут недоступными.

Тем не менее, ставка будет сбрасываться один или несколько раз в течение срока кредита в соответствии с текущим рынком. Это означает, что ваша процентная ставка может увеличиться в будущем, в результате чего ваши платежи по ипотеке станут недоступными.

Краткосрочные и долгосрочные . Наконец, подумайте, как продолжительность вашего кредита повлияет на стоимость. С одной стороны, более короткий кредит на 15 или 20 лет позволит вам быстрее погасить кредит и сэкономить деньги на процентных платежах. Однако это также означает, что ежемесячные платежи будут намного выше, что задушит часть вашего денежного потока. На самом деле, вам, возможно, придется занять меньшую сумму в этом сценарии.

Другим вариантом является продление срока кредита до 30 лет и более. Это поможет сделать ежемесячные платежи более доступными и даже позволит вам занимать больше. Но увеличивая количество лет, которое вы тратите на погашение кредита, вы также увеличиваете сумму процентов, выплачиваемых с течением времени.

Возьмем такой пример: кредит в размере 200 000 долларов США под 4% годовых на 15 лет будет стоить вам в общей сложности 266 288 долларов США, когда все сказано и сделано. Если вы продлите срок до 30 лет, ежемесячный платеж уменьшится примерно на треть, но вы также получите дополнительные 77 451 доллар в виде процентов в течение срока действия кредита.

5. Соберите документы, необходимые для оформления ипотечного кредита

Ваше финансовое положение в порядке, и вы знаете, сколько можете занять. Теперь начинается настоящая работа.

Кредиторы требуют довольно много документации в рамках процесса утверждения ипотеки, поэтому рекомендуется собрать все до того, как вы будете готовы подать заявку. Вот что вам нужно:

Подтверждение дохода. Во-первых, вам необходимо доказать, что у вас есть доход, необходимый для оплаты ипотечного кредита. Кредиторы, вероятно, захотят увидеть налоговые декларации за последние два года, а также недавние формы W-2 или платежные квитанции. Если вы работаете не по найму, вам необходимо подтвердить свой доход по номеру 109.Вместо этого 9s или отчеты о прибылях и убытках за последние пару лет.

Если вы работаете не по найму, вам необходимо подтвердить свой доход по номеру 109.Вместо этого 9s или отчеты о прибылях и убытках за последние пару лет.

Если вы получаете доход от алиментов или средств на содержание ребенка, от вас также потребуется предоставить судебные постановления, банковские выписки и юридические документы, подтверждающие, что вы продолжите получать этот доход.

Подтверждение активов. Помимо дохода дополнительные активы могут помочь вам получить ипотечный кредит. Ожидайте предоставления банковских выписок по текущим и сберегательным счетам, пенсионным счетам и другим брокерским счетам за последние 60 дней.

Список пассивов. Кредиторы также могут попросить вас предоставить документацию, связанную с непогашенными долгами, такими как остатки по кредитным картам, студенческие ссуды или любые существующие жилищные ссуды.

Дополнительные документы. В зависимости от кредитора вам может потребоваться дополнительная документация. Например, если вы в настоящее время снимаете жилье, кредитор может захотеть увидеть аннулированные чеки за аренду или письмо от вашего кредитора в качестве доказательства того, что вы платите вовремя.

Например, если вы в настоящее время снимаете жилье, кредитор может захотеть увидеть аннулированные чеки за аренду или письмо от вашего кредитора в качестве доказательства того, что вы платите вовремя.

Кроме того, имейте в виду, что если вы планируете использовать подаренные средства для первоначального взноса, вам необходимо будет предоставить подарочное письмо и подробный бумажный след, откуда были получены эти деньги. И если вы продали актив за наличные, вам может потребоваться предоставить документы, подтверждающие эту продажу (например, копию документа о передаче права собственности, если вы продали автомобиль).

6. Присмотритесь к лучшим ставкам по ипотеке

Теперь пришло время получить кредит. Но не позволяйте своему волнению заставлять вас слишком рано заключать контракт. Выбор правильного ипотечного кредитора и кредитного предложения требует некоторого исследования и терпения, чтобы гарантировать, что вы получите лучшее предложение.

Процентная ставка по ипотечному кредиту, на которую вы соглашаетесь, будет иметь большое влияние на общую стоимость вашего кредита. Даже доля процентного пункта может привести к значительным изменениям за многие годы. Скажем, вы занимаете 200 000 долларов под 4,25% на 30 лет. В итоге вы заплатите в общей сложности 154,19 долларов США.7 процентов в течение всего срока кредита. Если бы вместо этого ваша ставка была 3,50%, вы бы заплатили 123 312 долларов в виде процентов, сэкономив 30 885 долларов за те же 30 лет.

Даже доля процентного пункта может привести к значительным изменениям за многие годы. Скажем, вы занимаете 200 000 долларов под 4,25% на 30 лет. В итоге вы заплатите в общей сложности 154,19 долларов США.7 процентов в течение всего срока кредита. Если бы вместо этого ваша ставка была 3,50%, вы бы заплатили 123 312 долларов в виде процентов, сэкономив 30 885 долларов за те же 30 лет.

В дополнение к процентной ставке обратите внимание на расходы на закрытие, сборы за выдачу кредита, ипотечное страхование, дисконтные баллы и другие расходы, которые могут добавить к вашему кредиту тысячи долларов. Эти сборы часто включаются в баланс вашего кредита, то есть вы платите проценты по ним в дополнение к основной сумме.

Один из простых способов сравнить реальную стоимость ипотечного кредита — изучить годовую процентную ставку (APR). Это общая годовая стоимость вашего кредита с учетом всех комиссий, выраженная в процентах от общей суммы займа. Однако следует иметь в виду, что APR предполагает, что вы сохраните кредит на весь срок его действия; если вы планируете переехать или рефинансировать в течение нескольких лет, APR может немного ввести в заблуждение.

7. Рассмотрите возможность получения предварительного одобрения

Несмотря на то, что это увлекательно, покупка дома также может быть невероятно стрессовой. Один из способов снять с себя часть нагрузки в процессе покупки жилья — получить предварительное одобрение на ипотеку.

При получении предварительного одобрения кредитор рассмотрит личные данные, такие как ваш кредитный рейтинг, доход и активы, чтобы примерно определить, сколько вы можете занять. Это дает вам конкурентное преимущество, поскольку продавцы жилья знают, что у вас есть большие шансы получить финансирование — и сразу же. Кроме того, вместо того, чтобы выбирать дом, который вы хотите, а затем грызть ногти, пока рассматривается ваша заявка на ипотеку, вы можете начать поиск дома, имея в виду более точное число.

Обратите внимание: предварительное одобрение на самом деле не означает, что у вас есть деньги на руках, когда придет время покупать. Вам все равно нужно будет подать официальную заявку на ипотеку и пройти полный процесс андеррайтинга, прежде чем получить официальное одобрение.

Bottom Line

Получение ипотечного кредита — один из многих шагов в общем процессе покупки жилья, но он очень важен. Обязательно найдите время, чтобы тщательно оценить свои варианты. В конце концов, 30 лет — это долгий срок, чтобы провести его взаперти в дорогом кредите.

После одобрения кредита вы на финишной прямой. Осталось только подготовиться к заключительному дню. Это означает последний осмотр вашего дома, обеспечение домовладельцев и страховку правового титула, получение кассового чека на ваш первоначальный взнос и разогрев вашей руки для подписания контракта.

Часто задаваемые вопросы (FAQ)

Какой размер первоначального взноса требуется для первого покупателя жилья?

Сумма, которую вы должны внести на дом, зависит от типа кредита, который вы рассматриваете. В то время как вам нужно будет внести не менее 3% от покупной цены дома для обычного кредита или 3,5% для кредита FHA, кредиты USDA и VA не требуют первоначального взноса.

Если вы не можете позволить себе первоначальный взнос, вы можете претендовать на участие в программе помощи по первоначальному взносу. Эти программы часто ориентированы на новых покупателей или покупателей жилья с низким доходом и могут быть выданы в виде низкопроцентной ссуды или гранта, который не нужно возвращать.

Есть также некоторые кредиторы, которые предлагают ипотечные кредиты без первоначального взноса, хотя эти типы кредитов не так распространены, как до финансового кризиса 2008 года.

Можете ли вы получить вторую ипотеку, чтобы купить еще один дом?

Да, обычно вы можете использовать вторую ипотеку для покупки другого дома, хотя это будет зависеть от кредитора. Вторая ипотека позволяет вам брать взаймы под залог вашего дома без фактического рефинансирования. С помощью этого типа кредита вы можете получить до 85% от общей стоимости вашего дома (за вычетом того, что вы должны по первому ипотечному кредиту). Как правило, вам потребуется не менее 20% капитала в вашем доме, чтобы соответствовать требованиям.

Существует два основных типа вторых ипотечных кредитов:

- Кредит под залог жилья . С помощью этого вида кредита вы получите единовременную сумму, которую сможете использовать по своему усмотрению, которую вы будете выплачивать фиксированными частями в течение определенного периода времени — аналогично личному кредиту.

- Кредитная линия собственного капитала (HELOC) . В отличие от кредита под залог собственного дома, HELOC — это тип возобновляемого кредита, который позволяет вам неоднократно получать и погашать кредитную линию — аналогично кредитной карте.

Имейте в виду, что, хотя процентные ставки по вторичной ипотеке, как правило, ниже по сравнению с личными кредитами и кредитными картами, эти типы кредитов обеспечиваются вашим домом. Это означает, что вы рискуете лишить права выкупа, если не сможете вносить платежи.

Также помните, что получение второго ипотечного кредита означает, что вам придется производить платежи по двум кредитам одновременно.

Можно ли получить ипотечный кредит без работы?

Да, можно получить ипотечный кредит без работы, если вы можете доказать кредитору, что вы можете погасить кредит. Например, вы можете соответствовать требованиям, если у вас есть большая сумма, сохраненная в денежных резервах, другие источники дохода (например, доход от сдачи в аренду имущества или пенсионные счета) или вы подаете заявку с поручителем, который соглашается разделить ответственность за кредит.

Однако имейте в виду, что кредиторы обычно считают заемщиков без постоянной работы более рискованными инвестициями. Из-за этого вы можете получить более высокую процентную ставку и более короткий срок погашения, и вы не сможете брать столько, сколько хотели бы. Кредитор может также потребовать, чтобы вы сделали больший первоначальный взнос.

Как получить более низкую процентную ставку по ипотеке?

Есть несколько стратегий, которые могут помочь вам получить хорошую процентную ставку по ипотеке, например:

- Сравнение кредиторов .

Обязательно осмотритесь и сравните свои варианты от как можно большего количества ипотечных кредиторов. Это поможет вам легче найти хорошую сделку.

Обязательно осмотритесь и сравните свои варианты от как можно большего количества ипотечных кредиторов. Это поможет вам легче найти хорошую сделку. - Улучшение вашего кредитного рейтинга . Как правило, чем выше ваш кредитный рейтинг, тем лучше будет ваша ставка. Если у вас не очень высокий кредит, рассмотрите возможность работы над улучшением кредитного рейтинга, чтобы в будущем претендовать на более оптимальные ставки. Есть много способов сделать это, например, вовремя оплатить все счета или погасить долги.

- Выбор более короткого срока . Обычно хорошей идеей является выбор кратчайшего срока погашения, который вы можете себе позволить, чтобы минимизировать процентные ставки. Кроме того, многие кредиторы предлагают более выгодные ставки на более короткие сроки.

- Вкладывание денег . Чем больше денег вы вкладываете в недвижимость, тем меньше риска вы представляете для кредитора, что может привести к более низкой процентной ставке.

Вдобавок к этому, если вы сделаете первоначальный взнос не менее 20% по обычному кредиту, вы сможете избежать застревания в PMI.

Вдобавок к этому, если вы сделаете первоначальный взнос не менее 20% по обычному кредиту, вы сможете избежать застревания в PMI.

Сколько времени занимает получение ипотечного кредита?

Если вам одобрена ипотека, срок закрытия кредита обычно составляет от 30 до 60 дней. Время закрытия также будет зависеть от сложности вашего кредита — например, закрытие кредита, поддерживаемого государством, обычно занимает больше времени по сравнению с обычным кредитом.

Можете ли вы получить ипотечный кредит с низким доходом?

Хотя получить ипотечный кредит с низким доходом может быть сложнее, это определенно возможно. Существует несколько типов кредитов, специально предназначенных для заемщиков с низким доходом, таких как кредиты FHA, USDA и VA, а также кредиты Fannie Mae HomeReady и кредиты Freddie Mac Home Возможные.

Эти кредитные программы обычно требуют минимального первоначального взноса или вообще не требуют его и часто принимают более низкие кредитные баллы.

Была ли эта статья полезной?

Оцените эту статью

★

★

★

★

★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые советы, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Кейси Бонд — опытный писатель и редактор по личным финансам. Помимо Forbes, ее работы появились на HuffPost, Business Insider, Yahoo! Finance, MSN, The Motley Fool, US News & World Report, TheStreet и другие. Кейси также является сертифицированным консультантом по личным финансам. Подпишитесь на нее в Твиттере @CaseyLynnBond.

Брай является основателем SW4 Insights, консультационной фирмы по вопросам государственной политики, базирующейся в Вашингтоне, округ Колумбия. Он имеет более чем десятилетний опыт работы в качестве журналиста и консультанта по финансовой и экономической политике, уделяя особое внимание анализу сложных тем для информирования читателей о решениях. изготовление.

Он имеет более чем десятилетний опыт работы в качестве журналиста и консультанта по финансовой и экономической политике, уделяя особое внимание анализу сложных тем для информирования читателей о решениях. изготовление.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Вот как получить ипотечный кредит

Владение домом начинается с получения ипотечного кредита. Вот как.

Онлайн-калькулятор ипотечного кредита, такой как у Trulia, — отличное место для начала, но на самом деле получение ипотечного кредита — гораздо более сложный процесс. Ваша финансовая жизнь будет тем, что поможет кредиторам решить предложить вам кредит, а не ваша личность. И если у вас нет достаточно денег, чтобы купить целый дом, вам понадобится ипотечный кредит. Знание того, как получить ипотечный кредит до того, как вы начнете, повысит ваши шансы на успех.

Ваша финансовая жизнь будет тем, что поможет кредиторам решить предложить вам кредит, а не ваша личность. И если у вас нет достаточно денег, чтобы купить целый дом, вам понадобится ипотечный кредит. Знание того, как получить ипотечный кредит до того, как вы начнете, повысит ваши шансы на успех.

Ипотека — это кредит от банка или ипотечного кредитора, который помогает финансировать покупку дома без предварительной оплаты всей стоимости имущества. Учитывая высокие затраты на покупку дома, почти каждому покупателю требуется долгосрочное финансирование для покупки дома. Собственность сама по себе служит залогом, который обеспечивает кредитору безопасность в случае, если заемщик не сможет погасить кредит.

Ипотечный платеж обычно выплачивается ежемесячно. Он включает в себя часть вашего основного долга (общая сумма взятых взаймы денег) и процентов (цена, которую вы платите, чтобы занять деньги у вашего кредитора), а также часто налоги на недвижимость, страхование домовладельца и частное ипотечное страхование.

1. Получите ваш кредитный рейтинг, где он должен быть.

Проверьте свой кредитный отчет, чтобы убедиться, что вся содержащаяся в нем информация верна. Если нет, обратитесь в бюро кредитных историй, чтобы исправить это. Если информация верна, узнайте свой кредитный рейтинг.

Вы можете получить свой балл в бюро кредитных историй (за небольшую плату), бесплатно на некоторых веб-сайтах или в своем банке. Ваш счет будет между 300 и 850, и чем выше, тем лучше. Ваш кредитный рейтинг должен быть не менее 620 для обычного кредита и может быть всего 500 для кредита FHA.

Если вам нужно повысить свой балл, вы, скорее всего, можете игнорировать те компании, которые утверждают, что могут исправить вашу кредитную историю. Вот несколько примеров того, что на самом деле требуется:

- Постарайтесь использовать 30 или менее процентов доступного кредита.

- Не забывайте вовремя оплачивать счета.

- Держите старые учетные записи открытыми, даже если вы ими не пользуетесь.

- Не открывайте новые кредитные счета.

- Если вы обнаружите какие-либо ошибки в своем кредитном отчете, обсудите их с кредиторами и бюро кредитных историй.

2. Проверьте соотношение долга к доходу (DTI).

Ипотечные кредиторы хотят знать, сколько у вас долга по сравнению с вашим доходом. Это называется отношением вашего долга к доходу (DTI), и чем оно лучше, тем лучше условия ипотеки, которые вы получите.

Найдите свой DTI, введя свои финансовые показатели в калькулятор доступности Trulia. Процент находится путем деления вашего долга на ваш доход. Например, если ваш общий долг составляет 3000 долларов в месяц (включая новый платеж по ипотеке), а ваш валовой доход составляет 6000 долларов в месяц, ваш DTI будет равен 50%. Кредиторы обычно предпочитают, чтобы DTI составлял не более 36%, хотя некоторые типы ипотечных кредитов допускают DTI на уровне 50%. Чтобы снизить свой, вы можете погасить долг или увеличить доход.

3.

Подумайте о своем первоначальном взносе.

Подумайте о своем первоначальном взносе.Идеальный первоначальный взнос в глазах кредитора составляет 20% от покупной цены дома. Внося 20%, вам не нужно платить частную ипотечную страховку (PMI), которая обычно составляет от 0,5% до 1% от суммы кредита. Это также может сделать вас более привлекательным заемщиком.

Но в зависимости от цены дома 20% могут быть недоступны. На самом деле, большинство покупателей жилья, впервые покупающих жилье, вносят менее 10%. Кредиты FHA позволяют первоначальный взнос всего 3,5%. А некоторые ипотечные кредиты по делам ветеранов (VA) не допускают первоначального взноса.

4. Выберите правильный вид ипотеки.

У вас есть выбор из нескольких видов ипотеки. Одним из них является обычный (или обычный) кредит. Из них вы можете выбрать между кредитом с фиксированной процентной ставкой и кредитом с регулируемой процентной ставкой. Существуют также ссуды, застрахованные государством, такие как ссуда Федерального жилищного управления (FHA) или ссуда по делам ветеранов (VA).

Каждый из них различается по процентным ставкам, требованиям к первоначальному взносу и другим факторам. Ваш ипотечный кредитор может помочь вам выбрать лучший тип для вашей ситуации.

Каждый из них различается по процентным ставкам, требованиям к первоначальному взносу и другим факторам. Ваш ипотечный кредитор может помочь вам выбрать лучший тип для вашей ситуации.5. Пройдите предварительную квалификацию для получения ипотечного кредита.

Прохождение предварительной квалификации — это неформальный процесс, в ходе которого вы просто отвечаете на вопросы кредитора, например, сколько вы зарабатываете и сколько вы должны. На основании информации, которую вы предоставляете кредитору, он сообщит вам, имеете ли вы право на получение ипотечного кредита и на какую сумму.

На этом этапе кредитор обычно не проверяет ваш доход и не извлекает ваш кредитный отчет, и нет никакой гарантии, что вы будете одобрены на сумму, указанную в результатах предварительного отбора. Но если вы хотите начать смотреть, какие дома вы потенциально можете купить, это хорошая идея. Если кажется, что вы можете позволить себе дом такого типа, какой хотите, это может быть признаком того, что вы готовы купить дом.

Кроме того, обратите внимание, что вам не обязательно получать ипотечный кредит у того же кредитора, с которым вы прошли предварительную квалификацию.

Кроме того, обратите внимание, что вам не обязательно получать ипотечный кредит у того же кредитора, с которым вы прошли предварительную квалификацию.Ищете кредитора, который поможет вам пройти предварительную квалификацию? Вы можете использовать Trulia, чтобы найти местного кредитора рядом с вами.

6. Получите предварительное одобрение на ипотеку.

Если вы серьезно относитесь к покупке дома, вам нужно получить предварительное одобрение на ипотеку, что является более сложным процессом, чем предварительная квалификация. Вы предоставите документы, подтверждающие вашу занятость и доход, а также ряд других документов, подробно описывающих вашу финансовую жизнь. Вы можете найти список общих документов, которые вам понадобятся, в нашем руководстве по предварительному одобрению ипотеки. Если вы получите предварительное одобрение, вы можете сообщить об этом продавцам. Тогда они будут считать вас серьезным покупателем.

На этом этапе неплохо провести сравнение с ипотечными кредиторами.

У вас есть много вариантов, где получить ипотечный кредит: банки, кредитные союзы, ипотечные кредиторы, ипотечные брокеры и онлайн-ипотечные компании. Вы можете использовать инструмент предварительной квалификации Trulia, чтобы связаться с местными кредиторами рядом с вами. Ваш агент по недвижимости должен быть в состоянии предоставить несколько ссылок на хороших ипотечных кредиторов, но все равно полезно провести собственное исследование. Вы также захотите подать заявку более чем одному кредитору, чтобы убедиться, что вы получаете лучшую ставку.

У вас есть много вариантов, где получить ипотечный кредит: банки, кредитные союзы, ипотечные кредиторы, ипотечные брокеры и онлайн-ипотечные компании. Вы можете использовать инструмент предварительной квалификации Trulia, чтобы связаться с местными кредиторами рядом с вами. Ваш агент по недвижимости должен быть в состоянии предоставить несколько ссылок на хороших ипотечных кредиторов, но все равно полезно провести собственное исследование. Вы также захотите подать заявку более чем одному кредитору, чтобы убедиться, что вы получаете лучшую ставку.Имейте в виду, что предварительное одобрение ипотеки означает, что вы, скорее всего, получите кредит. Это не значит, что у вас есть кредит. Вам все равно нужно будет подать заявку и пройти андеррайтинг, прежде чем вы получите окончательное одобрение. Поэтому не совершайте крупных покупок и не подавайте заявку на новый кредит после предварительного одобрения и до подачи заявки на ипотеку. И, как и в случае с предварительным отбором, вы все равно можете подать заявку на получение кредита у другого кредитора, чтобы узнать, сможете ли вы получить более выгодную ставку.

7. Выберите ипотечного кредитора и подайте заявку.

После того, как вы нашли дом, который хотите, и ваше предложение было одобрено, пришло время официально подать заявку на ипотечный кредит. Вам не нужно обращаться к одному из ипотечных кредиторов, которые дали вам предварительное одобрение, но если вы довольны одним из них, подайте заявку этому кредитору. Если вы хотите продолжать делать покупки, сделайте это. Даже небольшая разница в процентной ставке может сэкономить вам тысячи долларов в течение всего срока действия кредита.

У каждого из вариантов есть свои плюсы и минусы. С банками, кредитными союзами и ипотечными кредиторами вы получаете индивидуальное обслуживание, но вы можете не получить лучшую процентную ставку. Ипотечные брокеры помогут найти для вас лучшую ипотеку за определенную плату. Ипотечные онлайн-компании предлагают быстрое обслуживание и широкий выбор кредитов, но им может не хватать индивидуального подхода.

Для подачи заявления потребуется много документов.

Будьте готовы, заранее собрав всю свою финансовую информацию (обычно это будут обновленные версии тех же документов, которые вам нужны для предварительного одобрения), и рассчитывайте посвятить некоторое время и терпение большому количеству документов. Любые задержки в сборе документов могут привести к задержке закрытия.

Будьте готовы, заранее собрав всю свою финансовую информацию (обычно это будут обновленные версии тех же документов, которые вам нужны для предварительного одобрения), и рассчитывайте посвятить некоторое время и терпение большому количеству документов. Любые задержки в сборе документов могут привести к задержке закрытия.8. Закройте свой дом.

Если ваша заявка на кредит одобрена, следующим шагом будет закрытие вашего дома. Ипотека становится официальной в день закрытия. Чтобы быть готовым к важному дню, вам понадобится ручка и средства для закрытия расходов и первоначального взноса, обычно в виде кассового чека. Затраты на закрытие будут составлять от 2% до 5% от общей стоимости дома, и вы узнаете точную сумму в своем заключительном заявлении не менее чем за три дня до закрытия. Будет много подписания бумаг, но на этом этапе не должно быть никаких сюрпризов. Подпишитесь, получите ключи и узнайте, когда и кому вы должны внести платеж по ипотеке за первый месяц.