Взять кредитку: Кредитная карта без отказа — взять кредитную карту без отказа в Хоум Кредит Банке

Содержание

Кредитные карты, которые дают всем без отказа

Иван Блинов

Автор Выберу.ру, [email protected]

Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Оформить кредитную карту без отказа онлайн

Для того чтобы получить кредитную карту, в том числе с кешбэком, без отказа, отправив онлайн-заявку, необходимо:

- Выбрать банк, предварительно изучив условия пользования пластиком, возможности пользоваться беспроцентным периодом, правила погашения.

- Перейти на сайте банка в раздел «Кредитные карты».

- Заполнить заявку. Обычно указывается номер контактного телефона и минимальная информация о заёмщике.

- Получить предварительное подтверждение, что вы можете взять в данном учреждении кредитную банковскую карту без отказа.

- Прислать копии необходимых документов, договориться о встрече с банковским сотрудником, подписать договор.

Беспроцентный льготный период кредитного договора действует только при своевременном погашении займа. Если заемщик пропустит срок внесения платежа, будут начислены проценты в соответствии с условиями договора.

Если заемщик пропустит срок внесения платежа, будут начислены проценты в соответствии с условиями договора.

Особенности выдачи и требования к получателю

Кредитная карта без отказа выдается заёмщику при соблюдении условий, которые оговаривает банк. К стандартным требованиям относится:

- наличие гражданства РФ и паспорта;

- постоянная регистрация;

- трудоустройство на последнем месте работы в течение минимум трёх месяцев;

- возможность подтвердить доход.

Один заёмщик может получить в одном банке определённое число карт. Количество ограничивается внутренними положениями конкретного кредитно-финансового учреждения.

Получить платёжный инструмент можно лично в банковском офисе или заказать доставку, если данная услуга доступна в выбранном банке.

Что делать, если банк отказал в выдаче

При отказе рекомендуется уточнить причину. Если её можно устранить, сделайте это и подайте повторную заявку, но лучше не раньше чем через месяц. Если действует система автоматического отбора клиентов, она может сразу выдать отказ.

Если действует система автоматического отбора клиентов, она может сразу выдать отказ.

Где можно получить кредитную карту без отказа

Получить моментальные кредитные банковские карты или именные без отказа можно в банке, где у вас уже открыт счёт, подключён зарплатный проект, был успешный опыт сотрудничества. При обращении в новый банк большое значение имеет кредитная история. Если она положительная, вероятность отказа минимальна. Наиболее лояльны к клиентам МТС Банк, Московский Кредитный Банк, Тинькофф. Здесь процент отклонения заявок один из самых низких.

Популярные вопросы

Какие банки выдают кредиты безработным?

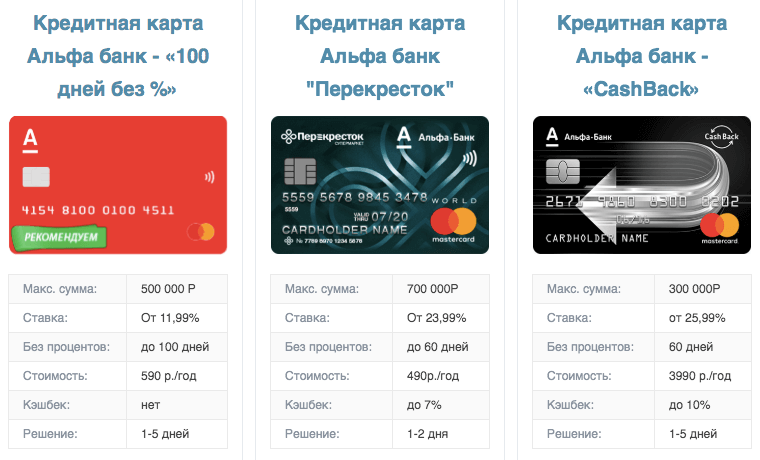

Ряд банков выдают кредитные карты без подтверждения дохода. Например, Альфа-Банк предлагает кредитку с беспроцентным периодом в течение ста дней и максимальным лимитом 500 т. р. Также лояльны к заёмщикам Тинькофф, Райффайзен, Ренессанс Кредит.

Как получить карту в день обращения?

Получить карту в день обращения можно в банках, которые предлагают экспресс-оформление. Например, в Почта Банке вы заполняете онлайн-заявку, в течение нескольких минут поступает одобрение. В этот же день можно забрать кредитку в выбранном офисе или отделении Почты России.

Например, в Почта Банке вы заполняете онлайн-заявку, в течение нескольких минут поступает одобрение. В этот же день можно забрать кредитку в выбранном офисе или отделении Почты России.

Можно ли получить карту с плохой кредитной историей?

Испорченная кредитная история не всегда является непреодолимым препятствием. Для получения кредитки рекомендуется запросить у банка минимальную сумму лимита, вернуть кредит в установленные сроки. Это повысит шанс увеличить размер следующего займа и исправить кредитную историю.

Можно ли подать заявку во все банки сразу?

Вы имеете право подать заявки одновременно в несколько банков. Никаких ограничений не существует. Особенно удобно это сделать при оформлении заявления онлайн. Ответ поступит по SMS или электронной почте, что позволит выбрать лучший вариант.

Что лучше: кредит или кредитка?

Получить доступ к банковским заемным средствам сейчас можно преимущественно двумя путями: взять кредит или получить кредитную карту. У каждого способа свои преимущества и свои особенности.

У каждого способа свои преимущества и свои особенности.

Сумма к выдаче

У кредита строго определенная сумма — именно ее банк одобряет клиенту. Именно с ее учетом оценивается доход гражданина и имеющееся у него имущество, которое может выступать в качестве залога. Часто банк устанавливает нижнюю границу выдаваемого кредита, меньше которой взять в долг просто нельзя.

Максимальная сумма, которую клиент может снять с кредитной карты, называется кредитным лимитом — это тот максимум заемных средств, который клиент банка может потратить. Ее рассчитывают также исходя из дохода человека, но критерии здесь более мягкие. Кредитный лимит возобновляем — то есть, вернув взятую сумму, вы снова сможете воспользоваться этими деньгами.

В большинстве случаев разовая сумма кредита намного выше кредитного лимита на карте. Однако если брать длительный промежуток времени, то суммарный объем денег, полученных по карте, может существенно превышать один раз взятый кредит.

Возврат средств

Потребительские кредиты возвращаются чаще всего аннуитетными (равными) платежами. Это удобно для планирования бюджета, но вызывает определенные трудности, если денег на платеж не хватает или, наоборот, есть возможность заплатить больше — в последнем случае нередко приходится идти в банк и писать заявление на частичное досрочное погашение.

С кредитной картой таких проблем нет: вы возвращаете столько, сколько захотите. Но не ниже определенного минимума (например, 5% от взятой с карты суммы ежемесячно). Если кредитный лимит большой, а карта используется активно, ежемесячный платеж может достигать приличных размеров. Впрочем, есть в этом и свои плюсы: по сути, вы платите банку лишь проценты. Оставшейся после их уплаты суммой можно пользоваться снова.

Процентная ставка

Проценты по кредиту обычно несколько ниже, чем ставка по кредитной карте. Однако для карты существует льготный период и если в течение этого периода вернуть кредит, то проценты не начисляются.

Комиссии

Обслуживание кредитной карты обходится клиенту значительно дороже, чем потребительского или любого другого кредита. Банк берет определенную сумму за годовое обслуживание, комиссии за снятие наличных. По кредиту таких трат обычно не происходит. В очень редких случаях встречаются комиссии за досрочное погашение, но это, скорее, атавизм.

Назначение

И у потребительского кредита, и у кредитной карты чаще всего нет конкретного назначения — клиент сам определяет, куда потратить заемные деньги. Но в случае с кредитной картой банк, взимая комиссию за снятие наличных, как бы намекает, что лучший вариант траты денег — на безналичные покупки. Средства, полученные в качестве потребительского кредита, можно потратить на что угодно абсолютно без ограничений.

Подводя итог, можно отметить, что кредит наилучшим образом подходит, когда требуется крупная сумма для серьезной покупки либо для приобретения чего-либо «с рук».

Кредитная карта удобна, если часто возникает необходимость перехватить денег до получки или просто хочется быть уверенным, что в домашнем бюджете всегда есть деньги.

Как я могу принимать платежи по кредитным картам?

Эта статья была обновлена 17.08.2022.

Доля наличных платежей в течение некоторого времени снижалась, а из-за сохраняющихся последствий пандемии и увеличения доступности бесконтактных способов оплаты кошельки полностью остаются дома. Имея так много альтернатив наличным деньгам, малому бизнесу может быть сложно узнать, как начать принимать платежи по кредитным картам.

В этой статье рассказывается о том, как принимать платежи по кредитным картам, а также о способах, которые вы можете использовать для получения оплаты лично, через Интернет и удаленно.

Преимущества приема платежей по кредитным картам

Каждая отдельная транзакция может иметь значение для малого бизнеса, а пропуск транзакций по кредитной карте может сильно повлиять на общий объем продаж. Вот несколько причин, по которым вам следует принимать платежи по кредитным картам в вашем малом бизнесе:

Ваши продажи будут выше.

Исследование, проведенное в 2016 году, показало, что средняя стоимость экстренной транзакции составляет 22 доллара по сравнению со 112 долларами для средней безналичной транзакции. Нетрудно понять, почему: у вас может быть только ограниченная сумма наличных в вашем кошельке, которую намного превышает ваш кредитный лимит.

Исследование, проведенное в 2016 году, показало, что средняя стоимость экстренной транзакции составляет 22 доллара по сравнению со 112 долларами для средней безналичной транзакции. Нетрудно понять, почему: у вас может быть только ограниченная сумма наличных в вашем кошельке, которую намного превышает ваш кредитный лимит.Ваши покупатели будут довольны покупками у вас. Когда клиенты видят логотипы основных кредитных карт, которые вы принимаете, они считают ваш бизнес более надежным и законным.

Ваши клиенты могут платить так, как им удобно. Кроме того, многие клиенты с нетерпением ждут вознаграждений, связанных с оплатой кредитной картой, таких как возврат наличных или льготы на поездки.

Принимайте карты с чипом EMV везде.

Заказать Квадрат бесконтактный и чип-считыватель.

Закажите считывающее устройство сейчас

Как принимать платежи по кредитным картам

После того, как вы решили начать принимать кредитные карты, вам необходимо подготовить несколько вещей. Во-первых, важно понимать разницу между учетной записью продавца и поставщиком услуг продавца.

Во-первых, важно понимать разницу между учетной записью продавца и поставщиком услуг продавца.

Торговый счет открывается непосредственно в банке или финансовом учреждении, что позволяет принимать платежи с помощью кредитной карты. Когда компания принимает платежи по кредитной карте, платежные транзакции и средства хранятся на счете продавца до тех пор, пока платеж не будет подтвержден и средства не будут переведены на банковский счет компании.

В качестве альтернативы поставщики торговых услуг, такие как Square, управляют вашей учетной записью продавца и предоставляют оборудование, программное обеспечение и финансовые услуги, необходимые бизнесу для приема и обработки кредитных и дебетовых карт и других бесконтактных платежей.

Далее вам нужно решить, как принимать платежи по кредитным картам. В зависимости от типа вашего бизнеса вы можете выбрать несколько вариантов оплаты кредитной картой:

- Лично

- Онлайн или через платежные ссылки

- По телефону

- По счету

Как только вы поймете, что вам нужно для приема платежей, вы сможете выбрать систему обработки платежей, соответствующую этим потребностям. С учетной записью продавца вам необходимо подать заявку на учетную запись и приобрести собственное оборудование для приема платежей по кредитным картам. Кроме того, комиссия может варьироваться в зависимости от эмитента кредитной карты и даже от типа ввода карты (пролистывание, нажатие, ручное и т. д.). Поставщики торговых услуг могут быть более рентабельными и простыми в настройке, поскольку они предоставляют оборудование и выполняют требования к учетной записи продавца.

С учетной записью продавца вам необходимо подать заявку на учетную запись и приобрести собственное оборудование для приема платежей по кредитным картам. Кроме того, комиссия может варьироваться в зависимости от эмитента кредитной карты и даже от типа ввода карты (пролистывание, нажатие, ручное и т. д.). Поставщики торговых услуг могут быть более рентабельными и простыми в настройке, поскольку они предоставляют оборудование и выполняют требования к учетной записи продавца.

Независимо от того, решили ли вы открыть торговый счет или обратиться к поставщику торговых услуг, вам необходимо выбрать программное и аппаратное обеспечение, необходимое для сбора платежной информации ваших клиентов. В зависимости от типа вашего малого бизнеса вам может понадобиться программное и/или аппаратное обеспечение.

Программное обеспечение

Программное обеспечение для торговых точек. Программное обеспечение для торговых точек (POS) поможет вам отслеживать запасы и историю продаж.

POS-система также может включать в себя устройство для чтения карт или возможность ручного ввода информации о кредитной карте.

POS-система также может включать в себя устройство для чтения карт или возможность ручного ввода информации о кредитной карте.Виртуальный терминал: виртуальный терминал позволяет вам вручную вводить информацию о кредитной карте ваших клиентов для приема платежей. Поскольку виртуальные терминалы размещены в Интернете, они могут превратить любой компьютер в терминал для кредитных карт, что означает, что вы можете принимать платежи из любого места в любое время. Это отличное решение для удаленного выставления счетов, приема платежей по телефону или когда большая часть вашей повседневной работы выполняется за компьютером.

Оборудование

Считыватель EMV: если вы никогда раньше не принимали кредитные карты или хотите перейти на бесконтактный считыватель или считыватель с чипом, вам понадобится считыватель с поддержкой чип-карт EMV. С изменением ответственности, вступившим в силу в 2015 году, предприятия, которые не настроены на прием карт с чипом, теперь могут нести ответственность за определенные виды мошеннических транзакций (тогда как раньше банки брали на себя эти расходы).

Защитите себя и своих клиентов с помощью считывателя EMV.

Защитите себя и своих клиентов с помощью считывателя EMV.Мобильный терминал для кредитных карт: если вы владелец ресторана или салона или работаете в пути, мобильный терминал для кредитных карт позволит вам принимать платежи за столом или прямо в кресле клиента для удобной оплаты. Это позволяет вам принимать платежи и распечатывать квитанции из любого места, при этом зная, что каждая продажа надежно зашифрована.

Countertop POS: В качестве альтернативы, если вы предпочитаете, чтобы оплата принималась в одном постоянном месте в вашем бизнесе, вы захотите инвестировать в решение для столешницы, которое обрабатывает все в одном месте.

Как принимать платежи по кредитным картам в Интернете

Если некоторые или все ваши продажи осуществляются через Интернет, существует множество способов настроить удобные способы оплаты кредитными картами для ваших клиентов. Малые предприятия, такие как магазины электронной коммерции или поставщики цифровых услуг, полагаются на завершение всей транзакции без необходимости личного взаимодействия.

Если вы хотите обрабатывать платежи по кредитным картам в Интернете, вам следует рассмотреть:

Ссылки для онлайн-оформления заказа: создайте ссылку для оформления заказа для определенного продукта или услуги. Эти настраиваемые платежные ссылки можно добавлять в рассылки по электронной почте, маркетинговые текстовые сообщения и в социальных сетях, чтобы легко принимать платежи по кредитным картам из нескольких онлайн-каналов.

Интеграция с социальными сетями: сделайте Instagram, Facebook и TikTok доступными для покупок с помощью «кнопок покупки» и страниц покупок в ваших бизнес-профилях. Вы можете создавать сообщения о покупках и настраивать опыт покупок в своих социальных каналах.

Интернет-магазин. Если вы предлагаете множество товаров или услуг или заинтересованы в перемещении своего бизнеса в Интернет, рассмотрите возможность создания интернет-магазина. Square Online позволяет опубликовать сайт электронной коммерции без необходимости кодирования и привлечь больше клиентов в свой бизнес.

Или подключите свою учетную запись Square к существующему веб-сайту, чтобы начать принимать платежи.

Или подключите свою учетную запись Square к существующему веб-сайту, чтобы начать принимать платежи.Invoice: программное обеспечение для цифрового выставления счетов позволяет отправлять счета, принимать автоматические платежи и отслеживать неоплаченные и оплаченные проекты из любого места, оптимизируя при этом бизнес-операции.

Плата за обработку кредитной карты

Для обработки продажи существует несколько видов комиссий и правил, которые применяются к каждой транзакции. Эти сборы устанавливаются банками-держателями карт и эмитентами кредитных карт, и важно знать, как они могут повлиять на вашу прибыль.

Сборы за обмен: Сборы за обмен — это сборы, взимаемые банком держателя карты. Эти сборы будут сильно различаться в зависимости от типа карты, используемой вашим клиентом. Ваш платежный процессор должен отдавать процент от собранных средств эмитенту карты.

Сборы за оценку: Сборы за оценку взимаются карточными ассоциациями, такими как Mastercard или Visa, для обработки транзакций через их платежные сети.

Опять же, ваш платежный процессор должен отдавать процент от собранных средств этим ассоциациям карт.

Опять же, ваш платежный процессор должен отдавать процент от собранных средств этим ассоциациям карт.Соответствие рискам и PCI: Наконец, соответствие рискам и PCI является стандартной мерой безопасности, которую должны соблюдать все предприятия, принимающие карты, чтобы безопасно и надежно принимать, хранить, обрабатывать и передавать данные ваших клиентов во время этих транзакций. Square соответствует стандартам PCI, поэтому вам не нужно подтверждать свое соответствие или платить соответствующие ежегодные сборы при обработке платежей с помощью Square.

В то время как владельцы малого бизнеса часто обеспокоены затратами на обработку кредитных карт, предложение дополнительных вариантов оплаты вашим клиентам часто может привести к большему количеству транзакций, которые могут компенсировать затраты. Как владелец малого бизнеса, вы должны проанализировать, будут ли комиссии за обработку кредитных карт поглощать вашу прибыль, и что вы можете сделать, чтобы компенсировать их.

Теперь, когда вы как владелец малого бизнеса понимаете варианты приема платежей по кредитным картам, вам больше не придется упускать эти дополнительные транзакции по кредитным картам. С фиксированной комиссией, о которой вы знаете заранее при обработке платежей Square, вы можете выглядеть более профессионально и предоставлять своим клиентам варианты оплаты и безопасности, которые они искали.

Как принимать платежи по кредитным картам в малом бизнесе

Царствование наличных подходит к концу. Согласно исследованию Федеральной резервной системы 2022 года, сегодняшние потребители используют наличные только для 20 процентов всех транзакций.

Лучшие на сегодняшний день кредитные карты предлагают расширенные функции безопасности, щедрые лимиты расходов и вознаграждения. Кроме того, с ростом онлайн-покупок кредитные карты стали более популярными, чем когда-либо. На самом деле, согласно исследованию, транзакции по кредитным картам составляют 28 процентов всех транзакций.

Мы создали это руководство, чтобы помочь владельцам малого бизнеса и подсобным предпринимателям оценить варианты обработки своих кредитных карт. Вот что вам нужно знать:

Как принимать платежи по кредитным картам

1. Найдите поставщика услуг по обработке кредитных карт для вашего малого бизнеса

Существует множество поставщиков услуг по обработке платежей, которые предлагают аналогичные услуги.

Подумайте, какую часть транзакций по кредитным картам вы будете обрабатывать лично, через Интернет и по телефону. Также подумайте, какие кредитные карты вы будете принимать: Visa, Mastercard, Discover, American Express и так далее. Плата за обработку варьируется в зависимости от типа транзакции и карточной сети. В ваших же интересах найти провайдера, который предлагает наиболее конкурентоспособные комиссии для типов транзакций и кредитных карт, которые вы будете обрабатывать чаще всего.

Вам также следует учитывать объем транзакций, которые будет обрабатывать ваш бизнес, поскольку некоторые провайдеры предлагают более выгодные тарифы для обработки большего количества транзакций.

Если вы ведете бизнес только в Интернете, убедитесь, что выбранный вами платежный процессор легко интегрируется с вашим веб-сайтом. Для обычных предприятий узнайте, какое оборудование вам нужно приобрести, например, платежные терминалы, чтобы узнать, будут ли они совместимы с вашей текущей системой точек продаж (POS).

Процесс исследования может быть ошеломляющим. Мы рекомендовали некоторые из лучших и самых дешевых способов приема кредитных карт для малого бизнеса далее в этом руководстве, чтобы помочь вам начать работу.

2. Откройте учетную запись продавца

После выбора обработчика кредитных карт создайте у них учетную запись для обслуживания продавца. Хотя вы, возможно, уже используете популярных провайдеров, таких как PayPal, для личных транзакций, вам необходимо создать отдельный бизнес-аккаунт, чтобы ваша компания могла принимать платежи по кредитным картам.

Создание торгового счета обычно включает в себя предоставление некоторой информации о вашем бизнесе и настройку соединения с банковским счетом вашего бизнеса, на который будут вноситься деньги.

3. Установите платежные терминалы

Последнее, что вам нужно сделать, чтобы принимать платежи по кредитным картам, это установить платежные терминалы в вашем бизнесе.

Если у вас есть физический магазин, этот шаг включает в себя заказ и настройку оборудования, такого как устройство чтения карт и POS, если у вас его еще нет. На рынке есть множество считывателей карт: те, которые позволяют принимать платежи свайпом, вставленным чипом или бесконтактным касанием.

Если вы занимаетесь продажами в Интернете, вам необходимо настроить онлайн-платежи. Если вы используете платформу электронной коммерции, такую как Shopify, их платежный портал будет поставляться с их платформой электронной коммерции. Если вы создали свой собственный веб-сайт, вам может потребоваться техническая поддержка со стороны вашего поставщика услуг по обработке карт или разработчика веб-сайта, чтобы добавить обработку кредитных карт для малого бизнеса на ваш веб-сайт.

Не забудьте поискать учебные материалы от поставщика услуг по обработке платежей, чтобы понять, как максимально эффективно использовать ваше оборудование и программное обеспечение.

Прием кредитных карт лично, через Интернет и по телефону

Есть три основных пути к «мы принимаем кредитные карты!» Предприятия могут принимать платежи по кредитным картам лично, через Интернет и по телефону. Эти методы имеют свои собственные технологические потребности и несут разные сборы.

Личные платежи

Обработка кредитной карты при личном обращении полезна для розничных продавцов, поставщиков услуг на месте (например, сантехников) и мобильных продавцов (например, грузовиков с едой или продавцов на фермерском рынке).

В этих транзакциях клиент предъявляет карту для совершения покупки. Поскольку держатель карты и карта присутствуют для этих типов транзакций, они представляют меньший риск мошенничества, поэтому личные транзакции обычно имеют более низкие комиссии, чем другие типы транзакций.

Вам понадобится устройство для чтения карт и система POS для обработки платежей по кредитным картам лично.

Онлайн-платежи

Магазины электронной коммерции, рестораны, принимающие заказы онлайн, и компании, предоставляющие цифровые услуги — все это примеры предприятий, которые полагаются на онлайн-обработку кредитных карт.

Плата за обработку онлайн-транзакций обычно выше, чем при личных транзакциях.

Если вы хотите принимать онлайн-платежи по кредитным картам, вам понадобится цифровая витрина, например интернет-магазин или веб-сайт, а также платежный шлюз.

Платежи по телефону

Операции без предъявления карты обычно осуществляются по телефону и обычно используются ресторанами для оплаты заказов на вынос. В этом процессе покупатель сообщает номер своей кредитной карты продавцу, а продавец вручную вводит эту информацию в устройство чтения карт.

За эти типы транзакций обычно взимается самая высокая плата за обработку, поскольку они представляют наибольший риск мошенничества.

Для обработки платежей по кредитным картам по телефону вам потребуется устройство для чтения кредитных карт и POS или шлюз онлайн-платежей.

Сборы за обработку кредитных карт для малого бизнеса

Поставщики услуг по обработке кредитных карт взимают плату за предоставляемые ими услуги, такие как проверка на мошенничество и проверка в банке держателя карты наличия средств. Платежный терминал выполняет эти критически важные меры безопасности всего за несколько секунд, как только клиент проводит пальцем, касается или опускает свою кредитную карту.

Платежный терминал выполняет эти критически важные меры безопасности всего за несколько секунд, как только клиент проводит пальцем, касается или опускает свою кредитную карту.

Итак, какова средняя комиссия за обработку кредитных карт для малого бизнеса? Ежемесячная плата за обработку кредитной карты обычно не взимается. Вместо этого большинство провайдеров взимают комиссию за транзакцию. Хотя комиссии варьируются в зависимости от типа карты (Visa, Mastercard, American Express или других) и поставщика услуг обработки (например, PayPal, Stripe, Square), обычно они составляют от 1,5 до 3,5 % за транзакцию. American Express, как правило, взимает более высокую комиссию, чем ее конкуренты, поэтому некоторые компании не принимают карты Amex.

Средняя комиссия за обработку кредитных карт в сети

| American Express | от 2,5% до 3,5% |

| Откройте для себя | от 1,56% до 2,3% |

| Мастеркард | от 1,55% до 2,6% |

| Виза | от 1,43% до 2,4% |

Лучший способ приема кредитных карт для малого бизнеса

Как сообразительный продавец, вы, вероятно, ищете лучший и самый дешевый способ приема кредитных карт. Плохая новость: универсального решения не существует.

Плохая новость: универсального решения не существует.

Но есть и хорошие новости: если вы взвесите потребности своего бизнеса — например, объем транзакций и место, где эти транзакции происходят, — вы сможете сузить область поиска до нескольких поставщиков, которые предлагают удобные решения по выгодным тарифам.

Чтобы помочь вам начать работу, мы сравнили пять самых популярных поставщиков услуг по обработке кредитных карт для малого бизнеса. (Обратите внимание, что указанные ниже сборы основаны на транзакциях в долларах США. Ставки зависят от валюты.)

PayPal: лучше всего подходит для розничной торговли при личном обращении

В то время как PayPal начинался как способ отправки денег друзьям и родственникам в Интернете, теперь компания предлагает различные торговые решения для обработки кредитных карт как в Интернете, так и лично.

Pros

- PayPal — широко известное имя, которое поможет завоевать доверие ваших клиентов.

- Комиссия за транзакцию конкурентоспособна с другими провайдерами.

- PayPal предлагает множество различных вариантов обработки кредитных карт, включая PayPal Checkout для онлайн-платежей, систему точек продаж PayPal Here и PayPal Invoicing для выставления счетов за услуги.

Минусы

- Обширные предложения PayPal могут затруднить расшифровку различий и выбор того, который лучше всего подходит для вашего бизнеса.

- Многие услуги учетной записи, включая защиту от возвратных платежей, мониторинг учетной записи и регулярное выставление счетов, требуют дополнительных сборов.

Сборы

PayPal взимает следующие сборы за обработку платежей по кредитным картам:

- Личные транзакции: 2,7 процента + 0,30 доллара США (например, транзакция 25 долларов США = 0,9 доллара США).8 плата)

- Онлайн-транзакции: 2,9 процента + 0,30 доллара США (например, транзакция 25 долларов США = комиссия в размере 1,03 доллара США)

Shopify: Лучшее решение для электронной коммерции

Shopify — это платформа электронной коммерции, которая помогает предприятиям продавать товары в Интернете. С Shopify Payments они также поддерживают личные платежи и онлайн-платежи по кредитным картам.

С Shopify Payments они также поддерживают личные платежи и онлайн-платежи по кредитным картам.

Pros

- Создан для использования с фирменной платформой электронной коммерции Shopify

- Предлагает конкурентоспособные сборы за обработку кредитных карт

- Взимает такую же комиссию за обработку транзакций без предъявления карты, как и за онлайн-платежи

Минусы

- У вас должен быть веб-сайт через Shopify, чтобы получить доступ к их платежному процессору.

- Вам придется платить ежемесячную плату за платформу помимо обычных комиссий за транзакции по кредитным картам.

Сборы

Самый базовый план Shopify стоит 9 долларов в месяц и обеспечивает обработку платежей по кредитным картам, возможности выставления счетов и возможность превратить ваш веб-сайт, не относящийся к Shopify, в платформу электронной коммерции. Если вам нужны более надежные возможности электронной коммерции, вам нужно будет заплатить 29 долларов. + в месяц для другого плана Shopify.

+ в месяц для другого плана Shopify.

Shopify взимает следующие сборы за обработку платежей по кредитным картам:

- Личные транзакции: 2,7 процента (например, транзакция в размере 25 долларов США = комиссия в размере 0,68 доллара США)

- Онлайн-транзакции: 2,9 процента + 0,30 доллара США (например, транзакция 25 долларов США = комиссия в размере 1,03 доллара США)

- Транзакции без предъявления карты: 2,9 процента + 0,30 доллара США (например, транзакция в размере 25 долларов США = комиссия в размере 1,03 доллара США)

Square Платежи: лучшее решение для мобильного бизнеса

Square известна своим инновационным миниатюрным считывателем карт, который можно подключить к смартфону и превратить любое устройство в платежный терминал. Благодаря своим компактным аппаратным предложениям Square отлично подходит для мобильных предприятий, таких как продовольственные грузовики, продавцы на рынке или поставщики услуг на дому, такие как сантехники.

Pros

- Square является лидером в области оборудования для чтения кредитных карт для смартфонов.

- Его мобильный кард-ридер обычно предлагается продавцам бесплатно.

- Картридер может работать в автономном режиме, поэтому вы можете принимать платежи по кредитным картам в местах, где нет надежного соединения Wi-Fi.

- Также доступны бесконтактные платежные решения.

Минусы

- Высокие комиссии за личные транзакции

Сборы

Square взимает следующие сборы за обработку платежей по кредитным картам:

- Личные транзакции: 2,6 процента + 0,10 доллара США (например, транзакция 25 долларов США = комиссия 0,75 доллара США)

- Онлайн-транзакции: 2,9 процента + 0,30 доллара США (например, транзакция 25 долларов США = комиссия в размере 1,03 доллара США)

- Транзакции без предъявления карты: 3,5 процента + 0,15 доллара США (например, транзакция в размере 25 долларов США = комиссия в размере 1,03 доллара США)

Stripe: лучше всего подходит для онлайн-бизнеса, который хочет масштабироваться

Stripe был создан с учетом потребностей онлайн-бизнеса и предлагает сложные решения для обработки платежей, которые можно масштабировать по мере роста вашей компании. Надежный API Stripe поможет вам легко интегрировать платежную платформу с другими программными решениями в вашем стеке технологий, такими как программное обеспечение для бухгалтерского учета и управления взаимоотношениями с клиентами.

Надежный API Stripe поможет вам легко интегрировать платежную платформу с другими программными решениями в вашем стеке технологий, такими как программное обеспечение для бухгалтерского учета и управления взаимоотношениями с клиентами.

Pros

- Конкурентоспособные тарифы на обработку онлайн-транзакций по кредитным картам

- API с возможностью настройки программного обеспечения в соответствии с вашими потребностями

- Разнообразные финансовые решения, включая обработку счетов, предназначенные для предприятий, нацеленных на рост

Минусы

- Комиссия за транзакцию при личном обращении выше, чем у других провайдеров, что делает ее плохим выбором для розничной торговли.

- Базовое решение не поддерживает транзакции без предъявления карты, поэтому вам потребуется специальное разрешение для настройки этой возможности.

Сборы

Stripe взимает следующие сборы за обработку платежей по кредитным картам:

- Личные транзакции: 2,7 процента + 0,05 доллара США (например, транзакция 25 долларов США = комиссия 0,73 доллара США)

- Онлайн-транзакции: 2,9 процента + 0,30 доллара США (например, транзакция 25 долларов США = комиссия в размере 1,03 доллара США)

Venmo: лучше всего подходит для онлайн-бизнеса

Venmo известен своим безопасным мобильным сервисом денежных переводов.

Исследование, проведенное в 2016 году, показало, что средняя стоимость экстренной транзакции составляет 22 доллара по сравнению со 112 долларами для средней безналичной транзакции. Нетрудно понять, почему: у вас может быть только ограниченная сумма наличных в вашем кошельке, которую намного превышает ваш кредитный лимит.

Исследование, проведенное в 2016 году, показало, что средняя стоимость экстренной транзакции составляет 22 доллара по сравнению со 112 долларами для средней безналичной транзакции. Нетрудно понять, почему: у вас может быть только ограниченная сумма наличных в вашем кошельке, которую намного превышает ваш кредитный лимит. POS-система также может включать в себя устройство для чтения карт или возможность ручного ввода информации о кредитной карте.

POS-система также может включать в себя устройство для чтения карт или возможность ручного ввода информации о кредитной карте. Защитите себя и своих клиентов с помощью считывателя EMV.

Защитите себя и своих клиентов с помощью считывателя EMV. Или подключите свою учетную запись Square к существующему веб-сайту, чтобы начать принимать платежи.

Или подключите свою учетную запись Square к существующему веб-сайту, чтобы начать принимать платежи. Опять же, ваш платежный процессор должен отдавать процент от собранных средств этим ассоциациям карт.

Опять же, ваш платежный процессор должен отдавать процент от собранных средств этим ассоциациям карт.