Взять потреб кредит: Кредит наличными — взять деньги в кредит в Россельхозбанке с условиями на 2022 год, оформить онлайн заявку на кредит

Содержание

Кредит в Германии — Условия Выдачи, Способы Получения

Потребительский кредит в Германии. Как взять займ в немецком банке по интернету. Проверка кредитоспособности жителей Германии.

Что нужно немецкому банку для выдачи кредита

По данным SCHUFA, 15% жителей Германии оформляют кредит — Finansierung. Как и везде, немцы берут заём на автомобили, бытовую технику, мебель, гаджеты и другие дорогие вещи. Статья о процедуре получения, условиях оформления потребительского кредита. Где выгоднее брать заём: в банке или в интернете.

Немецкие банки выдают кредит резидентам страны, поэтому заёмщик предоставляет подтверждение прописки в Германии и разрешение на пребывание. При оформлении займа просят справку о регистрации или другой документ с указанием адреса — например, счёт за телефон или интернет.

Второе условие — расчётный счёт заявителя в немецком банке. С него банк-кредитор снимает ежемесячные платежи в зачёт погашения долга и процентов.

Чтобы получить одобрение банка, заёмщик показывает подтверждение постоянного дохода — подойдёт зарплатный листок с работы или выписка со счёта с обоснованием источника дохода. Частные предприниматели берут справку из налоговой. Недостаточный для оплаты займа доход ведёт к отказу.

Иностранцы предоставляют вид на жительство в Германии, длительность которого покрывает сроки погашения займа.

Например, иностранцу выдали ВНЖ на 3 года, а предполагаемый срок кредита — 5 лет. В таком случае дело рассматривают индивидуально: одни банки откажут, другие предложат особые условия, чтобы минимизировать риски.

Задача заёмщика — показать финансовое благополучие: стабильную работу, высокую зарплату, другие источники дохода. Если с доходом все в порядке, но вид на жительство кончается раньше срока займа — деньги получить сложно, но реально.

Прежде чем принять решение о выдаче кредита, банк запрашивает информацию о потенциальном клиенте из базы данных SCHUFA. Система хранит персональную информацию о заёмщиках и их финансовых обязательствах: долгах, сроках погашения и внесения процентов, заключенных договорах на мобильную связь, стационарный телефон и интернет.

Получить заём с плохой историей в SCHUFA в Германии сложно. Если база данных содержит негативную информацию о человеке, в выдаче кредита откажут или предложат высокий процент годовых. Со временем эти данные исчезают, поэтому некоторые немцы ждут несколько лет, чтобы взять в долг. Если деньги нужны срочно, заёмщики обращаются к частным кредиторам или за границу. Например, швейцарские банки выдают займы без проверки истории, но под высокий процент и с обязательными платными дополнительными услугами.

Условия получения займа в Германии

Банк рассматривает структуру доходов и расходов просителя, рассчитывает сумму, которую клиент готов платить каждый месяц и делает предложение.

К доходам относится зарплата (нетто), пенсия, доходы от сдачи жилья. Пособие на ребенка — Kindergeld — в расчёт не берут.

В расходы включается аренда, страховые взносы, питание, транспорт, телефон, интернет, отдых, развлечения, одежда, выплаты по другим кредитам. Годовые издержки, например, страховка на автомобиль — делятся на 12 месяцев и результат добавляется к расходам на месяц.

Сумма, которая остается после оплаты всех расходов — это максимальный месячный платеж заёмщика. Банк берет две суммы: месячный взнос и сумму займа и рассчитывает сроки погашения и годовой процент — индивидуально для заявителя. Чем короче срок выплаты, тем выше ежемесячный платеж и наоборот.

Например, клиент берет 10000 евро на два года, тогда он платит 475 евро в месяц. Если срок возврата средств увеличить до четырех лет, то ежемесячная плата — 230 евро. Процент кредита зависит от его срока — на короткие займы ставка выше. Но если заёмщик «растягивает» погашение долга, то сумма совокупных выплат в банк выше, чем за короткий кредит — так банки зарабатывают. Поэтому клиентам выгоднее быстрее отдавать долг.

Другой пример: житель Германии просит у банка 15 000 евро и хочет знать, за какой срок он отдаст эту сумму. Допустим, после анализа доходов и расходов, у клиента остаются «свободные» 500 евро в месяц. Исходя из этой суммы, банк предложит взять взаймы на 3 года и платить 429 евро в месяц под 1,9% годовых.

Если взять другого клиента, который берет эту же сумму, но готов платить 300 евро в месяц — для него увеличат длительность кредита на несколько лет и снизят процент. Но в совокупности второй клиент заплатит банку больше.

Срок погашения кредита должен быть разумным: нет смысла платить 10 лет за автомобиль, но выплачивать ипотеку на собственное жильё 10-20 лет — нормально.

Получение кредита в банке

Клиент назначает встречу в банке, приходит на собеседование и после разговора с банковским сотрудником получает предложение от банка в виде контракта на кредит.

Если клиент согласен, он подписывает контракт и передаёт в банк. Банк запрашивает подтверждающие бумаги. Если банк всё устроит, то деньги поступят на счёт клиента. Срок рассмотрения дела — от нескольких дней до нескольких недель, зависит от банка.

Относитесь настороженно к консультанту и предложениям. Работник заинтересован в прибыли хозяина. Задача клерка — убедить взять долг на максимально выгодных условиях. Для банка. Не ограничивайтесь единственным предложением.

Для банка. Не ограничивайтесь единственным предложением.

Проценты по кредиту в Германии

Процент также зависит от цели — банк хочет знать, зачем человеку деньги, чтобы оценить риски. Если конкретной цели нет, и деньги нужны для свободного пользования — банк установит повышенный процент. Если клиент берёт кредит на покупку автомобиля или на отпуск — ставка будет ниже.

Иногда в немецких магазинах проходят акции «0%-Finansierung», во время которых получают выгодные условия по кредиту. Немцы считают нормальным влезать в долги из-за покупки жилья, ремонт или открытия собственного дела. Потребительские займы на гаджеты, машины или бытовую технику бюргеры не приветствуют.

Популярные цели кредита у немцев

- обустройство жилья — мебель, кухня

- автомобиль, мотоцикл

- рождение ребёнка

- обустройство домашнего рабочего места для предпринимателей

- отпуск

- образование и профессиональное развитие

- свадьба

Процент зависит от банка и от ситуации клиента. На 2017 год, минимальный — 1,69% годовых на сумму 10 000 евро.

На 2017 год, минимальный — 1,69% годовых на сумму 10 000 евро.

| Срок в месяцах | Процент годовых минимально возможный | Месячный взнос |

|---|---|---|

| 12 месяцев | 1,69% | 840,92 |

| 24 месяца | 1,69% | 423,98 |

| 36 | 1,69% | 285,02 |

| 48 | 1,69% | 215,54 |

| 60 | 1,69% | 173,87 |

| 72 | 1,69% | 146,09 |

| 84 | 1,69% | 126,26 |

| 96 | 1,98% | 112,64 |

| 108 | 2,49% | 103,32 |

| 120 | 2,49% | 94,10 |

Если сумма долга больше 100 000 евро, минимальный процент на 2017 год — 2,59% годовых.

| Срок в месяцах | Процент годовых минимально возможный | Месячный взнос |

|---|---|---|

| 12 месяцев | 2,59% | 8 449,33 |

| 24 месяца | 2,59% | 4 278,67 |

| 36 | 2,59% | 2 888,76 |

| 48 | 2,59% | 2 194,03 |

| 60 | 2,59% | 1 777,37 |

| 72 | 2,59% | 1 499,75 |

| 84 | 2,59% | 1 301,58 |

| 96 | 3,99% | 1 215,16 |

| 108 | 3,99% | 1 100,28 |

| 120 | 3,99% | 1 008,60 |

Кредит в интернете

Процедура получения денег проще, чем в банке, если у клиента нет особых обстоятельств вроде поручительства третьих лиц.

Сайт показывает минимальный процент для благополучного интернет-пользователя. Реальный процент банк предложит только после проверки информации о клиенте.

Агрегатор кредитных предложений запрашивает максимум информации, чтобы передать нужную в конкретный банк:

- Контактные данные, адрес в Германии.

- Дату и место рождения.

- Предыдущее место проживания в Германии.

- Гражданство.

- Срок пребывания в Германии и срок вида на жительство — если срок пребывания ограничен, кредит получить сложнее.

- Кто берёт долг — один человек или супруги. Если на двоих, запрашивают данные второго заёмщика.

- Количество людей в семье, сколько детей.

- Информация о доходах заявителя.

- Информация о жилье — аренда или собственное жильё. Если аренда — просят указать стоимость.

- Данные о работе — название компании, адрес, бранч, должность заявителя и размер зарплаты. Запрашивают текущий статус, чтобы исключить положение на испытательном сроке или увольнение.

- Расходы — машины, другие долги, частные страховки.

- Данные о банковском счёте — для перевода суммы кредита и снятия ежемесячных платежей.

После ввода информации банк запросит емейл, на который вышлет письмо с индивидуальным предложением в виде контракта на оформление займа. Заявитель приходит на почту, показывает паспорт почтовому работнику и подписывает при нём контракт. Некоторые банки проводят идентификацию клиента по видеосвязи.

Банк запрашивает от клиента подтверждающие бумаги: распечатки по доходам и расходам, зарплатные листочки, справки из налоговой. Затем проверяет документы и информацию по SCHUFA и запрашивает другие бумаги, если нужно. Если всё в порядке, банк перечисляет деньги на счёт клиента.

В стандартных ситуациях процедура получения кредита через интернет проще, быстрее и выгоднее, чем в филиале банка. Заявители сразу видят предложения от разных банков и выбирают подходящее, тратят 30-60 минут на заполнение анкеты и получают контракт в течение дня. С момента заявки до получения денег проходит от 1 до 6 недель.

С момента заявки до получения денег проходит от 1 до 6 недель.

Интернет-провайдеры кредитов проводят рекламные акции в немецких магазинах. Займы определённого размера и на конкретный срок выдают под 0% годовых или с минусовым процентом. Изучайте детали контракта: иногда в таких предложениях содержится обязательная страховка купленного товара на несколько лет, что увеличивает стоимость покупки.

Микрокредиты в Германии

Для небольших сумм — от 200 до 600 евро — жители Германии пользуются сервисом микрокредитов. Здесь оформляют заём сроком от 7 до 90 дней.

Некоторые компании выдают кредиты на 30, 60 или 180 дней — зависит от кредитора. Для «постоянных» проверенных клиентов выдают займы до 3000 евро.

Преимущество мини-кредитов — возможность получения денег в течение 24 часов. Недостаток займа — высокий процент по сравнению с обычным кредитом — 7-14% годовых.

Если деньги нужны срочно, например, на следующий день после запроса — клиент платит дополнительную комиссию.

Цель микрокредита — быстро заплатить по внезапным счетам. Частные предприниматели пользуются возможностью «дотянуть до получки» для оплаты счетов, когда клиенты ещё не оплатили работу.

Немцы берут микрокредиты через интернет

Просрочка по кредитным платежам

Условия по просрочкам прописывают в контракте. Если у клиента возникают опасения — он предупреждает банк заранее и берёт паузу на выплату в тело кредита, но вносит ежемесячные проценты. Несколько пропущенных выплат в год допускаются, если клиент предупреждает банк, но проценты тикают постоянно.

Непредвиденная просрочка без информирования банка — катастрофа. Информация попадает в базу SCHUFA на 2-3 года, а банк высылает запрос на погашение просрочки со штрафом. Если клиент игнорирует выплаты, банк разрывает контракт с увеличенным штрафом и передаёт дело в суд.

Контактируйте с банком и объясняйте причины просрочки. Запрашивайте сокращение месячных платежей, паузы в выплатах или перекредитование. Если банк не идет на уступки — проще занять деньги в других источниках, так как из-за просрочки по кредиту невозможно заключить контракты на простые услуги, например, на интернет.

Если банк не идет на уступки — проще занять деньги в других источниках, так как из-за просрочки по кредиту невозможно заключить контракты на простые услуги, например, на интернет.

12-10-2017, Полина Радченко

Могу ли я получить кредит под залог дома на выплаченный дом?

Нажав «Посмотреть тарифы», вы будете перенаправлены на нашу главную материнскую компанию LendingTree. В зависимости от вашей кредитоспособности вам могут предложить до пяти разных кредиторов.

Домовладельцы могут взять кредит под залог дома на оплаченный дом так же, как если бы у них была ипотека на недвижимость. Тем не менее, использование оплаченного дома в качестве залога для кредита — это шаг, который заемщики должны тщательно обдумать.

Содержание

- Как получить кредит под залог собственного дома на оплаченный дом

- Плюсы и минусы получения кредита под залог собственного дома на оплаченный дом

- Другие способы взять кредит под залог дома

- 6 вещей, которые следует учитывать, прежде чем использовать оплаченный дом в качестве залога

Как получить кредит под залог дома на оплаченный дом

Когда вы берете кредит под залог дома на оплаченный дом, вам нужно будет отметить те же флажки, что и при традиционной ипотеке. Кредиторы позаботятся о том, чтобы стоимость вашего дома соответствовала сумме, которую вы хотите занять. Кроме того, кредиторы проверят вашу финансовую информацию, чтобы убедиться, что вы можете позволить себе кредит.

Кредиторы позаботятся о том, чтобы стоимость вашего дома соответствовала сумме, которую вы хотите занять. Кроме того, кредиторы проверят вашу финансовую информацию, чтобы убедиться, что вы можете позволить себе кредит.

Вот шаги по использованию выплаченного дома в качестве залога для кредита под залог дома.

1. Знайте, на чем вы стоите. Оплаченный дом означает, что вы имеете 100% долю в своем доме. Тем не менее, наличие достаточного капитала — это лишь одно из требований, которое вам необходимо выполнить, когда вы берете кредит под залог дома на оплаченный дом.

Кредиторы обычно учитывают следующие факторы:

- Возможность погашения: Чтобы определить вашу платежеспособность, кредитор может запросить ваши последние налоговые декларации, историю доходов и подтверждение активов. «К сожалению, большинство людей расплачиваются за свои дома, когда приближаются к пенсионному возрасту, поэтому отсутствие дохода может быть сдерживающим фактором для кредиторов», — сказал Джим Пендергаст, старший вице-президент и генеральный менеджер altLINE, подразделения Южного банка в Алабаме.

Компания.

Компания. - Кредитный рейтинг: Кредиторы могут иметь минимальный кредитный рейтинг, который они ищут, чтобы утвердить заемщиков для ссуды собственного капитала. Кроме того, ваш кредитный рейтинг влияет на процентную ставку по кредиту.

- Соотношение долга к доходу (DTI): Ваш коэффициент DTI показывает, сколько у вас долга по отношению к вашему доходу. Как правило, кредиторы ищут соотношение DTI ниже 43% для кредитов собственного капитала. Если у вас много других долгов, ваш кредитор может не одобрить кредит.

- Соотношение кредита к стоимости (LTV): Даже если у вас есть 100% акций в вашем доме с оплаченным домом, вы не сможете получить доступ ко всему вашему домашнему капиталу. Обычно максимальное соотношение LTV по кредитам под залог жилья составляет 85%; однако для некоторых типов кредитов может быть предусмотрена более высокая процентная ставка.

{«backgroundColor»:»ice»,»content»:»\u003C\/p\u003E\n\n\u003Cp\u003E\u003Cdiv class=\»ShortcodeList—root\»\u003E\n\n \ u003Cdiv class=\»ShortcodeList—content ShortcodeList—content-margin\»\u003E\n \u003Cdiv class=\»ShortcodeList—column\»\u003E\n \u003Cul class=\»ListUnordered—root ListUnordered— bullet\»\u003E\n \u003Cli class=\»ListUnordered—list-item\»\u003E\n \u003Cstrong\u003EAспособность погасить:\u003C\/strong\u003E Чтобы определить вашу платежеспособность, кредитор может спросить чтобы увидеть ваши последние налоговые декларации, историю доходов и подтверждение активов. «К сожалению, большинство людей расплачиваются за свои дома, когда они приближаются к пенсии, поэтому отсутствие дохода может быть сдерживающим фактором для кредиторов», — сказал Джим Пендергаст, старший вице-президент. президент и генеральный менеджер altLINE, подразделения компании Southern Bank Company из Алабамы.\n \u003C\/li\u003E\n \u003Cli class=\»ListUnordered—list-item\»\u003E\n \u003Cstrong\ u003ECКредитный балл:\u003C\/сильный\u00 Кредиторы 3E могут иметь минимальный кредитный рейтинг, который они ищут, чтобы одобрить заемщиков для кредита собственного капитала. Кроме того, ваш кредитный рейтинг влияет на процентную ставку по кредиту.\n \u003C\/li\u003E\n \u003Cli class=\»ListUnordered—list-item\»\u003E\n \u003Cstrong\u003EDОтношение долга к доходу (DTI) коэффициент:\u003C\/strong\u003E Ваш коэффициент DTI сигнализирует о том, сколько у вас долга по отношению к вашему доходу. Как правило, кредиторы ищут соотношение DTI ниже 43% для кредитов собственного капитала. Если вы\u2019если у вас много других долгов, ваш кредитор может не одобрить кредит. соотношение к стоимости (LTV):\u003C\/strong\u003E Даже если у вас есть 100% акций в вашем доме с оплаченным домом, вы не сможете получить доступ ко всему вашему капиталу дома. Обычно максимальное соотношение LTV по кредитам под залог жилья составляет 85%; однако для некоторых типов кредитов может быть предусмотрена более высокая процентная ставка. u003C\/div\u003E\n\n\u003C\/p\u003E\n\n\u003Cp\u003E»,»padding»:»двойной»}

Кроме того, ваш кредитный рейтинг влияет на процентную ставку по кредиту.\n \u003C\/li\u003E\n \u003Cli class=\»ListUnordered—list-item\»\u003E\n \u003Cstrong\u003EDОтношение долга к доходу (DTI) коэффициент:\u003C\/strong\u003E Ваш коэффициент DTI сигнализирует о том, сколько у вас долга по отношению к вашему доходу. Как правило, кредиторы ищут соотношение DTI ниже 43% для кредитов собственного капитала. Если вы\u2019если у вас много других долгов, ваш кредитор может не одобрить кредит. соотношение к стоимости (LTV):\u003C\/strong\u003E Даже если у вас есть 100% акций в вашем доме с оплаченным домом, вы не сможете получить доступ ко всему вашему капиталу дома. Обычно максимальное соотношение LTV по кредитам под залог жилья составляет 85%; однако для некоторых типов кредитов может быть предусмотрена более высокая процентная ставка. u003C\/div\u003E\n\n\u003C\/p\u003E\n\n\u003Cp\u003E»,»padding»:»двойной»}

2. Подать заявку на кредит собственного капитала . Когда вы берете взаймы под свой дом, вы получите конкурентоспособную процентную ставку, обратившись к нескольким кредиторам по кредиту под залог собственного капитала. Подумайте о том, чтобы получить котировки от различных типов кредиторов. Например, вы можете начать с банка или кредитного союза, с которым у вас уже есть отношения. Кроме того, рассмотрите другие местные, региональные или национальные банки и онлайн-кредиторов.

Подумайте о том, чтобы получить котировки от различных типов кредиторов. Например, вы можете начать с банка или кредитного союза, с которым у вас уже есть отношения. Кроме того, рассмотрите другие местные, региональные или национальные банки и онлайн-кредиторов.

3. Сравните кредиты под залог недвижимости . Каждый кредитор, к которому вы обращаетесь, предоставит оценку кредита. Просмотрите и сравните кредиты, чтобы определить, какой кредитор имеет лучшие условия. Помимо процентной ставки и ежемесячного платежа, сравните годовую процентную ставку (APR), продолжительность кредита, общую сумму выплаченных процентов и комиссию по кредиту.

4. Обсудить условия кредита . После сравнения кредитов, рассмотреть возможность переговоров с кредиторами. Например, если у кредитора А самая низкая процентная ставка, но вы предпочитаете вести дела с кредитором Б, посмотрите, будет ли кредитор Б соответствовать или превышать более низкую ставку. Во время переговоров убедитесь, что кредитор не изменит другие условия кредита, чтобы удовлетворить ваш запрос.

5. Закрыть по кредиту . После того, как вы выбрали кредит, вы перейдете к процессу андеррайтинга. Вашему кредитору может потребоваться дополнительная информация об имуществе и ваших финансах. Как только процесс андеррайтинга будет завершен, вы закроете кредит под залог собственного дома.

Плюсы и минусы получения кредита под залог собственного дома на оплаченный дом

Использование оплаченного дома в качестве залога имеет как преимущества, так и недостатки. Взвесьте эти плюсы и минусы, прежде чем брать кредит под залог недвижимости.

Плюсы

- Вы заплатите меньше, чем при других формах займа . Ссуды под залог недвижимости имеют более низкие процентные ставки, чем личные ссуды или кредитные карты, потому что вы используете свой дом в качестве залога. Кроме того, затраты на закрытие могут быть ниже при рефинансировании кредита.

- Вы сможете получить доступ к большей части доступных средств .

Использование кредита собственного капитала на оплаченный дом позволяет вам использовать значительную сумму вашего капитала, поскольку нет никаких других залогов против дома. «Ваш собственный капитал более привлекателен для кредиторов, поскольку они знают, что вы уже выплатили крупный кредит», — сказал Пендергаст. «У вас также больше шансов получить больше средств, чем вы могли бы получить от личного кредита», — сказал он ValuePenguin. Однако имейте в виду, что на вас по-прежнему будут распространяться кредитные лимиты вашего кредитора в зависимости от стоимости дома и вашей способности погасить кредит.

Использование кредита собственного капитала на оплаченный дом позволяет вам использовать значительную сумму вашего капитала, поскольку нет никаких других залогов против дома. «Ваш собственный капитал более привлекателен для кредиторов, поскольку они знают, что вы уже выплатили крупный кредит», — сказал Пендергаст. «У вас также больше шансов получить больше средств, чем вы могли бы получить от личного кредита», — сказал он ValuePenguin. Однако имейте в виду, что на вас по-прежнему будут распространяться кредитные лимиты вашего кредитора в зависимости от стоимости дома и вашей способности погасить кредит. - У вас будет фиксированная процентная ставка . Кредиты под залог жилья обычно имеют фиксированные ставки, поэтому у вас будет стабильная процентная ставка и предсказуемый платеж в течение всего срока кредита.

- Вы сможете гибко распоряжаться средствами . Средства кредита могут быть использованы по любой причине, включая ремонт дома, погашение долга или финансирование крупной покупки.

- Вы можете вычесть проценты из ваших налогов . Если вы используете средства, вырученные от кредита под залог дома, для улучшения дома в собственности, обеспечивающей кредит, вы сможете воспользоваться вычетом процентов по ипотеке. Это преимущество перед продуктами, не связанными с домашним капиталом, такими как личные кредиты или кредитные карты.

Минусы

- Ваш дом будет в опасности . Использование оплаченного дома в качестве залога подвергает его риску потери права выкупа, если вы не можете справиться с платежами по кредиту под залог дома.

- Вы можете платить больше, чем другие ипотечные продукты . Ссуды под залог собственного капитала обычно имеют более высокие процентные ставки, чем кредиты на рефинансирование и кредитные линии под залог собственного капитала (HELOC). В результате ссуда собственного капитала может быть более дорогим вариантом, чем другие варианты кредита.

- Вы оплатите расходы на закрытие . Ожидайте платить около 2% до 5% от суммы кредита в расходы закрытия. Это может существенно увеличить стоимость кредита.

- У вас будут менее гибкие варианты сроков погашения . С помощью кредита под залог дома вы получите средства по кредиту авансом, а затем будете производить платежи в течение установленного периода времени. Эти условия менее гибкие, чем другие варианты, например, HELOC, который позволяет вам возвращать и повторно использовать средства по мере необходимости в течение определенного периода времени.

- Вы можете оказаться под водой в своем кредите . «Если вы получите кредит до того, как рынок жилья рухнет, вы можете заплатить за кредит больше, чем стоит ваш дом», — сказал Пендергаст. «Это дополнительное бремя может затруднить продолжение платежей».

Другие способы получения кредита под залог вашего дома

Получение кредита под залог дома на оплаченный дом — не единственный способ получить доступ к вашему капиталу. Вот несколько других способов взять кредит под залог дома, которым вы владеете.

Вот несколько других способов взять кредит под залог дома, которым вы владеете.

Рефинансирование наличными

Если вы хотите взять ипотечный кредит на оплаченный дом, вы можете сделать это с рефинансированием наличными. Этот вариант позволяет вам рефинансировать так же, как если бы у вас была ипотека.

При рефинансировании оплаченного дома вы сами решаете, сколько вы хотите взять взаймы, в пределах кредитного лимита, разрешенного вашим кредитором. Ссуды на рефинансирование наличными могут быть менее дорогим вариантом, чем ссуды под залог недвижимости, потому что они имеют более низкие процентные ставки, чем продукты под залог недвижимости. Однако затраты на закрытие могут быть выше, потому что процесс рефинансирования оплаченного вне дома аналогичен покупке дома.

Кредитная линия под залог дома

Кредитная линия под залог дома (HELOC) — это еще один способ взять кредит под залог дома. HELOC работает так же, как и кредит под залог дома, но с некоторыми отличиями.

Вместо того, чтобы получать средства по кредиту авансом единовременно, у вас будет кредитная линия, которую вы сможете использовать по мере необходимости, подобно кредитной карте. У вас будет доступ к кредитной линии в течение так называемого периода розыгрыша, а затем вы погасите ее в течение периода погашения.

Кроме того, HELOC обычно имеют переменные процентные ставки, что делает их более рискованными, чем кредиты под залог недвижимости. Тем не менее, они имеют более низкие процентные ставки, чем кредиты под залог дома, а также личные кредиты и кредитные карты, потому что вы используете оплаченный дом в качестве залога.

Обратная ипотека

Домовладельцы в возрасте 62 лет и старше могут взять ипотеку на оплаченный дом с помощью ипотеки с конверсией собственного капитала (HECM), наиболее распространенного типа обратной ипотеки. Вместо того, чтобы производить платежи по ипотеке и уменьшать остаток по кредиту, ваш кредитор производит выплаты вам по обратной ипотеке, и остаток по кредиту со временем увеличивается.

Заемщики могут выбрать получение ипотечных поступлений в виде единовременной суммы, кредитной линии или ежемесячных платежей. Эти варианты позволяют домовладельцам использовать кредит по своему усмотрению, что может включать дополнительный доход, ремонт дома или финансирование крупных покупок.

Имейте в виду, что с обратной ипотекой вы будете съедать свой собственный капитал с течением времени. И когда вы продаете дом или больше не живете в нем, наступает срок погашения кредита.

6 вещей, которые следует учитывать, прежде чем использовать оплаченный дом в качестве залога

Когда вы берете кредит под залог оплаченного дома, вы подвергаете себя финансовому риску, которого раньше не существовало. Независимо от того, какой кредитный продукт вы выберете, вы подвергаете свой дом возможности обращения взыскания, если вы не можете позволить себе платежи.

Перед оформлением ипотечного кредита на имущество, которым вы владеете, примите во внимание следующее, чтобы определить, перевешивают ли выгоды риски:

- Как вы планируете использовать капитал .

Подумайте, что вы будете делать с деньгами. Если ссуда под залог дома или ипотека приводят к увеличению стоимости вашего дома, возможно, стоит взять на себя дополнительные риски. С другой стороны, если вы используете свой капитал для покрытия необеспеченного долга или покупки предметов, стоимость которых снизится, вы можете излишне подвергать свой дом риску.

Подумайте, что вы будете делать с деньгами. Если ссуда под залог дома или ипотека приводят к увеличению стоимости вашего дома, возможно, стоит взять на себя дополнительные риски. С другой стороны, если вы используете свой капитал для покрытия необеспеченного долга или покупки предметов, стоимость которых снизится, вы можете излишне подвергать свой дом риску. - Сколько вы планируете занять . Сумма, которую вы берете, будет определять размер ваших ежемесячных платежей. Если вам нужно занять значительную сумму, сравните ожидаемые ежемесячные платежи, проценты и условия кредита для всех вариантов ипотеки.

- Сколько времени потребуется, чтобы погасить новый кредит . Подумайте о продолжительности срока кредита и о том, имеет ли смысл быть в долгу так долго, особенно если вы заплатили за свой дом после выплаты ипотеки в течение нескольких лет.

- Можете ли вы позволить себе оплату .

Прежде чем использовать оплаченный дом в качестве залога, убедитесь, что новый платеж соответствует вашему бюджету и общим финансовым целям. Пострадают ли ваши сбережения? Будут ли другие финансовые цели ждать? Подумайте об ответах на эти вопросы, прежде чем вводить новый платеж.

Прежде чем использовать оплаченный дом в качестве залога, убедитесь, что новый платеж соответствует вашему бюджету и общим финансовым целям. Пострадают ли ваши сбережения? Будут ли другие финансовые цели ждать? Подумайте об ответах на эти вопросы, прежде чем вводить новый платеж. - Будете ли вы иметь право на хорошую процентную ставку . Ваша кредитная история и другая финансовая информация влияют на вашу ипотечную ставку по ипотечному кредиту или кредиту под залог недвижимости. Поскольку ставка определяет общую стоимость ипотеки, подумайте, имеет ли смысл брать кредит по указанной ставке.

- Подходят ли вам другие альтернативы . Прежде чем брать ипотеку на недвижимость, которой вы владеете, рассмотрите все возможные варианты. Было бы лучше подождать и накопить на то, что вы хотите финансировать? Или другие варианты заимствования, которые не подвергают риску ваш дом, имеют больше смысла?

Краткое руководство по получению личного кредита

Персональный кредит CommBank дает вам возможность купить машину, погасить долг, улучшить дом, отправиться в отпуск, выйти замуж и многое другое. Для этого вам доступно несколько различных вариантов, включая кредитную карту, личный кредит или личный овердрафт.

Для этого вам доступно несколько различных вариантов, включая кредитную карту, личный кредит или личный овердрафт.

Чем отличаются потребительские кредиты с фиксированной и плавающей процентной ставкой?

Советы по одобрению личного кредита

Как быстрее погасить потребительский кредит

Если вы провели исследование и решили, что личный кредит — ваш лучший вариант, его обычно легко и просто настроить. Есть только несколько вещей, которые вы должны рассмотреть, прежде чем подать заявку.

Сколько вам нужно и что вы можете себе позволить?

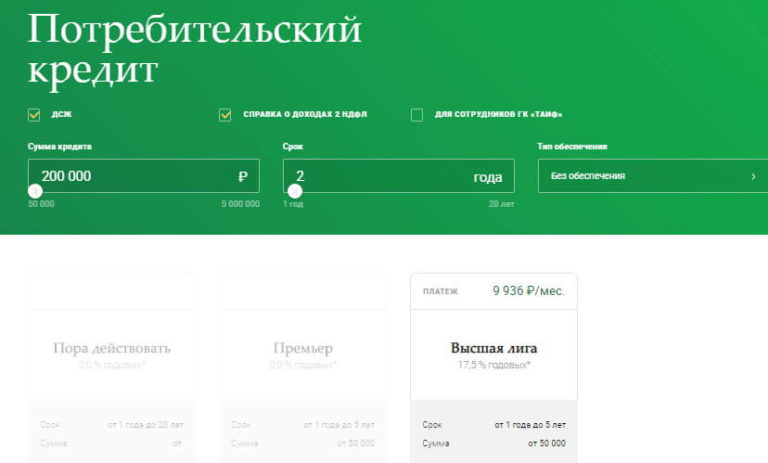

Если вы совершаете покупку, например новую машину, или просто хотите консолидировать свои долги, точно определите, сколько вам нужно занять. CommBank предлагает необеспеченные личные кредиты на сумму от 4000 до 50 000 долларов США, в то время как для обеспеченных личных кредитов CommBank вы можете занять от 4000 до 100 000 долларов США.

Процентная ставка будет определять размер ваших выплат по выбранной вами сумме. Личный кредит, обеспеченный таким активом, как автомобиль, обычно имеет более низкую процентную ставку, потому что в случае прекращения выплаты кредита кредитор может продать автомобиль, чтобы покрыть стоимость кредита. С помощью нашего калькулятора займа вы можете оценить, сколько вы можете занять, не ставя под угрозу свой образ жизни.

Выберите тип кредита

Существует три типа потребительских кредитов CommBank:

Персональный кредит с фиксированной процентной ставкой

С помощью этого типа кредита вы можете зафиксировать процентную ставку и установить выплаты на срок кредита. Это может быть удобно, если вы хотите точно знать, каковы будут ваши выплаты и сколько вы будете платить в целом, а также вы будете защищены, если процентные ставки вырастут в будущем.

Индивидуальный кредит с плавающей процентной ставкой

Этот кредит дает вам возможность совершать дополнительные выплаты без каких-либо комиссий за досрочное погашение. Дополнительные выплаты могут помочь снизить проценты, которые вы платите по кредиту, за счет уменьшения общего остатка по кредиту. У вас также есть возможность перераспределять доступные средства, когда вам это нужно.

Дополнительные выплаты могут помочь снизить проценты, которые вы платите по кредиту, за счет уменьшения общего остатка по кредиту. У вас также есть возможность перераспределять доступные средства, когда вам это нужно.

Обеспеченный личный кредит

В обмен на использование вашего автомобиля в качестве обеспечения кредита вы обычно можете брать кредит по более низкой процентной ставке, чем необеспеченный кредит, что делает выплаты более доступными. Это может быть удобно, если вы берете кредит на покупку автомобиля, которому меньше пяти лет, и ищете фиксированные выплаты в течение всего срока кредита.

Выберите условия

Как только вы узнаете, сколько вам нужно и какой кредит вы бы хотели, подумайте о сроках:

- Как долго вам нужно будет погасить кредит? Вы можете выбрать срок от одного до семи лет для персональных кредитов с плавающей и фиксированной процентной ставкой и от одного до семи лет для обеспеченных персональных кредитов

- Как часто вы хотели бы производить выплаты? Вы можете выбрать погашение еженедельно, раз в две недели или ежемесячно.

.