Запросить кредитную историю: Кредитная история онлайн – проверить кредитную историю бесплатно и быстро, запрос на получение отчета и уведомлений об изменениях кредитной истории

Содержание

5 фактов о кредитной истории, о которых полезно знать

Если вы хоть раз брали кредит или заем – значит, у вас есть кредитная история. При этом далеко не каждый представляет, как она выглядит и что может о вас рассказать. О том, что такое кредитная история, жителям региона напоминают эксперты Отделения-Национального Банка по Чувашской Республике Волго-Вятского ГУ Банка России.

Кредитная история – это информация о кредитных обязательствах гражданина: когда, какую сумму и в каких банках, микрофинансовых организациях (МФО) или кредитных потребительских кооперативах (КПК) он брал.

Документ состоит из четырёх частей: титульной, основной, закрытой и информационной.

Первая содержит личную информацию: паспортные данные, дату и место рождения, СНИЛС и т.д.

Основная включает описание кредитов и займов, данные о суммах и сроках выплат, непогашенном остатке, наличии или отсутствии просроченных платежей. Подобные сведения о гражданине могут интересовать кредитные организации, представителей рынка микрофинансирования, а также страховые компании – при оформлении полисов, потенциального работодателя – при трудоустройстве. Однако запросить её организации могут только с вашего письменного согласия.

Однако запросить её организации могут только с вашего письменного согласия.

Из закрытой части можно узнать, кто выдавал человеку кредит или заем, кому уступали его задолженность, если такое было, и кто запрашивал кредитную историю. Полный кредитный отчёт, включающий в том числе и эту информацию, может получить только сам гражданин.

Информационная часть содержит данные о том, в какие кредитные организации, МФО и КПК гражданин обращался за деньгами, и если получал отказы – то по какой причине. Здесь же фиксируется, что заемщик в течение 120 календарных дней два раза подряд и более не исполнял своих обязательств. Эту часть организации могут получать без согласия гражданина, если собираются выдать ему кредит или заем.

Хранятся кредитные истории в специальных организациях – бюро кредитных историй (БКИ). Каждый банк, МФО и КПК выбирают одно или несколько БКИ, куда они передают информацию о заемщиках.

Чтобы получить свою кредитную историю, нужно выяснить, в каких именно бюро она хранится. Для этого нужно отправить запрос в Центральный каталог кредитных историй. Проще всего это сделать онлайн: на портале Госуслуг или же на сайте Банка России (cbr.ru). В последнем случае для отправки запроса потребуется указать код субъекта кредитной истории – сочетание букв и цифр, которое формируется при заключении договора займа или кредитного договора. У граждан, не имеющих кредитной истории, такого кода быть не может, но если вы просто забыли комбинацию – обратитесь в банк или БКИ и сформируйте ее заново.

Для этого нужно отправить запрос в Центральный каталог кредитных историй. Проще всего это сделать онлайн: на портале Госуслуг или же на сайте Банка России (cbr.ru). В последнем случае для отправки запроса потребуется указать код субъекта кредитной истории – сочетание букв и цифр, которое формируется при заключении договора займа или кредитного договора. У граждан, не имеющих кредитной истории, такого кода быть не может, но если вы просто забыли комбинацию – обратитесь в банк или БКИ и сформируйте ее заново.

После того, как вы узнаете, в каком БКИ находится ваша кредитная история, нужно будет её запросить. Есть возможность подать заявку через сайт бюро, в офисе БКИ, телеграммой или обычным письмом. Дважды в год это можно сделать бесплатно. Человек сам выбирает вариант получения кредитной истории: оба раза в электронном виде, либо один раз распечатанную на бумаге, второй – в цифровом формате.

Более подробную информацию о кредитных историях можно найти на просветительском портале Банка России Fincult. info.

info.

По информации Отделения-Национальный банк по Чувашской Республике

как ее узнать и когда она используется

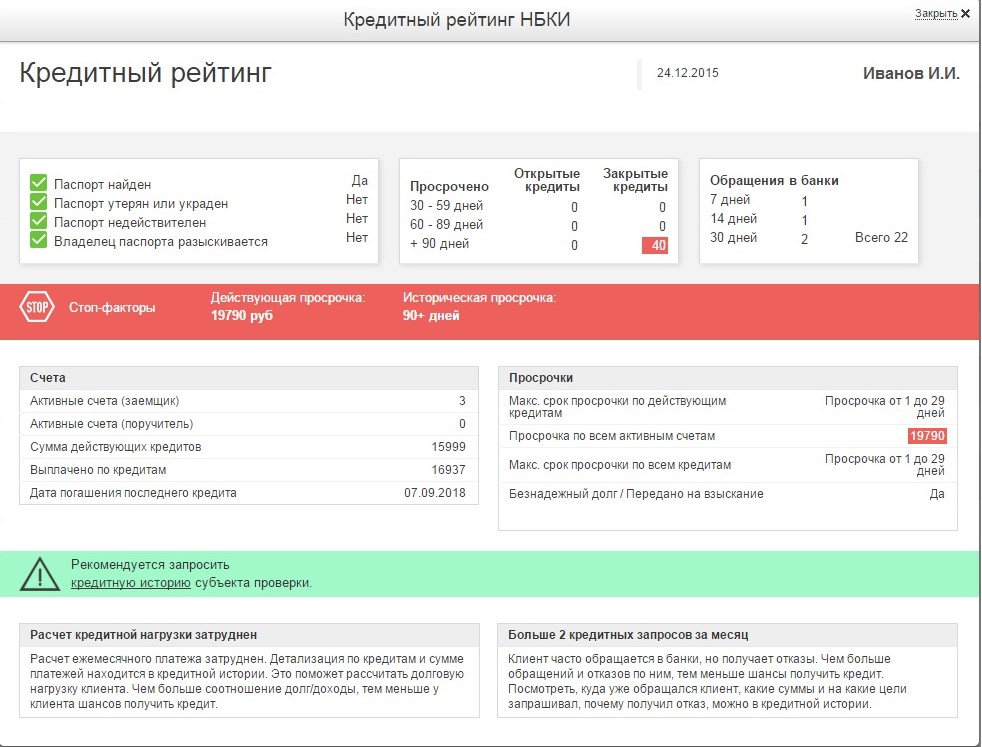

В этом документе отражена вся информация о взаимоотношениях предпринимателя с банками: сведения о сумме и сроках кредитов, просрочках, о текущей долговой нагрузке, банкротстве физлица и пр. Банки ориентируются на показатели кредитной истории при выдаче займов и подтверждения платежеспособности.

Кредитная история индивидуального предпринимателя ведется по тем же правилам, что и у остальных физлиц. Она влияет на условия: сумму, процентную ставку и сроки кредита. Ее следует анализировать до обращения в банк, чтобы можно было предупредить возможный отказ. Он обязательно будет занесен в историю и станет усугубляющим положение фактором.

Как формируется

Кредитная история формируется и хранится в бюро кредитных историй (БКИ). Информация о заемщике поступает туда не только от банков, но и ФССП, организаций связи и пр. На конец февраля 2022 г. в России действует семь квалифицированных бюро.

На конец февраля 2022 г. в России действует семь квалифицированных бюро.

Как проверить

Кредитная история может находиться в одном или нескольких бюро. Решение в какое БКИ отправить данные решает банк, а не заемщик. Поэтому сначала надо выяснить место хранения. Сделать это можно через «Госуслуги» в разделе «Налоги и финансы». В течение нескольких минут в личном кабинете появится файл со ссылками на БКИ, в которых хранятся сведения.

Далее надо пройти по ним, зарегистрироваться и в личном кабинете запросить кредитную историю. В каждое БКИ придется заходить отдельно. Два раза в год услуга предоставляется бесплатно. По закону, данные должны предоставляться в течение трех рабочих дней. По факту происходит гораздо быстрее.

Кроме того, в личном кабинете доступен индивидуальный рейтинг кредитоспособности, который формируется на основе единых подходов: установлены стандартная шкала рейтинга (от 1 до 999 пунктов) и факторы, влияющие на индивидуальный показатель.

Длительные просрочки (более 90 дней) на большие суммы, высокая долговая нагрузка негативно влияют на кредитную историю. И наоборот, кредиты без просрочек, повышают шансы выдачи новых кредитов на большие суммы и на более выгодных условиях.

Полное отсутствие кредитной истории также может понизить рейтинг, т.к. в таком случае банкам сложнее оценить добросовестность заемщика, который впервые обращается за кредитом.

Срок хранения кредитной истории

С января 2022 года он сокращен с десяти до семи лет. Срок считается с момента последнего изменения обязательств (например, закрытия кредита). Семилетний срок применяется к кредитам и обязательствам, оформленным с 1 января 2022 года.

Как исправить данные в кредитной истории

Не исключено, что при изучении кредитной истории обнаружатся неточности. Тогда надо обратиться в банк или в БКИ с заявлением о корректировке данных.

К заявлению надо приложить подтверждающие документы:

Банк в течение 10 рабочих дней должен внести изменения или уведомить об отказе.

Как выправить кредитную историю

Первый способ – дождаться ее обнуления. Это произойдет через семь лет (для взятых с 2022 года займов) или по истечении 10 лет (если кредитная линия была открыта раньше) с момента последнего действия с кредитами. Если за это время заемщик будет пользоваться новыми займами, история будет продолжаться. Иными словами, нужно полное отсутствие действий в течение указанного срока.

Второй способ – попытаться повысить рейтинг за счет «хороших» историй: брать небольшие кредиты и добросовестно их погашать, пользоваться кредитной картой, брать потребительские кредиты через магазины электроники и пр.

FDIC: Темы помощи потребителям — кредитные отчеты

Темы помощи потребителям

Vea esta página en español

Кредитный отчет — это подробный отчет о том, как вы управляли своим кредитом с течением времени. Кредитные отчеты чаще всего используются кредиторами, чтобы определить, предоставлять ли вам кредит и сколько вы будете платить за него. Кредитные отчеты также используются страховыми компаниями, работодателями и арендодателями.

Кредитные отчеты чаще всего используются кредиторами, чтобы определить, предоставлять ли вам кредит и сколько вы будете платить за него. Кредитные отчеты также используются страховыми компаниями, работодателями и арендодателями.

Это руководство поможет вам понять информацию, которая включена в ваш кредитный отчет, как используются кредитные отчеты и как поддерживать надежный кредитный отчет.

- Основы кредитного отчета

- Кредитная история и оценка

- Защита прав потребителей по кредитным картам

- Советы по положительному кредитному отчету

- Дополнительные ресурсы

Основы кредитного отчета

Ваш кредитный отчет включает подробную информацию о вашей кредитной истории, включая количество открытых и закрытых кредитных счетов; ваша история своевременных и просроченных платежей; аккаунты, находящиеся в коллекциях; сколько раз вы обращались за кредитом; и более. Эта история насчитывает годы, и информация в вашем отчете может оставаться там годами.

Финансовые учреждения, включая кредиторов по кредитным картам, ипотечных кредиторов, автокредиторов и т. д., часто используют эту информацию, чтобы определить, предоставлять ли вам кредит и сколько вы за него заплатите. Страховые компании, работодатели и домовладельцы также могут запросить доступ к вашему кредитному отчету.

Наверх

Кредитная история и оценка

Информация в вашем кредитном отчете и другая информация в вашей кредитной истории используются для расчета кредитного рейтинга. И ваш кредитный рейтинг является одним из ключевых факторов в одобрении кредита. Чем лучше ваша кредитная история (т. е. своевременные платежи, контроль кредитных остатков и т. д.), тем выше ваш кредитный рейтинг. А высокий кредитный рейтинг означает, что вам, скорее всего, одобрят кредит и предложат более выгодные условия кредита. По этим причинам важно понимать пять основных компонентов, которые составляют ваш кредитный рейтинг. Хотя не все агентства кредитной отчетности имеют одинаковую разбивку по компонентам, полезно взглянуть на разбивку оценки FICO, с которой знакомо большинство людей:

- История платежей.

Платежи, о которых сообщается, составляют 35 процентов от вашего общего кредитного рейтинга. Просроченные платежи отрицательно повлияют на ваш балл, поэтому важно постоянно вносить платежи вовремя.

Платежи, о которых сообщается, составляют 35 процентов от вашего общего кредитного рейтинга. Просроченные платежи отрицательно повлияют на ваш балл, поэтому важно постоянно вносить платежи вовремя. - Использование кредита – то, сколько вашего кредита используется, составляет 30 процентов от вашего балла. Если вы достигаете кредитного лимита на вашей кредитной карте, это снижает ваш кредитный рейтинг. Делайте все возможное, чтобы погасить остаток по кредитной карте и держать его на низком уровне.

- Продолжительность кредитной истории. Продолжительность использования кредита и совершения платежей, а также время, в течение которого каждый из ваших кредитных счетов был открыт, составляют 15 процентов от вашего общего кредитного рейтинга. Если вы пытаетесь улучшить свой кредитный рейтинг, закрытие счетов не обязательно будет лучшим решением. Ситуация у всех разная, но может быть лучше погасить свои счета и оставить их открытыми, чтобы поддерживать давние счета.

- Новый кредит.

Новые кредитные счета составляют 10 процентов от вашего кредитного рейтинга. Открытие слишком большого количества новых счетов за относительно короткий период времени может повредить вашему счету.

Новые кредитные счета составляют 10 процентов от вашего кредитного рейтинга. Открытие слишком большого количества новых счетов за относительно короткий период времени может повредить вашему счету. - Credit Mix – оставшиеся 10 процентов вашего балла основаны на разнообразии ваших кредитных счетов. Наличие сочетания возобновляемых кредитных счетов (например, кредитных карт) и кредитов в рассрочку (например, автокредитов и студенческих кредитов) с положительной историей платежей показывает, что вы можете управлять различными типами кредитов и повысите свой балл.

Помните, чем выше ваш кредитный рейтинг, тем ниже риск для потенциального кредитора и тем лучше условия для вас.

Ваш кредитный рейтинг может быть включен в ваш кредитный отчет. Если нет, вы можете получить свой кредитный рейтинг за плату в ряде торговых точек, большинство из которых доступны в Интернете. Некоторые службы предлагают подписку для регулярного получения обновленных результатов. Это может быть дорогостоящим. В некоторых случаях вы можете получить свой кредитный рейтинг у кредитора, если этот кредитор использовал ваш кредитный рейтинг, чтобы установить существенные условия (например, процентную ставку) по вашему кредиту или кредитной карте. В большинстве таких случаев кредитор должен бесплатно информировать вас о счете и сопутствующей информации.

Это может быть дорогостоящим. В некоторых случаях вы можете получить свой кредитный рейтинг у кредитора, если этот кредитор использовал ваш кредитный рейтинг, чтобы установить существенные условия (например, процентную ставку) по вашему кредиту или кредитной карте. В большинстве таких случаев кредитор должен бесплатно информировать вас о счете и сопутствующей информации.

Наверх

Защита прав потребителей в отношении кредитных отчетов

Закон о достоверной кредитной отчетности (FCRA) — это федеральный закон, который способствует точности, объективности и конфиденциальности информации, хранящейся в кредитных бюро. Защита прав потребителей в соответствии с FCRA включает:

- Любой, кто использует отчет о кредитоспособности или другой тип потребительского отчета, чтобы отклонить вашу заявку на получение кредита, страховки или трудоустройства, или принять другие неблагоприятные меры против вас, должен сообщить вам об этом и должен сообщить вам свое имя, адрес и телефон.

номер учреждения, предоставившего информацию.

номер учреждения, предоставившего информацию. - Вы можете запросить и получить всю информацию о вас, которую хранит кредитное бюро. Вы имеете право на бесплатное раскрытие файлов:

- Один раз в 12 месяцев;

- Если физическое или юридическое лицо предприняло против вас неблагоприятные действия из-за информации в вашем кредитном отчете;

- Если вы стали жертвой кражи личных данных и поместили предупреждение о мошенничестве в свой файл;

- Если ваш файл содержит недостоверную информацию в результате мошенничества;

- Если вы получаете государственную помощь; или

- Если вы безработный, но собираетесь подать заявление о приеме на работу в течение 60 дней.

- Вы можете запросить кредитный рейтинг в бюро кредитных историй, которые создают или распределяют баллы, используемые в кредитах на жилую недвижимость, но вам придется заплатить за это.

В некоторых ипотечных сделках вы бесплатно получите информацию о кредитном рейтинге от ипотечного кредитора.

В некоторых ипотечных сделках вы бесплатно получите информацию о кредитном рейтинге от ипотечного кредитора. - Если вы обнаружите, что информация в вашем файле является неполной или неточной, и сообщите об этом в бюро кредитных историй, оно должно провести расследование, если только ваш спор не является необоснованным. См. www.ftc.gov/credit для получения разъяснений о процедурах разрешения споров.

- Неточная, неполная или непроверенная информация должна быть удалена или исправлена, как правило, в течение 30 дней. Однако кредитное бюро может продолжать сообщать информацию, которая была проверена как точная.

- В большинстве случаев бюро кредитных историй не может сообщать негативную информацию старше семи лет или банкротства старше 10 лет.

- Кредитное бюро не может передавать информацию о вас вашему работодателю или потенциальному работодателю без вашего письменного согласия.

Наверх

Советы по положительному кредитному отчету

- Своевременно оплачивайте кредиты и другие счета. Даже если вы попали в беду в прошлом, вы можете восстановить свою кредитную историю, начав вносить платежи в соответствии с договоренностью. Своевременная выплата долгов окажет положительное влияние на ваш кредитный рейтинг и может улучшить ваш доступ к кредиту.

- Чтобы показать, что вы не заняли слишком много, постарайтесь свести к минимуму размер вашей задолженности по отношению к вашему кредитному лимиту. Не закрывайте автоматически счета кредитных карт, которые были полностью оплачены и не использовались в последнее время, потому что это может уменьшить доступный кредит. Однако вы можете захотеть закрыть карту с нулевым балансом, если вы платите ежемесячную плату за карту.

- Если вы считаете, что не можете расплатиться с кредиторами, немедленно свяжитесь с ними и объясните свою ситуацию.

Спросите о пересмотре условий кредита, включая сумму, которую вы выплачиваете. Уважаемые кредитные консультационные организации также могут помочь вам разработать индивидуальный план решения ваших финансовых проблем, но поставщики с меньшей репутацией предлагают сомнительные или дорогие услуги или делают необоснованные заявления.

Спросите о пересмотре условий кредита, включая сумму, которую вы выплачиваете. Уважаемые кредитные консультационные организации также могут помочь вам разработать индивидуальный план решения ваших финансовых проблем, но поставщики с меньшей репутацией предлагают сомнительные или дорогие услуги или делают необоснованные заявления.

Наверх

Дополнительные ресурсы

- FDIC объясняет кредитные рейтинги (youtube.com)

- 5 советов, которые помогут оправиться от плохой кредитной истории

- Умные подкасты о деньгах

- Преодолев финансовые трудности

Вернуться к началу

Дополнительные ссылки

Проверьте свой кредитный отчет на сайте

Что вам нужно знать

Что такое кредитный отчет?

Информация о вашей кредитной истории и текущем финансовом положении, хранящаяся в бюро кредитных историй, называется вашим кредитным отчетом. Он включает в себя определенные личные данные и информацию, касающуюся того, сколько кредита у вас есть в настоящее время или было предоставлено в прошлом, и как вы управляли своими выплатами.

Он включает в себя определенные личные данные и информацию, касающуюся того, сколько кредита у вас есть в настоящее время или было предоставлено в прошлом, и как вы управляли своими выплатами.

Какие данные появляются в вашем кредитном отчете?

Кредитный отчет включает определенные личные данные и информацию, касающуюся ваших текущих и предыдущих финансовых обязательств. Например, информация о ваших финансовых кредитных соглашениях, т.е. кредиты, кредитные карты, ипотечные кредиты и овердрафты. Сюда входит информация о ваших открытых и закрытых кредитных счетах, такая как своевременные платежи, а также любые пропущенные или просроченные платежи.

Агентства кредитной информации хранят или предоставляют другую информацию, которая также может быть указана в вашем кредитном отчете. Например, записи поиска, которые организации могут делать о вас в своей базе данных, когда вы подаете заявку на кредит.

Откуда берется информация в вашем кредитном отчете?

Информация в вашем кредитном отчете поступает из двух основных источников:

- Публичная информация – например, судебные решения и отчеты о неплатежеспособности.

- Информация о кредитной истории. Ваши предыдущие и существующие кредиторы предоставляют информацию о том, как вы управляете своим кредитом, поэтому она включает сведения о том, что вы должны, и о том, заплатили ли вы вовремя или нет.

Почему важен ваш кредитный отчет?

Ваш кредитный отчет может повлиять на будущие кредитные заявки, а также может повлиять на ваши текущие кредитные соглашения.

- Если вы подаете заявку на получение нового кредита, ваш кредитный отчет может повлиять на решение кредитора о том, какой кредитный продукт или услугу вы можете получить, на сумму кредита, которую вы можете получить, и на цену (процентную ставку), которую предлагает кредитор.

.

. - Кредиторы также могут использовать ваш кредитный отчет, чтобы решить, каким должен быть ваш кредитный лимит, который они могут регулярно проверять.

Ваш кредитный отчет также может повлиять на заявки на другие продукты или услуги, которые вы обычно получаете заранее и оплачиваете позже, например. договор на коммунальные услуги, договор на мобильный телефон и т. д. Если у вас плохая кредитная история, это не должно повлиять на ваш доступ к этим услугам, но поставщики — на основе информации, которую они могут получить из вашего кредитного отчета — могут захотеть обсудить с вами другой способ оплаты (например, предоплаченные услуги, когда вы платите заранее).

Как кредиторы и другие организации используют ваш кредитный отчет?

Кредиторы используют информацию в вашем кредитном отчете, чтобы помочь им оценить вероятность того, что вы погасите то, что вы хотите занять — ваш кредитный риск. Кредиторы также должны принимать во внимание, можете ли вы предоставить больше кредита одновременно с вашими существующими кредитными обязательствами. Это известно как доступность, и кредиторы также должны это проверить.

Кредиторы также должны принимать во внимание, можете ли вы предоставить больше кредита одновременно с вашими существующими кредитными обязательствами. Это известно как доступность, и кредиторы также должны это проверить.

Существуют и другие организации, которые могут захотеть использовать часть вашего кредитного отчета для других целей, например, если работодатель принимает решение о приеме на работу, особенно если работа связана со значительной финансовой ответственностью или доверием. В любом случае, любая организация, которая хочет ознакомиться с вашей кредитной информацией, должна сообщить вам об этом заранее, за исключением очень ограниченных случаев, таких как полицейское расследование.

Одинаковы ли кредитные отчеты в странах Европейского Союза?

Нет. Информация, которой располагает, например, бюро кредитных историй в Германии о немецком потребителе, может отличаться от информации, которой располагает итальянское бюро кредитных историй об итальянском потребителе. Кредиторы в каждой стране могут не предоставлять одинаковую информацию о своих заемщиках своим соответствующим агентствам. Европейские страны пошли разными путями для развития «информационной структуры» на своих кредитных рынках.

Кредиторы в каждой стране могут не предоставлять одинаковую информацию о своих заемщиках своим соответствующим агентствам. Европейские страны пошли разными путями для развития «информационной структуры» на своих кредитных рынках.

Что такое кредитный рейтинг?

Кредитный рейтинг — это оценка того, насколько вероятно, что вы своевременно погасите кредит в будущем. Обычно они рассчитываются и используются кредиторами в качестве дополнительного элемента, помогающего им решить, предоставлять кредит или отказываться от него. Кредиторы рассчитывают ваш балл, сравнивая вашу кредитную информацию с прошлыми клиентами с аналогичной кредитной информацией. Кредиторы также могут использовать оценки, разработанные CRA.

Есть ли у меня один балл?

Нет. У вас нет единого кредитного рейтинга у разных кредиторов или CRA. Разные организации учитывают разную информацию при расчете кредитного рейтинга и могут использовать разные формулы для разных продуктов. Кредитные баллы также могут быть рассчитаны и выражены по разным шкалам, поэтому их часто нельзя сравнивать напрямую.

Кредитные баллы также могут быть рассчитаны и выражены по разным шкалам, поэтому их часто нельзя сравнивать напрямую.

Какие типы кредитных рейтингов существуют?

Типы оценок, которые у вас могут быть, включают:

- Баллы кредиторов. Кредиторы создают свои собственные оценки. Хотя они могут использовать информацию, полученную от CRA, они также будут использовать свою собственную информацию и алгоритмы для расчета своих внутренних оценок.

- баллов CRA, запрошенных кредитором. Кредиторы также могут использовать оценки, созданные CRA. Эти баллы могут использоваться в дополнение к их собственным баллам, или они могут быть единственными баллами, которые они используют как часть своего процесса принятия решений.

- запрошенных вами баллов CRA. Некоторые CRA могут предложить вам ориентировочный кредитный рейтинг, чтобы помочь вам понять, как кредиторы могут оценивать информацию вашего кредитного отчета.

- Баллы предоставлены другими типами организаций. Многие другие организации, специализирующиеся на оценке кредитоспособности, могут предоставить оценку кредитору. Эти организации будут использовать данные, предоставленные одним или несколькими CRA, в качестве основы для своей оценки. CRA удостоверяются, что эти организации имеют надежные системы для обеспечения качества и безопасности данных, прежде чем они согласятся поделиться с ними данными.

Как рассчитываются кредитные рейтинги?

Кредитные баллы обычно рассчитываются с использованием метода, известного как оценочная карта. Система показателей представляет собой набор правил, которые берут информацию из вашего кредитного отчета и используют ее для получения оценки на основе этой информации. Различные оценочные карты работают по-разному, например, присваивая разные уровни важности различным частям информации в вашем кредитном отчете. Оценочные карты позволяют кредиторам принимать кредитные решения более последовательным, справедливым, недискриминационным и объективным образом, а не полагаться исключительно на индивидуальные суждения, которые могут варьироваться от человека к человеку и изо дня в день.

Платежи, о которых сообщается, составляют 35 процентов от вашего общего кредитного рейтинга. Просроченные платежи отрицательно повлияют на ваш балл, поэтому важно постоянно вносить платежи вовремя.

Платежи, о которых сообщается, составляют 35 процентов от вашего общего кредитного рейтинга. Просроченные платежи отрицательно повлияют на ваш балл, поэтому важно постоянно вносить платежи вовремя. Новые кредитные счета составляют 10 процентов от вашего кредитного рейтинга. Открытие слишком большого количества новых счетов за относительно короткий период времени может повредить вашему счету.

Новые кредитные счета составляют 10 процентов от вашего кредитного рейтинга. Открытие слишком большого количества новых счетов за относительно короткий период времени может повредить вашему счету. номер учреждения, предоставившего информацию.

номер учреждения, предоставившего информацию. В некоторых ипотечных сделках вы бесплатно получите информацию о кредитном рейтинге от ипотечного кредитора.

В некоторых ипотечных сделках вы бесплатно получите информацию о кредитном рейтинге от ипотечного кредитора.

Спросите о пересмотре условий кредита, включая сумму, которую вы выплачиваете. Уважаемые кредитные консультационные организации также могут помочь вам разработать индивидуальный план решения ваших финансовых проблем, но поставщики с меньшей репутацией предлагают сомнительные или дорогие услуги или делают необоснованные заявления.

Спросите о пересмотре условий кредита, включая сумму, которую вы выплачиваете. Уважаемые кредитные консультационные организации также могут помочь вам разработать индивидуальный план решения ваших финансовых проблем, но поставщики с меньшей репутацией предлагают сомнительные или дорогие услуги или делают необоснованные заявления.