Звонят из банка по чужому кредиту: Звонят Коллекторы По Чужому Кредиту Куда Жаловаться?

Содержание

Звонят Коллекторы По Чужому Кредиту Куда Жаловаться?

Что можно сделать:

- На действия легального кредитора можно жаловаться в Банк России.

- На черного кредитора, который не имеет лицензии и не состоит в реестре Банка России, — в полицию.

- На коллектора — в Федеральную службу судебных приставов, Национальную ассоциацию профессиональных коллекторских агентств и Роспотребнадзор.

Звонят коллекторы по чужому кредиту: куда жаловаться и что делать Договор При оформлении кредита от человека может потребоваться указать номера телефонов других людей. Банки считают, что наличие контакта с родственниками или знакомыми заемщика – способ обезопасить себя в случае просрочки кредита.

Как избавиться от звонков по чужому кредиту?

‘Если кредит никак вас не касается, стоит объяснить ситуацию и попросить прекратить звонки. Если вам продолжают звонить по кредиту, который вас не касается, обратитесь с письменной жалобой к руководству коллекторской компании, а также в контакт-центр НБУ по телефону 0 800 505 240.

Как сделать так чтобы коллекторы не звонили родственникам?

Чтобы прекратить звонки вашим родственникам, нужно направить письменное уведомление об отзыве такого согласия. Заявление можно отправить через нотариуса, заказным письмом с уведомлением или передать лично под расписку. С момента получения уведомления, кредитор (коллекторы) не вправе звонить указанным лицам (п. 5-7 ст.

Что будет если не брать трубку от коллекторов?

Можно не отвечать коллекторам на звонки.

Но если не брать трубку, то у взыскателей появляется право на повторный звонок, и они будут дозваниваться до должника, пока не побеседуют с ним.

Куда жаловаться на коллекторов в Украине?

Другое объединение коллекторов – АКБУ — организовало круглосуточную «горячую линию» для должников, куда могут звонить пострадавшие – 044-590-04-37, и регулярно анализирует полученную информацию.

Как коллекторы находят родственников?

Обычно при оформлении кредита человек дает свои контактные данные и контакты самых близких людей. Кроме того, родственников коллекторы могут найти по ФИО и адресу прописки, в особенности, если родственники тоже имеют кредиты в банках.

Как сделать чтоб банки не звонили?

Напишите заявление по официальным реквизитам организации и потребуйте:

- сообщить, из каких источников они получили ваши данные;

- сообщить, кому они передавали ваши персональные данные;

- удалить все ваши персональные данные и уведомить об этом.

Как запретить МФО звонить третьим лицам?

Вам нужно направить в адрес МФО заявление с отзывом своего согласия на обработку персональных данных, а также указать, что Вы запрещаете совершать звонки по ранее указанным Вам номерам. Предложите МФО решить вопрос в рамках правового поля в судебном порядке.

Предложите МФО решить вопрос в рамках правового поля в судебном порядке.

Как правильно отшить коллекторов?

Если направить заявление только коллекторскому агентству, которое беспокоит, после банк может передать дело другой фирме. Если банк после обратится в суд, то после вступления решения суда в законную силу заявление аннулируется на срок 2 месяца. На сегодня это единственный способ отшить коллекторов навсегда.

Куда обратиться чтобы не звонили коллекторы?

Что можно сделать:

- На действия легального кредитора можно жаловаться в Банк России.

- На черного кредитора, который не имеет лицензии и не состоит в реестре Банка России, — в полицию.

- На коллектора — в Федеральную службу судебных приставов, Национальную ассоциацию профессиональных коллекторских агентств и Роспотребнадзор.

Что будет если не отвечать на звонки коллекторов?

Я не хочу общаться с коллектором. При этом надо понимать: если вы откажетесь от общения, то кредитор передаст дело в суд. И если суд примет решение, что кредит или заем все-таки нужно вернуть, за дело возьмутся уже не коллекторы, а судебные приставы.

При этом надо понимать: если вы откажетесь от общения, то кредитор передаст дело в суд. И если суд примет решение, что кредит или заем все-таки нужно вернуть, за дело возьмутся уже не коллекторы, а судебные приставы.

Сколько лет коллекторы могут требовать долг?

Срок исковой давности — это период, в течение которого кредитор может требовать возврат долга по договору и добиваться его признания в суде. Согласно статье 196 Гражданского кодекса РФ, он составляет три года, по истечении которых долг аннулируется, если в отношении должника не был подан судебный иск.

Что будет если коллекторы подают в суд?

Решение суда и последствия для должника

Если суд удовлетворил иск коллекторов, должнику нужно исполнять решение. Право на принудительное взыскание есть только у приставов. Они могут возбудить производство по заявлению взыскателя, наложить арест на имущество и счета, направить документы для удержания из заработка.

Куда жаловаться на коллекторов 2021 Украина?

Коллекторские компании должны вежливо общаться с должниками, а в случае нарушений прописанных правил – угроз, звонков не в урочное время – украинцы смогут пожаловаться в правоохранительные органы и Нацбанк. Минимум, который грозит коллекторам, – штраф, максимум – исключение из реестра, а значит прекращение работы.

Куда обратиться с жалобой на коллекторское агентство?

Жалоба на коллекторов помогает, когда нарушаются права должника: от превышения количества звонков и встреч до угроз и шантажа. Рассматривают жалобы сотрудники ФССП и прокуратуры, Роскомнадзора и Роспотребнадзора, МВД. Можно жаловаться и в профессиональную ассоциацию коллекторов — НАПКА.

Куда жаловаться на угрозы коллекторов в Украине?

обратиться с письменной жалобой к руководству коллекторской компании, а также непосредственно к кредитодателю, ведь отныне финкомпании контролируют поведение привлеченных ими коллекторов; можно также сообщить о нарушениях по телефону контакт-центра НБУ: 0 800 505 240.

куда жаловаться, что делать и какие действия предпринимать

Автор статьи: Музыко Татьяна Андреевна — юрист.

Звонят из банка по чужому кредиту, куда жаловаться – этот вопрос часто задают граждане по горячей линии.

Это отметил законодатель и ввел новый федеральный закон.

Для каждого случая свой алгоритм.

Содержание

Дорогие читатели! Для решения вашей проблемы прямо сейчас, получите бесплатную консультацию — обратитесь к дежурному юристу в онлайн-чат справа или звоните по телефонам:

+7 (499) 938 6124 — Москва и обл.

+7 (812) 425 6761 — Санкт-Петербург и обл.

8 (800) 350 8362 — Другие регионы РФ

Вам не нужно будет тратить свое время и нервы — опытный юрист возьмет решение всех ваших проблем на себя!

- Почему могут поступать звонки

- Законодательство

- Как правильно вести диалог

- Что делать и как прекратить звонки

- Куда жаловаться, если звонят по чужому кредиту

- Сроки рассмотрения

- Ответственность

- Полезные советы

- Полезное видео

Почему могут поступать звонки

Звонки из банков по чужим кредитам возможны по таким причинам:

- Вас намеренно указал должник как контактное лицо:

- родственник в качестве неофициального поручителя;

- недобросовестный заемщик, решивший скрыться от банка;

- вы официальный поручитель должника.

- Ошибка при написании цифр телефона заемщиком либо наборе номера сотрудниками кредитного учреждения.

- Недобросовестные действия операторов банка и/или коллекторов при розыске должника.

Законодательство

Взаимодействие банков и должников регламентируется:

- Федеральный закон от 3 июля 2016 г. N 230-ФЗ «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в ФЗ «О микрофинансовой деятельности» (статьи 6–8). Нормативным актом руководствуются, если вы официально указаны контактным лицом. В других случаях применяются лишь отдельные положения этого закона.

- ГК Российской Федерации (ст. 10).

- Кодекс об административных правонарушениях (статьи 5.53, 5.61, 15.26.1).

- УК РФ (статья 183). Применяется в крайне редких случаях.

Правовые документы предусматривают ответственность за:

- Нарушение положений ФЗ от 3 июля 2016 г.

№ 230-ФЗ «О защите прав и законных интересов физических лиц … Федеральный закон «О микрофинансовой деятельности».

№ 230-ФЗ «О защите прав и законных интересов физических лиц … Федеральный закон «О микрофинансовой деятельности». - Угрозы и иные методы психического воздействия во время беседы.

- Незаконные действия, связанные с нарушением ФЗ «О персональных данных».

Как правильно вести диалог

Для тех или иных ситуаций выбирают различные варианты.

Во-первых, постарайтесь выяснить, откуда у звонящего ваш номер телефона.

Во-вторых, удержитесь от перехода на личности, грубости и оскорблений собеседника даже в ответ на его провокационные действия. Спокойно оповестите, что вы не намерены продолжать разговор в подобном тоне, и если он не прекратит, то вы либо положите трубку, либо обратитесь в правоохранительные органы, в том числе в суд с иском о взыскании компенсации за причинение морального ущерба (на ваше усмотрение).

В-третьих, не давайте точных ответов. Скажите, что не знаете, о ком спрашивают, брал ли человек кредит, где он находится, его номер телефона и т. д.

д.

ВАЖНО! Если вы будете полезны банку – звонки не прекратятся.

Вариант «все отрицать» не подходит, если сопровождали заемщика, когда он брал кредит.

Если вы подписали договор вместе с должником или присутствовали при этом и сами дали номер телефона, описанная выше тактика разговора не подходит. Сообщите о несогласии взаимодействовать с сотрудниками банка и подкрепите слова подачей письменного заявления: так кредитное учреждение лишится права вам докучать.

Что делать и как прекратить звонки

Есть несколько способов:

- Радикальный – купить новую SIM-карту, но это очень неудобно для большинства людей.

- Добавлять номера в черный список непосредственно в телефоне: активируется нужная функция либо устанавливается приложение. Платный вариант — через оператора сотовой связи, но это не гарантирует успех: у банков много номеров, и пока вы будете добавлять их все в черный список, звонки продолжатся.

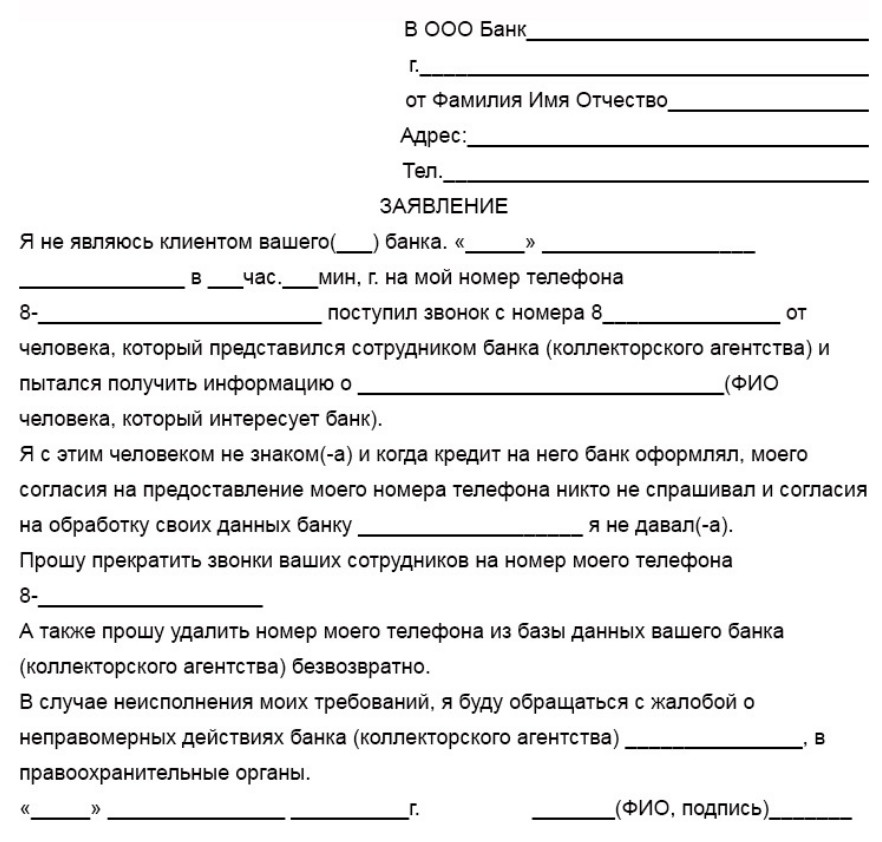

- Написать в банк заявление с возражениями относительно звонков вам по поводу чужого долга.

Крупные финансовые учреждения на это реагируют адекватно. Если ваше требование не будет исполнено, копию заявления с отметкой кредитной организации о том, что оно принято, либо уведомление о вручении заказного письма с заявлением (лучше с описью вложения) используйте в суде при взыскании компенсации за моральный ущерб.

Крупные финансовые учреждения на это реагируют адекватно. Если ваше требование не будет исполнено, копию заявления с отметкой кредитной организации о том, что оно принято, либо уведомление о вручении заказного письма с заявлением (лучше с описью вложения) используйте в суде при взыскании компенсации за моральный ущерб. - Обратиться в полицию, если звонки происходят часто, рано утром, поздно вечером или ночью, в разговоре вас оскорбляют, угрожают, пытаются запугать. Полезно иметь запись бесед, поэтому фиксируйте все беседы с банком на диктофон. При возможности включите громкую связь во время звонка – это обеспечит свидетелей при необходимости.

ВАЖНО! Не забудьте предупредить собеседника о том, что ведете запись.

Куда жаловаться, если звонят по чужому кредиту

Рекомендуется написать заявления в несколько инстанций:

- Полиция (в случае угроз, оскорблений, нарушения предусмотренных законом количества звонков).

- Главный офис соответствующего кредитного учреждения.

- Центральный банк Российской Федерации. ЦБ РФ – регулятор банковской системы, в его полномочиях – надзор за другими учреждениями и принятие мер в случае нарушения ими законодательства.

- Суд (взыскание ущерба, компенсации морального вреда).

Сроки рассмотрения

УЧТИТЕ! Период зависит от органа, куда вы направляете заявления, и формы документа.

Как правило, сроки рассмотрения обращений в банках – 30 дней с момента подачи бумаги, но внутренний распорядок учреждения может устанавливать и иные периоды.

В полиции проверку по вашему заявлению должны провести в течение 10 дней. Срок может доходить и до 2 месяцев.

Суд решает вопрос о принятии искового заявления к производству в течение 5 дней, затем период ожидания зависит от того, какое определение вынес суд, и может колебаться от 1 до 2–3 месяцев (без учета времени на принятие искового заявления). При необходимости сроки продлеваются судом.

При необходимости сроки продлеваются судом.

Ответственность

При нарушении норм, установленных федеральным законом, банк может понести гражданскую, административную и материальную ответственность.

За нарушения уголовного законодательства нести наказание будут конкретные сотрудники, если установлена их вина и другие необходимые признаки состава преступления.

Если вы сможете убедить судью, что звонки причиняли вам неудобство, моральные страдания, а может, даже реальный ущерб, сможете доказать, что звонил именно банк, то взыскать компенсацию за причинение морального вреда будет несложно. Однако принимать меры нужно с самого начала.

Полезные советы

Перечислим рекомендации для граждан, столкнувшихся с подобными ситуациями:

- не поддавайтесь на провокации;

- не давайте конкретную информацию на вопросы о должнике;

- не нарушайте закон даже в ответ на хамство со стороны собеседника;

- записывайте разговоры на диктофон;

- обеспечивайте подтверждение ваших обращений с требованием прекратить звонки;

- оповестите должника (если вы его знаете) о досаждающих вам телефонных беседах.

Полезное видео

Рекомендации юриста:

Дорогие читатели! Для решения вашей проблемы прямо сейчас, получите бесплатную консультацию — обратитесь к дежурному юристу в онлайн-чат справа или звоните по телефонам:

+7 (499) 938 6124 — Москва и обл.

+7 (812) 425 6761 — Санкт-Петербург и обл.

8 (800) 350 8362 — Другие регионы РФ

Вам не нужно будет тратить свое время и нервы — опытный юрист возьмет решение всех ваших проблем на себя!

Или опишите ситуацию в форме, ниже:

8 предупреждающих признаков мошенничества с персональными кредитами

Персональные кредиты

Как LendingTree получает выплаты?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 28 мая 2021 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Потребительские ссуды могут стать большим подспорьем, если вы хотите покрыть непредвиденные расходы. Однако вы должны убедиться, что работаете с законным кредитором, а не с мошенником, который хочет воспользоваться вашей ситуацией. Если кредитор обращается к вам первым, не требует проверки кредитоспособности или делает вам предложение, которое слишком хорошо, чтобы быть правдой, вы можете столкнуться с мошенничеством с личным кредитом.

Если кредитор обращается к вам первым, не требует проверки кредитоспособности или делает вам предложение, которое слишком хорошо, чтобы быть правдой, вы можете столкнуться с мошенничеством с личным кредитом.

Мошенников трудно обнаружить, хотят ли они украсть ваши деньги, вашу личность или и то, и другое. Прежде чем подписать пунктирную линию, обратите внимание на эти восемь красных флажков мошенничества с персональными кредитами.

1. Кредитор требует предоплату

Мошенники часто просят у заемщиков предоплату до выдачи кредита. Они также будут давать запутанные ответы об условиях и стоимости кредита. Если кто-то просит вас заплатить за «страховку», «оформление документов» или «обработку», вам следует проявлять осторожность. Тем не менее, имейте в виду, что некоторые авансовые платежи действительны, например, сборы за выдачу, которые законные кредиторы часто вычитают из кредита до того, как заемщик получит остаток.

По данным Федеральной торговой комиссии, в 2019 году потребители сообщили о потере более 1,9 миллиарда долларов в результате мошенничества, из которых около 667 миллионов долларов было потрачено на мошенничество.

ЧТО ИСКАТЬ ВМЕСТО

Получите четко детализированный список сборов и расходов, связанных с кредитом.

«Потребители должны быть активными и задавать вопросы, если они чего-то не понимают», — сказал Эван Зуллоу, юрист из отдела финансовой практики Федеральной торговой комиссии.

Федеральная торговая комиссия подчеркивает, что кредиторы должны четко и на видном месте указывать свои сборы. Это может включать сборы за создание, а также сборы за оценку и кредитные отчеты. Эти сборы обычно выплачиваются кредитору только после утверждения кредита.

2. Кредитор не зарегистрирован

Федеральная торговая комиссия требует от кредиторов и кредитных брокеров регистрации у генерального прокурора в штате(ах), где они ведут бизнес. Если вы не можете найти своего кредитора в государственном реестре, скорее всего, вы имеете дело с мошенником.

ЧТО ИСКАТЬ ВМЕСТО

Прежде чем подавать заявку на получение кредита, убедитесь, что кредитор зарегистрирован в вашем штате. Вы можете сделать это, посетив веб-сайт Национальной ассоциации генеральных прокуроров и найдя офис генерального прокурора вашего штата.

Вы можете сделать это, посетив веб-сайт Национальной ассоциации генеральных прокуроров и найдя офис генерального прокурора вашего штата.

Вы также можете проверить онлайн на сайте департамента банковских или финансовых услуг вашего штата. Имейте в виду, что регистрация не означает, что вам понравится кредитор, но это означает, что кредитор прошел проверку биографических данных и не является преступником.

3. Кредитор не требует проверки кредитоспособности

Некоторые кредиторы ясно заявляют, что они не заботятся о проверках кредитоспособности, поэтому Федеральная торговая комиссия предупреждает заемщиков, чтобы они обращали внимание на такие фразы, как «Плохая кредитная история? Нет проблем», «Получите деньги быстро» и «Нас не волнует ваше прошлое. Вы заслуживаете кредита. Условия ссуды почти всегда зависят от вашей кредитной истории и кредитного рейтинга, и законный кредитор не будет предлагать ссуду заявителю, не поняв сначала их способности погасить ссуду.

Будьте особенно осторожны, если кредитор не будет проверять вашу кредитную историю, но потребует личную информацию, такую как номер социального страхования или номер банковского счета. Это может быть мошенничество с целью списания скрытых комиссий с вашего счета.

Это может быть мошенничество с целью списания скрытых комиссий с вашего счета.

ЧТО ИСКАТЬ ВМЕСТО

Ищите законных кредиторов и банки, которые проверяют вашу кредитоспособность, прежде чем сделать твердое предложение по кредиту. Если кредитор этого не делает, это, вероятно, мошенничество.

4. Кредитор запрашивает необычные формы оплаты

Платежи по кредитам всегда должны производиться кредитному учреждению. Если ваш кредитор запрашивает необычную форму платежа — например, подарочную карту или платеж непосредственно физическому лицу — не делайте этого.

Точно так же будьте настороже с кредиторами, которые просят вас перевести им деньги для получения кредита, так как вернуть деньги с помощью банковского перевода может быть невозможно. По словам Зуллоу, заемщики никогда не должны переводить деньги в рамках кредитной транзакции, а также совершать транзакции, которые кажутся странными или неудобными.

ЧТО ИСКАТЬ ВМЕСТО

Ищите кредиторов, которые разрешают автоматическое дебетование, онлайн-платежи, платежи по телефону и/или чеки, отправленные по почте в кредитное учреждение. Законный кредитор сделает процесс понятным, и у вас не должно возникнуть вопросов о том, как совершать кредитные операции.

Законный кредитор сделает процесс понятным, и у вас не должно возникнуть вопросов о том, как совершать кредитные операции.

5. Кредитор обратился к вам за помощью

Законные кредиторы не заманивают клиентов, звоня потенциальным клиентам, отправляя им письма или приходя к ним домой. Фактически, согласно FTC, компаниям, ведущим бизнес в США, запрещено звонить потенциальным заемщикам и просить их произвести платеж по кредиту или кредитной карте до того, как они будут доставлены.

Если кредитор первым свяжется с вами, будь то лично или через Интернет, он может быть мошенником, пытающимся получить вашу конфиденциальную банковскую информацию — не поддавайтесь его настойчивым предложениям.

ЧТО ИСКАТЬ ВМЕСТО

Если кредитор обращается к вам, это должно быть потому, что вы связались с ним первым, будь то через онлайн-запрос, телефонный звонок или посещение отделения банка.

6. Кредитор заставляет вас подписать

Чувствуете спешку? Если это так, возможно, вы имеете дело с мошенником. Чрезмерное давление может проявляться в виде «срочных» предложений, срок действия которых истекает через несколько часов, или кредитора, который просит вас начать оформление кредитных документов до того, как вы полностью обсудите условия и стоимость кредита.

Чрезмерное давление может проявляться в виде «срочных» предложений, срок действия которых истекает через несколько часов, или кредитора, который просит вас начать оформление кредитных документов до того, как вы полностью обсудите условия и стоимость кредита.

Финансовые учреждения обычно предлагают потребительские кредиты с постоянными процентными ставками и условиями. Хотя кредиторы могут предлагать ограниченные по времени рекламные акции, такие как освобождение от определенных комиссий, такие предложения обычно распространяются на всех заявителей в течение определенного времени, а не только на несколько часов, поэтому потенциальные заемщики могут найти время, чтобы сравнить их.

ЧТО ИСКАТЬ ВМЕСТО

Выбирайте финансовые учреждения, которые предлагают рекламные акции и персональные кредиты с одинаковыми сроками, ставками и условиями для всех заемщиков. Законные кредиторы не будут давить на вас, чтобы вы взяли кредит или сделали вам «предложение» с конкретным для вас сроком.

7. У кредитора нет физического адреса

Один из способов выяснить, является ли кредитор законным, — это проверить, есть ли у предприятия реальный адрес. Позвоните по номеру телефона на их веб-сайте, чтобы подтвердить, что это их бизнес, и найдите их адрес в картографическом программном обеспечении. Если это P.O. ящик или адрес почтового отделения. box service, кредитор, скорее всего, мошенник.

ЧТО ИСКАТЬ ВМЕСТО

Найдите кредитора, физический адрес которого указан где-то на их веб-сайте.

8. Веб-сайт кредитора небезопасен

Веб-сайты кредиторов могут быть хитрыми, поскольку мошеннические предприятия будут пытаться обмануть вас, используя названия и логотипы, похожие на названия и логотипы реальных предприятий, и создавать веб-сайты, которые выглядят профессионально. Если вы введете личные финансовые данные на мошеннический веб-сайт, они могут быть использованы для кражи ваших денег.

ЧТО ИСКАТЬ ВМЕСТО

Ищите значок замка в том месте, где веб-адрес отображается в вашем браузере, чтобы убедиться в достоверности этого веб-сайта. Этот символ вместе с «https» в веб-адресе указывает на то, что веб-сайт был сертифицирован как безопасный и, вероятно, не был взломан.

Этот символ вместе с «https» в веб-адресе указывает на то, что веб-сайт был сертифицирован как безопасный и, вероятно, не был взломан.

Если вы все еще не уверены, найдите информацию о компании в Интернете. «Любые источники информации о репутации компании через сторонние онлайн-источники [могут быть полезны]», — сказал Зуллоу.

До сих пор мы сосредоточились на восьми наиболее распространенных красных флажках, которые могут свидетельствовать о том, что вы занимаетесь мошенничеством с кредитами, но могут быть и другие признаки. Помните о следующих красных флажках, а также ищите кредиторов в сравнительных магазинах:

- Отрицательные отзывы и рейтинги потребителей одинаковы на нескольких онлайн-платформах

- Адреса электронной почты компании не соответствуют названию кредитора (например, адрес электронной почты заканчивается на @paypal.com)

- Корреспонденция кредитора содержит орфографические и грамматические ошибки

- Кредитор запрашивает предоплаченную дебетовую карту или другую неотслеживаемую форму платежа в качестве залога

Что делать, если вы считаете, что стали жертвой мошенничества с личным кредитом

Если вы считаете, что вас обманули, сообщите об этом в управление по защите прав потребителей вашего штата и в местную полицию. Вы также можете подать жалобу онлайн в FTC или по телефону 1-877-FTC-HELP. Вас попросят указать ваше имя и контактную информацию, сколько денег вы потеряли, как с вами связались, а также любые известные вам подробности о мошеннике и почему вы думаете, что вас обманули.

Вы также можете подать жалобу онлайн в FTC или по телефону 1-877-FTC-HELP. Вас попросят указать ваше имя и контактную информацию, сколько денег вы потеряли, как с вами связались, а также любые известные вам подробности о мошеннике и почему вы думаете, что вас обманули.

Также важно защитить себя от мошенничества с персональными кредитами в будущем, а также от кражи личных данных. Вот меры, которые вы должны предпринять:

- Регулярно проверяйте транзакции в ваших кредитных отчетах от основных кредитных бюро (Experian, Equifax и TransUnion)

- Сообщите всем банкам и финансовым учреждениям, с которыми вы имеете дело, о том, что вы могли стать жертвой мошенничества, и, если возможно, замените свои банковские карты на новые

- Добавление предупреждений о мошенничестве или блокировке кредита в ваши учетные записи

Как найти законные кредитные компании и предложения по кредитам для физических лиц

Чтобы найти законные кредитные компании, лучше всего искать их непосредственно на официальных веб-сайтах банков, кредитных союзов, онлайновых и одноранговых кредиторов. Вы также можете заполнить онлайн-форму на Lending Tree, которая выступает в качестве удобного инструмента для сравнения покупок, подбирая для вас до пяти кредиторов по личным кредитам в зависимости от вашей кредитоспособности.

Вы также можете заполнить онлайн-форму на Lending Tree, которая выступает в качестве удобного инструмента для сравнения покупок, подбирая для вас до пяти кредиторов по личным кредитам в зависимости от вашей кредитоспособности.

Ребекка Сафьер внесла свой вклад в этот отчет.

Поделиться статьей

Получите персональные кредитные предложения от до 5 кредиторов за считанные минуты

Рекомендуемое чтение

17 видов кредитов: от личных кредитов до ипотеки и т. д.

Обновлено 5 августа 2021 г.

Если вы собираетесь в колледж, выходите замуж, покупаете машину или дом, разные типы кредитов подходят разным заемщикам.

ЧИТАТЬ ДАЛЕЕ

Я хотел бы, чтобы мой друг или член семьи помогал мне с оплатой счетов и банковскими операциями.

Каковы мои варианты?

Каковы мои варианты?

Неофициальная помощь в управлении денежными средствами

Если вы все еще в состоянии справиться со своими банковскими операциями и оплатой счетов, но вам нужна помощь в оплате счетов и составлении бюджета, друг или член семьи может просмотреть ваши счета вместе с вами и помочь вам выяснить, какие из них платить и когда. В соответствии с этим соглашением вы по-прежнему подписываете свои чеки, и никто другой не имеет права совершать транзакции по счету.

Если у вас нет друзей или членов семьи, которые могли бы помочь вам в неформальном управлении денежными средствами, существуют организованные программы, которые предоставляют помощь обученных сотрудников или волонтеров. Чтобы найти программу управления денежными средствами в вашем районе, попробуйте обратиться в местное агентство по делам пожилых людей.

Вы также можете найти программу управления денежными средствами наряду с другими ресурсами для пожилых американцев, обратившись в службу поиска пожилых людей или позвонив по телефону 1-800-677-1116.

Если вы получаете помощь от программы управления денежными средствами, проверьте, есть ли у этой программы страховка или залог, чтобы ваши деньги были защищены в худшем случае, связанном с неправильным управлением или кражей со стороны помогающего вам человека.

Совместный счет

Если вы хотите, чтобы ваш друг или член семьи мог выписывать чеки и вносить депозиты от вашего имени, вы можете открыть совместный счет. Как правило, каждый, чье имя находится на совместном счете, может выписывать чеки, снимать деньги и совершать транзакции. Точно так же, если один из владельцев счетов должен деньги, кредитор может попытаться взыскать деньги с общего банковского счета.

Если деньги на вашем совместном банковском счете принадлежат вам, не предназначены для подарка владельцу совместного счета и должны быть объединены с другими вашими активами для распределения в соответствии с вашим завещанием или имущественным планом, вы можете брать на себя определенные риски, открывая совместный банковский счет, потому что:

- Ваш друг или член семьи может снять деньги для собственного использования или неправильно распоряжаться вашими деньгами

- Кредиторы вашего друга или члена семьи могут использовать юридические процедуры, чтобы попытаться погасить свои долги за счет ваших денег на счете

- Когда вы умирают, в зависимости от условий счета и законодательства штата деньги на совместном счете могут быть переданы банком другу или члену семьи, чье имя указано на вашем счете, независимо от положений вашего завещания или других положений о планировании имущества.

Удобный счет

«Удобный счет» или «счет агентства» позволяет вам назначить члена семьи или друга, чтобы он помогал вам, внося или снимая деньги и выписывая чеки. Удобный счет не изменяет право собственности на деньги на счете и не дает вашему помощнику право оставить деньги себе после вашей смерти. Обратите внимание, однако, что любой друг или член семьи, которого вы назначите помощником, может как вносить, так и снимать деньги с вашего счета, что подвергает вас риску того, что они могут снять ваши деньги для собственного использования.

Совет: Узнайте в своем банке об открытии расчетного счета или агентского счета. Часто сотрудники банка не упоминают об этих опциях или могут не знать об их существовании. Возможно, вам придется поговорить с менеджером. Объясните, что вам нужен счет, на котором деньги остаются вашими, но на счету будет чье-то имя, чтобы помочь вам с оплатой счетов и другими транзакциями.

№ 230-ФЗ «О защите прав и законных интересов физических лиц … Федеральный закон «О микрофинансовой деятельности».

№ 230-ФЗ «О защите прав и законных интересов физических лиц … Федеральный закон «О микрофинансовой деятельности». Крупные финансовые учреждения на это реагируют адекватно. Если ваше требование не будет исполнено, копию заявления с отметкой кредитной организации о том, что оно принято, либо уведомление о вручении заказного письма с заявлением (лучше с описью вложения) используйте в суде при взыскании компенсации за моральный ущерб.

Крупные финансовые учреждения на это реагируют адекватно. Если ваше требование не будет исполнено, копию заявления с отметкой кредитной организации о том, что оно принято, либо уведомление о вручении заказного письма с заявлением (лучше с описью вложения) используйте в суде при взыскании компенсации за моральный ущерб.