Банк хоме кредит официальный сайт калькулятор: Потребительский кредит наличными в банке Хоум кредит. Получить кредит можно онлайн, деньги зачислим на карту.

Содержание

Калькулятор кредита Хоум Кредит Банка — рассчитать онлайн потребительский кредит, условия на 2022 – 2023 год

| Дата платежа | Остаток долга | Начисление % | Платеж в основной долг | Сумма платежа |

|---|---|---|---|---|

| 29.01.2023 | 800 000,00 | 3 329,32 | 7 940,26 | 11 269,57 |

| 28.02.2023 | 792 059,74 | 3 189,94 | 8 079,64 | 11 269,57 |

| 29.03.2023 | 783 980,10 | 2 946,91 | 8 322,67 | 11 269,57 |

| 29.04.2023 | 775 657,44 | 3 228,01 | 8 041,56 | 11 269,57 |

| 29.05.2023 | 767 615,87 | 3 091,49 | 8 178,08 | 11 269,57 |

| 29.06.2023 | 759 437,79 | 3 160,51 | 8 109,07 | 11 269,57 |

| 29.07.2023 | 751 328,73 | 3 025,90 | 8 243,68 | 11 269,57 |

| 29.08.2023 | 743 085,05 | 3 092,46 | 8 177,12 | 11 269,57 |

29. 09.2023 09.2023 | 734 907,93 | 3 058,43 | 8 211,15 | 11 269,57 |

| 29.10.2023 | 726 696,78 | 2 926,70 | 8 342,88 | 11 269,57 |

| 29.11.2023 | 718 353,90 | 2 989,53 | 8 280,04 | 11 269,57 |

| 29.12.2023 | 710 073,86 | 2 859,75 | 8 409,83 | 11 269,57 |

| 29.01.2024 | 701 664,04 | 2 920,08 | 8 349,50 | 11 269,57 |

| 29.02.2024 | 693 314,54 | 2 885,33 | 8 384,25 | 11 269,57 |

| 29.03.2024 | 684 930,29 | 2 666,54 | 8 603,04 | 11 269,57 |

| 29.04.2024 | 676 327,25 | 2 814,63 | 8 454,94 | 11 269,57 |

| 29.05.2024 | 667 872,31 | 2 689,79 | 8 579,79 | 11 269,57 |

| 29.06.2024 | 659 292,52 | 2 743,74 | 8 525,83 | 11 269,57 |

| 29.07.2024 | 650 766,69 | 2 620,90 | 8 648,68 | 11 269,57 |

29. 08.2024 08.2024 | 642 118,01 | 2 672,27 | 8 597,31 | 11 269,57 |

| 29.09.2024 | 633 520,70 | 2 636,49 | 8 633,09 | 11 269,57 |

| 29.10.2024 | 624 887,62 | 2 516,67 | 8 752,90 | 11 269,57 |

| 29.11.2024 | 616 134,71 | 2 564,13 | 8 705,44 | 11 269,57 |

| 29.12.2024 | 607 429,27 | 2 446,36 | 8 823,22 | 11 269,57 |

| 29.01.2025 | 598 606,05 | 2 491,19 | 8 778,39 | 11 269,57 |

| 28.02.2025 | 589 827,66 | 2 375,47 | 8 894,10 | 11 269,57 |

| 29.03.2025 | 580 933,56 | 2 183,67 | 9 085,90 | 11 269,57 |

| 29.04.2025 | 571 847,66 | 2 379,83 | 8 889,75 | 11 269,57 |

| 29.05.2025 | 562 957,91 | 2 267,26 | 9 002,32 | 11 269,57 |

| 29.06.2025 | 553 955,59 | 2 305,37 | 8 964,21 | 11 269,57 |

29. 07.2025 07.2025 | 544 991,38 | 2 194,90 | 9 074,68 | 11 269,57 |

| 29.08.2025 | 535 916,70 | 2 230,29 | 9 039,28 | 11 269,57 |

| 29.09.2025 | 526 877,42 | 2 192,68 | 9 076,90 | 11 269,57 |

| 29.10.2025 | 517 800,52 | 2 085,39 | 9 184,19 | 11 269,57 |

| 29.11.2025 | 508 616,34 | 2 116,68 | 9 152,89 | 11 269,57 |

| 29.12.2025 | 499 463,44 | 2 011,54 | 9 258,04 | 11 269,57 |

| 29.01.2026 | 490 205,41 | 2 040,06 | 9 229,51 | 11 269,57 |

| 28.02.2026 | 480 975,89 | 1 937,08 | 9 332,49 | 11 269,57 |

| 29.03.2026 | 471 643,40 | 1 772,86 | 9 496,71 | 11 269,57 |

| 29.04.2026 | 462 146,69 | 1 923,29 | 9 346,28 | 11 269,57 |

| 29.05.2026 | 452 800,40 | 1 823,61 | 9 445,97 | 11 269,57 |

29. 06.2026 06.2026 | 443 354,43 | 1 845,08 | 9 424,49 | 11 269,57 |

| 29.07.2026 | 433 929,94 | 1 747,61 | 9 521,97 | 11 269,57 |

| 29.08.2026 | 424 407,98 | 1 766,23 | 9 503,34 | 11 269,57 |

| 29.09.2026 | 414 904,64 | 1 726,69 | 9 542,89 | 11 269,57 |

| 29.10.2026 | 405 361,75 | 1 632,55 | 9 637,02 | 11 269,57 |

| 29.11.2026 | 395 724,72 | 1 646,87 | 9 622,71 | 11 269,57 |

| 29.12.2026 | 386 102,02 | 1 554,99 | 9 714,59 | 11 269,57 |

| 29.01.2027 | 376 387,43 | 1 566,39 | 9 703,18 | 11 269,57 |

| 28.02.2027 | 366 684,24 | 1 476,78 | 9 792,79 | 11 269,57 |

| 29.03.2027 | 356 891,45 | 1 341,52 | 9 928,05 | 11 269,57 |

| 29.04.2027 | 346 963,40 | 1 443,94 | 9 825,64 | 11 269,57 |

29. 05.2027 05.2027 | 337 137,76 | 1 357,79 | 9 911,79 | 11 269,57 |

| 29.06.2027 | 327 225,97 | 1 361,80 | 9 907,78 | 11 269,57 |

| 29.07.2027 | 317 318,20 | 1 277,97 | 9 991,61 | 11 269,57 |

| 29.08.2027 | 307 326,59 | 1 278,98 | 9 990,59 | 11 269,57 |

| 29.09.2027 | 297 336,00 | 1 237,41 | 10 032,17 | 11 269,57 |

| 29.10.2027 | 287 303,83 | 1 157,09 | 10 112,49 | 11 269,57 |

| 29.11.2027 | 277 191,34 | 1 153,57 | 10 116,00 | 11 269,57 |

| 29.12.2027 | 267 075,34 | 1 075,62 | 10 193,96 | 11 269,57 |

| 29.01.2028 | 256 881,38 | 1 069,05 | 10 200,53 | 11 269,57 |

| 29.02.2028 | 246 680,86 | 1 026,60 | 10 242,98 | 11 269,57 |

| 29.03.2028 | 236 437,88 | 920,49 | 10 349,09 | 11 269,57 |

29. 04.2028 04.2028 | 226 088,79 | 940,90 | 10 328,67 | 11 269,57 |

| 29.05.2028 | 215 760,12 | 868,95 | 10 400,62 | 11 269,57 |

| 29.06.2028 | 205 359,50 | 854,63 | 10 414,94 | 11 269,57 |

| 29.07.2028 | 194 944,55 | 785,12 | 10 484,46 | 11 269,57 |

| 29.08.2028 | 184 460,10 | 767,66 | 10 501,92 | 11 269,57 |

| 29.09.2028 | 173 958,18 | 723,95 | 10 545,62 | 11 269,57 |

| 29.10.2028 | 163 412,56 | 658,13 | 10 611,45 | 11 269,57 |

| 29.11.2028 | 152 801,11 | 635,90 | 10 633,67 | 11 269,57 |

| 29.12.2028 | 142 167,44 | 572,56 | 10 697,01 | 11 269,57 |

| 29.01.2029 | 131 470,43 | 547,13 | 10 722,44 | 11 269,57 |

| 28.02.2029 | 120 747,99 | 486,30 | 10 783,27 | 11 269,57 |

29. 03.2029 03.2029 | 109 964,71 | 413,35 | 10 856,23 | 11 269,57 |

| 29.04.2029 | 99 108,49 | 412,45 | 10 857,12 | 11 269,57 |

| 29.05.2029 | 88 251,36 | 355,42 | 10 914,15 | 11 269,57 |

| 29.06.2029 | 77 337,21 | 321,85 | 10 947,72 | 11 269,57 |

| 29.07.2029 | 66 389,49 | 267,38 | 11 002,20 | 11 269,57 |

| 29.08.2029 | 55 387,29 | 230,50 | 11 039,07 | 11 269,57 |

| 29.09.2029 | 44 348,22 | 184,56 | 11 085,01 | 11 269,57 |

| 29.10.2029 | 33 263,20 | 133,96 | 11 135,61 | 11 269,57 |

| 29.11.2029 | 22 127,59 | 92,09 | 11 177,49 | 11 269,57 |

| 29.12.2029 | 10 950,11 | 44,10 | 10 950,11 | 10 994,21 |

Показать полностью

Скачать

Расчет переплаты кредитным калькулятором Хоум Кредит Банка | Bankiros.

ru | Курсы валют и финансы

ru | Курсы валют и финансы

Кредит – явление не только полезное, но иногда необходимое. Количество выдаваемых потребительских и жилищных займов увеличивается с каждым годом. Находясь в конкурентной борьбе банки предлагают все новые и новые кредитные программы с максимально выгодными условиями.

Выбрать кредит в Хоум Кредит Банке

Что такое Хоум Кредит расчетный калькулятор?

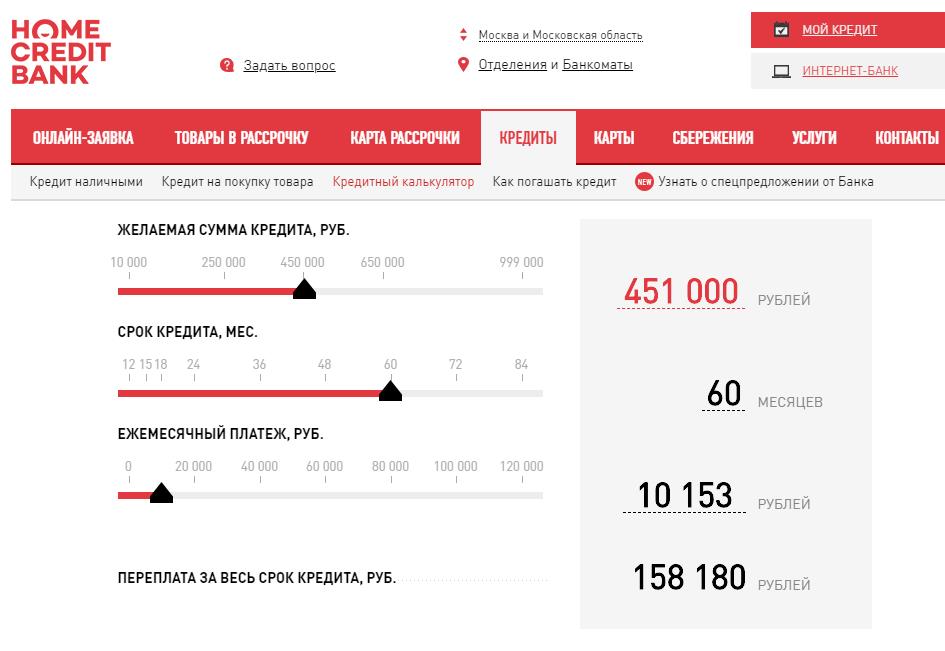

Чтобы разобраться в потоке предложений и выбрать наиболее подходящий вариант необходим финансовый аналитический инструмент. Таковым является кредитный калькулятор. Хоум кредит банк имеет на официальном сайте встроенную систему подбора займа.

Кредитный калькулятор не только подбирает подходящие варианты, но и дает информацию о выбранной программе. Однако нужно учитывать, что рассчитываются все займы по средней ставке 7,9% годовых. В реальности показатель может отличаться как в меньшую, так и в большую сторону. Несмотря на это, основные аспекты выбора программы кредитования учитываются:

- сумма кредита;

- срок выплаты;

- размер ежемесячного платежа.

Также алгоритм наглядно показывает точную суммы переплаты (процентов) за весь период.

Как подобрать кредит Хоум Кредит банк калькулятором?

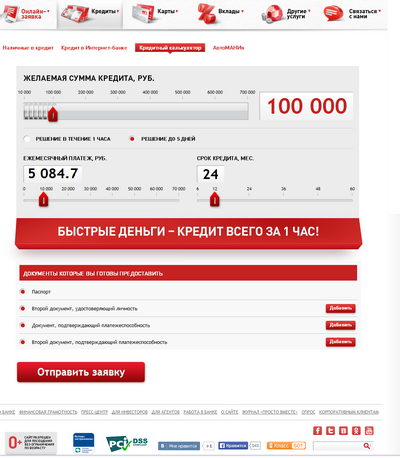

На официальном сайте рассчитать кредит Хоум калькулятором очень просто. Необходимо зайти на официальный сайт банка, во вкладке «кредиты» нажать «Кредитный калькулятор».

Далее необходимо передвинуть ползунки слева до требуемых значений. При этом цифры справа будут меняться автоматически, в зависимости от заданных параметров. Лучше всего рассчитывать потребительские кредиты Хоум Кредита калькулятором, поскольку установленная по умолчанию ставка наиболее приближена к проценту по кредиту на личные нужды.

Каждый ползунок имеет ограничение по значениям – свои потребности придется соизмерять с возможностями банка. Рассчитать с помощью Хоум Кредит калькулятора можно кредиты, соответствующие следующим условиям:

- от 10 тыс. р. до 850 тыс. р;

- на срок от года до 7 лет;

- ставка – 7,9%.

При этом ползунки находятся в зависимости друг от друга и настроить три одновременно невозможно. Нужно выбрать 2 наиболее важных аспекта, а программа подберет соответствующее имеющимся программам значение третьего.

Нужно выбрать 2 наиболее важных аспекта, а программа подберет соответствующее имеющимся программам значение третьего.

Например, если задать сумму кредита и ежемесячный платеж, калькулятор выдаст возможный срок кредита. А если указать желаемый срок и сумму кредита, Хоум Кедит банк калькулятор определит ежемесячный платеж. При подборе любой программы алгоритм рассчитывает общую сумму процентов.

Прямо под калькулятором находится кнопка, позволяющая ознакомиться со всеми специальными предложениями кредитной организации.

Альтернативным вариантом расчета кредита можно считать калькуляторы, расположенные на сторонних порталах. Они также настроены в зависимости от действующих предложений, однако работать могут иначе. Чаще всего требуется внести больше данных.

Скриншот: homecredit.ru

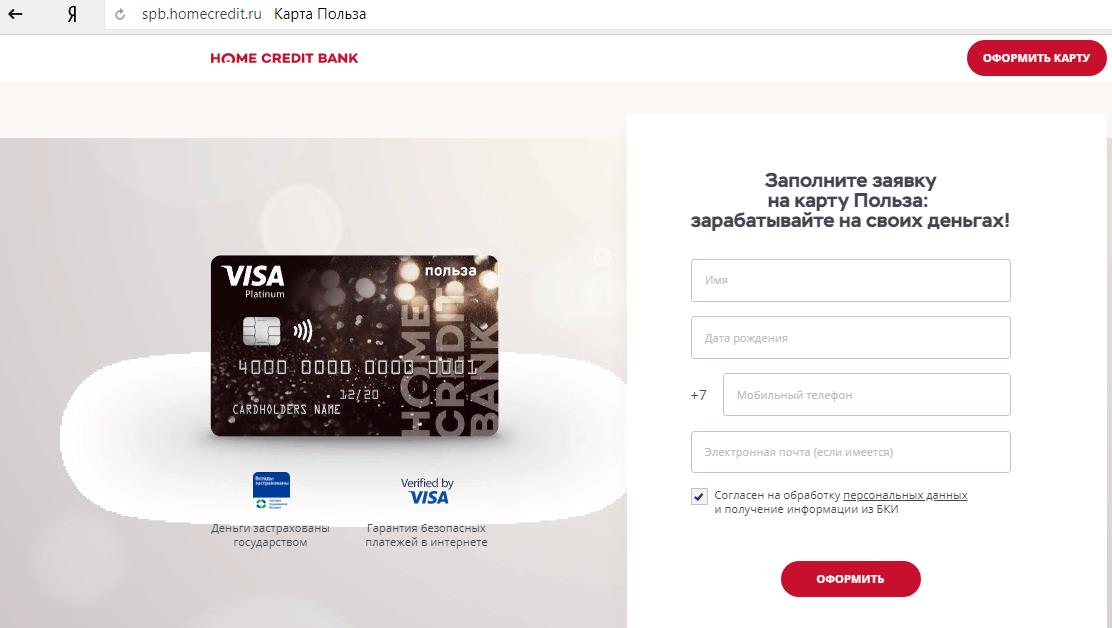

После того, как программа кредитования была выбрана, нужно переходить к оформлению документов.

Обращаться в Хоум Кредит банк лучше всего, если необходим кредит наличными. Кроме этого банк предлагает:

- автокредит;

- рефинансирование кредита.

Кредитный калькулятор подбирает предложения только для физических лиц, организациям луче связываться с банком напрямую.

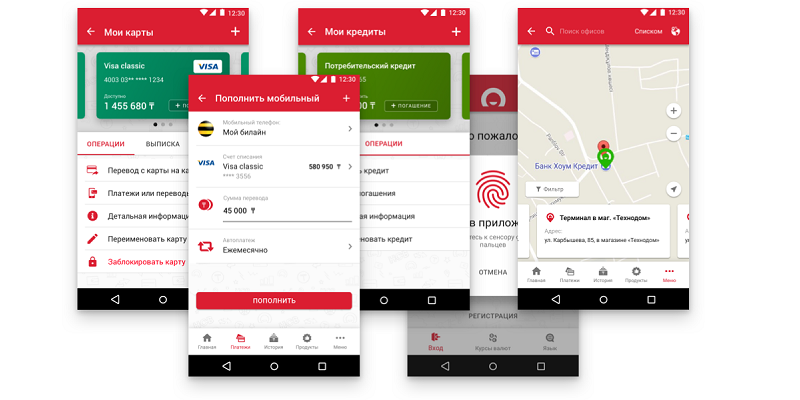

Оформить заявку можно в одном из 7 тысяч точек по всей России. Также доступна возможность оформить онлайн заявку.

Ответ сотрудники банка стараются дать максимально быстро и если предложенные условия устроят клиента, останется лишь предоставить требуемые документы и подписать договор.

Поделиться в социальных сетях

Вам может понравиться

Сколько домов я могу себе позволить? | Банковский курс

Калькулятор: Начните с вычисления чисел

- Выясните, сколько вы (и ваш партнер или созаемщик, если применимо) зарабатываете каждый месяц. Включите все свои потоки доходов, от алиментов до прибыли от инвестиций и доходов от аренды.

- Затем укажите примерную стоимость жилья и общую сумму первоначального взноса. Включите ежегодный налог на недвижимость, расходы на страхование домовладельцев, расчетную процентную ставку по ипотеке и условия кредита (или как долго вы хотите погасить ипотеку).

Популярный выбор составляет 30 лет, но некоторые заемщики выбирают более короткие сроки кредита.

Популярный выбор составляет 30 лет, но некоторые заемщики выбирают более короткие сроки кредита. - Наконец, подсчитайте свои расходы. Это все деньги, которые уходят ежемесячно. Будьте точны в том, сколько вы тратите, потому что это важный фактор того, сколько вы можете позволить себе потратить на дом.

Введите эти цифры в наш Калькулятор доступности жилья, чтобы получить четкое представление о вашем бюджете на покупку жилья.

Почему разумно следовать правилу 28/36%

Большинство финансовых консультантов согласны с тем, что люди должны тратить не более 28 процентов своего валового ежемесячного дохода на расходы на жилье и не более 36 процентов на общий долг. Правило 28/36 процентов — это проверенное временем практическое правило доступности жилья, которое устанавливает базовый уровень того, что вы можете позволить себе платить каждый месяц.

Допустим, вы зарабатываете 4000 долларов в месяц. Это означает, что ваш платеж по ипотеке должен составлять не более 1120 долларов (28 процентов от 4000 долларов), а сумма других ваших долгов не должна превышать 1440 долларов в месяц (36 процентов от 4000 долларов). Что вы делаете с тем, что осталось? Вам нужно будет определить бюджет, который позволяет вам платить за предметы первой необходимости, такие как еда и транспорт, желания, такие как развлечения и обеды вне дома, и цели сбережений, такие как выход на пенсию.

Что вы делаете с тем, что осталось? Вам нужно будет определить бюджет, который позволяет вам платить за предметы первой необходимости, такие как еда и транспорт, желания, такие как развлечения и обеды вне дома, и цели сбережений, такие как выход на пенсию.

Какую сумму выплаты по ипотеке я могу себе позволить?

Думая о платежах по ипотеке, важно понимать разницу между тем, что вы можете потратить, и тем, что вы можете потратить, при этом живя комфортно и ограничивая свой финансовый стресс. Например, предположим, что технически вы можете позволить себе ежемесячно тратить 4000 долларов на выплату по ипотеке. Если у вас осталось только 500 долларов после покрытия других расходов, вы, вероятно, слишком сильно напрягаетесь. Помните, что есть и другие важные финансовые цели, и вы хотите жить по средствам. Просто потому, что кредитор предлагает вам предварительное одобрение на большую сумму денег, это не означает, что вы должны тратить столько денег на свой дом..

Как определить, сколько жилья вы можете себе позволить

Ваш жилищный бюджет будет частично определяться условиями вашей ипотеки, поэтому помимо точного расчета текущих расходов важно получить точную картину вашего кредита условия и ходить по магазинам вокруг различных кредиторов, чтобы найти лучшее предложение. Кредиторы, как правило, дают самые низкие ставки заемщикам с самым высоким кредитным рейтингом, самой низкой задолженностью и значительным первоначальным взносом.

Кредиторы, как правило, дают самые низкие ставки заемщикам с самым высоким кредитным рейтингом, самой низкой задолженностью и значительным первоначальным взносом.

Как ваш кредитный рейтинг влияет на доступность?

Ваш кредитный рейтинг является основой ваших финансов и играет решающую роль в определении вашей ипотечной ставки. Например, предположим, что у вас есть кредитный рейтинг 740, что позволяет вам претендовать на ставку 4,375 процента по кредиту на недвижимость стоимостью 400 000 долларов с 20-процентным первоначальным взносом. Если ваш кредитный рейтинг ниже — например, 640 — ваша ставка может быть выше 6 процентов. В этом сценарии ежемесячный платеж для покрытия основной суммы долга и процентов может быть на 300 долларов дешевле для более высокого кредитного рейтинга.

Чтобы узнать свой счет, проверьте свой кредитный отчет в одном из трех больших агентств: Equifax, Experian и TransUnion.

Как отношение вашего долга к доходу влияет на доступность?

Кредиторы также проверят отношение вашего долга к доходу, чтобы получить четкое представление о том, насколько рискованно давать вам деньги взаймы. Проще говоря, чем выше отношение вашего долга к доходу, тем больше кредитор будет сомневаться в вашей способности погасить кредит.

Проще говоря, чем выше отношение вашего долга к доходу, тем больше кредитор будет сомневаться в вашей способности погасить кредит.

Кредиторы имеют максимальные DTI, которые могут помешать одобрению ипотечного кредита. Например, по обычным кредитам кредиторы обычно хотят, чтобы отношение долга к доходу было ниже 43 процентов, хотя в некоторых случаях 50 процентов является предельным значением. Если вы хотите сократить соотношение долга к доходу до подачи заявки на ипотеку — что является хорошей идеей — погасите свои кредитные карты и другие повторяющиеся долги, такие как студенческие ссуды и платежи за автомобиль.

Вот как рассчитать свой DTI:

Сложите свой общий месячный долг и разделите его на свой валовой ежемесячный доход, то есть на то, сколько вы принесли домой до вычета налогов и вычетов. Вот пример:

- Сложите свой ежемесячный долг: 1200 долларов США (аренда) + 200 долларов США (автокредит) + 150 долларов США (студенческий кредит) + 85 долларов США (платежи по кредитной карте) = 1635 долларов США, всего

- Теперь разделите ваш долг (1635 долларов) на ваш общий месячный доход (4000 долларов): 1635 ÷ 4000 = 0,40875.

Если округлить, ваш DTI составит 41 процент.

Если округлить, ваш DTI составит 41 процент. - Если вы избавитесь от ежемесячного платежа по кредитной карте в размере 85 долларов, например, ваш DTI упадет до 39 процентов.

Сколько жилья я могу позволить себе на свою зарплату?

Допустим, вы зарабатываете 70 000 долларов в год. Используя правило 28 процентов, ваши платежи по ипотеке должны составлять не более 19 600 долларов США в год, что соответствует ежемесячному платежу в размере 1 633 долларов США. Имея в виду это волшебное число, вы можете позволить себе дом за 305 000 долларов с процентной ставкой 5,35% в течение 30 лет. Но вам нужно будет внести первоначальный взнос в размере 20 процентов.

Как сумма моего первоначального взноса влияет на то, сколько жилья я могу себе позволить?

Первоначальный взнос является важным компонентом доступности. Например, если мы включим первоначальный взнос в эту годовую зарплату в размере 70 000 долларов, ваш домашний бюджет сократится до 275 000 долларов с первоначальным взносом в размере 10 процентов (если вы стремитесь сохранить правило 28 процентов). Сделав больший первоначальный взнос, вы уменьшите соотношение суммы кредита к стоимости, что изменит то, как ваш кредитор смотрит на вас с точки зрения риска.

Сделав больший первоначальный взнос, вы уменьшите соотношение суммы кредита к стоимости, что изменит то, как ваш кредитор смотрит на вас с точки зрения риска.

Ипотечный калькулятор Bankrate поможет вам понять, как различные цены покупки, процентные ставки и минимальные суммы первоначального взноса влияют на ваши ежемесячные платежи. И не забудьте подумать о том, что взносы по ипотечному страхованию могут повлиять на ваш бюджет. Если вы делаете первоначальный взнос менее 20 процентов по обычному кредиту, вам нужно будет заплатить за частное ипотечное страхование или PMI.

Как тип ипотечного кредита влияет на доступность?

Хотя это правда, что более крупный первоначальный взнос может сделать вас более привлекательным покупателем и заемщиком, вы можете получить новый дом с гораздо меньшим, чем обычные 20 процентов первоначальным взносом. Некоторые программы предоставляют ипотечные кредиты с первоначальным взносом всего 3 или 3,5 процента, а некоторые кредиты VA доступны даже без первоначального взноса.

Сколько домов я могу позволить себе с помощью кредита FHA?

Ипотечные кредиты Федерального агентства по жилищному строительству доступны покупателям жилья с кредитным рейтингом 500 и выше и могут помочь вам приобрести дом с меньшим первоначальным взносом. Если ваш кредитный рейтинг ниже 580, вам нужно будет внести 10 процентов от покупной цены. Если ваша оценка 580 или выше, вы можете поставить всего 3,5 процента. Однако существуют ограничения на кредиты FHA. В большинстве районов в 2022 году ссуда FHA не может превышать 420 680 долларов США для дома на одну семью. В более дорогих районах эта цифра может достигать 9 долларов.70 800. Вам также необходимо учитывать, как взносы по ипотечному страхованию, обязательные для всех кредитов FHA, повлияют на ваши платежи.

Сколько домов я могу позволить себе с помощью кредита VA?

Соответствующие критериям действующие или вышедшие на пенсию военнослужащие или их супруги могут претендовать на получение ипотечного кредита без первоначального взноса от Министерства по делам ветеранов США. Эти кредиты имеют конкурентоспособные ставки по ипотечным кредитам, и они не требуют PMI, даже если вы вносите менее 20 процентов. Кроме того, нет ограничений на сумму, которую вы можете занять, если вы впервые покупаете жилье с полным правом. Вам также необходимо учитывать, как плата за финансирование VA увеличит стоимость вашего кредита.

Эти кредиты имеют конкурентоспособные ставки по ипотечным кредитам, и они не требуют PMI, даже если вы вносите менее 20 процентов. Кроме того, нет ограничений на сумму, которую вы можете занять, если вы впервые покупаете жилье с полным правом. Вам также необходимо учитывать, как плата за финансирование VA увеличит стоимость вашего кредита.

Сколько домов я могу позволить себе с кредитом USDA?

Кредиты USDA не требуют первоначального взноса и не имеют ограничений по покупной цене. Тем не менее, эти кредиты предназначены для покупателей с низким или средним доходом, поэтому вам нужно будет уделить большое внимание пониманию того, как платежи по ипотеке повлияют на ваш общий ежемесячный бюджет.

Как мое место жительства влияет на то, сколько жилья я могу себе позволить?

То, где вы живете, играет важную роль в том, сколько вы можете потратить на дом. Например, вы сможете купить в Сент-Луисе участок гораздо большего размера, чем за ту же цену в Сан-Франциско. Вы также должны подумать об общей стоимости жизни в этом районе. Например, если вы живете в городе, где расходы на транспорт и коммунальные услуги относительно низки, вы можете выделить в своем бюджете дополнительное место для расходов на жилье.

Вы также должны подумать об общей стоимости жизни в этом районе. Например, если вы живете в городе, где расходы на транспорт и коммунальные услуги относительно низки, вы можете выделить в своем бюджете дополнительное место для расходов на жилье.

Я впервые покупаю жилье. Сколько я могу себе позволить?

Быть первым покупателем жилья может быть особенно сложно: вы платите за аренду, так как же вам одновременно сэкономить деньги на первоначальном взносе? Данные Национальной ассоциации риелторов показывают, что соблюдение правила 28 процентов становится особенно сложной задачей для покупателей, впервые покупающих недвижимость: в первом квартале 2022 года типичный покупатель, впервые совершивший покупку, фактически потратил более 28 процентов дохода на выплаты по ипотеке. .

К счастью, существуют программы, разработанные специально для тех, кто впервые покупает жилье. В зависимости от того, где вы живете и сколько вы зарабатываете, вы можете претендовать на помощь с вашим авансовым платежом и/или закрывающими расходами.

Советы по повышению доступности жилья

Прежде чем приступить к поиску недвижимости и поиску подходящего кредитора, важно предпринять следующие шаги, чтобы повысить свои шансы стать домовладельцем, не разорившись на кругленькую сумму.

- Работайте над улучшением своего кредитного рейтинга: Повышение вашего кредитного рейтинга — лучший способ получить самую низкую ставку по ипотеке. Погасите свои кредитные карты и избегайте применения каких-либо дополнительных счетов, когда вы готовитесь подать заявку на ипотеку.

- Улучшите соотношение долга к доходу: Работайте над сокращением своих долгов — например, путем рефинансирования студенческих ссуд по более низкой процентной ставке. Вы также можете сосредоточиться на увеличении своего дохода, договорившись о повышении заработной платы на вашей текущей работе или устроившись на вторую работу для дополнительного заработка. В любом случае вы продемонстрируете кредитору, что у вас больше денег, что снижает риск.

- Предложите больший первоначальный взнос: Чем больше вы можете внести авансом, тем меньше вам нужно брать взаймы. Ваш первоначальный взнос не обязательно должен исходить из ваших собственных сбережений. Если у вас есть член семьи или близкий друг, который может себе это позволить, они могут сделать вам подарок в дополнение к вашему первоначальному взносу. Им нужно будет подписать письмо, в котором говорится, что деньги являются настоящим подарком, а не ссудой, которую вам нужно будет вернуть.

- Рассмотрите другие местоположения: Возможно, вы предпочитаете определенный район или определенный город, но гибкость является ключевым фактором. Если вы сможете забросить более широкую сеть, вы откроете для себя места, где цены на жилье ниже.

- Выясните, сколько места вам действительно нужно: Вам нужен дом площадью 3500 квадратных футов с обширным задним двором? Если вы впервые покупаете недвижимость, возможно, стартовый дом будет лучшим выбором для вашего банковского счета.

Если у вас еще много лет до создания семьи, вы всегда можете начать с малого, накопить капитал и продать, чтобы найти дом побольше, когда будете готовы. Кроме того, подумайте о том, чтобы посмотреть на кондоминиумы, которые имеют более низкую среднюю цену, чем дома на одну семью.

Если у вас еще много лет до создания семьи, вы всегда можете начать с малого, накопить капитал и продать, чтобы найти дом побольше, когда будете готовы. Кроме того, подумайте о том, чтобы посмотреть на кондоминиумы, которые имеют более низкую среднюю цену, чем дома на одну семью.

Какие другие факторы влияют на доступность жилья?

- Будьте готовы к налогам на недвижимость: Когда вы покупаете дом, вы берете на себя налоговые обязательства, связанные с ним. Таким образом, помимо выплаты ипотечного кредита, вам нужно будет учитывать налоги на недвижимость, которые покрывают ваш вклад в государственные службы, такие как полицейское управление, пожарные службы и государственные школы. Этот счет сильно различается в зависимости от оценки вашей собственности и ее местонахождения. Например, средний счет налога на недвижимость для дома на одну семью в Нью-Джерси составлял более 9 долларов.700 долларов в 2021 году, в то время как домовладельцы Алабамы заплатили в среднем всего 905 долларов, согласно данным ATTOM.

- Отложите резервный фонд для выплат по ипотеке: Жизнь случается — и иногда это означает, что случаются плохие вещи. Помимо регулярных платежей по ипотеке, вам нужно будет откладывать деньги, например, на случай, если вы потеряете работу. Ваш резервный фонд обеспечивает уровень защиты, чтобы защитить себя в худшем случае.

- Бюджет текущих ремонтов и эксплуатационных расходов: Если вы арендатор, проблема с сантехникой является обязанностью вашего арендодателя. Когда ты собственник, это твое. Сколько вам нужно будет потратить, зависит от того, сколько лет дому, но даже новое строительство потребует постоянных инвестиций в содержание.

- Присмотритесь к страховке домовладельцев: Когда вы покупаете дом, вы должны убедиться, что он защищен на случай стихийного бедствия. Средний домовладелец платит около 1400 долларов в виде страховых взносов домовладельцев за покрытие жилья на сумму 250 000 долларов. Затраты сильно различаются в зависимости от того, что вам нужно в вашей политике и где вы живете.

Обязательно сравните несколько предложений, чтобы получить надежное покрытие по достойной цене.

Обязательно сравните несколько предложений, чтобы получить надежное покрытие по достойной цене.

Должен ли я купить дом?

Цены на жилье достигли рекордно высокого уровня, и вы можете задаться вопросом, не самое ли хорошее время для покупки дома? Важно сосредоточиться на своей личной ситуации, а не думать о рынке недвижимости в целом. Ваш кредитный рейтинг в отличной форме, и ваша общая долговая нагрузка управляема? Достаточно ли у вас сбережений, чтобы авансовый платеж не опустошил ваш банковский счет? Если ваши личные финансы в отличном состоянии, кредитор, скорее всего, сможет предложить вам наилучшую возможную сделку по вашей процентной ставке.

Однако дело не только в деньгах. Подумайте о том, что ждет вас на горизонте. Вам удобно закладывать корни в обозримом будущем? Чем дольше вы можете оставаться в доме, тем легче будет оправдать расходы на закрытие кредита и перемещение всего вашего имущества — и тем больше капитала вы сможете создать.

Часто задаваемые вопросы о доступности жилья

Итог: доступность жилья начинается с этих ключевых факторов

Не позволяйте росту цен на жилье автоматически отпугнуть вас. Возможность приобрести недвижимость начинается с этих вопросов:

Возможность приобрести недвижимость начинается с этих вопросов:

Вы оплачиваете счета вовремя? Отсутствие просроченных платежей позволит вам хорошо выглядеть в глазах любого кредитора. Они будут знать, что могут рассчитывать на получение вашего платежа по ипотеке каждый месяц в установленный срок.

У вас есть подтверждение постоянного дохода? Если у вас есть постоянная работа, которая каждые две недели перечисляет на ваш расчетный счет примерно такую же сумму, вы в хорошей форме. Кредиторы оценят ваши банковские счета, просмотрят последние платежные квитанции и просмотрят ваши налоговые формы. Если вы работаете не по найму или получаете нерегулярный доход, вам нужно будет предоставить еще больше доказательств ваших доходов — вероятно, налоговые декларации за последние два года.

У вас низкое отношение долга к доходу? Если вы зарабатываете намного больше денег, чем платите по другим долгам, вы в хорошем положении.

Какую лучшую ставку по ипотеке вы можете получить? Чем ниже ваша ставка, тем больше вы сэкономите на выплате процентов. Хорошие новости: если вы ответили «да» на предыдущие три вопроса, вы, скорее всего, имеете право на самые низкие ставки, которые может предложить кредитор.

Калькулятор доступности ипотеки | Какой ипотечный кредит я могу себе позволить

Сколько домов вы можете себе позволить?

Этот калькулятор доступности жилья дает простой ответ на вопрос: «Сколько жилья я могу себе позволить?» Но, как и любая оценка, она основана на некоторых округленных числах и эмпирических правилах.

Например, обычно предполагается, что ваш ежемесячный платеж по ипотеке (основная сумма, проценты, налоги и страховка) не должен превышать 28% от вашего валового ежемесячного дохода. Это гарантирует, что у вас будет достаточно денег для других расходов. Кроме того, ваши общие ежемесячные долговые обязательства (отношение долга к доходу) должны составлять 45% или ниже. Имейте в виду, что затраты на закрытие, включая любые дополнительные налоги и сборы, могут возрасти. Свяжитесь с сотрудником по ипотечному кредитованию, чтобы узнать больше об этих важных этапах пути к покупке жилья.

Имейте в виду, что затраты на закрытие, включая любые дополнительные налоги и сборы, могут возрасти. Свяжитесь с сотрудником по ипотечному кредитованию, чтобы узнать больше об этих важных этапах пути к покупке жилья.

Получите ответы на некоторые основные вопросы о доступности жилья.

Посмотрите, сколько вы сможете занять.

Предварительный отбор

Ознакомьтесь с другими калькуляторами для конкретных типов ипотечных кредитов.

Ипотечный калькулятор с фиксированной ставкой

Кредитный калькулятор Федерального жилищного управления (FHA)

Кредитный калькулятор по делам ветеранов (VA)

Калькулятор крупного кредита

Посмотрите сегодняшние ставки по ипотечным кредитам.

Процентные ставки варьируются в зависимости от выбранного вами типа ипотечного кредита. Узнайте о различиях и о том, как они могут повлиять на ваш ежемесячный платеж.

Сравните цены

Узнайте больше об ипотеке.

Помощь при покупке жилья впервые

Получите ответы на распространенные вопросы о покупке жилья

Сколько должен быть мой первоначальный взнос?

Определите свой идеальный первоначальный взнос

Как сделать предложение о покупке дома?

Изучите советы и тактику домашнего предложения

Перейти к следующему шагу

Предварительный отбор

Звоните 888-291-2334

Начало содержания раскрытия

Раскрытие информации

Калькуляторы предоставлены Leadfusion. Этот калькулятор предоставляется только в образовательных целях. Результаты представляют собой оценки, основанные на предоставленной вами информации, и могут не отражать условия продуктов банка США. Эта информация не может использоваться банком США для определения права клиента на получение определенного продукта или услуги. Все финансовые калькуляторы предоставляются сторонней компанией Leadfusion и не связаны, не контролируются и не находятся под контролем банка США, его филиалов или дочерних компаний. Банк США не несет ответственности за содержание, результаты или точность информации.

Этот калькулятор предоставляется только в образовательных целях. Результаты представляют собой оценки, основанные на предоставленной вами информации, и могут не отражать условия продуктов банка США. Эта информация не может использоваться банком США для определения права клиента на получение определенного продукта или услуги. Все финансовые калькуляторы предоставляются сторонней компанией Leadfusion и не связаны, не контролируются и не находятся под контролем банка США, его филиалов или дочерних компаний. Банк США не несет ответственности за содержание, результаты или точность информации.

Утверждение кредита зависит от утверждения кредита и руководящих принципов программы. Не все кредитные программы доступны во всех штатах для всех сумм кредита. Процентные ставки и условия программы могут быть изменены без предварительного уведомления. Посетите usbank.com, чтобы узнать больше о продуктах и услугах банка США. Ипотека, собственный капитал и кредитные продукты, предлагаемые Национальной ассоциацией банков США и подлежащие одобрению кредита.

Популярный выбор составляет 30 лет, но некоторые заемщики выбирают более короткие сроки кредита.

Популярный выбор составляет 30 лет, но некоторые заемщики выбирают более короткие сроки кредита. Если округлить, ваш DTI составит 41 процент.

Если округлить, ваш DTI составит 41 процент.

Если у вас еще много лет до создания семьи, вы всегда можете начать с малого, накопить капитал и продать, чтобы найти дом побольше, когда будете готовы. Кроме того, подумайте о том, чтобы посмотреть на кондоминиумы, которые имеют более низкую среднюю цену, чем дома на одну семью.

Если у вас еще много лет до создания семьи, вы всегда можете начать с малого, накопить капитал и продать, чтобы найти дом побольше, когда будете готовы. Кроме того, подумайте о том, чтобы посмотреть на кондоминиумы, которые имеют более низкую среднюю цену, чем дома на одну семью.

Обязательно сравните несколько предложений, чтобы получить надежное покрытие по достойной цене.

Обязательно сравните несколько предложений, чтобы получить надежное покрытие по достойной цене.