Банковские гарантии тендерные кредиты: Что такое тендерная банковская гарантия

Содержание

Виды банковских гарантий и поручительств

Банк выдает следующие виды гарантий и поручительств:

тендерная гарантия — обеспечение платежных требований стороны-организатора тендера по отношению к стороне, которая делает предложение (оферент) в случае, если последний:

- отказывается от предложения

- отменяет заказ после торгов

- отказывается подписать договор или предоставить дополнительные гарантии его выполнения;

платежная гарантия — выставляется в качестве обеспечения платежных обязательств покупателя (принципала) перед продавцом (бенефициаром). Такие гарантии применяются, главным образом, при осуществлении расчетов по факту получения товаров (услуг) принципалом или в случае применения товарного кредита. Как правило, они являются безусловными, то есть такими, что предусматривают платеж по первому требованию бенефициара;

гарантия исполнения обязательств — обязательство Банка уплатить покупателю оговоренные суммы, штрафы по его требованию в случае невыполнения или неподобающего выполнения продавцом своих обязательств по заключенному контракту. Наличие данной гарантии существенно укрепляет договорные отношения между покупателем и продавцом. Покупатель страхует себя от риска срыва графиков поставки или неподобающего выполнения работ;

Наличие данной гарантии существенно укрепляет договорные отношения между покупателем и продавцом. Покупатель страхует себя от риска срыва графиков поставки или неподобающего выполнения работ;

гарантия возврата платежа — обязательство Банка возвратить сумму аванса (или его неиспользованной части) в случае невыполнения продавцом своих обязательств по поставке товаров, обусловленных контрактом;

гарантия возврата кредита — применение гарантии в качестве обеспечения кредитных операций;

подтвержденная банковская гарантия – это гарантия, подтвержденная в полной сумме либо частично другим банком, который несет перед бенефициаром солидарную ответственность;

таможенная гарантия — используется для обеспечения оплаты таможенных тарифов. Данная гарантия выдается предприятиям-импортерам для обеспечения таможенных платежей и необходимых таможенным органам сумм расходов, штрафных санкций за потерю, порчу, выдачу товаров без разрешения таможенных органов в нарушение установленных сроков вывоза с таможенного склада. Гарантии в пользу таможенных органов подразделяются:

Гарантии в пользу таможенных органов подразделяются:

- банковские гарантии в обеспечение уплаты таможенных платежей импортером при таможенном оформлении подакцизных товаров в случае нарушения импортером своего обязательства по представлению в таможенный орган отчета об использовании марок акцизного сбора;

- банковские гарантии в обеспечение отсрочки или рассрочки уплаты таможенных платежей;

- банковские гарантии в обеспечение уплаты таможенных пошлин и налогов в отношении товаров, перемещаемых в соответствии с таможенным режимом транзита или в соответствии с правилами доставки под таможенным контролем перевозчика;

гарантия под исполнение обязательств после заключения контракта на поставку (выполнения работ/услуг) – данная гарантия может выдаваться в качестве дополнительного обеспечения на срок гарантийного обслуживания поставленного оборудования выполненных монтажных работ и т.п. Данная гарантия используется для государственных контрактов.

Также Банк может предоставлять иные гарантии, которые не противоречат действующему законодательству РФ.

Банк не выдает банковские гарантии под заявительный порядок возмещения НДС в соответствии со ст.176.1 НК РФ.

Банк выдает поручительства только под следующие виды обязательств:

- поручительство за клиента Банка под полученный кредит в другой кредитной организации;

- поручительство за клиента Банка под предоставленную банковскую гарантию другой кредитной организацией.

Иных поручительств Банк не выдает.

Заявление на предоставление гарантии/поручительства

Анкета принципала

Перечень документов, необходимых для получения гарантии/поручительства Заявителем в Банке

Подразделение по работе с банковскими гарантиями/поручительствами — отдел активно-пассивных операций

Сотрудники, уполномоченные подтверждать факт выдачи банковской гарантии:

- Тепляков Михаил Алексеевич +7(495)502-94-80/84 доб.

440

440 - Ширшов Владимир Евгеньевич +7(495)502-94-80/84 доб.442

Банковские гарантии для корпоративных клиентов от Локо-Банка

Преимущества банковских гарантий в ЛОКО-Банке

- Комиссия от 2%

- Без обеспечения и залога

- Выдача гарантии в рамках лимита за 1 день

- Персональный менеджер

Предложения для участников и исполнителей контрактов в рамках 44-ФЗ, 223-ФЗ

- Тендерные гарантии

- Тендерные кредиты

- Гарантии на обеспечение исполнения контракта/возврата аванса

- Финансирование исполнения контракта

Ваш персональный менеджер:

Траченко Марина

+7 (495) 739-55-55 (доб. 1591)

Чернышова Яна

+7 (495) 739-55-55 (доб. 5425)

Гарантии в пользу Международной Ассоциации Авиаперевозчиков (IATA)

- Комиссия индивидуальная

- Варианты обеспечения: без обеспечения, частичное или полное обеспечение гарантии

- Выдача гарантии в рамках установленного лимита за 1 день

Гарантии в пользу Центральной акцизной таможни (ЦАТ)

- Комиссия индивидуальная

- Без обеспечения и залога

- Выдача гарантии в рамках установленного лимита за 1 день

Тендерные гарантии в пользу РЖД

Комиссия индивидуальная

Варианты обеспечения: без обеспечения

Выдача гарантии в рамках установленного лимита за 1 день

Ваш персональный менеджер:

Траченко Марина

+7 (495) 739-55-55 (доб. 1591)

1591)Чернышова Яна

+7 (495) 739-55-55 (доб. 5425)

Иные виды гарантий

- Срок до 12 месяцев

- Обеспечение: поручительство или страхование ответственности

- Выдача гарантии в рамках лимита за 1 день

Гарантия уплаты авансового платежа по акцизу выдается для освобождения производителя алкогольной и / или спиртосодержащей продукции от уплаты авансового платежа акциза.

- Срок до 12 месяцев

- Гибкий подход к обеспечению

- Выдача гарантии в рамках установленного лимита за 1 день

Банковская гарантия, в соответствии с которой ЛОКО-Банк (гарант) принимает на себя обязательство выплатить арендодателю (бенефициару) определенную в гарантии сумму, если арендатор (принципал) не выполнит свои обязательства по оплате арендных платежей в соответствии с договором аренды.

- Срок до 12 месяцев

- Выдача гарантии в рамках установленного лимита за 1 день

- Гибкий подход к обеспечению

Платежная гарантия ЛОКО-Банка обеспечивает надлежащее исполнение клиентом его платежных обязательств по контракту перед поставщиками.

- Срок до 12 месяцев

- Выдача гарантии в рамках установленного лимита за 1 день

- Гибкий подход к обеспечению

Данная гарантия ЛОКО-Банка обеспечивает обязательства импортеров по оплате перед иностранными поставщиками.

- Широкий круг банков-партнеров

- Оперативное открытие гарантии /аккредитива

- Минимальная комиссия

- Гибкий подход к обеспечению

Оставить заявку

Телефон

Сумма гарантии

100000000

100000000

10000000000

Срок кредита, лет

Срок ведения бизнеса, лет

Наименование организации

Я согласен с

условиями

передачи и обработки данных

Гарантируем безопасность данных

Отправить

Банковские гарантии инвестиционных и бизнес-проектов

Развитие мировой экономики, наряду с глобализацией финансового сектора, повышает роль международных сделок и контрактов практически во всех отраслях, включая недвижимость, энергетику, сельское хозяйство, горнодобывающую промышленность, машиностроение и другие.

Использование банковских гарантий (БГ) стало залогом успешной реализации крупных инвестиционных или бизнес-проектов в условиях повышенного риска.

Преимущества банковских гарантий включают следующее:

• Повышение финансовой ликвидности вашей компании.

• Больше доверия к вашему бизнесу со стороны властей и партнеров.

• Узнаваемый бренд и сильные позиции наших партнеров на мировом финансовом рынке дают нашим клиентам преимущество в переговорах с подрядчиками и поставщиками оборудования.

• Широкий выбор среди множества финансовых решений для любой области и проекта.

• Гибкие условия, максимально адаптированные к потребностям вашего бизнеса.

• Экспертная поддержка команды ESFC от А до Я.

Чтобы узнать больше о наших предложениях по финансированию крупных проектов, свяжитесь с ESFC Investment Group и запланируйте бесплатную консультацию в любое удобное время.

Мы всегда готовы найти лучшее решение для вашего бизнеса.

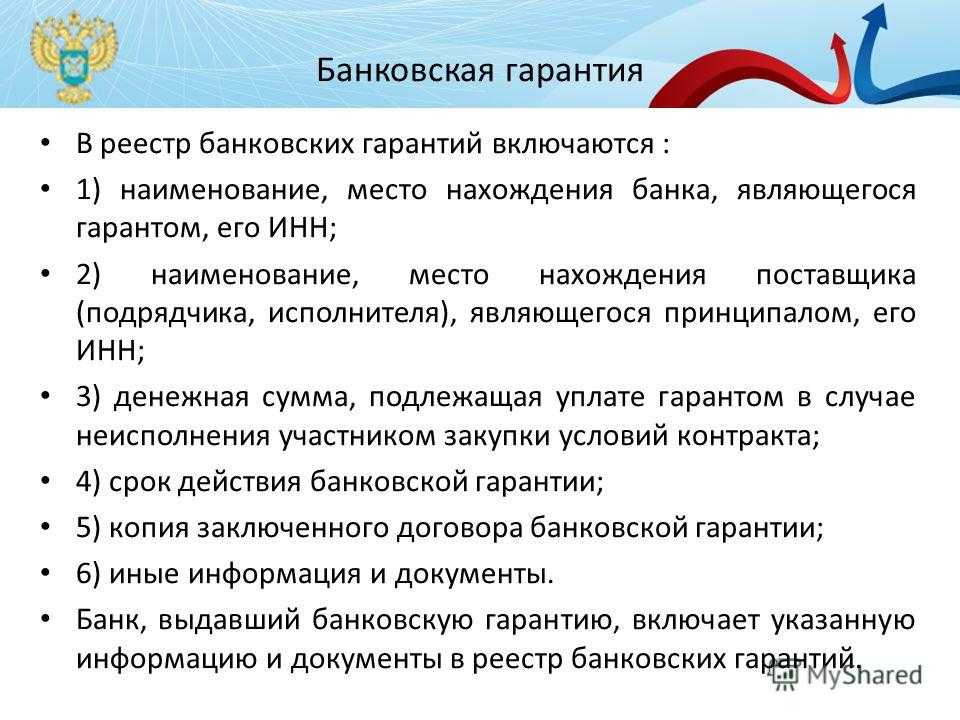

Банковские гарантии: сущность и применение

Банковская гарантия означает обязательство банка выплатить бенефициару гарантии сумму, указанную в гарантии, в случае невыполнения принципалом своих обязательств или наступления так называемого гарантийного случая.

Под гарантийным случаем понимается получение гарантом письменного требования бенефициара, содержащего обоснованное требование о совершении действия, предусмотренного договором, на основании доказательств неисполнения принципалом обязательства по основному договору .

В рамках гарантийных отношений можно выделить следующих участников:

• Принципал (должник) , который заключает с кредитором основной договор (например, договор подряда) и договор с банком-гарантом.

• Бенефициар (кредитор) , заключающий основной договор с должником (например, договор оказания услуг) и поддерживающий гарантийные отношения с гарантом.

• Банк или страховая компания (гарант) , которая заключает соответствующие соглашения с должником и кредитором проекта.

Под основным договором понимаются договорные отношения между бенефициаром и принципалом, основанные на договоре, правовых актах или тендерных документах относительно обязательств принципала, выполнение которых обеспечивается банковской гарантией.

BG предоставляет бизнесу эффективный финансовый инструмент, который повысит безопасность проектов и сведет к минимуму риск, связанный с банкротством контрагента.

Использование данного инструмента повышает финансовую ликвидность и укрепляет позиции компании в переговорах с поставщиками и подрядчиками по крупным проектам.

Банковская гарантия в первую очередь защищает бенефициара, при этом бенефициарами могут быть разные стороны договора, в зависимости от конкретных потребностей бизнеса. В международной практике БГ представляет собой широкое понятие, которое может применяться не только к банкам. Он также демонстрирует некоторые особенности, присущие другим механизмам обеспечения требований кредиторов.

Он также демонстрирует некоторые особенности, присущие другим механизмам обеспечения требований кредиторов.

Краткая история вопроса

Появление поручительства как способа обеспечения исполнения обязательств можно объяснить тем, что некоторые кредиты, выдаваемые банками, по своему характеру не могли быть обеспечены активами или товарами.

Для полного обеспечения возврата долга была введена гарантия, которая впоследствии эволюционировала и была адаптирована к разным видам сделок и проектов.

Процесс формирования банковской гарантии проходил параллельно во многих странах, причем в разных уголках мира этот процесс был самостоятельным и во многом уникальным.

Даже сейчас мы можем видеть существенные различия в деловой практике некоторых стран.

Правовые последствия предоставления BG могут сильно различаться.

Впервые банковская гарантия появилась в американской деловой практике в середине 1960-х годов, где она приняла форму так называемого резервного аккредитива. Позже, в начале 1970-х, банкиры всего мира способствовали более широкому использованию BG за счет расширения международных контрактов и платежей.

Позже, в начале 1970-х, банкиры всего мира способствовали более широкому использованию BG за счет расширения международных контрактов и платежей.

Возрастание значения банковских гарантий для крупных проектов связано с реализацией западными компаниями инвестиционных проектов на Ближнем Востоке в таких отраслях, как добыча нефти и газа, строительство дорог и аэропортов, развитие сетей связи и др.

Для реализации этих проектов требовалось надежное и ликвидное обеспечение.

Международная торговая палата (ICC) и Организация Объединенных Наций взяли на себя задачу достижения международной согласованности в правовом регулировании банковской гарантии, и продолжают эту работу по сей день.

ICC разработала два набора единых правил.

Первый из них был опубликован в 1978 году и называется Едиными правилами договорных гарантий (URCG).

Второй набор был принят в 1992 году и называется Едиными правилами гарантии спроса (URDG).

ООН начала работу по международной гармонизации правил банковских гарантий в 1990 году. Комиссия ООН по праву международной торговли (ЮНСИТРАЛ) приступила к разработке полноценной международной Конвенции, которая должна была получить статус закона в государствах что присоединился к нему.

Комиссия ООН по праву международной торговли (ЮНСИТРАЛ) приступила к разработке полноценной международной Конвенции, которая должна была получить статус закона в государствах что присоединился к нему.

Первый неудачный проект документа был опубликован в 1970 г. Последующая работа была возобновлена лишь в 1988 г. Тогда планировалось разработать модель, которую страны могли бы использовать при разработке национального законодательства в сфере финансовых гарантий (UNCITRAL Uniform Law о международных гарантийных письмах).

Впоследствии проект получил высокий статус международной конвенции прямого действия «Конвенция ООН о независимых гарантиях и резервных аккредитивах».

Настоящий документ подписан 11 декабря 1995 года в Нью-Йорке и вступил в силу с 1 января 2000 года.

Поскольку процессы формирования банковской гарантии как части гражданского в деловой практике называют по-разному. В Европе в основном используется термин «гарантия», но терминология отличается от страны к стране.

Следует отметить, что банки США, как правило, не имели права выдавать гарантии.

Поэтому данное учреждение получило название «резервный аккредитив» или «резервный аккредитив». В финансовой литературе отмечается явное сходство банковской гарантии и резервного аккредитива, однако различия между ними лежат в сфере практики и деловой терминологии (БГ как механизм защиты от ненадлежащего исполнения обязательств по основному договор).

В США резервные аккредитивы используются не только в контексте банковской гарантии, но и в более широком смысле.

Несмотря на широкое использование данного финансового инструмента на мировом уровне, банковская гарантия не имеет специального регулирования в национальном законодательстве большинства стран (за исключением США и некоторых других).

Классификация банковских гарантий

В настоящее время существует несколько классификаций гарантий, в основе которых лежат разные критерии.

Эти классификации широко используются в различных областях. Ниже мы рассмотрим несколько примеров.

Важнейшими видами банковских гарантий в контексте крупных проектов считаются прямые и косвенные гарантии, принципиально различающиеся по схеме взаимоотношений между участниками.

Прямая гарантия подразумевает, что принципал обращается к обслуживающему банку, который выступает гарантом и предоставляет гарантию в пользу местного или иностранного бенефициара.

Схема прямого БГ показана на рисунке ниже.

В некоторых случаях требования финансового законодательства принимающей страны или потребности конкретного клиента диктуют необходимость другого типа защиты. Это так называемая косвенная гарантия, в которую входит новый участник, встречный гарант.

Косвенная банковская гарантия предполагает, что компания-заявитель сначала обращается в обслуживающий банк (контргарант), который дает определенные указания другому финансовому учреждению (гаранту). Последний предоставляет официальную гарантию местному или иностранному бенефициару на заранее согласованных условиях.

Последний предоставляет официальную гарантию местному или иностранному бенефициару на заранее согласованных условиях.

Механизм косвенной гарантии может осуществляться при посредничестве авторитетных международных финансовых организаций, таких как Европейский банк реконструкции и развития или IFC. Особенно это касается крупных стратегических сделок.

Схема организации косвенной банковской гарантии показана на рисунке ниже.

Принимая во внимание формальные требования и, следовательно, простоту получения денежных средств бенефициаром, финансовые эксперты предлагают другую актуальную классификацию БГ:

• Условная банковская гарантия . В этом случае бенефициару достаточно сложно получить средства банка. Необходимо выполнить условия, изложенные в договоре, и предоставить в банк комплект документов для проверки обоснованности претензий.

• Безусловная банковская гарантия . При этом получатель не обязан совершать какие-либо дополнительные действия или предоставлять дополнительные документы для проверки банком. Оплата производится по желанию получателя и не предполагает дополнительных формальностей.

Оплата производится по желанию получателя и не предполагает дополнительных формальностей.

В инвестиционном процессе могут использоваться различные виды страхования и банковских гарантий. Ниже приведены примеры использования банковских гарантий в крупных строительных проектах.

В зависимости от объекта защиты различают:

• Гарантия надлежащего устранения дефектов и неисправностей (иногда объединенных в один документ с гарантией надлежащего исполнения договора). Настоящая гарантия выдается по требованию подрядчика в пользу заказчика с целью обеспечения выполнения требований, вытекающих из гарантии качества, предоставленной подрядчиком.

• Гарантия возврата, которая обеспечивает возврат денежных средств, уплаченных клиентом подрядчику за строительные работы. Выдается по заявлению исполнителя в пользу заказчика для обеспечения возврата денежных средств в случае неисполнения договорных обязательств. Также используется в процедурах государственных закупок.

• Гарантия оплаты строительных работ выдается по требованию заказчика в пользу подрядчика для обеспечения своевременной и полной оплаты его услуг.

К широко используемым видам БГ относятся также тендерные гарантии, гарантии возврата долга (кредита), гарантии уплаты таможенной задолженности, гарантии арендных платежей, контргарантии и др.

На практике выделяют особый вид гарантии, супер гарантия. Предоставляется в пользу бенефициара, желающего получить, помимо гарантии банка должника, дополнительную гарантию от более известного и надежного банка на тех же условиях. В этом случае гарант берет на себя обязательство возместить другому банку средства, которые последний должен будет выплатить по супергаранту.

Синдицированная гарантия также возможна в случае высоких рисков или значительной стоимости контракта.

Ведущий банк выдает гарантию на всю сумму, и эта гарантия обеспечена встречными гарантиями участников синдиката. В случае гарантийного платежа ведущий банк взыскивает средства с банков-участников синдиката в порядке регресса.

Экономическая роль банковских гарантий в крупных бизнес-проектах

Суть банковских гарантий заключается в том, что банк-эмитент минимизирует риск исполнения обязательств принципалом.

Выгодоприобретатель получает дополнительную возможность погасить свою дебиторскую задолженность по основному договору. Формально банк-эмитент не принимает на себя долг принципала и не становится ответственным за этот долг.

Экономическая роль гарантии, которая фактически служит обеспечением долга, отличает BG от стандартных платежных инструментов, таких как банковский аккредитив. В современном виде банковские гарантии имеют множество экономических преимуществ, которые объясняют бурное развитие данного вида услуг в финансовой сфере.

Гарант обязуется оплатить товары или услуги, когда гарантийный случай наступил и предприятие не произвело расчет с поставщиком (подрядчиком).

Таким образом, платежи за БГ производятся в следующих случаях:

• Наступление гарантийного случая, означающего неисполнение основного коммерческого договора.

• Невозможность устранения последствий гарантийного случая за счет доверителя.

Бенефициар не может использовать банковскую гарантию только в других ситуациях, за исключением двух перечисленных случаев.

Удовлетворение принципалом финансовых интересов бенефициара без представления документов в банк не дает права пользования гарантией. Это условие закладывает основы для взаимовыгодных отношений внутри БГ.

Перед выдачей гарантии банк оценивает риск наступления гарантийного случая.

Это требует тщательного анализа бенефициара, который может быть недостаточно надежным или злоупотреблять механизмом BG, требуя компенсации в случаях, заведомо не соответствующих условиям договора.

С точки зрения банка надежность БГ и аккредитивов сводится к качественной проверке соблюдения формальных требований, связанных с платежным требованием (заявитель представляет необходимые документы). Неудивительно, что в мировой практике аккредитивы иногда выступали в качестве банковских гарантий.

Таблица: Некоторые особенности использования банковских гарантий в крупных проектах.

| Особенности | Краткое описание |

| Сложность операций | БГ считаются технически сложными финансовыми инструментами, что объясняется повышенными требованиями к безопасности и необходимостью многочисленных проверок, контроля и мониторинга. |

| Оценка и контроль | Надежность данного финансового инструмента связана с качеством проверки клиента и оценки риска гарантийного случая. |

| Доверие к партнерам | Выдача БГ повышает доверие деловых партнеров к клиенту, так как банк тщательно анализирует финансовое положение компании и делает вывод о ее надежности. |

| Увеличение ликвидности | Компании, использующие этот финансовый инструмент, не должны замораживать крупные средства в банке (как, например, при обеспечении аккредитивов). |

| Мониторинг проекта | Контроль со стороны банка не заканчивается после выдачи гарантии, так как финансовые риски в каждом конкретном случае должны оцениваться на протяжении всего жизненного цикла проекта. |

| Высокие затраты | Глубокая оценка клиента и сделки, необходимость постоянного контроля, наряду с высокими рисками, делает банковскую гарантию дорогостоящим финансовым инструментом. |

| Отсутствие единых стандартов | BG — это разнообразный и неоднородный финансовый инструмент, который можно использовать в различных формах и модифицировать для конкретной отрасли или даже контракта. |

| Развитие приоритетных отраслей | Использование банковских гарантий позволяет активно развивать приоритетные отрасли, такие как строительство жилой недвижимости. |

| Покрытие ущерба | Средства, выплачиваемые гарантом, обычно значительно превышают ущерб, что делает этот инструмент привлекательным для зон повышенного риска. |

Обеспечительная функция банковской гарантии заключается в стимулировании принципала к надлежащему исполнению своих договорных обязательств перед компанией-бенефициаром по основному договору.

Эта функция, играющая важную роль в крупных проектах, основана на трех факторах:

• Легитимация . Выдача БГ свидетельствует о способности доверителя полностью выполнять договорные обязательства. Банк может предоставить гарантию только после успешного анализа компании и оценки рисков.

• Компенсация . Нарушение принципалом основного договора в большинстве случаев приводит к потере значительных денежных средств и/или репутационным потерям. BG частично или полностью компенсирует возможные убытки контрагента.

• Мотивация . Данная функция основана на угрозе потери деловой репутации и денежных средств принципалом в результате неисполнения или ненадлежащего исполнения договорных обязательств перед бенефициаром.

Являясь сложным и легко адаптируемым финансовым инструментом, банковская гарантия может быть адаптирована для защиты определенных этапов контракта.

Такой подход очень удобен для крупных многоэтапных проектов, связанных с многочисленными рисками и неопределенностями.

После исполнения обязательства принципал освобождается в этой части от исполнения основного договорного обязательства. Однако у него есть обязательство по выплате определенных средств поручителю.

Растущая потребность в банковских гарантиях

На фоне роста количества крупных международных проектов возникла потребность в надежном правовом инструменте, который способствовал бы возмещению ущерба, причиненного неисполнением сторонами своих обязательств по договору.

Банки не будут тратить время и силы на возможные споры с клиентами по погашению долгов. Финансовые учреждения стремятся создать четкую правовую среду и исключить ненужные судебные разбирательства.

BG помогает банкам выполнять свою работу, выгодно продавая деньги и незамедлительно получая компенсацию от принципала.

Этот финансовый инструмент отлично достигает поставленных целей, поэтому нашел применение в различных сферах.

К ним относятся крупные тендеры, исполнение контрактов, таможенные отношения и многое другое. Однако субъектом гарантийного обязательства могут стать только сильные компании, владеющие ликвидными активами. Этот финансовый инструмент используют компании, стремящиеся повысить доверие потенциальных партнеров к своему бизнесу. BG часто требуется для получения крупного кредита для капиталоемких проектов.

С другой стороны, гарантия может потребоваться подрядчику, который обеспокоен риском неплатежеспособности своих партнеров. Имея банковскую гарантию, компании гораздо проще убедить потенциального кредитора в целесообразности сотрудничества.

Гарантии рассматриваются в основном малыми предприятиями или компаниями, которые зависят от крупного контракта. Для этих компаний неплатежеспособность подрядчика станет серьезной проблемой, которая приведет к банкротству.

Для этих компаний неплатежеспособность подрядчика станет серьезной проблемой, которая приведет к банкротству.

Банковскими гарантиями пользуются и крупные компании, реализующие дорогостоящие и рискованные проекты, требующие значительных средств.

Имея банковскую гарантию от солидного финансового учреждения, участникам такого проекта намного проще получить долгосрочное финансирование на выгодных условиях.

Однако банковская гарантия потребует прозрачности и высокой финансовой устойчивости заявителя. Банки выдвигают длинный список условий, которые должна выполнить компания, прежде чем использовать этот финансовый инструмент.

Может потребоваться, например, открытие банковского счета в конкретном банке и предоставление дополнительного материального обеспечения (недвижимость, оборудование или другие активы). Положительный кредитный рейтинг и строгое соблюдение условий, выставленных поручителем, обычно позволяет заключить договор.

Стоимость услуг банковской гарантии обычно определяется в индивидуальном порядке, исходя из оценки финансового состояния клиента.

Чаще всего стоимость формируется из определенного процента от суммы гарантии плюс фиксированные комиссии.

Тендерные гарантии и их применение

В соответствии с Унифицированными правилами для договорных гарантий тендерные гарантии относятся к обязательству, которое выдается страховщиком, банком или другим учреждением по запросу участника тендера (доверителя) или другой уполномоченной стороны (инструктирующей стороны) стороне, направившей тендерное предложение ( выгодоприобретатель).

В рамках обязательства гарант обязан возместить бенефициару возможные убытки в случае неисполнения договорных обязательств принципалом.

Тендерная гарантия предназначена для защиты интересов компании, организовавшей тендер, для возмещения убытков в случае отказа участника тендера от сотрудничества в течение срока действия его тендерного предложения. Это касается также случаев победы участника торгов и его последующего отказа от заключения договора.

Размер банковской гарантии для крупных проектов в этом случае варьируется от 1 до 5%, иногда превышая этот предел, в зависимости от конкретного проекта.

Срок гарантии выполнения договорных обязательств может составлять около шести месяцев и более.

Если вас интересуют банковские гарантии для крупного проекта в тяжелой промышленности, нефтегазовом секторе, строительстве недвижимости, сельском хозяйстве, туризме и других сферах, свяжитесь с командой ESFC для получения подробной информации.

Банковская гарантия | Торговое финансирование и гарантии | Финансирование

При заключении договоров и соглашений одна из сторон часто требует от контрагента предоставления обеспечения в виде банковской гарантии.

Что такое банковская гарантия?

Банковская гарантия – это обязательство банка (гаранта) уплатить определенную сумму кредитору по гарантии, если наш клиент (должник по гарантии) не выполняет свои обязательства по договору.

Преимущества для вашего бизнеса:

Наиболее распространенные виды гарантий

Тендерная гарантия часто требуется при участии в тендерных процессах, чтобы гарантировать, что:

- тендер не будет отозван до завершения раунда торгов;

- компания, выигравшая тендер, не подписала договор;

- Компания, выигравшая тендер, может предоставить гарантию выполнения поставки.

Безопасная оплата контрактов на поставку продуктов или услуг. Гарантия может применяться к отдельным поставкам или постоянному соглашению. Сумма гарантии обычно представляет собой всю сумму контракта или непогашенную сумму контракта за вычетом авансового платежа.

Обеспечьте возврат авансов, если поставщик не поставит товар или услугу в соответствии с договоренностью. Авансовый платеж обычно составляет 10-20 процентов от суммы контракта.

Обеспечение претензий к арендатору в случае неуплаты арендной платы, совместных расходов и т.д., а также уборка помещения после выезда. Гарантия оформляется в соответствии с договором.

Гарантия оформляется в соответствии с договором.

Сумма гарантии обычно составляет сумму, равную арендной плате за 3 или 6 месяцев.

Гарантия обеспечивает доставку в соответствии с договором. Сумма гарантии обычно составляет 10 процентов от суммы контракта.

Размещено в соответствующем транспортном управлении.

Используется для обеспечения договорного погашения кредитов в другом финансовом учреждении. Сумма гарантии обычно равна сумме кредита.

Обеспечивает выполнение обязательств после поставки товаров или услуг в соответствии с договором. Сумма гарантии обычно составляет 5-10 процентов от суммы контракта.

Предоставлено правительству, если основанием является закон или постановление.

Размещается перед государством для обеспечения правильной выплаты налоговых отчислений для сотрудников компании и является альтернативой депозитам на счете удержания налога.

Вам нужна помощь?

Мы доступны с понедельника по пятницу с 08:00 до 16:00 по телефону 915 04800.

440

440 1591)

1591)