Через сколько можно подать заявку на кредит после отказа: Сколько раз можно подавать заявку на кредит?

Содержание

Через Сколько Можно Подавать Заявку на Кредит После Отказа Альфа Банк

Читайте про карты Альфа банка в других разделах сайта:

инструкция 🖱 калькулятор 🖱 кредит 🖱 оператор 🖱 отказ 🖱 покупка 🖱 поручитель 🖱 проверка

| Через Сколько Можно Подавать Заявку на Кредит После Отказа Альфа Банк |

Альфа-Банк: как узнать решение по кредиту

Узнать решение по кредиту в Альфа-Банке можно самому. Для этого достаточно позвонить в контактный телефонный центр по бесплатному номеру 8800 и следовать инструкции автоинформатора. Решение можно узнать в режиме голосового меню, выбрав советующую кнопку, соединившись с оператором и задав вопрос лично.

Оповещение клиента происходит в форме отправки смс-сообщения или звонка на указанный в анкете номер. Большинство отзывов показывает, что по отрицательным заявкам банк чаще отправляет SMS-уведомления с извинениями и отказом в кредите. Если заем одобрен, клиенту звонят из колл-центра или офиса, сообщают радостную весть, приглашают в отделение для дальнейшего оформления.

А вот Альфа-Банк с таким отношением к исполнению обязательств мириться не станет и откажет в выдаче кредита наличными, но может одобрить экспресс-займ или POS-кредит на покупку товара у партнеров. На деле причин в разы больше. Сюда можно добавить низкий социальный статус, недостаточный стаж работы, отсутствие кредитной истории и т. п.

Если вы не знаете, как узнать решение Альфа-Банка по кредиту, верным способом станет обращение в любое отделение организации в вашем городе. Сотрудник банка быстро сообщит принято ли решение, озвучит вердикт.

Самыми распространенными причинами отказа в кредите Альфа-Банка являются:

Часто задаваемые вопросы

Если вы желаете обезопасить себя от непредвиденных жизненных обстоятельств и хотите заключить договор страхования жизни, то просто сообщите об этом при заполнении заявки в отделении Банка или выберите нужную программу страхования при оформлении заявки на сайте.

Кредит можно погасить досрочно: частично или полностью без каких либо штрафов и комиссий. Подробнее можно узнать на сайте в разделе «Кредит наличными».

Подробнее можно узнать на сайте в разделе «Кредит наличными».

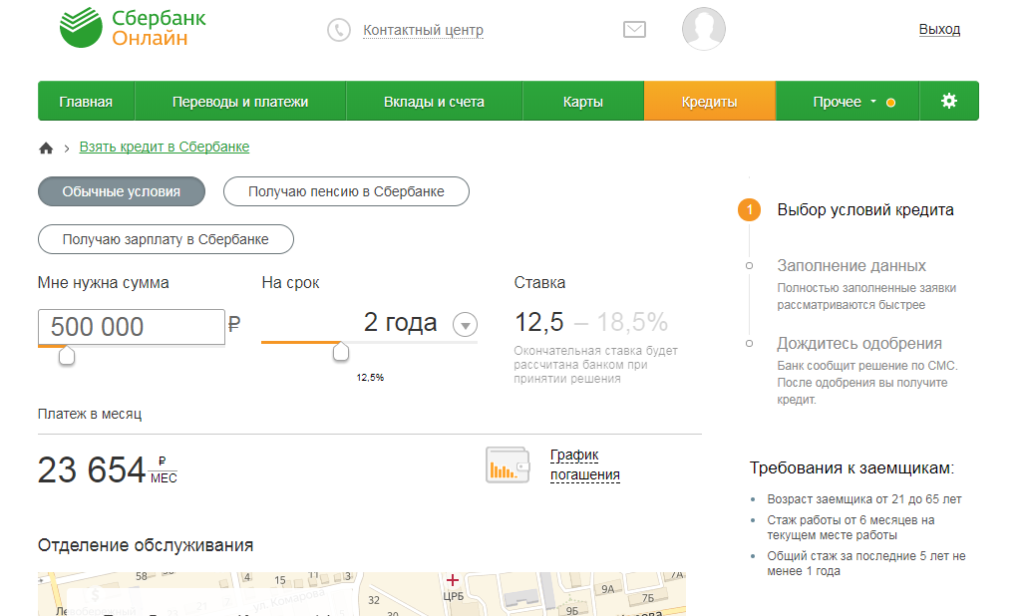

Срок рассмотрения заявки на кредит, оформленной через «Анкету на кредит наличными» на сайте или в отделении Альфа-Банка, может составить от 30 минут (Кредит «БЫСТРО») до 1 — 5 рабочих дней (Кредит наличными). Кредит необходимо погашать ежемесячно равными платежами не позднее даты, указанной в вашем графике погашения. Альфа-Банк предлагает много способов погашения кредита: узнать подробнее и выбрать подходящий именно вам способ вы можете на сайте. Да. Оформить заявку на кредит вы можете с помощью анкеты на кредит наличными прямо на сайте или обратившись в любое удобное отделение Альфа-Банка. Банк рассмотрит заявку в течение 1-5 дней и сообщит вам о своем предложении.

А какой банк Вы считаете надежным?

АльфаСбер

Повторное обращение за кредитом после отказа: сроки подачи заявки

Прежде, чем повторно обратиться в банк, следует проанализировать причины, по которым отказали в займе. Можно сделать это самостоятельно или попробовать получить информацию у служащего банка. Существенно увеличить шансы на получение кредита после отказа может следующее:

Существенно увеличить шансы на получение кредита после отказа может следующее:

Скоринговая программа автоматически начисляет баллы по определенным критериям, например:

Механизм рассмотрения заявки следующий: Подавать повторную заявку рекомендуется не менее чем через 30 дней. Отсчет времени начинается после даты получения решения. Не рекомендуется подавать заявки чаще, чем семь раз в месяц, поскольку все последующие будут автоматически отклонены. Эта информация отражается в базе данных всех банков, поэтому финансовое состояние клиента или ответственное отношение к возврату средств не будет иметь значения – отказ выдадут из-за слишком частого обращения за кредитом.

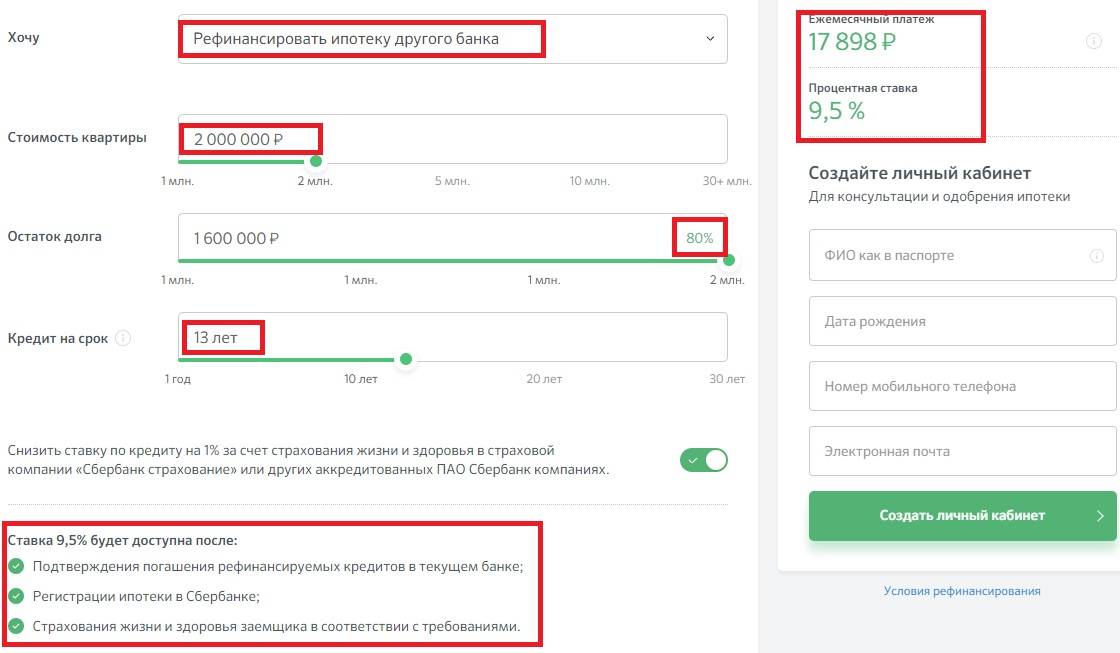

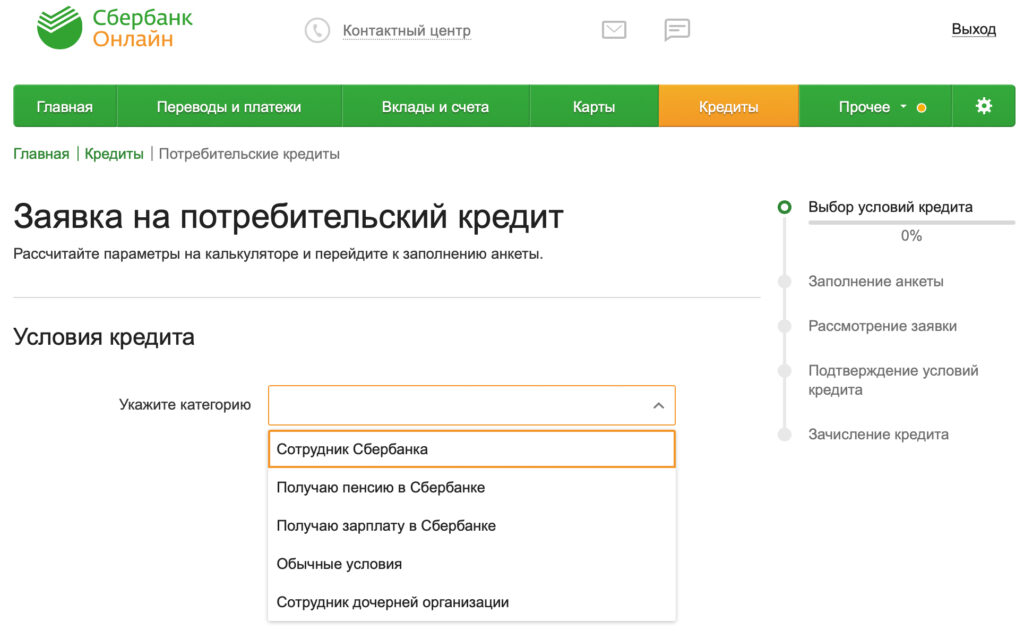

Через сколько можно подать заявку на кредит после отказа в Сбербанке

Если банк отказал в кредите, теперь вы узнали передать новую заявку можно исключительно через шестьдесят суток. Это время стоит потратить на устранение причин.

2. Предоставить поручителя

Когда отказали в необходимом кредите в Сбербанке и интересно, когда рекомендовано обратиться повторно, но вас не устраивает период ожидания, вы можете выбрать другое предложение. К примеру, если отклонили ссуду без обеспечения, направьте прошение на заем с поручителем или имущественной гарантией. Она будет рассматриваться не зависимо от того, когда был ответ «нет». Если причина крылась в недостаточном стаже, следует его увеличить. Банк сотрудничает с заемщиками, чей непрерывный стаж равен 6 мес. Суммарный период работы за последние 5 л. не должен быть меньше 1 г. 1. Улучшить кредитный балл

К примеру, если отклонили ссуду без обеспечения, направьте прошение на заем с поручителем или имущественной гарантией. Она будет рассматриваться не зависимо от того, когда был ответ «нет». Если причина крылась в недостаточном стаже, следует его увеличить. Банк сотрудничает с заемщиками, чей непрерывный стаж равен 6 мес. Суммарный период работы за последние 5 л. не должен быть меньше 1 г. 1. Улучшить кредитный балл

Вопрос: почему Альфа Банк отказывает мне в выдаче кредита

Есть возможность исправить свой финансовый отчет, подробнее об этом читайте здесь. А в данной статье мы рассказываем о том, где получить займ с негативной КИ. Советуем регулярно проверять отчет.

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице.

На основании полученных данных и принимается решение о том, стоит ли выдавать этому конкретному клиенту кредит или нет. Банк имеет право отказать в выдаче ссуды без объяснения причин. Кредитор также может оформить займ на сумму меньше указанной. Далее мы указали небольшой список причин, из-за которых заемщик может получить отказ.

Банк имеет право отказать в выдаче ссуды без объяснения причин. Кредитор также может оформить займ на сумму меньше указанной. Далее мы указали небольшой список причин, из-за которых заемщик может получить отказ.

Ни для кого не секрет, что перед тем, как выдать денежный заем физическому лицу, банковские работники тщательно проверяют его. Достаточная ли у клиента платежеспособность, верные ли данные он указал в анкете, нет ли у него просроченных кредитов в прошлом и т. д.

Что делать, если отказали в кредите

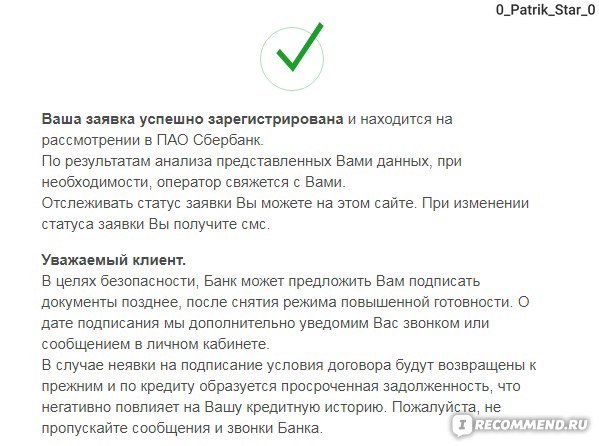

Клиенты могут получить отказ в выдаче кредита. По Закону кредиторы не обязаны объяснять причину своих действий. Однако чтобы получить желанный заем, гражданину необходимо изменить вид займа или подождать истечения указанного срока для возможности подать новую заявку.

В Сбербанке подавать заявление на повторное рассмотрение заявки на кредит можно через 60 дней. Если отправлять заявление раньше, есть риск получить отказ. Подавать заявку раньше установленного срока можно только на основании оформления нового вида кредита и с учетом измененных условий.

Подавать заявку раньше установленного срока можно только на основании оформления нового вида кредита и с учетом измененных условий.

Однако не все банки относятся так критически к подаче нескольких заявок. Для: Чтобы в кредите не отказали важно исключить данные факторы или подать заявку в МФО, где к клиентам относятся более лояльно.

Если отказали в одном банке, у клиента есть возможность взять заем в другом учреждении. Но это не всегда хорошее решение, поскольку отказ в одной организации заносится в КИ заемщика и доступен другому кредитору при проверке потенциального клиента.

Почему не стоит подавать одновременно заявку на кредит в несколько банков?

Содержание:

- 1 Альфа-Банк: как узнать решение по кредиту

- 2 Часто задаваемые вопросы

- 3 Повторное обращение за кредитом после отказа: сроки подачи заявки

- 4 Через сколько можно подать заявку на кредит после отказа в Сбербанке

- 5 Вопрос: почему Альфа Банк отказывает мне в выдаче кредита

- 6 Что делать, если отказали в кредите

🟠 Поучаствуйте в опросе и получите консультацию бесплатно:

Повторно подать заявку на кредит в Сбербанке после отказа

Содержание

- 1.

Возможные причины отказа в кредите в Сбербанке

Возможные причины отказа в кредите в Сбербанке - 2.Когда можно подать повторную заявку на кредит после отказа?

Сбербанк — довольно требовательная к своим клиентам компания. Банк строго проверяет каждого потенциального заемщика и при несоблюдении условий принимает решение не в пользу человека. Выход из этой ситуации — повторная заявка на кредит в Сбербанке. Рассказываем, почему банковская организация не дает заем и когда можно попытаться еще.

Возможные причины отказа в кредите в Сбербанке

Есть много факторов, от которых зависит решение банка на выдачу займа. Ниже представлены распространенные поводы отрицательного решения:

- несоответствие требуемому возрасту, гражданству, отсутствие постоянной регистрации;

- недостаточный уровень дохода для погашения задолженности на запрошенных условиях;

- отсутствие официального заработка, трудоустройства или недостаточный стаж;

- негативная кредитная статистика, в том числе непогашенные долги;

- судимость, пусть даже и условная, или клиент состоит на учете у нарколога;

- неверное заполнение бланка при подаче заявления в офисе, ошибки в онлайн-анкете на сайте.

На решение кредитора о предоставлении займа может повлиять даже внешний вид заемщика. Если он придет в банк в свободной одежде — в футболке, шортах — или попросту неопрятным, вероятность отказа многократно увеличивается. Поэтому следует внимательно отнестись к выбору наряда для визита в организацию. То же касается и поведения: не стоит показывать себя как неадекватное и ненадежное лицо.

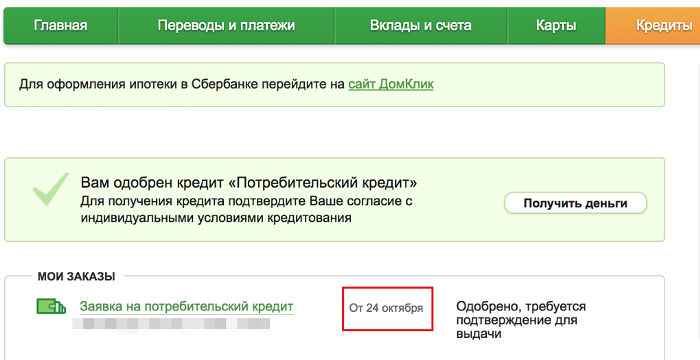

Когда можно подать повторную заявку на кредит после отказа?

Примечательно, что в Сбербанк повторная заявка на кредит после отказа может быть подана в любое время. Но здесь надо учитывать, что банк выдает автоматические отказы по заявкам, в которых указана отказная сумма или личная информация. Это значит, что то же лицо не сможет сразу подать еще одно заявление на получение кредита на аналогичных условиях.

Считается, что повторная подача заявки на кредит в Сбербанке может быть сделана тем же человеком не раньше, чем через 60 дней после получения предыдущей отказной. Не стоит выполнять это раньше по следующим причинам:

Не стоит выполнять это раньше по следующим причинам:

- компания будет отказывать автоматически — вы попросту зря потратите время;

- каждое отрицательное решение делает кредитную статистику заемщика еще хуже;

- лояльность банка к клиенту падает вместе с вероятностью получения займа.

За указанный период надо понять, по какому поводу был выдан отказ. Проверьте себя на предмет соответствия требованиям банка. Узнайте свою кредитную историю в НБКИ — раз в год это можно сделать бесплатно. Убедитесь, что заработной платы хватает для того, чтобы погашать заем. Размер платежа не должен превышать 40% от размера официального дохода.

Автор: Редакция Credits.ru

Вернуться

Оставить комментарий

отказали в ипотеке? Попробуйте еще раз – после выполнения этих шагов

Согласно данным, предоставленным в соответствии с Законом о раскрытии информации о жилищной ипотеке, ипотечные кредиторы отклонили около 10,4% всех обычных заявок на ипотечные кредиты в 2015 году. Этот показатель фактически снижается. В 2010 году кредиторы отклонили 14,2% всех заявок на обычные ипотечные кредиты.

Этот показатель фактически снижается. В 2010 году кредиторы отклонили 14,2% всех заявок на обычные ипотечные кредиты.

Эти цифры, тем не менее, не дают большого утешения, если кредиторы отклоняют вашу заявку на ипотеку. Легко расстроиться из-за того, что ваши мечты о покупке дома закончились.

Но это не так. Тот факт, что ваша заявка на получение кредита была отклонена сегодня, не означает, что вы никогда не сможете претендовать на широкий спектр типов ипотечных кредитов. Вы можете повысить свои шансы на принятие в будущем, предприняв финансовые шаги, необходимые для улучшения вашего кредитного рейтинга и снижения отношения долга к доходу.

То же самое верно, если вы хотите рефинансировать существующую ипотеку. Даже если вам изначально отказали, вы можете внести изменения в свой кредит и финансы, которые значительно повысят ваши шансы при второй попытке.

«Маятник качается взад-вперед, когда дело доходит до того, насколько сложно получить ипотечный кредит», — сказал Джейсон Хартман, президент Platinum Properties Investor Network в округе Ориндж, штат Калифорния. «Сегодня сложнее получить ипотечный кредит, чем в 2005 году, когда кредиторы давали деньги кому угодно, часто без первоначального взноса. Но сегодня это проще, чем, скажем, в 2009 году. Так что не стоит сдаваться. после получения отказа. Маятник качается. И если вы предпримете шаги для улучшения своего финансового здоровья, вам может даже не понадобиться, чтобы этот маятник качнулся в другую сторону».

«Сегодня сложнее получить ипотечный кредит, чем в 2005 году, когда кредиторы давали деньги кому угодно, часто без первоначального взноса. Но сегодня это проще, чем, скажем, в 2009 году. Так что не стоит сдаваться. после получения отказа. Маятник качается. И если вы предпримете шаги для улучшения своего финансового здоровья, вам может даже не понадобиться, чтобы этот маятник качнулся в другую сторону».

Почему ваш кредит был отклонен?

Прежде всего необходимо определить, почему ваш кредит был отклонен. Ваш кредитор отправит вам письмо с отказом, в котором будет указана причина или причины вашего отказа. Однако эти буквы могут быть расплывчатыми. Если вы не понимаете причин, указанных вам вашим кредитором, позвоните и попросите более подробное объяснение.

Как только вы получите эту информацию, вы сможете предпринять шаги, необходимые для улучшения вашего финансового положения и сделать себя более привлекательным заемщиком, сказала Джуди Цукер, вице-президент FM Home Loans, базирующейся в Бруклине.

«Чаще всего это можно исправить», — сказал Цукер. «Возможно, вам придется поработать над своим кредитом, положить больше денег или, возможно, попросить члена семьи подписать за вас».

Готовы снова попробовать ипотеку? Вот шаги, которые вы можете предпринять, чтобы повысить свои шансы на квалификацию.

Будьте реалистами

Кевин Хардин, старший специалист по кредитам банка HomeStreet Bank в Сиэтле, сказал, что, хотя заемщикам может быть отказано в ипотеке по нескольким причинам, одна из наиболее распространенных – это нереалистичные ожидания. По словам Хардина, некоторые потребители пытаются занять больше денег, чем они могут позволить себе вернуть.

«В большинстве случаев заемщик пытается купить больше жилья, чем его документально подтвержденный доход позволяет им претендовать на это», — сказал Хардин. «Это не то, что вы можете просто изменить. Решение состоит в том, чтобы опустить взгляд на более доступный дом».

При принятии решения о выдаче ипотечного кредита кредиторам следует полагаться на соотношение долга к доходу. Кредиторы хотят, чтобы ваш общий ежемесячный долг, включая расчетный новый ежемесячный платеж по ипотеке, составлял не более 43 процентов от вашего валового ежемесячного дохода. Если вы претендуете на дом, который стоит слишком дорого и требует слишком больших платежей по ипотеке каждый месяц, вы увеличиваете свои шансы на отказ.

Кредиторы хотят, чтобы ваш общий ежемесячный долг, включая расчетный новый ежемесячный платеж по ипотеке, составлял не более 43 процентов от вашего валового ежемесячного дохода. Если вы претендуете на дом, который стоит слишком дорого и требует слишком больших платежей по ипотеке каждый месяц, вы увеличиваете свои шансы на отказ.

Как говорит Хардин, решение состоит в том, чтобы нацелиться на дом, который стоит меньше, который не потребует выплаты по ипотеке, что поднимет отношение вашего долга к доходу выше 43-процентной отметки.

Работа над вашим кредитом

Ваш кредитор мог отклонить вашу заявку, потому что ваш кредитный рейтинг FICO слишком слаб. К счастью, вы можете повысить этот показатель. К сожалению, это требует времени.

— Это совсем не быстрый процесс, — сказал Хартман. «Мой совет — сразу же начать менять свои привычки в отношении расходов. Если вы планируете купить дом, убедитесь, что вы не делаете ничего, что могло бы повредить вашему кредитному рейтингу».

Кредиторы сегодня считают кредитный рейтинг FICO 740 или выше отличным. Однако, если ваш балл слишком низкий, кредиторы будут колебаться, чтобы одобрить ваш запрос на кредит. Как правило, оценки ниже 640 заставляют кредиторов нервничать.

Ваш счет повышается или понижается в зависимости от ряда факторов. Некоторые пропущенные или просроченные платежи приведут к снижению вашей оценки, если вы опоздаете с ними как минимум на 30 дней. Ваш счет также упадет, если вы накопите слишком много долгов по кредитной карте. Потеря права выкупа и банкротства приведет к резкому падению вашего счета.

Чтобы неуклонно улучшать свой счет, вовремя оплачивайте все счета и погашайте как можно большую часть долга по кредитной карте. Просто не закрывайте счета кредитных карт, если вы их оплачиваете; это может на самом деле повредить ваш кредитный рейтинг.

Не рассчитывайте быстро улучшить свой кредитный рейтинг. В зависимости от того, насколько низок ваш балл, могут потребоваться месяцы или годы, чтобы улучшить ваш балл настолько, чтобы облегчить беспокойство ипотечных кредиторов.

Проверьте свои отчеты

Вы можете заказать один из трех ваших кредитных отчетов, поддерживаемых кредитными бюро TransUnion, Equifax и Experian, бесплатно один раз в год на сайте AnnualCreditReport.com. Как только вы их получите, просмотрите их на наличие ошибок.

В этих отчетах будут перечислены ваши открытые кредитные счета, в том числе любые автокредиты, студенческие кредиты и счета кредитных карт, которые вы погашаете. Они также будут перечислять просроченные платежи или отрицательные решения, такие как банкротства, которые остаются в вашем отчете в течение 10 лет для главы 7 и семь лет для главы 13, или обращения взыскания, которые остаются в вашем отчете в течение семи лет.

Если вы обнаружите ошибку (в вашем отчете может быть указан пропущенный платеж, который, как вы знаете, вы сделали вовремя), исправьте ее по электронной почте или по телефону. Стирание ошибки может быстро повысить ваш кредитный рейтинг.

«Непроверенный кредитный отчет может сильно навредить вам», — сказал Хартман. «Очень важно знать, что у вас есть в вашем кредитном отчете».

«Очень важно знать, что у вас есть в вашем кредитном отчете».

Уменьшите свой долг

Выплата долга — еще один способ повысить ваши шансы на получение ипотечного кредита со второй попытки. Опять же, кредиторы хотят, чтобы ваш общий ежемесячный долг составлял не более 43 процентов от вашего валового ежемесячного дохода. Если вы сможете уменьшить свою ежемесячную долговую нагрузку, вы сможете улучшить соотношение долга к доходу настолько, чтобы претендовать на получение кредита.

Допустим, вы отправляете 300 долларов в месяц своему автокредитору. Если вы сможете погасить этот автокредит до того, как подадите заявку на ипотеку, эти 300 долларов снизятся с вашего ежемесячного долгового бремени. Если вы сможете погасить некоторые из ваших кредитных карт, эти обязательные минимальные ежемесячные платежи также исчезнут.

Чем больше ежемесячных платежей вы отмените или уменьшите, тем больше у вас шансов получить ипотечный кредит.

Следите за нашими новостями в Twitter и Facebook.

Последние статьи

Что делать после отказа в кредите

Тяжело переварить известие о том, что ваша заявка на кредит отклонена. Это может подбросить ваши самые продуманные планы в воздух и потребует от вас пересмотреть ситуацию. Но важно понимать, что отказ в кредите — это не конец света. Чтобы вы не потеряли фокус на своих целях, мы предлагаем наши советы о том, как справиться с отказом в кредите.

Не паникуйте

Отказ от банка, строительной компании или другого кредитора может деморализовать. Но так важно не паниковать . Одна из худших вещей, которые вы можете сделать после отказа в кредите, — это начать обращаться к каждому кредитору, с которым вы столкнетесь. Если вы подаете заявку на кредит несколько раз в течение короткого периода времени и получаете отказ, это повлияет на ваш кредитный рейтинг . Это повредит вашим долгосрочным шансам на получение кредита.

Кроме того, очень важно не обращаться за ссудой до зарплаты. Несмотря на то, что кредита до зарплаты легко доступны, они имеют огромные процентные ставки — иногда более 1000% годовых — и может поставить вас в тяжелое финансовое положение. Они также не улучшают ваш кредитный рейтинг, что является еще одной причиной избегать их.

Изучите рынок и найдите других кредиторов

Получив ваш отказ, найдите время, чтобы изучить рынок, прежде чем подавать новое заявление . Есть много причин, по которым вам могут отказать в кредите, и кредиторов гораздо больше. Если вы изначально подали заявку в банк, поищите другие типы кредиторов и рассмотрите условия их предложений.

Лучше всего начать с калькулятора приемлемости Money Saving Expert, который защищает вашу кредитную историю и дает вам хорошее представление о ваших шансах на получение кредита . Когда вы подвели итоги рынка и рассмотрели различные варианты, вы можете приступить к созданию другого приложения на основе новой информации.

Рассмотрите альтернативные кредитные линии Хотя вам может быть отказано в кредите, вы можете, например, быть одобрены для кредитной карты. Точно так же, если вы планируете совершить покупку, вы могли бы профинансировать его с помощью договоренности «купи сейчас, заплати позже» .

Кроме того, вы можете даже подумать о том, чтобы обратиться к своим друзьям или родственникам с просьбой предоставить вам кредит. Если вы выберете этот подход, важно подробно обрисовать договоренность и взвесить все за и против одолжения у любимого человека.

Восстановите свой кредитный рейтинг и повторно подайте заявку

Если вы считаете, что ваша заявка на получение кредита была отклонена из-за вашей истории, потратить некоторое время на улучшение своего кредитного рейтинга — разумный ход . В конце концов, традиционные кредиторы принимают свои решения, прежде всего, на основе вашей кредитной истории, поэтому важно предпринять шаги, чтобы улучшить отношение потенциальных кредиторов к вам в будущем.

Простые вещи, такие как регистрация в списках избирателей, своевременные регулярные платежи и проверка на наличие ошибок в кредитном отчете, могут помочь вашему счету. Хотя вы не можете создать свой кредитный рейтинг за одну ночь, потраченное время и усилия, несомненно, окупятся в долгосрочной перспективе.

Как Koyo Loans может помочь вам

Традиционные кредиторы, такие как банки и строительные общества, принимают решение об утверждении кредита в первую очередь на основании вашего кредитного рейтинга. В Koyo Loans мы используем технологию Open Banking, чтобы получить гораздо более полную картину вашего текущего финансового положения. Это позволяет нам принимать решения на основе реальной и точной финансовой информации, а не того, что говорит о вас третья сторона. Представитель 24,9% годовых.

Узнайте больше о наших потребительских кредитах и воспользуйтесь нашим кредитным калькулятором, чтобы рассчитать, на какую сумму вам, скорее всего, будет одобрено сегодня.

Возможные причины отказа в кредите в Сбербанке

Возможные причины отказа в кредите в Сбербанке