Что делать не могу оплатить кредит: Нечем платить кредит, что будет если не платить, как законно не платить кредит, заявление о невозможности оплаты кредита, у банка отозвали лицензию

Содержание

Не могу платить по ипотеке. Что делать? — Ипотека

Аня и Денис взяли однокомнатную квартиру в ипотеку 3 года назад. Ежемесячно они решили отдавать в счёт кредита половину семейного бюджета, чтобы побыстрее рассчитаться. Но три месяца назад компания, в которой работает Денис, потеряла ключевого заказчика, и сотрудникам не выплачивают премии. В итоге зарплата Дениса сократилась вполовину. Урезав затраты до минимума, Аня и Денис поняли, что ежемесячно платить прежнюю сумму они не смогут.

Разберемся, как грамотно действовать в подобных ситуациях, чтобы избежать штрафов и сохранить залоговую недвижимость. А также как подстраховаться, если вы только собираетесь покупать квартиру в ипотеку.

Шаг 1. Звоним в банк

И рассказываем, что случилось и почему нет возможности заплатить.

Вот обстоятельства, которые банк обязательно посчитает уважительными

- Сократили или уволили по состоянию здоровья. Предприятие закрылось. Уход по собственному желанию или увольнение за нарушения трудовой дисциплины уважительными причинами не считаются.

- Сильно урезали зарплату, как в случае Дениса.

- Серьезно заболели родные и нужно много денег на лечение.

- Случилось ЧП с большим материальным ущербом: пожар, затопление, крупная кража, угон, авария и тому подобное. Если беда случилась с купленной в ипотеку недвижимостью — всё компенсирует обязательная страховка.

- В семье родился ребенок. По такому радостному случаю банк может увеличить срок ипотеки, прибавив до 3 лет. Но только если кредит был получен по программе «Молодая семья». На увеличение срока также можно рассчитывать, если вы становитесь опекуном.

Звонить надо сразу или хотя бы в первый месяц после дня просрочки: на втором месяце уже начисляют штрафы

А после третьего недвижимость заберут и кредитная история будет испорчена навсегда.

Если нет возможности заплатить по другой причине, в любом случае нужно связаться с менеджером. Решение принимается индивидуально. Главное, предоставить письменные подтверждения случившегося и ваших затрат.

Шаг 2. Собираем документы

Нужно уточнить у менеджера, какие документы предоставить для подтверждения обстоятельств, и принести их в банк как можно скорее. Если рассматривать ситуации выше, то это будут:

- Трудовая книжка с записью о причине увольнения. Справка из налоговой или от работодателя, которая покажет, что доходы упали (если трудности уже несколько месяцев).

- Медицинская справка и карта, выписки от врачей с описанием необходимых дорогостоящих лекарств и процедур.

- Чеки, если что-то уже оплачено.

- Справки от полиции, спасателей или ЖЭКа, акты осмотра, заключения экспертов о размере ущерба.

- Свидетельство о рождении или установлении опекунства.

Шаг 3. Выбираем варианты решения

Когда банк проверит информацию, менеджер предложит несколько вариантов. Самый частый — реструктуризация. Или, проще говоря, пересмотр условий кредитования.

Что может предложить банк

- Уменьшить ежемесячный платёж за счет увеличения срока ипотеки.

Банк может добавить до 10 лет. Общий срок при этом не должен превысить 35 лет.

Банк может добавить до 10 лет. Общий срок при этом не должен превысить 35 лет.

- Предоставить отсрочку до двух лет. В этот период можно будет не платить основной долг и частично проценты. Минимальный платёж — 1/10 от суммы процентов за месяц.

- Кредитные каникулы — льготный период, в течение которого заемщик может уменьшить или приостановить выплаты ипотеки на срок до 6 месяцев.

Когда дела наладятся, банк распределит остаток равными платежами на оставшийся срок кредита. Также можно одновременно увеличить срок кредита, чтобы ежемесячные платежи были меньше.

Задача банка — не добавить человеку долгов, а помочь выполнить обязательства по договору

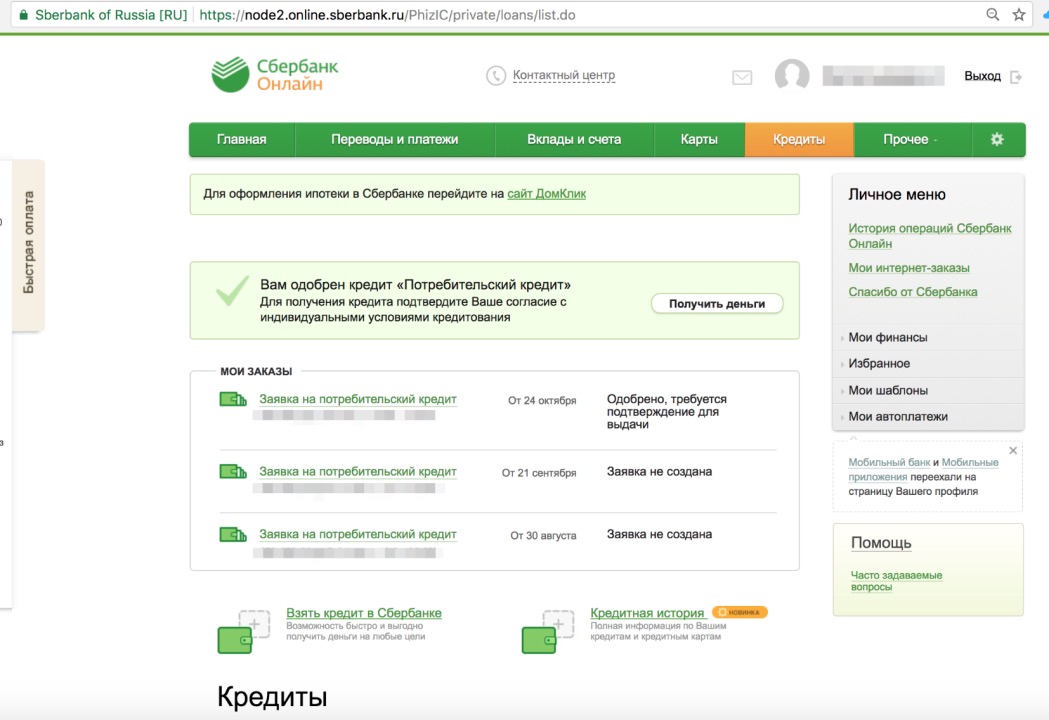

Еще один вариант — рефинансирование. О том, как рефинансировать ипотеку, мы уже подробно писали.

Если коротко, то можно взять новый кредит под более низкий процент и погасить им первую ипотеку. Это может быть выгодно, если ставка по рефинансированию меньше хотя бы на 2%, и платить осталось больше года.

Ставка по рефинансированию в Сбербанке — от 5,7%. Рефинансировать можно только кредиты других банков.

Как подстраховаться?

Перед тем, как брать ипотеку:

1. Подготовьте подушку безопасности в 5–7 платежей. Столько месяцев в среднем занимает поиск работы.

2. Рассчитайте ежемесячный платёж так, чтобы он не превышал 30% семейного бюджета. При расчете бюджета не учитывайте премии. В любой момент работодатель может перестать их платить.

3. Поиграйте в «ипотеку» — откладывайте несколько месяцев «ежемесячный платёж». Так вы поймете, комфортно ли вам, хватает ли на жизнь при непредвиденных затратах. А заодно подкопите на первоначальный взнос.

4. Страхуйте жизнь и здоровье. Так вы не только сможете финансово защититься, но и сэкономить 1% ипотечной ставки при покупке полиса в аккредитованных СберБанком компаниях.

Не могу оплачивать кредит: что делать?

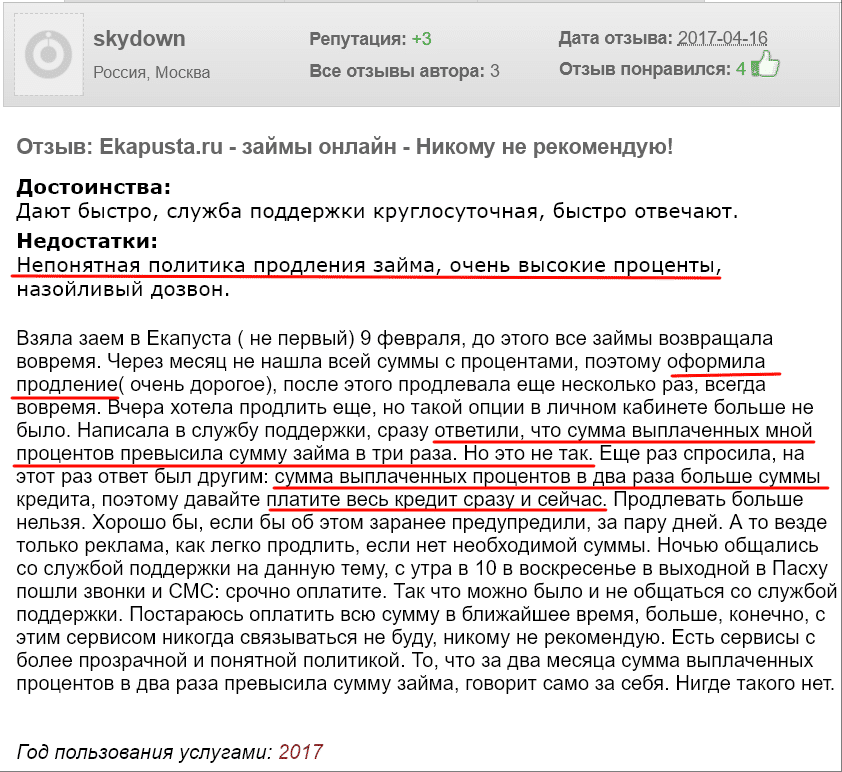

Ухудшение эпидемиологической ситуации в мире и стране, а также ввод новых карантинных ограничений грозит некоторым работникам увольнением. Zaim.com разбирается, что делать, если заемщик лишился работы и ему больше нечем платить за кредит.

Zaim.com разбирается, что делать, если заемщик лишился работы и ему больше нечем платить за кредит.

Что делать, если не можешь платить по кредиту

Если нет возможности оплатить кредиты, нужно незамедлительно обратиться в банк/МФО, не дожидаясь возникновения просрочки.

«Основная рекомендация – обращаться в банк до плановой даты платежа, который внести не будет возможности. Если этого избежать не удалось – нужно найти возможность закрыть текущую просрочку, не дожидаясь накопления долга, и повторно обратиться за реструктуризацией. Не стоит уходить в «подполье», нужно поддерживать связь с банком относительно сложившейся ситуации», – советует Александр Кулинич, исполнительный директор, руководитель службы по работе с проблемными кредитами «Ренессанс Кредит».

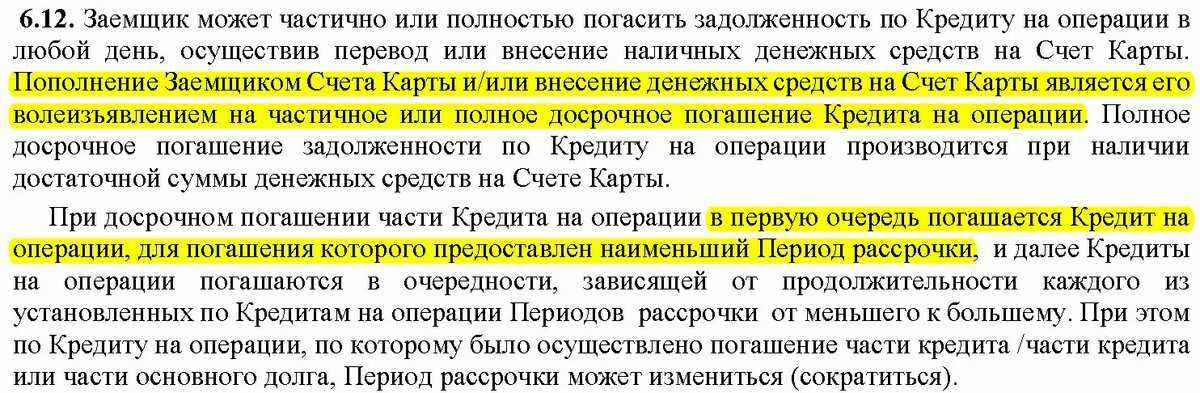

СОВЕТ. Если на работе при увольнении выплатили отступные, не стоит всю сумму направлять на частичное погашение долга. Лучше из этих денег вносить ежемесячные платежи, как обычно.

Далее рассмотрим, какие есть варианты в случае, если уволили с работы и больше нечем оплачивать кредит.

Погашение кредита за счет продажи имущества, без которого возможно обойтись. Поэтому ответ на вопрос, как оплатить кредит, если нет денег, следующий: нужно продать что-нибудь из дорогостоящих вещей, которые не являются жизненно необходимыми.

Помощь друзей/родственников для внесения ежемесячных платежей. Однако нужно учитывать, что если вы решили занять деньги у родственников или друзей, то долги в будущем нужно будет отдавать.

Реструктуризация долга, которая представляет собой уменьшение суммы ежемесячного (периодического) платежа за счет увеличения срока кредитования. Подходит данный вариант тем, у кого не получается оплатить кредит и у кого доход все-таки остался (например, пособие по безработице). Центробанк настоятельно рекомендует банкам идти навстречу заемщикам, попавшим в тяжелую ситуацию, и предоставлять программы реструктуризации долга.

Банк может отказать в реструктуризации, если заемщик уже вышел на просрочку.

Отсрочка платежа (кредитные каникулы). В этом случае банк на определенный период времени предоставляет отсрочку в выплате основного долга, заемщик должен платить только проценты. Данный вариант подойдет тем, кто не в состоянии оплачивать кредит, однако уверен, что в ближайшее время найдет новую работу. Стоит отметить, что если кредит был оформлен недавно, то существенного уменьшения ежемесячного платежа не произойдет. Так как вначале большую долю в платеже занимают именно проценты.

В этом случае банк на определенный период времени предоставляет отсрочку в выплате основного долга, заемщик должен платить только проценты. Данный вариант подойдет тем, кто не в состоянии оплачивать кредит, однако уверен, что в ближайшее время найдет новую работу. Стоит отметить, что если кредит был оформлен недавно, то существенного уменьшения ежемесячного платежа не произойдет. Так как вначале большую долю в платеже занимают именно проценты.

Рефинансирование или перекредитование. Данный вариант стоит рассмотреть тем заемщикам, которые имеют несколько кредитов. Также можно взять новый кредит для погашения имеющегося под более низкий процент. Однако в этом случае надо все очень внимательно просчитать. Если период погашения кредита подходит к концу, то перекредитовывать его не стоит, так как основная часть процентов уже закрыта. Также стоит отметить, что оформить новый кредит, только что лишившись работы, будет проблематично.

Банкротство. Это самый радикальный вариант, когда заемщик понимает, что его финансовое положение улучшится не скоро. И надо понимать, если не сможешь оплатить кредит, то долг начнет увеличиваться, как снежный ком, поэтому проблему нужно решать.

И надо понимать, если не сможешь оплатить кредит, то долг начнет увеличиваться, как снежный ком, поэтому проблему нужно решать.

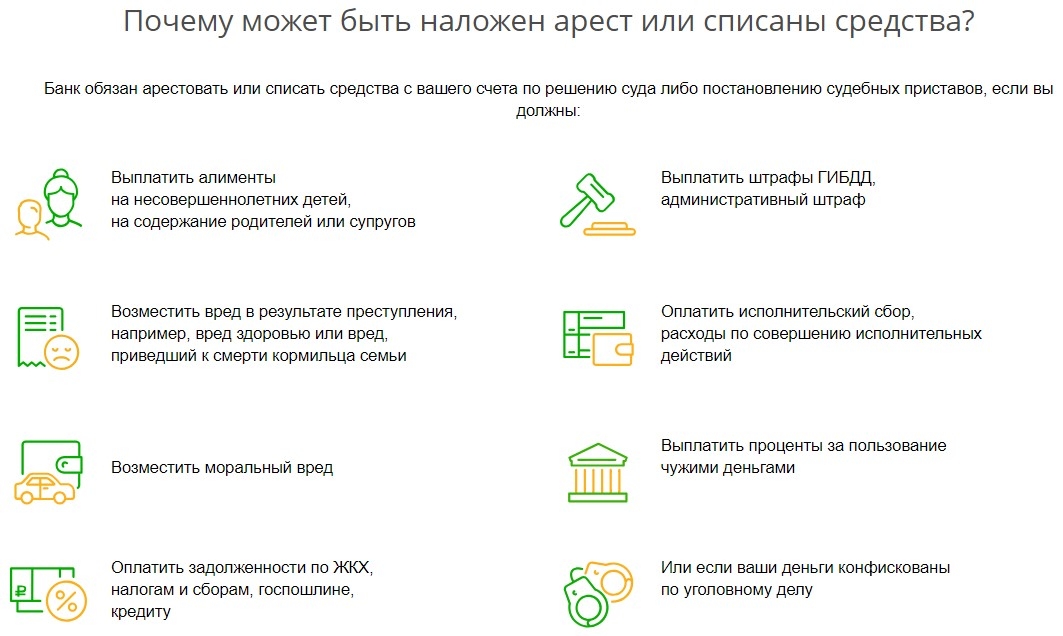

«Каждый человек может обратиться в арбитражный суд с заявлением о несостоятельности, если докажет свою неплатежеспособность. В случае положительного решения суда будет введена процедура реализации имущества должника. Если вырученных средств не хватит для погашения всей задолженности, остаток будет списан. Кроме того, аннулируются все начисленные штрафы и пени», – заметила Оксана Васильева, к. ю. н., доцент Департамента правового регулирования экономической деятельности Финансового университета при Правительстве Российской Федерации.

Однако не стоит забывать, что банкротство имеет массу негативных последствий для должника, в том числе отсутствие доступа на определенное время к новым кредитам.

«В решении проблемы с кредитами главное – не обманывать себя, а объективно оценить свои шансы в материальном плане, взвесить все за и против», – отмечает Мария Акимова, управляющая подразделением «Единого центра защиты».

Нужно понимать, что банк или МФО прощать долг не будут, какой бы сложной ситуация ни была. Однако кредитор заинтересован в том, чтобы вернуть свои деньги, поэтому в большинстве случаев пойдет навстречу и предложит варианты погашения кредита.

Можете ли вы выбраться из долгов, не заплатив?

Ева-Каталин/Getty Images

6 минут чтения

Опубликовано 07 сентября 2022 г.

Логотип Bankrate

Банкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Выбраться из долгов может быть непросто, особенно если непогашенная задолженность велика. Тем не менее, есть способы избавиться от этих надоедливых балансов без погашения долга.

Программы прощения кредита учителя и Прощение кредита государственной службы могут быть вариантом, если у вас есть студенческие кредиты. Задолженность по кредитной карте может быть решена с помощью программ урегулирования задолженности или подачи заявления о банкротстве.

Некоторые из этих вариантов могут помочь вам получить столь необходимую временную финансовую помощь. Тем не менее, есть недостатки, которые следует учитывать, в том числе риск судебного преследования или продажи активов. Поэтому очень важно понять, как они работают, и взвесить преимущества и недостатки каждого из них. Вы можете обнаружить, что погашение того, что вы должны, является лучшим выбором для сохранения вашего финансового здоровья.

Как расплатиться с долгами, не заплатив

Долг может показаться однородным, но каждый тип отличается. Ваши варианты будут зависеть от того, какой тип вы накопили. Прежде чем перестать платить, убедитесь, что вы знаете об ограничениях и долгосрочных последствиях этого.

Как погасить задолженность по студенческому кредиту, не заплатив

Есть несколько способов погасить долг по студенческому кредиту. Ваш кредит, статус работы, а иногда даже школа, которую вы посещали, будут играть роль в определении вашего права на участие в этих программах:

- Планы погашения в зависимости от дохода : Эти типы планов погашения сокращают ваши ежемесячные платежи до 10-20 процентов от вашего дохода в течение следующих 20 или 25 лет (в зависимости от плана).

После этого остаток кредита прощается. «Движение по этому пути может помочь вам в конечном итоге избавиться от долга, но на это уйдет много времени», — говорит адвокат по долгам Лесли Тейн, основатель Tayne Law Group. «Кроме того, вам, возможно, придется заплатить налоги с прощенной суммы. Однако налоговые последствия в настоящее время приостановлены до 2025 года из-за пандемии».

После этого остаток кредита прощается. «Движение по этому пути может помочь вам в конечном итоге избавиться от долга, но на это уйдет много времени», — говорит адвокат по долгам Лесли Тейн, основатель Tayne Law Group. «Кроме того, вам, возможно, придется заплатить налоги с прощенной суммы. Однако налоговые последствия в настоящее время приостановлены до 2025 года из-за пандемии». - Прощение ссуды государственной службы : Эта программа доступна для тех, кто работает в государственном секторе, например, для государственных служащих и тех, кто работает в некоммерческой организации. После того, как вы сделаете 120 квалификационных платежей, работая полный рабочий день на соответствующего работодателя, остальные ваши прямые кредиты будут прощены. «Хотя прощение государственного студенческого кредита занимает меньше времени, чем выполнение плана погашения, основанного на доходах, ваши возможности трудоустройства будут ограничены», — говорит Тейн. «Хорошие новости? Любой прощенный остаток не будет считаться налогооблагаемым доходом».

- Прощение ссуды учителя : Открыто для учителей, которые пять лет подряд работают в начальной или средней школе с низким доходом, а также для тех, кто работает в агентстве образовательных услуг, вы можете претендовать на прощение до 17 500 долларов США. ваши прямые ссуды или ссуды Стаффорда .

- Аннулирование ссуды Perkins : Учителя, пожарные, сотрудники правоохранительных органов и другие лица имеют право на аннулирование или освобождение от ссуды Perkins. Аннулирование может произойти в течение пяти лет, а увольнение может произойти в случае банкротства, смерти или инвалидности.

- Закрытие школы при увольнении : Если ваша школа закрылась, когда вы посещали ее (или вскоре после того, как вы отказались), вы можете иметь право на погашение федеральных студенческих ссуд.

- Варианты погашения : Вы можете погасить свои кредиты в случае смерти, постоянной нетрудоспособности или — очень редко — банкротства.

Прощение просроченной ссуды невозможно, но просроченная ссуда может подлежать погашению в зависимости от ссуды и программы.

Lightbulb

Анализ банковского курса

Как избавиться от долга по кредитной карте, не платя

Если у вас больше долга по кредитной карте, чем вы можете обработать, у вас есть несколько вариантов:

- Прекратите оплачивать счет по кредитной карте : Если вы выберете этот подход, долг будет передан агентству по сбору платежей, и ваш кредитный рейтинг резко снизится. Но существует срок давности, в течение которого кредиторы могут подать на вас в суд за непогашенную задолженность по кредитной карте, который в большинстве штатов варьируется от трех до 10 лет. Вы можете пропустить платежи, но вы можете нести ответственность за них позже. «Технически вы можете перестать оплачивать счета по кредитной карте, но это не рекомендуется», — сказал Тейн. «Вам будет трудно брать деньги взаймы на долгие годы. Кроме того, вас будут преследовать ваши кредиторы и коллекторские агентства, и вы даже можете подать в суд».

- Урегулирование долга : Другой путь — это урегулирование долга, которое включает погашение вашего долга перед текущим кредитором (или коллекторским агентством, если дело дошло до этого) за меньшую сумму, чем вы должны. «Урегулирование задолженности — это соглашение, которое вы заключаете со своим кредитором, согласно которому кредитор соглашается принять меньшую сумму, чем причитающаяся сумма, для погашения долга. Суммы обычно составляют от 50 до 80 процентов баланса», — сказала Кэти Босслер из GreenPath Financial Wellness. «Вы можете договориться об урегулировании самостоятельно или нанять юриста, который будет вести переговоры от вашего имени».

Лампочка

Ключи на вынос

Задержка платежей по кредитной карте или урегулирование задолженности самостоятельно или через компанию по урегулированию долгов будет иметь серьезные последствия для вашего кредитного здоровья. Ваши кредиторы также могут подать на вас в суд, если вы не заплатите коллекторскому агентству или ваши кредиторы не согласны с условиями предложения об урегулировании.

Как избавиться от долгов посредством банкротства

Банкротство следует рассматривать только в том случае, если у вас нет других вариантов. Подача заявления о банкротстве может звучать так, как будто вы начинаете все сначала, но в зависимости от типа банкротства, к которому вы стремитесь, вы все еще можете быть на крючке для погашения части вашего непогашенного долга:

- Глава 7 : В заявлении о банкротстве согласно главе 7 некоторые из ваших активов продаются для погашения долга, что означает, что вы можете потерять свой дом и личную собственность. Через несколько месяцев после подачи заявки ваш оставшийся долг будет погашен, хотя глава 7 обычно не распространяется на такие вещи, как задолженность по студенческому кредиту или алименты.

- Глава 13 : При подаче заявления по главе 13 вы получаете план погашения по решению суда. Любой оставшийся долг по прошествии определенного времени, например, пяти лет, может быть погашен.

Этот процесс означает, что вы потратите еще больше времени на погашение долга, а в вашем кредитном отчете будет запись о банкротстве.

Этот процесс означает, что вы потратите еще больше времени на погашение долга, а в вашем кредитном отчете будет запись о банкротстве.

В зависимости от типа банкротства, которое вы подаете, заявление о банкротстве может оставаться в вашем кредитном отчете до 10 лет, поэтому важно тщательно взвесить ваши варианты и ваш непогашенный долг. Сборщики долгов не могут пытаться взыскать задолженность, погашенную в результате банкротства, и они не могут продолжать деятельность по взысканию долга, пока находится на рассмотрении дело о банкротстве, но сама подача документов будет иметь долгосрочные последствия для вашего финансового здоровья.

Лампочка

Ключи на вынос

После подачи заявления о банкротстве вы все еще можете быть должны часть вашего долгового остатка. Кроме того, его негативное влияние на ваше кредитное здоровье может нанести вам финансовый ущерб на долгие годы.

Почему невыплата долга не является хорошим решением

Уход от долга без его выплаты может иметь множество негативных и долгосрочных последствий. Некоторые из них включают:

Некоторые из них включают:

- Плохая кредитная история

- Трудности с получением денег в будущем

- Притеснения со стороны кредиторов и коллекторских агентств

- Судебные процессы

- Увеличение стоимости займа денег в будущем

Ваш кредитный отчет является важной частью вашего финансового благополучия. Дефолты, взыскания долгов и банкротства подрывают ваш кредитный рейтинг, что во многом может повлиять на ваше будущее.

«Возможно, вы больше не сможете получать выгодные процентные ставки или льготные страховые взносы», — сказал Босслер. «Это может повлиять на занятость, жилье и многое другое».

Уклонение от оплаты также означает, что кредиторы могут подать на вас в суд за неоплаченные счета. В некоторых штатах вам могут наложить арест на вашу зарплату или наложить арест на ваши активы. Вы по-прежнему платите непогашенный долг, даже если вы не делаете платежи напрямую.

Альтернативы банкротству

Если у вас есть шанс избежать банкротства, вы должны им воспользоваться. Вот несколько альтернатив для рассмотрения:

Вот несколько альтернатив для рассмотрения:

- Обратитесь за помощью : Свяжитесь со своими кредиторами и кредиторами и попросите снизить ежемесячный платеж, процентную ставку или и то, и другое. Вы можете претендовать на временное облегчение с воздержанием или отсрочкой для студенческих кредитов. Посмотрите, что ваш кредитор или эмитент кредитной карты предлагает для помощи в трудных условиях для других видов долга. Посмотрите, помогут ли вам друзья и семья, если у вас есть средства.

- Получите профессиональную помощь : Обратитесь в некоммерческое консультационное агентство по кредитам, которое может разработать план управления долгом. Вы будете платить агентству установленную сумму каждый месяц по каждому из ваших долгов. Агентство работает над тем, чтобы договориться о более низком счете или процентной ставке от вашего имени, а в некоторых случаях может добиться списания вашего долга.

- Увеличьте свой доход : Все, что вам нужно сделать, чтобы начать выплачивать свой долг, сделайте это сейчас.

Попросите повышения на работе или перейдите на более высокооплачиваемую работу, если можете. Получите подработку. Начните продавать ценные вещи, например, мебель или дорогие украшения, чтобы покрыть непогашенный долг.

Попросите повышения на работе или перейдите на более высокооплачиваемую работу, если можете. Получите подработку. Начните продавать ценные вещи, например, мебель или дорогие украшения, чтобы покрыть непогашенный долг. - Взять ссуду консолидации долга : Если у вас много разных видов долга, посмотрите на варианты консолидации. Взятие кредита на консолидацию долга — это способ упростить ваши финансы, поместив все свои долги в одно место, и потенциально выплачивая меньшие проценты в долгосрочной перспективе.

Практический результат

Может возникнуть соблазн воспользоваться вариантами облегчения бремени задолженности, которые избавят вас от проблем с кредиторами без необходимости возвращать то, что вы должны. Однако краткосрочные преимущества могут не стоить потенциальных долгосрочных негативных последствий, которые часто возникают при использовании этих методов.

Потратьте некоторое время на анализ плюсов и минусов каждого подхода, прежде чем решить, как двигаться дальше. Вы часто обнаружите, что избавление от долгов без уплаты может быть более вредным для вашего финансового благополучия в долгосрочной перспективе.

Вы часто обнаружите, что избавление от долгов без уплаты может быть более вредным для вашего финансового благополучия в долгосрочной перспективе.

Подробнее:

- Что такое урегулирование долгов?

- Признаки того, что ваш долг вышел из-под контроля

- Как уменьшить платежи по долгам

Что делать, если вы не можете позволить себе ежемесячные платежи по долгам?

Это устройство слишком маленькое

Если вы используете Galaxy Fold, рассмотрите возможность развернуть телефон или просмотреть его в полноэкранном режиме, чтобы оптимизировать работу.

Редакционная информация

Мы не рассмотрели все доступные продукты или предложения. Компенсация может повлиять на порядок отображения предложений на странице, но компенсация не влияет на наши редакционные мнения и рейтинги.

Кристи Бибер |

Обновлено 17 июля 2021 г. — Впервые опубликовано 14 июня 2019 г.

Многие или все продукты здесь от наших партнеров, которые платят нам комиссию. Это то, как мы зарабатываем деньги. Но наша редакционная честность гарантирует, что компенсация не повлияет на мнения наших экспертов. Условия могут применяться к предложениям, перечисленным на этой странице.

Это то, как мы зарабатываем деньги. Но наша редакционная честность гарантирует, что компенсация не повлияет на мнения наших экспертов. Условия могут применяться к предложениям, перечисленным на этой странице.

Источник изображения: Getty Images

Если в этом месяце вы немного не успеваете по платежам, действуйте быстро, чтобы свести к минимуму ущерб от долгов, которые вы не можете себе позволить. Источник изображения: Getty Images.

Невозможность оплачивать счета за свои долги — пугающая перспектива, но это может случиться с каждым. Взяли ли вы слишком много долгов или столкнулись с внезапным падением доходов, может наступить момент, когда у вас просто не будет наличных денег, которые нужно отправить кредиторам.

Если это произойдет с вами, важно, чтобы вы быстро отреагировали, чтобы попытаться смягчить ущерб для вашей кредитной истории и всей вашей финансовой жизни. Чтобы помочь вам начать, вот шаги, которые вы можете предпринять.

Попробуйте найти наличные

Это может показаться очевидным, но если вы не можете вносить ежемесячные платежи, первое, что вы должны попытаться сделать, это освободить достаточно денег, чтобы покрыть свои счета. Такой подход — единственный верный способ избежать штрафов за просрочку платежа, потенциального ущерба для вашей кредитной истории и других последствий.

Такой подход — единственный верный способ избежать штрафов за просрочку платежа, потенциального ущерба для вашей кредитной истории и других последствий.

Сохранить: Нажмите здесь, чтобы открыть лучший в своем классе сберегательный счет, который может принести вам 15-кратный доход от вашего банка доход является одним из возможных подходов, или вы также можете попытаться продать второстепенные предметы, которые у вас есть в доме. Это могут быть краткосрочные решения, если только у вас нет времени на подработку, пока вы не выплатите долг до более приемлемого уровня. Эти решения могут, по крайней мере, выиграть вам время, чтобы привести в действие другие планы по работе с долгами.

Вам также следует внимательно изучить свой бюджет или составить его, если вы еще не живете на него. Взяв под контроль свои расходы, вы удивитесь, сколько денег вы сможете высвободить для оплаты счетов.

К сожалению, бывают ситуации, когда найти деньги просто невозможно. Если это так, вам нужно перейти к другим предложениям в этом списке.

Если это так, вам нужно перейти к другим предложениям в этом списке.

Расставьте приоритеты по счетам, которые вам нужно оплатить

Когда невозможно расплатиться со всеми вашими кредиторами, определите, какие долги вы собираетесь погасить вовремя, чтобы в первую очередь вкладывать деньги в оплату этих счетов.

Для большинства людей имеет смысл погасить обеспеченный долг перед необеспеченным долгом. Это означает, что ваши первые наличные деньги должны пойти на покрытие ипотечного кредита и автокредита. Если вы не оплатите эти счета, вы рискуете потерять свой дом из-за потери права выкупа или машину из-за изъятия права собственности. Лишение права выкупа или изъятие во владение нанесет серьезный долгосрочный ущерб каждому аспекту вашей жизни — и того и другого следует избегать любой ценой.

После того, как обеспеченные долги будут выплачены, посмотрите на сборы и штрафы, которые могут взиматься с вас остальными вашими кредиторами. Цель состоит в том, чтобы сделать последствия просрочки или пропущенного платежа максимально безболезненными, поэтому отдавайте предпочтение платежным счетам, которые будут взимать самую высокую плату за просрочку или налагать штраф в размере годовой процентной ставки.

Вам также следует проверить льготные периоды, предоставляемые каждым кредитором. Если один кредитор предлагает более длительный льготный период, чем другие, это может дать вам время, необходимое для того, чтобы собрать больше денег.

Посмотрите, возможна ли консолидация долга

Если вы не начали пропускать платежи и ваша кредитная история по-прежнему довольно хороша, консолидация долга — это один из вариантов, который может помочь снизить ваши ежемесячные платежи до приемлемого уровня.

Когда вы консолидируете существующую задолженность, вы обеспечиваете получение новой ссуды и используете средства от ссуды для погашения как можно большего числа ваших текущих кредиторов. В идеале вы сможете претендовать на новый кредит, который имеет более низкую процентную ставку, чем ваши текущие долги. Имея только одного кредитора для оплаты — и один кредит по более низкой ставке — может стать намного проще сделать ваш ежемесячный платеж.

Вы также можете найти консолидированный кредит, который имеет более длительный срок погашения, чем ваш текущий долг. Увеличение времени, необходимого для погашения кредита, может значительно снизить ваши ежемесячные платежи, хотя это означает, что вы платите больше процентов, поскольку вы платите дольше. Тем не менее, возможно, стоит понести дополнительные процентные расходы, если ваш кредит на консолидацию сделает ваш долг доступным, чего раньше не было.

Увеличение времени, необходимого для погашения кредита, может значительно снизить ваши ежемесячные платежи, хотя это означает, что вы платите больше процентов, поскольку вы платите дольше. Тем не менее, возможно, стоит понести дополнительные процентные расходы, если ваш кредит на консолидацию сделает ваш долг доступным, чего раньше не было.

Как можно скорее свяжитесь со своими кредиторами и сообщите им о своем финансовом дефиците

Если вы знаете, что есть кредиторы, которым вы не сможете заплатить, вы не должны просто пропускать платеж. Вы должны связаться с кредитором как можно скорее и объяснить, что у вас тяжелые времена и вы не можете оплатить счет.

Кредитор может захотеть временно отказаться от вашего кредита, если ваш финансовый дефицит носит краткосрочный характер, или может позволить вам разработать план погашения. Если вы можете работать со своим кредитором, иногда можно ограничить сборы и другие последствия, связанные с неуплатой того, что вы должны.

Рассмотрите возможность погашения долга или банкротства

Если у вас есть серьезная сумма долга, которую вы не можете реально погасить, урегулирование долга или банкротство могут быть вашим единственным решением.

Урегулирование долга включает в себя разработку сделки с вашими кредиторами, чтобы выплатить меньше, чем текущая сумма, которую вы должны. Эта сделка может включать в себя один крупный единовременный платеж или заключение плана платежей, который снижает причитающиеся проценты и сборы.

Кредиторы обычно соглашаются погасить задолженность только в том случае, если вы уже заплатили с опозданием и кредитор считает, что вам грозит банкротство. Просроченные платежи и само урегулирование повредят вашему кредиту, но, по крайней мере, вы можете перестать сталкиваться с месяц за месяцем неспособности оплачивать свои счета.

Если вы не можете избежать проблем с долгами, погасив задолженность, банкротство — это крайняя мера. Глава 7 о банкротстве позволяет погашать долги после того, как определенные неосвобожденные активы взяты для выплаты вашим кредиторам. Глава 13 позволяет списать долги после того, как вы выполните трех-пятилетний план погашения.

Глава 13 позволяет списать долги после того, как вы выполните трех-пятилетний план погашения.

Банкротство, конечно же, нанесет серьезный долгосрочный ущерб вашему кредиту. Но это также поможет вам вырваться из долговой ловушки раз и навсегда. После банкротства вы можете получить обеспеченную карту и начать потихоньку работать над восстановлением кредита. Это лучше, чем продолжать выбрасывать хорошие деньги, пытаясь погасить долг, который вы никогда не сможете полностью погасить, в то время как ваш кредитный рейтинг продолжает снижаться из-за того, что месяц за месяцем вы исчерпали кредитные карты и просрочили платежи.

Важно принять меры

Если вы не можете оплатить свои счета в этом месяце или опасаетесь, что не сможете оплатить счета в будущем, необходимо принять срочные меры. Разработав план и выполнив его как можно скорее, вы, надеюсь, сможете избежать просроченных платежей, просроченных платежей и других неблагоприятных последствий, связанных с неуплатой того, что вы должны. С этим сложно иметь дело, но проявлять инициативу — это лучшее, что вы можете сделать, чтобы смягчить ущерб, вызванный долгами, которые вы не можете выплатить.

С этим сложно иметь дело, но проявлять инициативу — это лучшее, что вы можете сделать, чтобы смягчить ущерб, вызванный долгами, которые вы не можете выплатить.

Эти сберегательные счета застрахованы FDIC и могут принести вам в 18 раз больше, чем ваш банк.

Многие люди теряют гарантированный доход, так как их деньги томятся на большом банковском сберегательном счете, принося почти беспроцентный доход. Наш выбор из лучших онлайн-сберегательных счетов может принести вам более чем в 18 раз большую ставку по сберегательным счетам по стране. Нажмите здесь , чтобы узнать о лучших в своем классе вариантах, которые попали в наш список лучших сберегательных счетов на 2022 год.

Об авторе

Кристи Бибер — автор личных финансов и права с более чем десятилетним опытом. Ее работы были представлены в крупных изданиях, включая MSN Money, CNBC и USA Today.

Поделиться этой страницей

Значок электронной почтыПоделиться этим сайтом по электронной почте

Мы твердо верим в Золотое правило, поэтому редакционные мнения принадлежат только нам и не были ранее рассмотрены, одобрены или одобрены включенными рекламодателями.

Банк может добавить до 10 лет. Общий срок при этом не должен превысить 35 лет.

Банк может добавить до 10 лет. Общий срок при этом не должен превысить 35 лет. После этого остаток кредита прощается. «Движение по этому пути может помочь вам в конечном итоге избавиться от долга, но на это уйдет много времени», — говорит адвокат по долгам Лесли Тейн, основатель Tayne Law Group. «Кроме того, вам, возможно, придется заплатить налоги с прощенной суммы. Однако налоговые последствия в настоящее время приостановлены до 2025 года из-за пандемии».

После этого остаток кредита прощается. «Движение по этому пути может помочь вам в конечном итоге избавиться от долга, но на это уйдет много времени», — говорит адвокат по долгам Лесли Тейн, основатель Tayne Law Group. «Кроме того, вам, возможно, придется заплатить налоги с прощенной суммы. Однако налоговые последствия в настоящее время приостановлены до 2025 года из-за пандемии».

Этот процесс означает, что вы потратите еще больше времени на погашение долга, а в вашем кредитном отчете будет запись о банкротстве.

Этот процесс означает, что вы потратите еще больше времени на погашение долга, а в вашем кредитном отчете будет запись о банкротстве. Попросите повышения на работе или перейдите на более высокооплачиваемую работу, если можете. Получите подработку. Начните продавать ценные вещи, например, мебель или дорогие украшения, чтобы покрыть непогашенный долг.

Попросите повышения на работе или перейдите на более высокооплачиваемую работу, если можете. Получите подработку. Начните продавать ценные вещи, например, мебель или дорогие украшения, чтобы покрыть непогашенный долг.