Цб кредитная история: Как проверить кредитную историю онлайн: способы узнать свою кредитную историю через Госуслуги, БКИ или посредников

Содержание

Более 100 раз за год банки незаконно интересовались кредитной историей клиентов

Хронология

Рассылка Frank Media

Итоги недели, наша трактовка основных событий на банковском

рынке

Пример рассылки

Мы в телеграме

@frank_media

Цифра дня

Количество ипотечных сделок в Ингушетии

-75,6%

год к году

Мы в телеграме

@frank_media

Цифра дня

Количество ипотечных сделок в Ингушетии

-75,6%

год к году

Мы в телеграме

@frank_media

Более 100 раз за год банки незаконно интересовались кредитной историей клиентов

Больше всего штрафов за это получил банк «ФК Открытие»

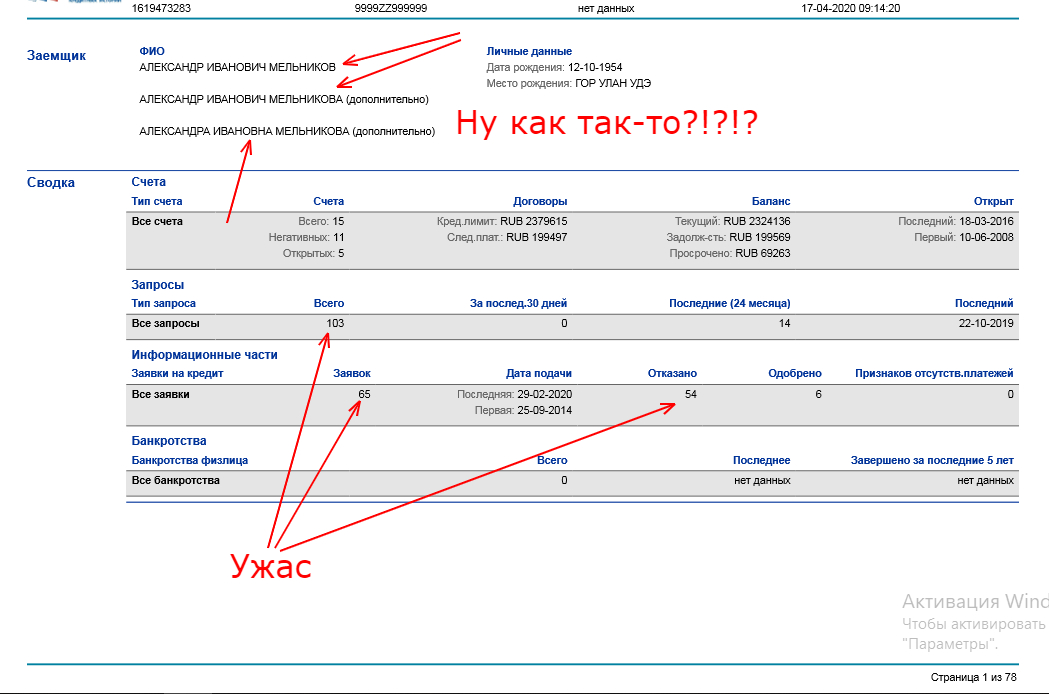

В ЦБ с начала года принял 105 постановлений о привлечении финансовых организаций к административной ответственности по причине незаконного получения ими кредитной истории заемщика, пишут «Известия» со ссылкой на данные регулятора. За аналогичный период прошлого года Банк России выявил 120 подобных случаев.

В этом году больше всего штрафов за это получили банк «ФК Открытие» (44), Альфа-банк (25), «Тинькофф банк» (11), МТС банк (9), Райффайзенбанк (8) и ВТБ (5). Кредитные организации Совкомбанк, «Дом.РФ» и «Хоум кредит» были оштрафованы по одному разу. В отношении микрофинансовых организаций (МФО) с начала года принято 25 постановлений. Здесь лидер по числу незаконных действий — «Центр финансовой поддержки» (бренд «Viva Деньги»). Как отмечает издание, россияне продолжают делиться на форумах историями о запросах банков их кредитных данных без разрешения.

Доля 20 крупнейших банков на рынке ипотеки

96,7

%

+0,62 п.п.

год к году

В ВТБ заявили, что строго соблюдают законодательство о кредитных историях. Представитель банка отметил, что случаи технических ошибок единичны, все они отработаны и не повлияли на данные клиентов.

Директор департамента розничных рисков «Зенита» Александр Шорников говорит, что такие ситуации могут возникнуть в двух случаях: «Например, если был технический сбой или несовершенство учета персональных согласий, когда в системах банка неверно отражены сведения о наличии согласия на запрос кредитной истории и делается запрос с целью расчета предложения по кредиту. Второе — действия мошенников без согласия клиента с целью получения кредита по поддельным документам. Подобные операции пытаются провести онлайн или через микрозаймы МФО»

Второе — действия мошенников без согласия клиента с целью получения кредита по поддельным документам. Подобные операции пытаются провести онлайн или через микрозаймы МФО»

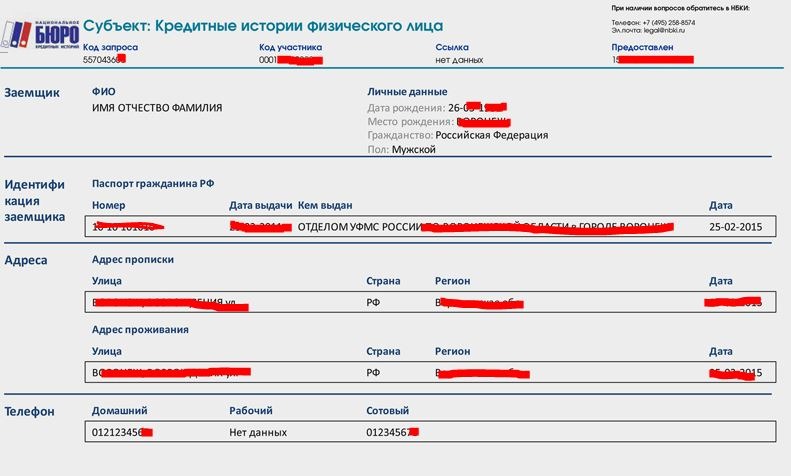

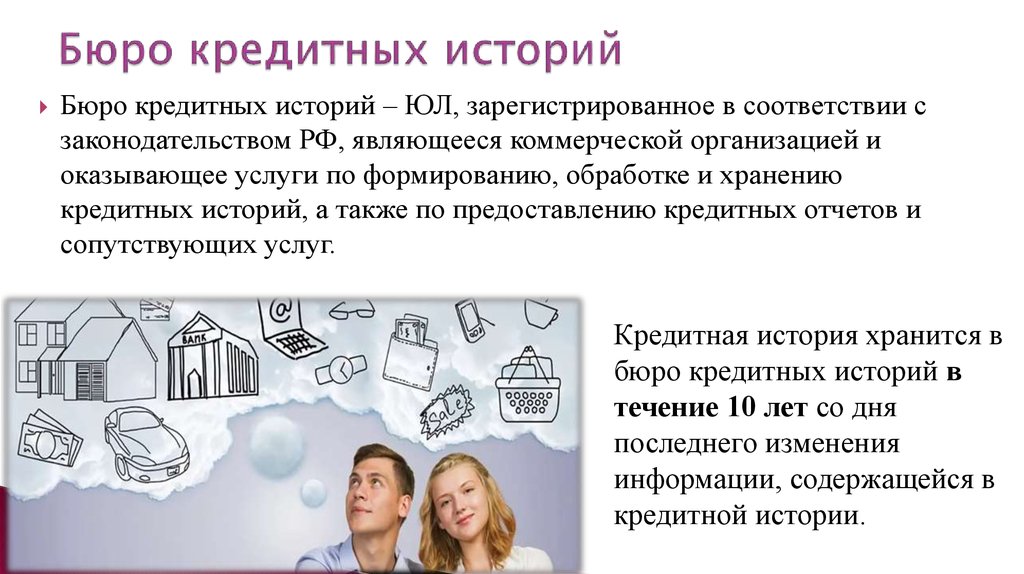

В МФО Eqvanta и Webbankir рассказали «Известиям», что обращаются в бюро кредитных историй (БКИ) строго при наличии согласия клиента. В ОКБ и НБКИ «Известиям» отметили: обращения с обжалованием неправомерных запросов кредитной истории поступают, но редко. Главное основание для заявок финорганизаций — согласие клиента или действующий кредитный договор, указал директор по маркетингу НБКИ Алексей Волков.

Подпишитесь на наш телеграм:

@frank_media

Читайте также

Главная

Frank Media

Frank Data

Исследования

ЦБ рассмотрит предложение использовать ИНН и СНИЛС для кредитной истории

ЦБ рассмотрит предложение использовать ИНН и СНИЛС для кредитной истории — Российская газета

Свежий номер

РГ-Неделя

Родина

Тематические приложения

Союз

Свежий номер

11. 08.2021 17:33

08.2021 17:33

Рубрика:

Экономика

Анастасия Алексеевских

Банк России отреагировал на предложение Национального совета финансового рынка (НСФР) ввести новые идентификаторы для поиска кредитной истории — ИНН и СНИЛС.

«Письмо НСФР находится на рассмотрении, в большинстве случаев сведения об ИНН и СНИЛС предоставляются клиентами с их слов или переносятся из заполненной клиентом заявки без подтверждения оригиналами документов, — рассказали «РГ» в пресс-службе Банка России. — Впоследствии кредитор данную информацию зачастую не проверяет. Такая ситуация в некоторых случаях приводит к предоставлению в БКИ некорректных ИНН и СНИЛС (в том числе повторяющихся у различных субъектов кредитных историй)».

Там также отметили, что сведения о ранее выданных паспортах являются одним из способов корректно связать кредитную историю.

Ранее НСФР предложил Банку России добавить ИНН и СНИЛС в число идентификаторов для поиска кредитной истории, которые в отличие от паспорта гражданин не меняет. Это нужно для того, чтобы заемщик с плохой кредитной историей не мог поменять старый паспорт на новый и претендовать на банковские продукты.

Это нужно для того, чтобы заемщик с плохой кредитной историей не мог поменять старый паспорт на новый и претендовать на банковские продукты.

Поделиться:

Долги и кредитыЦентральный банкРынок кредитования

06:50Общество

Предвестники серьезных проблем со здоровьем: Не игнорируйте эти три симптома

06:36Экономика

По какому пути пойдет российский ретейл: оплата биометрией, «умные» тележки, виртуальные примерочные

06:35Происшествия

Глава СК Бастрыкин: в 2022 году за коррупцию в «оборонке» к ответственности привлекли 60 человек

06:23Общество

Инженерные школы, интеграция бизнеса и вузов, технологии виртуальной реальности: на что будет похоже образование будущего

06:11Экономика

Господдержка помогает малым технологичным компаниям встать на ноги

06:03Власть

Приамурье больше не желает продавать сою исключительно как сырье

06:00Общество

Новогодние туры России: Шоу в лесу, самый длинный каток, ночь романтиков, в гости к Кикиморе и похмельная уха

05:57Власть

Академик Кульчин: Что дальневосточные ученые могут предложить обществу

05:45Челябинская область

В новом году в Челябинске начнут возводить кампус мирового уровня

05:42Екатеринбург

В Екатеринбурге Дума появилась на 118 лет раньше Государственной

05:17Общество

Мэр Белогорска станет Дедом Морозом для девяти детей

04:20Власть

Утвержден план мероприятий по сотрудничеству Иркутской области и Республики Беларусь

03:14В мире

Зеленский допустил, что украинский конфликт закончится в следующем году

03:00Кемеровская область

Управление Федерального казначейства по Кемеровской области — Кузбассу на страже государственных финансов

03:00Экономика

Мебель, фанеру и упаковку из «недружественных» стран предлагают запретить в России

08. 12.2022В мире

12.2022В мире

Президент Перу отправлен в отставку, присягу приняла вице-президент

Главное сегодня:

Политика конфиденциальности Центрального банка — Центральный банк штата Юта

Политика конфиденциальности

Что Центральный банк делает с вашей личной информацией?

Почему?

Финансовые компании выбирают способ предоставления вашей личной информации. Федеральный закон дает потребителям право ограничивать некоторые, но не все обмены. Федеральный закон также требует, чтобы мы сообщали вам, как мы собираем, передаем и защищаем вашу личную информацию. Пожалуйста, внимательно прочитайте это уведомление, чтобы понять, что мы делаем.

Что?

Типы личной информации, которую мы собираем и передаем, зависят от продукта или услуги, которыми вы пользуетесь у нас. Эта информация может включать:

- Номер социального страхования и остатки на счетах

- Операции по счету и история платежей

- Кредитная история и кредитный рейтинг

Когда вы больше не являетесь нашим клиентом, мы продолжаем делиться вашей информацией, как описано в этом уведомлении.

Как?

Всем финансовым компаниям необходимо делиться личной информацией клиентов для ведения своей повседневной деятельности. В разделе ниже мы перечисляем причины, по которым финансовые компании могут делиться личной информацией своих клиентов: причины, по которым Центральный банк предпочитает делиться; и можете ли вы ограничить этот обмен.

Причины, по которым мы можем передавать вашу личную информацию

Делится ли Центральный банк?

Можете ли вы ограничить этот обмен?

Для наших повседневных деловых целей — например, для обработки ваших транзакций, ведения вашего счета (счетов), ответа на постановления суда и судебных расследований или предоставления отчетов в бюро кредитных историй

Да

Нет

В наших маркетинговых целях — предлагать вам наши продукты и услуги

Да

Нет

Для совместного маркетинга с другими финансовыми компаниями

Да

Бизнес

Нет

0 Для повседневного бизнеса для целей — информация о ваших транзакциях и опыте

Да

Нет

Для повседневных деловых целей наших аффилированных лиц — информация о вашей кредитоспособности

Нет

Мы не делимся

Для наших аффилированных лиц, которые продают вам

Нет

Мы не делимся

Вопросы?

Позвоните по телефону (801) 375-1000 или посетите сайт www. cbutah.com

cbutah.com

Кто мы

Кто направляет это уведомление? Центральный банк

Чем мы занимаемся

Как Центральный банк защищает мою личную информацию?

Для защиты вашей личной информации от несанкционированного доступа и использования мы применяем меры безопасности, соответствующие федеральному законодательству. Эти меры включают компьютерную защиту и защищенные файлы и здания.

Как Центральный банк собирает мою личную информацию?

Мы собираем вашу личную информацию, например, когда вы

- Открыть счет или внести деньги

- Оплатите счета или подайте заявку на кредит

- Используйте свою кредитную или дебетовую карту

Мы также собираем вашу личную информацию от других лиц, таких как бюро кредитных историй, филиалы или другие компании.

Почему я не могу ограничить общий доступ?

Федеральный закон дает вам право ограничивать только

- Совместное использование для повседневных деловых целей аффилированных лиц — информация о вашей кредитоспособности

- Аффилированные лица от использования вашей информации для продажи вам

- Предоставление доступа неаффилированным лицам для продажи вам

Законодательство штата и отдельные компании могут предоставить вам дополнительные права на ограничение совместного использования.

Определения

Филиалы

Компании, связанные общим владением или контролем. Это могут быть финансовые и нефинансовые компании.

- Нашими аффилированными лицами являются нефинансовые компании, такие как BMA (обработка данных): и другие, такие как Foote Insurance Agency

Неаффилированные компании

Компании, не связанные общим владением или контролем. Это могут быть финансовые и нефинансовые компании.

- ЦЕНТРАЛЬНЫЙ БАНК не делится с неаффилированными лицами, чтобы они могли продавать вам.

Совместный маркетинг

Официальное соглашение между независимыми финансовыми компаниями, которые совместно продают вам финансовые продукты или услуги.

- Нашими совместными маркетинговыми партнерами являются ассоциированные компании, предоставляющие финансовые услуги.

ЦИФРОВОЙ И МОБИЛЬНЫЙ БАНКОВСКОЕ УВЕДОМЛЕНИЕ

Если вы используете наше приложение цифрового банкинга или мобильного банкинга, некоторые функции могут запрашивать доступ к данным, расположенным на устройстве, которое вы используете для доступа к цифровому банкингу или мобильному банкингу. Это могут быть биометрические данные, камера, контакты, местоположение или другие данные. Вас спросят, хотите ли вы разрешить приложению цифрового банкинга или мобильного банкинга доступ к этим данным. Если вы решите запретить этот доступ, некоторые функции в приложении цифрового банкинга или мобильного банкинга могут работать не полностью.

Это могут быть биометрические данные, камера, контакты, местоположение или другие данные. Вас спросят, хотите ли вы разрешить приложению цифрового банкинга или мобильного банкинга доступ к этим данным. Если вы решите запретить этот доступ, некоторые функции в приложении цифрового банкинга или мобильного банкинга могут работать не полностью.

Краткая история центральных банков

Один из ведущих мировых историков экономики объясняет силы, лежащие в основе развития современных центральных банков, и дает представление об их роли в финансовой системе и экономике.

Центральный банк — это термин, используемый для описания органа, ответственного за политику, влияющую на предложение денег и кредита в стране. В частности, центральный банк использует свои инструменты денежно-кредитной политики — операции на открытом рынке, дисконтное кредитование, изменения резервных требований — для воздействия на краткосрочные процентные ставки и денежную базу (валюта, которой владеет население, плюс банковские резервы) и для достижения важные цели политики.

Существуют три ключевые цели современной денежно-кредитной политики. Первая и самая важная — стабильность цен или стабильность стоимости денег. Сегодня это означает поддержание стабильно низкого уровня инфляции. Вторая цель — стабильная реальная экономика, часто интерпретируемая как высокая занятость и высокий и устойчивый экономический рост. Другими словами, ожидается, что денежно-кредитная политика сгладит деловой цикл и компенсирует потрясения в экономике. Третья цель – финансовая стабильность. Это включает в себя эффективную и бесперебойно работающую платежную систему и предотвращение финансовых кризисов.

Начало

История центрального банка восходит как минимум к семнадцатому веку, к основанию первого учреждения, признанного центральным банком, Шведского Риксбанка. Основанный в 1668 году как акционерный банк, он был уполномочен ссужать государственные средства и действовать как расчетная палата для торговли. Несколько десятилетий спустя (1694 г.) самый известный центральный банк той эпохи, Банк Англии, был основан также как акционерное общество для покупки государственного долга. Другие центральные банки были созданы позже в Европе для аналогичных целей, хотя некоторые из них были созданы для решения денежного беспорядка. Например, Банк Франции был основан Наполеоном в 1800 году для стабилизации валюты после гиперинфляции бумажных денег во время Французской революции, а также для помощи в государственных финансах. Ранние центральные банки выпускали частные банкноты, которые служили валютой, и у них часто была монополия на выпуск таких банкнот.

Другие центральные банки были созданы позже в Европе для аналогичных целей, хотя некоторые из них были созданы для решения денежного беспорядка. Например, Банк Франции был основан Наполеоном в 1800 году для стабилизации валюты после гиперинфляции бумажных денег во время Французской революции, а также для помощи в государственных финансах. Ранние центральные банки выпускали частные банкноты, которые служили валютой, и у них часто была монополия на выпуск таких банкнот.

Хотя эти ранние центральные банки помогали финансировать государственный долг, они также были частными организациями, занимавшимися банковской деятельностью. Поскольку они держали депозиты других банков, они стали служить банками для банкиров, облегчая операции между банками или предоставляя другие банковские услуги. Они стали хранилищем для большинства банков в банковской системе из-за их больших резервов и разветвленной сети банков-корреспондентов. Эти факторы позволили им стать кредитором последней инстанции перед лицом финансового кризиса. Другими словами, они стали готовы предоставить наличные деньги своим корреспондентам в случае финансовых затруднений.

Другими словами, они стали готовы предоставить наличные деньги своим корреспондентам в случае финансовых затруднений.

Transition

Федеральная резервная система принадлежит к более поздней волне центральных банков, возникших на рубеже двадцатого века. Эти банки были созданы в первую очередь для консолидации различных инструментов, которые люди использовали для валюты, и для обеспечения финансовой стабильности. Многие также были созданы для управления золотым стандартом, которого придерживалось большинство стран.

Золотой стандарт, преобладавший до 1914 года, означал, что каждая страна определяла свою валюту с точки зрения фиксированного веса золота. Центральные банки держали большие золотые резервы, чтобы гарантировать, что их банкноты могут быть конвертированы в золото, как того требовали их уставы. Когда их резервы сокращались из-за дефицита платежного баланса или неблагоприятных внутренних обстоятельств, они повышали свои учетные ставки (процентные ставки, по которым они ссужали деньги другим банкам). Это повысит процентные ставки в более широком смысле, что, в свою очередь, привлечет иностранные инвестиции, тем самым принеся в страну больше золота.

Это повысит процентные ставки в более широком смысле, что, в свою очередь, привлечет иностранные инвестиции, тем самым принеся в страну больше золота.

Центральные банки придерживались правила золотого стандарта о сохранении конвертируемости золота превыше всех других соображений. Конвертируемость золота служила номинальным якорем экономики. То есть количество денег, которые банки могли предоставить, ограничивалось стоимостью золота, которое они держали в резерве, а это, в свою очередь, определяло преобладающий уровень цен. А поскольку уровень цен был привязан к известному товару, долгосрочная стоимость которого определялась рыночными силами, с ним также были связаны ожидания относительно будущего уровня цен. В некотором смысле первые центральные банки были твердо привержены ценовой стабильности. Они не слишком беспокоились об одной из современных целей центрального банка — стабильности реальной экономики — потому что были ограничены своим обязательством придерживаться золотого стандарта.

Центральные банки той эпохи также научились выступать в качестве кредиторов последней инстанции во времена финансового кризиса, когда такие события, как неурожаи, дефолты железных дорог или войны, спровоцировали борьбу за ликвидность (когда вкладчики бежали в свои банки и пытались конвертировать свои депозиты в наличные деньги). Урок начался в начале девятнадцатого века как следствие обычной реакции Банка Англии на такие паники. В то время Банк (и другие европейские центральные банки) часто сначала защищал свои собственные золотые резервы, отказывая своим корреспондентам в случае необходимости. Это спровоцировало большую панику в 1825, 1837, 1847 и 1857 годах и привело к резкой критике Банка. В ответ на это Банк принял «доктрину ответственности», предложенную писателем-экономистом Уолтером Бэджхотом, которая требовала, чтобы Банк подчинял свои частные интересы общественным интересам банковской системы в целом. Банк начал следовать правилу Бэджхота, которое заключалось в свободном кредитовании на основе любого предлагаемого надежного залога, но со штрафной ставкой (то есть выше рыночной), чтобы предотвратить моральный риск. Банк хорошо усвоил урок. После 1866 года в Англии не было финансовых кризисов в течение почти 150 лет. Только в августе 2007 года страна пережила следующий кризис.

Банк хорошо усвоил урок. После 1866 года в Англии не было финансовых кризисов в течение почти 150 лет. Только в августе 2007 года страна пережила следующий кризис.

Опыт США был самым интересным. В начале девятнадцатого века у него было два центральных банка: Банк Соединенных Штатов (1791–1811) и второй Банк Соединенных Штатов (1816–1836). Оба были созданы по образцу Банка Англии, но, в отличие от британцев, американцы питали глубоко укоренившееся недоверие к любой концентрации финансовой власти вообще и к центральным банкам в частности, так что в каждом случае уставы не обновляется.

Затем последовал 80-летний период значительной финансовой нестабильности. Между 1836 годом и началом Гражданской войны — период, известный как эра свободной банковской деятельности — государства разрешили практически свободный доступ к банковской деятельности с минимальным регулированием. На протяжении всего периода банки часто терпели крах, и произошло несколько банковских паник. Платежная система была общеизвестно неэффективной, в обращении находились тысячи государственных банкнот и подделок разного вида. В ответ правительство создало национальную банковскую систему во время Гражданской войны. Хотя система повысила эффективность платежной системы, предоставив единую валюту на основе национальных банкнот, она по-прежнему не предоставляла кредитора последней инстанции, и эпоха была полна серьезной банковской паники.

В ответ правительство создало национальную банковскую систему во время Гражданской войны. Хотя система повысила эффективность платежной системы, предоставив единую валюту на основе национальных банкнот, она по-прежнему не предоставляла кредитора последней инстанции, и эпоха была полна серьезной банковской паники.

Кризис 1907 года стал той соломинкой, которая сломала хребет верблюду. Это привело к созданию в 1913 году Федеральной резервной системы, которой было поручено обеспечивать единую и эластичную валюту (то есть такую, которая приспосабливалась бы к сезонным, циклическим и долговременным изменениям в экономике) и служить кредитором. последней инстанции.

Генезис современных целей центральных банков

До 1914 года центральные банки не придавали большого значения цели поддержания стабильности внутренней экономики. Это изменилось после Первой мировой войны, когда их стали беспокоить занятость, реальная активность и уровень цен. Этот сдвиг отражал изменение политической экономии многих стран — расширялось избирательное право, росло рабочее движение, устанавливались ограничения на миграцию. В 19В 20-е годы ФРС начала уделять внимание как внешней стабильности (что означало наблюдение за золотыми резервами, поскольку США все еще придерживались золотого стандарта), так и внутренней стабильности (что означало наблюдение за ценами, производством и занятостью). Но пока господствовал золотой стандарт, преобладали внешние цели.

В 19В 20-е годы ФРС начала уделять внимание как внешней стабильности (что означало наблюдение за золотыми резервами, поскольку США все еще придерживались золотого стандарта), так и внутренней стабильности (что означало наблюдение за ценами, производством и занятостью). Но пока господствовал золотой стандарт, преобладали внешние цели.

К сожалению, денежно-кредитная политика ФРС привела к серьезным проблемам в 1920-х и 1930-х годах. Когда дело дошло до управления количеством денег в стране, ФРС следовала принципу, называемому доктриной реальных векселей. Доктрина утверждала, что количество денег, необходимое для экономики, будет естественным образом обеспечено до тех пор, пока резервные банки ссудят средства только тогда, когда банки представят подходящие самоликвидирующиеся коммерческие бумаги в качестве залога. Одним из следствий доктрины реальных векселей было то, что ФРС не должна разрешать банковское кредитование для финансирования спекуляций на фондовом рынке, что объясняет, почему она проводила жесткую политику в 1919 году. 28, чтобы компенсировать бум на Уолл-стрит. Эта политика привела к началу рецессии в августе 1929 года и краху в октябре. Затем, перед лицом серии банковских паник между 1930 и 1933 годами, ФРС не смогла действовать как кредитор последней инстанции. В результате денежная масса рухнула, и последовали масштабная дефляция и депрессия. ФРС допустила ошибку, потому что доктрина реальных векселей заставила ее интерпретировать преобладающие низкие краткосрочные номинальные процентные ставки как признак облегчения денежно-кредитной политики, и они полагали, что ни одному банку не нужны средства, потому что очень немногие банки-члены пришли к дисконтному окну.

28, чтобы компенсировать бум на Уолл-стрит. Эта политика привела к началу рецессии в августе 1929 года и краху в октябре. Затем, перед лицом серии банковских паник между 1930 и 1933 годами, ФРС не смогла действовать как кредитор последней инстанции. В результате денежная масса рухнула, и последовали масштабная дефляция и депрессия. ФРС допустила ошибку, потому что доктрина реальных векселей заставила ее интерпретировать преобладающие низкие краткосрочные номинальные процентные ставки как признак облегчения денежно-кредитной политики, и они полагали, что ни одному банку не нужны средства, потому что очень немногие банки-члены пришли к дисконтному окну.

После Великой депрессии Федеральная резервная система была реорганизована. Законы о банках 1933 и 1935 годов окончательно передали власть от резервных банков Совету управляющих. Кроме того, ФРС была подчинена Министерству финансов.

Федеральная резервная система восстановила свою независимость от Министерства финансов в 1951 году, после чего она начала проводить преднамеренную антициклическую политику под руководством Уильяма МакЧесни Мартина. В течение 1950-х годов эта политика была весьма успешной в смягчении последствий нескольких рецессий и поддержании низкой инфляции. В то время Соединенные Штаты и другие развитые страны были частью Бреттон-Вудской системы, согласно которой США привязывали доллар к золоту на уровне 35 долларов за унцию, а другие страны привязывали его к доллару. Связь с золотом, возможно, сохранила часть доверия к номинальному якорю и помогла удержать инфляцию на низком уровне.

В течение 1950-х годов эта политика была весьма успешной в смягчении последствий нескольких рецессий и поддержании низкой инфляции. В то время Соединенные Штаты и другие развитые страны были частью Бреттон-Вудской системы, согласно которой США привязывали доллар к золоту на уровне 35 долларов за унцию, а другие страны привязывали его к доллару. Связь с золотом, возможно, сохранила часть доверия к номинальному якорю и помогла удержать инфляцию на низком уровне.

Картина резко изменилась в 1960-х, когда ФРС стала проводить более активную политику стабилизации. В этом десятилетии он сместил свои приоритеты с низкой инфляции на высокую занятость. Возможные причины включают принятие кейнсианских идей и веру в компромисс кривой Филлипса между инфляцией и безработицей. Следствием изменения политики стало нарастание инфляционного давления с конца 1960-х до конца 1970-х годов. Причины Великой инфляции все еще обсуждаются, но эта эпоха известна как одна из самых низких точек в истории ФРС. Сдерживающее влияние номинального якоря исчезло, и в течение следующих двух десятилетий инфляционные ожидания резко возросли.

Сдерживающее влияние номинального якоря исчезло, и в течение следующих двух десятилетий инфляционные ожидания резко возросли.

Инфляция закончилась шоковой терапией Пола Волкера с 1979 по 1982 год, которая включала ужесточение денежно-кредитной политики и повышение процентных ставок до двузначных значений. Шок Волкера привел к резкому спаду, но ему удалось сломить хребет высоким инфляционным ожиданиям. В последующие десятилетия инфляция значительно снизилась и с тех пор остается низкой. С начала 1990-х годов ФРС проводила политику скрытого таргетирования инфляции, используя ставку по федеральным фондам в качестве инструмента своей политики. Во многих отношениях применяемый в настоящее время политический режим перекликается с принципом конвертируемости золотого стандарта в том смысле, что общественность поверила в достоверность приверженности ФРС низкой инфляции.

Ключевой силой в истории центрального банка была независимость центрального банка. Первоначальные центральные банки были частными и независимыми. Они зависели от правительства в поддержании своих уставов, но в остальном были свободны в выборе своих собственных инструментов и политики. Их цели были ограничены конвертируемостью золота. В ХХ веке большинство этих центральных банков были национализированы и полностью утратили свою независимость. Их политика диктовалась фискальными органами. ФРС восстановила свою независимость после 1951, но его независимость не является абсолютной. Он должен отчитываться перед Конгрессом, который в конечном итоге имеет право изменить Закон о Федеральной резервной системе. Другим центральным банкам пришлось ждать до 1990-х годов, чтобы восстановить свою независимость.

Они зависели от правительства в поддержании своих уставов, но в остальном были свободны в выборе своих собственных инструментов и политики. Их цели были ограничены конвертируемостью золота. В ХХ веке большинство этих центральных банков были национализированы и полностью утратили свою независимость. Их политика диктовалась фискальными органами. ФРС восстановила свою независимость после 1951, но его независимость не является абсолютной. Он должен отчитываться перед Конгрессом, который в конечном итоге имеет право изменить Закон о Федеральной резервной системе. Другим центральным банкам пришлось ждать до 1990-х годов, чтобы восстановить свою независимость.

Финансовая стабильность

Финансовая стабильность играет все более важную роль для центральных банков. Эволюция этой ответственности была сходной во всех развитых странах. В эпоху золотого стандарта центральные банки разработали функцию кредитора последней инстанции, следуя правилу Бэджхота. Но финансовые системы стали нестабильными в период между мировыми войнами, так как в начале 19 века широко распространились банковские кризисы. 20-е и 1930-е годы. Опыт ФРС был худшим. Реакцией на банковские кризисы в Европе в то время обычно была помощь проблемным банкам за счет государственных средств. Позднее этот подход был принят Соединенными Штатами с Финансовой корпорацией реконструкции, но в ограниченном масштабе. После Великой депрессии каждая страна создала систему финансовой защиты, включающую страхование депозитов и жесткое регулирование, включающее потолки процентных ставок и брандмауэры между финансовыми и коммерческими учреждениями. В результате банковских кризисов с конца 19 века не было.30-х до середины 1970-х годов в любом развитом мире.

20-е и 1930-е годы. Опыт ФРС был худшим. Реакцией на банковские кризисы в Европе в то время обычно была помощь проблемным банкам за счет государственных средств. Позднее этот подход был принят Соединенными Штатами с Финансовой корпорацией реконструкции, но в ограниченном масштабе. После Великой депрессии каждая страна создала систему финансовой защиты, включающую страхование депозитов и жесткое регулирование, включающее потолки процентных ставок и брандмауэры между финансовыми и коммерческими учреждениями. В результате банковских кризисов с конца 19 века не было.30-х до середины 1970-х годов в любом развитом мире.

Ситуация резко изменилась в 1970-х годах. Великая инфляция подорвала потолки процентных ставок и вдохновила на финансовые инновации, призванные обойти потолки и другие ограничения. Эти инновации привели к дерегулированию и усилению конкуренции. Банковская нестабильность снова возникла в Соединенных Штатах и за рубежом, с такими примерами крупномасштабных финансовых потрясений, как банкротства Franklin National в 1974 году и Continental Illinois в 1919 году. 84 и ссудно-сберегательный кризис 1980-х гг. Реакцией на эти беспорядки была помощь банкам, которые считались слишком большими, чтобы обанкротиться, что, вероятно, увеличивало вероятность морального риска. Многие из этих вопросов были решены Законом о дерегулировании депозитных учреждений и денежно-кредитном контроле 1980 года и Базельскими соглашениями I, в которых подчеркивалось владение банковским капиталом как способ поощрения осмотрительного поведения.

84 и ссудно-сберегательный кризис 1980-х гг. Реакцией на эти беспорядки была помощь банкам, которые считались слишком большими, чтобы обанкротиться, что, вероятно, увеличивало вероятность морального риска. Многие из этих вопросов были решены Законом о дерегулировании депозитных учреждений и денежно-кредитном контроле 1980 года и Базельскими соглашениями I, в которых подчеркивалось владение банковским капиталом как способ поощрения осмотрительного поведения.

Еще одна проблема, вновь возникшая в наше время, — это подъемы и спады активов. Бумы на фондовом рынке и рынке жилья часто связаны с фазой бума делового цикла, а спады часто вызывают экономический спад. Политика ортодоксального центрального банка заключается в том, чтобы не гасить бум до того, как он превратится в крах, из опасения спровоцировать рецессию, а реагировать после того, как крах произойдет, и предоставить достаточную ликвидность для защиты платежной и банковской систем. Такой политики придерживался Алан Гринспен после краха фондового рынка в 1919 г. 87. Этой же политике следовали позже во время зарождающихся финансовых кризисов 1990-х и 2000-х годов. В идеале политика должна ликвидировать избыточную ликвидность после того, как угроза кризиса минует.

87. Этой же политике следовали позже во время зарождающихся финансовых кризисов 1990-х и 2000-х годов. В идеале политика должна ликвидировать избыточную ликвидность после того, как угроза кризиса минует.

Задачи на будущее

Основной проблемой, с которой, как мне видится, в будущем будут сталкиваться центральные банки, будет баланс между тремя целями их политики. Основной целью центрального банка является обеспечение ценовой стабильности (в настоящее время рассматривается как низкая инфляция в долгосрочной перспективе). Эта цель требует доверия к работе. Другими словами, люди должны верить, что центральный банк ужесточит свою политику, если будет угрожать инфляция. Эта вера должна быть подкреплена действиями. Так было в середине 1990-х, когда ФРС ужесточила свою политику в ответ на опасения по поводу инфляции. Такая стратегия может быть значительно усилена хорошей коммуникацией.

Второй целью политики является стабильность и рост реальной экономики. Многочисленные данные свидетельствуют о том, что низкая инфляция связана с более высокими темпами роста и общими макроэкономическими показателями. Тем не менее крупные потрясения все же случаются, угрожая сбить экономику с пути роста. Когда такие ситуации угрожают, исследования также предполагают, что центральный банк должен временно отступить от своей долгосрочной цели по инфляции и смягчить денежно-кредитную политику, чтобы компенсировать силы рецессии. Более того, если рыночные агенты верят в долгосрочную надежность приверженности центрального банка низкой инфляции, снижение директивных процентных ставок не вызовет высоких инфляционных ожиданий. После того, как рецессии удалось избежать или она закончилась, центральному банку необходимо повысить ставки и вернуться к своей цели по низкой инфляции.

Тем не менее крупные потрясения все же случаются, угрожая сбить экономику с пути роста. Когда такие ситуации угрожают, исследования также предполагают, что центральный банк должен временно отступить от своей долгосрочной цели по инфляции и смягчить денежно-кредитную политику, чтобы компенсировать силы рецессии. Более того, если рыночные агенты верят в долгосрочную надежность приверженности центрального банка низкой инфляции, снижение директивных процентных ставок не вызовет высоких инфляционных ожиданий. После того, как рецессии удалось избежать или она закончилась, центральному банку необходимо повысить ставки и вернуться к своей цели по низкой инфляции.

Третьей целью политики является финансовая стабильность. Исследования показали, что она также улучшится в условиях низкой инфляции, хотя некоторые экономисты утверждают, что в такой среде порождаются бумы цен на активы. В случае начинающегося финансового кризиса, такого как тот, который только что наблюдался в августе 2007 года, текущая точка зрения состоит в том, что курс политики должен заключаться в предоставлении любой ликвидности, необходимой для того, чтобы развеять опасения денежного рынка. Открытое окно скидок и принятие любого надежного залога рассматриваются как правильное предписание. Кроме того, средства должны предлагаться со штрафной ставкой. ФРС следовала этим правилам в сентябре 2007 года, хотя неясно, были ли средства предоставлены по штрафной ставке. Как только кризис закончится, что обычно занимает несколько дней или недель, центральный банк должен удалить избыточную ликвидность и вернуться к своей цели по инфляции.

Открытое окно скидок и принятие любого надежного залога рассматриваются как правильное предписание. Кроме того, средства должны предлагаться со штрафной ставкой. ФРС следовала этим правилам в сентябре 2007 года, хотя неясно, были ли средства предоставлены по штрафной ставке. Как только кризис закончится, что обычно занимает несколько дней или недель, центральный банк должен удалить избыточную ликвидность и вернуться к своей цели по инфляции.

Федеральная резервная система следовала этой стратегии после 2000 года. Когда финансовый кризис не наступил, он быстро отозвал предоставленное им массивное вливание ликвидности. Напротив, после предоставления средств после терактов 11 сентября и технологического краха 2001 года он позволил дополнительным средствам остаться на денежном рынке после того, как угроза кризиса миновала. Если бы рынки так долго не были наполнены такой большой ликвидностью, процентные ставки не были бы такими низкими в последние годы, как они были, и жилищный бум, возможно, не распространялся бы так сильно, как это было.

Вторая задача, связанная с первой, заключается в том, чтобы центральный банк не отставал от финансовых инноваций, которые могут подорвать финансовую стабильность. Инновации на финансовых рынках представляют собой сложную задачу, поскольку они представляют собой попытки обойти регулирование, а также снизить транзакционные издержки и увеличить долю заемных средств. Недавний кризис субстандартного кредитования иллюстрирует опасность, поскольку многие проблемы были вызваны деривативами, созданными для объединения ипотечных кредитов сомнительного качества с более надежными, чтобы эти инструменты могли быть сняты с балансов коммерческих и инвестиционных банков. Эта стратегия, призванная снизить риск, могла иметь неприятные последствия из-за непрозрачности новых инструментов.

Третья проблема, стоящая, в частности, перед Федеральной резервной системой, заключается в том, следует ли принять явную цель таргетирования инфляции, как Банк Англии, Банк Канады и другие центральные банки. Преимущества такого подхода заключаются в том, что он упрощает политику и делает ее более прозрачной, что облегчает общение с общественностью и повышает доверие. Тем не менее, может быть сложно совместить четкую цель с двойным мандатом ФРС по стабильности цен и высокой занятости.

Преимущества такого подхода заключаются в том, что он упрощает политику и делает ее более прозрачной, что облегчает общение с общественностью и повышает доверие. Тем не менее, может быть сложно совместить четкую цель с двойным мандатом ФРС по стабильности цен и высокой занятости.

Четвертой задачей для всех центральных банков является учет глобализации и других изменений со стороны предложения, таких как политическая нестабильность, цены на нефть и другие шоки, которые находятся вне их контроля, но могут повлиять на мировые и внутренние цены.

Последняя проблема, о которой я хотел бы упомянуть, касается вопроса о том, следует ли заменить неявное или явное таргетирование инфляции таргетированием на уровне цен, при котором инфляция удерживалась бы на нулевом уровне. Исследования показали, что уровень цен может быть лучшей целью, потому что он позволяет избежать проблемы дрейфа базы (где инфляция может накапливаться), а также имеет меньшую долгосрочную неопределенность цен.