Если есть кредиты можно ли взять ипотеку: Дадут ли ипотеку, если есть кредит

Содержание

Дадут ли ипотеку, если есть кредит

Не все могут позволить себе купить квартиру за счёт собственных сбережений и обращаются за помощью к банку c целью получения ипотечного кредитования. При этом у будущего заемщика может возникнуть вопрос — можно ли оформить ипотеку при наличии незакрытого потребительского кредита. На практике подобные решения каждым банком рассматриваются индивидуально. В данной статье предоставлена актуальная информация о том, может ли повлиять наличие непогашенного кредита на решение банка при оформлении ипотеки.

Как наличие кредита влияет на вероятность одобрения?

Как влияет наличие непогашенного ипотечного кредита?

Можно ли утаить предыдущий займ?

Возможные последствия

Как банки относятся к таким заемщикам?

Как наличие кредита влияет на вероятность одобрения?

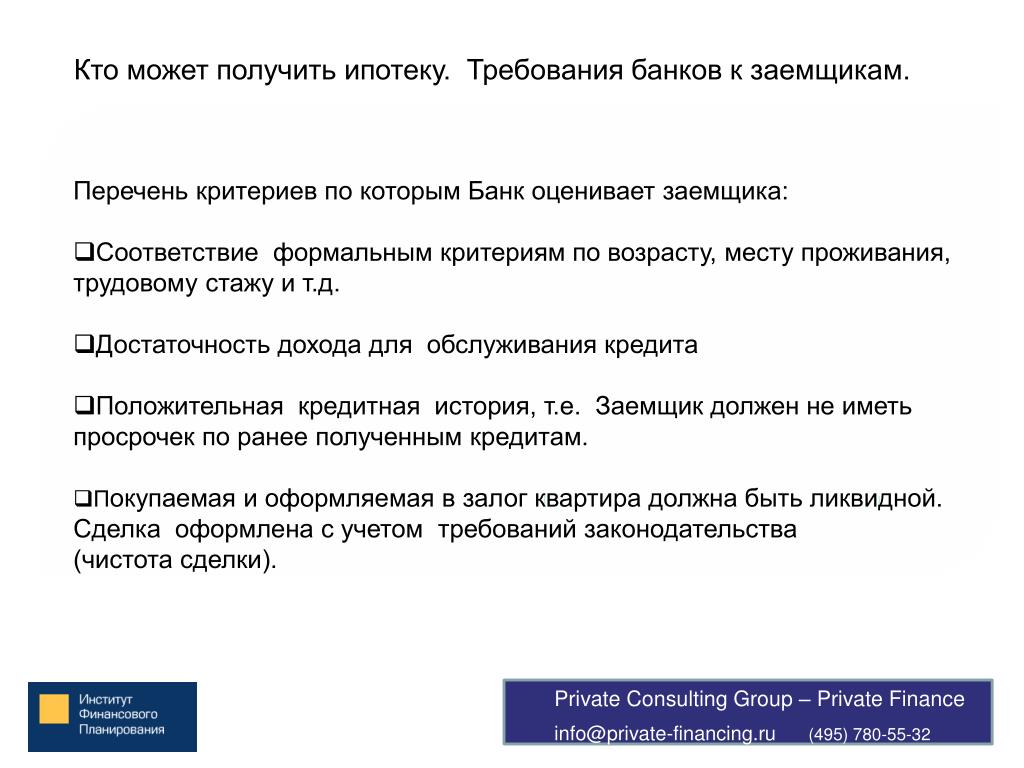

Наличие любого кредитного обязательства может стать причиной отказа в ипотечном займе. Действующие кредитные обязательства накладывают определенные ограничения на финансовые возможности клиента. Именно поэтому банк должен быть уверен, что платежеспособность клиента находится на высоком уровне.При анализе анкеты учитывается множество факторов, влияющих на одобрение ипотеки при наличии дополнительного кредита:

Именно поэтому банк должен быть уверен, что платежеспособность клиента находится на высоком уровне.При анализе анкеты учитывается множество факторов, влияющих на одобрение ипотеки при наличии дополнительного кредита:

- Суммарный доход всех членов семьи;

- Возможность привлечения созаемщиков;

- Владение недвижимостью, которая может стать залогом;

- Безупречная кредитная история клиента;

- Высчитывается остаток личных средств, которые остаются после погашения всех кредитов, включая ипотеку — сумма должна составлять не менее 50% от общего дохода.

Таким образом, банки проводят детальный финансовый анализ, прежде чем окончательно одобрить ипотечный кредит клиенту, имеющему дополнительные кредитные обязательства.

Как влияет наличие непогашенного ипотечного кредита?

Если у клиента возникла ситуация, когда ему требуется взять ипотеку при наличии уже действующего жилищного кредита, в большинстве случаев банки не идут на подобные риски и могут отказать в повторном кредитовании. Чаще всего в такой ситуации клиенту могут посоветовать продать первое жилье, взятое в ипотеку, а уже затем оформлять новый жилищный кредит.

Чаще всего в такой ситуации клиенту могут посоветовать продать первое жилье, взятое в ипотеку, а уже затем оформлять новый жилищный кредит.

Некоторые банки могут пойти на уступки и оформить новое кредитное обязательство, но доходы клиента должны быть соответствующими — после погашения ежемесячных платежей по двум ипотечным кредитам оставшаяся сумма должна составить не менее 50% от общего дохода.

При этом клиенту потребуется внести весомый первоначальный взнос при оформлении второго жилищного кредита.

Можно ли утаить предыдущий займ?

При подаче заявки на одобрение ипотечного кредита важно указывать точную и достоверную информацию — при наличии любых фактических ошибок банк отклоняет документацию. Если заемщик действительно заинтересован в заключении долгосрочного договора, важно не обманывать банк и указывать наличие всех кредитных обязательств в сторонних финансовых системах. Вся информация проверяется через специальный сервис, доступный для всех банков, полностью раскрывающий кредитную историю любого клиента, также предоставляющий информацию о наличии всех совершавшихся когда-либо просрочек по кредитам.

Скрыть наличие существующего кредита можно лишь в случае, если сотрудники финансовой организации не успели подать данные в бюро кредитных историй. Хотя данные случаи являются скорее исключением, поскольку специалисты своевременно вносят все необходимые данные по существующим кредитам.

Возможные последствия

Банковская организация, получившая заявку, обрабатывает документацию в течение нескольких минут. При указании недостоверных данных банк вправе отклонить любую поступающую документацию. Соглашаясь на обработку личных персональных данных, клиент предоставляет банку право детально рассмотреть существующую кредитную историю, в которой указана детальная информация о наличии существующих займов.

Как банки относятся к таким заемщикам?

Некоторые банки могут сразу внести клиентов, заведомо указавших неверную информацию, в специальный черный список потенциальных заемщиков. При этом получить следующий кредит в данной финансовой организации будет достаточно сложно.

Сбербанк

Известный Российский банк применяет индивидуальный подход к каждому клиенту. При оформлении ипотечного займа используется специальная скоринговая система — когда за каждый пункт в анкете клиента начисляется определенное количество баллов.

Кроме стандартного набора «качеств» — платежеспособности и уровня доходов клиента, банк оценивает также наличие других кредитов и предоставляет дополнительные баллы за их отсутствие. Результаты скоринга могут влиять на одобрение Сбербанка при оформлении ипотеки, поэтому при наличии существующих долговых обязательств клиент может попросту не набрать нужное количество баллов.

При этом следует помнить, что Сбербанк осуществляет индивидуальный подход абсолютно к каждому клиенту.

Другие банки

Некоторые банки достаточно строго относятся к наличию дополнительных кредитов при оформлении ипотеки и прямо указывают на ограничение по данному пункту. К примеру, Россельхозбанк оформляет ипотечный кредит только при отсутствии любых непогашенных долговых обязательств. Банк ВТБ также относится к числу финансовых учреждений, которые могут не оформить ипотеку при наличии другого кредита.

Банк ВТБ также относится к числу финансовых учреждений, которые могут не оформить ипотеку при наличии другого кредита.

Стоит отметить, что во многих случаях клиенту могут пойти навстречу и учесть некоторые компенсирующие факторы — к примеру, при внесении большого первоначального взноса, а также наличии безупречной кредитной истории клиента. Также ситуация может зависеть от общей стратегии банков при существующей финансовой ситуации в стране. Кредитные организации постоянно повышают свою конкурентноспособность, поэтому вполне возможно, что даже в банках с достаточно строгими требованиями ипотека будет всё-таки одобрена.

Дадут ли ипотеку, если есть непогашенный кредит?

Статья подготовлена компанией Ипотека Live, если требуется помощь в ипотечных вопросах обращайтесь, а также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Оставить заявку

Содержание:

- Почему действующий кредит влияет на ипотеку

- Когда точно откажут в получении ипотеки из-за действующего кредита

- Когда банки «закрывают глаза» на наличие кредитов при выдаче ипотеки

- 5 советов, как увеличить шансы на получение ипотечного кредитования

Решение всегда остается за кредитором. Но ваши шансы значительно возрастают, если до закрытия действующего кредита осталось всего несколько месяцев. А также наличие созаемщика без долгов увеличит шанс на получение ипотеки.

Но ваши шансы значительно возрастают, если до закрытия действующего кредита осталось всего несколько месяцев. А также наличие созаемщика без долгов увеличит шанс на получение ипотеки.

Почему действующий кредит влияет на ипотеку

Когда у физического лица есть действующий кредит, он должен выполнять по нему указанные в договоре обязательства. Причем если это заем наличными с фиксированной ставкой и платежом, он будет меньше влиять на взятие ипотеки, чем кредитная карта с лимитом от 300 000 р.

Почему банкам так важно, чтобы не было открытых займов? Все просто:

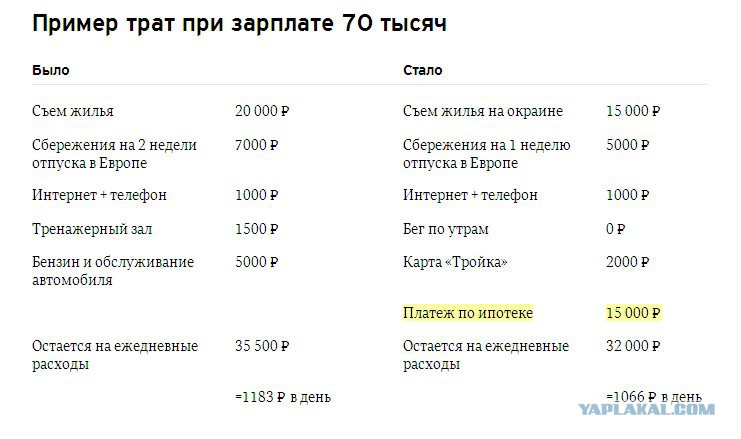

- Сумма допустимого максимального платежа в месяц не может превышать 30-50% от общего дохода физического лица. Если у человека при этом есть на обеспечении иждивенцы (дети), допустимая сумма будет еще меньше.

- Сумма платежа по кредитной карте рассчитывается по максимальной ставке. К примеру, у физического лица открыта кредитка на лимит в 100 000 р., но он использовал с нее всего 10 000 р.

Для банка будет неважно, сколько человек потратил. Ведь в течение ипотечного кредитования он может все снять с карты. Тогда платеж по ней будет составлять около 15 000 р. в месяц. Именно эта цифра пойдет в расчет.

Для банка будет неважно, сколько человек потратил. Ведь в течение ипотечного кредитования он может все снять с карты. Тогда платеж по ней будет составлять около 15 000 р. в месяц. Именно эта цифра пойдет в расчет. - Для расчета максимального срока для ипотечного кредитования и возможного платежа в месяц будут учитываться все расходы физического лица. Если он арендует жилье, оплачивает коммунальные платежи, вносит последние транши по автокредитованию, а также содержит детей, все это повлияет на возможность получения ипотеки.

Важно! Если вам отказал один банк из-за наличия непогашенного кредита, это не значит, что откажут абсолютно все кредиторы. Попробуйте обратиться в ту кредитную организацию, где вы брали первый заем. Там намного выше шансы получить положительное решение по ипотеке.

Когда точно откажут в получении ипотеки из-за действующего кредита

Требования к заемщику при ипотечном кредитовании достаточно высоки. Помимо наличия минимального первоначального взноса за жилье, необходимо представить справки об официальном доходе, а также сведения о составе семьи и другие документы.

При этом есть ряд ситуаций, когда точно не получится взять ипотеку. К ним относят:

- Просроченные платежи по действующим кредитам. Если банк видит, что вы регулярно пропускали дату внесения средств, это укажет на вашу безответственность и неплатежеспособность.

- Судебные задолженности по алиментам, судебным или гражданским искам, а также другие долговые обязательства, находящиеся на стадии исполнительного производства у судебных приставов.

- Нарушения уголовного и гражданского кодекса, связанные с обманом, мошенничеством, кражей и другими преступлениями, указывающими на безответственность заемщика.

- Наличие маленькой заработной платы и большого количества детей на иждивении.

- Многочисленные увольнения с рабочего места по статье. Это также станет показателем неплатежеспособности заемщика в глазах банка.

Косвенно может влиять большое количество аварий во время управления транспортным средством. Наличие штрафов от ГИБДД. Наличие нарушений рабочего режима и замечаний от работодателя. А также запрет на выезд из страны.

Наличие нарушений рабочего режима и замечаний от работодателя. А также запрет на выезд из страны.

Банки будут внимательно изучать все аспекты жизни заемщика, чтобы убедиться, что физическое лицо вернет заемные деньги в полном объеме. А также на основании именно этих данных будет приниматься решение по высоте процентной ставки и сроку кредитования.

Когда банки «закрывают глаза» на наличие кредитов при выдаче ипотеки

Нередко наличие потребительского кредита не влияет на вопрос, могут ли одобрить ипотеку кредитные организации. Банки «закрывают глаза» на наличие непогашенных кредитных обязательств в ряде случаев:

- Взят потребительский кредит на небольшую сумму (до 300 000 р.) и на небольшой срок (до 3 лет). При этом нет пропущенных платежей или просрочек по взносам. А также уже прошло более половины от общего срока кредитования.

- Наличие идеальной кредитной истории. Физическое лицо регулярно берет небольшие кредиты или карты, гасит все платежи точно в срок и закрывает кредитки «за ненадобностью».

Такой показатель надежности перевесит в пользу выдачи займа, несмотря на наличие еще открытого кредита.

Такой показатель надежности перевесит в пользу выдачи займа, несмотря на наличие еще открытого кредита. - Престижная работа. Постоянный работодатель выдает «белую» заработную плату. Стаж на одном месте уже более года. При этом есть благодарности и другие заслуги у физического лица на работе.

- Надежный поручитель. Если вторым лицом, подтверждающим платежеспособность заемщика, является ответственный человек, который никогда не нарушал кредитных договоров, имеет высокую заработную плату и трудится на одном месте более полугода, то шансы получить ипотеку намного выше.

- Зарплатная карта в банке, где заемщик хочет взять ипотеку. Банк-партнер работодателя знает все поступления и передвижения денежных средств по вашему счету. Он сможет учесть даже выплаты 13-ой заработной платы в конце года. И это станет весомым плюсом в пользу физического лица.

Все эти пункты не гарантируют 100% выдачу ипотечного кредита при наличии других непогашенных обязательств перед банками. Окончательное решение по выдаче займа под залог имущества всегда остается за кредитором. И он вправе отказать без объяснения причин.

Окончательное решение по выдаче займа под залог имущества всегда остается за кредитором. И он вправе отказать без объяснения причин.

5 советов, как увеличить шансы на получение ипотечного кредитования

- Соберите заранее все необходимые справки. Попросите в бухгалтерии подробную справку 2-НДФЛ за полгода. Закажите заверенную копию трудового договора. Найдите способ подтвердить дополнительный доход.

- Пригласите поручителем надежное физическое лицо. Попросите друга или родственника также собрать все справки о доходах.

- Проверьте качество своей кредитной истории. Ее можно заказать в любом банке. А для улучшения состояния КИ — выплатить кредит досрочно или внести сразу 2-3 платежа подряд.

- Убедитесь, что у вас нет долговых обязательств перед ГИБДД, невыплаченных алиментов или других неприятных штрафов. Если таковые найдутся — выплатите их как можно быстрее.

- Обратитесь сразу в 3-5 банков с заявлением на ипотечный кредит. Каждая организация рассматривает анкету от 1 до 5 рабочих дней.

Так вы получите сразу несколько ответов на свой запрос и при положительном решении по ипотеке выбрать лучший вариант.

Так вы получите сразу несколько ответов на свой запрос и при положительном решении по ипотеке выбрать лучший вариант.

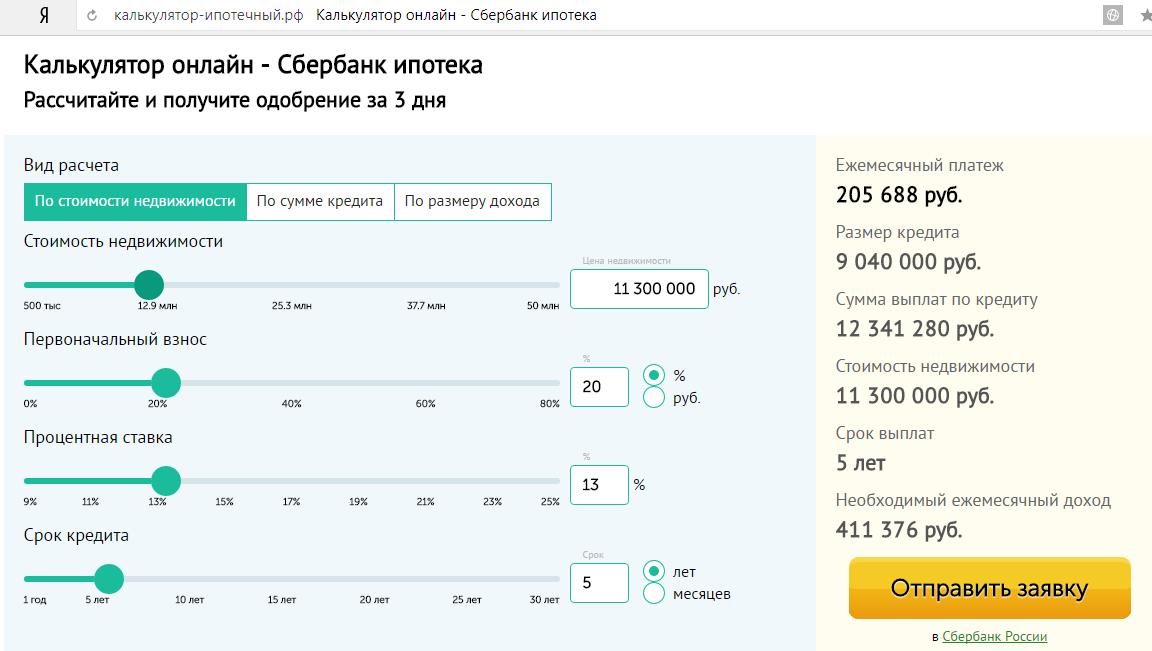

Совет: заранее просчитайте, какой максимальный ежемесячный платеж вы сможете вносить с учетом, что максимально банки списывают до 50% от заработной платы. Учитывайте все свои кредиты, карты и другие платежи. А также соберите максимально большую сумму первоначального взноса — чем ниже сумма кредита, тем выше шансы его получить.

Если вам требуется бесплатная консультация по ипотечному кредитованию; у вас на руках сертификат на материнский капитал или данные о получении субсидий на покупку жилья; также просто есть открытые кредиты и вы не знаете, что делать, звоните на нашу бесплатную горячую линию. Наши специалисты подробно ответят на все ваши вопросы по ипотеке.

Как личные кредиты влияют на получение ипотечного кредита?

Если вы планируете купить дом в течение следующих нескольких лет, пора проанализировать остальные ваши финансы и определить, какие факторы могут повлиять на ваши шансы на одобрение кредита и получение лучших условий. Персональные кредиты влияют на ваш кредит, тем самым влияя на вашу полную финансовую картину. Есть несколько различных факторов, которые будут определять, какое влияние может оказать личный кредит, когда вы подаете заявку на ипотечный кредит.

Персональные кредиты влияют на ваш кредит, тем самым влияя на вашу полную финансовую картину. Есть несколько различных факторов, которые будут определять, какое влияние может оказать личный кредит, когда вы подаете заявку на ипотечный кредит.

Как работают потребительские кредиты

Персональный кредит — это форма кредита, которая позволяет заемщикам получить доступ к полной сумме кредита авансом, а по займу производятся регулярные платежи в течение установленного срока погашения. Потребительские кредиты отличаются от большинства других типов кредитов тем, что они являются необеспеченными кредитами, поэтому нет залога. Заемщики обычно могут использовать личные кредитные средства для всего, что им нужно. Поскольку в личных кредитах нет залога, они обычно имеют более высокие процентные ставки, чем обеспеченные кредиты (например, ипотека или автокредит). Из-за более высокой процентной ставки личный кредит не всегда является правильным выбором, если вы планируете взять кредит на крупную покупку в ближайшем будущем.

Как личный кредит влияет на ваши финансы

Любые существующие кредиты или кредитные счета, которые у вас есть, перечислены в вашем кредитном отчете и будут рассмотрены при подаче заявления на новый кредит. Основными факторами, которые кредиторы учитывают в отношении личных кредитов, являются то, насколько хорошо вы управляли кредитом и как это влияет на соотношение вашего долга к доходу.

Своевременные ежемесячные платежи необходимы для любого вида долга, особенно если вы готовитесь подать заявку на получение ипотечного кредита. Ипотека — это большое, долгосрочное обязательство как для вас, так и для финансового учреждения, которое одобряет вам кредит. Кредиторы будут просматривать вашу историю платежей, чтобы увидеть, насколько хорошо вы управляли уже имеющимися кредитами. Любые пропущенные платежи по вашему личному кредиту могут привести к более высокой процентной ставке по ипотечному кредиту или снизить ваши шансы на одобрение вообще. С другой стороны, если вы постоянно оплачиваете свои счета вовремя, это может улучшить вашу кредитоспособность с течением времени, тем самым повышая ваши шансы на одобрение ипотечного кредита.

Кредиторы также проверят соотношение вашего долга к доходу, чтобы определить, какую сумму вы имеете право брать взаймы. Этот коэффициент измеряет, какая часть вашего ежемесячного дохода идет на погашение других ваших долгов каждый месяц. Кредиторы обычно предпочитают, чтобы не более 30-35% вашего дохода использовалось для выплаты долгов. Если ваш личный платеж по кредиту превышает этот порог, вы можете не претендовать на столько, сколько хотите или нуждаетесь в ипотечном кредите.

Как повысить свои шансы на одобрение ипотечного кредита

Наличие личного кредита, скорее всего, не повысит и не снизит ваши шансы на одобрение ипотечного кредита. Если вы обеспокоены и хотите увеличить свои шансы, вы можете сделать несколько вещей. Начните с проверки вашего кредитного рейтинга и просмотрите свои кредитные отчеты, чтобы убедиться, что вам не нужно ничего решать, прежде чем подавать заявку на новый кредит. Вы имеете право на один бесплатный кредитный отчет каждый год от AnnualCreditReport. com. Если вы заметили какие-либо ошибки, немедленно исправьте их. Если вы понимаете, что ваш кредит не там, где он должен быть, ожидание, пока вы не улучшите свой кредит, может сэкономить вам тысячи долларов в течение срока действия кредита. Вам также следует избегать получения любого нового кредита до подачи заявки на ипотечный кредит, так как любые изменения отношения вашего долга к доходу могут повлиять на ваши шансы на одобрение кредита и получение разумной процентной ставки. Если вы не подаете заявку на ипотечный кредит сразу, постарайтесь как можно больше погасить свои существующие долги, чтобы вы могли уменьшить свой коэффициент.

com. Если вы заметили какие-либо ошибки, немедленно исправьте их. Если вы понимаете, что ваш кредит не там, где он должен быть, ожидание, пока вы не улучшите свой кредит, может сэкономить вам тысячи долларов в течение срока действия кредита. Вам также следует избегать получения любого нового кредита до подачи заявки на ипотечный кредит, так как любые изменения отношения вашего долга к доходу могут повлиять на ваши шансы на одобрение кредита и получение разумной процентной ставки. Если вы не подаете заявку на ипотечный кредит сразу, постарайтесь как можно больше погасить свои существующие долги, чтобы вы могли уменьшить свой коэффициент.

Если у вас уже есть личный кредит и вы рассматриваете возможность подачи заявки на ипотечный кредит, лучшее, что вы можете сделать, — это поддерживать постоянную историю платежей, продолжая ежемесячно вовремя платить. Если вы близки к концу срока кредита и можете позволить себе выплатить оставшуюся сумму до подачи заявки на ипотеку, устранение вашей личной задолженности по кредиту может повысить ваши шансы на получение кредита. Если вы не в состоянии погасить остаток до подачи заявки, продолжайте уделять внимание своевременности платежей каждый месяц и старайтесь платить как можно больше, чтобы быстрее погасить долг.

Если вы не в состоянии погасить остаток до подачи заявки, продолжайте уделять внимание своевременности платежей каждый месяц и старайтесь платить как можно больше, чтобы быстрее погасить долг.

Если вы готовы подать заявку на ипотечный кредит, позвольте нашей команде помочь вам получить необходимый кредит. Посетите наш Центр ипотечного кредитования, чтобы узнать больше о процессе ипотечного кредитования, и ознакомьтесь с нашими калькуляторами покупки жилья, чтобы получить представление о том, как будет выглядеть ваш ипотечный кредит. Подайте заявку на ипотечный кредит онлайн или договоритесь о встрече с одним из наших специалистов по ипотечным кредитам.

Можете ли вы получить ипотечный кредит с существующей задолженностью по кредиту или кредитной карте?

Ипотечный блог

- Товарищ по кредитованию жилья

- Покупка жилья

Подумываете о получении ипотеки, но у вас все еще есть задолженность по кредиту или кредитной карте? На вашу заявку на ипотеку могут повлиять существующие обязательства, такие как текущие кредиты, долги по кредитным картам и просроченные платежи по существующим кредитам.

Читайте дальше, чтобы узнать, как это может повлиять на шансы вашего заявления.

Задолженность по кредитной карте и ваша заявка на ипотеку

Наличие непогашенной задолженности по кредитной карте во время подачи заявки на ипотеку может повлиять на ваши шансы на одобрение. Это связано с тем, что задолженность по кредитной карте может свидетельствовать о текущих финансовых проблемах или дополнительных финансовых обязательствах, которые могут помешать вам платить вовремя. Он также может показать историю задержек или неплатежей, на которую многие кредиторы не одобряют.

Существующие кредиты и заявка на ипотеку

Наличие существующего кредита не является автоматическим доказательством того, что вы находитесь в затруднительном финансовом положении. Если ваши платежи по кредиту являются текущими, и вы находитесь на пути к полному погашению своего кредита, то это может даже поддержать вашу заявку на ипотеку, потому что это показатель вашей платежеспособности. Если у вас были предыдущие кредиты в прошлом, которые вы погасили вовремя, это может помочь повысить ваш кредитный рейтинг и сделать вас идеальным заемщиком в глазах кредиторов.

Если у вас были предыдущие кредиты в прошлом, которые вы погасили вовремя, это может помочь повысить ваш кредитный рейтинг и сделать вас идеальным заемщиком в глазах кредиторов.

Тип кредита также имеет значение. Кредиторы будут благосклонно относиться к некоторым видам кредита, чем к другим. Например, хороший кредит, такой как бизнес-кредит, который вы все еще платите, не произведет большого негативного впечатления, в отличие от кредита до зарплаты, который многие кредиторы считают красным флагом.

Тем не менее, большинство кредиторов не обращают внимания на статус долгов по кредитным картам в одиночку. Помимо существующих кредитов и долгов, они рассмотрят ваши источники дохода, инвестиции, другие виды собственности, а также ваши ежемесячные расходы, чтобы определить вашу способность производить платежи по ипотеке.

Кредиторы часто смотрят на ваше общее финансовое положение, чтобы определить, могут ли они удовлетворить вашу заявку на ипотеку. В некоторых случаях кредиторы могут удовлетворить заявку на ипотеку, но с меньшей суммой, чем вы подали заявку. Часто это один из способов для кредиторов одобрить ваш кредит, даже если у вас есть существующие кредиты или просроченная задолженность в вашей кредитной истории.

Часто это один из способов для кредиторов одобрить ваш кредит, даже если у вас есть существующие кредиты или просроченная задолженность в вашей кредитной истории.

Что лучше иметь долг по кредиту или кредитной карте при подаче заявки на ипотеку?

Долги по кредитным картам с большей вероятностью негативно повлияют на вашу заявку на получение ипотеки, потому что они показывают кредиторам, что у вас может быть история неуплаты предыдущих долгов. Они также могут означать, что вы можете столкнуться с трудностями при выплате ипотеки в будущем.

Однако в некоторых случаях кредиты также могут повлиять на вашу заявку на ипотеку, особенно если вы просрочили платежи по кредиту и накопили отрицательный кредитный рейтинг из-за задержек с платежами по кредиту.

Каков ваш лучший вариант?

Если вы хотите получить наилучшие ставки по ипотечным кредитам от своих кредиторов, лучше всего сначала сгладить все существующие долги, особенно те, с погашением которых у вас возникли проблемы.

Для банка будет неважно, сколько человек потратил. Ведь в течение ипотечного кредитования он может все снять с карты. Тогда платеж по ней будет составлять около 15 000 р. в месяц. Именно эта цифра пойдет в расчет.

Для банка будет неважно, сколько человек потратил. Ведь в течение ипотечного кредитования он может все снять с карты. Тогда платеж по ней будет составлять около 15 000 р. в месяц. Именно эта цифра пойдет в расчет.