Испортить кредитный рейтинг: Как испортить кредитную историю: популярные способы

Содержание

Как исправить кредитную историю и рейтинг

Как портится кредитная история и рейтинг

Кредитную историю и рейтинг может испортить:

- сам заемщик;

- сотрудники БКИ и банков по ошибке;

- мошенники.

Заемщик

Заемщик легко может испортить свою историю безответственным отношением к долговым обязательствам.

Просрочки. Редкие технические задержки в два-три дня почти не влияют на историю и рейтинг, так как могут случиться даже по вине банка. Но, если они будут повторяться регулярно, из месяца в месяц, рейтинг заемщика упадет.

МФО. Единичное обращение в микрофинансовую организацию погоды не сделает. Но регулярные займы, да еще и не выплаченные в срок, заставят банки задуматься: умеет ли заемщик обращаться с деньгами и копить их?

Отказы. Множество отказов настораживает банк. Если приходит первый, нужно сразу искать причину. Это может быть неоплаченный штраф, задолженность за услуги ЖКХ и ошибка в кредитной истории.

Банки и БКИ

Банки каждые пять дней высылают БКИ сведения о действиях заемщиков. Где-то БКИ или банк могут допустить ошибку.

- Ошибка. Сотрудники могут передать ошибочные сведения или не передать их вообще.

- Чужой долг. При полном совпадении имени, фамилии, отчества и региона могут приписать чужой долг.

- Технические просрочки. Задержки зачисления средств могут быть по ошибке банка или мобильного приложения.

Мошенники

Кредитную историю и рейтинг могут испортить мошенники.

- Кража данных. Если аферист завладел данными паспорта гражданина или самим документом, некоторые МФО могут спокойно выдать заем. Даже если банки откажут, история все равно будет испорчена.

- Передача данных. Чтобы завладеть паспортными сведениями, мошенникам необязательно залезать в карман жертвы. Они могут сделать так, что невнимательный гражданин отдаст их сам.

- Подделка данных. Аферист может подделать личные сведения о гражданине, а МФО — поверить и выдать микрозаем. Легко представить, как быстро ухудшается состояние кредитной истории и рейтинга жертвы.

Как обнаружить ошибку в кредитной истории

Лучший способ — время от времени проверять состояние кредитной истории. По закону гражданин может бесплатно посмотреть свою кредитную историю два раза в год в каждом БКИ, где она хранится, и платно — неограниченное число раз.

Понять, что с историей что-то не так, можно при первом же отказе банка. Не стоит сразу пытать удачу у другого кредитора, лучше проверить свой кредитный рейтинг и историю.

Как исправить кредитную историю и рейтинг

Что делать, если кредитная история была испорчена.

По вине заемщика

Если кредитную историю испортил сам заемщик, исправить не получится. Однако сведения хранятся в бюро кредитных историй 7–10 лет, а банки берут во внимание последний год, максимум три. Так что можно просто подождать, но важно исправить текущее положение:

Так что можно просто подождать, но важно исправить текущее положение:

- оплатить все штрафы и пени;

- объединить небольшие кредиты в один;

- погасить кредиты и рассрочки;

- оставить только одну кредитную карту;

- открыть вклад.

Некоторые банки советуют брать, выплачивать и закрывать небольшие кредиты без просрочек, чтобы «выровнять» кредитную историю.

По вине банка или БКИ

Если в кредитную историю закралась ошибка, нужно подать заявление в бюро кредитных историй и опровергнуть ложные сведения документами.

Например, если указана просрочка, следует приложить к заявлению подтверждение своевременного внесения платежа. БКИ отправит запрос банку и в течение 30 дней исправит ошибку.

По вине мошенников

Если паспортными данными завладели третьи лица, оспорить кредитные договоры сложно, но реально. Нужно обратиться с заявлением в банк и потребовать снятия долговых обязательств и удаления записей во всех бюро кредитных историй.

- При оформлении кредитного договора на недействительный паспорт ответственность лежит на кредитном учреждении.

- При оформлении кредитного договора на действительный паспорт, который не был украден и срок действия которого не истек, нужно потребовать у банка другие сведения помимо договора. Например, фото заемщика или ксерокопию паспорта.

! При утере паспорта важно срочно обратиться в полицию и оформить новый документ.

Источник: Freepik

Как не испортить кредитную историю

Главное — не допускать просрочек. Если заемщик столкнулся с трудностями, лучше заранее принять меры для сохранения хорошей кредитной истории.

Кредитные каникулы

Если сил и денег на выплату кредита не осталось, лучше взять передышку. Право на кредитные каникулы есть у каждого заемщика: при соблюдении всех условий банк не может отказать.

Кредитные каникулы — период сроком до шести месяцев, в течение которого заемщик выплачивает только проценты. Или перестает выплачивать кредит полностью, но тогда проценты нужно будет уплатить позже.

Кредитные каникулы нужны, чтобы восстановить платежеспособность: оправиться от болезни, найти работу, уладить личные проблемы.

Рефинансирование

Если жизненная ситуация меняется или условия кредита становятся невыгодными, долговую нагрузку можно снизить при помощи рефинансирования.

Рефинансирование, или перекредитование, — услуга, позволяющая погасить старый кредит и взять новый по иным условиям или объединить несколько в один. Сделать это можно как в банке, выдавшем кредит, так и в другом.

Причины перекредитования:

- появился ребенок — можно взять семейную ипотеку;

- сократился доход — нужно уменьшить ежемесячный платеж за счет увеличения срока;

- снизилась ключевая ставка;

- нужно объединить несколько кредитов;

- не устраивают условия банка.

Реструктуризация

Иногда банк может пойти навстречу клиенту, у которого возникли трудности. Главное — вовремя поставить кредитора в известность.

Реструктуризация — это любое вынужденное изменение условий кредита, например: срока, процентной ставки, валюты.

Кредитные каникулы и рефинансирование не снижают рейтинг заемщика, наоборот, говорят о его ответственности. А реструктуризация — негативная отметка в кредитной истории. Но это лучше, чем игнорирование кредита.

Как исправить кредитную историю: что делать?

14 января 2022

Исправить кредитную историю требуется тем, кто однажды уже испортил свои отношения с банками: допустил просрочку или вовсе не погасил заём. Улучшить свою финансовую репутацию — реально. Рассказываем, как это сделать.

Содержание

Развернуть

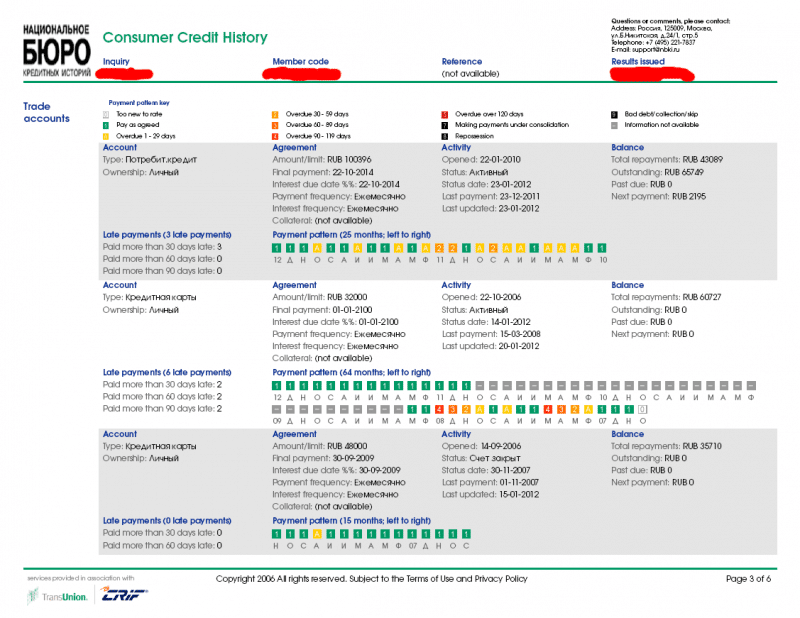

Что такое кредитная история?

Кредитная история — это документ, в котором собрана информация о вас как о заёмщике. Где, когда, сколько денег вы занимали у банка, платили вовремя или допускали просрочки, выступали или нет поручителями или созаёмщиками по кредитам для близких. Любое из этих действий будет отражено в кредитной истории. Досье на каждого заёмщика хранится в бюро кредитных историй (БКИ).

Где, когда, сколько денег вы занимали у банка, платили вовремя или допускали просрочки, выступали или нет поручителями или созаёмщиками по кредитам для близких. Любое из этих действий будет отражено в кредитной истории. Досье на каждого заёмщика хранится в бюро кредитных историй (БКИ).

Запрос в бюро банк делает каждый раз, когда получает заявку на кредит. Если человек ранее уже брал кредиты в любом банке и успешно их гасил, шанс на одобрение нового довольно велик. А вот если финансовая дисциплина заёмщика оставляет желать лучшего, в выдаче кредита, скорее всего, откажут.

Даже если вы никогда не пользовались займами, у вас всё равно есть кредитная история — просто она нулевая. Это, как и просрочки, может осложнить получение кредитов, особенно если речь идёт о больших суммах. Всё просто: банк ничего о вас не знает как о заёмщике, поэтому риск для него потенциально высок.

Но даже если вы выплатили ипотеку и потом несколько лет не пользовались никакими кредитами, для банка это тоже риск. Поэтому «устаревшая кредитная история» в некотором смысле равна нулевой кредитной истории.

Поэтому «устаревшая кредитная история» в некотором смысле равна нулевой кредитной истории.

Узнать свою кредитную историю можно, если направить запрос в БКИ. Полный список российских БКИ размещён на официальном сайте ЦБ РФ. Вот самые крупные бюро кредитной истории: НБКИ, ОКБ, «Экфифакс» и КБРС. Узнать, в каком кредитном бюро хранится ваша история, можно через «Госуслуги». А вот запрашивать справку нужно уже напрямую в бюро. Подробнее об этом мы рассказывали здесь.

Как можно испортить кредитную историю?

Разберёмся, какие самые распространённые ошибки к этому приводят и что с этим можно сделать.

- Просрочка платежей по ранее взятым кредитам. Даже небольшая задержка по оплате фиксируется в БКИ и способна остаться там на 10 лет, что говорить о судебных исках и исполнительных листах. Всегда внимательно следите за своевременностью выплат по займам, штрафам и пеням.

- Вы оформили слишком много займов или кредитов. Если у вас несколько незакрытых кредитов, попытайтесь повременить с очередным походом в банк за деньгами.

При увеличении долговой нагрузки снижается кредитный рейтинг, и финансовые структуры будут с большей опаской предоставлять вам новые кредиты.

При увеличении долговой нагрузки снижается кредитный рейтинг, и финансовые структуры будут с большей опаской предоставлять вам новые кредиты. - У вас слишком много кредитных карт. Оптимальное количество кредиток может поднять ваш рейтинг, а избыточное — наоборот, его обрушит. Чем больше у вас таких карт, тем выше облазн тратить намного больше денег, чем вы могли бы себе позволить. Рано или поздно погашать долг станет сложно, поэтому для банков это очевидный риск.

- Банкротство. Для части заёмщиков банкротство представляется лёгким способом избавиться от платежей по кредитам. Но это временная отсрочка будущих проблем. Факт банкротства — эдакая «чёрная метка» для банка. Он приводит практически к полной утрате доверия к вашей кредитной истории. Но всё же есть способы восстановить свою финансовую репутацию даже после банкротства: бывают специальные программы по улучшению кредитной истории.

Вина заёмщика

Чтобы не ухудшать кредитную историю по своей вине, придерживайтесь нескольких несложных правил:

- Гасите кредит на несколько дней раньше срока.

Лучше не делать это в последний момент, ведь не все банки зачисляют деньги день в день. Даже самая незначительная просрочка или неоплаченные пени уже отобразятся в вашей кредитной истории. Если ошибка произошла не по вашей вине, попросите банк удалить эту запись из вашей кредитной истории.

Лучше не делать это в последний момент, ведь не все банки зачисляют деньги день в день. Даже самая незначительная просрочка или неоплаченные пени уже отобразятся в вашей кредитной истории. Если ошибка произошла не по вашей вине, попросите банк удалить эту запись из вашей кредитной истории. - Не делайте продолжительных пауз в общении с банками. Долгий перерыв плохо воспринимается банком при оформлении следующего кредита: для БКИ это может значить, что ваши доходы снизились и вы больше не в состоянии взять кредит. Чтобы этого не произошло, поддерживайте хотя бы минимальную кредитную активность. Например, можно оформить кредитную карту в одном из банков и время от времени тратить с неё деньги и возвращать их без процентов в рамках льготного периода.

- Не обращайтесь слишком часто за кредитами. Часто при оформлении потребительского кредита продавец рассылает заявки сразу в десяток банков. Из-за постоянных попыток взять кредит банки будут считать, что у вас сложная финансовая ситуация, и это приведёт к понижению вашего кредитного рейтинга.

Поэтому таких массовых заявок лучше избегать.

Поэтому таких массовых заявок лучше избегать.

Испортить кредитную историю могут и мошенники: даже если им не удалось взять кредит без вашего ведома, десятки запросов на кредит от вашего имени сильно понизят ваш рейтинг.

Материал по теме

Как навести порядок в личных финансах: восемь полезных привычек

Вина банка

Кредитную историю вам может подпортить и сам банк. Чаще всего это происходит в результате элементарной небрежности работников финансовых учреждений.

Согласно ФЗ № 218 «О кредитных историях», банк обязан в течение пяти дней проинформировать БКИ о любых изменениях в отношениях с заёмщиком. Иногда банки игнорируют это требование и не передают данные в бюро кредитных историй либо делают это с сильным запозданием.

А ещё бывает, что банки путают данные о своих заёмщиках и отправляют в вашу кредитную историю чужие «грехи», за которые придётся отвечать вам. Иногда погрешность может возникнуть при санации или поглощении банков: в этом случае данные клиентов могут «задвоиться». Чтобы убедиться, что вся информация о вас корректна, рекомендуем время от времени проверять своё досье и при необходимости исправлять неточности.

Чтобы убедиться, что вся информация о вас корректна, рекомендуем время от времени проверять своё досье и при необходимости исправлять неточности.

Вина мошенников

Испортить вашу кредитную историю могут и мошенники. Самое уязвимое место — личные данные. Копия паспорта, случайно попавшая в сеть, способна добавить вам несколько дополнительных кредитов из других регионов РФ. Чтобы этого не произошло, чаще проверяйте данные из БКИ или подключите услугу защиты от кредитного мошенничества. Заметив что-то подозрительное, сразу же обращайтесь в банк и в полицию.

Иногда личные данные россиян попадают к мошенникам, и те берут с их помощью займы в банках. Будьте бдительны: берегите личную информацию, не переходите по незнакомым ссылкам в интернете и время от времени проверяйте свою кредитную историю.

Как улучшить свою кредитную историю?

Если нужно занять деньги в банке, но ваша кредитная история основательно испорчена, надо исправлять ситуацию. Вот несколько легальных способов:

- Иногда банки выдают кредитные карты с небольшим лимитом без проверки кредитных историй — этим стоит воспользоваться.

Подайте заявление об оформлении карты в крупные финансовые организации и после получения не забывайте вовремя гасить платежи. Это поднимет ваш кредитный рейтинг и улучшит кредитную историю. Впоследствии вы сможете рассчитывать на бо́льшие суммы.

Подайте заявление об оформлении карты в крупные финансовые организации и после получения не забывайте вовремя гасить платежи. Это поднимет ваш кредитный рейтинг и улучшит кредитную историю. Впоследствии вы сможете рассчитывать на бо́льшие суммы. - Купите в рассрочку несколько недорогих товаров — например, бытовую технику или электронику. Банки обычно довольно охотно одобряют такие покупки, а для заёмщика это хороший шанс поднять кредитный рейтинг.

- Оформите кредит под залог недвижимости или автомобиля. Такие сделки выгодны и заёмщику, и банку. Самое главное — здраво оцените свои возможности, ведь в случае непогашения займа вы рискуете своим имуществом.

- Некоторые банки предлагают программу по самостоятельному восстановлению кредитного рейтинга. Суть в следующем: заёмщику поэтапно предоставляется несколько займов на небольшую сумму, которые нужно погасить в срок. Если все шаги пройдены успешно, кредитный рейтинг соискателя вырастет.

В зависимости от ситуации процедура занимает от трёх до двенадцати месяцев.

Выводы

Лучше всего — беречь свою репутацию как заёмщика, вовремя гасить кредиты и грамотно оценивать свои финансовые возможности. Но и негативный кредитный рейтинг — дело поправимое. Чтобы убедиться, что в глазах банков вы — надёжный заёмщик, время от времени проверяйте свою кредитную историю, а обнаружив неточности или негативные отметки, не ленитесь их исправить.

Теги:

- Деньги

- Общество

Расскажите друзьям об этом материале:

Ещё по теме

Деньги12 декабря 2022

Какие способы бесконтактной оплаты доступны в России в 2022 году

Деньги1 декабря 2022

Чем кредитная карта отличается от кредита и что лучше выбрать?

Деньги30 ноября 2022

Последний звонок: 1 декабря истекает срок оплаты налога на недвижимость. Сделайте это не выходя из дома

Популярное

Тарифы1 декабря 2022

Лучшие тарифы МТС: зима-2022

Деньги30 ноября 2022

Последний звонок: 1 декабря истекает срок оплаты налога на недвижимость. Сделайте это не выходя из дома

Сделайте это не выходя из дома

Госуслуги29 ноября 2022

Как зарегистрироваться на Госуслугах?

Сервисы МТС

13 вещей, которые ухудшают вашу кредитную историю

Когда кто-то вытаскивает ваш кредитный отчет, он искажает вашу кредитную историю, если только этот кто-то не являетесь вами или кредитором, оценивающим вашу кредитную историю в рекламных целях.

Это лишь одно из многих сложных правил, встроенных в традиционный метод FICO для расчета вашего кредитного рейтинга. Формула может немного сбивать с толку потребителей, если не считать более очевидных принципов. Например, отсутствие платежа по кредитной карте — это плохо, а сохранение баланса на карте на низком уровне по сравнению с общим доступным кредитом — это хорошо.

Тем не менее, многие не знают, что подача заявки на новую кредитную карту лишь немного навредит — если вы не сделаете это несколько раз в течение 12-месячного периода. И если пять разных потенциальных ипотечных кредиторов получают доступ к вашему кредитному отчету в течение 30-дневного периода, пока вы делаете покупки по лучшей процентной ставке, это считается только одной кредитной проверкой или жесткой вытяжкой.

Все понял? Это очень много, поэтому мы составили список вещей, которые наносят ущерб вашему кредитному рейтингу, начиная с самых разрушительных и заканчивая наиболее управляемыми.

1. Банкротство

Объявление о банкротстве оказывает значительное влияние на кредитный рейтинг, как правило, на 100 пунктов или более, согласно FICO. А банкротство может остаться в вашем кредитном отчете на срок до 10 лет. Если это случится с вами, помните, что есть жизнь — и кредит — даже после банкротства.

2. Домовладение пошло не так

Лишение права выкупа может привести к снижению кредитного рейтинга более чем на 100 пунктов и может оставаться в вашем кредитном отчете до семи лет.

Домовладелец может избежать лишения права выкупа, передав имущество ипотечному кредитору, в результате чего вместо него будет оформлен акт. Затем кредитор продает имущество, чтобы покрыть свои потери. Документ взамен не ударит по вам так сильно, как потеря права выкупа, но он может снизить ваш счет, помимо любого ущерба от пропущенных платежей по ипотеке.

Еще один способ избежать потери права выкупа — продажа без покрытия. Это когда ипотечный кредитор соглашается на выплату меньше, чем первоначальный баланс, когда «подводный» дом не может быть продан по цене, достаточной для погашения оставшейся части долга. Как и документ, короткая продажа может снизить ваш счет.

3. Урегулирование задолженности

Урегулирование задолженности перед кредитором на сумму, меньшую первоначальной, может снизить ваш балл. С другой стороны, перевод ваших карточных долгов в консолидационный кредит может привести к небольшому снижению вашего балла из-за сложного расследования, но может помочь вашему общему баллу, поскольку балансы ваших карт погашаются вместе с кредитом.

4. Пропажа карты или платежа по кредиту

История платежей составляет 35 процентов вашей оценки FICO. Согласно моделированию FICO, платеж с опозданием на 30 дней может стоить человеку с кредитным рейтингом FICO 9 от 790 до 80 баллов. Пропуск платежа на 90 дней может быть еще более разрушительным, снижая кредитный рейтинг с 790 до 660, что ниже диапазона «хорошо» FICO. Пропущенный платеж может остаться в вашем кредитном отчете на срок до семи лет.

Пропущенный платеж может остаться в вашем кредитном отчете на срок до семи лет.

5. Сборы и списания

Взыскание происходит, когда кредитор либо продает ваш неоплаченный долг третьей стороне, либо нанимает стороннюю фирму для взыскания платежа. «Списание» относится к тому, когда кредитор удаляет неоплаченный долг из своих книг, как правило, когда он просрочен на 180 дней. Чем новее инкассаторский счет, тем больше он повредит вашему кредитному рейтингу. Коллекции могут оставаться в вашем кредитном отчете на срок до семи лет.

6. Максимальное использование кредитной карты

Использование кредита составляет 30 процентов от вашей оценки FICO. Чем меньше ваш баланс по отношению к вашему общему доступному кредиту, тем лучше будет ваш счет. В примере FICO человек с 793 может увидеть, как он упадет до 665, если их кредитная карта будет исчерпана до максимума.

7. Затруднительные запросы

Затруднительные запросы возникают, когда кредитор извлекает ваш кредитный отчет для проверки при подаче заявки на кредит или кредитную карту. Согласно FICO, только запросы, полученные в результате подачи заявки на кредит, повлияют на ваш кредитный рейтинг. Для большинства людей сложный запрос стоит пять баллов или меньше и остается в вашем кредитном отчете в течение двух лет, но повлияет на ваш кредитный рейтинг только в течение одного года.

Согласно FICO, только запросы, полученные в результате подачи заявки на кредит, повлияют на ваш кредитный рейтинг. Для большинства людей сложный запрос стоит пять баллов или меньше и остается в вашем кредитном отчете в течение двух лет, но повлияет на ваш кредитный рейтинг только в течение одного года.

8. Подача заявки на получение слишком большого количества кредитных карт

Если вы подаете заявку на получение нескольких карт в течение нескольких месяцев, потери баллов из-за многочисленных сложных запросов складываются. Это также может создать у кредиторов впечатление, что вы отчаянно нуждаетесь в кредите. FICO говорит, что потребители с шестью или более запросами могут в восемь раз чаще объявлять себя банкротами.

9. Рефинансирование жилищного, студенческого или автомобильного кредита

Согласно FICO, рефинансирование кредита может иметь небольшое влияние на ваш кредитный рейтинг, если он отображается в вашем кредитном отчете как тот же кредит с изменениями. В этом случае ваша оценка может немного пострадать от нового сложного запроса.

В этом случае ваша оценка может немного пострадать от нового сложного запроса.

10. Аннулирование кредитной карты

Закрытие карточного счета может снизить общий коэффициент использования кредита, потенциально понизив ваш кредитный рейтинг.

11. Быть авторизованным пользователем чьей-то «плохой» учетной записи

При добавлении в качестве авторизованного пользователя чьей-либо учетной записи кредитной карты вы наследуете историю платежей этой карты. Это может повысить ваш кредит, если основной пользователь никогда не пропускал платеж и поддерживает низкий баланс карты. Но обратное может произойти, если учетная запись просрочена, баланс высок или у нее есть какие-либо другие отрицательные элементы, убивающие очки.

12. Слишком маленький кредит

Если вы хотите максимизировать свой кредитный рейтинг, лучше всего иметь сочетание кредитных карт и кредитов в рассрочку. Кредитная смесь составляет 10 процентов от вашего балла FICO.

Чтобы иметь право на получение оценки FICO, вы должны иметь хотя бы одну кредитную карту или ссудный счет, который был открыт в течение шести месяцев и о котором сообщалось в бюро кредитных историй в течение последних шести месяцев.

13. Ошибки в кредитных отчетах

Ошибки в кредитных отчетах могут повредить вашей способности претендовать на получение кредитных карт и займов. Потребители должны регулярно проверять свои кредитные отчеты и оспаривать любые ошибки с бюро кредитных историй и кредитором, который предоставил неточную информацию.

Как избежать снижения кредитного рейтинга?

Резкое падение кредитного рейтинга может сильно обескураживать, но есть несколько способов предотвратить это:

- Своевременно вносите ежемесячные платежи. Например, если вы совершаете платеж в последний день льготного периода кредитной карты, это лучше, чем не совершать платеж.

- Сократите общий долг, погасив его или объединив с более низкой ставкой.

- Не используйте кредит для покупок, которые вы не можете себе позволить.

- Не оформляйте карты без необходимости.

- Поддерживайте хороший коэффициент использования кредита и распределяйте ежемесячные расходы по своим картам.

- Держите неиспользованные кредитные линии открытыми.

- Регулярно проверяйте свой кредитный рейтинг. По закону вы можете получить бесплатный кредитный отчет от каждого из трех основных кредитных бюро один раз в год на сайте AnnualCreditReport.com. В настоящее время бюро предлагают бесплатный еженедельный доступ к кредитным отчетам до 2023 года. Кредитный мониторинг также может помочь вам следить как за своим кредитным рейтингом, так и за отчетом, а также держать вас в курсе, когда в вашем кредитном отчете происходят какие-либо изменения, хотя вам, возможно, придется платить за это абонентскую плату.

Итог

Как видите, самые большие удары по вашей кредитной истории происходят из-за пропущенных платежей, слишком большого долга и определенных мер, которые вы должны предпринять, чтобы выкопать себя из крупного долга. Но даже эти исправления предназначены для того, чтобы вернуть вас в нужное русло. Если вы можете избежать больших проблем в верхней части этого списка и следить за более управляемой нижней половиной, вы можете сосредоточиться на повышении своей кредитоспособности. И хороший кредит, где возможности начинаются.

И хороший кредит, где возможности начинаются.

Редакционная оговорка

Редакционный контент на этой странице основан исключительно на объективной оценке наших авторов и не зависит от рекламы. Она не была предоставлена или заказана эмитентами кредитных карт. Однако мы можем получать компенсацию, когда вы переходите по ссылкам на продукты наших партнеров.

Брэди Порш

является редакционным директором CreditCards.com. С момента прихода в CreditCards.com в 2016 году Брэди затронул широкий спектр тем, связанных с личными финансами, включая кредитные рейтинги, вознаграждения, управление долгом и безопасность данных.

Что влияет на ваш кредитный рейтинг?

Считаете ли вы, что вам нужна ученая степень, чтобы выяснить, что влияет на ваш кредитный рейтинг? Хорошая новость в том, что вы этого не сделаете — на самом деле это может быть довольно просто.

За самим числом (кредитный рейтинг обычно находится в диапазоне от 300 до 850) стоит пять основных факторов, используемых для расчета кредитного рейтинга. Кредиторы используют эти баллы, чтобы выяснить, насколько вероятно, что вы погасите свой долг, поэтому эти баллы часто являются решающим фактором в том, получите ли вы новый кредит.

Кредиторы используют эти баллы, чтобы выяснить, насколько вероятно, что вы погасите свой долг, поэтому эти баллы часто являются решающим фактором в том, получите ли вы новый кредит.

По мере изменения вашего финансового профиля меняется и ваша оценка, поэтому знание того, какие факторы и типы счетов влияют на вашу кредитную историю, дает вам возможность улучшить ее с течением времени.

Пять основных факторов кредитного рейтинга

Хотя точные критерии, используемые каждой моделью оценки, различаются, вот наиболее распространенные факторы, влияющие на ваш кредитный рейтинг.

- История платежей. История платежей является наиболее важным компонентом оценки кредитоспособности, и даже один пропущенный платеж может негативно сказаться на вашей оценке. Кредиторы хотят быть уверены, что вы погасите свой долг, и вовремя, когда они рассматривают вас для нового кредита. История платежей составляет 35% вашего FICO ® Score ☉ , кредитный рейтинг, используемый 90% ведущих кредиторов.

- Суммы задолженности. Ваше использование кредита, особенно представленное вашим коэффициентом использования кредита, является следующим наиболее важным фактором в ваших кредитных баллах. Коэффициент использования вашего кредита рассчитывается путем деления общего возобновляемого кредита, который вы используете в настоящее время, на общую сумму всех ваших возобновляемых кредитных лимитов. Этот коэффициент показывает, какую часть вашего доступного кредита вы используете, и может дать представление о том, насколько вы зависите от безналичных средств. Использование более 30% вашего доступного кредита является негативным для кредиторов. Использование кредита составляет 30% вашего FICO ® Оценка.

- Длина кредитной истории. То, как долго вы держите кредитные счета, составляет 15% от вашего балла FICO ® . Это включает в себя возраст вашего самого старого кредитного счета, возраст вашего нового кредитного счета и средний возраст всех ваших счетов.

Как правило, чем дольше ваша кредитная история, тем выше ваш кредитный рейтинг.

Как правило, чем дольше ваша кредитная история, тем выше ваш кредитный рейтинг. - Кредитная смесь. Люди с наивысшим кредитным рейтингом часто имеют разнообразный портфель кредитных счетов, который может включать автокредит, кредитную карту, студенческий кредит, ипотеку или другие кредитные продукты. Модели кредитного скоринга учитывают типы счетов и их количество, что свидетельствует о том, насколько хорошо вы управляете широким спектром кредитных продуктов. Кредитный микс составляет 10% вашего FICO ® Оценка.

- Новый кредит. Количество кредитных счетов, которые вы недавно открыли, а также количество сложных вопросов, которые кредиторы делают, когда вы подаете заявку на кредит, составляют 10% от вашего балла FICO ® . Слишком много учетных записей или запросов могут указывать на повышенный риск и, как таковые, могут повредить вашей кредитной истории.

Типы счетов, влияющих на кредитный рейтинг

Как правило, кредитные файлы содержат информацию о двух типах долга: ссуды в рассрочку и возобновляемый кредит. Поскольку возобновляемые счета и счета в рассрочку ведут учет вашего долга и истории платежей, они важны для расчета вашего кредитного рейтинга.

Поскольку возобновляемые счета и счета в рассрочку ведут учет вашего долга и истории платежей, они важны для расчета вашего кредитного рейтинга.

- Кредит в рассрочку обычно включает кредиты, по которым вы берете взаймы фиксированную сумму и соглашаетесь вносить ежемесячные платежи в счет общего остатка до тех пор, пока кредит не будет погашен. Студенческие кредиты, персональные кредиты и ипотечные кредиты являются примерами счетов в рассрочку.

- Револьверный кредит обычно связан с кредитными картами, но может также включать некоторые виды кредитов под залог недвижимости. С возобновляемыми кредитными счетами у вас есть кредитный лимит, и вы должны делать как минимум минимальные ежемесячные платежи в зависимости от того, сколько кредита вы используете. Возобновляемый кредит может колебаться и обычно не имеет фиксированного срока.

Как разные счета влияют на мой кредитный рейтинг?

Кредитный микс — или разнообразие ваших кредитных счетов — является одним из наиболее распространенных факторов, используемых для расчета вашего кредитного рейтинга. Он также является одним из самых игнорируемых потребителями. Ведение различных типов кредитных счетов, таких как ипотека, личный кредит и кредитная карта, показывает кредиторам, что вы можете управлять различными типами долга одновременно. Это также помогает им получить более четкое представление о ваших финансах и способности погасить долг.

Он также является одним из самых игнорируемых потребителями. Ведение различных типов кредитных счетов, таких как ипотека, личный кредит и кредитная карта, показывает кредиторам, что вы можете управлять различными типами долга одновременно. Это также помогает им получить более четкое представление о ваших финансах и способности погасить долг.

Несмотря на то, что менее разнообразный кредитный портфель не обязательно приведет к ухудшению ваших оценок, чем больше видов кредита у вас есть — при условии, что вы своевременно платите — тем лучше. Совокупность кредитов составляет 10% от вашего балла FICO ® и может быть важным фактором, помогающим вам достичь наивысшего балла.

Могут ли сервисные аккаунты повлиять на мой кредитный рейтинг?

Счета за услуги, такие как счета за коммунальные услуги и телефон, не включаются автоматически в ваш кредитный файл. Исторически единственный способ, которым учетная запись коммунальных услуг могла повлиять на кредитный рейтинг, заключалась в том, что вы не производили платежи, а учетная запись была передана агентству по сбору платежей.

Но это меняется. Революционный новый продукт под названием Experian Boost ® ø теперь позволяет пользователям получать кредит за своевременные платежи по счетам коммунальных услуг и телекоммуникаций.

Experian Boost работает мгновенно, позволяя пользователям с соответствующей историей платежей увидеть увеличение своего балла FICO ® за считанные минуты. В настоящее время это единственный способ получить кредит на оплату коммунальных услуг и телекоммуникаций.

С помощью новой платформы пользователи могут подключать свои банковские счета для идентификации счетов за коммунальные услуги и телефон. После того, как пользователь проверит данные и подтвердит, что хочет добавить их в свой кредитный файл, он получит обновленный FICO 9.0114 ® Мгновенный результат. Просроченные платежи за коммунальные услуги и телекоммуникации не влияют на ваш показатель Boost, но помните, что если с вашего счета будут взысканы долги из-за неуплаты, это останется в вашем кредитном отчете в течение семи лет.

Что может повредить вашему кредитному рейтингу

Как мы обсуждали выше, некоторые основные характеристики вашего кредитного дела оказывают большое влияние на ваш кредитный рейтинг, как положительное, так и отрицательное. Следующие общие действия могут повредить вашей кредитной истории:

- Пропущенные платежи. История платежей является одним из наиболее важных аспектов вашей оценки FICO ® , и даже одна 30-дневная задержка платежа или пропущенный платеж могут иметь негативные последствия.

- Слишком много доступного кредита. Высокое использование кредита может быть тревожным сигналом для кредиторов о том, что вы слишком зависите от кредита. Использование кредита рассчитывается путем деления общей суммы возобновляемого кредита, который вы используете в настоящее время, на общую сумму всех ваших кредитных лимитов. Кредиторы хотели бы видеть использование кредита менее 30% — менее 10% даже лучше. Это соотношение составляет 30% вашего FICO 9.

0114 ® Оценка.

0114 ® Оценка. - Подача заявки на большой кредит в короткие сроки. Каждый раз, когда кредитор запрашивает ваши кредитные отчеты для принятия решения о выдаче кредита, в ваш кредитный файл заносится жесткий запрос. Эти запросы остаются в вашем файле в течение двух лет и могут привести к тому, что ваш балл на какое-то время немного снизится. Кредиторы смотрят на количество сложных запросов, чтобы оценить, сколько нового кредита вы запрашиваете. Слишком много запросов за короткий период времени может сигнализировать о том, что вы находитесь в тяжелом финансовом положении или вам отказывают в новом кредите.

- Дефолт по счетам. Типы отрицательной информации об учетной записи, которые могут отображаться в вашем кредитном отчете, включают обращение взыскания, банкротство, изъятие владения, списание, расчетные счета. Каждый из них может серьезно повредить вашей кредитной истории на годы, даже на десятилетие.

Как улучшить свой кредитный рейтинг

Улучшить свой кредитный рейтинг будет несложно, если вы поймете, почему ваш кредитный рейтинг вызывает затруднения. Это может потребовать времени и усилий, но формирование ответственных привычек сейчас может помочь вам увеличить свой счет в долгосрочной перспективе.

Это может потребовать времени и усилий, но формирование ответственных привычек сейчас может помочь вам увеличить свой счет в долгосрочной перспективе.

Хорошим первым шагом является получение бесплатной копии вашего кредитного отчета и оценки, чтобы вы могли понять, что находится в вашем кредитном деле. Затем сосредоточьтесь на том, что снижает вашу оценку, и работайте над улучшением этих областей.

Вот несколько общих шагов, которые вы можете предпринять, чтобы улучшить свой кредитный рейтинг.

- Своевременно оплачивайте счета. Поскольку история платежей является наиболее важным фактором в формировании вашего кредитного рейтинга, своевременная ежемесячная оплата всех ваших счетов имеет решающее значение для улучшения вашей кредитоспособности.

- Погасить задолженность. Сокращение остатка на кредитной карте — отличный способ снизить коэффициент использования кредита и может стать одним из самых быстрых способов повысить кредитный рейтинг.

- Внесите любые просроченные платежи. Если у вас есть какие-либо просроченные платежи, своевременное их обновление может уберечь вашу кредитную историю от еще большего удара. Информация о просроченных платежах в кредитных файлах включает информацию о том, насколько просрочен платеж — на 30, 60 или 90 дней — и чем больше времени прошло, тем больше влияние на ваши оценки.

- Оспорить неточную информацию в вашем отчете. Ошибки случаются, и ваши оценки могут пострадать из-за неточной информации в вашей кредитной истории. Периодически проверяйте свои кредитные отчеты, чтобы убедиться в отсутствии неточной информации. Если вы нашли что-то неуместное, инициируйте спор как можно скорее.

- Ограничение новых кредитных запросов. Ограничение количества запросов на новый кредит уменьшит количество жестких запросов в вашем кредитном файле. Сложные запросы остаются в вашем кредитном отчете в течение двух лет, хотя их влияние на ваши оценки со временем ослабевает.

Что делать, если у вас нет кредитного рейтинга

Если вы хотите установить и увеличить свой кредит, но не имеете кредитного рейтинга, эти варианты помогут вам начать работу.

- Получите защищенную кредитную карту. Защищенную кредитную карту можно использовать так же, как и обычную кредитную карту. Единственная разница заключается в том, что при регистрации защищенной карты требуется залог, обычно равный вашему кредитному лимиту. Этот гарантийный депозит помогает защитить эмитента кредита в случае невыполнения обязательств и делает его более удобным для более рискованных заемщиков. Используйте обеспеченную карту для совершения небольших необходимых покупок и обязательно ежемесячно полностью и своевременно оплачивайте свой счет, чтобы помочь установить и увеличить свой кредит. Нажмите здесь, чтобы узнать больше о том, как работают защищенные карты, и здесь, чтобы просмотреть список партнеров Experian по защищенным картам.

- Станьте авторизованным пользователем.

Если вы близки с кем-то, у кого есть кредитная карта, вы можете попросить его добавить вас в качестве авторизованного пользователя, чтобы быстро начать ваш кредит. В этом сценарии вы получаете свою собственную карту и получаете привилегии расходования средств на счете основного держателя карты. Во многих случаях эмитенты кредитных карт сообщают об авторизованных пользователях в бюро кредитных историй, что дополняет ваш кредитный файл. Пока основной владелец карты производит все свои платежи вовремя, вы должны получать выгоду.

Если вы близки с кем-то, у кого есть кредитная карта, вы можете попросить его добавить вас в качестве авторизованного пользователя, чтобы быстро начать ваш кредит. В этом сценарии вы получаете свою собственную карту и получаете привилегии расходования средств на счете основного держателя карты. Во многих случаях эмитенты кредитных карт сообщают об авторизованных пользователях в бюро кредитных историй, что дополняет ваш кредитный файл. Пока основной владелец карты производит все свои платежи вовремя, вы должны получать выгоду.

Хотите мгновенно улучшить свой кредитный рейтинг? Experian Boost ® помогает, предоставляя вам кредит на счета за коммунальные услуги и мобильный телефон, которые вы уже оплачиваете. До сих пор эти платежи не влияли положительно на ваши оценки.

Эта услуга совершенно бесплатна и может быстро улучшить вашу кредитную историю, используя вашу собственную положительную историю платежей. Это также может помочь тем, у кого плохая или ограниченная кредитная ситуация.

При увеличении долговой нагрузки снижается кредитный рейтинг, и финансовые структуры будут с большей опаской предоставлять вам новые кредиты.

При увеличении долговой нагрузки снижается кредитный рейтинг, и финансовые структуры будут с большей опаской предоставлять вам новые кредиты. Лучше не делать это в последний момент, ведь не все банки зачисляют деньги день в день. Даже самая незначительная просрочка или неоплаченные пени уже отобразятся в вашей кредитной истории. Если ошибка произошла не по вашей вине, попросите банк удалить эту запись из вашей кредитной истории.

Лучше не делать это в последний момент, ведь не все банки зачисляют деньги день в день. Даже самая незначительная просрочка или неоплаченные пени уже отобразятся в вашей кредитной истории. Если ошибка произошла не по вашей вине, попросите банк удалить эту запись из вашей кредитной истории. Поэтому таких массовых заявок лучше избегать.

Поэтому таких массовых заявок лучше избегать. Подайте заявление об оформлении карты в крупные финансовые организации и после получения не забывайте вовремя гасить платежи. Это поднимет ваш кредитный рейтинг и улучшит кредитную историю. Впоследствии вы сможете рассчитывать на бо́льшие суммы.

Подайте заявление об оформлении карты в крупные финансовые организации и после получения не забывайте вовремя гасить платежи. Это поднимет ваш кредитный рейтинг и улучшит кредитную историю. Впоследствии вы сможете рассчитывать на бо́льшие суммы.

Как правило, чем дольше ваша кредитная история, тем выше ваш кредитный рейтинг.

Как правило, чем дольше ваша кредитная история, тем выше ваш кредитный рейтинг. 0114 ® Оценка.

0114 ® Оценка.

Если вы близки с кем-то, у кого есть кредитная карта, вы можете попросить его добавить вас в качестве авторизованного пользователя, чтобы быстро начать ваш кредит. В этом сценарии вы получаете свою собственную карту и получаете привилегии расходования средств на счете основного держателя карты. Во многих случаях эмитенты кредитных карт сообщают об авторизованных пользователях в бюро кредитных историй, что дополняет ваш кредитный файл. Пока основной владелец карты производит все свои платежи вовремя, вы должны получать выгоду.

Если вы близки с кем-то, у кого есть кредитная карта, вы можете попросить его добавить вас в качестве авторизованного пользователя, чтобы быстро начать ваш кредит. В этом сценарии вы получаете свою собственную карту и получаете привилегии расходования средств на счете основного держателя карты. Во многих случаях эмитенты кредитных карт сообщают об авторизованных пользователях в бюро кредитных историй, что дополняет ваш кредитный файл. Пока основной владелец карты производит все свои платежи вовремя, вы должны получать выгоду.