Как кредитная карта влияет на кредитную историю: Влияет ли кредитная карта на кредитную историю: можно ли ее улучшить

Содержание

Как закрытие кредитной карты влияет на ваш кредит?

Главная » Журнал

Автор Milena Anderson На чтение 5 мин. Просмотров 47 Опубликовано

Краткий ответ

- Когда вы закрываете кредитную карту, вы уменьшаете общую сумму доступного кредита, который у вас есть.

- Это может негативно повлиять на коэффициент использования кредита, который является ключевым фактором при расчете кредитного рейтинга.

- Кроме того, закрытие кредитной карты также может сократить средний возраст вашей учетной записи, что является еще одним фактором, который используется для расчета вашего кредитного рейтинга.

Содержание

- Как Влияет ли аннулирование карты на ваш кредитный рейтинг?

- Как аннулирование кредитной карты повлияет на ваш кредитный рейтинг в 2022 году

- h3>

Лучше аннулировать неиспользованные кредитные карты или сохранить их?

На этот вопрос нет правильного или неправильного ответа, поскольку он зависит от личного финансового положения каждого человека. Однако, как правило, лучше аннулировать неиспользованные кредитные карты, так как они могут привести к увеличению долга и снижению кредитного рейтинга. Кроме того, аннулирование неиспользованных карт может помочь упростить финансовую жизнь.

Однако, как правило, лучше аннулировать неиспользованные кредитные карты, так как они могут привести к увеличению долга и снижению кредитного рейтинга. Кроме того, аннулирование неиспользованных карт может помочь упростить финансовую жизнь.

На сколько баллов закрытие кредитной карты влияет на ваш кредитный рейтинг?

Закрытие кредитной карты может снизить ваш кредитный рейтинг до 100 баллов, в зависимости от вашей кредитной истории.

Влияет ли закрытие кредитной карты на ваш кредит?

Закрытие кредитной карты может повредить вашему кредитному рейтингу, если у вас высокий коэффициент использования. Если у вас низкий коэффициент использования, то закрытие карты не повредит вашему счету.

Как мне избавиться от кредитной карты, не повредив моей кредитной истории?

Есть несколько способов избавиться от кредитной карты без ущерба для кредита. Один из способов — позвонить в компанию, выпустившую кредитную карту, и попросить закрыть счет. Другой способ — разрезать карту и отправить ее обратно в компанию.

Повлияет ли закрытие счета на кредит?

Закрытие учетной записи может негативно сказаться на вашей кредитной истории. Это связано с тем, что у вас больше не будет истории счета, которая используется для расчета вашего кредитного рейтинга. Однако, если у вас есть другие счета с хорошей репутацией, ваш кредитный рейтинг не сильно пострадает.

Не лучше ли иметь нулевой баланс на кредитных картах?

Определенного ответа нет, так как это зависит от вашего индивидуального финансового положения. Наличие нулевого остатка на кредитной карте может быть полезным с точки зрения поддержания хорошей кредитной истории, но важно помнить, что вы все равно должны использовать свои карты ответственно и делать регулярные платежи, чтобы избежать начисления процентов и других штрафов.

Почему никогда нельзя закрывать кредитную карту?

Есть несколько причин, по которым никогда не следует закрывать кредитную карту. Во-первых, если у вас хороший кредитный рейтинг, закрытие кредитной карты может навредить вашему рейтингу. . Это связано с тем, что ваш коэффициент использования кредита повысится, поскольку теперь у вас будет меньше доступного кредита. Во-вторых, закрытие кредитной карты также может затруднить получение одобрения на новые карты или кредиты в будущем. Наконец, если у вас есть бонусная карта, ее закрытие будет означать потерю всех заработанных вами бонусов.

. Это связано с тем, что ваш коэффициент использования кредита повысится, поскольку теперь у вас будет меньше доступного кредита. Во-вторых, закрытие кредитной карты также может затруднить получение одобрения на новые карты или кредиты в будущем. Наконец, если у вас есть бонусная карта, ее закрытие будет означать потерю всех заработанных вами бонусов.

Должен ли я оставлять небольшой остаток на своей кредитной карте?

На этот вопрос нет однозначного ответа. Это зависит от вашего личного финансового положения и целей. Небольшой остаток на вашей кредитной карте может помочь вам сохранить хороший кредитный рейтинг, но это также может привести к ненужным выплатам процентов. Вы должны тщательно обдумать свои варианты и принять решение, которое лучше для вас.

Что произойдет, если вы закроете кредитную карту с нулевым балансом?

Если вы закроете кредитную карту с нулевым балансом, эмитент карты, скорее всего, сообщит о закрытии в бюро кредитных историй. Это может привести к тому, что ваш кредитный рейтинг немного понизится. Однако, если у вас есть другие кредитные карты и хорошая история платежей, ваш счет должен восстановиться довольно быстро.

Однако, если у вас есть другие кредитные карты и хорошая история платежей, ваш счет должен восстановиться довольно быстро.

Почему мой кредитный рейтинг упал, когда я закрыл учетную запись?

Закрытие учетной записи иногда может привести к снижению вашего кредитного рейтинга. Это связано с тем, что бюро кредитных историй увидит, что у вас меньше доступных кредитов, и, следовательно, более вероятно, что вы не погасите свой долг. Однако, если у вас хорошая кредитная история и вы закрываете счет с низким коэффициентом использования, это не должно сильно повлиять на вашу оценку.

Что такое отличная кредитная история?

На этот вопрос нет однозначного ответа, поскольку кредитные баллы варьируются от кредитора к кредитору. Однако хорошим кредитным рейтингом обычно считается любой показатель выше 700. Это означает, что у вас низкий риск неуплаты кредита и, скорее всего, вам будет одобрен кредит на выгодных условиях.

Больно ли иметь много кредитных карт?

Однозначного ответа нет, так как это зависит от личных привычек в отношении расходов и выплат. Наличие большого количества кредитных карт может повредить, если это приведет к перерасходу средств и невозможности своевременно погасить остатки. Это также может повредить кредитному рейтингу, если будет слишком много запросов или если коэффициент использования кредита высок.

Наличие большого количества кредитных карт может повредить, если это приведет к перерасходу средств и невозможности своевременно погасить остатки. Это также может повредить кредитному рейтингу, если будет слишком много запросов или если коэффициент использования кредита высок.

Как Влияет ли аннулирование карты на ваш кредитный рейтинг?

Как аннулирование кредитной карты повлияет на ваш кредитный рейтинг в 2022 году

h3>

youtube.com/embed/TwRDdtNTi3s?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>

Лучше аннулировать неиспользованные кредитные карты или сохранить их?

На этот вопрос нет правильного или неправильного ответа, поскольку он зависит от личного финансового положения каждого человека. Однако, как правило, лучше аннулировать неиспользованные кредитные карты, так как они могут привести к увеличению долга и снижению кредитного рейтинга. Кроме того, аннулирование неиспользованных карт может помочь упростить финансовую жизнь.

На сколько баллов закрытие кредитной карты влияет на ваш кредитный рейтинг?

Закрытие кредитной карты может снизить ваш кредитный рейтинг до 100 баллов, в зависимости от вашей кредитной истории.

Влияет ли закрытие кредитной карты на ваш кредит?

Закрытие кредитной карты может повредить вашему кредитному рейтингу, если у вас высокий коэффициент использования. Если у вас низкий коэффициент использования, то закрытие карты не повредит вашему счету.

Если у вас низкий коэффициент использования, то закрытие карты не повредит вашему счету.

Как мне избавиться от кредитной карты, не повредив моей кредитной истории?

Есть несколько способов избавиться от кредитной карты без ущерба для кредита. Один из способов — позвонить в компанию, выпустившую кредитную карту, и попросить закрыть счет. Другой способ — разрезать карту и отправить ее обратно в компанию.

Повлияет ли закрытие счета на кредит?

Закрытие учетной записи может негативно сказаться на вашей кредитной истории. Это связано с тем, что у вас больше не будет истории счета, которая используется для расчета вашего кредитного рейтинга. Однако, если у вас есть другие счета с хорошей репутацией, ваш кредитный рейтинг не сильно пострадает.

Не лучше ли иметь нулевой баланс на кредитных картах?

Определенного ответа нет, так как это зависит от вашего индивидуального финансового положения. Наличие нулевого остатка на кредитной карте может быть полезным с точки зрения поддержания хорошей кредитной истории, но важно помнить, что вы все равно должны использовать свои карты ответственно и делать регулярные платежи, чтобы избежать начисления процентов и других штрафов.

Наличие нулевого остатка на кредитной карте может быть полезным с точки зрения поддержания хорошей кредитной истории, но важно помнить, что вы все равно должны использовать свои карты ответственно и делать регулярные платежи, чтобы избежать начисления процентов и других штрафов.

Почему никогда нельзя закрывать кредитную карту?

Есть несколько причин, по которым никогда не следует закрывать кредитную карту. Во-первых, если у вас хороший кредитный рейтинг, закрытие кредитной карты может навредить вашему рейтингу.. Это связано с тем, что ваш коэффициент использования кредита повысится, поскольку теперь у вас будет меньше доступного кредита. Во-вторых, закрытие кредитной карты также может затруднить получение одобрения на новые карты или кредиты в будущем. Наконец, если у вас есть бонусная карта, ее закрытие будет означать потерю всех заработанных вами бонусов.

Должен ли я оставлять небольшой остаток на своей кредитной карте?

На этот вопрос нет однозначного ответа. Это зависит от вашего личного финансового положения и целей. Небольшой остаток на вашей кредитной карте может помочь вам сохранить хороший кредитный рейтинг, но это также может привести к ненужным выплатам процентов. Вы должны тщательно обдумать свои варианты и принять решение, которое лучше для вас.

Это зависит от вашего личного финансового положения и целей. Небольшой остаток на вашей кредитной карте может помочь вам сохранить хороший кредитный рейтинг, но это также может привести к ненужным выплатам процентов. Вы должны тщательно обдумать свои варианты и принять решение, которое лучше для вас.

Что произойдет, если вы закроете кредитную карту с нулевым балансом?

Если вы закроете кредитную карту с нулевым балансом, эмитент карты, скорее всего, сообщит о закрытии в бюро кредитных историй. Это может привести к тому, что ваш кредитный рейтинг немного понизится. Однако, если у вас есть другие кредитные карты и хорошая история платежей, ваш счет должен восстановиться довольно быстро.

Почему мой кредитный рейтинг упал, когда я закрыл учетную запись?

Закрытие учетной записи иногда может привести к снижению вашего кредитного рейтинга. Это связано с тем, что бюро кредитных историй увидит, что у вас меньше доступных кредитов, и, следовательно, более вероятно, что вы не погасите свой долг. Однако, если у вас хорошая кредитная история и вы закрываете счет с низким коэффициентом использования, это не должно сильно повлиять на вашу оценку.

Однако, если у вас хорошая кредитная история и вы закрываете счет с низким коэффициентом использования, это не должно сильно повлиять на вашу оценку.

Что такое отличная кредитная история?

На этот вопрос нет однозначного ответа, поскольку кредитные баллы варьируются от кредитора к кредитору. Однако хорошим кредитным рейтингом обычно считается любой показатель выше 700. Это означает, что у вас низкий риск неуплаты кредита и, скорее всего, вам будет одобрен кредит на выгодных условиях.

Больно ли иметь много кредитных карт?

Однозначного ответа нет, так как это зависит от личных привычек в отношении расходов и выплат. Наличие большого количества кредитных карт может повредить, если это приведет к перерасходу средств и невозможности своевременно погасить остатки. Это также может повредить кредитному рейтингу, если будет слишком много запросов или если коэффициент использования кредита высок.

Можно ли исправить кредитную историю: реальные и ошибочные стратегии

Ипотека — это серьезная финансовая нагрузка для заемщика и высокие риски для банка. Именно поэтому при рассмотрении заявки на ипотеку особое значение имеет кредитная история потенциального клиента. Эксперты рассказали, какие популярные способы исправления кредитной истории действительно работают, а какие только ухудшают ситуацию.

Именно поэтому при рассмотрении заявки на ипотеку особое значение имеет кредитная история потенциального клиента. Эксперты рассказали, какие популярные способы исправления кредитной истории действительно работают, а какие только ухудшают ситуацию.

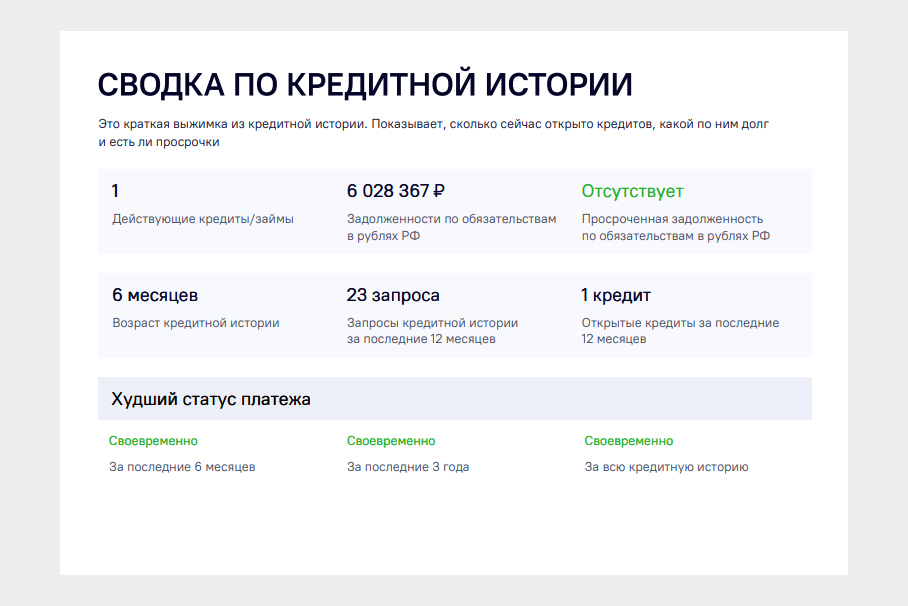

Главное о кредитной истории: как формируется, от чего зависит, сколько хранится

Кредитная история — это своеобразное финансовое портфолио человека. В нем указаны сведения обо всех выплаченных, непогашенных и текущих кредитах, кредитных картах, займах в МФО, обращениях в ломбард, коллекторских задолженностях и судебных взысканиях. Портится она из-за просрочек.

Среди других причин:

- частые обращения в микрофинансовые организации;

- наличие долгов по алиментам, ЖКХ и другим судебным решениям;

- частые отказы других банков;

- редкое обращение в банки за кредитами;

- высокая действующая кредитная нагрузка;

- технические ошибки, человеческий фактор;

- действия мошенников.

Проверить свою кредитную историю легко: это может сделать каждый человек, отправив запрос в БКИ. Кроме того, существует понятие кредитного рейтинга: чем он выше, тем больше шанс на одобрение ипотеки. Ряд сервисов, например в «Сбербанке», позволяет подписаться на уведомления об обновлении кредитного рейтинга и изменениях в кредитной истории. Хранится кредитная история 10 лет с момента последнего изменения, а с 2022 года этот срок станет еще меньше и составит 7 лет.

Главная стратегия по улучшению кредитной истории, которая чаще всего встречается в советах экспертов, — взять новый кредитный продукт и выплатить его без просрочек. Так заемщик покажет, что исправился и вновь взятые обязательства готов исполнять без риска для банка. Доля правды в этом есть, но несоблюдение ряда правил может повлечь за собой еще большее ухудшение ситуации.

Обращение в МФО

Популярный совет по улучшению кредитной истории — обращение в микрофинансовые организации. Он обусловлен тем, что в МФО критерии оценки кредитной истории не такие жесткие, как в банках. А это значит, что шанс получить заем здесь выше. Казалось бы, отличный вариант для людей с очень плохой кредитной историей получить шанс на ее исправление, однако на деле обращение в МФО только ухудшит ситуацию.

А это значит, что шанс получить заем здесь выше. Казалось бы, отличный вариант для людей с очень плохой кредитной историей получить шанс на ее исправление, однако на деле обращение в МФО только ухудшит ситуацию.

Дело в том, что запись в КИ об обращении в микрофинансовую организацию банки воспринимают негативно. Обычно в МФО обращаются за небольшими суммами «до зарплаты», когда денег не хватает даже на мелкие покупки. Такие заемщики не смогут взять на себя такое серьезное обязательство, как выплата ипотеки.

Поэтому важно не только не обращаться в МФО для исправления кредитной истории, но и не пользоваться услугами таких компаний в обычной жизни. Например, иногда услуги МФО предлагают при оформлении товаров в рассрочку или кредит. В спешке и по невнимательности люди соглашаются на подобные условия, тем самым портя себе кредитную историю.

Оформление кредита при больших просрочках

Оформление кредитной карты или небольшого потребительского кредита для исправления кредитной истории тоже не всегда оправдано. Банки анализируют кредитную историю клиента за последние 3-5 лет. Если в недавнем прошлом за заемщиком числятся длительные просрочки — более 90 дней, то никакие новые продукты не помогут исправить ситуацию.

Банки анализируют кредитную историю клиента за последние 3-5 лет. Если в недавнем прошлом за заемщиком числятся длительные просрочки — более 90 дней, то никакие новые продукты не помогут исправить ситуацию.

Если при наличии такой длительной просрочки и будет одобрен новый банковский продукт, например кредитная карта, даже ее активное использование не станет панацеей. Более того, обычно процентные ставки по таким продуктам высоки: в итоге деньги клиентом будут потрачены зря.

Обращение к мошенникам

Также не стоит верить обещаниям, что кредитную историю можно исправить за деньги — такие предложения могут быть только мошенническими. Хотя выписку из БКИ может получить любой человек, доступ к непосредственной работе с базами есть лишь у сотрудников бюро. Поэтому при обращении к людям, которые обещают за деньги улучшить финансовую биографию, итог будет лишь один — вы потеряете деньги и останетесь с той же кредитной историей.

Реальные способы улучшить кредитную историю

Есть и ряд методик, которые эксперты рекомендуют для улучшения кредитной истории.

Оформление новых кредитов

Вернемся к популярной стратегии оформления новых кредитов для улучшения кредитной истории. Действительно, есть ситуации, когда такие действия будут оправданы. Если период невыплаты обязательств составлял 60-90 дней, клиент может рассчитывать на положительное решение со стороны нескольких банков. А если просрочка длилась менее 30 дней и на момент обращения была полностью погашена, одобрения можно ждать от большинства.

В этих ситуациях для повышения вероятности одобрения ипотеки или потребительского кредита будет хорошим выходом. В некоторых банках есть даже особые продукты, специально созданные для улучшения кредитной истории. Важно: такие кредиты нельзя гасить досрочно, так как это только понизит кредитный рейтинг. Стоит запастись терпением и вносить платежи согласно графику. Придется заплатить лишние проценты, однако это может реально сделать кредитную историю лучше.

Также этот способ подойдет и тем, кто до этого никогда не брал кредиты. Отсутствие кредитной истории — тоже плохо, особенно при оформлении в качестве первой ссуды ипотеки. Важно, что подавать заявку на рассмотрение ипотеки нужно только после того, как эти кредиты будут погашены, а в кредитной истории будут зафиксированы все изменения.

Отсутствие кредитной истории — тоже плохо, особенно при оформлении в качестве первой ссуды ипотеки. Важно, что подавать заявку на рассмотрение ипотеки нужно только после того, как эти кредиты будут погашены, а в кредитной истории будут зафиксированы все изменения.

Рефинансирование кредитов

Другая ситуация, если у человека уже есть несколько действующих кредитов и кредитных карт. Они не только обеспечивают высокую финансовую нагрузку, но и негативно отражаются в КИ. Выход — рефинансирование. С его помощью можно объединить несколько продуктов в один: снизить размер ежемесячных платежей и улучшить КИ.

Если кредит один, но с неподъемным ежемесячным платежом, стоит обратиться в банк за реструктуризацией. Так вы избежите просрочек: это позволит избежать серьезного ухудшения КИ. Реструктуризация — фактор, который негативно влияет на кредитную историю. Поэтому без особой необходимости к ней прибегать не стоит.

Одобрение по ипотеке при плохой кредитной истории

Всегда нужно помнить, что на одобрение ипотеки влияет не только кредитная история: это лишь часть общего комплекса оценки платежеспособности заемщика. Шансы на одобрение заявки даже при плохой КИ значительно увеличивает текущее место работы клиента. В приоритете крупные компании, в том числе государственные, стаж не менее года и высокий уровень зарплаты. Семьям, где оба супруга работают и имеют хороший доход, тоже чаще идут навстречу: наличие созаемщика снижает риски для банка. Еще один вариант: в банке, где вы хотите получить ипотеку, заранее разместить депозит или перевести сюда начисление зарплаты.

Шансы на одобрение заявки даже при плохой КИ значительно увеличивает текущее место работы клиента. В приоритете крупные компании, в том числе государственные, стаж не менее года и высокий уровень зарплаты. Семьям, где оба супруга работают и имеют хороший доход, тоже чаще идут навстречу: наличие созаемщика снижает риски для банка. Еще один вариант: в банке, где вы хотите получить ипотеку, заранее разместить депозит или перевести сюда начисление зарплаты.

Один из самых действенных способов получить одобрение по ипотеке при плохой кредитной истории — предоставление более полного пакета документов. Программам с предоставлением двух документов стоит предпочесть варианты, где требуются справки об уровне доходов и наличии в собственности объектов недвижимости. Еще один вариант — предоставить в залог не ипотечную квартиру, а уже имеющуюся. В этом случае риски банка будут минимальны, что в разы увеличит шанс на одобрение.

Если есть серьезные просрочки сроком более 90 дней, стоит попросить ипотечного специалиста рассмотреть возможность одобрения ипотеки на индивидуальных условиях. Обычно они включают предоставление расширенного комплекта документов, а также предоставление ссуды на более выгодных для банка условиях. Например, с повышенной процентной ставкой или оформлением дополнительной страховки для защиты жизни и здоровья.

Обычно они включают предоставление расширенного комплекта документов, а также предоставление ссуды на более выгодных для банка условиях. Например, с повышенной процентной ставкой или оформлением дополнительной страховки для защиты жизни и здоровья.

Поскольку с плохой КИ шанс получить одобрение ниже, часто заемщики рассылают заявки сразу в 5-10 банков. Не стоит сдаваться после первого отказа: стоит попытаться получить одобрение в других кредитных организациях. Однако отправлять заявку на ипотеку нужно по очереди: начинать работать со вторым банком, лишь в случае получения отказа от первого.

Во-первых, узнав причину отказа в первом банке, вы можете попытаться исправить ее, чтобы во второй идти уже более подготовленными. Во-вторых, при массовой рассылке заявок может случиться эффект цепной реакции. Например, первые 3-4 банка с более строгими условиями моментально выставят отказ. Увидев такие отметки в кредитной истории, следующие, даже более лояльные, могут выставить отказ автоматически.

Подача заявки на кредитную карту вредит вашему кредиту?

agrobacter/Getty Images

5 минут чтения

Опубликовано 02 февраля 2022 г.

Логотип Bankrate

Как эксперт проверяет эту страницу?

Мы в Bankrate серьезно относимся к точности нашего контента.

«Проверено экспертами» означает, что наш Совет по финансовому обзору тщательно оценил точность и ясность статьи. Наблюдательный совет состоит из группы финансовых экспертов, цель которых состоит в том, чтобы обеспечить объективность и сбалансированность нашего контента.

Их отзывы обязывают нас публиковать высококачественный и заслуживающий доверия контент.

О нашей Наблюдательной комиссии

Написано

Стив Буччи

Стив Буччи

Логотип Bankrate

Банкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Содержимое этой страницы является точным на дату публикации; однако срок действия некоторых из упомянутых предложений, возможно, истек. Условия применяются к предложениям, перечисленным на этой странице. Любые мнения, анализы, обзоры или рекомендации, изложенные в этой статье, принадлежат только автору и не были рассмотрены, одобрены или иным образом одобрены каким-либо эмитентом карты.

Я настоятельно рекомендую обращаться за кредитом (любого рода) только тогда, когда это необходимо или когда это принесет вам пользу. Почему я так говорю? Потому что простой акт подачи заявки может привести к отрицательному результату, если он не будет выполнен правильно. Давайте посмотрим, как подача заявки на получение кредитной карты повлияет на вас, и посмотрим, сможем ли мы определить, стоит ли оно того в конце концов.

Как подача заявки на получение кредитной карты может повредить вашему счету

Когда вы подаете заявку на получение кредитной карты, вы инициируете так называемый жесткий запрос. Запрос может быть просто определен как запрос информации, в данном случае, из вашего кредитного отчета (ов).

Запрос может быть просто определен как запрос информации, в данном случае, из вашего кредитного отчета (ов).

Возможно, вы знаете, что существует два типа запросов кредитных отчетов; они известны как «мягкие» и «жесткие» запросы. Примером мягкого запроса является запрос копии вашего собственного кредитного отчета; другой — когда вы получаете предварительно одобренное предложение кредита. Причина, по которой эти запросы не влияют на ваш отчет или вашу оценку, заключается в том, что вы не запрашиваете новый или дополнительный кредит. Мягкие запросы — это информационные запросы о вашем кредите.

С другой стороны, жесткие запросы не только запрашивают вашу кредитную информацию, но и делаются с явной целью получения нового или дополнительного кредита. Допустим, вы получили предварительно одобренное предложение по новой кредитной карте и решили, что условия выгодны, поэтому вы соглашаетесь на это. В этот момент вам нужно будет подать заявку на получение карты, и вы вызовете вышеупомянутый «жесткий запрос».

Это также означает, что ваш кредитный отчет (и, следовательно, ваш счет) будет затронут. Получение нового кредита сигнализирует о дополнительном риске для вашего кредитного профиля и может привести к падению вашей оценки; этот провал будет длиться в среднем от одного до двух месяцев. Почему? Потому что непонятно, зачем вам больше кредита, и неясно, сможете ли вы справиться с дополнительным кредитом.

Степень падения рейтинга зависит от нескольких других факторов, которые мы рассмотрим далее.

Как подача заявки на получение кредитной карты может помочь вам набрать 9 баллов0025

Итак, вы подали заявку на новую кредитную карту, и вам ее одобрили. Как отмечалось выше, ваша оценка может снизиться, но влияние (если оно вообще будет ощущаться), скорее всего, будет минимальным. Это потому, что вы одновременно увеличите свой доступный кредит, что может свести на нет любые потери от жесткого расследования. Этот результат особенно заметен в случае потребителя с ограниченной кредитной историей или «тонким файлом», как его называют в кредитном бизнесе.

Поскольку в тонком файле меньше данных, любое изменение, скорее всего, будет иметь более выраженный эффект. Позвольте мне проиллюстрировать: допустим, вы наполняете ванну водой, затем добавляете несколько капель красного пищевого красителя. Изменение цвета будет практически незаметным, так как краситель будет полностью разбавлен большим объемом воды. Теперь давайте проделаем то же самое, но на этот раз только со стаканом воды. Изменение цвета от красителя в небольшом объеме воды будет гораздо более выраженным. Тот же эффект относится к вашему кредитному отчету и, таким образом, к вашему счету. Больше данных означает меньшее влияние на оценку; меньше данных, больше влияние на оценку.

Вы также можете навредить себе, если вытащите кредитную карту с намерением снять что-то действительно большое, что даст вам более 30 процентов вашего нового доступного кредита. Добавление большого нового долга и использование значительной части вашего кредитного лимита указывает на новый потенциальный риск, по крайней мере, до тех пор, пока вы не снизите свой коэффициент использования и не покажете, что в состоянии делать более крупные платежи с течением времени. Я бы не советовал вам выходить за пределы 25 процентов, если это возможно. Это будет лучше всего для коэффициента использования кредита вашей оценки, который составляет примерно 30 процентов от вашей общей оценки FICO и «чрезвычайно влияет» на ваш VantageScore.

Я бы не советовал вам выходить за пределы 25 процентов, если это возможно. Это будет лучше всего для коэффициента использования кредита вашей оценки, который составляет примерно 30 процентов от вашей общей оценки FICO и «чрезвычайно влияет» на ваш VantageScore.

Я рекомендую вам добавить новую сумму обслуживания долга и дату платежа в календарь ежемесячных платежей. История платежей является фактором № 1 в оценке FICO, поэтому будьте осторожны. Не один потребитель попал в ловушку, забыв о новом кредитном обязательстве в самом начале.

По этой причине мне нравятся автоматические платежи. Обычно я устанавливаю платеж с помощью службы оплаты счетов моего банка в день получения счета. Я устанавливаю дату платежа так, чтобы она совпадала со сроком погашения карты, так как мне нравится хранить свои деньги до истечения срока, но я также не люблю опаздывать с платежом. Делайте то, что лучше для вас и вашей ситуации. Просто убедитесь, что эти платежи производятся вовремя.

Влияет ли отказ на кредитную карту на ваш счет?

Если, с другой стороны, ваша заявка на получение кредитной карты будет отклонена, вы, вероятно, увидите снижение вашего счета, которое не будет компенсировано увеличением доступного кредита. Сам акт подачи заявки посылает сигнал эльфам кредитного скоринга о том, что вы можете захотеть взять новый долг, что всегда сопряжено с риском. В этом случае кредитор рассмотрел ваш файл и ваш доход (которого нет в вашем кредитном файле) и отклонил ваш запрос.

Сам акт подачи заявки посылает сигнал эльфам кредитного скоринга о том, что вы можете захотеть взять новый долг, что всегда сопряжено с риском. В этом случае кредитор рассмотрел ваш файл и ваш доход (которого нет в вашем кредитном файле) и отклонил ваш запрос.

Помните, что даже при предварительно одобренных кредитных предложениях нет никаких гарантий, что вы будете одобрены. Это верно в любое время вы подаете заявку на кредит, так что имейте это в виду. Это одна из основных причин, по которой я предлагаю, как и в начале, чтобы вы обращались за кредитом только тогда, когда вам это нужно, или в противном случае это в ваших интересах, например, какой-то бонус за регистрацию. И подавайте заявку только тогда, когда вы относительно уверены, что вас одобрят.

Как повысить шансы на одобрение

Подождите! Как вы можете быть уверены, что вас одобрят? Разве я не говорил, что нет никаких гарантий? Да, но есть действия, которые вы можете предпринять, чтобы увеличить свои шансы на одобрение, когда вам нужно или вы хотите получить новый кредит.

Вы делаете это, оплачивая свои счета вовремя и в соответствии с договоренностью каждый месяц, потому что вы знаете, что история платежей важна для вашего счета. Вы также следите за тем, сколько из вашего доступного кредита вы использовали, и держите это число ниже 25 процентов по всем направлениям (имеется в виду все ваши кредитные карты). Вы не закрываете старые счета без уважительной причины, чтобы сохранить свою кредитную историю. У вас есть разумное сочетание как возобновляемых счетов, так и счетов в рассрочку, чтобы продемонстрировать свою способность обрабатывать как переменные, так и фиксированные платежи.

Это также означает, что вам нужно быть осторожным, чтобы не подать заявку на получение слишком большого кредита за один раз. Увеличение вашего кредитного рейтинга может заставить вас думать, что вам нужно ковать железо, пока горячо, и получить все кредитные карты, которые вы можете. Это стратегия, которая принесет гораздо больше вреда, чем пользы, поэтому ее следует избегать любой ценой.

Суть

Помните, что добавление нового кредита имеет свои плюсы, если все сделано правильно, и минусы, если вы этого не сделаете. Итак, главное здесь — терпение и планирование. Я знаю, что это тяжело в нашем быстро меняющемся мире, но в конце концов хорошая репутация того стоит. Удачи!

У вас есть вопрос о кредитной истории Стива? Напишите ему на странице Ask Bankrate Experts.

Влияет ли подача заявки на кредитную карту на ваш кредитный рейтинг?

Многие или все продукты здесь от наших партнеров, которые платят нам комиссию. Это то, как мы зарабатываем деньги. Но наша редакционная честность гарантирует, что компенсация не повлияет на мнения наших экспертов. Условия могут применяться к предложениям, перечисленным на этой странице.

Да, подача заявки на получение кредитной карты ухудшает ваш кредитный рейтинг — временно. Но в долгосрочной перспективе это может повысить ваш кредитный рейтинг, если вы хорошо справляетесь с этим новым кредитом.

Подача заявки на получение кредитной карты может повлиять на ваш кредит несколькими способами. Как только вы узнаете больше, вы увидите, что в приложениях для кредитных карт действительно не о чем беспокоиться.

Перейти к

Как открытие новой кредитной карты влияет на ваш кредитный рейтинг

Как улучшить свой кредит

Кредитные карты для строительства кредита

Почему подача заявки на кредитную карту влияет на ваш кредитный рейтинг?

Влияет ли отказ на кредитную карту на ваш кредитный рейтинг?

Что нужно знать перед открытием кредитной карты

Остались вопросы?

Как открытие новой кредитной карты влияет на ваш кредитный рейтинг

Хотя новая кредитная карта может немного повредить вашему кредитному рейтингу, маловероятно, что это приведет к значительному падению. И со временем это действительно может повысить ваш кредитный рейтинг. Вот почему.

Вот почему.

Почему ваш балл может сначала упасть

Ваш кредитный рейтинг рассчитывается на основе нескольких категорий баллов. Когда вы открываете новую кредитную карту, это оказывает негативное влияние на две категории:

- Новый кредит: Включает информацию о том, сколько времени прошло с тех пор, как вы открыли новый кредитный счет, количество новых кредитных счетов и последние заявки на получение кредита. Составляет 10% от вашего балла FICO®.

- Длина кредитной истории: Включает возраст вашего самого старого кредитного счета, возраст вашего нового кредитного счета и средний возраст всех ваших кредитных счетов. Составляет 15% от вашего балла FICO®.

Открытие новой кредитной карты влияет на факторы, равные 25% от вашего FICO® Score (наиболее широко используемый тип кредитного рейтинга).

ПОДРОБНЕЕ: Полное руководство по оценке FICO®

СОВЕТ

Получение одобрения кредитной карты

Почему ваша оценка может улучшиться со временем

Есть также два фактора, ответственные за гораздо большую часть вашего кредита. На них не влияют новые приложения для кредитных карт:

На них не влияют новые приложения для кредитных карт:

- История платежей: Ваш список своевременных и пропущенных платежей. Составляет 35% вашей оценки FICO®.

- Коэффициент использования кредита: Сумма, которую вы должны по своим кредитным счетам, по сравнению с вашими комбинированными кредитными лимитами. Это 30% от вашего балла FICO®.

ПОДРОБНЕЕ: Что такое коэффициент использования кредита?

Если у вас все хорошо в этих категориях, то ваш кредит должен быть в порядке.

Новая кредитная карта может даже помочь, если ваш коэффициент использования кредита слишком высок. Допустим, у вас есть одна кредитная карта с балансом в 5 000 долларов и кредитным лимитом в 10 000 долларов — использование вашего кредита составит 50%, то есть максимальное значение. Если вы откроете еще одну карту с кредитным лимитом в 10 000 долларов, это сократит использование вашего кредита вдвое и почти наверняка повысит ваш кредитный рейтинг.

Как улучшить свою кредитоспособность

Если вы работаете над улучшением своей кредитоспособности, есть несколько отличных способов сделать это:

- Своевременно и полностью оплачивайте счета: Поскольку ваша платежная история является самой большой часть вашего кредитного рейтинга, своевременные платежи очень важны. Как правило, только своевременные платежи по кредитной карте повышают ваш кредитный рейтинг, но все же полезно вовремя оплачивать и другие счета.

- Не используйте слишком много кредита: Оптимальный уровень не превышает 20-30% вашего кредитного лимита. Итак, для каждой кредитной карты умножьте кредитный лимит на 0,30. Старайтесь, чтобы баланс не превышал эту сумму.

- Держите кредитные карты открытыми: Старые кредитные счета лучше для вашего кредитного рейтинга. Хотя можно время от времени закрывать карту, которая вам не нужна, старайтесь держать большинство своих карт открытыми, чтобы создать длинную историю аккаунта.

УЗНАТЬ БОЛЬШЕ: Как повысить свой кредитный рейтинг

Кредитные карты для получения кредита

Приведенные ниже карты являются одними из наших любимых карт для создания кредита. Полный список можно найти в нашем руководстве: Лучшие кредитные карты для начинающих без кредита

По состоянию на 05.12.2022

| Discover it® Защищенная кредитная карта | Petal® 2 Кредитная карта Visa® с возвратом денег без комиссии | Обеспеченная кредитная карта Capital One Platinum |

Рейтинг изображения, 5,00 из 5 звезд. 5.00 звезд Информационный значокКруг с буквой I внутри. Наши рейтинги основаны на 5-ти звездочной шкале. | Рейтинг изображения, 4,00 из 5 звезд. 4.00 звезды Информационный значокКруг с буквой I внутри. Наши рейтинги основаны на 5-ти звездочной шкале. | Рейтинг изображения, 4,50 из 5 звезд. 4,50 звезды Информационный значокКруг с буквой I внутри. Наши рейтинги основаны на 5-ти звездочной шкале. |

Подать заявку на получение защищенной кредитной карты Discover it® Вкл. | Подать заявку на получение кредитной карты Visa® Petal® 2 с возвратом денег без комиссий Вкл. | Подать заявку на получение кредитной карты Capital One Platinum Secured Вкл. |

| Тарифы и сборы | Тарифы и сборы | |

Требование кредитного рейтинга: Новое/Восстановление под(579) | Требование кредитного рейтинга: Ярмарка/новинка для кредита под(669) | Требование кредитного рейтинга: Ярмарка/новинка для кредита под(669) |

Приветственное предложение: Кэшбэк Матч | Приветственное предложение: — | Приветственное предложение: Н/Д |

Бонусная программа: 1% — 2% Кэшбэк | Бонусная программа: 1% — 1,5% кэшбэк | Бонусная программа: Н/Д |

Введение Апрель: Покупки: нет данных Переводы баланса: 10,99%, 6 месяцев | Введение Апрель: Покупки: нет данных Переводы баланса: нет данных | Введение Апрель: Покупки: нет данных Переводы баланса: нет данных |

Обычный год: 26,74 % Переменная годовая процентная ставка | Обычный год: 16,74% — 30,74% Переменная | Обычный год: 28,49% Переменная |

Годовой взнос: $0 | Годовой взнос: $0 | Годовой взнос: $0 |

Особенности:

| Основные моменты:

| Моментов:

|

Подать заявку на получение защищенной кредитной карты Discover it® Вкл. | Подать заявку на получение кредитной карты Visa® Petal® 2 с возвратом денег без комиссий Вкл. | Подать заявку на получение кредитной карты Capital One Platinum Secured Вкл. |

Показать больше Показывай меньше | ||

Почему подача заявки на получение кредитной карты влияет на ваш кредитный рейтинг?

Когда вы подаете заявку на получение кредитной карты, эмитент карты проверяет вашу кредитную историю. Это помещает в ваш кредитный файл так называемый «жесткий кредитный запрос» и влияет на новую кредитную категорию, которая составляет 10% от вашего балла FICO®.

Это помещает в ваш кредитный файл так называемый «жесткий кредитный запрос» и влияет на новую кредитную категорию, которая составляет 10% от вашего балла FICO®.

Новые кредиты имеют значение, потому что существует корреляция между количеством ваших кредитных заявок и риском неуплаты долгов. FICO обнаружила, что потребители, которые по меньшей мере шесть раз тщательно запрашивали свои кредитные отчеты, в восемь раз чаще объявляют себя банкротами, чем потребители, которые не обращались с такими запросами.

Кредитный запрос — это запрос информации о кредитном досье потребителя. Существует два типа: жесткие запросы и мягкие запросы, также известные как жесткие и мягкие проверки кредитоспособности.

Жесткие запросы

Жесткий запрос кредита инициируется кредитной заявкой. Примеры включают заявки на кредитную карту или кредит, запросы на увеличение кредитного лимита и, в некоторых случаях, заявку на аренду квартиры. Вы должны дать разрешение любой стороне на проведение тщательного расследования.

Вы должны дать разрешение любой стороне на проведение тщательного расследования.

Этот тип запроса влияет на ваш кредитный рейтинг. Это не большое влияние — для большинства потребителей менее пяти баллов. Тем не менее, несколько запросов могут еще больше снизить ваш кредитный рейтинг.

Серьезные запросы остаются в вашем кредитном досье в течение двух лет, но влияют на вашу оценку FICO® Score только в течение одного года.

Мягкие запросы

Мягкие кредитные запросы не влияют на ваш кредитный рейтинг. Этот тип запроса не предоставляет столько информации, сколько жесткий запрос, и кредиторам не требуется ваше разрешение для проведения мягкого запроса.

Хотя существует множество потенциальных причин для мягкого запроса, вот несколько примеров:

- Вы используете инструмент предварительной квалификации, чтобы узнать, на какие кредитные карты или ставки по кредитам вы имеете право.

- Вы подтягиваете свой кредитный рейтинг с помощью бесплатной службы кредитного рейтинга.

- Потенциальный работодатель проверяет вашу кредитоспособность.

- Компания, выпускающая кредитные карты, проверяет вашу кредитоспособность, чтобы отправить вам предварительно одобренное предложение кредитной карты.

УЗНАТЬ БОЛЬШЕ: В чем разница между жесткими и мягкими кредитными чеками?

Для получения дополнительной информации посмотрите видео ниже.

Насколько снижается ваш кредитный рейтинг, когда вы подаете заявку на получение кредитной карты?

Когда вы подаете заявку на получение кредитной карты, ваш кредитный рейтинг обычно снижается менее чем на пять баллов.

FICO сообщает, что для большинства людей один кредитный запрос снимает менее пяти баллов по его системе кредитного скоринга. Воздействие может варьироваться в зависимости от вашей собственной уникальной кредитной истории.

Воздействие может варьироваться в зависимости от вашей собственной уникальной кредитной истории.

Результаты сложного запроса могут отличаться в других системах кредитного скоринга. FICO® Score — это тип кредитного рейтинга, который используется большинством ведущих кредиторов.

Влияет ли отказ на кредитную карту на вашу кредитную историю?

Нет, отказ в выдаче кредитной карты не повлияет на вашу кредитную историю.

Ваш кредитный рейтинг немного понизится из-за заявки на получение кредита. Тем не менее, это то, что происходит с любой новой кредитной заявкой из-за жесткого запроса, который она ставит в ваш кредитный файл. Это происходит независимо от того, одобряет или отклоняет эмитент карты вашу заявку.

Что нужно знать перед открытием кредитной карты

Ваш кредитный рейтинг, вероятно, немного ухудшится после открытия кредитной карты, но это не должно вас останавливать. При правильном использовании новая карта может улучшить вашу кредитоспособность и помочь вам претендовать на более низкие процентные ставки по ипотечным кредитам, автокредитам и любому другому финансированию, которое может вам понадобиться. Лучшие кредитные карты также включают в себя множество ценных преимуществ, которые легко перевешивают небольшое временное снижение кредитного рейтинга.

При правильном использовании новая карта может улучшить вашу кредитоспособность и помочь вам претендовать на более низкие процентные ставки по ипотечным кредитам, автокредитам и любому другому финансированию, которое может вам понадобиться. Лучшие кредитные карты также включают в себя множество ценных преимуществ, которые легко перевешивают небольшое временное снижение кредитного рейтинга.

Хотите улучшить свои знания о кредитных картах перед получением новой карты? Узнайте, как работают кредитные карты: руководство для начинающих.

Остались вопросы?

Вот некоторые другие вопросы, на которые мы ответили:

- Влияет ли максимальное использование кредитной карты на ваш кредитный рейтинг?

- Если я погасю кредитную карту, изменится ли мой кредитный рейтинг?

- Как восстановить свой кредит

Об авторе

Лайл Дейли — писатель по личным финансам, специализирующийся на кредитных картах, программах вознаграждений за поездки и банковском деле.

. Это связано с тем, что ваш коэффициент использования кредита повысится, поскольку теперь у вас будет меньше доступного кредита. Во-вторых, закрытие кредитной карты также может затруднить получение одобрения на новые карты или кредиты в будущем. Наконец, если у вас есть бонусная карта, ее закрытие будет означать потерю всех заработанных вами бонусов.

. Это связано с тем, что ваш коэффициент использования кредита повысится, поскольку теперь у вас будет меньше доступного кредита. Во-вторых, закрытие кредитной карты также может затруднить получение одобрения на новые карты или кредиты в будущем. Наконец, если у вас есть бонусная карта, ее закрытие будет означать потерю всех заработанных вами бонусов. Однако, если у вас есть другие кредитные карты и хорошая история платежей, ваш счет должен восстановиться довольно быстро.

Однако, если у вас есть другие кредитные карты и хорошая история платежей, ваш счет должен восстановиться довольно быстро. Наличие большого количества кредитных карт может повредить, если это приведет к перерасходу средств и невозможности своевременно погасить остатки. Это также может повредить кредитному рейтингу, если будет слишком много запросов или если коэффициент использования кредита высок.

Наличие большого количества кредитных карт может повредить, если это приведет к перерасходу средств и невозможности своевременно погасить остатки. Это также может повредить кредитному рейтингу, если будет слишком много запросов или если коэффициент использования кредита высок.