Как платить меньше по кредиту: 3 способа уменьшить платёж по кредиту

Содержание

Что делать, если платить кредит нет сил

При решении взять кредит как никогда актуальна пословица «семь раз отмерь, один раз отрежь». Но что делать, если деньги у банка занял, а выплачивать нет возможности?

Не всегда стоит винить человека в том, что он не рассчитал свои силы, взяв кредит. Например, никто не отменял вынужденный уход с работы или смену рабочего места.

Для решения данной проблемы существует ряд механизмов.

Какие могут быть причины?

Если вы не сможете платить по кредиту по уважительной причине, лучше сразу предупредить банк. Основанием для отсрочки или пересмотра условий кредита могут стать следующие документы:

- приказ о сокращении и копия трудовой книжки с соответствующей записью;

- исковое обращение в суд и заявление о приостановке работы, если работодатель задерживает зарплату;

- свидетельство о смерти созаемщика, помогавшего оплачивать кредит;

- справка об инвалидности или выписка из медицинской карты, которая подтверждает появившуюся тяжёлую болезнь и необходимость лечения;

- документы о повреждении имущества, которое приносило доход.

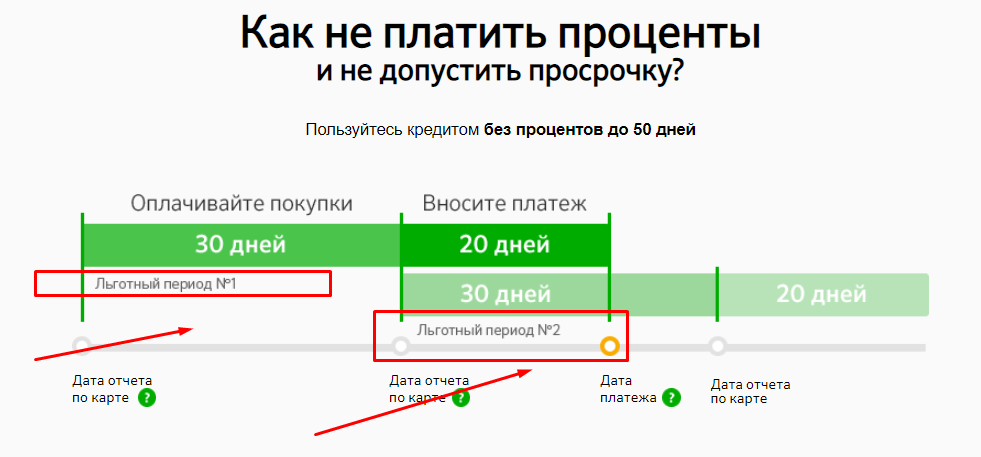

Можно ли сделать перерыв?

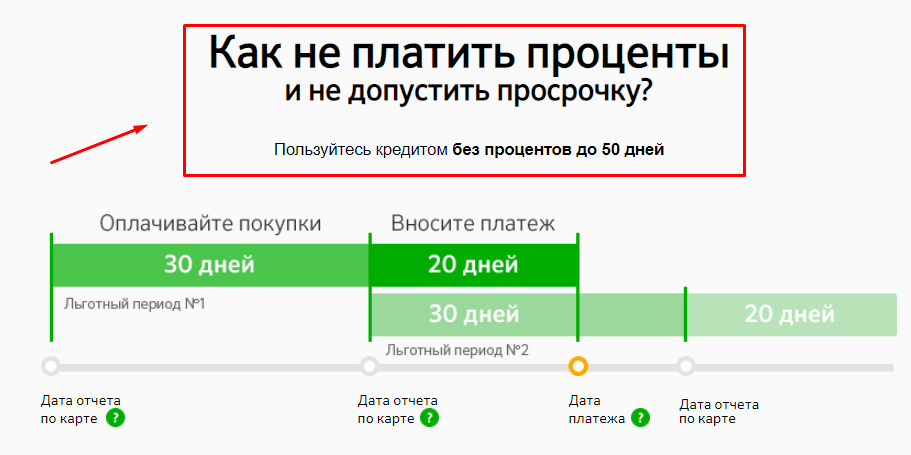

Совсем избавиться от выплат не получится, но можно устроить себе «кредитные каникулы» в рамках реструктуризации долга.

Суть процедуры в следующем: кредит состоит из двух частей — взятая сумма и процентная ставка. В рамках реструктуризации вам могут предложить те самые «кредитные каникулы», в течение которых вы будете оплачивать только проценты.

Можно ли уменьшить платёж?

Возможны и другие варианты. В рамках той же реструктуризации банк может предложить растянуть кредит по времени выплаты. То есть, каждый месяц нужно будет платить меньше, но более длительный период.

Но учтите: если вы рассчитываете получить от банка реструктуризацию кредита, нужно обращаться по этому вопросу заранее, до просрочки ежемесячных платежей. При этом необходимо иметь документальные доказательства того, что ваше финансовое состояние не позволяет оплачивать кредит.

Есть другие варианты?

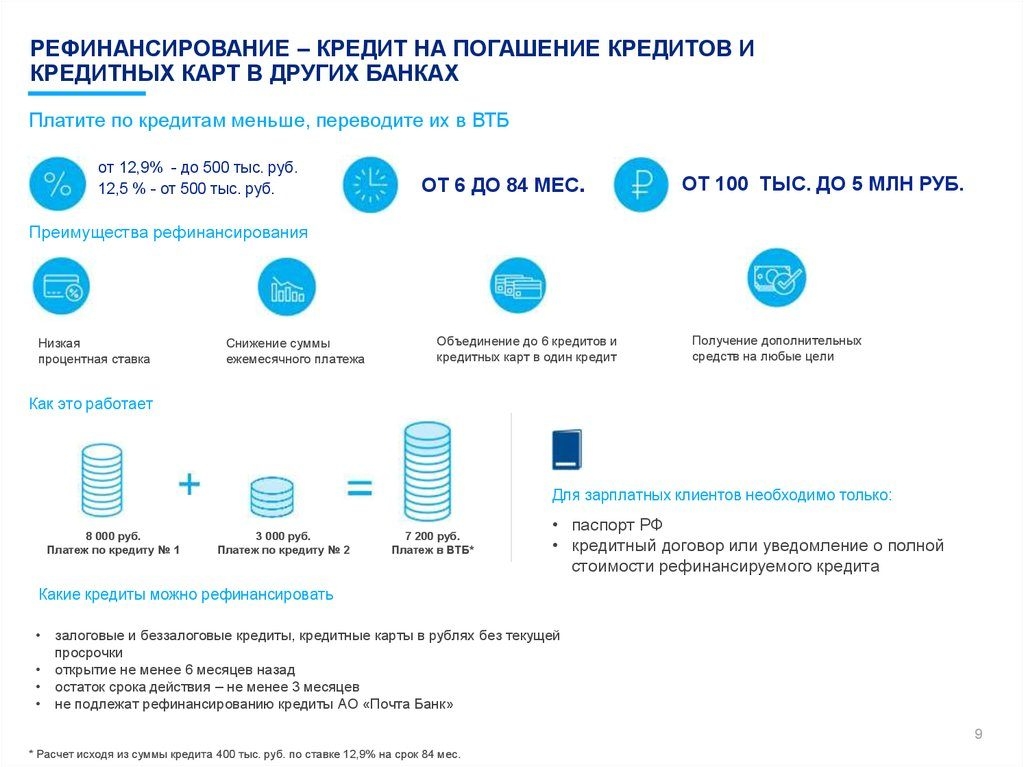

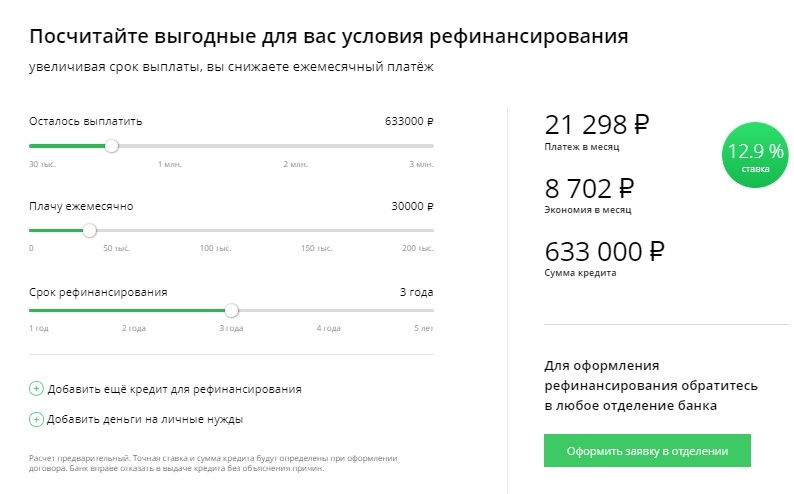

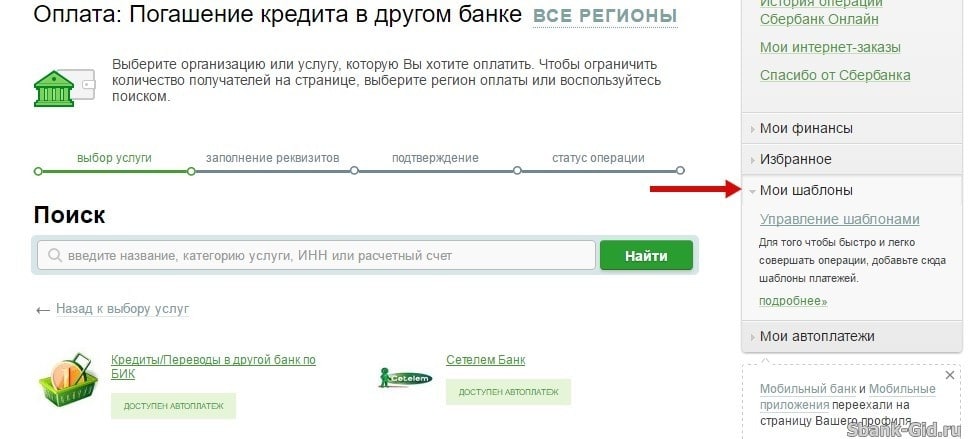

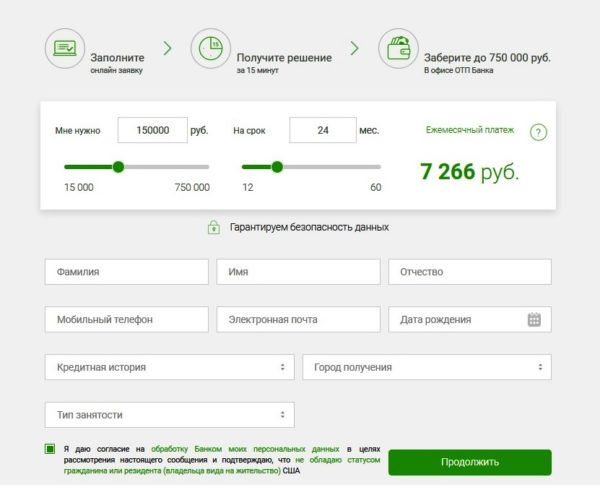

Ещё есть рефинансирование. В этом случае вы можете взять новый кредит по более низкой ставке, чтобы погасить предыдущий. В итоге ежемесячно вы будете платить меньше за счёт более низких процентов. Новый кредит можно получить как в своём банке, так и в любом другом. У некоторых из них есть целые специализированные программы по рефинансированию кредитов.

А если кредитов много?

В этом случае некоторые финансовые организации предлагают заёмщикам консолидировать кредиты – «собрать» их в один. Причём как те, что получены у них, так и займы, оформленные в других банках. Консолидировав все свои кредиты, должник может платить всё в одном месте, экономя при этом своё время.

Кроме того, новый кредит можно взять на более выгодных условиях – по менее высокой ставке. Таким образом, консолидация – это неплохой способ сократить стоимость всех оформленных займов. А ещё объединение кредитов даст возможность скорректировать сумму ежемесячного платежа. Условия нового займа могут позволить сменить схему на более оптимальную.

Условия нового займа могут позволить сменить схему на более оптимальную.

У процедуры есть и недостатки. Один из них – это ограниченное количество банков, готовых объединить все кредиты клиента. Такую процедуру проводят в основном небольшие и новые банки. Кроме того, многие финансовые организации не передают долги своих клиентов сторонним банкам или же делают это при определённых условиях. Ещё одним недостатком являются дополнительные расходы: для нового кредита заёмщик снова собирает документы, проводит оценку залогового имущества и т.д.

В общем, прежде чем приступить к реализации планов по консолидации долгов, необходимо рассчитать, будет ли это выгодно.

Что делать, если денег совсем нет?

Если возможности выплачивать крупный кредит совсем нет, то есть ещё один вариант – банкротство. Процедура эта очень сложна, утомительна и накладывает много ограничений на финансовую активность. Например, вам не дадут новый кредит в течение 5 лет, а ещё введут ограничение на ряд занимаемых должностей на работе. Поэтому это самый невыгодный из вариантов, использовать который лучше только в крайнем случае.

Поэтому это самый невыгодный из вариантов, использовать который лучше только в крайнем случае.

По данным Объединённого кредитного бюро, только 3,3% от потенциальных банкротов в Ставропольском крае воспользовались этой процедурой в прошлом году.

обзор способов, как банк формирует процентную ставку, чем рефинансирование отличается от реструктуризации

Если вы собираетесь взять кредит, но ставки кажутся слишком высокими, знайте: есть возможность платить меньше. Сократить ежемесячные выплаты могут даже заемщики, у которых уже есть задолженность перед банком. Разбираем, как снизить процент по кредиту и сократить сумму переплат.

Содержание

- От чего зависит процент по кредиту

- Как уменьшить процент до получения кредита

- Как снизить ставку, если кредит уже есть

- Заключение

От чего зависит процент по кредиту

Для банка кредитование — один из способов получения дохода. Выдавая деньги в долг, он получает проценты от суммы займа. Это и есть ставка по кредиту.

Выдавая деньги в долг, он получает проценты от суммы займа. Это и есть ставка по кредиту.

Если ставка будет слишком низкой, банк не получит прибыль. А если очень высокой — кредитный продукт не будет пользоваться спросом. Поэтому банки стараются найти решение, выгодное для себя и клиентов. Проценты везде разные, и их размер зависит от разных условий.

Ключевая ставка Центробанка. Чтобы выдавать деньги, банк должен их откуда-то брать. И часто это тоже кредит — от ЦБ РФ. То есть кредитная организация платит Банку России за то, что пользуется его средствами.

Ключевая ставка зависит от макроэкономических факторов и периодически меняется. Ее размер можно посмотреть на сайте ЦБ. Естественно, коммерческие банки не могут начислять проценты по кредитам ниже ключевой ставки, иначе они будут терпеть убытки.

Другой источник средств для кредитования — вклады. В этом случае банк выступает в роли заемщика по отношению к вкладчикам и должен платить проценты им. Ставки по вкладам тоже зависят от ключевой. Обычно они немного ниже — так банку выгоднее привлекать деньги вкладчиков. Но в любом случае проценты по вкладу заложены в размер кредитной ставки.

Обычно они немного ниже — так банку выгоднее привлекать деньги вкладчиков. Но в любом случае проценты по вкладу заложены в размер кредитной ставки.

Особенности кредита. Заемщик может не вернуть деньги, а значит, выдавая кредит, банки рискуют. Чем выше риски, тем выше ставка. Снизить ее могут дополнительные условия по кредиту:

- Обеспечение: поручитель, созаемщик или залог. Это дополнительная гарантия возврата средств для банка. Если у кредитуемого есть созаемщик — они будут платить кредит вместе. Если поручитель — он выплатит долг за заемщика в случае его неплатежеспособности. Залог — это имущество, которое банк сможет продать, если заемщик не будет платить по кредиту.

- Срок. Обычно по долгосрочным кредитам процент ниже, чем по краткосрочным, которые берут на срок до года. Но так бывает не всегда. Например, если срок слишком долгий, процентная ставка может наоборот увеличиваться. Так банк перестраховывается на случай изменений финансовой ситуации в будущем.

- Сумма займа. Считается, что чем больше сумма, тем меньше ставка. На практике это тоже не всегда так. Здесь сработает совокупность условий. Например, если вы собираетесь взять большую сумму на длительный срок — ставка увеличится. А если, наоборот, на короткий — уменьшится.

Финансовое положение заемщика. Даже в рамках одного и того же кредитного продукта размер ставки рассчитают для каждого заемщика индивидуально. Перед тем как одобрить кредит, банк собирает сведения. На размер ставки влияют:

- Кредитная история

- Кредитная нагрузка: наличие других займов, их размер и срок погашения

- Размер и источник дохода

- Имущество в собственности (квартира, автомобиль, земельный участок)

Для надежных клиентов условия кредитования более выгодные. Если же у банка возникнут сомнения в платежеспособности заемщика, ему начислят высокий процент или вовсе не одобрят кредит.

Кстати, в рекламе чаще всего указывают минимальные проценты. Если вы нашли выгодный кредит, допустим, под 10% годовых, не спешите заключать договор — такие условия предлагают только идеальным кандидатам. На практике ставка может оказаться на 10–15% выше.

Если вы нашли выгодный кредит, допустим, под 10% годовых, не спешите заключать договор — такие условия предлагают только идеальным кандидатам. На практике ставка может оказаться на 10–15% выше.

Как уменьшить процент до получения кредита

Проверьте кредитную историю и исправьте ошибки. Мы не можем контролировать все условия, которые определяют размер процентов по кредиту. Например, ключевую ставку Центробанк устанавливает независимо от нас. Лучший способ снизить ставку по кредиту — убедить кредитора, что заемщику можно доверять.

Сначала нужно проверить кредитную историю. Она находится в специальном бюро (БКИ), но неизвестно, в каком из них. Чтобы это выяснить, сделайте запрос в Центральный каталог кредитных историй (ЦККИ) через портал госуслуг. Для этого потребуется подтвержденная учетная запись. Через несколько минут вы получите список БКИ, где лежит ваша кредитная история. Это может быть одна или несколько организаций. Запросите в бюро отчет — дважды в год эта услуга предоставляется бесплатно.

На что смотреть в отчете:

- Срок кредитной истории — чем дольше, тем лучше.

- Наличие просрочек, их частота и длительность.

- Долговая нагрузка — если много кредитов, рейтинг ниже. Постарайтесь по возможности погасить задолженности.

- Количество заявок на выдачу кредита и решения банков по ним.

Иногда в кредитную историю закрадываются ошибки. Например, из-за технического сбоя банк может не записать данные о закрытии задолженности, в результате появится просрочка. Если обнаружили ошибку, направьте заявление в БКИ, приложите документы об оплате.

Соберите полный комплект документов. Многие банки выдают потребительские кредиты только по паспорту и СНИЛС. Но лучше предоставить сведения о доходах, даже если они не обязательны, — есть шанс, что это поможет уменьшить проценты. Хорошо, если в выбранном банке у вас открыт зарплатный счет — тогда дополнительные сведения о доходах не потребуются. К тому же условия кредита, скорее всего, будут лояльнее, а процентная ставка ниже.

Обсудите индивидуальные условия. Займы с обеспечением всегда выгоднее необеспеченных: в этом случае у банка намного меньше рисков. Если нужно взять кредит на большую сумму, найдите поручителя или созаемщика либо оформите кредит под залог имущества.

Подключите страховку. Банки обычно сами предлагают эту услугу и обещают, что с ней процентная ставка будет ниже. Но сначала стоит рассчитать итоговую переплату. Обычно даже с пониженной ставкой общая сумма долга получается такой же, как и без страхования.

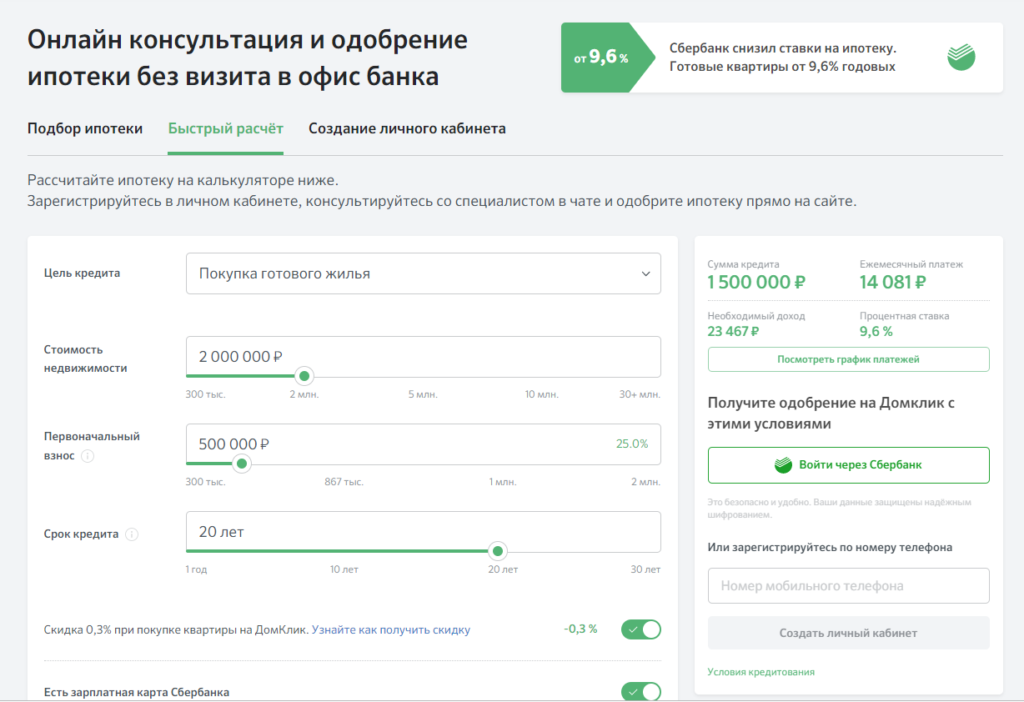

Проверьте акции и спецпредложения. Чтобы ими воспользоваться, часто нужно выполнить какое-нибудь требование. Например, банк может предложить ипотеку под низкие проценты при уплате первоначального взноса в размере половины суммы.

Как снизить ставку, если кредит уже есть

Если вы уже выплачиваете кредит и понимаете, что ставка слишком высока, есть два способа поправить положение — рефинансирование и реструктуризация.

Рефинансирование

Рефинансирование — это новый кредит на погашение текущего. Услуга доступна заемщикам, которые аккуратно вносят ежемесячные платежи и не допускают просрочек.

Предположим, у вас несколько кредитов в разных банках, и один из них — под очень высокий процент. Это невыгодно и неудобно: приходится вносить несколько разных платежей в разные числа месяца, легко запутаться и что-то пропустить. В этом случае можно пройти рефинансирование — взять один кредит, который позволит погасить все имеющиеся задолженности. При рефинансировании банк может предложить более лояльные условия, в том числе и пониженную ставку, но все зависит от действующих кредитов и финансового положения заемщика.

Как правило, процедуру рефинансирования проходят в другом банке. Текущему кредитору невыгодно снижать для вас проценты, если вы и без этого исправно платите. Поэтому рефинансирование собственных кредитов банки проводят с ограничениями.

Реструктуризация

Реструктуризация — это пересмотр условий существующего кредита в том же банке. Ее применяют к проблемным заемщикам. Чаще всего кредитные организации готовы пойти навстречу должнику, который не может платить, если у него есть уважительная причина — снижение дохода в связи с потерей работы, сокращением зарплаты, болезнью.

Ее применяют к проблемным заемщикам. Чаще всего кредитные организации готовы пойти навстречу должнику, который не может платить, если у него есть уважительная причина — снижение дохода в связи с потерей работы, сокращением зарплаты, болезнью.

При реструктуризации условия погашения кредита становятся более комфортными, но общая сумма долга не уменьшается. Например, банк может сократить ежемесячные платежи за счет продления срока кредитования. В итоге заемщик, скорее всего, заплатит еще больше, но расходы будут менее ощутимы.

Еще важный момент: сведения о проведенной реструктуризации попадают в кредитную историю и плохо влияют на рейтинг заемщика. Прежде чем решиться на процедуру, оцените все плюсы и минусы.

Заключение

- На размер процентов по кредиту влияют ключевая ставка ЦБ РФ, особенности кредитного продукта и финансовая ситуация заемщика.

- Чтобы оформить кредит с низкой процентной ставкой, нужно убедить банк в своей платежеспособности: закрыть долги, исправить кредитную историю, предоставить обеспечение.

- Есть два способа уменьшить финансовую нагрузку по действующему кредиту — рефинансирование и реструктуризация.

- Рефинансирование — это новый кредит взамен текущего на более выгодных условиях.

- Реструктуризация обычно не влияет на размер процентной ставки и не уменьшает переплату, но может облегчить погашение долга.

Примеры платежей Nelnet — Как распределяются платежи?

У вас может быть более одного счета студенческого кредита в Nelnet (номера счетов начинаются с букв D, J или E). В рамках каждой учетной записи ваши отдельные кредиты могут быть сгруппированы в соответствии с их общими характеристиками. Например, ссуды одного типа и кредитора могут быть объединены в группу. См. Как работают платежи для получения дополнительной информации.

При оплате студенческих кредитов важно понимать, как эти платежи распределяются по группам кредитов. Понимание этого поможет вам на протяжении всего вашего путешествия по студенческому кредиту, поскольку вы можете захотеть произвести платежи, которые больше или меньше, чем ваша текущая причитающаяся сумма.

Просмотр примеров распределения платежей

Распределение платежей для кредитов в статусе погашения:

Вы можете направлять платежи (включая частичные платежи) отдельным кредитам или группам в виде одноразовых или повторяющихся специальных платежных инструкций. Для получения дополнительной информации см. Особые инструкции по оплате.

Когда часть платежа относится к определенной группе кредитов, платежи применяются к отдельным кредитам пропорционально сначала комиссиям (если применимо)*, затем процентам и затем основной сумме. Если вы пользуетесь планом погашения на основе дохода, выплаты применяются к процентам, затем к сборам (если применимо)*, а затем к основной сумме долга.

Выплата текущей суммы к оплате

Если вы не направляете платежи отдельному кредиту или группе кредитов, стандартный метод распределения выглядит следующим образом. Платежи сначала распределяются по группам просроченных платежей. Как только все группы обновлены, платежи распределяются по группам с активным статусом погашения пропорционально сумме регулярных ежемесячных платежей каждой группы за вычетом суммы, уже выплаченной за этот месяц.

Как только все группы обновлены, платежи распределяются по группам с активным статусом погашения пропорционально сумме регулярных ежемесячных платежей каждой группы за вычетом суммы, уже выплаченной за этот месяц.

Посмотреть примеры

Выплата больше, чем ваша текущая сумма к оплате

Если вы не направляете свой платеж индивидуальному кредиту или группе, стандартный метод распределения выглядит следующим образом. После выплаты текущей суммы платежи распределяются по кредитам, начиная с самой высокой процентной ставки. Как только кредиты с самой высокой процентной ставкой будут выплачены в полном объеме, любая оставшаяся сумма платежа будет распределена между кредитами со следующей самой высокой процентной ставкой. Если два или более кредита имеют одинаковую самую высокую процентную ставку, платеж будет распределяться сначала по несубсидированным кредитам, а затем по субсидируемым кредитам пропорционально сумме регулярных ежемесячных платежей по каждому кредиту.

Когда вы платите больше, чем ваша текущая причитающаяся сумма, срок погашения по группам кредитов в статусе погашения будет увеличиваться на один месяц каждый раз, когда вы выплачиваете регулярную сумму ежемесячного платежа по этой группе. В ежемесячной выписке по счету для этой группы займов будет указано 0 долларов США.

- Поскольку ваш переплата будет по-прежнему применяться к группе кредитов, начиная с самой высокой процентной ставки, вам по-прежнему будет причитаться сумма по группам кредитов с более низкими процентными ставками.**

- У вас есть возможность потребовать, чтобы мы не продвигали вашу дату платежа, когда вы платите больше, чем ваша текущая причитающаяся сумма. Для получения дополнительной информации см. Особые инструкции по оплате.

- Если вы хотите, чтобы ваш избыточный платеж продолжал опережать срок погашения всех ваших групп кредитов в статусе погашения, вы можете направить свои избыточные платежи на все группы кредитов в статусе погашения, вместо того, чтобы ориентироваться на группу (группы) кредитов с самая высокая процентная ставка, как разовая или повторяющаяся специальная платежная инструкция.

Это поможет согласовать сроки погашения для всех групп кредитов.

Это поможет согласовать сроки погашения для всех групп кредитов.

Просмотреть примеры

Выплата меньше текущей суммы к оплате

Если вы не направляете платеж отдельному кредиту или группе кредитов, стандартный метод распределения выглядит следующим образом. Платежи сначала распределяются по просроченным группам. Если текущая причитающаяся сумма не выплачена, платежи распределяются по группам от большинства до наименее просроченных, пропорционально сумме регулярных ежемесячных платежей каждой группы, за вычетом любой суммы, уже выплаченной за этот месяц, до тех пор, пока каждая кредитная группа не будет на одном уровне. правонарушений или все группы в актуальном состоянии.

Если вы не выплатите текущую причитающуюся сумму, каждая группа кредитов может стать просроченной, о ней будет сообщено в агентства по информированию потребителей, будут взиматься штрафы за просрочку платежа (если применимо)*, и вы можете потерять право на льготы заемщика в зависимости от вашего кредитора. методические рекомендации. Мы призываем вас платить как можно больше, потому что проценты начисляются ежедневно на непогашенный основной остаток.

методические рекомендации. Мы призываем вас платить как можно больше, потому что проценты начисляются ежедневно на непогашенный основной остаток.

Просмотреть примеры

Досрочное погашение кредита в статусе погашения

Во время погашения каждый раз, когда вы платите регулярный ежемесячный платеж группы кредита, мы будем продвигать срок платежа на один месяц (см. пример ниже). Если вы вносите частичный платеж, ваша текущая сумма к оплате будет уменьшена на сумму, уже выплаченную. Если ваша текущая сумма к оплате по плану погашения, ориентированного на доход, составляет 0 долларов США, предоплата не приведет к увеличению срока платежа.

Вы всегда можете заплатить больше без штрафных санкций, что снизит общую стоимость займа и сэкономит ваши деньги в долгосрочной перспективе. Если вы не обязаны вносить платеж в этом месяце, вы не будете считаться просроченным, если вы не сделаете платеж или заплатите меньше суммы вашего обычного ежемесячного платежа. Тем не менее, , мы призываем вас продолжать платить как можно больше, даже если ваша текущая причитающаяся сумма составляет 0 долларов США, поскольку проценты могут продолжать начисляться на непогашенный остаток основной суммы долга.

Тем не менее, , мы призываем вас продолжать платить как можно больше, даже если ваша текущая причитающаяся сумма составляет 0 долларов США, поскольку проценты могут продолжать начисляться на непогашенный остаток основной суммы долга.

Чтобы сохранить право на льготы заемщика и стимулы к погашению долга, вам может потребоваться продолжать вносить ежемесячные платежи, даже если ваша текущая причитающаяся сумма составляет 0 долларов США. Для получения дополнительной информации о досрочных платежах и о том, как они относятся к льготам, льготам по погашению или прощению кредита, на которые вы можете претендовать, свяжитесь с нами.

Если вы планируете получить прощение ссуды на государственные услуги для прямых ссуд, посетите сайт StudentAid.ed.gov/PublicService для получения дополнительной информации о предоплате и о том, как статус оплаты досрочно влияет на соответствующие платежи.

У вас также есть возможность дать нам указание не продвигать дату платежа более чем на один месяц в виде одноразового или повторяющегося специального платежного поручения. Если вы выберете эту опцию, ваша дата платежа переместится только на один месяц вперед, даже если вы заплатили больше, чем текущая причитающаяся сумма. Если ваша учетная запись уже оплачена заранее, выбор этой опции предотвратит дальнейшее смещение даты платежа или свяжитесь с нами, если вы хотите, чтобы ваша регулярная сумма ежемесячного платежа была выплачена в следующем месяце. Для получения дополнительной информации см. Особые инструкции по оплате.

Если вы выберете эту опцию, ваша дата платежа переместится только на один месяц вперед, даже если вы заплатили больше, чем текущая причитающаяся сумма. Если ваша учетная запись уже оплачена заранее, выбор этой опции предотвратит дальнейшее смещение даты платежа или свяжитесь с нами, если вы хотите, чтобы ваша регулярная сумма ежемесячного платежа была выплачена в следующем месяце. Для получения дополнительной информации см. Особые инструкции по оплате.

Пример. Если ваша текущая сумма, подлежащая оплате в августе, составляет 50 долларов США, и вы совершаете онлайн-платеж на сумму 100 долларов США, ваш следующий платеж должен быть произведен в октябре, поскольку 100 долларов США составляют сумму, подлежащую оплате в августе и сентябре. Это не ограничивает вас от внесения платежа в сентябре, если вы хотите. Мы рекомендуем вам продолжать вносить ежемесячные платежи, поскольку проценты могут продолжать начисляться на непогашенный остаток основной суммы.

Этот пример предназначен только для справки. Мы не гарантируем, что это применимо к вашим конкретным обстоятельствам. Если у вас есть вопросы о ваших кредитах, пожалуйста, свяжитесь с нами.

Мы не гарантируем, что это применимо к вашим конкретным обстоятельствам. Если у вас есть вопросы о ваших кредитах, пожалуйста, свяжитесь с нами.

Распределение платежей по кредитам, не находящимся в состоянии погашения:

Если вы не направляете платеж отдельному кредиту или группе кредитов, стандартный метод распределения выглядит следующим образом.

Если ни один из ваших кредитов не находится в статусе погашения, платежи распределяются по кредитам, начиная с самой высокой процентной ставки, за исключением случаев, когда платеж производится в течение 120 дней после выплаты (см. ниже). Как только кредиты с самой высокой процентной ставкой будут выплачены в полном объеме, любая оставшаяся сумма платежа будет распределена между кредитами со следующей самой высокой процентной ставкой. Если два или более кредита имеют одинаковую самую высокую процентную ставку, платеж будет распределяться сначала по несубсидированным кредитам, а затем по субсидируемым кредитам пропорционально сумме регулярных ежемесячных платежей по каждому кредиту.

Платежи, сделанные в течение 120 дней после выплаты

Когда вы делаете платеж в течение 120 дней с даты, когда ваша школа выплатила ваши кредитные средства (дата выплаты), ваш платеж сначала применяется к первоначальному основному балансу этих выплат. что, в свою очередь, уменьшает сумму вашего кредита. Существует также пропорциональное снижение комиссии по умолчанию/отправления в зависимости от суммы платежа. Обратите внимание, сюда не входят кредиты, которые уже находятся в статусе погашения, и кредиты консолидации. Если платеж, произведенный в течение 120 дней после выплаты, покрывает первоначальный основной остаток суммы выплаты по этому кредиту в полном объеме, любая дополнительная сумма платежа будет распределяться в соответствии со стандартным методом распределения, как указано выше.

*Министерство образования США не взимает плату за просроченные или возвращенные платежи.

**Если вы зарегистрированы в программе автоматического дебетования, платежи будут вычитаться каждый месяц, когда ваши кредиты находятся в активном статусе погашения, как указано в вашей ежемесячной выписке по счету, даже если вы заплатили больше, чем текущая причитающаяся сумма (известная как оплачивается вперед). Платежи не будут автоматически дебетоваться для кредитов, которые выплачиваются досрочно при использовании плана погашения на основе дохода, в зависимости от дохода, выплаты по мере заработка или пересмотренного плана погашения с оплатой по мере заработка или в рамках плана погашения с уменьшенным платежом. Если все ваши кредиты находятся в одном из этих планов погашения, будет автоматически вычтена только сумма вашего регулярного ежемесячного платежа, указанная в вашем ежемесячном платежном отчете.

Платежи не будут автоматически дебетоваться для кредитов, которые выплачиваются досрочно при использовании плана погашения на основе дохода, в зависимости от дохода, выплаты по мере заработка или пересмотренного плана погашения с оплатой по мере заработка или в рамках плана погашения с уменьшенным платежом. Если все ваши кредиты находятся в одном из этих планов погашения, будет автоматически вычтена только сумма вашего регулярного ежемесячного платежа, указанная в вашем ежемесячном платежном отчете.

Должны ли вы досрочно погасить кредит на покупку автомобиля?

Примечание редакции: Credit Karma получает вознаграждение от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Мы считаем важным, чтобы вы понимали, как мы зарабатываем деньги. Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Компенсация может зависеть от того, как и где продукты появляются на нашей платформе (и в каком порядке). Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят. Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Конечно, предложения на нашей платформе не представляют всех финансовых продуктов, но наша цель — показать вам как можно больше отличных вариантов.

Мысль о досрочном погашении автокредита и отказе от ежемесячного платежа привлекательна. Но стоит ли это делать?

Возможно, у вас каждый месяц появляется немного лишних денег, или вы недавно получили крупную сумму денег. Стоит ли использовать эти средства для досрочного погашения автокредита? Существуют потенциальные преимущества, но также и некоторые возможные недостатки, которые следует учитывать при принятии решения о досрочном погашении автокредита.

Стоит ли использовать эти средства для досрочного погашения автокредита? Существуют потенциальные преимущества, но также и некоторые возможные недостатки, которые следует учитывать при принятии решения о досрочном погашении автокредита.

Рефинансирование автокредита?

Найдите автокредит сейчас

- Преимущества досрочного погашения автокредита

- На что обратить внимание перед досрочным погашением автокредита

- Как досрочно погасить автокредит

Преимущества досрочного погашения автокредита

Досрочное погашение кредита может быть хорошим шагом по ряду причин. Вот несколько.

Экономия на процентах

Когда вы вносите ежемесячный платеж по автокредиту, вы платите как основную сумму, которая представляет собой сумму, которую вы взяли взаймы, так и проценты и любые сборы, которые являются стоимостью заимствования. В зависимости от условий кредитного договора вы можете платить меньше процентов, если досрочно погасите основную сумму долга.

В зависимости от условий кредитного договора вы можете платить меньше процентов, если досрочно погасите основную сумму долга.

Например, если вы возьмете кредит в размере 20 000 долларов США со сроком погашения 60 месяцев и процентной ставкой 5%, вы в конечном итоге заплатите 22 645 долларов США — первоначальную сумму в размере 20 000 долларов США, а затем еще 2 645 долларов США в виде процентов. Досрочное погашение этого кредита может сэкономить вам часть из 2645 долларов в виде процентных платежей, но это зависит от того, платите ли вы простые или предварительно рассчитанные проценты по кредиту.

Если ваш автокредит выдается под простые проценты, вы платите проценты в зависимости от того, что вы должны в данный момент времени. Чем раньше вы погасите кредит, тем меньше вы потратите на проценты, что может сэкономить вам сотни долларов. Если бы вы погасили кредит в размере 20 000 долларов за четыре года вместо пяти, вы бы в конечном итоге заплатили 2 108 долларов в виде процентов — разница в 537 долларов.

Но если у вас есть предварительно рассчитанные проценты, ваши проценты рассчитываются авансом в начале кредита, и сумма процентов, которую вы платите, считается фиксированной. Это означает, что если вы досрочно погасите кредит на покупку автомобиля, вы все равно можете нести полную ответственность за проценты по кредиту.

Высвободить средства для других расходов

Если досрочное погашение автокредита дает вам дополнительные деньги каждый месяц, вы можете использовать часть или все эти деньги для погашения других долгов, таких как ипотека или студенческий кредит, или для создания резервного фонда.

Старайтесь не брать в долг больше, чем стоит ваш автомобиль

Если у вас долгосрочный кредит, есть вероятность, что в какой-то момент срока кредита вы будете должны больше, чем он стоит, из-за амортизации автомобиля оценивать. Когда это происходит, у вас возникает отрицательный баланс в вашем автомобиле, что также называется «перевернутым кредитом на покупку автомобиля». Досрочное погашение автокредита может помочь снизить этот риск.

Досрочное погашение автокредита может помочь снизить этот риск.

На что обратить внимание перед досрочным погашением автокредита

Хотя может показаться, что досрочное погашение автокредита может стать отличным способом сэкономить деньги, это не обязательно подходит для каждой ситуации. Вот некоторые вещи, которые следует учитывать.

Штрафы за досрочное погашение

Некоторые автокредиты могут сопровождаться штрафом за досрочное погашение, то есть комиссией, которая взимается в случае досрочного погашения кредита. Обязательно внимательно ознакомьтесь с условиями автокредита. Если ваш кредит включает эту комиссию, подумайте, перевешивают ли финансовые выгоды от досрочного погашения автокредита стоимость этой комиссии.

Другой долг

Подумайте о любых других долгах, которые у вас есть в настоящее время, таких как кредитные карты и персональные кредиты. Если какой-либо из этих долгов имеет более высокую годовую процентную ставку (APR), чем ваш автокредит, может иметь смысл сначала погасить эти остатки, чтобы сэкономить деньги на процентах.

Ваш кредит

Своевременная оплата счетов может сыграть большую роль в определении вашего кредитного рейтинга. Погашение и закрытие счета по автокредиту может не повредить вашему кредиту, но сохранение счета открытым потенциально может оказать большее положительное влияние на ваш кредит, если вы будете производить платежи вовремя и в полном объеме.

Если ваш автокредит является вашей единственной учетной записью в ваших кредитных отчетах — или самой старой — может быть полезно оставить ее открытой, пока вы продолжаете создавать свою кредитную историю.

Общий бюджет

Важно помнить о других ежемесячных расходах и доходах, когда вы думаете о выплате автокредита. Если досрочное погашение приведет к истощению ваших финансов или лишит вас возможности позволить себе другие расходы в этом месяце, возможно, лучше придерживаться текущего плана погашения кредита.

Как досрочно погасить автокредит

Взвесив все преимущества и недостатки, вы можете решить, стоит ли досрочно погасить автокредит. Если вы решите, что это имеет смысл для вас, у вас есть несколько вариантов досрочного погашения кредита.

Если вы решите, что это имеет смысл для вас, у вас есть несколько вариантов досрочного погашения кредита.

Одним из способов досрочного погашения автокредита является единовременный платеж. Свяжитесь со своим кредитором, чтобы узнать сумму погашения кредита на покупку автомобиля, и спросите, как представить ее. Сумма выплаты включает в себя остаток по кредиту и любые проценты или сборы, которые вы должны.

Вы также можете ежемесячно платить больше минимальной суммы. Внесение по крайней мере одного дополнительного платежа по кредиту каждый месяц или увеличение суммы ежемесячного платежа может помочь вам досрочно погасить кредит на покупку автомобиля. Но если вы планируете пойти по этому пути, попросите вашего кредитора специально применить любые дополнительные платежи к основной сумме кредита.

Дальнейшие действия

Хотя досрочное погашение автокредита во многих случаях может быть мудрым шагом, вы можете обнаружить, что это просто не имеет смысла в вашей ситуации.

Это поможет согласовать сроки погашения для всех групп кредитов.

Это поможет согласовать сроки погашения для всех групп кредитов.