Как влияет кредитная карта на кредитную историю: Влияет ли кредитная карта на кредитную историю: можно ли ее улучшить

Содержание

Как пользоваться кредиткой с выгодой для себя

Выгоду можно найти везде, даже когда речь идёт о кредитной карте. Удивлены? Тогда прямо сейчас мы расскажем вам о том, как устроены кредитки и как ими распоряжаться с пользой для себя.

Что такое кредитная карта?

Кредитная карта — это платежная карта, которые позволяют клиенту оплачивать покупки за счет заемных средств.

Чем кредитная карта отличается от дебетовой?

Главное отличие в том, что деньги на дебетовой изначально принадлежат вам. Изначально она выдается с нулевым балансом и вы можете распоряжаться только той суммой, которую на нее положите.

Кредитная карта выдается с кредитным лимитом — суммой денег, которую вы можете взять в банке в долг для безналичной оплаты товаров или услуг. Кредитный лимит устанавливается для каждого заемщика индивидуально и зависит от платежеспособности и кредитной истории клиента.

А чем кредитная карта отличается от обычного кредита наличными?

Вот главные отличия:

- Кредитную карту проще и быстрее оформить.

- У карты, в отличие от кредита, есть грейс-период — льготный период, когда проценты на потраченную сумму не начисляются.

- Если вы взяли кредит наличными и по какой-то причине его не потратили, проценты за пользование деньгами будут продолжать начисляться, пока вы не закроете задолженность. Если не пользоваться кредитной картой, то и проценты за неизрасходованный кредитный лимит не начисляются.

- Как по кредитке, так и по кредиту, задолженность нужно погашать в срок. Правда, в отличие от кредита, не придется писать заявление на досрочное погашение. Долг на карте можно закрыть разовым платежом.

- Лимит на кредитной карте возобновляется после полного погашения предыдущей задолженности, тогда как кредиты выдаются разово, и для оформления нового необходимо заново проходить всю процедуру.

- Процентная ставка по карте обычно выше, чем ставка потребительского кредита. Зато проценты можно вовсе не платить, если успевать закрывать задолженность в льготный период.

Правила успешного использования кредитной карты

А теперь несколько правил, как пользоваться кредитной картой с выгодой для себя.

Правило 1: лучший друг кредитной карты — это постоянный доход

Стабильный доход — это возможность в срок погашать задолженности и не попадать в просрочку.

Правило 2: старайтесь тратить соразмерно своим доходам

Согласитесь, очень заманчиво выглядит покупка нового телефона, ведь старый уже вышел из моды, износился или даже немного разбился. Но вот загвоздка: до необходимой суммы немного не хватает, а зарплата только через полмесяца.

Интересно, а что бы выбрали вы: потерпели до зарплаты или частично оплатили дорогостоящую покупку кредитной картой? Подумайте, время есть.

И тот, и другой варианты имеют место, только наш вам совет — внимательно изучите свой договор, а также льготный период, когда эту сумму можно вернуть без начисления процентов; распланируйте свои будущие доходы и расходы. И если по всем показателям вы в плюсе — смело обновляйте гаджет.

Правило 3: пунктуальность — залог успеха

Своевременное погашение задолженностей — главное правило любого заемщика. После первой же покупки за счет кредитных средств сформируется график погашения задолженности, внимательно изучите его в мобильном приложении или Интернет-банке и для удобства подключите напоминания или автопополнение с дебетовой карты.

Если вы не хотите оказаться в долгах, внимательно следите за сроками погашения и не допускайте просрочек. Зачем? Все просто: то, как регулярно и четко вы закрываете свои долги, напрямую влияет на вашу кредитную историю. Чем она лучше, тем выше шанс, что в следующий раз вам точно одобрят кредитную карту с крупным лимитом или большой кредит, например ипотеку.

Да и любая «просрочка» — это ощутимый удар не только по репутации, но и по собственному карману. Ведь за каждый день просрочки начисляется пени и штрафы.

Правило 4: кредитных карт должно быть в меру, как и расходов по ней

Не стоит заводить веер из кредитных карт, чтобы погасить долги по предыдущим. Велик риск того, что вы запутаетесь с графиками погашения и начнете не только выходить за пределы льготного периода, но и допускать просрочки. Да и ваша кредитная история может быть подпорчена.

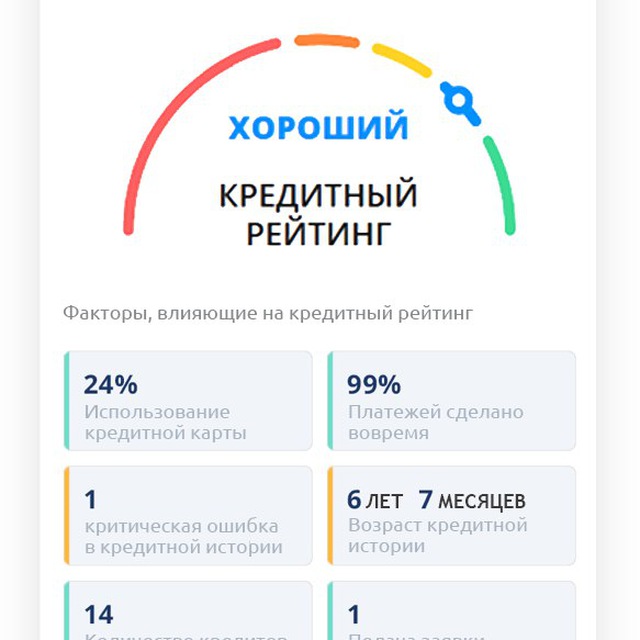

Что касается расходов, то тут тоже старайтесь придерживаться баланса. Чем меньше соотношение потраченных денег и доступного вам лимита, тем лучше ваша кредитная история.

Советы для пользователей кредитных карт

Вот чек-лист лайфхаков для тех, кто только планирует или уже завел кредитную карту.

- Старайтесь делать все запланированные покупки в начале льготного периода, чтобы времени на беспроцентное пользование оставшимися деньгами оставалось как можно больше.

- Не снимайте наличные с карты и не переводите деньги на другие счета. В большинстве случаев за это предусмотрены комиссии. Помните, кредитные карты предназначены для безналичной оплаты покупок.

- Чтобы деньги работали, попробуйте свои собственные доходы инвестировать или положить на счет под процент, а покупки совершайте кредитной картой. Главное — не забывайте гасить задолженность в срок.

- Старайтесь возвращать долги до конца льготного периода, чтобы сэкономить на процентах за пользование деньгами.

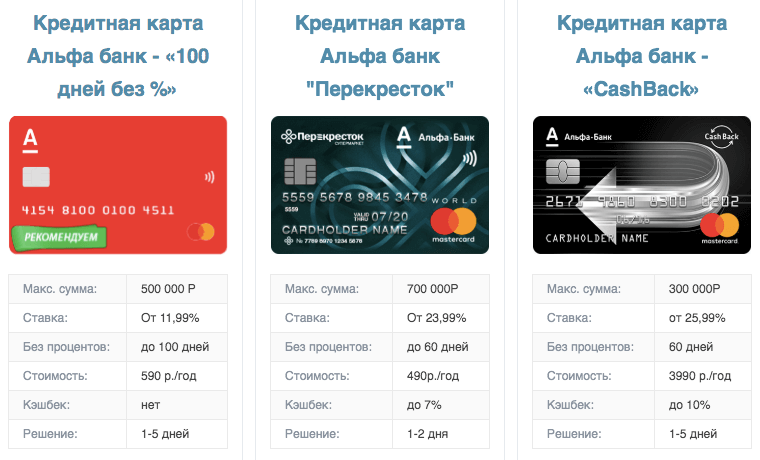

- Выбирайте карты с дополнительными бонусами, бесплатным обслуживанием или максимальным сроком беспроцентного периода.

- Даже если вы не планируете пользоваться заемными средствами, завести кредитку все же стоит, ведь она может быть полезна во многих жизненных ситуациях. К примеру, для аренды автомобиля за границей в большинстве случаев просят оплатить депозит именно кредитной картой.

Не забывайте пользоваться всеми возможными привилегиями, чтобы выгода была у вас максимальной.

Как кредитная карта влияет на кредитную историю?

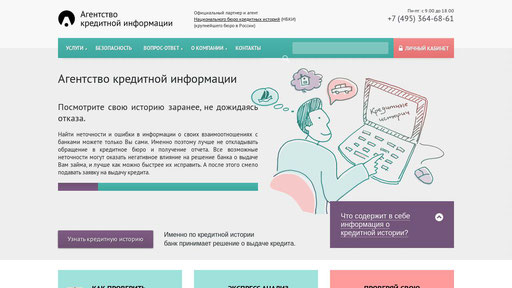

Сложно переоценить важность кредитной истории – это основополагающая структура, которая влияет, выдаст банк кредит или откажет в выдаче. Но не все представляют, из чего формируется кредитная история и как она связана с кредитной картой заёмщика?

Влияет ли кредитная карта на кредитную историю?

Кредитная карта – это пластиковое средство оплаты, выдаваемое банком на основе кредитного договора с физическим лицом. Изначально, на кредитке имеется некий баланс, который заёмщик может тратить на потребительские нужды. При этом должник обязуется погашать кредит. Происходит это не сразу, а постепенно и частично, путем ежемесячных платежей банку.

Постепенно ссуда будет погашена, а заёмщик получит приятный бонус к своей кредитной истории. И наоборот, просрочки по банковским платежам чреваты ухудшением кредитной истории, вплоть до того, что банки станут отказывать должнику в выдаче новых кредитов.

Отметим, что брать кредиты можно в разных финансовых учреждениях (например, в Сбербанке и Тинькофф). В процессе изучения платёжеспособности заёмщика, сотрудники банка обращают внимание на кредитную историю. Если за должником числится непогашенная действующая кредитная карта, то банк может и не дать кредит, сославшись на наличие задолженности перед другим банком. Следовательно, кредитка показывает текущее положение заёмщика, в том числе «чиста» его кредитная история или нет.

Что негативно влияет на кредитную историю?

Финансовая история заёмщиков постоянно пополняется новыми сведениями: как положительными, так и отрицательными. С плюсами проблем не возникает, скорее напротив, а вот минусы сказываются на дальнейшем общении заёмщика с банками.

Негативные факторы кредитной истории:

- Просрочки – информация о просрочках отправляется в Бюро кредитных историй (БКИ), а уже там вносится в личное дело должника. Серьезной просрочкой считается период свыше 15-30 дней, но некоторые банки терпят до нескольких месяцев.

Совет!

Если просрочка по кредиту составляет 7 дней, беспокоиться особо не стоит. Куда важнее быстро погасить задолженность и заплатить штраф. В таком случае кредитная история не пострадает.

- Несколько непогашенных ссуд – наличие сразу нескольких открытых кредитов свидетельствует о том, что заёмщик живёт в долг и тянет с закрытием кредитных карт. Поэтому, некоторые банки могут отказать в выдаче кредита, сославшись на этот негативный пункт в кредитной истории должника.

- Отметки о подаче заявок в разные банки – ставятся в кредитной истории должника, но не всегда доступны для банков. В данном случае у финансового учреждения могут возникнуть сомнения на счёт добросовестности заёмщика как плательщика.

- Судебные тяжбы – своеобразный сигнал банку о проблемах заёмщика с кредитными обязательствами. Даже если инициатором обращения в суд выступил сам должник, увы, его кредитное досье от этого не выиграет.

- Поручительство – несмотря на относительно безобидную форму ответственности по кредиту в пользу другого заёмщика, поручительство также снижает показатели кредитной истории.

Поэтому, прежде чем ввязываться в «помощь» одному из родственников, следует крепко задуматься, потянет заёмщик кредит или банк будет вынужден обращаться к поручителям?

Поэтому, прежде чем ввязываться в «помощь» одному из родственников, следует крепко задуматься, потянет заёмщик кредит или банк будет вынужден обращаться к поручителям? - Досрочное погашение ссуды – если заёмщик гасит кредит раньше срока, банк теряет причитающиеся ему проценты. Разумеется, такой вариант не выгоден в первую очередь кредитору, а значит пометку о досрочном погашении кредита также отнесём к негативной стороне для личного банковского досье заёмщика.

Подводя итог, заметим, что для улучшения кредитной истории вам потребуется соблюдать взятые на себя обязательства по кредиту и не иметь никаких просрочек. Тогда двери банков всегда будут открыты, а вы сможете оформить кредитную карту с комфортным лимитом средств.

Как кредитные карты влияют на ваш кредитный рейтинг

«Говорю вам, Дорис, он зарабатывал 150 000 долларов в год и десять лет работал на одном месте, а ему не одобрили кредит! Они прямо сказали ему, что отсутствие кредитной истории означает отсутствие кредита — и все потому, что он у меня нет кредитной карты».

Это стало чем-то вроде городской легенды, но с ростом цен на дома и необходимостью почти для всех иметь ипотечный кредит, кредитные рейтинги приобрели большее значение. В этой статье мы рассмотрим кредитные карты, их связь с вашим кредитным рейтингом и то, что вы можете сделать с обоими.

Жизнь в пластике, это фантастика

До сих пор значительная часть населения не имеет кредитных карт. Согласно опросу Gallup 2014 года, около 29% американцев не имеют ни одной кредитной карты. Однако это не является нормой. На самом деле, у большинства людей есть более одной кредитной карты, а у среднего американца их 2,6. Среди владельцев кредитных карт средний показатель составляет 3,7 карты.

Для многих людей кредитные карты стали частью повседневной жизни. Те, у кого их нет, казалось бы, остаются позади, но это не совсем так. Первоначальная привлекательность кредитных карт заключалась в возможности совершать покупки без наличных денег (которые можно было украсть) и в защите от несанкционированных покупок. Однако в наши дни эти преимущества можно получить с помощью обычной дебетовой карты. Именно в новых областях кредитные карты имеют преимущество, особенно при совершении покупок через Интернет. До сих пор существуют торговые сайты с наложенным платежом, но в целом это пластиковый мир.

Однако в наши дни эти преимущества можно получить с помощью обычной дебетовой карты. Именно в новых областях кредитные карты имеют преимущество, особенно при совершении покупок через Интернет. До сих пор существуют торговые сайты с наложенным платежом, но в целом это пластиковый мир.

Короче говоря, кредитные карты не нужны, но они полезны. Кроме того, если бы средний человек использовал кредитные карты только для онлайн-покупок, одной карты, а не пяти или 10, было бы достаточно.

Репродукция кредитной карты

Как вы знаете, кредитные карты быстро размножаются. В одну минуту у вас в кошельке лежит ваша первая кредитная карта — та, которую вам не собирались давать, пока ваши родители тоже не подписали бумагу, — а в следующее мгновение вы знаете, что у вас есть карта для каждого магазина, в котором вы когда-либо были. (плюс три, о которых вы никогда не слышали).

Распространение кредитных карт может быть одной из самых успешных PR-кампаний в истории. Кто-то решил изменить определение кредита и заставил потребителей почувствовать, что покупка в кредит меньше похожа на ссуду под высокие проценты, а больше на увеличение располагаемого дохода.

К сожалению, никто не сообщил широкой публике об этом изменении, и многие потребители были обмануты, полагая, что они приобретают покупательную способность, когда регистрируются, а не увеличивают долг. Со временем правда вскрылась. Вместо того, чтобы отказаться от игры, компании-эмитенты кредитных карт представили эксклюзивные льготы и втиснулись в зловеще звучащий «отчет о кредитном рейтинге».

Таким образом, общее мнение состоит в том, что без кредитной карты у вас не может быть кредитного рейтинга; без кредитного рейтинга вы не можете получить кредит; без кредита вы не сможете получить дом, машину или телевизор высокой четкости с плоским экраном; а без них ты нищий, бездомный и хуже мертвого.

Продолжая это дальше, если одна карта дает вам кредитную историю и, следовательно, кредитный рейтинг, разве 20 кредитных карт не дадут вам в 20 раз больше кредитного рейтинга? Это кажется логичным, но, к сожалению, это не так.

Великий Раздел

Банки и компании, выпускающие кредитные карты, придерживаются противоположных взглядов на распространение кредитных карт. Для банков кредитная карта подходит, если по ней регулярно выплачиваются средства. Несколько кредитных карт можно преодолеть, но некоторые из них лучше иметь нулевой баланс, а остальные должны двигаться в том же направлении. Для банков наличие большого количества кредитных карт является плохим признаком, который обычно указывает на потенциальный финансовый кризис в процессе становления, даже если все они имеют нулевой баланс.

Для банков кредитная карта подходит, если по ней регулярно выплачиваются средства. Несколько кредитных карт можно преодолеть, но некоторые из них лучше иметь нулевой баланс, а остальные должны двигаться в том же направлении. Для банков наличие большого количества кредитных карт является плохим признаком, который обычно указывает на потенциальный финансовый кризис в процессе становления, даже если все они имеют нулевой баланс.

Если у потенциального клиента так много заманчивых источников легкого кредита (под высокие проценты), банк начинает задаваться вопросом, какой долг будет отдаваться в первую очередь, когда фишки падают, и может ли кредитор вообще справиться со всеми различными проблемами. платежи. Это, однако, не мешает банкам самим выпускать карты — в конце концов, деньги есть деньги, и кредитная карта дает им процентную ставку, которую они никогда не смогли бы получить по обычному кредиту.

Напротив, компании, выпускающие кредитные карты, любят клиентов, у которых есть остаток, пока они платят проценты. Если вы платите только проценты и продолжаете нести остаток на своей карте, вам, вероятно, предложат увеличить кредитный лимит или другую карту. Для компании, выпускающей кредитные карты, сумма, которую вы должны, менее важна, чем тот факт, что вы регулярно платите проценты. Кредитные карты, выдаваемые магазинами, даже не приносят такого штрафа. Они выпускают небольшие долговые пакеты, скажем, по 500 долларов за карту, и больше заботятся о том, чтобы случайный клиент превратился в постоянного — вишенкой на торте являются процентные платежи по карте. Лучше избегать карт магазина или, в противном случае, избегать переноса на них какого-либо баланса из одного месяца в другой.

Если вы платите только проценты и продолжаете нести остаток на своей карте, вам, вероятно, предложат увеличить кредитный лимит или другую карту. Для компании, выпускающей кредитные карты, сумма, которую вы должны, менее важна, чем тот факт, что вы регулярно платите проценты. Кредитные карты, выдаваемые магазинами, даже не приносят такого штрафа. Они выпускают небольшие долговые пакеты, скажем, по 500 долларов за карту, и больше заботятся о том, чтобы случайный клиент превратился в постоянного — вишенкой на торте являются процентные платежи по карте. Лучше избегать карт магазина или, в противном случае, избегать переноса на них какого-либо баланса из одного месяца в другой.

Расшифровка кода кредитного рейтинга

Банки хотят видеть потенциального заемщика, который регулярно платит проценты и уменьшает основной долг. Кредитные карты могут быть хорошим индикатором того, может ли потенциальный заемщик обслуживать запрошенный долг.

Но кредитные карты — это лишь часть вашего общего кредитного рейтинга. Если вы взяли студенческий кредит, кредит на покупку автомобиля, кредит на мебель, кредит на дом и т. д., они также будут частью вашего кредитного отчета. Если вы своевременно погашаете эти кредиты, это будет учитываться в вашу пользу. Стабильный доход также является ключевым фактором при принятии решения о том, имеете ли вы право на получение кредита. У вас может быть лучший кредит в мире, но без регулярного дохода вы, как правило, разоряетесь.

Если вы взяли студенческий кредит, кредит на покупку автомобиля, кредит на мебель, кредит на дом и т. д., они также будут частью вашего кредитного отчета. Если вы своевременно погашаете эти кредиты, это будет учитываться в вашу пользу. Стабильный доход также является ключевым фактором при принятии решения о том, имеете ли вы право на получение кредита. У вас может быть лучший кредит в мире, но без регулярного дохода вы, как правило, разоряетесь.

Если ваши кредитные карты составляют значительную часть вашей кредитной истории, есть некоторые вещи, которые вы можете сделать, чтобы улучшить свой кредитный рейтинг. Во-первых, вам нужно поддерживать соотношение кредита к долгу на как можно более низком уровне по всем вашим картам — наверняка ниже 50%, но ниже 30% было бы идеально. И, как только вы нашли карту с низкой процентной ставкой, которая вам нравится, сохраните ее. Карты, с которыми у вас самая долгая история регулярных платежей, помогут вашему рейтингу. Погасите и аннулируйте карты, которые доставили вам неприятности.

Если у вас есть баланс более 50% на одной карте и вы собираетесь получить кредитный отчет, может быть лучше разделить баланс между двумя картами. Это улучшит ваш коэффициент долга за счет увеличения вашего доступного кредита по сравнению с тем, сколько долга вы несете. По сути, вы кладете долг в большую коробку, чтобы он выглядел меньше. Эта стратегия работает до определенного момента. В зависимости от отношения кредитора, вы столкнетесь с переломным моментом, когда количество карт, которые вы открываете, чтобы снизить коэффициент долга, отражается на вашей истории хуже, чем сам коэффициент.

Заключение

Ваш кредитный рейтинг — это только часть того, от чего зависит, получите ли вы кредит, а кредитные карты — это только часть кредитного рейтинга. Такие вещи, как разделение большого баланса на одной карте на две, имеют смысл, но если у вас слишком большая задолженность по слишком большому количеству карт, вы должны консолидировать свои кредитные платежи по карте с наименьшими процентами и избавиться от части основного долга. Или, предполагая, что у вас есть возможность получить одобрение, используйте гибкий кредитный инструмент, такой как кредитная линия, чтобы ежемесячно очищать свои карты. Это даст вам лучшую процентную ставку и избавит вас от риска забыть оплатить конкретную карту. Консолидация и ликвидация задолженности — лучший способ улучшить свой кредитный рейтинг, а хороший доход и хорошо организованные финансы — лучший способ получить одобрение на получение кредита. Наличие кредитной карты не может заменить это.

Или, предполагая, что у вас есть возможность получить одобрение, используйте гибкий кредитный инструмент, такой как кредитная линия, чтобы ежемесячно очищать свои карты. Это даст вам лучшую процентную ставку и избавит вас от риска забыть оплатить конкретную карту. Консолидация и ликвидация задолженности — лучший способ улучшить свой кредитный рейтинг, а хороший доход и хорошо организованные финансы — лучший способ получить одобрение на получение кредита. Наличие кредитной карты не может заменить это.

Как новый кредит влияет на ваш кредитный рейтинг

Новый кредит составляет 10% от балла FICO ® . Когда вы подаете заявку на новый кредит, запросы остаются в вашем кредитном отчете в течение двух лет. Рейтинги FICO учитывают запросы только за последние 12 месяцев.

Люди, как правило, имеют больше кредитов сегодня и покупают новые кредиты чаще, чем когда-либо. Рейтинги FICO отражают эту реальность. Однако исследования показывают, что открытие нескольких новых кредитных счетов за короткий период времени сопряжено с большим риском, особенно для людей с небольшой кредитной историей. Ваши баллы FICO учитывают несколько факторов при рассмотрении нового кредита.

Ваши баллы FICO учитывают несколько факторов при рассмотрении нового кредита.

Вот 3 вещи, на которые следует обратить внимание при выборе нового кредитного фактора:

Сколько у вас новых аккаунтов

Ваши баллы FICO показывают, сколько у вас новых учетных записей по типу учетной записи. Они также могут посмотреть, сколько из ваших учетных записей являются новыми учетными записями.

Не открывайте новые счета слишком быстро.

Если вы управляли кредитом в течение короткого времени, не открывайте слишком много новых счетов. Новые учетные записи снизят средний возраст вашей учетной записи, что окажет большее влияние на ваши баллы FICO, если у вас не будет много другой кредитной информации. Даже если вы использовали кредит в течение длительного времени, открытие новой учетной записи может снизить ваши баллы FICO.

Сколько у вас последних запросов

Запрос — это когда кредитор запрашивает ваш кредитный отчет или оценку. Хотя FICO Scores рассматривает только запросы за последние 12 месяцев, запросы остаются в вашем кредитном отчете в течение двух лет. Рейтинги FICO были тщательно разработаны для учета только тех запросов, которые действительно влияют на кредитный риск, поскольку не все запросы связаны с кредитным риском.

Хотя FICO Scores рассматривает только запросы за последние 12 месяцев, запросы остаются в вашем кредитном отчете в течение двух лет. Рейтинги FICO были тщательно разработаны для учета только тех запросов, которые действительно влияют на кредитный риск, поскольку не все запросы связаны с кредитным риском.

Обратите внимание на 3 важных факта о запросах:

- Запросы обычно малоэффективны

- Многие типы запросов полностью игнорируются

- Счет позволяет «оценивать покупки»

Помните: можно запросить и проверить свой собственный кредитный отчет.

Проверка вашего кредитного отчета не повлияет на ваши баллы FICO, если вы заказываете свой кредитный отчет непосредственно в агентстве кредитной информации или через организацию, уполномоченную предоставлять кредитные отчеты потребителям, например, myFICO.

Сколько времени прошло с тех пор, как вы открыли новую учетную запись.

Это возраст вашего последнего открытого счета. Ваши баллы FICO могут учитывать время, прошедшее с момента открытия вами нового кредитного счета, для определенных типов счетов.

Ваши баллы FICO могут учитывать время, прошедшее с момента открытия вами нового кредитного счета, для определенных типов счетов.

Как новый кредит может снизить баллы FICO

При подаче заявки на новый кредит в ваш кредитный отчет помещается запрос. Это означает, например, что если вы пытаетесь получить новую кредитную карту, кредитор «запросит» ваш кредитный отчет в одном из трех основных кредитных агентств. В зависимости от других факторов в вашем отчете, этот запрос может снизить вашу оценку на несколько пунктов.

Новая кредитная карта или кредитная линия также повлияют на вашу кредитную историю. Эта часть вашего счета состоит из вашей «самой старой» учетной записи и среднего значения всех ваших учетных записей. Открытие нового кредита снижает средний возраст всех ваших счетов. Это, по сути, снижает вашу кредитную историю и, следовательно, ваш кредитный рейтинг.

Использование нового кредита увеличивает фактор «суммы задолженности» в вашем кредитном рейтинге. Суммы задолженности состоят из использования кредита — отношения вашего кредитного баланса к вашим кредитным лимитам. Очень часто, чем ниже уровень использования кредита (сколько кредита вы используете по сравнению с общим кредитным лимитом), тем выше ваш кредитный рейтинг. Когда вы открываете и используете новую кредитную карту или кредитную линию, вы приближаетесь к своему кредитному лимиту, что может означать более низкий балл.

Суммы задолженности состоят из использования кредита — отношения вашего кредитного баланса к вашим кредитным лимитам. Очень часто, чем ниже уровень использования кредита (сколько кредита вы используете по сравнению с общим кредитным лимитом), тем выше ваш кредитный рейтинг. Когда вы открываете и используете новую кредитную карту или кредитную линию, вы приближаетесь к своему кредитному лимиту, что может означать более низкий балл.

Как новый кредит может увеличить баллы FICO

Если новая кредитная линия помогает диверсифицировать типы счетов, которые у вас есть в настоящее время, это может увеличить фактор «кредитного сочетания» вашего кредитного рейтинга. Он показывает кредиторам, что вы можете получить и управлять различными видами кредита, что может снизить их риск ссуды вам денег.

Допустим, вы открываете новую учетную запись кредитной карты (которая изначально может снизить ваш счет), а затем не используете эту карту для каких-либо новых покупок. Со временем это может снизить использование вашего кредита, что может означать увеличение вашего кредитного рейтинга.

Поэтому, прежде чем ввязываться в «помощь» одному из родственников, следует крепко задуматься, потянет заёмщик кредит или банк будет вынужден обращаться к поручителям?

Поэтому, прежде чем ввязываться в «помощь» одному из родственников, следует крепко задуматься, потянет заёмщик кредит или банк будет вынужден обращаться к поручителям?