Как взять кредит и не платить его: Как взять и не отдавать кредит — законные способы и последствия

Содержание

Отвечают ли дети за кредит родителей – разъяснения юристов

Многие слышали, что родители отвечают за вред, причиненный детьми. Это действительно так – лица несут ответственность за своих несовершеннолетних детей.

Но несут ли дети ответственность за родителей? Например, отвечают ли дети за кредиты родителей?

Буквально – нет. Нигде в законе не закреплено положение, позволяющее истребовать с детей долги родителей.

Однако с юридической точки зрения возможны несколько ситуаций, в которых финансовые обязательства отца или матери перейдут на детей. Во всех этих случаях дети будут выступать не просто как дети своих родителей, а в каком-то другом правовом статусе.

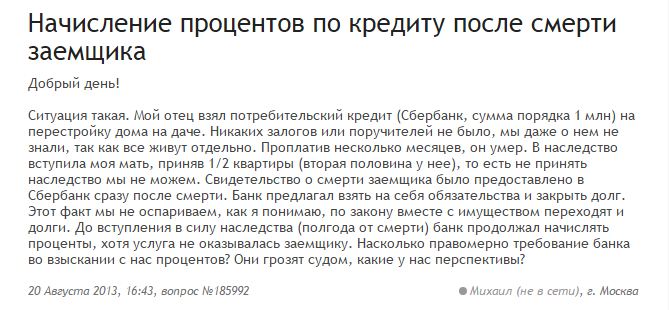

Ответственность детей за долги родителей после их смерти

В данном случае дети выступают в качестве наследников. Если они примут наследство, то вместе с имуществом получат и финансовые обязательства родителей.

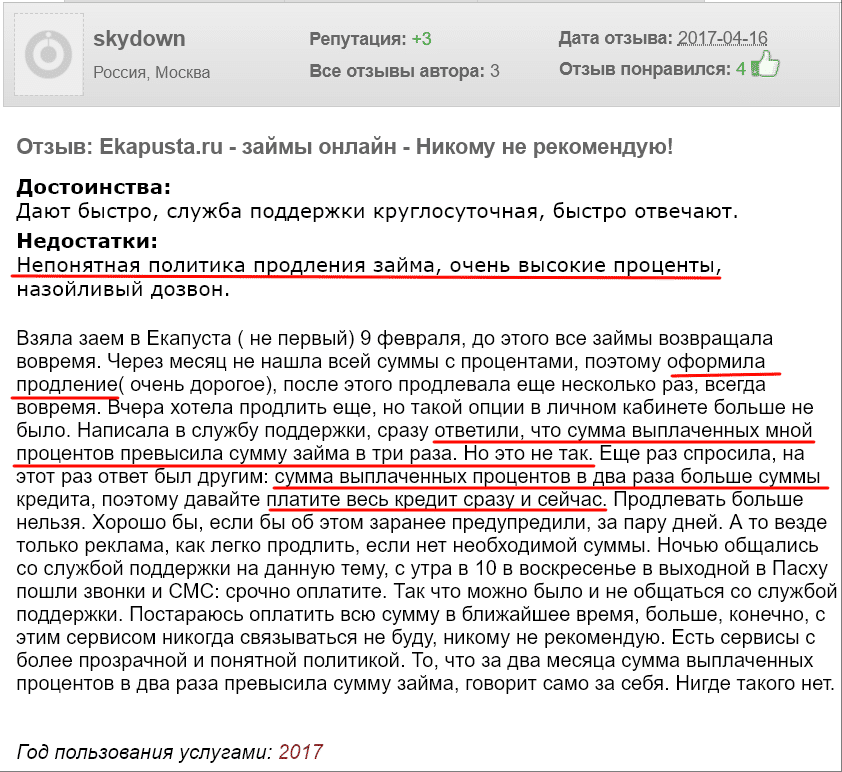

Обычно клиентов интересует, переходят ли долги по кредиту на детей.

Если на момент смерти остаются невыплаченные кредиты и займы, то кредиты родителей переходят на детей в качестве наследников.

При этом дети отвечают за кредиты родителей только в пределах стоимости унаследованного имущества. В некоторых случаях выгоднее отказаться от наследства, в частности, если сумма долгов превышает стоимость наследственного имущества. Конечно, «повесить» на детей-наследников все долги умерших папы или мамы нельзя, но наследники все равно оказываются в сложной ситуации. Может получиться, что они не приобретут никаких выгод, но получат много головной боли и бюрократических сложностей: придется через суд доказывать все новым кредиторам, что наследственное имущество закончилось и они лично никому ничего платить не должны.

Помимо банковских кредитов, наследники-дети несут ответственность и по другим финансовым обязательствам покойных наследодателей. Обязательства по гражданским договорам; взысканная через суд, но не выплаченная алиментная задолженность; долги перед физическими и юридическими лицами; налоги на имущество, которые не успел погасить наследодатель; налоговая задолженность – все это переходит по наследству.

Решая вопрос о том, принять наследство или отказаться от него, надо внимательно ознакомиться со всеми документами и выяснить все об обязательствах покойного. Особенно внимательно нужно изучить кредитные договоры, в них много информации, которая не всегда понятна – без помощи тут не обойтись.

Должны ли дети выплачивать долги родителей по ЖКУ

Платят ли дети долги родителей по оплате ЖКУ? Это зависит от возраста детей и времени возникновения задолженности.

По жилищному законодательству оплачивать коммунальные услуги должны все собственники и наниматели жилого помещения, включая членов семьи нанимателя или собственника.

Эта обязанность распространяется на всех совершеннолетних дееспособных лиц, являющихся собственниками жилья или нанимателями по договору социального найма.

В отношении детей и их обязанностей по оплате ЖКУ есть специальное регулирование.

Постановление Пленума Верховного Суда РФ от 27 июня 2017 г. N 22 «О некоторых вопросах рассмотрения судами споров по оплате коммунальных услуг и жилого помещения, занимаемого гражданами в многоквартирном доме по договору социального найма или принадлежащего им на праве собственности» (п. 28):

-

за несовершеннолетнего собственника оплату жилого помещения и коммунальных услуг должны осуществлять его родители; -

несовершеннолетние собственники в возрасте от 14 до 18 лет вправе самостоятельно оплачивать жилье и коммунальные услуги; -

если у несовершеннолетнего собственника нет средств или их не хватает, то обязанность по оплате ЖКУ несут родители.

Обратите внимание: в законе использован термин «вправе», то есть несовершеннолетний с 14 до 18 лет при наличии у него дохода может сам платить за коммунальные услуги, но может этого и не делать. А вот его родители как совершеннолетние дееспособные собственники или наниматели обязаны это делать.

и собственники, и наниматели жилого помещения несут солидарную ответственность по обязательствам, связанным с пользованием жилым помещением (ч. 2 ст. 69 и ч. 3 ст. 31 Жилищного кодекса РФ).

Субсидиарная ответственность – это дополнительная ответственность, которая наступает в том случаем, если основной должник не исполнит свои обязательства (ст. 399 Гражданского кодекса РФ). Это означает, что если собственник или наниматель не выполняет своей обязанности по уплате ЖКУ, то поставщик услуг вправе требовать исполнения обязательства с солидарных ответчиков.

Солидарная ответственность используется только в тех случаях, которые прямо предусмотрены законом. В Жилищном кодексе (ЖК РФ) предусмотрена солидарная ответственность собственников жилого помещения, нанимателей и членов их семей по оплате ЖКУ.

Из всего этого следует нерадостный вывод: долги родителей по ЖКУ можно взыскать с их детей, если те являются собственниками или нанимателями жилого помещения. Если ребенок не является формальным собственником, а только прописан в квартире, взыскать с него долги по оплате ЖКУ нельзя. Предъявить требования малолетним собственникам тоже нельзя: за детей до 14 лет полностью отвечают родители.

Если ребенок не является формальным собственником, а только прописан в квартире, взыскать с него долги по оплате ЖКУ нельзя. Предъявить требования малолетним собственникам тоже нельзя: за детей до 14 лет полностью отвечают родители.

А вот взрослые дети несут солидарную ответственность по долгам своих родителей за ЖКУ. Причем долг можно взыскать с любого из солидарных ответчиков – с того, у кого на счетах есть деньги. Предполагается, что в дальнейшем человек, оплативший долг, может взыскать с остальных собственников и нанимателей их доли ответственности.

Пример

Гражданин С в возрасте 17 лет уехал учиться в другой город, а затем остался там жить. У него была временная регистрация по месту пребывания. Закончив обучение, гражданин С устроился на работу, занялся бизнесом, а вскоре приобрел себе жилье, в котором он оформил постоянную регистрацию по месту жительства.

Через 4 года гр-н С получил от управляющей организации требование оплатить долги по ЖКУ по квартире его родителей, копившиеся за период 4 года (начиная с 17-летнего возраста гр-на С).

Гр-ну С пришлось обратиться в суд. В суде управляющая компания доказывала, что гр-н С должен оплатить задолженность, так как она возникла еще в момент его проживания вместе с родителями.

В судебном порядке гр-н С доказывал, что не несет ответственности за задолженность, возникшую до его 18-летнего возраста, так как у несовершеннолетних лиц без дохода нет обязанности оплачивать ЖКУ.

В отношении задолженности за последующий период он считал, что не должен платить, так как не пользовался жилым помещением последние 4 года, а последний год был из него выписан. Среди прочего он указывал, что платил за коммунальные услуги по месту фактического проживания.

Суд признал, что гр-н С не несет ответственности за долг по ЖКУ, накопившийся до его совершеннолетия. В отношении остальных аргументов суд сослался на п. 11 ст. 155 ЖК РФ, согласно которому неиспользование собственниками или нанимателями жилых помещений не освобождает от оплаты жилого помещения и коммунальных услуг. Закон предоставляет право сделать в таком случае перерасчет, но этим правом ни родители, ни сам гражданин не воспользовались.

Закон предоставляет право сделать в таком случае перерасчет, но этим правом ни родители, ни сам гражданин не воспользовались.

В результате суд решил взыскать с гр-на С часть долга по коммунальным платежам за период от его совершеннолетия до момента выписки из квартиры. При этом суд учел обстоятельства дела и уменьшил долг с учетом фактического неиспользования помещения и оплаты коммунальных платежей в другом месте.

В этом примере гражданин не являлся собственником квартиры. Если бы он был сособственником наряду с родителями, то действовал бы п. 11 ст. 155 ЖК РФ, обязывающий вносить плату за жилое помещение и коммунальные услуги независимо от того, пользуется им человек или нет. В этом случае гр-ну нужно было обратиться в суд с требованием о распределении оплаты коммунальных платежей между собственниками (нанимателями). Это позволит в дальнейшем платить только свою часть за ЖКУ, а долги родителей не будут переходить на гражданина.

Дети как поручители

Поручители – это лица, которые обязались отвечать перед кредиторами другого лица за исполнение его обязательств полностью или частично (ст. 361 ГК РФ).

361 ГК РФ).

Поручитель будет нести солидарную ответственность по обязательствам должника, то есть, если должник не исполнит обязательства, то долг взыщут с поручителя.

Дети часто являются поручителями по кредитным договорам отца или матери. В этом случае дети отвечают за кредиты родителей.

Солидарная ответственность означает, что взыскивать долг можно с любого и поручителей, кредитор не обязан делить доли и делать перерасчеты.

Итак, в данном случае дети действуют не как родственники своих родителей, а как поручители на основании гражданско-правового договора.

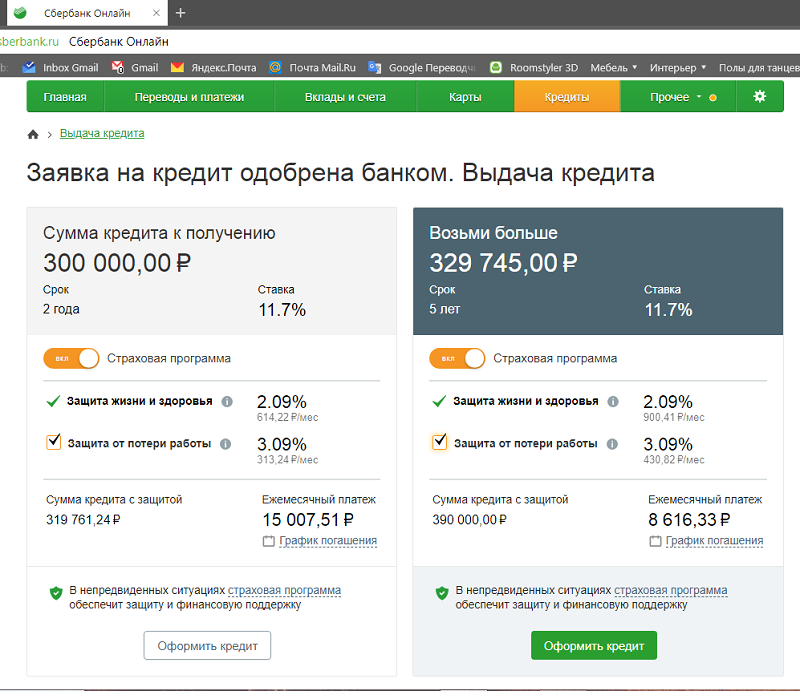

Дети как созаемщики и сособственники

Еще один вариант, когда дети будут отвечать по долгам родителей – это совместные обязательства. То есть дети и родители являются сособственниками или созаемщиками.

Ст. 244 ГК РФ предусматривает режим общей совместной собственности и наличие нескольких совладельцев имущества. Наиболее частая ситуация – квартира в общей собственности детей и родителей. Все обязательства по содержанию жилья сособственники несут совместно. Ответственность по оплате ЖКУ – солидарная. То есть если родители не платят за квартиру, то задолженность взыщут с детей-сособственников.

Наиболее частая ситуация – квартира в общей собственности детей и родителей. Все обязательства по содержанию жилья сособственники несут совместно. Ответственность по оплате ЖКУ – солидарная. То есть если родители не платят за квартиру, то задолженность взыщут с детей-сособственников.

Родители могут заложить свою долю совместной квартиры. В этом случае доля детей не пострадает, но на родительскую долю кредиторы могут обратить взыскание. При этом дети как совладельцы будут иметь преимущественное право выкупа этой доли.

Разберем ситуацию с созаемщиками. После смерти лиц, бравших кредит, обязательства перейдут к созаемщикам – то есть к детям в нашем примере. Если у родителей был кредитный договор с банком, то после смерти родителей должниками по кредиту будут дети-созаемщики.

Если родители-должники не платят по кредитному договору, то банк взыщет задолженность с детей-созаемщиков.

Важно! Если по кредитному договору были созаемщики или поручители, то после смерти должника обязательства по этому договору переходят к ним, а не к наследнику

Что делать детям с долгами родителей

После смерти наследодателей их дети могут как принять наследство, так и отказаться от него (делается это через нотариуса).

Образец заявления

Заявление об отказе от наследства

Скачать

В этом случае ответственность детей за кредиты родителей не наступает.

Наследство нельзя принять частично – только принять весь комплекс прав и обязанностей или отказаться от него.

Если наследство принято, то к наследнику перейдет и обязательства покойного. Наследники отвечают по долгам наследодателя пропорционально их долям в наследстве. Дети – это наследники первой очереди, вместе с ними будут наследовать супруг и родители умершего. Долги будут поделены между всеми наследниками покойного.

Долги за коммунальные платежи по унаследованной квартире тоже перейдут к наследникам.

Если отец и мать живы, то дети будут отвечать по их долгам в следующих случаях:

-

они являются сособственниками имущества; -

они являются созаемщиками по кредиту; -

они являются нанимателями или пользователями жилого помещения совместно с родителями (это касается обязанностей по оплате ЖКУ).

В последнем случае можно разделить счета по оплате коммуналки, тогда долги отца и матери не будут взыскивать с детей. Однако надо понимать, что после смерти родителей эти долги перейдут к детям.

Частые вопросы

Платят ли дети по кредитам родителей? Переходит ли долг по наследству?

+

Если на момент смерти остаются невыплаченные кредиты и займы, то кредиты родителей переходят на детей в качестве наследников.

Переходит ли по наследству к детям родительский кредит, если он был застрахован?

+

Нет. В случае смерти заемщика долг перед банком должна погасить страховая компания – в этом и состоит смысл страховки при кредитовании. Застрахованный кредит не переходит по наследству.

Перейдет ли по наследству ипотечная квартира, принадлежащая отцу?

+

Да, если ваш родитель купил квартиру в ипотеку и впоследствии умер, не выплатив ипотеку, то вы наследуете такое жилье, но вместе с ним наследуется и долг по ипотеке.

Публикуем только проверенную информацию

Автор статьи

Михайлов Дмитрий Александрович

Ведущий юрист по гражданскому праву

Стаж 10 лет

Консультаций 14000

Сориентирует по любому аспекту миграционного, конституционного, гражданского и корпоративного права — быстро, качественно и с вниманием к мелочам

Как правильно взять кредит и не переплатить банку — СуперОмск

Общество

В Минтруде подсчитали размер прожиточного минимума в Омске на 2023 год

Сегодня 15:00

539

Новости культуры

В Омске скончалась артистка Музыкального театра

Сегодня 12:29

416

Общество

В Омске теперь производят виски

Сегодня 11:11

763

Новости партнеров

Новикомбанк увеличил выпуск социально-платежных карт

Новикомбанк получил премию им. П. А. Столыпина за поддержку импортозамещения

П. А. Столыпина за поддержку импортозамещения

Дополнительные льготы лицам, призванным на военную службу в связи с объявлением частичной мобилизации

У земли под Надеждинской свалкой теперь новый владелец

16 ноября 2022 20:01

2659

По линии Минздрава Омской области возбудили уголовное дело

10 ноября 2022 20:04

15615

Общество

Александр Бурков проконтролировал производство экипировки для мобилизованных в Омске

Сегодня 09:25

464

Общество

Омская область выдаст по 100 тысяч иногородним мобилизованным, но при одном условии

Вчера 22:12

815

Криминальные новости

В Омской области стали чаще давать взятки

Вчера 19:01

548

Власть

В Омском районе отметили День матери традиционным форумом

Вчера 18:00

515

Власть

Подписан указ о дополнительных выплатах омским участникам специальной военной операции

Вчера 17:52

673

Общество

В Омске подняли тариф на воду

Вчера 16:07

1583

Власть

Губернатор Александр Бурков встретился с омичами-участниками СВО

Вчера 15:09

1577

Телеком

Кибершахматистов Омска приглашают на онлайн-турниры Tele2

Вчера 14:15

553

Что входит в распространяемый на Омскую область режим базовой готовности

19 октября 2022 20:40

55680

Интервью

Директор филиала «Открытие Инвестиции» Светлана Горбачева: знания в инвестициях помогут не только сформировать капитал, но и научат им управлять

Олег Руф: «Уже в 2008 году стало понятно, что эволюция мобильной связи будет связана с интернетом»

Вышки сотовой связи: стоит ли их опасаться?

Вся тема

Общество

В регионах более 113 тысяч компаний прошли диагностику и получили рекомендации по развитию бизнеса

Вчера 13:15

561

Власть

В правительстве Омской области произошли громкие назначения

Вчера 12:11

1056

Власть

В Омской области заканчивается действие режима повышенной готовности

Вчера 11:33

1166

Общество

В Омске запустился онлайн-ритейлер Самокат

Вчера 10:11

664

Общество

Тариф на проезд в Омске повышают

Вчера 08:06

2791

Судебные новости

Сотрудник через суд восстановился в Нижнеомском ДОСААФ

24 ноября 2022 22:02

903

Бизнес-новости

Недвижимость по соседству с омским Следкомом продали по примечательной цене

24 ноября 2022 20:05

1104

Новости недвижимости

В Омске снесут 18 частных домов под новую застройку

24 ноября 2022 19:55

9301

Почему уволился глава омского Фонда капремонта Протасов?

24 ноября 2022 17:05

1339

Омский политолог Сергей Сизов раскрыл политику президента РК Касым-Жомарта Токаева после избрания

21 ноября 2022 15:45

1954

Новости образования

В системе образования Омска произошло громкое назначение

24 ноября 2022 19:31

1199

Новости недвижимости

Омскую область включили в группу отстающих по расселению обманутых дольщиков

24 ноября 2022 18:10

998

Судебные новости

Появился полный список разделенного между Голушко и его супругой имущества

24 ноября 2022 17:27

1956

Власть

Почему уволился глава омского Фонда капремонта Протасов?

24 ноября 2022 17:05

1339

Экономика

Газ в Омске подорожает на 67 копеек

24 ноября 2022 16:54

1386

Власть

Омич стал ответственным за систему ЖКХ города в Свердловской области

24 ноября 2022 13:40

1062

Власть

В Омске уволился глава Фонда капремонта Протасов

24 ноября 2022 13:11

1454

Судебные новости

В Омском областном суде грядут кадровые перестановки

24 ноября 2022 12:37

1333

Общество

С наступлением холодов детсады и школы Омска стали массово уходить на карантин

24 ноября 2022 12:09

1006

Власть

Депутаты омского Заксобрания поддержали предложение губернатора Буркова по налоговой льготе для мобилизованных

24 ноября 2022 12:07

954

Власть

Сбербанк и правительство Омской области намерены модернизировать систему теплоснабжения в регионе

24 ноября 2022 11:55

1074

Поздравления

«СуперОмск» поздравляет Владислава Колодинского с днем рождения

24 ноября 2022 10:55

923

Сетевое издание — Региональное информационное агентство «СуперОмск» освещает актуальные новости Омска и Омской области. Мы – достоверный источник, оперативно публикующий информацию обо всем важном, что происходит в регионе. На нашем новостном сайте всегда можно найти самые свежие новости политики, бизнеса, криминала, экономики, происшествий, культуры, спорта, науки, здоровья и образования. На SuperOmsk.ru новости Омска сегодня и всегда готовятся лучшими журналистами. У нас публикуются интервью с известными персонами.

Мы – достоверный источник, оперативно публикующий информацию обо всем важном, что происходит в регионе. На нашем новостном сайте всегда можно найти самые свежие новости политики, бизнеса, криминала, экономики, происшествий, культуры, спорта, науки, здоровья и образования. На SuperOmsk.ru новости Омска сегодня и всегда готовятся лучшими журналистами. У нас публикуются интервью с известными персонами.

Сетевое издание — Региональное информационное агентство «СуперОмск» поможет вам оставаться в курсе последних событий региона без потери времени!

Новую «Арену» в Омске отдали в концессию на 99 лет

26 сентября 2022 21:05

24024

Стадион «Красная звезда» в Омске сменит внешний вид и название

18 ноября 2022 20:10

5666

Власть

В Омском районе отметили День матери традиционным форумом

Подписан указ о дополнительных выплатах омским участникам специальной военной операции

Губернатор Александр Бурков встретился с омичами-участниками СВО

Хроники третьей мировой войны

В Минобороны озвучили потери России на Украине

Глава ДНР выступил с обращением по ситуации в республике

СВОДКИ С ФРОНТА: захват террористами целого города и ВСУ на подступах к Луганску

Судебные новости

Решение по вопросу отставки опытной судьи Омского областного суда перенесли

Названы омские суды с нехваткой кадров

Сотрудник через суд восстановился в Нижнеомском ДОСААФ

Это интересно

Недвижимость на Юпитере: 5 советов при покупке недвижимости

Для чего ИП и юридическим лицам нужна услуга расчетно-кассового обслуживания?

Найдите любимую музыку в интернете

4 варианта для рассмотрения, а также альтернативы

Персональные кредиты

Как LendingTree получает выплаты?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 26 января 2022 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Кредиты на нужды физических лиц — это тип личного кредита, который во многих случаях имеет более выгодные условия: они включают более быстрое финансирование, более низкие процентные ставки и отсрочку платежей. Они особенно полезны для заемщиков в трудные времена, такие как COVID-19. пандемия. Некоторые финансовые учреждения зашли так далеко, что предлагают ссуды для преодоления трудностей, связанных с коронавирусом, которые призваны помочь семьям не отставать от основных и критически важных статей расходов — арендных платежей, счетов за коммунальные услуги, остатков по кредитным картам и тому подобного.

пандемия. Некоторые финансовые учреждения зашли так далеко, что предлагают ссуды для преодоления трудностей, связанных с коронавирусом, которые призваны помочь семьям не отставать от основных и критически важных статей расходов — арендных платежей, счетов за коммунальные услуги, остатков по кредитным картам и тому подобного.

Если вы испытываете финансовые трудности — будь то из-за пандемии, безработицы или другого непредвиденного события — получение кредита на нужду или обычного личного кредита может быть затруднено. Тем не менее, у вас может быть несколько вариантов, а также альтернативы, которые помогут вам в случае необходимости.

Основы кредита на нужду

До пандемии COVID-19 не существовало такого понятия, как личный кредит, специально предназначенный для людей, испытывающих трудности. Кроме того, получить кредит, будучи безработным, всегда было сложно, так как большинство кредиторов хотят видеть подтверждение дохода, чтобы убедиться, что вы можете погасить долг.

Однако в последние месяцы и годы некоторые финансовые учреждения начали рекламировать ссуды для преодоления трудностей, связанных с коронавирусом, с более дружественными, чем обычно, условиями, такими как более быстрое финансирование и отсрочка платежей. Например, в январе 2022 года Федеральный кредитный союз Focus рекламировал трехлетние ссуды на сумму до 5000 долларов США со ставкой 2,75% и 9 процентами.0-дневный льготный период.

Эти ссуды, выдаваемые чаще всего местными банками и кредитными союзами, обычно характеризуются:

- Небольшие суммы в долларах

- Низкие процентные ставки

- Короткие сроки погашения

- Отложенные платежи

Хотя национальные онлайн-кредиторы не рекламируют ссуды на нужды, связанные с коронавирусом, возможно, стоит спросить ваш существующий банк или кредитный союз о том, предлагает ли он ссуды на нужду. Если нет, вы всегда можете занять для ваших трудностей в форме типичного личного кредита. Просто не ожидайте некоторых из тех же функций, таких как относительно низкие APR или вводные отсрочки.

Просто не ожидайте некоторых из тех же функций, таких как относительно низкие APR или вводные отсрочки.

| Для чего обычно используются ссуды на нужды (и личные ссуды) |

|

4 ссуды на нужду, которые следует учитывать

Хотя это не обязательно ссуда на нужду по названию, следующие четыре типа личных ссуд могут быть использованы в небольших суммах, чтобы преодолеть трудности, которые ухудшают ваше финансовое положение.

- Кредиты с плохой кредитной историей

- Обеспеченные потребительские кредиты

- Совместные (или совместно подписанные) потребительские кредиты

- Индивидуальные ссуды кредитного союза

1.

Кредиты с плохой кредитной историей

Кредиты с плохой кредитной историей

Необеспеченные персональные кредиты не требуют обеспечения, и кредиторы определяют ваше право на получение и процентную ставку на основе вашего финансового профиля, включая ваш кредитный рейтинг. Тем не менее, некоторые кредиторы личных кредитов расширяют свои предложения для заемщиков с субстандартным кредитом.

Одно предостережение: личные кредиты могут быть дорогостоящим вариантом заимствования, если у вас плохой кредит. Годовые процентные ставки сильно зависят от вашей кредитной истории, поэтому заявители с плохой кредитной историей могут претендовать на получение личных кредитов только с высокими годовыми процентными ставками. Поскольку APR являются годовой мерой стоимости кредита, высокий APR делает кредит дорогим.

| Потребительские кредиты на покрытие плохой кредитной истории | |||

| Кредитная платформа | Апрель | Длина кредита | Сумма кредита |

| Авант | 9,95%–35,95% | от 12 до 60 месяцев | 2 000–35 000 долл. США США |

| Кредитный пункт | 7,99%–35,99% | от 24 до 72 месяцев | 2 000–36 500 долл. США |

| Выскочка | 6,50%–35,99% | 36 или 60 месяцев | 1 000–50 000 долл. США |

2. Обеспеченные потребительские ссуды

Потребительские ссуды, как правило, не имеют обеспечения, но обеспеченные ссуды могут быть вариантом для заемщиков, которые иначе не могли бы претендовать на получение ссуды. Потребительские кредиты могут быть обеспечены активом — возможно, автомобилем или деньгами на сберегательном счете или компакт-диске. Может быть проще получить обеспеченный личный кредит, но имейте в виду, что кредитор может конфисковать ваш залог, если вы не погасите его.

Заемщики, испытывающие финансовые трудности и нуждающиеся в кредите, могут не иметь денег на своем сберегательном счете для использования в качестве залога. Вот несколько кредитных платформ, которые позволяют вам использовать свой автомобиль в качестве залога для личного кредита:

| Обеспеченные личные кредиты | |||

| Кредитная платформа | Апрель | Длина кредита | Сумма кредита |

| Авангард | 9,95%–35,95% | от 12 до 60 месяцев | 2 000–35 000 долл. США США |

| OneMain Financial | 18,00%–35,99% | от 24 до 60 месяцев | 1 500–20 000 долл. США |

| Модернизация | 7,96%–35,97% | от 24 до 84 месяцев | До 50 000 долларов США |

3. Совместные (или совместно подписанные) личные кредиты

Заемщики с субстандартным кредитом, у которых есть супруг или член семьи с высокой кредитной историей, могут рассмотреть возможность открытия совместного личного кредита . Возможно, вам будет легче получить право на личный кредит и право на личный кредит по более низкой годовой процентной ставке, если вы заручитесь помощью созаемщика.

Когда вы берете совместный личный кредит, обе стороны, подписавшие кредитный договор, несут ответственность за долг. Вам нужно найти кого-то, кто может доверить вам выплаты по кредиту, поскольку оба заемщика столкнутся с последствиями невыполнения обязательств по совместному кредиту.

Если у вас есть кредитоспособный человек, готовый помочь вам претендовать на получение кредита, но не погасить его напрямую и немедленно, рассмотрите возможность личного кредита с поручителем. Просто имейте в виду, что ваш поручитель в конечном итоге будет нести юридическую ответственность за погашение в случае, если вы не сделаете свои платежи.

| Потребительские кредиты, которые принимают созаемщиков | |||

| Кредитная платформа | Апрель | Длина кредита | Сумма кредита |

| ЛендингКлуб | 8,30%–36,00% | от 36 до 60 месяцев | 1 000–40 000 долл. США |

| Проспер | 6,99%–35,99% | от 24 до 60 месяцев | 2 000–50 000 долл. США |

| Софи | 7,99%–23,43% | от 24 до 84 месяцев | 5 000–100 000 долл. США США |

4. Личные ссуды кредитного союза

В отличие от традиционных банков и онлайн-кредиторов, кредитные союзы являются некоммерческими финансовыми учреждениями, принадлежащими их членам. Кредитные союзы могут быть более склонны предоставлять свои личные кредитные предложения давним членам, даже если у них есть субстандартный кредит.

Обратитесь в местный кредитный союз, чтобы узнать, предлагают ли они потребительские кредиты, или имеете ли вы право на членство в любом из кредитных союзов, перечисленных в таблице ниже.

| Кредитные союзы, предлагающие потребительские кредиты | |||

| Кредитная платформа | Апрель | Длина кредита | Сумма кредита |

| Альянс кредитный союз | 6,24%–10,24% | от 12 до 60 месяцев | 1 000–50 000 долл. США США |

| Федеральный кредитный союз ВМФ | 7,49%–18,00% | До 60 месяцев | 250–50 000 долларов США |

| Кредитный союз PenFed | 7,74%–17,99% | от 12 до 60 месяцев | 600–50 000 долл. США |

Также рассмотрите альтернативные кредиты до зарплаты: Федеральные кредитные союзы могут предлагать альтернативные кредиты до зарплаты (PAL): эти кредиты в небольших долларах на сумму до 2000 долларов США с максимальной годовой процентной ставкой 28% со сроком погашения от одного до 12 месяцев. . Эти кредиты регулируются Национальной администрацией кредитных союзов (NCUA), поэтому узнайте в местном отделении кредитного союза, предлагаются ли они.

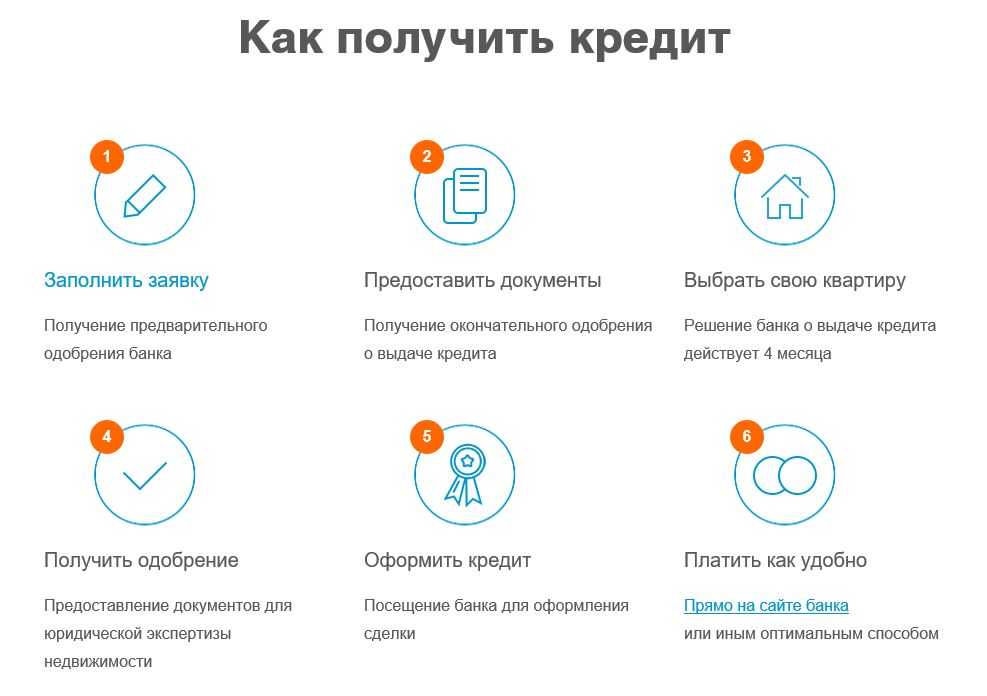

Как подать заявку на получение кредита на нужду

В зависимости от кредитора, подача заявки на получение кредита на нужду, скорее всего, будет включать в себя тот же процесс, что и поиск традиционных личных кредитов.

| 1. Проверьте свой кредитный рейтинг | Ваш кредитный рейтинг и отчет являются первыми показателями вашей способности погасить свой долг. Тем не менее, кредиторы, предоставляющие ссуды в трудных условиях, могут захотеть учесть вашу банковскую историю, если на ваш кредит или доход повлияли ваши текущие трудности. |

| 2. Пройдите предварительную квалификацию у нескольких кредиторов | Предварительный квалификационный отбор не всегда возможен для кредитов с трудными условиями, но самые авторитетные кредитные компании предлагают его. Таким образом, вы можете подтвердить свое право на участие и получать котировки ставок, не влияя на ваш кредит. |

| 3. Сравните свои кредитные предложения | Надеюсь, у вас будет хотя бы несколько котировок для сравнения, прежде чем выбрать кредитора. Несмотря на то, что APR являются ключевыми, не ограничивайтесь ставками и сборами, чтобы убедиться, что все аспекты кредита на покрытие трудностей соответствуют вашим потребностям. |

| 4. Официально подайте заявку в предпочитаемый вами кредитор | После того, как вы выберете конкретного кредитора, вам будет предложено подтвердить свою информацию и отправить жесткий кредитный запрос, который может временно повлиять на ваш кредитный рейтинг. Надеюсь, вы сохраните одобрение, которое вам предложили во время предварительной квалификации. |

| 5. Подпишите закрывающие документы | Теперь вы всего в нескольких подписях от получения средств и начала погашения. Убедитесь, что у вас есть план, чтобы не отставать от ваших ежемесячных взносов, чтобы кредит помог вам преодолеть трудности, не нанося вреда вашей кредитной истории. |

| Для получения дополнительной информации см.: Как подать заявку на получение личного кредита в 5 шагов | |

Альтернативы взятию ссуды на нужду

Взять ссуду наличными не всегда возможно, если вам нужны деньги, чтобы пережить финансовые трудности. Вот несколько других способов найти финансовую помощь, когда она вам понадобится:

Вот несколько других способов найти финансовую помощь, когда она вам понадобится:

- Программы помощи банкам

- 401(k) снятие средств в трудных условиях

- Приложения для выдачи зарплаты

- Заем под залог жилья или кредитная линия

Подайте заявку на участие в программах помощи нуждающимся через свой банк или кредитный союз

Многие финансовые учреждения предлагают такие программы, как отсрочка погашения кредита и освобождение от комиссий для клиентов, испытывающих финансовые трудности. Если вы имеете право на участие в программе экстренной помощи, вы можете претендовать на помощь, когда речь идет об оплате ипотеки, личного кредита, автокредита или даже кредитной карты.

Программы помощи в трудных условиях варьируются от места к месту, поэтому свяжитесь с вашим финансовым учреждением, если у вас возникнут проблемы с выплатой кредита или с балансом вашей кредитной карты. Воздержание от кредитной карты может быть хорошим краткосрочным решением.

Коронавирусные трудности: Для получения дополнительной информации о кредитах или программах, предлагаемых банками и кредиторами в условиях пандемии коронавируса, посетите сайт www.lendingtree.com/coronavirus.

Рассмотрите возможность снятия средств по программе 401(k) для работы в трудных условиях

Возможно, вы сможете получить доступ к средствам, заблокированным в вашем пенсионном фонде, если вы имеете право на получение выплаты по программе 401(k) для выплаты в связи с трудностями . Квалификационные обстоятельства включают:

- Медицинские расходы

- Похоронные расходы

- Расходы на образование, такие как плата за обучение или проживание и питание

- Расходы, связанные с покупкой или ремонтом дома (за исключением платежей по ипотеке)

- Расходы, связанные с предотвращением выселения или обращения взыскания

Сумма, которую вы снимаете, обычно ограничивается тем, что необходимо для покрытия расходов. Вам не нужно погашать снятие средств, но вы потеряете деньги из своего пенсионного фонда. Кроме того, вам, возможно, придется платить подоходный налог, а также штраф в размере 10% за досрочное снятие средств, если вы моложе 59 лет.½.

Вам не нужно погашать снятие средств, но вы потеряете деньги из своего пенсионного фонда. Кроме того, вам, возможно, придется платить подоходный налог, а также штраф в размере 10% за досрочное снятие средств, если вы моложе 59 лет.½.

Загрузите приложение для авансирования зарплаты

Такие приложения, как Earnin, предоставляют вам доступ к деньгам из предстоящей зарплаты в зависимости от уже отработанных часов. Итак, если вы работаете и вам просто нужна небольшая сумма денег, чтобы продержаться до следующей зарплаты, вы можете рассмотреть возможность использования приложения .

Большинство приложений для предоплаты предлагают свои услуги бесплатно и без проверки кредитоспособности, хотя некоторые взимают ежемесячную плату или запрашивают добровольные чаевые. Также могут быть ограничения в зависимости от того, где вы работаете и работаете.

Приложения для авансового платежа должны использоваться в крайнем случае, а не в обычном режиме. В конце концов, если вам постоянно нужно занимать деньги до того, как вам заплатят, это может означать, что ваш бюджет нуждается в исправлении.

В конце концов, если вам постоянно нужно занимать деньги до того, как вам заплатят, это может означать, что ваш бюджет нуждается в исправлении.

Кредит под залог дома или кредитная линия

Если вы являетесь домовладельцем, вы потенциально можете профинансировать свой выход из трудной ситуации, используя капитал, который вы вложили в свою собственность. Ссуда под залог недвижимости или кредитная линия дадут приток денежных средств за счет необходимости добавлять сумму обратно во «вторую ипотеку».

Минусы заимствования таким образом — затраты на закрытие и тот факт, что вы можете потерять свой дом, если не сможете вносить платежи в будущем.

Часто задаваемые вопросы: Ссуды на нужды

- Как я могу использовать ссуду на нужды?

- Могу ли я получить кредит на нужду, если я безработный?

- Насколько велики кредиты на нужды?

- Что делать, если я не могу претендовать на получение кредита на нужду?

- Влияют ли кредиты на тяжелые условия на мой кредит?

Как я могу использовать кредит на нужду?

Как и личный кредит, кредит на нужду можно использовать так, как вы считаете нужным. Например, один заемщик может использовать средства, вырученные от ссуды, для выплаты арендной платы своему арендодателю, в то время как другой может наверстать упущенное по счетам по кредитной карте. Ответственное использование кредита на нужду, конечно же, гарантирует, что вы преодолеете любые проблемы с вашим финансовым положением и окажетесь в лучшем положении, чтобы погасить свой новый долг.

Например, один заемщик может использовать средства, вырученные от ссуды, для выплаты арендной платы своему арендодателю, в то время как другой может наверстать упущенное по счетам по кредитной карте. Ответственное использование кредита на нужду, конечно же, гарантирует, что вы преодолеете любые проблемы с вашим финансовым положением и окажетесь в лучшем положении, чтобы погасить свой новый долг.

Могу ли я получить ссуду на нужду, если я безработный?

Несмотря на то, что безработный может получить безработный кредит, это, безусловно, сложнее. Кредиторы рассматривают такие факторы, как ваш кредитный отчет и отношение долга к доходу, как свидетельство того, можете ли вы (или не можете) позволить себе погашение кредита. Без стабильного дохода может быть трудно получить одобрение кредитора. С учетом сказанного, некоторые более мелкие финансовые учреждения, предлагающие ссуды в связи с коронавирусом, могут полагаться на другие факторы, такие как ваша банковская история, если вы недавно потеряли часть или весь свой доход. Также может помочь подача заявки с кредитоспособным созаявителем или поручителем.

Также может помочь подача заявки с кредитоспособным созаявителем или поручителем.

Насколько велики кредиты на нужды?

Суммы ссуды в трудных условиях варьируются от сотен долларов до 5000 долларов. Это относительно небольшой кредит, который может помочь вам справиться с трудностями, встать на ноги и погасить свой долг в срок.

Что делать, если я не могу претендовать на получение кредита на нужду?

Если вы не можете претендовать на получение ссуды в трудную минуту самостоятельно, вы можете заручиться помощью созаемщика или поручителя, который является кредитоспособным. В противном случае вы можете полагаться на альтернативы, такие как кредиты 401 (k) или кредиты под залог дома. В качестве еще более краткосрочного решения вы можете поговорить со своим банком или кредитным союзом о его программах помощи в трудных условиях или загрузить надежное приложение, которое позволит вам увеличить вашу следующую зарплату.

Влияют ли ссуды на невыплату долга на мою кредитоспособность?

Как и в случае с другими вариантами финансирования, ссуды на нужду могут положительно или отрицательно повлиять на ваш кредитный отчет. Вносите платежи вовремя, и ваш кредитный рейтинг улучшится. Пропустите платежи по кредиту, и вас могут ожидать еще одни трудности. Прежде чем брать кредит, поговорите со своими потенциальными кредиторами о том, как они будут сообщать информацию о вашем кредите в основные кредитные бюро.

Вносите платежи вовремя, и ваш кредитный рейтинг улучшится. Пропустите платежи по кредиту, и вас могут ожидать еще одни трудности. Прежде чем брать кредит, поговорите со своими потенциальными кредиторами о том, как они будут сообщать информацию о вашем кредите в основные кредитные бюро.

Поделиться статьей

Получите персональные кредитные предложения от 5 кредиторов за считанные минуты

Рекомендуемое чтение

Кредиты на нужды: 4 варианта для рассмотрения, а также альтернативы

Обновлено 26 января 2022 г.

Кредиты на нужды — это персональные ссуды, которые часто имеют более выгодные условия, но получение кредита на нужды (или обычного личного кредита) может быть затруднено.

ЧИТАТЬ ДАЛЕЕ

Как получить личный кредит с плохой кредитной историей

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Заемщикам с плохой кредитной историей, возможно, придется предпринять дополнительные шаги, чтобы претендовать на персональный кредит или получить более выгодную ставку.

Последнее обновление: 11 октября 2022 г.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Содержание

- 5 шагов для получения кредита с плохой кредитной историей

- Как плохая кредитная история влияет на заявку на кредит

- Где взять кредит с плохой кредитной историей

- Расчет платежей по кредиту с плохой кредитной историей

Содержание

- 5 шагов для получения потребительского кредита с плохой кредитной историей

- Как плохая кредитная история влияет на заявку на потребительский кредит

- Где взять кредит с плохой кредитной историей

- Расчет платежей по кредиту с плохой кредитной историей

Низкий кредитный рейтинг не должен мешать вам получить личный кредит для покрытия чрезвычайных ситуаций или консолидации долгов.

Заемщикам с плохой кредитной историей (балл 629 или ниже), возможно, придется приложить дополнительные усилия, чтобы получить квалификацию, но это может помочь вам получить одобрение и снизить процентную ставку.

5 шагов, чтобы получить потребительский кредит с плохой кредитной историей

Проверьте свой кредит. Кредиторы обычно предъявляют требования к минимальному кредитному рейтингу, и вам могут отказать, если вы не соответствуете им. Многие финансовые компании, в том числе NerdWallet, предоставляют бесплатный доступ к вашему кредитному рейтингу, а Annualcreditreport.com предлагает бесплатный подробный анализ вашей кредитной истории на протяжении многих лет. Вы можете найти ошибки в своем отчете, и их исправление может повысить вашу кредитоспособность.

Сравните кредиторов. Нет двух кредиторов с одинаковыми требованиями к заемщикам или ставками, поэтому стоит сравнить несколько вариантов.

Лучшие кредиторы с плохой кредитной историей предлагают ставку, которую вы можете себе позволить, и другие полезные функции, такие как инструменты для создания кредита, быстрое финансирование или мобильное приложение для управления платежами по кредиту.

Лучшие кредиторы с плохой кредитной историей предлагают ставку, которую вы можете себе позволить, и другие полезные функции, такие как инструменты для создания кредита, быстрое финансирование или мобильное приложение для управления платежами по кредиту.Предварительная квалификация. Предварительная квалификация показывает вам, какую ставку, сумму кредита и срок погашения ожидать, и это не влияет на ваш кредитный рейтинг. Это особенно полезно, если вы пытаетесь определить, имеете ли вы право на получение кредита, и хотите сравнить предложения. Многие онлайн-кредиторы и банки предлагают эту функцию.

Добавьте в свое приложение. Совместно подписанные и обеспеченные кредиты могут помочь вам получить квалификацию или получить более низкую ставку по личному кредиту. При совместно подписанном личном кредите в заявку добавляется кредитная информация и информация о доходах другого человека, и это лицо соглашается выплатить кредит, если заемщик не может. Обеспеченные кредиты позволяют вам предложить залог — обычно автомобиль или сберегательный счет — который кредитор может взять, если кредит не будет погашен.

Подать заявку. Полезно заранее собрать документы, необходимые для подачи заявки на кредит, чтобы ускорить процесс. Это могут быть формы W-2, платежные квитанции, финансовые отчеты и ваш номер социального страхования. Некоторые кредиторы дадут вам решение в тот же или на следующий день после подачи заявки.

Узнайте, имеете ли вы право на получение личного кредита, не влияя на ваш кредитный рейтинг не только одобрить ли его, но и какую процентную ставку взимать и сколько денег вам одолжить.

Низкий кредитный рейтинг говорит кредитору, что у вас, возможно, были трудности с выплатами по кредитным картам или другим долгам в прошлом, поэтому кредитор может брать на себя больший риск, одалживая вам деньги. Это приведет к тому, что кредитор отклонит вашу заявку или одобрит небольшой кредит с высокой годовой процентной ставкой. Если вам не нужен кредит срочно, найдите время, чтобы создать свой кредит до подачи заявки.

Вот средние APR для заемщиков в каждой кредитной группе.

Как твой кредит? | Диапазон оценок | Годовая оценка |

Отлично | 720-850. | 10,6%. |

690-719. | 15,7%. | |

630-689. | 19,4%. | |

300-629. | 25,2%. |

Источник: средние ставки основаны на совокупных анонимных данных о предложениях от пользователей, прошедших предварительную квалификацию на рынке кредиторов NerdWallet с 1 марта 2022 года по 31 августа 2022 года. кредитор. Самые низкие кредитные баллы — обычно ниже 500 кредитных баллов — вряд ли будут соответствовать требованиям. Информация в этой таблице относится только к кредиторам с годовой процентной ставкой ниже 36%.

Каждый кредитор оценивает кредитный рейтинг по-разному. Соотношение вашего долга к доходу, история занятости и даже то, арендуете ли вы свой дом или владеете им, также могут быть учтены в заявлении.

Где взять кредит с плохой кредитной историей

Кредитные союзы. Вы должны быть членом кредитного союза, чтобы брать у него кредит, но это одно из лучших мест, куда можно обратиться, если у вас плохой кредит.

Кредитные союзы при принятии решения учитывают историю заявителя на получение ссуды как члена, а это означает, что хорошие отношения с кредитным союзом могут помочь в одобрении.

Вы также можете получить более низкую ставку в кредитном союзе, зарегистрированном на федеральном уровне, поскольку предел годовой процентной ставки составляет 18%. Ставки других кредиторов могут доходить до 36%.

Кредиторы онлайн. Некоторые онлайн-кредиторы, такие как Avant и Universal Credit, кредитуют заемщиков с плохой кредитной историей. Онлайн-кредиторы могут включать удобные для потребителя функции, такие как быстрое финансирование и советы, которые помогут увеличить вашу кредитоспособность.

Лучше всего сравнивать онлайн-кредиты с предложениями других типов кредиторов, чтобы найти самую низкую ставку.

🤓 Ботанический совет

Некоторые кредиторы с плохой кредитной историей взимают комиссию за выдачу кредита, которая обычно составляет от 1% до 10% от суммы кредита. Большинство кредиторов берут комиссию по кредиту перед тем, как внести средства на ваш счет, а это означает, что вы можете получить меньше денег, чем ожидали. Если плата включена, убедитесь, что оставшейся суммы кредита достаточно для покрытия ваших расходов.

Избегайте кредитов без проверки кредитоспособности

Может показаться заманчивым брать взаймы у кредитора, который даже не смотрит на вашу кредитную историю, но эти кредиторы часто предоставляют грабительские рассрочки под высокие проценты или кредиты до зарплаты.

Кредитор, который не просматривает такую информацию, как ваш кредитный рейтинг, не полностью оценивает вашу способность погасить кредит. Некоторые кредиторы, которые предлагают ссуды без проверки кредитоспособности, заманивают заемщиков в ловушку долгового цикла, взимая высокие ставки, которые делают платежи недоступными, заставляя их снова брать кредиты, когда наступает срок платежа.

Рассчитать платежи по кредиту с плохой кредитной историей

Узнайте ежемесячный платеж по кредиту и общую сумму процентов, прежде чем брать кредит. Своевременные платежи могут помочь вам создать кредит, а пропущенные платежи могут еще больше повредить вашему кредиту. И знание того, сколько вы будете платить в виде общих процентов, может помочь вам решить, стоит ли ссуда того.

Многие кредиторы позволяют вам предварительно просмотреть платежи по кредиту во время предварительного отбора, но вы также можете использовать персональный кредитный калькулятор, чтобы получить оценку.

Часто задаваемые вопросы

Какой кредит легче всего получить с плохой кредитной историей?

Обеспеченные, совместно подписанные и совместные кредиты легче всего получить с плохой кредитной историей. Обеспеченный кредит требует залога, такого как автомобиль или сберегательный счет, который кредитор может взять, если вы не погасите его.

Лучшие кредиторы с плохой кредитной историей предлагают ставку, которую вы можете себе позволить, и другие полезные функции, такие как инструменты для создания кредита, быстрое финансирование или мобильное приложение для управления платежами по кредиту.

Лучшие кредиторы с плохой кредитной историей предлагают ставку, которую вы можете себе позволить, и другие полезные функции, такие как инструменты для создания кредита, быстрое финансирование или мобильное приложение для управления платежами по кредиту.