Как заработать кредитную историю: Как сделать кредитную историю с нуля и не испортить её

Содержание

Как сделать кредитную историю с нуля и не испортить её

Для жизни

Малому бизнесу

При рассмотрении заявки на кредит банки оценивают благонадежность клиента с учетом сведений о его доходах, имуществе, кредитной истории. Отсутствие кредитной истории не является решающим фактором для отказа, но может снизить шансы на одобрение серьезного займа, например ипотеки. Когда и как начинает формироваться кредитная история, можно ли создать её самостоятельно и для чего это нужно — читайте в нашем материале.

Стать клиентом

Зачем нужна кредитная история

Кредитная история — запись обо всех долговых обязательствах физлица, сформированная на основе сведений о заключенных им кредитных договорах. Основу кредитной истории составляют именно данные про кредитам, кредитным картам и займам, но в нее могут попадать сведения и о других задолженностях — исковых требованиях по невыплаченным алиментам или задолженностям по ЖКХ.

Кредитная история формируется источниками — банками, микрофинансовыми организациями, органами власти, физлицами и коммерческими организациями, и позволяет оценить уровень финансовой дисциплины физлица. Она нужна, чтобы:

- кредитно-финансовые организации могли проверить, как вы справлялись с займами ранее, уточнить вашу текущую финансовую нагрузку и оценить риски невозврата средств по новым договорам

- лизинговые компании оценили вероятность невыплат по договору при наличии у физлица иных кредитных обязательств

- компании каршеринга открыли доступ к своим услуга

Получить полный отчет по кредитной истории можно только с письменного согласия субъекта. Однако немотивированный отказ в предоставлении сведений может повлечь отказ в предоставлении услуг или выдаче кредита.

Со скольки лет начинает формироваться кредитная история

P» color=»brand-primary»>Формирование кредитной истории начинается с первого финансового события, переданного источником, но не ранее, чем субъекту исполнится 18 лет: до этого возраста оформить займ нельзя даже в микрофинансовой организации.Если человек никогда не обращался в банк за кредитом или за кредитной картой, у него нет долгов перед третьими лицами, организациями и судебных взысканий — его кредитная история не формируется вообще. В этом случае она начнется тогда, когда вы впервые обратитесь за кредитом.

Поданные, но отклоненные кредитно-финансовой организацией или одобренные, но после этого отмененные самим физлицом заявки на кредиты и карты в истории отразятся. Также в ней могут быть отражены сведения, попавшие туда по ошибке или в результате мошеннический действий:

- если у вас есть полный тезка, имеющий задолженности, они могут быть ошибочно отражены в вашей истории

- если вы потеряли паспорт или кто-то воспользовался вашими личными данными и пробовал оформить кредит на ваше имя, но сведения не прошли проверку безопасности, отказ будет отражен в вашей КИ

- если вы поддались на уловки мошенников и на ваши данные была открыта карта или оформлен другой банковский продукт

Недостоверные сведения можно оспорить, подав заявку на исправление КИ в бюро, где она хранится. Заявление сопровождается документами, подтверждающими факт ошибки. На принятие решение БКИ отведено 30 дней.

Какой срок кредитной истории имеет значение

Сама кредитная история хранится 10 лет, с января 2022 года срок хранения записей в БКИ составит 7 лет. Но какой период оценивает банк при принятии решения?

В открытом доступе таких сведений нет: банки не разглашают сведения о технологии скоринга — методологии оценки благонадежности заемщика. Доступа к этой информации нет ни у ЦБ, ни у Бюро кредитных историй. Можно лишь допустить, что значение имеет весь обозримый интервал, поэтому важно следить за своей КИ и стараться сохранять ее положительной.

Доступа к этой информации нет ни у ЦБ, ни у Бюро кредитных историй. Можно лишь допустить, что значение имеет весь обозримый интервал, поэтому важно следить за своей КИ и стараться сохранять ее положительной.

При этом сказать, что для банка интереснее тот клиент, чья кредитная история больше, тоже нельзя. Важен не интервал, а отсутствие негативных записей. Если чьей-то истории 10 лет, и она включает несколько записей о займах в МФО, просроченный кредит в банке или судебные взыскания, такая история может быть оценена ниже, например, трехлетней, в которой один одобренный кредит, который исправно выплачивается. Срок имеет значение только при равном качестве КИ.

Как создать кредитную историю с нуля

Самый частый случай, когда необходима кредитная история — подача заявки на ипотеку или автокредит. Чем больше сумма в заявке, тем больше гарантий хочет получить кредитор, поэтому заемщики оцениваются более серьезно.

Если вы планируете крупную покупку в кредит, можно начать формировать свою КИ самостоятельно. При этом важно:

- при любом из выбранных способов не допускать просрочек по обязательствам;

- не брать несколько кредитов или микрозаймов сразу;

- не подавать несколько запросов на кредитование одновременно;

- не выступать созаемщиком или поручителем по кредитам третьих лиц, в чьей платежеспособности вы не уверены;

- вовремя оплачивать ЖКХ, связь, любые штрафы, если они появляются;

- не нарушать условия договора со страховыми компаниями, каршерингом;

- не нарушать законодательство РФ.

Открыть кредитную историю самостоятельно поможет покупка товаров в рассрочку, оформление кредитной карты, получение займа в МФО. Рассмотрим эти и другие способы подробнее.

Рассрочка

P» color=»brand-primary»>В рассрочку без переплаты можно оформить покупку бытовой техники, гаджетов, туристической поездки. Главное условие — оформить эту рассрочку с привлечением банка: представители работают во всех крупных магазинах. При заключении договора напрямую с продавцом сведения в кредитную историю не попадут — магазины могут стать источником формирования кредитной истории только в случае вашей задолженности и обращения с требованием о взыскании стоимости товара по договору в суд.После заключения договора выплачивайте долг аккуратно и по сроку. Рассрочка не приводит к удорожанию, поэтому не погашайте сумму до срока: пусть в вашей истории появится больше положительных записей.

Кредитная карта

Один из приоритетных способов формирования чистой и положительной кредитной истории. Кредитные карты имеют несколько плюсов: беспроцентный льготный период, возобновляемый лимит, возможность погашения карты произвольными суммами, а также доступ к программам лояльности. Например, в Райффайзен Банке можно оформить карту с льготным периодом 110 дней. Ее могут получить как текущие, так и новые клиенты банка.

Например, в Райффайзен Банке можно оформить карту с льготным периодом 110 дней. Ее могут получить как текущие, так и новые клиенты банка.

Используйте кредитную карту для расчета по всем ежедневным платежам, включая покупки в магазинах и онлайн в России и за рубежом, оплату ЖКХ и репетиторов для ребенка, расчет в ресторанах и за услуги связи, и погашайте задолженность в течение более чем 3 месяцев, продолжая пользоваться доступным лимитом. Возвращать долг по кредитной карте можно и в течение льготного периода, и минимальным платежом, который каждый месяц рассчитывает банк с учетом израсходованного лимита. Главное — не допускать просрочек.

Потребительский кредит

Небольшой кредит на личные нужды в некоторых банках можно получить с минимальным пакетом документов. Для одобрения заявки необходимо предоставить справку о доходах. Но если у вас нет официального трудоустройства, вы находитесь в отпуске — можно подать заявку на потребительский кредит в Райффайзен Банке, предоставив подтверждение доходов с помощью сайта Госуслуги.

От кредитной карты потребительский кредит отличается сформированным графиком погашения задолженности. Если картой вы пользуетесь тогда, когда вам необходимо, долг по кредиту, даже если вы еще не потратили эти средства, необходимо погашать уже с первого месяца после его получения, выплачивая тело долга и процент. Отсрочек и льготных периодов нет, зато ставка по кредиту заметно ниже, чем по кредитной карте, что является преимуществом данного продукта.

Для формирования положительной кредитной истории желательно выплатить кредит согласно графику без просрочек и не используя досрочного погашения.

Займ с обеспечением

Вариант для тех, кто только начинает работать или имеет перерыв в официальном трудоустройстве более 6 месяцев, что не позволяет подтвердить доходы по форме банка.

При наличии в собственности движимого или недвижимого имущества можно предоставить обеспечение в банк и получить свой первый кредит, который откроет кредитную историю. Ставки по таким кредитам обычно выше, поэтому если у вас нет реальной потребности в финансировании, оформите минимальную сумму на минимально доступный срок. Гасить кредит под залог имущества тоже заранее не стоит, поэтому берите такую сумму, которая не перегрузит ваш бюджет и позволит рассчитаться с долгом по графику. В истории это в любом случае сформирует положительную запись.

Ставки по таким кредитам обычно выше, поэтому если у вас нет реальной потребности в финансировании, оформите минимальную сумму на минимально доступный срок. Гасить кредит под залог имущества тоже заранее не стоит, поэтому берите такую сумму, которая не перегрузит ваш бюджет и позволит рассчитаться с долгом по графику. В истории это в любом случае сформирует положительную запись.

Займ в МФО

Микрофинансовые организации одобряют займы проще, чем банки. Для открытия кредитной истории можно воспользоваться их услугами, но стоит помнить, что в МФО высокие проценты за пользование заемными деньгами, невыплаченные задолженности нельзя рефинансировать в банках, а наличие множественных займов в МФО может стать негативным фактором в кредитной истории. Если человек часто прибегает к услугами МФО несмотря на заметную переплату, это может быть косвенным свидетельством того, что ему отказывают банки, а значит, станет причиной более тщательной проверки и более жестких условий по выдаваемому кредиту.

Можно ли переделать кредитную историю заново?

Это достаточно сложно. Удалить негативные записи из истории можно только в том случае, если они попали туда по ошибке.

Все прочие записи хранятся положенное число лет с момента передачи сведений о финансовом событии в Бюро кредитных историй. То есть чтобы удалить негативную запись, появившуюся по вашей вине, необходимо ждать весь этот срок. Поэтому при создании своей кредитной истории, помните, что:

- каждая просрочка будет отражена как негативный фактор, который может привести к отказу в выдаче кредита

- на основании отказа одной организации может вынести отрицательное решение вторая

- систематические отказы существенно снижают качество кредитной истории, из-за чего вы не сможете претендовать на льготные условия по кредитам или даже получить кредит вообще

Если ваша кредитная история положительная, но небольшая, допустим — всего год, повысить шансы на одобрение кредита помогут:

- большой официальный доход;

- постоянное место работы не менее 1 года, высокая должность;

- наличие созаемщика с хорошими доходами;

- наличие залога;

- наличие средств на первоначальный взнос от 15%;

- дебетовая карта банка, куда вы обращаетесь за кредитом;

- наличие депозита, ИИС или вклада в этом же банке.

Безусловно, кредитная история не является единственным критерием, по которому банк оценит вас, как заемщика, и решит одобрить или отклонить вашу заявку. Но ее наличие полезно с точки зрения оценки вашей исполнительности в отношении кредитных обязательств.

Источники

1. Предоставление сведений из Центрального каталога кредитных историй о бюро кредитных историй, в котором (которых) хранится кредитная история субъекта кредитной истории https://www.gosuslugi.ru/329476

2. Кредитные истории | Банк России https://www.cbr.ru/faq/credit_h/

3. Законопроект № 724741–7 О внесении изменений в Федеральный закон «О кредитных историях» в части модернизации системы формирования кредитных историй https://sozd.duma.gov.ru/bill/724741–7

Законопроект № 724741–7 О внесении изменений в Федеральный закон «О кредитных историях» в части модернизации системы формирования кредитных историй https://sozd.duma.gov.ru/bill/724741–7

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2022 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

LinkList.P» color=»brand-primary»>Кодекс корпоративного поведения RBI GroupЦентр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2022 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17. 02.2015.

02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Как быстро повысить кредитный рейтинг в кредитной истории — все способы

Преобладающему числу россиян сложно обойтись без финансовой помощи банков, особенно при желании обзавестись новым жильем или автомобилем. Чтобы после подачи заявки на кредит не последовал неожиданный отказ, необходимо контролировать собственное кредитное досье, особое внимание уделяя такому показателю, как кредитный рейтинг.

Как узнать свой кредитный рейтинг?

Факторы, влияющие на кредитный рейтинг

Как быстро поднять кредитный рейтинг в кредитной истории?

Как узнать, почему падает кредитный рейтинг?

Ни один заемщик не задается целью снизить персональную оценку. А вот как улучшить кредитный рейтинг знают не все. Поделимся рецептами, реально позволяющими восстановить финансовое реноме.

Как узнать свой кредитный рейтинг?

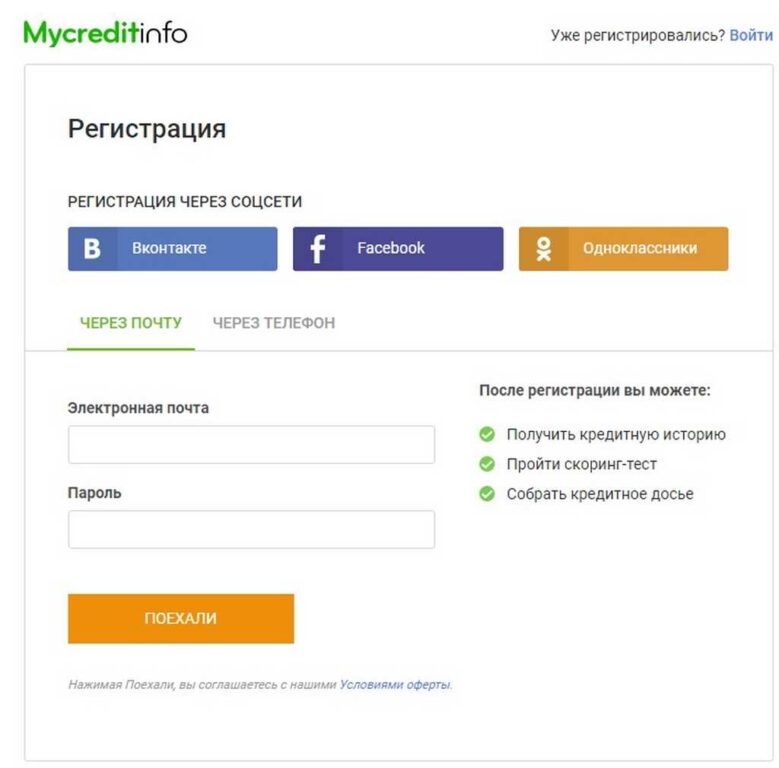

Совет о том, что “спасение утопающих — дело рук самих утопающих”, все еще актуален. В интересах заемщика — систематически отслеживать состояние кредитной истории, чтобы понимать актуальное значение оценочного балла. Тем более что сделать это несложно. Достаточно:

- Узнать в каком бюро кредитных историй хранится кредитная история, отправив бесплатный запрос в Центральный каталог кредитных историй.

- Отправить заявку в соответствующее БКИ, что можно сделать:

- бесплатно два раза в год;

- платно неограниченное количество раз.

- Получить кредитный отчет в печатном или электронном виде.

- Изучить рейтинговую оценку.

- Принять меры по ее улучшению.

Способы проверки КИ в БКИ

Кредитная история, содержащая такой важный параметр, как кредитный рейтинг, формируется в специально созданных для этого процесса организациях — бюро кредитных историй. Информацию в БКИ передают любые финансово-кредитные организации, с которыми успешно или безуспешно взаимодействует заемщик.

Субъект кредитной истории имеет право получать по первому требованию актуальный отчет о состоянии своей кредитной истории. Содержащей:

- кредитный рейтинг и его характеристику;

- текущий платежный статус;

- информацию по активным и закрытым кредитам;

- факты просрочек;

- сведения о запросах кредитной истории;

- судебные решения.

Задача клиента — отправить заявку в бюро на предоставление кредитной истории. Сделать это можно различными способами:

- лично обратиться в отделение БКИ;

- написать письмо;

- отправить телеграмму.

Клиенты Сбербанка могут в режиме онлайн отправить заявку в аффилированное БКИ и по истечении нескольких минут получить подробный отчет.

Важно понимать, что отправить запрос вправе только сам субъект КИ. Поэтому запросы, отправленные посредством почтовой связи, должны быть заверены: письма — нотариусом, телеграммы — оператором.

Факторы, влияющие на кредитный рейтинг

Кредитный рейтинг зависит прежде всего от показателей:

- Дисциплинированности и ответственности заемщика в плане исполнения, взятых на себя кредитных обязательств.

- Общего периода кредитования, то есть периода использования заемщиком банковских ссуд: чем период длительнее, тем степень доверия к клиенту выше.

- Частоты обращения за финансовой помощью. Если заемщик массово рассылает заявки, он создает себе имидж человека, постоянно нуждающегося в деньгах в связи с тем, что он не умеет жить по средствам.

- Размера текущей задолженности по отношению к уровню дохода.

Закредитованность не позволит получить новый займ.

Закредитованность не позволит получить новый займ. - Видов займов — финансовые группы чаще доверяют клиентам, которые оформляют разные банковские продукты.

Как быстро поднять кредитный рейтинг в кредитной истории?

Переписать или внести изменения в сформированное кредитное досье нельзя ни платно, ни бесплатно. Изменить кредитную историю в лучшую сторону, тем самым подняв значения рейтингового балла, можно путем внесения новых положительных записей, свидетельствующих о получении новых кредитных продуктов и ответственном отношении к погашению долга.

Перед тем, как увеличить кредитный рейтинг, стоит знать, что не следует спешить с закрытием долга. В данном случае важна каждая положительная запись.

Проверка кредитного отчета в БКИ

Чтобы разработать тактику улучшения собственного финансового реноме, нужно начинать с запроса, получения и изучения кредитной истории.

Важно убедиться, что все записи соответствуют действительности.

Своевременное погашение задолженностей

Следите внимательно за сроками погашения задолженности. Старайтесь вносить ежемесячный платеж не в дату, указанную в графике, а за 2-3 дня предшествующие ей. Это позволит на своевременное погашение не повлиять форс-мажорным обстоятельствам: выходным дням, техническим неполадкам, отсутствию электричества.

Именно показатель платежей оказывает решающую роль при расчете кредитного рейтинга.

Займ в МФО

Оформление займа в МФО — реальный шаг для повышения кредитного рейтинга:

- одобрение займа позволит продемонстрировать финансовую активность;

- аккуратность в исполнении обязательств — дисциплинированность и надежность.

Закрытые вовремя новые кредитные договоры непременно повлияют на рост оценочного балла.

Кредитная карта

Как говорят эксперты, кредитные карты выдаются заемщикам, имеющим кредитный рейтинг, даже не нулевой, а уходящий в минус. Пользуясь кредитными средствами для безналичного расчета и вовремя пополняя баланс, можно реабилитироваться и претендовать на улучшенную оценку.

Пользуясь кредитными средствами для безналичного расчета и вовремя пополняя баланс, можно реабилитироваться и претендовать на улучшенную оценку.

Совет: Активно пользуйтесь кредиткой, но не опустошайте ее ресурс, более чем на 80%.

Микрокредит в банке

Имея низкий рейтинг, не стоит усугублять ситуацию и подавать заявку, заранее обреченную на неудачу. Начинать нужно с малого:

- рассчитать собственные финансовые возможности;

- подобрать оптимальную микрокредитную программу;

- оформить экспресс-займ, не предусматривающий изучения кредитной истории;

- погашать его своевременно.

Стоит понимать, что условия микрокредита не будут отличаться особой привлекательностью. Но для достижения поставленной цели иногда приходится преодолевать и не такие препятствия.

Товары в рассрочку

Разнообразьте кредитную историю покупкой в кредит. Ведь торговые сети позволяют приобрести товары в рассрочку, даже без каких-либо переплат.

Иногда весьма несущественная ссуда способна перестроить кредитный рейтинг.

Как узнать, почему падает кредитный рейтинг?

Нередко платежеспособные заемщики, отличающиеся финансовой дисциплинированностью, удивляются тому, что их рейтинг в БКИ постоянно понижается. Причин этого может быть несколько:

- Изменились критерии оценки заемщика в бюро.

- В кредитную историю закралась ошибка.

- Имеются неучтенные заемщиком долги по налогам, штрафам, коммунальным платежам.

- Приставы возбудили исполнительное производство, и информация об этом попала в БКИ.

Если кредитный рейтинг постепенно стремится к “0”, не нужно долго задаваться вопросом: “Что делать?” — необходимо действовать:

- Запросить кредитную историю и тщательно изучить все пункты.

- При наличии ошибок, собрать доказательную базу и потребовать БКИ исправить их.

- При обнаружении несуществующего кредита, взятого на ваше имя, обращаться в полицию и суд.

- Проверить наличие неизвестной задолженности на сайтах ФНС и ФССП, и при наличии — погасить ее в режиме онлайн.

Стоит помнить, что копеечный неучтенный долг, может стать причиной понижения рейтинга и препятствием на пути получения необходимого кредита.

9 способов быстро создать и улучшить свой кредит

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вы можете добавить до 100 баллов за такие советы, как оплата картами чаще одного раза в месяц и исправление ошибок в кредитном отчете.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Если ваш кредитный рейтинг ниже, чем вам хотелось бы, возможно, существуют быстрые способы его поднять. В зависимости от того, что удерживает его, вы можете относительно быстро набрать до 100 очков.

Баллы в «удовлетворительном» и «плохом» диапазоне кредитного рейтинга могут привести к впечатляющим результатам.

Знайте, как оценивается ваш кредит

Узнавайте свой бесплатный балл и факторы, влияющие на него, а также советы о том, как продолжать его наращивать.

Реалистичны ли 100 баллов?

Если у вас низкий балл, у вас больше шансов быстро заработать, чем у человека с хорошей кредитной историей.

Реалистично ли повышение на 100 пунктов? Род Гриффин, старший директор по общественному образованию и защите интересов кредитного бюро Experian, говорит, что да. «Чем ниже оценка человека, тем больше вероятность, что он достигнет повышения на 100 баллов», — говорит он. «Это просто потому, что есть гораздо больше преимуществ, и небольшие изменения могут привести к большему увеличению баллов».

Вот несколько стратегий для быстрого улучшения вашей кредитной истории:

1. Стратегически оплачивайте остатки по кредитной карте

2. Попросите увеличить кредитный лимит

3. Станьте авторизованным пользователем

4. Своевременно оплачивайте счета

5. Оспаривать ошибки в кредитном отчете

6. Работать с инкассо-счетами

7. Использовать обеспеченную кредитную карту

8. Получить кредит на оплату аренды и коммунальных платежей

Получить кредит на оплату аренды и коммунальных платежей

9. Добавить в свой кредитный микс

1. Оплатить остатки по кредитной карте стратегически

Часть вашего кредитного лимита, которую вы используете в любой момент времени, называется использованием вашего кредита. Хороший совет: используйте менее 30% своего лимита на любой карте, чем меньше, тем лучше. Самые высокие баллы используют менее 7%. (Вы можете отслеживать использование кредита по каждой карте и в целом, просмотрев свой профиль кредитного рейтинга в NerdWallet.)

Вы хотите убедиться, что ваш баланс низкий, когда эмитент карты сообщает об этом в бюро кредитных историй, потому что это то, что используется в расчет вашего балла. Простой способ сделать это — погасить остаток до окончания платежного цикла или платить несколько раз в течение месяца, чтобы всегда поддерживать баланс на низком уровне.

Воздействие: Высокое влияние. Ваше использование кредита является вторым по величине фактором в вашем кредитном рейтинге; самый большой фактор — оплата вовремя.

Затраты времени: от низкого до среднего. Установите напоминания в календаре для входа в систему и совершения платежей. Вы также можете добавить оповещения на свои счета кредитных карт, чтобы вы знали, когда ваш баланс достигает установленной суммы.

Насколько быстро это может работать: Быстро. Как только ваша кредитная карта сообщит о более низком балансе в бюро кредитных историй, это более низкое использование будет использоваться при расчете вашего балла.

2. Попросите увеличить кредитный лимит

Когда ваш кредитный лимит увеличивается, а баланс остается прежним, это мгновенно снижает общее использование кредита, что может улучшить ваш кредит. Если ваш доход увеличился или вы добавили больше лет положительного кредитного опыта, у вас есть приличный шанс получить более высокий лимит.

Воздействие: имеет большое влияние, так как использование является важным фактором кредитного рейтинга.

Время ожидания: мало. Свяжитесь с эмитентом вашей кредитной карты, чтобы узнать о повышении лимита. Посмотрите, можно ли избежать «жесткого» кредитного запроса, который может временно снизить вашу оценку на несколько баллов.

Свяжитесь с эмитентом вашей кредитной карты, чтобы узнать о повышении лимита. Посмотрите, можно ли избежать «жесткого» кредитного запроса, который может временно снизить вашу оценку на несколько баллов.

Насколько быстро это может работать: Быстро. Как только о более высоком лимите будет сообщено кредитным бюро, это снизит общее использование кредита — до тех пор, пока вы не израсходуете дополнительное «место» на карте.

3. Стать авторизованным пользователем

Если у родственника или друга есть счет кредитной карты с высоким кредитным лимитом и хорошей историей своевременных платежей, попросите добавить его в качестве авторизованного пользователя. Это добавляет учетную запись в ваши кредитные отчеты, поэтому ее кредитный лимит может помочь вам в использовании. Статус авторизованного пользователя, также называемый «связыванием кредита», позволяет вам извлечь выгоду из положительной истории платежей основного пользователя. Владелец счета не должен разрешать вам использовать карту или даже давать вам номер счета, чтобы улучшить ваш кредит.

Удостоверьтесь, что счет отчитывается перед всеми тремя основными бюро кредитных историй (Equifax, Experian и TransUnion), чтобы получить наилучший эффект; большинство кредитных карт делают.

Воздействие: Потенциально высокое, особенно если вы новичок в кредитной истории с тонким кредитным досье. Воздействие будет меньшим для тех, у кого уже сложился кредит, кто пытается компенсировать ошибки или снизить использование кредита.

Затраты времени: от низкого до среднего. Вам нужно будет поговорить с владельцем учетной записи, которого вы просите об этой услуге, и договориться о том, будете ли вы иметь доступ к карте и учетной записи или просто будете указаны в качестве авторизованного пользователя.

Насколько быстро это может работать: Быстро. Как только вы добавитесь и этот кредитный счет отчитывается перед бюро, счет может принести пользу вашему профилю.

4. Своевременная оплата счетов

Никакая стратегия улучшения вашей кредитной истории не будет эффективной, если вы будете платить поздно. Хуже того, просроченные платежи могут оставаться в ваших кредитных отчетах в течение 7,5 лет.

Хуже того, просроченные платежи могут оставаться в ваших кредитных отчетах в течение 7,5 лет.

Если вы пропустите платеж на 30 или более дней, немедленно позвоните кредитору. Заплатите как можно скорее и спросите, не рассмотрит ли кредитор возможность больше не сообщать о пропущенном платеже в бюро кредитных историй. Даже если кредитор этого не сделает, стоит погасить счет как можно скорее. Каждый месяц учетная запись помечается как просроченная, что ухудшает ваш счет.

Воздействие: Высокое влияние. Ваш послужной список своевременной оплаты счетов является самым большим оценочным фактором как в системах кредитного скоринга FICO, так и в системах кредитного скоринга VantageScore.

Время ожидания: мало. Предотвратите пропущенные платежи, настроив напоминания об учетной записи и рассмотрев автоматические платежи как минимум для покрытия минимума.

Насколько быстро это может сработать: зависит от того, сколько платежей вы пропустили и как давно. Также имеет значение, насколько просрочен платеж (на 30, 60, 90 и более дней). К счастью, влияние просроченных платежей со временем ослабевает, и добавление большего количества положительных кредитных счетов может помочь ускорить это.

К счастью, влияние просроченных платежей со временем ослабевает, и добавление большего количества положительных кредитных счетов может помочь ускорить это.

5. Оспаривание ошибок кредитного отчета

Ошибка в одном из ваших кредитных отчетов может привести к снижению вашего счета. Оспаривание ошибок в кредитном отчете может помочь вам быстро улучшить свой кредит.

Вы имеете право на бесплатные отчеты от каждого из трех основных бюро кредитных историй. Используйте AnnualCreditReport.com, чтобы запросить их, а затем проверьте на наличие ошибок, таких как платежи, помеченные как просроченные, когда вы заплатили вовремя, чужая кредитная активность, смешанная с вашей, или отрицательная информация, которая слишком старая, чтобы быть в списке.

Воздействие: Варьируется, но может быть высоким, если кредитор сообщает, что вы пропустили платеж, когда вы этого не сделали.

Затраты времени: от среднего до высокого. Требуется некоторое время, чтобы запросить и прочитать ваши бесплатные кредитные отчеты, подать споры об ошибках и отследить последующие действия. Но этот процесс того стоит, особенно если вы пытаетесь увеличить свой кредит до такой важной вехи, как подача заявки на получение крупного кредита. Если вы планируете подать заявку на ипотеку, урегулируйте споры, оставив достаточно времени.

Но этот процесс того стоит, особенно если вы пытаетесь увеличить свой кредит до такой важной вехи, как подача заявки на получение крупного кредита. Если вы планируете подать заявку на ипотеку, урегулируйте споры, оставив достаточно времени.

Как быстро это может работать: Варьируется. У кредитных бюро есть 30 дней на расследование и ответ. Некоторые компании предлагают оспорить ошибки и быстро улучшить кредитную историю, но действуйте с осторожностью.

6. Работа с коллекторскими счетами

Погашение инкассаторского счета устраняет угрозу предъявления вам иска по поводу долга, и вы можете убедить коллекторское агентство перестать сообщать о долге после того, как вы его выплатите. Вы также можете удалить учетные записи о взыскании долгов из своих кредитных отчетов, если они неточны или слишком стары для включения в список.

Воздействие: Варьируется. Учетная запись в коллекции — это серьезный негативный знак в вашем кредитном отчете, поэтому, если коллектор согласится прекратить сообщать об учетной записи, это может очень помочь.

Если сборщик продолжает сообщать об учетной записи, эффект зависит от модели подсчета очков, используемой для создания вашей оценки. Модель FICO 8, которая наиболее широко используется для принятия кредитных решений, по-прежнему принимает во внимание уплаченные сборы. Однако более поздние модели FICO и VantageScores игнорируют оплаченные коллекции.

Как быстро это может работать: Умеренно быстро. Для кредитных рейтингов, которые игнорируют платные сборы, таких как VantageScore и более новые FICO, как только статус погашения будет сообщен кредитным бюро, это может улучшить ваши баллы. В других случаях, таких как оспаривание инкассового счета или запрос на удаление гудвилла, процесс может занять несколько месяцев.

7. Используйте обеспеченную кредитную карту

Еще один способ создать или восстановить свой кредит – это использовать обеспеченную кредитную карту. Этот тип карты обеспечивается денежным депозитом; вы платите авансом, и сумма депозита обычно равна вашему кредитному лимиту. Вы используете его как обычную кредитную карту, и ваши своевременные платежи помогают увеличить ваш кредит.

Вы используете его как обычную кредитную карту, и ваши своевременные платежи помогают увеличить ваш кредит.

Воздействие: Варьируется. Это, скорее всего, поможет кому-то, кто только начинает кредитовать счета, или кому-то с помятой кредитной историей, желающему добавить больше положительной кредитной истории и разбавить прошлые ошибки.

Временные затраты: средние. Ищите обеспеченную карту, которая сообщает о вашей кредитной деятельности всем трем основным бюро кредитных историй. Вы также можете рассмотреть альтернативные кредитные карты, которые не требуют залога.

Как быстро это может работать: Несколько месяцев. Цель здесь не просто получить еще одну карту, хотя это может немного помочь вашему счету, улучшив глубину вашего кредита. Скорее, ваша цель состоит в том, чтобы создать отчет о поддержании баланса на низком уровне и своевременной оплате.

8. Получите кредит на арендную плату и коммунальные платежи

Служба предоставления отчетов об аренде может добавить ваши своевременные арендные платежи в ваши кредитные отчеты. Арендные платежи учитываются не во всех скоринговых моделях — например, в VantageScores они учитываются, а в FICO 8 — нет. Тем не менее, если потенциальный кредитор просматривает ваши отчеты, там будут записи об аренде, и длинный список последовательных платежей может только помочь.

Арендные платежи учитываются не во всех скоринговых моделях — например, в VantageScores они учитываются, а в FICO 8 — нет. Тем не менее, если потенциальный кредитор просматривает ваши отчеты, там будут записи об аренде, и длинный список последовательных платежей может только помочь.

Experian Boost также может помочь. Вы связываете банковские счета с бесплатным сервисом Boost, который затем сканирует платежи в потоковые сервисы, счета за телефон и коммунальные услуги, а также соответствующие арендные платежи. Вы выбираете, какие платежи вы хотите добавить в свой кредитный отчет Experian. Если кредитор извлекает ваш FICO 8, используя данные Experian, вы получаете преимущество этой дополнительной истории платежей.

Воздействие: Варьируется.

Время ожидания: мало. После первоначальной настройки дополнительное время не требуется.

Насколько быстро это может работать: Boost работает мгновенно, но аспект отчетности об аренде, как и в случае с услугами отчетности об арендной плате, будет варьироваться в зависимости от истории потребителя. Например, некоторые сервисы предлагают мгновенный ретроспективный анализ платежей за последние два года, но без этого может потребоваться несколько месяцев для создания записи о своевременных платежах.

Например, некоторые сервисы предлагают мгновенный ретроспективный анализ платежей за последние два года, но без этого может потребоваться несколько месяцев для создания записи о своевременных платежах.

9. Добавьте к своему набору кредитов

Дополнительный кредитный счет с хорошей репутацией может помочь вашей кредитоспособности, особенно если это тип кредита, которого у вас еще нет.

Если у вас есть только кредитные карты, рассмотрите возможность получения кредита; кредит строителя кредита может быть недорогим вариантом. Убедитесь, что кредит, который вы рассматриваете, добавляет отчеты во все три бюро кредитных историй.

Если у вас есть только кредиты или мало кредитных карт, может помочь новая кредитная карта. В дополнение к улучшению структуры кредита, это может снизить общее использование кредита, предоставляя больше доступных кредитов.

Воздействие: Варьируется. Открытие ссудного счета, скорее всего, поможет тому, у кого есть только кредитные карты, и наоборот. И есть больше потенциальной выгоды для людей с небольшим количеством счетов или короткой кредитной историей.

И есть больше потенциальной выгоды для людей с небольшим количеством счетов или короткой кредитной историей.

Временные затраты: средние. Подумайте, стоит ли время, потраченное на поиск поставщиков и подачу заявок, потенциального повышения вашей оценки. Взвесьте, сколько вы заплатили бы в виде процентов и сборов, если вы получаете кредит или карту исключительно для улучшения своей кредитной истории.

Насколько быстро это может работать: Быстро. Как только в бюро кредитных историй будет сообщено об активности новой учетной записи, она может начать приносить вам пользу.

Часто задаваемые вопросы

Как быстро вы можете увеличить свой кредит?

Человек с низким баллом имеет больше возможностей для быстрого получения прибыли, чем человек с хорошей кредитной историей. Своевременная оплата счетов и использование меньшего доступного кредитного лимита по картам может увеличить ваш кредит всего за 30 дней.

Как увеличить кредит за 30 дней?

Своевременная оплата счетов и погашение задолженности по кредитным картам — это самые эффективные шаги, которые вы можете предпринять, чтобы повысить свой кредит. Эмитенты сообщают о вашем платежном поведении в бюро кредитных историй каждые 30 дней, поэтому положительные шаги могут быстро помочь вашему кредиту.

Эмитенты сообщают о вашем платежном поведении в бюро кредитных историй каждые 30 дней, поэтому положительные шаги могут быстро помочь вашему кредиту.

Как повысить свой кредитный рейтинг на 100 баллов за один месяц?

Если у вас низкий балл, у вас больше шансов получить прибыль, чем у человека с хорошим кредитным рейтингом. В зависимости от того, что сдерживает его, вы можете добавить до 100 баллов за счет положительных кредитных привычек, таких как своевременная оплата или использование меньшего количества доступного кредита.

Является ли номер конфиденциальности кредита (CPN) законным способом получения кредита?

Нет, CPN — это мошенничество. Вы можете невольно стать причастным к краже личных данных или просто потерять свои деньги. Звучит как отличный короткий путь или новое начало, но это попытка заманить жертв ложными обещаниями..

Что дальше?

Об авторе: Бев О’Ши — бывший автор кредитных историй в NerdWallet. Ее работы публиковались в New York Times, Washington Post, MarketWatch и других изданиях. Подробнее

Ее работы публиковались в New York Times, Washington Post, MarketWatch и других изданиях. Подробнее

На аналогичной ноте…

Как построить кредит | Bankrate

Ваш кредитный рейтинг оказывает огромное влияние на вашу финансовую жизнь. Если у вас хороший или отличный кредит, вы получите выгоду от сниженных процентных ставок, лучших вознаграждений по кредитной карте и больше возможностей использовать кредит для создания прочной финансовой основы.

Если у вас плохая кредитная история, у вас могут возникнуть проблемы с получением кредитной карты, арендой квартиры или даже поиском работы, а если вас примут на кредитную линию, вы будете платить гораздо более высокие проценты по своему долгу.

Вот почему так важно понимать, как получить кредит. Без кредита кредиторы не могут оценить, насколько вы надежны при оплате счетов, поэтому отсутствие кредитной истории может быть таким же плохим, как и плохая кредитная история. Каждый должен научиться создавать кредит, хотите ли вы подать заявку на получение одной из лучших кредитных карт на рынке или если вы просто хотите жить без багажа плохой кредитной истории.

Хорошая новость заключается в том, что получить кредит несложно. Есть много способов получить кредит, поэтому давайте рассмотрим некоторые из лучших советов, приемов и стратегий, которые помогут вам улучшить свою кредитную историю и повысить свой кредитный рейтинг.

Как получить кредит с помощью кредитной карты

Банкам нравится видеть, что вы можете управлять своими деньгами. Вот пошаговое руководство, которое поможет вам начать развивать положительную кредитную историю.

Подпишитесь на кредитную карту нужного типа

Когда вы будете готовы начать зарабатывать кредит с помощью кредитной карты, убедитесь, что вы подаете заявку на правильный тип карты. Если вы пытаетесь получить кредит в качестве студента колледжа, рассмотрите одну из лучших кредитных карт для студентов. Если у вас есть машина, расходы на топливо уже являются частью ваших расходов, а кредитные карты на бензин помогут вам использовать эти покупки в качестве основы для создания кредита.

Вы даже можете увеличить свой кредитный рейтинг с помощью кредитной карты магазина. Розничные кредитные карты часто имеют высокие процентные ставки, но они доступны для людей с далеко не идеальной кредитной историей. Это делает карты магазина хорошей отправной точкой для людей, которые хотят улучшить свою кредитную историю.

Если ваш кредитный рейтинг очень низкий или ваша кредитная история ограничена, вы можете рассмотреть возможность подачи заявки на получение кредитной карты с обеспечением. Обеспеченные карты требуют депозита для получения кредитной линии. Например, кредитный лимит в размере 500 долларов США обычно требует внесения депозита в размере 500 долларов США. Плата за кредитную линию может показаться хлопотной, но это простой способ получить кредит на свое имя. Как только вы создадите историю ответственного использования, большинство защищенных карт вернут ваш депозит, а самые защищенные карты также увеличат ваш кредитный лимит, что еще больше повысит ваш кредитный рейтинг.

Стать авторизованным пользователем

Стать авторизованным пользователем чужого кредитного счета — это быстрый способ добавить информацию в свою кредитную историю. Как авторизованный пользователь, вы сможете воспользоваться чужим кредитом, что может быть как преимуществом, так и проблемой.

Если человек, авторизовавший вас в своей учетной записи, ответственно использует кредит, его хорошая кредитная история может помочь вам улучшить свою кредитную историю и рейтинг. Однако, если у них отрицательная кредитная история или они начинают безответственно относиться к своим кредитным счетам, вы можете удалить себя как авторизованного пользователя, поскольку любые плохие кредитные привычки также могут повлиять на вашу репутацию.

Прежде чем стать авторизованным пользователем кредитной карты, проверьте, передает ли кредитор данные авторизованного пользователя в три основных кредитных бюро (Equifax, Experian и TransUnion). Не все кредиторы сообщают об авторизованных пользователях в бюро кредитных историй, поэтому убедитесь, что вы становитесь авторизованным пользователем в учетной записи, которая действительно может помочь вашему кредиту.

Настройка автоматических платежей по кредитным картам

Один из лучших способов обеспечить своевременную оплату счетов по кредитным картам — подписаться на автоматические платежи по кредитным картам. Вы можете настроить автоматический минимальный платеж, автоматически оплачивать весь остаток по выписке или выбрать фиксированную сумму, которую нужно ежемесячно переводить на кредитные карты. Конечно, вам нужно убедиться, что на вашем банковском счете достаточно денег для покрытия ваших автоматических платежей. Но если вы можете настроить автоматическую оплату счетов по кредитной карте, вы сможете воспользоваться преимуществами положительной истории платежей по кредиту без необходимости вручную планировать платежи каждый месяц.

Откройте вторую кредитную карту

После того, как вы создали положительную кредитную историю с вашей первой кредитной картой, пришло время подать заявку на получение второй кредитной карты. Наличие нескольких кредитных карт на ваше имя увеличивает сумму доступного вам кредита, и если вы можете избежать больших остатков на своих кредитных картах, вы можете снизить коэффициент использования кредита (который представляет ваш текущий долг в процентах от вашего доступного кредита). ) и улучшить свой кредитный рейтинг. Коэффициент использования вашего кредита является важным фактором оценки кредитоспособности, и эксперты предлагают держать ваши остатки на уровне ниже 30 процентов от ваших кредитных лимитов, чтобы улучшить ваши оценки.

) и улучшить свой кредитный рейтинг. Коэффициент использования вашего кредита является важным фактором оценки кредитоспособности, и эксперты предлагают держать ваши остатки на уровне ниже 30 процентов от ваших кредитных лимитов, чтобы улучшить ваши оценки.

Кроме того, наличие нескольких кредитных карт дает вам возможность получать различные вознаграждения по кредитным картам. Например, вам может понадобиться туристическая кредитная карта и кредитная карта с возвратом наличных денег, или карта, которая вознаграждает продукты, и карта, которая вознаграждает обеды вне дома.

Запрос на увеличение кредитного лимита

Один из самых простых способов повысить свой кредитный рейтинг — увеличить кредитный лимит. Если вы запрашиваете увеличение кредитного лимита на ваших существующих кредитных картах, вы можете получить немного более высокую кредитную линию по каждой карте. Этот дополнительный кредит может помочь вашему кредитному рейтингу вырасти, если вы не превратите свой новый кредит в долг.

Как получить кредит без кредитной карты

Учитывайте арендную плату и платежи за коммунальные услуги

Если у вас еще нет собственной кредитной карты — или если вы хотите увеличить свой кредит без кредитных карт — пришло время использовать силу ваших других ежемесячных счетов. Если вы арендуете, спросите в своей управляющей компании, сообщает ли она о ваших платежах Experian RentBureau. Если это не так, вы можете подписаться на услугу оплаты аренды, которая работает в партнерстве с RentBureau, и получать отчеты о вашей истории арендных платежей. Есть много способов сообщить об арендной плате в бюро кредитных историй, поэтому постарайтесь воспользоваться хотя бы одним из них.

Возможно, вы также захотите подписаться на Experian Boost, услугу, которая поможет вам улучшить свой кредитный рейтинг, отслеживая ваш телефон и платежи за коммунальные услуги. Если вы будете оплачивать эти счета вовремя каждый месяц, вы можете увидеть мгновенное улучшение вашего балла FICO. Прочтите руководство Bankrate по Experian Boost, чтобы узнать больше.

Прочтите руководство Bankrate по Experian Boost, чтобы узнать больше.

Взять личный кредит

После того, как вы какое-то время пользовались кредитными картами и ответственно относились к своевременным платежам, у вас должно быть достаточно кредитной истории, чтобы претендовать на небольшой личный кредит. Хотя это не быстрое решение — персональные кредиты обычно занимают от шести до 12 месяцев, чтобы повысить ваш кредитный рейтинг, — это может разнообразить типы кредитов в вашем кредитном отчете, и вы можете использовать свой кредит, чтобы доказать, что вы можете постоянно вносить платежи вовремя .

Узнайте больше : Руководство по созданию кредита для цифрового кочевника

Как рассчитываются кредитные баллы?

Что входит в кредитный рейтинг? Больше, чем вы можете себе представить. Модель кредитного скоринга FICO использует следующие пять факторов для расчета вашего кредитного рейтинга:

История платежей: 35 процентов вашего кредитного рейтинга основаны на вашей истории платежей. Оплачивайте свои счета вовремя каждый месяц, чтобы избежать снижения вашего вновь установленного кредитного рейтинга.

Оплачивайте свои счета вовремя каждый месяц, чтобы избежать снижения вашего вновь установленного кредитного рейтинга.

Использование кредита: 30 процентов вашего кредитного рейтинга основаны на том, сколько из вашего доступного кредита вы используете в настоящее время, и меньшее использование кредита лучше. Если вы накапливаете долги или имеете высокие балансы, ваш кредитный рейтинг пострадает.

Продолжительность кредитной истории: 15 процентов вашего кредитного рейтинга основаны на продолжительности кредитной истории, которая включает в себя возраст вашего самого старого кредитного счета, возраст вашего нового счета и средний возраст всех ваших счетов. Вот почему рекомендуется держать старые кредитные карты открытыми, даже если вы больше не используете их регулярно.

Состав кредита: 10 процентов вашего кредитного рейтинга основаны на типах кредитных счетов на ваше имя. Наличие как возобновляемых счетов, таких как кредитные карты, так и счетов в рассрочку, таких как автокредиты, может повысить ваш кредитный рейтинг. Но вы все равно можете создать и поддерживать хороший кредитный рейтинг, даже если у вас есть только кредитные карты.

Но вы все равно можете создать и поддерживать хороший кредитный рейтинг, даже если у вас есть только кредитные карты.

Последние запросы о кредитоспособности: 10 процентов вашего кредитного рейтинга поступает от нового кредита. Это включает в себя количество кредитных запросов на вашем счете. Каждое резкое получение кредита немного снижает ваш кредитный рейтинг, поэтому старайтесь не подавать заявки на получение большого количества новых кредитов в течение короткого периода времени.

Хотите быстро заработать кредит? Практикуйте хорошие кредитные привычки

Пока вы устанавливаете кредит, важно знать, как создать положительную кредитную историю. Наличие хорошего кредитного рейтинга открывает двери для снижения процентных ставок и лучших возможностей для получения кредитов и кредитов в будущем. Вот несколько хороших кредитных привычек, которые помогут вам быстрее получить кредит:

Своевременная оплата счетов: Поскольку история платежей составляет 35% вашего кредитного рейтинга, важно оплачивать счета вовремя. Если вы случайно пропустили платеж, обратитесь к эмитенту вашей кредитной карты и совершите платеж до того, как он просрочен на 30 дней.

Если вы случайно пропустили платеж, обратитесь к эмитенту вашей кредитной карты и совершите платеж до того, как он просрочен на 30 дней.

Следите за своим кредитным отчетом: Внимательно следите за своим кредитным отчетом, чтобы вы могли следить за своими финансовыми привычками и оспаривать любые обнаруженные ошибки. Также рекомендуется следить за своим кредитным рейтингом — есть много способов проверить свой кредитный рейтинг бесплатно.

Следите за использованием: Чтобы как можно быстрее повысить свой кредитный рейтинг, старайтесь, чтобы ваш баланс не превышал 30 процентов доступного кредита. Например, если у вас есть кредитная карта с кредитным лимитом в 1000 долларов, это означает, что любой возобновляемый баланс должен быть ниже 300 долларов, и еще лучше, если вы можете полностью погашать свой баланс каждый месяц.

Не подавайте заявку на слишком много новых кредитных счетов одновременно: Подача заявки на несколько кредитных счетов одновременно не всегда является хорошей идеей. Мало того, что параллельные кредитные запросы снизят ваш кредитный рейтинг, кредиторы также могут отказать вам просто потому, что вы подали заявку на слишком много кредитных карт в течение короткого периода времени.

Мало того, что параллельные кредитные запросы снизят ваш кредитный рейтинг, кредиторы также могут отказать вам просто потому, что вы подали заявку на слишком много кредитных карт в течение короткого периода времени.

Избегайте ненужных кредитных запросов: Если вы рассматриваете новую кредитную карту, постарайтесь не тратить кредитные запросы на заявки, которые вряд ли будут приняты. Вместо этого ищите варианты кредита, предназначенные для людей с вашей кредитной историей и опытом.

Держите старые кредитные счета открытыми: Старайтесь использовать каждую из ваших кредитных карт хотя бы раз в год, чтобы кредиторы не закрыли ваши счета из-за бездействия. Если у вас есть старая кредитная карта, по которой взимается ежегодная плата, подумайте о том, чтобы понизить ее до карты без годовой платы — таким образом вы сможете сохранить кредитную линию открытой и продолжить создание своей кредитной истории.

Практический результат

Создание вашей кредитной истории требует времени, но этот процесс часто происходит быстрее, чем люди думают.

Закредитованность не позволит получить новый займ.

Закредитованность не позволит получить новый займ.