Как заработать на кредитной карте: Как получить дополнительный заработок с помощью кредитной карты

Содержание

Как получить дополнительный заработок с помощью кредитной карты

Кредитными картами пользуются активно, но относятся к ним по-разному. Для одних это удобная

возможность

перехватить денег до зарплаты, для других — опасность выйти из кредитных лимитов

и залезть в долги. Для людей

знающих это способ заработать. Какие схемы заработка существуют?

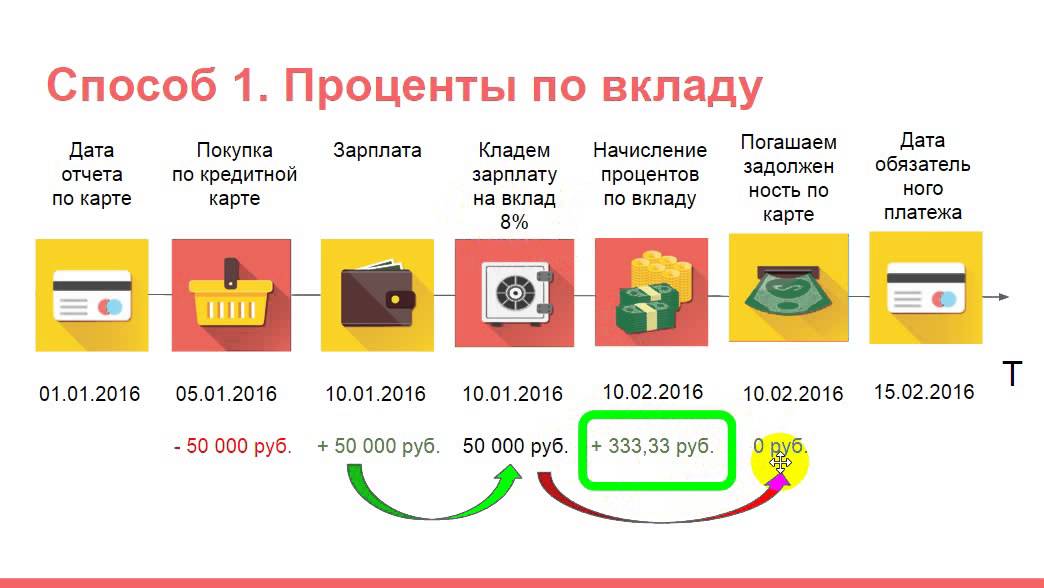

Кредитная карта + накопительный счет

Классический способ — это сочетать накопительный счет и кредитную карту. Откройте накопительный

счет или вклад

под проценты, положите на него свою зарплату. Оформите кредитную карту, и все покупки

оплачивайте ей. Ваша

задача — дождаться начисления процентов на вклад и погасить задолженность до окончания

льготного беспроцентного

периода. Проценты по вкладу также помогут погасить кредитные проценты, если льготный беспроцентный период

закончился. Так вы заработаете на собственных средствах и не потратите лишних денег

Так вы заработаете на собственных средствах и не потратите лишних денег

за пользование кредиткой.

Рассмотрим на примере.

Антон получает зарплату на дебетовую карту. Он открыл накопительный счет в банке ДОМ.РФ под 7,2%

в первые два

месяца и 5,5% в последующие. Параллельно он оформил кредитную карточку

«120 дней» в том же банке и оплачивает

все покупки и счета ей. Льготный беспроцентный период — время, когда за пользование

кредиткой не начисляются

проценты — у этой карты большой, 4 месяца, поэтому Антон спокойно дожидается начисления

процентов по счету и в

конце месяца погашает долг.

На что нужно обратить внимание:

1Самое главное — не выйти за пределы льготного периода. Банк

начисляет 20% неустойки

за несвоевременное погашение задолженности. При таком раскладе не только не заработаете,

но и уйдете в минус.

Выбирайте карты, у которых льготный период больше 1 месяца — это уменьшит риски.

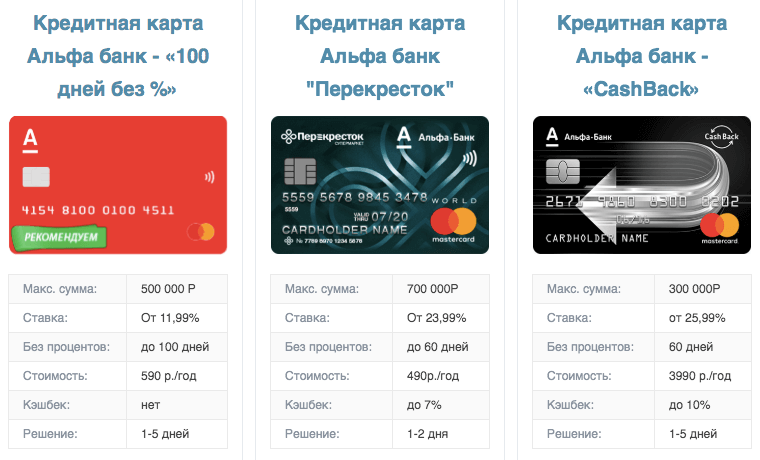

2У разных карт и вкладов разные условия использования. Внимательно изучите тарифы

на

сайтах банков, не стесняйтесь уточнять информацию у консультантов.

3Кредитные карты берут плату за обслуживание. Посчитайте предполагаемый процент по

вкладу за год и вычтите из него эту сумму — это будет ваша выгода. Некоторые банки

привлекают держателя кредитки

бесплатным годовым обслуживанием.

4Используйте эту схему только в том случае, если у вас есть стабильный доход,

иначе

есть риск попасть в банковскую карусель и погашать один кредит другим.

Пользуйтесь кешбэком

Самый простой и популярный способ — зарабатывать кешбэком. Банк возвращает часть потраченных

вами денег обратно

на карту, для этого не нужно ничего делать. Разве что узнать, в каких категориях у вас есть

Разве что узнать, в каких категориях у вас есть

повышенный кешбэк,

меняются ли они, нужно ли вам их выбирать.

Удобно, когда кешбэк приходит наличными, но иногда это бывают бонусные баллы, которые можно потратить у

партнеров банка. Бонусы не всегда начисляют сразу, иногда приходится подождать, но, как правило, чем больше

вы

тратите, тем быстрее они начисляются.

На кредитной карте Антона «120 дней» кешбэк 1%

на все категории и в текущем месяце

повышенный кешбэк 5% — на

категории «Онлайн-развлечения», «Путешествия» и «Дом». Если

он оплатит авиабилеты на юг для себя и семьи и

подписку на онлайн-кинотеатр на сумму 35 000 ₽ и при этом регулярно покупает

продукты в магазине у дома на

сумму

5 000 ₽, он получит кешбэк 1 800 ₽.

Специальные предложения

Часто банки сотрудничают с разными компаниями и делают выгодные предложения покупки или оплаты услуг.

Это

удобно, если вы постоянно пользуетесь услугами этих компаний или совершаете там разовые большие покупки.

Выгода

может выражаться в скидках или бонусных баллах, действие которых распространяется на несколько карт

одного

банка. Это позволит вам время от времени бесплатно ходить в кино (но только в определенные

кинотеатры) или

покупать одежду с ощутимой скидкой.

Также бывают специальные предложения от платежных систем, например, Visa или Mastercard. Нужно зайти

на сайт

банка, на котором вы выбираете кредитную карту, и посмотреть, есть ли там информация

о партнерах и

спецпредложениях.

Антон, пользуясь картой «120 дней», получает скидки

и дополнительный кешбэк от

партнеров. Для наибольшей выгоды

он изучил раздел спецпредложений на сайте банка, указав свой тип карты. Для его карты Mastercard

Для его карты Mastercard

Standard

оказалось много вариантов, в том числе временных акций. Антон забронировал жилье на booking.com

с кешбэком

10% и

регулярно покупает билеты в кино и театры со скидками.

Легко ли заработать с помощью кредитной карты?

И да, и нет. Если вы хотите получать приятный небольшой кешбэк, это потребует минимум усилий, но,

если вы

всерьез настроены сэкономить, пользуясь кредиткой, от вас потребуется следующее.

1Внимательно изучите информацию по кредитной карте. Учтите все: за что банк

берет

комиссию и какую? Можно ли бесплатно снять деньги в банкомате стороннего банка? А сделать

перевод? Сколько стоит

обслуживание карты? Услуги мобильного банка? Будет очень обидно выйти за пределы льготного периода из-за

такой

неучтенной мелочи.

2Строго соблюдайте сроки погашения кредита. Здесь потребуется серьезная финансовая

дисциплина, гасить задолженность всегда нужно вовремя. Если вы склонны к спонтанным покупкам

и лишним тратам,

вам едва ли удастся заработать с помощью кредитной карточки. Создайте систему учета

и напоминаний. Внесите в

свой календарь сроки погашения и установите напоминания. Часто в приложении банка можно посмотреть

статистику

доходов и расходов. Понимание того, куда уходят ваши деньги, наблюдение за расходами тоже

в конечном счете

помогает экономить.

3Поставьте себе финансовую цель. Если вы знаете, для чего вам нужны деньги,

разбираться в картах и условиях будет легче.

Если вы один раз подробно изучите банковские предложения по кредитным картам и накопительным

счетам, вы сможете

экономить, получать бонусы и зарабатывать деньги на собственных средствах.

Специалист объяснила, как заработать на кредитной карте

2021-03-11T02:02:00+03:00

2021-03-11T02:31:06+03:00

2021-03-11T02:02:00+03:00

2021

https://1prime.ru/finance/20210311/833200715.html

Специалист объяснила, как заработать на кредитной карте

Финансы

Новости

ru-RU

https://1prime.ru/docs/terms/terms_of_use.html

https://россиясегодня.рф

Использовать карту с льготным периодом с целью извлечения денежной выгоды сложно. Конечно, есть возможность пользоваться программами лояльности от банка и его партнеров в виде… ПРАЙМ, 11.03.2021

банки, финансы, новости, банк, кредит, кредитная карта

https://1prime.ru/images/83320/06/833200667.jpg

1920

1440

true

https://1prime.ru/images/83320/06/833200667.jpg

https://1prime.ru/images/83320/06/833200666.jpg

1920

1080

true

https://1prime.ru/images/83320/06/833200666.jpg

https://1prime.ru/images/83320/06/833200654. jpg

jpg

1920

1920

true

https://1prime.ru/images/83320/06/833200654.jpg

https://1prime.ru/finance/20201129/832449924.html

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня.рф/awards/

Агентство экономической информации ПРАЙМ

1

5

4.7

96

7 495 645-37-00

ФГУП МИА «Россия сегодня»

https://россиясегодня. рф/awards/

рф/awards/

МОСКВА, 11 мар — ПРАЙМ. Использовать карту с льготным периодом с целью извлечения денежной выгоды сложно. Конечно, есть возможность пользоваться программами лояльности от банка и его партнеров в виде кешбэков и баллов, которые можно использовать в дальнейшем при оплате товаров и услуг, в том числе, покупая их по скидкам. Но все это временные и незначительные выгоды. Об этом агентству «Прайм» рассказала доцент кафедры банковского дела Университета «Синергия» Екатерина Исаева.

Эксперт рассказал, как заработать больше на вкладах в банке

«Несомненно, заемщик имеет возможность приобрести товары или услуги сегодня и пользоваться ими, а не копить на их приобретение. То есть, такая карта позволяет сократить разрыв между потребностью в средствах у одного человека и наличием их у банка-кредитора», — говорит она.

Эксперт также напоминает, что в основе кредитной карты с льготным периодом лежит кредит, который традиционно базируется на принципах срочности, платности, возвратности. Кредит по определению не может быть бесплатным — это тогда нарушает его сущность как экономической категории. Поэтому прежде всего кредиты выгодны самим банкам.

Кредит по определению не может быть бесплатным — это тогда нарушает его сущность как экономической категории. Поэтому прежде всего кредиты выгодны самим банкам.

«Для понимания механизма работы подобного карточного продукта требуется серьезная самоорганизация и финансовая подкованность, начиная с момента ознакомления с условиями договора и порядком расчета процентов за пользование. Это «интеллектуальная выгода» от вложения в свое образование и повышение финансовой грамотности, но говорить о чистой финансовой выгоде затруднительно», — резюмирует эксперт.

Читайте также:

Названы глобальные перемены, которые надвигаются в 2021 году

Как использовать кредитную карту для заработка

Современные кредитные карты настолько прибыльны, что часто бывает трудно уследить за всеми способами получения кэшбэка. Но если вы можете получить свой бонус за регистрацию, настроить свои расходы, чтобы максимально увеличить ваши самые высокие категории вознаграждений, и использовать свои льготы, вы получите максимальную отдачу от своей карты.

Назад в 1986, Sears представила Discover Card с радикальной идеей: если мы взимаем с продавцов комиссию за транзакцию, почему бы нам не дать нашим держателям карт небольшой откат?

Так родилась бонусная карта.

Количество заявок на карту Discover Card взлетело на 400%, и когда закончилась одна холодная война, началась другая; революционный Discover начал гонку вооружений по кредитным картам, чтобы выяснить, у кого будет самая выгодная кредитная карта.

Сегодня количество кэшбэка и привилегий по вашей карте граничит с комичным.

Сегодня кредитные карты обладают огромным арсеналом преимуществ. Кэшбэк, бонусы за регистрацию, что угодно. Мелким шрифтом скрыты даже привилегии, о которых вы, возможно, не знали, и они могут стоить более 10 000 долларов в правильном контексте.

Впереди:

Максимизируйте свой кэшбэк

Источник: Prostock-studio/Shutterstock. com В настоящее время вам нужна степень бухгалтера, чтобы отслеживать все уровни, категории квартальных бонусов и многое другое.

com В настоящее время вам нужна степень бухгалтера, чтобы отслеживать все уровни, категории квартальных бонусов и многое другое.

Некоторые карты по-прежнему очень просты. Карта Citi® Double Cash предлагает общий возврат 2% наличными на все , вам не нужно беспокоиться о том, как вы используете свою карту ежедневно.

Но ваша карта может быть более сложной. Карта Chase Sapphire Preferred®, например, имеет шесть уровней вознаграждения , некоторые из которых настолько детализированы, как «3X баллов за покупки продуктов в Интернете».

Итак, если у вас есть карта с беспорядочными, разбросанными вознаграждениями, как лучше всего отследить все это и максимизировать возврат денег?

Возврат наличных от 1% до 1,5% не должен влиять на решение о покупке

Компании, выпускающие кредитные карты, не предлагают возврат наличных по доброте душевной. Скорее, это психология. Они хотят, чтобы вы чувствовали себя комфортно, тратя больше, чтобы они больше зарабатывали. И если вы потратите слишком много , они будут взимать с вас комиссию и проценты.

И если вы потратите слишком много , они будут взимать с вас комиссию и проценты.

Вот почему очень важно никогда не позволять небольшому возврату денежных средств влиять на решение о покупке. «Если я положу свой Peloton на свою кредитную карту, я получу 1,5% или 15 долларов наличными обратно — бесплатный обед!»

Скорректируйте, где вы совершаете повседневные покупки, чтобы максимизировать категории кэшбэка от 2% до 5%. Дикий.

Тем не менее, возврат 5% не должен влиять на то, сколько вы тратите, но этого определенно достаточно, чтобы учесть , где вы тратите.

Например, если ваша карта Discover предлагает 5% кэшбэка в Target, вероятно, стоит на несколько месяцев перейти с Publix на Target. Или, если вы никогда раньше не пользовались PayPal и теперь получаете возврат 5%, стоит создать учетную запись и установить флажок PayPal во время онлайн-оплаты.

Видишь, к чему я клоню? Компании-эмитенты кредитных карт предлагают возврат 5% наличными, потому что они хотят, чтобы вы потратили на больше..jpg) Если вы потратите слишком много , они даже могут взимать с вас высокую процентную ставку и штраф за просрочку платежа.

Если вы потратите слишком много , они даже могут взимать с вас высокую процентную ставку и штраф за просрочку платежа.

Таким образом, ключ к максимизации кэшбэка не в том, чтобы тратить больше, а в том, чтобы тратить больше стратегически .

Помните, какие вознаграждения неограниченны (а какие нет)

В настоящее время ни одна компания, выпускающая кредитные карты, не может позволить себе предложить без ограничений 5% или даже 3% возврата денег. Надеюсь, скоро.

До тех пор, любая карта, которая предлагает возврат 5% кэшбэка, как правило, будет ограничена после того, как вы потратите около 1500 долларов (хотя это зависит от вашей карты).

Это означает, что максимальная сумма, которую вы можете заработать за три месяца, составляет 1500 долларов x 5% = 75 долларов. О чем следует помнить перед крупной покупкой: если вы рассматриваете Peloton за 2000 долларов, вы получите только 5% на первые 1500 долларов.

Получите бонус за регистрацию

Это может показаться очевидным, но вы определенно не хотите забыть о том, чтобы получить этот сладкий бонус за регистрацию.

Примерно половина карт в наши дни имеют бонус за регистрацию, и это чаще встречается среди карт с годовой оплатой. Бонус для бесплатных карт обычно достигает 250 долларов, а для платных карт может достигать 1000 долларов.

Это легкие деньги, которые вы не захотите упустить.

Итак, сделайте это прямо сейчас: проверьте условия и положения вашей кредитной карты и посмотрите, ждет ли вас бонус за регистрацию. Если да, то достаточно ли вы уже потратили, чтобы активировать его?

Если вы уже достигли порога, но не видите свои деньги, не расстраивайтесь. Бонусы за регистрацию появляются в течение восьми недель. Тем не менее, если хочется побыстрее, не помешает позвонить и вежливо попросить. Я обнаружил, что дружеская беседа с компанией, выпустившей мою кредитную карту, дает мне то, что я хочу, в 70% случаев.

Если вы не потратили достаточно для активации бонуса, а времени остается мало, стоит ли тратить деньги, чтобы получить бонус?

Ну, это зависит. Вы не хотите перерасходовать только для того, чтобы получить небольшой бонус. Например, если вы находитесь в 4000 долларов от активации бонуса в 400 долларов, это, вероятно, того не стоит. На самом деле это всего лишь 10% от ваших следующих расходов на сумму 4000 долларов — и если вам не нужно ничего покупать, вы можете просто сократить свои потери (или попросить у своей кредитной компании продление).

Но если до получения бонуса в размере 250 долларов вам осталось всего 400 долларов, это стоит дополнительных затрат. Это составляет 62,5% от ваших следующих расходов на 400 долларов — сделка, и, конечно же, вы можете найти разумные предметы первой необходимости на 400 долларов в течение нескольких недель. Если ваши регулярные расходы не покроют дефицит, сделайте рождественские покупки пораньше!

Имеет ли смысл сохранять карту после получения бонуса за регистрацию?

Бонусы за регистрацию являются распространенным стимулом для привлечения новых держателей карт.

Но стоит ли держать карту после получения бонуса? Или вы должны продолжать подавать заявку на новую кредитную карту каждые пару месяцев, чтобы продолжать получать бонусы за регистрацию?

Что ж, проблема с последней стратегией заключается в том, что заявок на кредитные карты ухудшают ваш кредитный рейтинг . Однажды ваш студенческий кредитный сервис или ипотечный кредитор будет смотреть на вашу кредитную историю. Вы не хотите, чтобы они увидели, что вы подали заявку на 11 кредитных карт за 18 месяцев, и удивились:

Кто этот парень? Он работает на Эль Чапо?

При этом обычно считается безопасным для вашего кредитного рейтинга, если вы откладываете заявку на новую кредитную линию каждые 8–12 месяцев. Если через 8 месяцев вы решите, что на другом берегу трава зеленее, разумнее будет поискать.

Забронируйте путешествие через портал эмитента карты

Источник: Rawpixel.com/Shutterstock.com

собственные версии. Chase, Capital One и другие теперь имеют свои собственные порталы бронирования путешествий, через которые вы можете бронировать авиабилеты, отели и арендовать автомобили.

Chase, Capital One и другие теперь имеют свои собственные порталы бронирования путешествий, через которые вы можете бронировать авиабилеты, отели и арендовать автомобили.

И надо отдать должное банкам, это не дешевые подделки. Вот четыре причины использовать туристический портал вашего банка вместо бронирования через Kayak или Delta. Основным стимулом для бронирования через туристический портал банка является то, что они обычно возмещают вам до 5% стоимости проживания в отелях и аренде автомобилей. Chase Ultimate Rewards включает полеты. Таким образом, туристические порталы кредитных карт прошли долгий путь. Это может показаться безумием, но у вас гораздо больше шансов сэкономить деньги, бронируя через Capital One Travel, чем через Kayak. Знай свои преимущества и используй их Когда они слышат «льготы кредитной карты», большинство людей думают о доступе в зал ожидания аэропорта и, возможно, о билетах на мероприятия со скидкой. Но что, если я скажу вам, что ваша кредитная карта может починить ваш смартфон, удвоить гарантию на ваш ноутбук или даже возместить вам расходы на отмену поездки в последнюю минуту? Привилегии по картам Rewards могут быть потрясающими, но компании-эмитенты кредитных карт странно их стесняются. Часто вы даже не найдете свои привилегии, пока не покопаетесь в соглашении с держателем карты: Но копать определенно стоит, потому что я гарантирую, что вы найдете трюфели. Вот некоторые все более распространенные привилегии кредитных карт и то, сколько денег они могут сэкономить вам (если вы помните, что они у вас есть!): Таким образом, в то время как возврат 5% может стоить всего 75 долларов x 4 = 300 долларов в год, одни только ваши привилегии могут стоить 20 000 долларов. Вот почему (буквально) стоит знать, какие у вас есть способности и когда их использовать! Выполните перевод баланса Мне нравится называть перевод баланса «скрытым бонусом за регистрацию», потому что, хотя он может быть не таким привлекательным, как возврат наличных, в долгосрочной перспективе он может сэкономить вам более 250 долларов. Перенос баланса — это когда вы перемещаете задолженность по кредитной карте с одной карты на другую. Если это вас заинтересовало, ознакомьтесь с нашей статьей: Переводы баланса под 0% годовых могут сэкономить тысячи процентов, но стоит ли подавать заявку? Раньше переводы баланса были несколько непомерно дорогими, потому что эмитенты карт взимали комиссию в размере 5%. А для среднего американца с задолженностью по кредитной карте в размере 6 194 долларов 309,70 долларов — это огромная плата. Но в последнее время большинство комиссий за перевод баланса снизились до 3%. Я избавлю вас от запутанной математики, но плата в размере 185 долларов определенно стоит того, чтобы перейти с 29От 0,99% процентной ставки до 0% процентной ставки на остаток в размере 1500 долларов США. Таким образом, если вы в настоящее время имеете задолженность по кредитной карте, перевод баланса в размере 0% годовых будет лучшим «бонусом за регистрацию», чем 250 долларов наличными (но некоторые карты позволяют вам иметь и то, и другое). Подробнее: Кредитные карты Best Balance Transfer Переключиться на лучшую карту Источник: ChewHow/Shutterstock.com 900 карта похожа на выжимание воды из камня, возможно, пришло время поискать замену. К счастью, весь мир в ваших руках. Существует множество карт без комиссий, вкусных бонусов за регистрацию и удивительно высокого кэшбэка. Ознакомьтесь с нашим списком кредитных карт Best Rewards . Черт возьми, даже карта с годовой оплатой может иметь смысл для вас. Сразу же, многие из них имеют гораздо более высокие бонусы за регистрацию, поэтому они в основном платят за себя. Проверьте Когда годовая кредитная карта стоит того? Имейте в виду, что заявки на получение кредитной карты снижают ваш кредитный рейтинг на несколько пунктов, поэтому вы можете не захотеть одновременно подавать заявку на получение кредитной карты и автокредита. Резюме Возможно, Sears не выжили, но наследие оригинальной карты Discover живет. Если бы мне нужно было выделить три самых важных вывода из этой статьи, это были бы: Сохраните свой первый или следующий — 100 000 долларов США Подпишитесь на бесплатные еженедельные советы по деньгам, которые помогут вам зарабатывать и экономить больше Мы обязуемся никогда не передавать и не продавать вашу личную информацию. Всего статей: 197 Всего статей: 197 Крис помогает людям до 30 лет процветать — как финансово, так и эмоционально. Помимо публикации советов по личным финансам, Крис говорит на темы позитивной психологии и лидерства. Чтобы задать вопросы, посетите его страницу CAMPUSPEAK, свяжитесь с ним в Instagram или посмотрите его выступление на TEDx. Подробнее от этого автора Некоторые люди до сих пор считают, что кредитных карт следует избегать любой ценой. Я думаю, что они очень ошибаются. Кредитные карты при правильном использовании удобны, полезны и почти неизбежны во взрослой жизни. Они могут даже принести вам деньги или позволить вам получить прибыль другими способами. Если вы недисциплинированы, они также могут позволить вам увеличить долг по очень высокой процентной ставке, поэтому поработайте над этой дисциплиной, прежде чем брать новую или дополнительную карту. Но если вы готовы к новой кредитной карте, вам нужно присмотреться. Это функции, которые вы ищете. Вам нужна карта с низкой годовой комиссией или, желательно, вообще без годовой комиссии. Многие поставщики карт предлагают карту без комиссии, что означает, что вы ничего не будете платить за привилегию владения картой, хотя, конечно, вы все равно будете нести ответственность за другие сборы. Внимательно проверьте эти другие сборы. В идеале у вас вообще не будет баланса на этой карте. Способ получения прибыли от кредитной карты заключается в том, чтобы размещать на ней покупки, требовать любые бонусы и вознаграждения, на которые вы имеете право, и полностью погашать ее до наступления процентов. Очевидно, что это может пойти не так, если ваши обстоятельства неожиданно изменятся, и вы не сможете вовремя погасить карту, поэтому на всякий случай вам также нужна низкая процентная ставка. Другие сборы будут включать такие вещи, как сборы, взимаемые с зарубежных транзакций. Некоторые поставщики карт предлагают бонус за регистрацию, обычно с определенными условиями. Они имеют тенденцию быть очень конкретными. Например, вы можете получить бонус, если в первые три месяца положите на карту соответствующие требованиям покупки на сумму 1000 долларов. Убедитесь, что вы точно знаете, что такое квалифицирующая покупка, а затем спланируйте расходы (и выплату) требуемой суммы в требуемое время. Поздравляем. Теперь вы заработали свой бонус. Не забудьте запросить его, если он не применяется автоматически. Карты с возвратом наличных обычно предлагают возврат небольшого процента от ваших расходов. Обычно по большинству этих карт вы получаете около 1–2% возврата. Это эквивалентно получению (очень небольшой) скидки на все, что вы покупаете с помощью этой карты. Некоторые карты предлагают большую награду за некоторые покупки, такие как продукты или бензин. Карты с кэшбэком являются одним из видов бонусных карт, но не все бонусные карты являются кэшбэком. Некоторые предлагают баллы, мили за проезд или другие вознаграждения. При покупке новой карты внимательно прочитайте условия. Некоторые из них будут иметь для вас гораздо большее значение, чем другие. В этой категории вы также обнаружите, что некоторые карты предлагают более высокие награды за определенные покупки. Кредитная карта Amazon, например, предлагает больше баллов за покупки, сделанные на Amazon, чем за другие покупки. Неудивительно, что баллы, заработанные на карте Amazon, можно конвертировать в ваучеры Amazon. Некоторые карты предлагают различные привилегии, от туристической страховки до бесплатных билетов на мероприятия. Как правило, это премиальные карты, которые взимают ежегодную плату. Это может быть полезно, если вы пытаетесь консолидировать другие долги и сэкономить деньги на выплате процентов. Карты перевода баланса позволяют переносить долги с других карт на новую и не платить проценты по ней в течение определенного периода времени. Они также могут предлагать беспроцентные расходы на некоторое время. Это может сократить процентные платежи по вашему существующему долгу в краткосрочной перспективе, но в таких случаях требуется крайняя осторожность. Когда беспроцентный период закончится, вам внезапно придется платить (обычно очень высокий) ежемесячный процентный платеж по любому остатку, который вы еще не выплатили. При использовании этих карт убедитесь, что у вас есть план погашения остатка в полном объеме до того, как начнут начисляться проценты. Если случится чрезвычайная ситуация, и вы не сможете полностью погасить их, всегда вносите минимальный платеж. Отсутствие минимального платежа повредит вашему кредитному рейтингу, в то время как наличие остатка на вашей кредитной карте не окажет большого влияния, за исключением того, что это повлияет на коэффициент использования вашего кредита. Помните, что если вы не будете платить по кредитной карте каждый месяц, вы будете платить проценты и быстро сведете на нет всю полученную прибыль. Создание вашего кредита, конечно, не предполагает прямой прибыли для вас, но потенциально может улучшить ваше финансовое положение в будущем. В конце концов, получить прибыль с кредитной карты сложно, так что не торопитесь. Сопоставьте свою карту с вашими конкретными обстоятельствами. Если карта взимает комиссию, но предлагает привилегии, вознаграждения или бонусы, очень внимательно изучите детали. Сможете ли вы использовать эти привилегии или выполнить требования, чтобы получить эти награды и бонусы? Не выйдет ли дешевле, например, платить годовой взнос и пользоваться бесплатной страховкой? Или вы действительно можете купить страховку в другом месте, за меньшую годовую плату? Не делайте оценок. Воспользуйтесь калькулятором и посчитайте числа. Не подавайте заявку на карту, пока не убедитесь, что она подходит именно вам. Помните о своей цели. В течение года вы хотите получать прибыль от карты (за счет вознаграждений, привилегий и бонусов), а не платить за удобство ее владения. Я писатель-фрилансер, специализирующийся на онлайн-бизнесе, личных финансах, путешествиях и образе жизни.

Экономит от 50 до 100 долларов за аренду и дает душевное спокойствие.

Экономит от 50 до 100 долларов за аренду и дает душевное спокойствие.

Идея состоит в том, чтобы перевести свой баланс на новую карту с более низкой процентной ставкой, чтобы вы могли сэкономить на процентах.

Идея состоит в том, чтобы перевести свой баланс на новую карту с более низкой процентной ставкой, чтобы вы могли сэкономить на процентах.

Сегодняшние кредитные карты имеют и вознаграждений, поэтому часто бывает трудно отслеживать — и максимизировать — все способы сэкономить и заработать деньги.

Сегодняшние кредитные карты имеют и вознаграждений, поэтому часто бывает трудно отслеживать — и максимизировать — все способы сэкономить и заработать деньги. Подробнее:

Родственные инструменты

Об авторе

Крис Бутч

Шесть способов получить прибыль от кредитной карты

1. Выберите карту с низкой комиссией

Если вы много путешествуете, вы, конечно же, будете искать низкие или нулевые сборы.

Если вы много путешествуете, вы, конечно же, будете искать низкие или нулевые сборы. 3. Поиск предложений по возврату наличных

Другие предлагают возврат денег только в том случае, если вы потратите больше определенной суммы.

Другие предлагают возврат денег только в том случае, если вы потратите больше определенной суммы. 4. Выберите вознаграждение, ценное для вас

5. Поиск других привилегий

Опять же, это означает, что вам придется внимательно изучить то, что предлагается, и решить, выйдете ли вы на первое место в финансовом отношении, заплатив комиссию и получив привилегии.

Опять же, это означает, что вам придется внимательно изучить то, что предлагается, и решить, выйдете ли вы на первое место в финансовом отношении, заплатив комиссию и получив привилегии. 6. Воспользуйтесь предложениями по переводу остатка

открытка. Их часто предлагают студентам или другим молодым людям. Для начала вам будет предложен довольно низкий лимит расходов, а процентные ставки могут быть высокими. При правильном использовании эти карты могут помочь вам улучшить свой кредитный рейтинг. Как правильно их использовать? Так же, как вы используете любую кредитную карту. Планируйте покупки на них, не тратьте больше, чем можете себе позволить, и полностью расплачивайтесь в конце месяца.

открытка. Их часто предлагают студентам или другим молодым людям. Для начала вам будет предложен довольно низкий лимит расходов, а процентные ставки могут быть высокими. При правильном использовании эти карты могут помочь вам улучшить свой кредитный рейтинг. Как правильно их использовать? Так же, как вы используете любую кредитную карту. Планируйте покупки на них, не тратьте больше, чем можете себе позволить, и полностью расплачивайтесь в конце месяца.

Карен Бейнс