Кредит без залога поручителей и справок: Кредиты без залога и поручителей — взять потребительский кредит без поручителей наличными

Содержание

Ювелирные ломбарды SUNLIGHT в Москве и всей России — сеть ломбардов ювелирных изделий и украшений

Уведомляем вас о том, что в связи с принятием Федерального закона от

03.04.2020 N 106-ФЗ «О внесении изменений в Федеральный закон «О Центральном банке

Российской Федерации (Банке России)» и отдельные законодательные акты Российской Федерации в

части особенностей изменения условий кредитного договора, договора займа» вы вправе в любой

момент в течение времени действия договора потребительского займа, но не позднее 30 сентября

2020 года обратиться в ООО «Мой Ломбард» (к кредитору) с требованием об изменении условий

такого договора, предусматривающим приостановление исполнения вами (заемщиком) своих

обязательств на срок, определенный заемщиком (далее — льготный период), при одновременном

соблюдении следующих условий:

1) Размер кредита (займа), предоставленного по такому кредитному

договору (договору займа), не превышает максимального размера кредита (займа),

установленного Правительством Российской Федерации для кредитов (займов), по которому

заемщик вправе обратиться с требованием к кредитору о предоставлении льготного периода в

соответствии с настоящим Федеральным законом, в случае такого установления. Максимальный

Максимальный

размер кредита (займа) для кредитов (займов), по которому заемщик вправе обратиться с

требованием к кредитору о предоставлении льготного периода, может быть установлен

Правительством Российской Федерации в абсолютном значении и (или) в относительном значении в

зависимости от дохода заемщика с учетом региональных особенностей.

2) Снижение дохода заемщика (совокупного дохода всех заемщиков по

кредитному договору (договору займа) за месяц, предшествующий месяцу обращения заемщика с

требованием, указанным в настоящей части, более чем на 30 процентов по сравнению со

среднемесячным доходом заемщика (совокупным среднемесячным доходом заемщиков) за 2019 год.

Правительство Российской Федерации вправе определить методику расчета среднемесячного дохода

заемщика (совокупного среднемесячного дохода заемщиков) для целей применения настоящей

статьи.

3) На момент обращения заемщика с требованием, указанным в настоящей

части, в отношении такого кредитного договора (договора займа) не действует льготный период,

установленный в соответствии со статьей 6.1-1 Федерального закона от 21 декабря 2013 года N

353-ФЗ «О потребительском кредите (займе)».

Примерную форму такого требования вы можете увидеть на сайте Банка

России по ссылке

Указанное требование можно сдать в любом нашем отделении или направить

почтой в ООО «Мой Ломбард» по адресу 123458, город Москва, улица Маршала Прошлякова, дом 30,

эт. 3 офис 306, ком. 2-или отправить на электронную почту [email protected].

Заемщик вправе в любой момент в течение льготного периода прекратить

действие льготного периода, направив кредитору уведомление об этом.

По окончании (прекращении) льготного периода в сумму обязательств

заемщика по основному долгу включается сумма обязательств по процентам, которые должны были

быть уплачены заемщиком в течение льготного периода исходя из действовавших до

предоставления льготного периода условий кредитного договора, но не были им уплачены в связи

с предоставлением ему льготного периода.

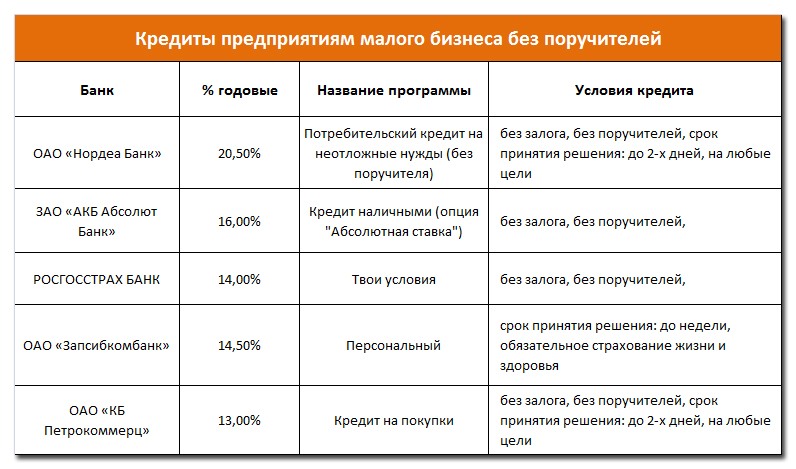

Как получить бизнес кредит без залога?

Неудивительно, что кредиты — популярный способ для владельцев бизнеса финансировать некоторые из расходов своего нового и растущего бизнеса, но иногда они могут не захотеть предоставлять залог для этих кредитов. К счастью, есть несколько способов получить кредит без залога. Есть некоторые кредиты, на которые вы можете подать заявку, только предоставив личную гарантию или залог UCC.

Обеспеченные и необеспеченные кредиты

Обеспеченные кредиты

Прежде чем мы рассмотрим различные типы кредитов, а также личные гарантии и залоговые права UCC, давайте кратко обсудим обеспеченные и необеспеченные кредиты. Определяющим фактором обеспеченного кредита является то, что он требует, чтобы актив выступал в качестве залога для обеспечения кредита. Необеспеченный кредит не требует актива. Причина, по которой кредиторы обеспечивают кредиты, заключается в том, чтобы свести к минимуму их риск. Кредиторы обычно предпочитают иметь кредит с этим встроенным обеспечением, потому что новые предприятия представляют финансовый риск. Например, автокредит является известным типом безопасного кредита. Они обычно имеют автомобиль в качестве установленного залога. Таким образом, если заемщик больше не может производить платежи кредитору в течение заранее определенного периода времени, кредитор имеет возможность вернуть автомобиль.

Например, автокредит является известным типом безопасного кредита. Они обычно имеют автомобиль в качестве установленного залога. Таким образом, если заемщик больше не может производить платежи кредитору в течение заранее определенного периода времени, кредитор имеет возможность вернуть автомобиль.

Необеспеченные кредиты

Затем есть необеспеченные кредиты. Они не требуют каких-либо активов в качестве залога. Учитывая необеспеченный характер этих кредитов, они в значительной степени зависят от кредитной истории и доходов заемщика. Из-за этих более строгих стандартов получить необеспеченные кредиты сложнее.

Персональная гарантия и залоговое право UCC

Персональная гарантия

Одним из способов, которым владельцы бизнеса могут претендовать на получение необеспеченных бизнес-кредитов, является предоставление личной гарантии. Личная гарантия возлагает ответственность на отдельного владельца бизнеса за соблюдение гарантии того, что бизнес-кредит будет погашен. В случае нарушения владелец несет персональную ответственность. Личная гарантия гарантирует кредиторам, что бизнес и его владелец (владельцы), скорее всего, серьезно относятся к получению кредита и могут производить платежи, поскольку они поставили на него свой капитал и другие личные активы.

В случае нарушения владелец несет персональную ответственность. Личная гарантия гарантирует кредиторам, что бизнес и его владелец (владельцы), скорее всего, серьезно относятся к получению кредита и могут производить платежи, поскольку они поставили на него свой капитал и другие личные активы.

UCC Lien

Еще один способ, с помощью которого владельцы бизнеса могут претендовать на получение необеспеченных бизнес-кредитов, заключается в согласии на UCC (Uniform Commercial Code) Lien, которые также называются общими залогами. Общие залоговые права позволяют кредитору конфисковать активы малого бизнеса в случае невыполнения обязательств по выплате кредита. Это залоговое удержание является формой обеспечения и страхования для кредиторов, поскольку оно гарантирует, что они все еще могут получить компенсацию за сумму, которую они должны были получить через активы заемщика. Многие кредитные предложения содержат общие залоговые права, поэтому важно внимательно прочитать предложение, желательно с доверенным финансовым консультантом. Что еще более важно, убедитесь, что у вас есть достаточный капитал и организованный план платежей, прежде чем даже искать финансирование. Подготовленность поможет всему процессу пройти гладко для обеих сторон.

Что еще более важно, убедитесь, что у вас есть достаточный капитал и организованный план платежей, прежде чем даже искать финансирование. Подготовленность поможет всему процессу пройти гладко для обеих сторон.

Какие варианты финансирования не требуют обеспечения?

Кредит SBA

Как мы упоминали ранее, кредиты SBA являются одними из сливок бизнес-кредитов. Чего вы, возможно, не знаете, так это того, что во многих случаях эти кредиты не требуют залога со стороны заемщика. Они также являются одним из самых доступных вариантов кредита в мире кредитования. При этом они являются одними из самых сложных для квалификации. Из-за строгих квалификационных стандартов кредиторы меньше опасаются кредитовать малые предприятия, которые имеют право на эти кредиты, потому что они берут на себя меньший финансовый риск.

Денежные авансы для продавцов

Денежные авансы для продавцов (MCA) являются одним из самых простых видов финансирования. Они также не требуют залога. При этом они обычно дороги и имеют более жесткие условия, чем большинство других кредитов. MCA даст вам авансовую сумму наличными в обмен на процент от ваших будущих продаж, и этот процент идет прямо кредитору.

При этом они обычно дороги и имеют более жесткие условия, чем большинство других кредитов. MCA даст вам авансовую сумму наличными в обмен на процент от ваших будущих продаж, и этот процент идет прямо кредитору.

Долгосрочный кредит

Срочные кредиты, в том числе долгосрочные кредиты, предлагают простое и доступное решение для финансирования малого бизнеса. Они также не требуют залога. Традиционный бизнес-кредит представляет собой единовременную сумму капитала, которую вы выплачиваете регулярными платежами по фиксированной процентной ставке. Установленный срок погашения обычно составляет от одного до пяти лет. Большинство владельцев бизнеса используют доходы от срочных кредитов для финансирования конкретных разовых инвестиций в свой малый бизнес.

Краткосрочный кредит

Следующим наиболее доступным видом бизнес-кредита в нашем списке является краткосрочный кредит. Краткосрочные кредиты функционируют как сокращенная версия традиционного срочного кредита. Заемный бизнес получает единовременную сумму финансирования, которую он погасит, плюс проценты, с течением времени. При краткосрочных кредитах суммы кредита обычно меньше, процентные ставки выше, а сроки погашения короче. Вместо запланированных ежемесячных платежей вы, скорее всего, будете платить запланированные ежедневные или еженедельные платежи. Ставки по некоторым краткосрочным кредитам даже выражены в факторной ставке, а не в годовых (что является явным признаком довольно дорогого финансирования).

Заемный бизнес получает единовременную сумму финансирования, которую он погасит, плюс проценты, с течением времени. При краткосрочных кредитах суммы кредита обычно меньше, процентные ставки выше, а сроки погашения короче. Вместо запланированных ежемесячных платежей вы, скорее всего, будете платить запланированные ежедневные или еженедельные платежи. Ставки по некоторым краткосрочным кредитам даже выражены в факторной ставке, а не в годовых (что является явным признаком довольно дорогого финансирования).

Кредитная карта для бизнеса

Кредитные карты для бизнеса — еще один популярный метод финансирования, который может стать отличным шагом в краткосрочной перспективе. Если у вас есть возможность, лучше всего выбрать план с 0% годовых в начальный период. Это дает вам некоторое время для беспроцентных платежей по кредитной карте, обычно до 15 месяцев. В этот момент лучше всего погасить остаток до того, как процентная ставка начнет действовать.

Практический результат

Если вы представляете компанию, которая не хочет предлагать залог в рамках соглашения о финансировании, не бойтесь. Есть варианты там; тем не менее, вы можете захотеть прокачать тормоза, прежде чем активно искать кредит. Во-первых, подумайте, есть ли у вас на законных основаниях что-либо ценное, что вы можете предоставить в качестве залога. У большинства предприятий что-то есть. Если вы этого не сделаете, все в порядке. Вам не следует искать финансирование, если вы все равно опасаетесь невыплаты кредита. Крайне важно иметь подробный и четкий план того, как вы будете производить платежи по финансированию.

Есть варианты там; тем не менее, вы можете захотеть прокачать тормоза, прежде чем активно искать кредит. Во-первых, подумайте, есть ли у вас на законных основаниях что-либо ценное, что вы можете предоставить в качестве залога. У большинства предприятий что-то есть. Если вы этого не сделаете, все в порядке. Вам не следует искать финансирование, если вы все равно опасаетесь невыплаты кредита. Крайне важно иметь подробный и четкий план того, как вы будете производить платежи по финансированию.

Какой залог вам нужен для бизнес-кредита?

Коммерческие кредиты часто обеспечены залогом, активом, который заемщик передает кредитору в залог на весь срок кредита. Если вы не погасите кредит, кредитор может конфисковать залог и продать его, чтобы погасить кредит.

Кредиторы используют залог для снижения риска потери денег по кредиту. Сумма необходимого залога варьируется в зависимости от нескольких факторов, включая ваш кредитный рейтинг, тип кредитора и характер залога. Некоторые кредиторы разрешают или требуют от заемщиков закладывать личные активы для обеспечения бизнес-кредита.

- Что используется в качестве залога для бизнес-кредита?

- Какой залог требуют кредиторы?

- Обеспечение по видам бизнес-кредита

- Часто задаваемые вопросы о залоге бизнеса

Что используется в качестве залога для бизнес-кредита?

Залог — это ценный актив, но не все активы могут служить залогом, и некоторые формы залога предпочтительнее других. Наилучшее обеспечение (с точки зрения кредитора) — это актив, который можно быстро ликвидировать, то есть этот актив можно легко конвертировать в наличные деньги. Поэтому наличные в качестве залога выгодны. Ценные бумаги также могут служить обеспечением: казначейские облигации, акции, депозитные сертификаты (CD) и корпоративные облигации могут использоваться для обеспечения кредита.

Имущество, которое может быть использовано в качестве обеспечения бизнес-кредита, включает недвижимость, оборудование, инвентарь и транспортные средства. Все это материальные твердые активы, которые могут принадлежать бизнесу или владельцу бизнеса или иметь ссуды против них. Однако для ликвидации твердых активов может потребоваться больше работы, и их стоимость менее определенна. В некоторых случаях вам потребуется провести оценку вашего твердого актива, чтобы подтвердить его стоимость.

Однако для ликвидации твердых активов может потребоваться больше работы, и их стоимость менее определенна. В некоторых случаях вам потребуется провести оценку вашего твердого актива, чтобы подтвердить его стоимость.

Будущие доходы — это еще один класс обеспечения, включая дебиторскую задолженность — счета, которые вы разослали.

Некоторые бизнес-кредиты требуют от вас залога личных активов, таких как дом или автомобиль, в дополнение к бизнес-активам. Администрация малого бизнеса (SBA) может потребовать этого, если у вашего бизнеса недостаточно активов для предоставления необходимого залога.

Предпринимательские кредиты без залога

Необеспеченные кредиты также доступны для некоторых предприятий. Это кредиты, которые не имеют залоговых требований и основаны на кредитоспособности заемщика малого бизнеса. Кредиторы обычно смотрят на личные и деловые кредитные рейтинги, а также на общее состояние бизнеса, время работы и регулярные денежные резервы.

Какой залог требуют кредиторы?

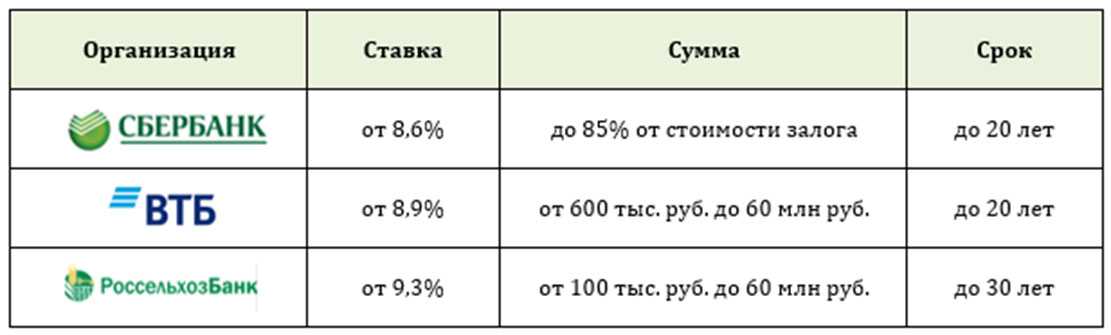

Отношение кредита к стоимости (LTV) является ключевым показателем, который кредиторы используют для принятия решения о необходимом залоге. LTV — это сумма, которую кредитор предоставит вам взаймы в зависимости от стоимости залога. Например, банк может предложить коэффициент LTV 80% для бизнес-кредита, если вы закладываете недвижимость в качестве залога. Это означает, что он ссудит вам 80 000 долларов, когда недвижимость стоит 100 000 долларов. Разница между справедливой рыночной стоимостью залога и суммой кредита называется дисконтом, иногда называемым «стрижкой» — в этом примере «стрижка» составляет 20%. Высоколиквидные активы будут иметь меньшую стрижку.

LTV — это сумма, которую кредитор предоставит вам взаймы в зависимости от стоимости залога. Например, банк может предложить коэффициент LTV 80% для бизнес-кредита, если вы закладываете недвижимость в качестве залога. Это означает, что он ссудит вам 80 000 долларов, когда недвижимость стоит 100 000 долларов. Разница между справедливой рыночной стоимостью залога и суммой кредита называется дисконтом, иногда называемым «стрижкой» — в этом примере «стрижка» составляет 20%. Высоколиквидные активы будут иметь меньшую стрижку.

Как правило, заемщик должен предложить залог, соответствующий запрашиваемой сумме. Однако некоторые кредиторы могут потребовать, чтобы стоимость залога была выше суммы кредита, чтобы снизить риск.

Требуемый размер залога будет зависеть от «Пяти C», которые являются общими показателями финансового благополучия:

- Кредитная история

- Способность к погашению

- Столица

- Залог

- Условия (подробности, такие как процентная ставка, условия кредита и сумма)

Различные кредиторы подходят к этим факторам по-своему. Например, если вы не можете соответствовать критериям обеспечения, но у вас есть заявка, отвечающая требованиям, SBA не отклонит вашу заявку только на основании отсутствия обеспечения.

Например, если вы не можете соответствовать критериям обеспечения, но у вас есть заявка, отвечающая требованиям, SBA не отклонит вашу заявку только на основании отсутствия обеспечения.

Следите за залогами

Залог позволяет кредиторам подать в суд на неплатежеспособного заемщика. Залоговые права могут быть либо общими, которые обеспечивают все активы бизнеса — известные как полные залоговые права, — либо привязаны только к конкретным активам, таким как здание или часть оборудования. Кредиторы предпочитают общие залоговые права, поскольку для погашения кредита можно использовать несколько активов, и эти залоговые права могут привести к лучшим условиям и ставкам по кредиту.

Обеспечение в зависимости от типа бизнес-кредита

В таблице ниже приводится сводка обеспечения в соответствии с типом бизнес-кредита.

| SBA | Обеспечение часто представляет собой недвижимость, но может включать оборудование, товарно-материальные запасы и дебиторскую задолженность. Может потребовать от владельца залога личного имущества. Может потребовать от владельца залога личного имущества. | Недвижимость: до 90% |

| Общего назначения | Может не требовать обеспечения. В противном случае, большинство видов залога являются приемлемыми. | Более высокие коэффициенты LTV означают более рискованные кредиты для кредиторов. Общее практическое правило – стремиться к 80% или ниже. |

| Коммерческая недвижимость | Приобретаемая, застраиваемая или реконструируемая недвижимость. |

|

| Финансирование оборудования | Оборудование является залогом. | До 100% |

| Запасы | Запасы служат самостоятельным залогом. | До 50% |

| Дебиторская задолженность и финансирование счетов | Будущие доходы служат обеспечением. | До 80% |

| Одноранговая | Обычно залог не требуется. | Н/Д |

Деловое обеспечение Часто задаваемые вопросы

Что я могу использовать в качестве залога для бизнес-кредита?

Денежные средства являются наиболее ликвидной формой обеспечения, в то время как ценные бумаги, такие как казначейские облигации, акции, депозитные сертификаты (CD) и корпоративные облигации, также могут использоваться. Материальные активы, такие как недвижимость, оборудование, инвентарь и транспортные средства, являются еще одной популярной формой залога.