Ставки кредит: Подбор кредитов — сравнить условия 333 предложения и выбрать где лучше взять кредит

Содержание

Статья 29. Процентные ставки по кредитам, вкладам (депозитам) и комиссионное вознаграждение по операциям кредитной организации \ КонсультантПлюс

Статья 29. Процентные ставки по кредитам, вкладам (депозитам) и комиссионное вознаграждение по операциям кредитной организации

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 29

— Банк хочет взыскать задолженность в размере комиссии, не уплаченной клиентом

— Клиент хочет взыскать неосновательное обогащение в размере необоснованно списанной комиссии по вновь введенному или увеличенному банком тарифу

— Клиент хочет взыскать неосновательное обогащение, т.к. банк при закрытии счета необоснованно списал комиссию за непредставление клиентом запрашиваемых в рамках Закона о ПОД/ФТ документов

— Заемщик хочет признать увеличение процентной ставки по кредиту недействительным

— Заемщик хочет взыскать денежные средства, удержанные в качестве комиссии при досрочном возврате кредита

См. все ситуации, связанные со ст. 29

29

КонсультантПлюс: примечание.

До 09.03.2023 запрещено взимать комиссию при выдаче физлицам наличной иностранной валюты с их валютных вкладов (счетов), и ее конвертации в доллары США в этих целях. Комиссии, полученные с 09.03.2022, подлежат возврату в соответствии с Решением Банка России от 11.03.2022.

Процентные ставки по кредитам и (или) порядок их определения, в том числе определение величины процентной ставки по кредиту в зависимости от изменения условий, предусмотренных в кредитном договоре, процентные ставки по вкладам (депозитам) и комиссионное вознаграждение по операциям устанавливаются кредитной организацией по соглашению с клиентами, если иное не предусмотрено федеральным законом.

(часть первая в ред. Федерального закона от 15.02.2010 N 11-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

Ст. 29 (в ред. ФЗ от 14.07.2022 N 292-ФЗ) распространяется на правоотношения, возникшие из договоров банковского вклада (депозита) в иностранной валюте, по которому вкладчиком является юрлицо, заключенных до 14. 07.2022.

07.2022.

Одновременно с начислением процентов договором банковского вклада (депозита) в иностранной валюте, по которому вкладчиком является юридическое лицо, может быть предусмотрено взимание кредитной организацией комиссионного вознаграждения, подлежащего списанию со счета, на который внесен вклад. Размер указанного комиссионного вознаграждения может превышать размер процентов на сумму вклада, выплачиваемых кредитной организацией по такому договору банковского вклада (депозита).

(часть вторая введена Федеральным законом от 14.07.2022 N 292-ФЗ)

Размер комиссионного вознаграждения, взимаемого кредитной организацией при осуществлении операций по переводу денежных средств между банковскими счетами физических лиц в этой кредитной организации, не может быть обусловлен открытием указанных банковских счетов в разных обособленных подразделениях (внутренних структурных подразделениях) кредитной организации.

(часть введена Федеральным законом от 16.12.2019 N 434-ФЗ)

КонсультантПлюс: примечание.

Ч. 3 ст. 29 распространяется на правоотношения, возникшие из договоров банковского счета и (или) иных договоров, заключенных до 01.07.2022 и не расторгнутых по состоянию на 01.07.2022 (ФЗ от 16.04.2022 N 112-ФЗ).

Не допускается взимание кредитной организацией комиссионного вознаграждения при осуществлении операций по переводу денежных средств с банковских счетов физических и юридических лиц, а также индивидуальных предпринимателей в связи с изменением или расторжением договоров банковского счета и (или) иных договоров, регулирующих обслуживание этих лиц в кредитной организации, в размере, превышающем размер комиссионного вознаграждения, взимаемого при осуществлении аналогичных операций по переводу денежных средств с банковских счетов этих лиц при иных условиях.

(часть введена Федеральным законом от 16.04.2022 N 112-ФЗ)

КонсультантПлюс: примечание.

Ч. 4 ст. 29 (в ред. ФЗ от 15.02.2010 N 11-ФЗ) применяется к правоотношениям, возникшим из договоров, заключенных после 20. 03.2010.

03.2010.

Кредитная организация не имеет права в одностороннем порядке изменять процентные ставки по кредитам и (или) порядок их определения, процентные ставки по вкладам (депозитам), комиссионное вознаграждение и сроки действия этих договоров с клиентами — индивидуальными предпринимателями и юридическими лицами, за исключением случаев, предусмотренных федеральным законом или договором с клиентом.

(часть в ред. Федерального закона от 15.02.2010 N 11-ФЗ)

(см. текст в предыдущей редакции)

По договору банковского вклада (депозита), внесенного гражданином на условиях его выдачи по истечении определенного срока либо по наступлении предусмотренных договором обстоятельств, банком не может быть односторонне сокращен срок действия этого договора, уменьшен размер процентов, увеличено или установлено комиссионное вознаграждение по операциям, за исключением случаев, предусмотренных федеральным законом.

(часть введена Федеральным законом от 02.11.2007 N 248-ФЗ)

КонсультантПлюс: примечание.

Ч. 6 ст. 29 (в ред. ФЗ от 15.02.2010 N 11-ФЗ) применяется к правоотношениям, возникшим из договоров, заключенных после 20.03.2010.

По кредитному договору, заключенному с заемщиком-гражданином, кредитная организация не может в одностороннем порядке сократить срок действия этого договора, увеличить размер процентов и (или) изменить порядок их определения, увеличить или установить комиссионное вознаграждение по операциям, за исключением случаев, предусмотренных федеральным законом.

(часть введена Федеральным законом от 15.02.2010 N 11-ФЗ)

Кредитная организация — владелец банкомата обязана информировать держателя платежной карты до момента осуществления им расчетов с использованием платежной карты, передачи им распоряжений кредитной организации об осуществлении расчетов по его банковским счетам с использованием банкоматов, принадлежащих этой кредитной организации, предупреждающей надписью, отражаемой на экране банкомата, о размере комиссионного вознаграждения, установленного кредитной организацией — владельцем банкомата и взимаемого ею за совершение указанных операций в дополнение к вознаграждению, установленному договором между кредитной организацией, осуществившей выпуск платежной карты, и держателем этой карты, либо об отсутствии такого вознаграждения, а также отражать по итогам этих операций информацию о комиссионном вознаграждении кредитной организации — владельца банкомата в случае взимания такого вознаграждения на чеке банкомата либо об отсутствии такого вознаграждения.

(часть введена Федеральным законом от 01.07.2010 N 148-ФЗ, в ред. Федерального закона от 27.06.2011 N 162-ФЗ)

(см. текст в предыдущей редакции)

фиксированные и плавающие процентные ставки по кредитам / Новости / Пресс-центр / Меню / Алтайский филиал РАНХиГС

В настоящее время активно обсуждается идея выдачи потребительских кредитов с плавающей процентной ставкой. Кабинет министров совместно с Банком России готовит поправки, регулирующие данный вопрос. 3 марта 2021 года Банк России опубликовал доклад для общественных консультаций «О регулировании рисков, связанных с возможным распространением плавающих процентных ставок в ипотечном кредитовании», где указал целый ряд рисков для заемщиков в случае применения плавающих процентных ставок. Давайте попытаемся обозначить основные вопросы, на которые должен обращать внимание заемщик в случае подписания ипотечного договора с использованием плавающей процентной ставки.

Какие виды процентных ставок могут быть использованы при выдаче ипотечных кредитов?

Существуют различные виды процентных ставок. В зависимости от базы начисления процентов выделяют простые и сложные ставки. При использовании простой ставки база наращения процентов не меняется (проценты начисляются на основную сумму долга), при использовании сложной ставки проценты начисляются не только на сумму долга, но и на ранее начисленные проценты. При выдаче долгосрочных кредитов используют сложные ставки, так как в этом случае сумма долга увеличивается на большую сумму, что выгодно кредитору.

Согласно следующей классификации, различают фиксированные и плавающие ставки. В первом случае, ставка по кредитному договору фиксируется на весь срок договора. Во втором случае, ставка по договору может быть пересмотрена в зависимости от изменения базовой величины (темпа инфляции, среднерыночной ставки, ключевой ставки, ставки межбанковского рынка…). При использовании плавающей ставки ни кредитор, ни заемщик не знают окончательной стоимости кредитной операции. В кредитовании физических лиц плавающие ставки в России на данный момент практически не используются, хотя законодательством они не запрещены.

В кредитовании физических лиц плавающие ставки в России на данный момент практически не используются, хотя законодательством они не запрещены.

Какие риски несет заемщик при использовании переменной ставки?

В случае снижения базовой величины снижается и ставка по кредитному договору. У заемщика нет необходимости рефинансировать кредит на более выгодных условиях, предлагаемых на рынке.

При росте базовой величины ставка по договору увеличивается. И у заемщика, как правило, два варианта: не подписывать дополнительное соглашение и погасить остаток долга не прежних условиях или согласиться с условиями кредитора.

В первом случае это сделать практически невозможно. Ипотечные кредиты — долгосрочные кредиты на большую сумму. И как всем хорошо известно, первые годы основную долю ипотечного платежа составляют начисленные проценты, и тело кредита сокращается очень медленно. У заемщика нет необходимой суммы, иначе он бы погасил кредит досрочно.

При согласии с новыми условиями кредитора увеличивается общая сумма переплаты. Возможны два варианта: либо увеличивается срок погашения при прежнем размере платежа, либо срок погашения остается прежним, но увеличивается размер платежа. Долгосрочные кредиты со сроком погашения свыше 10 лет очень чувствительны к изменению ставки. Так, например, при изменении процентной ставки по 15-летнему кредиту с 7 до 9% ежемесячный платеж возрастет на 13%, а суммарная переплата по кредиту увеличится на 34%; при росте ставки до 10% ежемесячный платеж возрастет на 20%, а суммарная переплата по кредиту увеличится на 51%. Если месячный платеж фиксированный, а срок меняется, то при повышении процентной ставки с 7 до 9% срок погашения увеличится с 15 до 20 лет, а при повышении до 10 % достигнет 26 лет.

Возможны два варианта: либо увеличивается срок погашения при прежнем размере платежа, либо срок погашения остается прежним, но увеличивается размер платежа. Долгосрочные кредиты со сроком погашения свыше 10 лет очень чувствительны к изменению ставки. Так, например, при изменении процентной ставки по 15-летнему кредиту с 7 до 9% ежемесячный платеж возрастет на 13%, а суммарная переплата по кредиту увеличится на 34%; при росте ставки до 10% ежемесячный платеж возрастет на 20%, а суммарная переплата по кредиту увеличится на 51%. Если месячный платеж фиксированный, а срок меняется, то при повышении процентной ставки с 7 до 9% срок погашения увеличится с 15 до 20 лет, а при повышении до 10 % достигнет 26 лет.

Почему данный вопрос актуален для кредитного рынка в настоящее время?

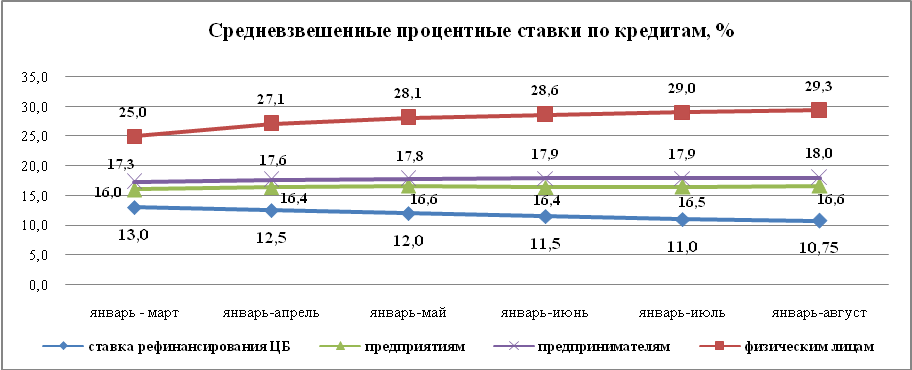

Причин несколько. Остановимся на двух. В настоящее время ключевая ставка составляет 4,25%. 12 февраля 2021 года Центральный банк принял решение сохранить ее на этом уровне. Снижения ставки не планируется. Вторая причина – большой объем выданных ипотечных кредитов, в том числе и по льготной процентной ставке около 7% годовых. Ставки по ипотеке достигли исторического минимума в России.

Вторая причина – большой объем выданных ипотечных кредитов, в том числе и по льготной процентной ставке около 7% годовых. Ставки по ипотеке достигли исторического минимума в России.

Давайте вспомним ипотечный кризис 2007-2008 года в США. В первой половине 2000-х годов происходило бурное развитие рынки ипотечного кредитования, что вызывало непрерывный рост цен на жилую недвижимость. Уровень ключевой ставки снизился с 6,5% в 2000 г. до 1% в 2003 году. Доля кредитов с плавающей процентной ставкой достигала 62%. К 2007 году ставка повышается до 5,25%, и уровень просроченной задолженности резко увеличивается. Произошло схлопывание ипотечного «пузыря», вырос объем продаж заложенной недвижимости и началось падение цен на жилье. Произошедшее на рынке ипотечного кредитования было связано с изначально слабым финансовым положением заемщиков. Рост ставки по ипотеке (так как она была плавающей) и рост платежей привели к росту количества неплатежеспособных заемщиков.

Согласно докладу ЦБ можно выделить целый ряд факторов, влияющих на величину процентного и кредитного риска банковского портфеля. В зависимости от состояния экономики возможны изменения ключевой ставки и рост ставок на кредитном рынке. Существенное повышение ключевой ставки и наличие пункта об использовании плавающей ставки в кредитном договоре в условиях возросших инфляционных рисков может негативно сказываться на финансовом положении заемщиков и, соответственно, самих банков.

В зависимости от состояния экономики возможны изменения ключевой ставки и рост ставок на кредитном рынке. Существенное повышение ключевой ставки и наличие пункта об использовании плавающей ставки в кредитном договоре в условиях возросших инфляционных рисков может негативно сказываться на финансовом положении заемщиков и, соответственно, самих банков.

Используют ли иностранные банки плавающие ставки по ипотечным кредитам?

По данным Европейского центрального банка в зоне евро доля кредитов с плавающей ставкой по состоянию на конец августа 2020 г. составила 57% от всего объема кредитов компаниям и населению, в то время как доля плавающих ставок в ипотеке – всего 15,7%. Банки используют смешанные схемы, ставка фиксируется на период от 5 до 10 лет, а затем пересматривается. При выдаче кредитов происходит стресс-тестирование платежеспособности заемщика. То есть анализ проводится не только с использованием текущих условий кредитования, в расчет закладывается увеличенная процентная ставка, по которой следует проводить проверку способности заемщика обслуживать свой долг.

Как правило, плавающие процентные ставки преобладают в кредитовании юридических лиц. Суммы процентных платежей уменьшают налогооблагаемую прибыль и позволяют экономить на налоге на прибыль. А в случае высокой экономической рентабельности растет и доход на каждый собственный рубль.

Обратная ситуация складывается для физических лиц. В случае роста процентной ставки и сокращения реальной заработной платы резко снижается платежеспособность заемщика. Очень показателен пример валютной ипотеки в России в 2014-2015 годах. Заемщики делали выбор в пользу данного продукта, ориентируясь только на величину процентной ставки, которая была значительно ниже ставки по рублевым кредитам. Платежеспособность оценивалась по текущему валютному курсу. При резком росте валютного курса многие заемщики стали неплатежеспособными.

Несколько советов потенциальному заемщику

- Внимательно изучите условия договора.

- По возможности, избегайте плавающих ставок. В случае снижения ставок на кредитном рынке существует возможность рефинансирования своего кредита на более выгодных условиях.

В случае роста среднерыночной ставки — Вы защищены договором, в котором ставка фиксирована.

В случае роста среднерыночной ставки — Вы защищены договором, в котором ставка фиксирована. - Если в договоре указана плавающая ставка: проведите стресс-тестирование для своего бюджета. Пересчитайте платежи по более высокой ставке. Оцените свою платежеспособность в новых условиях. По возможности, оговорите с кредитором и зафиксируйте в договоре частоту пересмотра ставки и интервал однократного изменения ставки.

- Не переоценивайте свои финансовые возможности.

Ольга Чубур,

к.э.н., доцент кафедры экономики и финансов

Кредитный союз и банковские тарифы

Перейти к основному содержанию

Официальный сайт правительства США.

Новости

испанский

Свяжитесь с нами

Поиск

На диаграммах, доступных по этим ссылкам, сравниваются средние национальные ставки по 23 распространенным кредитным и депозитным продуктам в банках и кредитных союзах, а также средние ставки по этим же продуктам в банках, перешедших из кредитных союзов. S&P Global Market Intelligence (открывается в новом окне), подразделение S&P Global, которое отслеживает процентные ставки и условия в финансовых учреждениях по всей стране, является источником данных для этих диаграмм.

S&P Global Market Intelligence (открывается в новом окне), подразделение S&P Global, которое отслеживает процентные ставки и условия в финансовых учреждениях по всей стране, является источником данных для этих диаграмм.

| Год | марта | июня | Сентябрь | декабрь |

|---|---|---|---|---|

| 2022 | Выберите | Выберите | Выберите | Н/Д |

| 2021 | Выберите | Выберите | Выберите | Выберите |

| 2020 | Выберите | Выберите | Выберите | Выберите |

| 2019 | Выберите | Выберите | Выберите | Выберите |

| 2018 | Выберите | Выберите | Выберите | Выберите |

| 2017 | Выберите | Выберите | Выберите | Выберите |

| 2016 | Выберите | Выберите | Выберите | Выберите |

| 2015 | Выберите | Выберите | Выберите | Выберите |

| 2014 | Выберите | Выберите | Выберите | Выберите |

| 2013 | Выберите | Выберите | Выберите | Выберите |

| 2012 | Выберите | Выберите | Выберите | Выберите |

| 2011 | Выберите | Выберите | Выберите | Выберите |

| 2010 | Выберите | Выберите | Выберите | Выберите |

| 2009 | Выберите | Выберите | Выберите | Выберите |

| 2008 | Выберите | Выберите | Выберите | Выберите |

Для 2003, 2004 и 2005 годов

Последнее изменение:

14. 10.22

10.22

Закрыть всплывающее окно

Национальные тарифы и предельные тарифы

Ресурсный центр банкиров

Правила пересмотрены 21 ноября 2022 г.

Ежемесячное обновление

15 декабря 2020 года Совет директоров FDIC утвердил Окончательное правило — PDF, вносящее некоторые изменения в ограничения процентной ставки, применимые к менее чем хорошо капитализированным организациям (как определено в разделе 38 Федерального закона о страховании депозитов), которые вступили в силу. 1 апреля 2021 г. Ограничения по процентным ставкам, как правило, ограничивают учреждение с недостаточной капитализацией от привлечения депозитов, предлагая ставки, которые значительно превышают ставки на преобладающем рынке.

Окончательное правило переопределило «национальную ставку» как среднее значение ставок, выплачиваемых всеми застрахованными депозитными учреждениями и кредитными союзами, по которым имеются данные, со ставками, взвешенными по доле каждого учреждения во внутренних депозитах. «Предел национальной ставки» рассчитывается как большее из: (1) национальной ставки плюс 75 базисных пунктов; или (2) 120 процентов текущей доходности по обязательствам Казначейства США с аналогичным сроком погашения плюс 75 базисных пунктов. Предельная национальная ставка по депозитам без срока погашения равна наибольшей из двух величин: национальная ставка плюс 75 базисных пунктов или ставка по федеральным фондам плюс 75 базисных пунктов.

«Предел национальной ставки» рассчитывается как большее из: (1) национальной ставки плюс 75 базисных пунктов; или (2) 120 процентов текущей доходности по обязательствам Казначейства США с аналогичным сроком погашения плюс 75 базисных пунктов. Предельная национальная ставка по депозитам без срока погашения равна наибольшей из двух величин: национальная ставка плюс 75 базисных пунктов или ставка по федеральным фондам плюс 75 базисных пунктов.

Учреждение с менее чем достаточной капитализацией может использовать «потолок местной ставки» вместо национального предела ставки для депозитов, собранных на территории местного рынка учреждения. Окончательное правило переопределило «предел местной ставки» для конкретного депозитного продукта как 90 процентов от самой высокой ставки, предлагаемой по депозитному продукту учреждением или кредитным союзом, принимающим депозиты в физическом месте на территории местного рынка учреждения.

В соответствии с Разделом 337.7(d) застрахованное депозитное учреждение, стремящееся выплачивать процентную ставку, не превышающую предельную ставку на местном рынке, должно предоставить уведомление и подтверждение самой высокой ставки, выплачиваемой по конкретному депозитному продукту в местных рыночных зонах учреждения. соответствующему региональному директору FDIC. Учреждение должно обновлять свои доказательства и расчеты для существующих и новых счетов ежемесячно, если иное не указано соответствующим региональным директором FDIC, и сохранять такую информацию доступной по крайней мере для двух последних циклов проверки и, по запросу FDIC, предоставлять документацию в соответствующему региональному отделению FDIC и экзаменационному персоналу во время любых последующих экзаменов.

соответствующему региональному директору FDIC. Учреждение должно обновлять свои доказательства и расчеты для существующих и новых счетов ежемесячно, если иное не указано соответствующим региональным директором FDIC, и сохранять такую информацию доступной по крайней мере для двух последних циклов проверки и, по запросу FDIC, предоставлять документацию в соответствующему региональному отделению FDIC и экзаменационному персоналу во время любых последующих экзаменов.

Информация о месячном пределе ставок по состоянию на 21 ноября 2022 г.

| Депозитные продукты 1 | Национальные депозитные ставки 2 | Национальные ставки по депозитам Скорректированный предел ставок | Казначейская доходность 3 | Казначейская доходность Скорректированная предельная ставка | Ограничение национальной ставки |

|---|---|---|---|---|---|

| Сбережения | 0,24 | 0,99 | 3,08 | 3,83 | 3,83 |

| Проверка процентов | 0,04 | 0,79 | 3,08 | 3,83 | 3,83 |

| Денежный рынок | 0,29 | 1,04 | 3,08 | 3,83 | 3,83 |

| CD на 1 месяц | 0,10 | 0,85 | 3,73 | 5,23 | 5,23 |

| CD на 3 месяца | 0,32 | 1,07 | 4,22 | 5,81 | 5,81 |

| CD на 6 месяцев | 0,52 | 1,27 | 4,57 | 6,23 | 6,23 |

| CD на 12 месяцев | 0,90 | 1,65 | 4,66 | 6,34 | 6,34 |

| CD на 24 месяца | 0,91 | 1,66 | 4,51 | 6. 16 16 | 6.16 |

| CD на 36 месяцев | 0,90 | 1,65 | 4,45 | 6,09 | 6,09 |

| CD на 48 месяцев | 0,86 | 1,61 | Н/Д | нет данных | 1,61 |

| CD на 60 месяцев | 0,98 | 1,73 | 4,27 | 5,87 | 5,87 |

FDIC начала публиковать национальную ставку и предельную ставку 18 мая 2009 г. Данные недоступны до 18 мая 2009 г. Данные за период с мая 2009 г. по 31 марта 2021 г. отражают расчет, действовавший на тот момент ( средние значения, взвешенные по отраслям, не включая кредитные союзы), в то время как данные, опубликованные после 31 марта 2021 года, отражают расчет, описанный выше.

Доступ к этим историческим данным можно получить по предыдущим ставкам.

Информация о месячном пределе ставки будет публиковаться каждый 3-й понедельник каждого месяца. Если 3-й понедельник выпадает на федеральный праздник, информация о максимальной ставке будет опубликована на следующий рабочий день. Все опубликованные ставки и доходность основаны на информации, доступной на последний рабочий день конца предыдущего месяца (примечание: ставки и доходность, опубликованные 1 апреля 2021 г., основаны на информации, доступной по состоянию на 26 февраля 2021 г.).

1 Если учреждение стремится предложить продукт с несрочным сроком погашения, который не предлагается другим учреждением в рамках его местного рынка или для которого FDIC не публикует предельную национальную ставку, учреждение будет обязано использовать ставку, предлагаемую на следующий более низкий срок погашения для этого депозитного продукта, при определении применимого национального или местного предела ставки соответственно. Например, учреждение, желающее предложить 26-месячный депозитный сертификат, должно использовать ставку, предлагаемую для 24-месячного депозитного сертификата, чтобы определить применимый предел национальной или местной ставки.