Кредит на коммерческую недвижимость для физических лиц сбербанк: Коммерческая ипотека в СберБанке, взять коммерческую ипотеку

Содержание

Ипотека на коммерческую недвижимость для физических лиц в Сбербанке

Кредитный брокер Роял Финанс

>

Банки

>

Кредитные программы Сбербанка

>

Коммерческая ипотека Сбербанке

Экономика государства во многом зависит от развития предпринимательства. Банки для поддержки людей, открывающих свое дело, предлагают всевозможные программы кредитования с выгодными условиями. Среди них особым спросом пользуется коммерческая ипотека для малого и среднего бизнеса, которую можно оформить в «Сбербанке». Этому кредитору доверяют миллионы клиентов, благодаря лояльному отношению, адекватным процентным ставкам и большому выбору услуг.

Банки для поддержки людей, открывающих свое дело, предлагают всевозможные программы кредитования с выгодными условиями. Среди них особым спросом пользуется коммерческая ипотека для малого и среднего бизнеса, которую можно оформить в «Сбербанке». Этому кредитору доверяют миллионы клиентов, благодаря лояльному отношению, адекватным процентным ставкам и большому выбору услуг.

При всей своей востребованности, коммерческая ипотека в «Сбербанке» не так доступна, как может показаться на первый взгляд. Оформить ее могут только платежеспособные предприниматели, пекущиеся о своей кредитной истории. Правда, в последнее время даже людям со стабильной прибылью приходится доказывать свою финансовую благонадежность разными способами и получать отказы без указания причины. Возникает резонный вопрос: как обойти «подводные камни», если банк просто выносит отрицательное решение, не поясняя моменты, которые его смущают? Ответ прост — обратиться к кредитному брокеру «Роял Финанс». Специалисты компании сотрудничают с этой финансовой организацией и знают, какими принципами она руководствуется, осуществляя свою деятельность. При поддержке квалифицированных брокеров многим физическим и юридическим лицам удалось взять ипотечный кредит на коммерческую недвижимость в «Сбербанке», потратив минимум времени и средств.

При поддержке квалифицированных брокеров многим физическим и юридическим лицам удалось взять ипотечный кредит на коммерческую недвижимость в «Сбербанке», потратив минимум времени и средств.

Критерии отбора заемщиков

Коммерческую ипотеку могут оформить юридические лица, физические лица, владеющие небольшим бизнесом, и индивидуальные предприниматели. Выбирая потенциальных клиентов, «Сбербанк» предъявляет требования:

- К годовой выручке, размер которой зависит от выбранной программы. При этом ООО и ИП должны обслуживаться в одном из его подразделений.

- К возрасту заемщиков. Минимальный начинается от 21 года, а максимальный не должен превышать 70 лет на момент окончания действия договора.

- К срокам ведения бизнеса. На коммерческую ипотеку могут рассчитывать люди, занимающиеся предпринимательской деятельностью не менее полугода.

Для клиентов с высокой платежеспособностью эти условия могут изменяться в лучшую сторону. Банк заинтересован в заемщиках, способных обеспечить ему хорошую прибыль. Надо сказать, на более лояльное отношение могут рассчитывать и совсем небольшие компании, если они строго выполняют взятые на себя обязательства.

Банк заинтересован в заемщиках, способных обеспечить ему хорошую прибыль. Надо сказать, на более лояльное отношение могут рассчитывать и совсем небольшие компании, если они строго выполняют взятые на себя обязательства.

Как оформить коммерческую ипотеку

Ипотека на покупку коммерческой недвижимости, предусмотренная в «Сбербанке» для физических и юридических лиц, предполагает при оформлении определенный алгоритм действий. Чтобы воспользоваться таким продуктом, заемщику необходимо:

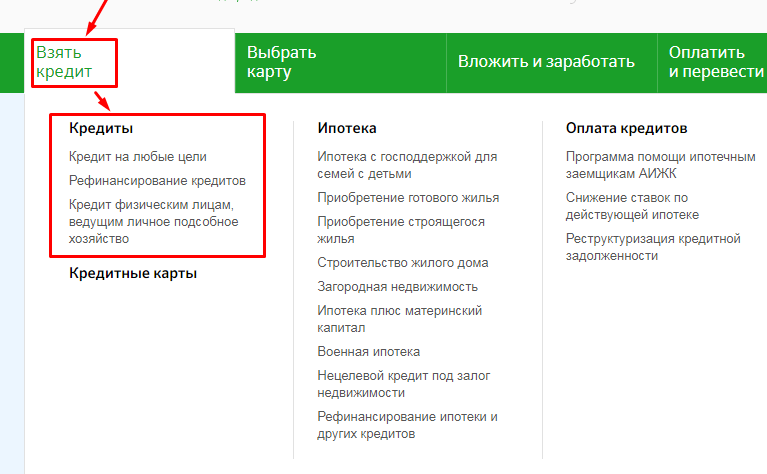

- Обратиться в кредитное подразделение банка по месту жительства. Если не получается сразу выделить время для личного посещения, можно оставить заявку на официальном сайте организации или же связаться с менеджером по телефону.

- Подготовить пакет документов, приехать с ним в офис и заполнить анкету.

- Дождаться оценки финансово-хозяйственной деятельности банком. Его сотрудник должен приехать на место ведения бизнеса и все осмотреть.

- Подписать кредитный договор (если заявка была одобрена) и оформить обременение объекта недвижимости.

- Получить деньги. Выдача кредита осуществляется после госрегистрации договора купли-продажи и ипотеки.

Процесс получения коммерческой ипотеки в «Сбербанке» может показаться простым, но достаточно допустить маленькую ошибку, чтобы получить отказ. Если вам дорого время и нервы, доверьтесь специалистам «Роял Финанс».

Получить кредит

Как и где взять коммерческую ипотеку? © Геостарт

Рубрика:

Квартирный вопрос

Коммерческая ипотека – оформление кредита для приобретения нежилого помещения под производство, склад. Это продуктивнее аренды, так как компания приобретает свою недвижимость, за которую будет нести ответственность. Есть 4 варианта оформления:

- оформлять под залог собственности;

- в виде предварительной сделки. Оплата будет частичной. Договор предусматривает совместную оплату приобретения банком и предпринимателем. Покупатель имеет права на собственность, банк получает закладную.

Полный расчет производится после заключение договора;

Полный расчет производится после заключение договора; - оформление ипотеки и оплата производится частично. Даются определенные гарантии;

- кредит непрямым способом. Производится на другое физическое лицо или компанию.

В текущем году многие банки России сократили предложения по предоставлению займов для коммерческих нужд. Всегда остаются открытыми в этом вопросе Сбербанк и ВТБ 24.

Можно ли взять ипотеку на коммерческую недвижимость?

Условия коммерческой ипотеки предусматривают обязательный залог — приобретенная недвижимость. Компания считается владельцем купленного здания, помещения, но действовать в отношении него не может. При просрочках платежей или невозможности произвести расчет, недвижимость заберет банк. Проводя оформление контракта или договора, условия ипотеки предусматривать обязательно, вносится залог. Если клиент отказывается заниматься залоговыми документами, договор расторгается, а займ не выдается.

Предложения и условия для физических лиц

Ипотека на коммерческую недвижимость перестала быть доступной, но Сбербанк предлагает своим клиентам выгодные условия. Пакет документов стандартный для всех лиц (физических и юридических). Разрешено погасить досрочно, закончить свою кредитную историю с белым списком и покупкой нового склада, производственного цеха. Положительные моменты такого способа для физических лиц:

- дифференциальный способ ежемесячной оплаты;

- требуемые документы в минимальном объеме;

- погасить сумму долга малыми долями;

- не оформляются залоговые документы.

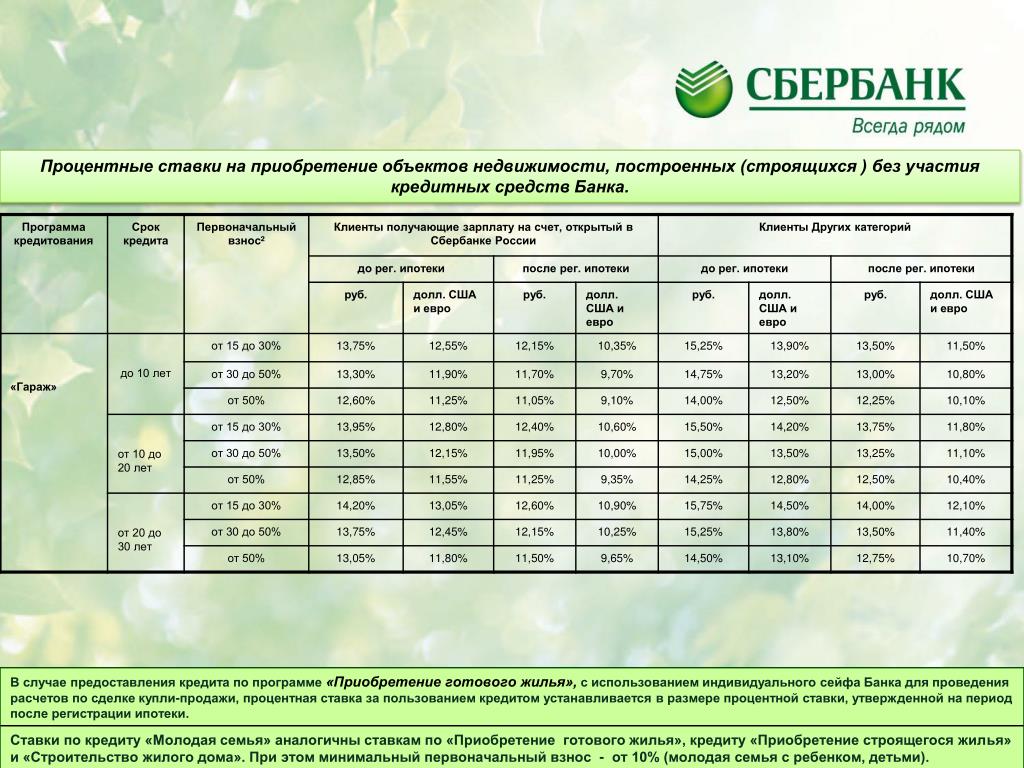

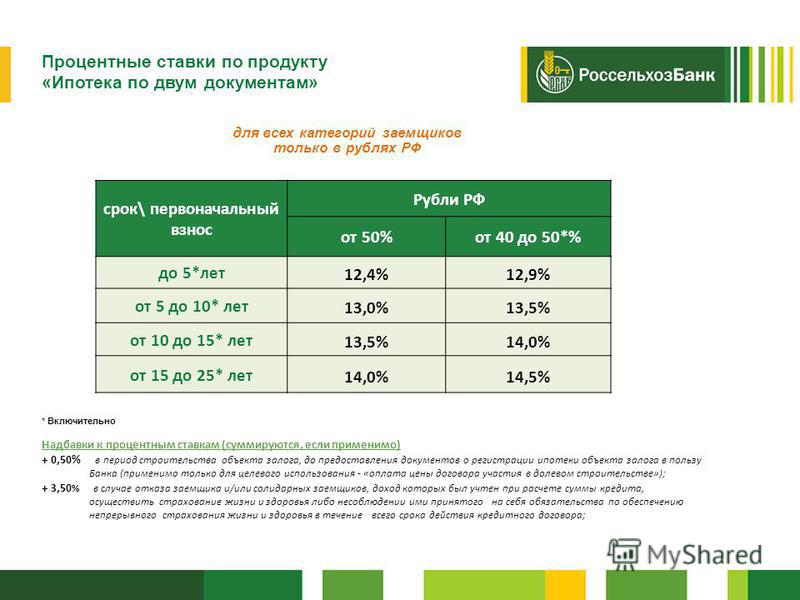

Сбербанк, ВТБ 24, Россельхозбанк предлагают минимальный первоначальный взнос на коммерческую ипотеку на недвижимость в 20%. Срок погашения составляет минимально до 5 лет. Сбербанк и ВТБ 24 в этом вопросе определили срок до 10лет. Самую высокую предлагает Альфа Банк — 18%, ВТБ 24 — 16,5%. У Сбербанка она составляет от 18%.

У Сбербанка она составляет от 18%.

Для юридических лиц

Коммерческая ипотека для ИП имеет аналогичные условия для физических лиц. Для юридических лиц на данный момент 3 схемы для оформления. Они не несут выгодной сделки заемщику. Причина — нестабильность банковской системы и валютного курса, что существенно вредит банку-исполнителю. Перед оформлением ипотеки следует ознакомиться со всеми предлагаемыми схемами и подобрать более выгодную на момент подачи и рассмотрения вашей заявки.

Сбербанк — крупнейший банк в России. Для юридических лиц предлагается программа «Бизнес-Недвижимость». Условия заключаются в предоставлении кредита:

- на срок — 1мес. — 10лет;

- с процентной ставкой — от 14,75%;

- суммой — от 0,5 — 600 млн. Льготное предложение для сельхозпроизводителей — от 150тысяч;

- с первоначальным взносом — от 25%. Для сельхозпроизводителей — 20%.

Данное предложение является самым выгодным на сегодняшний день.

У ВТБ 24 есть предложение «Бизнес-Ипотека» с получением кредита на коммерческую недвижимость:

- на срок — до 10лет;

- с индивидуальной процентной ставкой — от 14%;

- суммой — до 4 млн;

- с первоначальным взносом — 15-20%.

Без первоначального взноса

Приобретаемая недвижимость имеет высокую ликвидность и служит гарантией для выдачи кредита. При невыплате со стороны заемщика недвижимость перейдет в полную собственность банка. Ставка по годовым процентам высокая. Ипотечный кредит под залог коммерческой недвижимости сокращается по сроку погашения.

Если клиент нацелен на приобретение недвижимого имущества, то следует ознакомиться с предложениями, перепроверить ликвидность помещения. Чем дороже объект, тем больше шансов на положительное решение банка на прошение о выдачи ссуды. При оформлении любого договора по ипотечному кредиту все купленные здания идут под залог. Могут потребоваться дополнительные вложения, если предприятие неликвидно.

Могут потребоваться дополнительные вложения, если предприятие неликвидно.

Без первоначального взноса коммерческая ипотека оформляется в банках:

- «Кредит-Москва» — компания должна иметь регистрацию в регионах наличия данного банковского учреждения;

- Ханты-Мансийском банке — предоставляется поручительство собственников бизнеса;

- ВТБ 24 — только при наличии допобеспечения.

Какие банки дают коммерческую ипотеку?

Коммерческие банки значительно сократили предложения по ипотеке. Они работают и дают возможность предпринимателям, негосударственным организациям брать кредиты на покупку собственности:

- Сбербанк России;

- ВТБ 24;

- Россельхозбанк.

Условия в Сбербанке

Рассчитать коммерческую ипотеку в Сбербанке можно в онлайн-сервисе без выезда в банк. После подачи заявки и ее рассмотрения, можно отправляться с пакетом документов для оформления. В онлайн сервисе подсчет производится при помощи калькулятора, делающего расчеты быстро и качественно. Для предпринимателей Сбербанк является выгодным банком, так как решает все финансовые вопросы качественно. Время на погашение кредита клиента — до 10 лет.

В онлайн сервисе подсчет производится при помощи калькулятора, делающего расчеты быстро и качественно. Для предпринимателей Сбербанк является выгодным банком, так как решает все финансовые вопросы качественно. Время на погашение кредита клиента — до 10 лет.

Процентная ставка ВТБ 24

Коммерческая ипотека ВТБ 24 может быть с поручателем и без него. Это зависит от благонадежности предприятия, физического или юридического лица. Страховка – преимущество по рассмотрению прошения о ссуде. Удобное погашение: банковский терминал, мобильное устройство, в кассе банка. Если произошли нарушения выплат, накладывается штраф в размере невыплаченной суммы. К 2018 году банк снизил ставки по процентам. Фиксированная ставка банковского учреждения — 16,5%.

автор Колесов Тигран |

Геодезические измерения: виды, классификация и характеристики.

Пример заполнения страницы журнала измерения направлений

Геодезические сети, классификация и способы их развития

Калькулятор расчета

цен на кадастровые

работы

Расчитать

Необходимые документы для получения ипотеки без поручителей

Как оформить ипотеку для юридических лиц?

Ипотека в Абсолют банке — как рассчитать?

Финансирование коммерческой недвижимости | Capital One

Индивидуальные финансовые решения, ориентированные на задачи и возможности вашего бизнеса.

Индивидуальный подход и опыт

Лидерство в отрасли

- Топ-10 коммерческих банков 1

- Top 5 Кредитор Freddie Mac Optigo® 2

- Топ-10 производителей Fannie Mae DUS 3

Портфель CRE на сумму более 95 миллиардов долларов

- 1200+ сделок успешно завершено в 2021 году

- сделок, совершенных в 48 штатах США

- Команды обеспечивают рыночный опыт 4

Полный набор продуктов

- Балансовое кредитование

- Агентское финансирование

- Инвестиционный фонд недвижимости и кредитование фонда (REIT, REIF)

- Организация, финансирующая структурированные продукты

Технологические инновации

- Первый банк в США, использующий облачные технологии

- Индивидуальный подход к клиентам

- Аналитика и понимание на основе данных

Мы сосредоточены на заключении вашей сделки и обеспечении вашего долгосрочного успеха

У вашего бизнеса есть доступ к комплексному набору финансовых продуктов и услуг, подкрепленных рыночным и отраслевым опытом наших банкиров. Вместе мы можем адаптировать сделки по финансированию коммерческой недвижимости для достижения ваших непосредственных целей и помочь вам воспользоваться возможностями для бизнеса.

Вместе мы можем адаптировать сделки по финансированию коммерческой недвижимости для достижения ваших непосредственных целей и помочь вам воспользоваться возможностями для бизнеса.

Банковские решения в сфере коммерческой недвижимости

Кредитование баланса

Располагая национальными ресурсами и охватом основных рынков США, мы можем предоставить вашему бизнесу гибкое и надежное финансирование баланса. Мы охватываем все основные типы активов, предоставляя индивидуальные пакеты балансового финансирования.

Агентское финансирование

Задействуйте ресурсы и опыт 6 крупнейших агентств-кредиторов, подкрепленных агентским портфелем на сумму более 50 миллиардов долларов. 4 Наша преданная команда, от Fannie Mae до Freddie Mac и FHA, поможет вам успешно сориентироваться в агентстве и закрыть его вовремя.

Институциональные специальности

Обладая специальным опытом обслуживания клиентов инвестиционных фондов и фондов в сфере недвижимости, мы можем помочь вам максимально использовать возможности при разработке надежного пакета финансирования. Наша команда REIT, входящая в десятку лучших коммерческих банков, предлагает полный набор корпоративных и инвестиционных банковских продуктов и услуг как для государственных, так и для частных владельцев недвижимости.

Наша команда REIT, входящая в десятку лучших коммерческих банков, предлагает полный набор корпоративных и инвестиционных банковских продуктов и услуг как для государственных, так и для частных владельцев недвижимости.

ПОГОВОРИТЕ С ЭКСПЕРТОМ

Изучите возможности с одним из наших финансовых экспертов

55 миллионов долларов в Вашингтоне, округ Колумбия

Приобретение | Обычный Фредди Мак | Многоквартирный | 245 единиц | Аранжировка: Джонатан Пратт и Россана Бучая

34 миллиона долларов в Кармайкле, Калифорния

Приобретение | Бухгалтерский баланс | Многоквартирный | Организовано Эндрю Квоком

17,3 млн долларов в Калифорнии и Орегоне

Рефинансирование | Фредди Мак | Сообщество Промышленного Жилья | 333 сайта | Аранжировка: Дэймон Рид и Моника Шредер

ОСТАВАЙТЕСЬ НА СВЯЗИ

Подпишитесь на новости, тенденции и предложения от Capital One Commercial Banking

Все поля обязательны для заполнения

Когда вы предоставляете свой адрес электронной почты, мы можем использовать его для отправки вам важной информации о вашем приложении и учетной записи, а также других полезных продуктов и услуг.

Избранное контент

Insights

. Адресация неравенства в отношении здоровья

Статья | 12 мая 2022 г. | 3 мин. Читать

Insights

Индивидуальные варианты финансирования CRE

Статья | 1 июля 2022 | 4 Min Read

.

0004

Окупаемость инвестиций и инвестиции в бизнес-технологии

Статья|4 апреля 2022 г.|4 минуты чтения

Аналитика

Экономическое обоснование цифровых платежей

Insights

Как руководители высшего звена проводят стресс-тестирование потенциальных сбоев

Insights

Как повысить устойчивость бизнес-процессов

Сбербанк

0 Просмотров

ОАО «Сбербанк России» предоставляет коммерческие банковские и финансовые услуги в России. Предоставляет широкий спектр банковских услуг розничным клиентам, включая депозиты, различные виды кредитов, а также банковские карты, денежные переводы, банковское страхование и брокерские услуги. Компания занимается международной деятельностью посредством договоров прямого расчета, корреспондентских счетов, операций торгового финансирования и членства в ряде международных финансовых организаций. Его банковские услуги включают розничные банковские услуги, корпоративные банковские услуги и финансовые рынки. Розничная банковская деятельность включает розничные текущие счета, срочные депозиты физических лиц, потребительские кредиты и ипотечные кредиты, а также дебетовые и кредитные карты. Корпоративные банковские услуги включают корпоративные счета, корпоративные депозиты, овердрафты, кредиты и другие кредитные средства, а также торговое финансирование. Финансовые рынки включают в себя операции с ценными бумагами, операции на денежных рынках, долгосрочное финансирование, полученное на рынках капитала и иностранной валюты и деривативов. Банк работает в следующих бизнес-сегментах: Москва, Центральный и Северный регионы Европейской части России, Поволжье и Юг Европейской части России, Урал, Сибирь и Дальний Восток России и другие страны.

Компания занимается международной деятельностью посредством договоров прямого расчета, корреспондентских счетов, операций торгового финансирования и членства в ряде международных финансовых организаций. Его банковские услуги включают розничные банковские услуги, корпоративные банковские услуги и финансовые рынки. Розничная банковская деятельность включает розничные текущие счета, срочные депозиты физических лиц, потребительские кредиты и ипотечные кредиты, а также дебетовые и кредитные карты. Корпоративные банковские услуги включают корпоративные счета, корпоративные депозиты, овердрафты, кредиты и другие кредитные средства, а также торговое финансирование. Финансовые рынки включают в себя операции с ценными бумагами, операции на денежных рынках, долгосрочное финансирование, полученное на рынках капитала и иностранной валюты и деривативов. Банк работает в следующих бизнес-сегментах: Москва, Центральный и Северный регионы Европейской части России, Поволжье и Юг Европейской части России, Урал, Сибирь и Дальний Восток России и другие страны. Компания была основана в 1841 году, ее штаб-квартира находится в Москве, Россия».

Компания была основана в 1841 году, ее штаб-квартира находится в Москве, Россия».

Дореволюционный период

Первые частные сберегательные учреждения в России были учреждены императором Николаем I в 1841 году, когда им был утвержден устав «в целях доставления людям всякого сана средств к сбережениям надежным и прибыльным образом». В следующем году сберегательные кассы открылись в управлениях государственных финансов в Москве и Санкт-Петербурге. В течение следующих 20 лет почти во всех региональных столицах России открылось около 45 таких офисов. Государственный банк России, или Госбанк, был образован в 1860 г., и сберегательные кассы вскоре были переданы в его ведение.

Ранний советский период

К 1924 году червонец вытеснил старые советские банкноты и стал единственной валютой. В 1923 году был создан Государственный банк СССР, или Госбанк, и была воссоздана сеть сберегательных касс. Поощрение сбережений было приоритетом правительства в конце 1920-х годов. Государство ориентировало публику на журнал «Сберегательное дело » или « Сберегательное дело », в котором публиковались статьи ведущих планировщиков правительства.

Государство ориентировало публику на журнал «Сберегательное дело » или « Сберегательное дело », в котором публиковались статьи ведущих планировщиков правительства.

Управление сберегательными кассами было передано Народному комиссариату финансов в 1929 году. В первом пятилетнем плане 1928-32 гг. любые деньги, чтобы сэкономить. Положение улучшилось во время второй пятилетки. Общие депозиты выросли в пять раз между 1935 и 1940 годами и достигли довоенного уровня. Между тем кредитная реформа 1930-32 гг. привела к формированию системы специализированных банков при Госбанке, каждый из которых имел определенную сферу ответственности. Эта система оставалась практически неизменной на протяжении большей части советского периода.

Сберегательные кассы сыграли большую роль в финансировании участия СССР во Второй мировой войне. Они не только предоставляли ссуды на военные нужды, но также принимали пожертвования от населения на нужды обороны и продавали билеты на государственные лотереи, собиравшие деньги на войну. Во время войны действовала карточная система; в 1947 г. он был отменен и проведена денежная реформа, при которой десять старых рублей были заменены на один новый рубль. Однако те, кто вкладывал свои деньги в сберегательные кассы, пользовались более выгодным обменным курсом. Сеть отделений сберегательных касс, сократившаяся за время войны вдвое из-за оккупации советской территории, к 1919 г. вернулась к довоенному уровню.52. Всего было около 42 000 отделений. Они оставались в ведении Министерства финансов, а советские комитеты контролировали местные отделения.

Во время войны действовала карточная система; в 1947 г. он был отменен и проведена денежная реформа, при которой десять старых рублей были заменены на один новый рубль. Однако те, кто вкладывал свои деньги в сберегательные кассы, пользовались более выгодным обменным курсом. Сеть отделений сберегательных касс, сократившаяся за время войны вдвое из-за оккупации советской территории, к 1919 г. вернулась к довоенному уровню.52. Всего было около 42 000 отделений. Они оставались в ведении Министерства финансов, а советские комитеты контролировали местные отделения.

1960-е годы: присоединение Сбербанка к Госбанку

Сберегательные кассы были переданы Госбанку, государственному банку, в 1963 году. Госбанк теперь функционировал просто как продолжение денежно-кредитной и экономической политики правительства. Он выполнял все функции центрального банка, а также коммерческого банка: печатал деньги, контролировал денежную массу, предоставлял кредиты промышленным предприятиям, управлял частными сберегательными счетами физических лиц, заботился о потребностях бухгалтерского учета и денежных переводов. федеральный бюджет. Граждане приносили свои деньги в сберкассы Госбанка, потому что другого выхода у них не было. В 19В 65 году были проведены экономические реформы, чтобы улучшить планирование и сделать промышленность более восприимчивой к спросу, но банковская система осталась принципиально неизменной.

федеральный бюджет. Граждане приносили свои деньги в сберкассы Госбанка, потому что другого выхода у них не было. В 19В 65 году были проведены экономические реформы, чтобы улучшить планирование и сделать промышленность более восприимчивой к спросу, но банковская система осталась принципиально неизменной.

1985-1990: Перестройка

В середине 1980-х Михаил Горбачев начал политику под названием перестройка , которая заключалась в реструктуризации экономики; Депозиты в сберегательных учреждениях стали увеличиваться, и в 1988 г. была проведена серьезная реорганизация банковской системы. Госбанк был преобразован в центральный регулирующий орган, а также были созданы пять отдельных банков, специализирующихся в определенных сферах экономики, таких как внешняя торговля, сельское хозяйство и кредиты для промышленность. Одним из вновь созданных банков был Сбербанк, отвечающий за управление сберегательно-кредитной системой для рабочих и простых граждан. Сбербанк был структурирован как головное учреждение для пятнадцати сберегательных касс республик СССР.

Распад СССР

В 1990 году, когда Советский Союз разваливался, Борис Ельцин, президент Российской Республики, подписал указ президента, объявляющий Сберегательный банк Российской Республики (подразделение Сбербанка) собственностью республика. Ельцин работал с председателем банка Павлом Жикаревым над приватизацией российского Сбербанка в 1991 году. Он был организован как акционерное общество, включавшее около 76 региональных банков, каждый из которых действовал по-своему. Контроль над ценами на потребительские товары был отменен в 1992, что приводит к быстрой инфляции; Сбербанк в начале года заморозил счета вкладчиков, чтобы предотвратить дальнейший рост денежной массы. В 1993 году Жикарева, 25 лет возглавлявшего банк, сменил зампред правления Олег Яшин. Центральный банк России приобрел контрольный пакет акций Сбербанка к 1993 году. Центральный банк и Министерство финансов пытались получить почти полный контроль над Сбербанком в первые годы его существования, но в конце концов парламент решил, что он должен оставаться независимым органом. . Полная приватизация была отложена на неопределенный срок в 1995 года, когда появились слухи о том, что российский магнат с обанкротившимся банком в прошлом планировал получить контроль над Сбербанком.

. Полная приватизация была отложена на неопределенный срок в 1995 года, когда появились слухи о том, что российский магнат с обанкротившимся банком в прошлом планировал получить контроль над Сбербанком.

Недавно приватизированный Сбербанк представлял собой разветвленную структуру с более чем 20 000 отделений и почти 90% сбережений домохозяйств. Несмотря на то, что он выплачивал процентные ставки, которые часто были ниже уровня инфляции, россияне, которые хотели открыть банковский счет, продолжали вкладывать свои деньги в знакомое учреждение. Многие граждане предпочитали хранить свои сбережения дома в долларах США. Сбербанк был обременен некоторыми убыточными операциями, такими как обработка платежей за коммунальные услуги и работа отделений в регионах, которые не обслуживал никакой другой банк.

Между тем, в 1990-х Сбербанк модернизировался и добавлял услуги. В 1994 году она подписала соглашения с Hewlett Packard и Unisys о компьютеризации всех своих филиалов и внедрении центральной клиринговой системы. Первый банкомат открылся в том же году в московском аэропорту Шереметьево. Сбербанк также реконструировал некоторые из своих отделений из мрамора и стекла , чтобы рассеять их репутацию ветхости. В середине 1990-х банк начал строительство новой роскошной штаб-квартиры в центре Москвы.

Первый банкомат открылся в том же году в московском аэропорту Шереметьево. Сбербанк также реконструировал некоторые из своих отделений из мрамора и стекла , чтобы рассеять их репутацию ветхости. В середине 1990-х банк начал строительство новой роскошной штаб-квартиры в центре Москвы.

Финансовый кризис 1998 г.

В разгар кризиса 1998 г. правительство России ввело программу, позволяющую вкладчикам крупнейших банков, таких как Инкомбанк, СБС-Агро, МОСТ-Банк и Менатеп, перевести свои счета в Сбербанк и воспользоваться государственная гарантия вкладов. Однако долларовые счета будут переводиться по невыгодному курсу, исходя из докризисной стоимости рубля. Сбербанк открыл около 440 000 новых счетов, в результате чего его доля в счетах физических лиц увеличилась примерно до 85%, а в счетах юридических лиц — до 20%. После кризиса Сбербанк продолжал смещать акцент с ГКО на инвестиции в частный сектор экономики. Его кредитный портфель увеличился в два-три раза за 19 лет.99, так как он ссужал большие суммы нефтяным, газовым и горнодобывающим концернам.

Приобретение Volksbank International

В 2011 году Сбербанк приобрел Volksbank International AG у своих акционеров Österreichische Volksbanken AG, BPCE, DZ Bank и WGZ Bank. Сделка включает все активы VBI — банки в Словакии, Чехии, Венгрии, Словении, Хорватии, Украине, Сербии и Боснии и Герцеговине, за исключением Volksbank в Румынии. Согласованная цена составляет от 585 до 645 миллионов евро в зависимости от результатов деятельности VBI в 2011 году. Общие активы VBI (за исключением Румынии) составляли 9 евро.0,4 миллиарда в июне 2011 г.

Приобретение Denizbank

8 июня 2012 г. в Стамбуле, Сбербанк России («Сбербанк») и акционеры DenizBank AS («DenizBank») – Dexia NV/SA и Dexia Partition Belgium SA (вместе , «Dexia») подписали окончательное соглашение о приобретении 99,85% DenizBank Сбербанком за вознаграждение в турецких лирах в размере 6 469 миллионов турецких лир (по текущему обменному курсу примерно 2 821 миллион евро или 3 504 миллиона долларов США).

Полный расчет производится после заключение договора;

Полный расчет производится после заключение договора;