Кредит наличными без залога и поручителей: Кредиты без залога и поручителей — взять потребительский кредит без поручителей наличными

Содержание

Быстро и просто. Как получить кредит наличными без залога | Банки | Деньги

Примерное время чтения: 3 минуты

788

Кредит в банке можно взять без поручителей и правки о доходах. / Александр Фирсов / АиФ

Часто бывают ситуации, когда срочно нужны наличные денежные средства, а собственных сбережений не хватает. Из всех вариантов получения займов оптимальным является обращение в банковское учреждение, где возможно быстрое рассмотрение кредитной заявки в сочетании с разумной процентной ставкой. Получение кредита в банке значительно выгоднее, чем в ломбарде, и проще, чем займ у родственников или знакомых.

Кредиты наличными в «Тинькофф Банк»

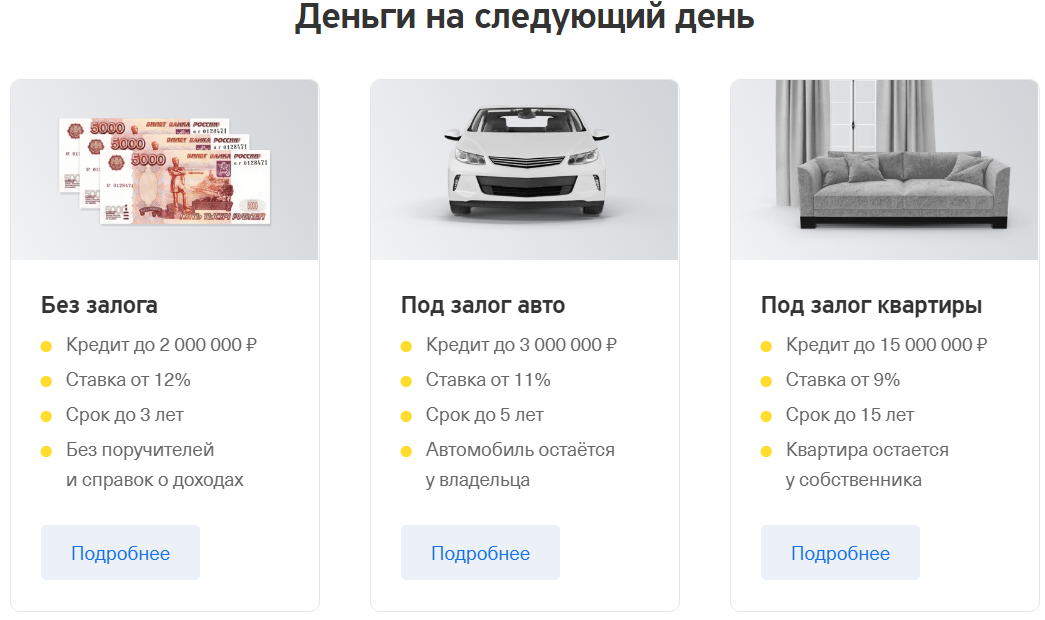

«Тинькофф Банк» предлагает для своих клиентов выгодные кредиты наличными. Возможны следующие виды займов:

- без залога – до 3-х лет (не требуется наличие поручителей и справки о доходах)

- под залог автомобиля (транспортное средство остаётся в пользовании собственника) – до 5 лет

- под залог недвижимости – до 15 лет (квартира остаётся в пользовании собственника)

Вам не потребуется ждать одобрения кредита неделями – «Тинькофф Банк» отреагирует на заявку уже в день обращения.

Преимущества кредита наличными

- Для получения кредита нужен только паспорт, а подтверждение дохода не является обязательным условием.

- Выгодная процентная ставка по кредиту, которая рассчитывается для каждого клиента персонально.

- Кредитные средства будут доступны на карте, которую курьер доставляет бесплатно.

- Возможность получения одобрения всего за 1 день!

Бонусы за надёжность

«Тинькофф Банк» заботится о своих клиентах, поэтому надёжным заёмщикам предлагаются дополнительные бонусы. Так, например, в некоторых случаях при досрочном погашении займа возможен пересчёт процентов по сниженной ставке – это отличная возможность сэкономить, ли есть возможность погасить кредит раньше срока.

«Тинькофф Банк» предлагает возможность получить потребительский кредит без залога и поручителей. Для получения кредита нужен только паспорт, а справка о доходах не является обязательной.

Получить кредит наличными по паспорту можно за несколько простых шагов:

- Оставить заявку на кредит на сайте банка.

- Встретиться с менеджером в удобное время.

- При условии получения кредита под залог банк зарегистрирует залог.

- Дальше вы тратите средства непосредственно с карты или снимаете наличные без комиссии.

Условия займов понятные и прозрачные. На сайте банка вы можете рассчитать примерную сумму ежемесячного платежа и оставить заявку на кредит. Для клиентов доступна круглосуточная горячая линия по всей России.

Лицензия ЦБ РФ на осуществление банковских операций № 2673 от 24 марта 2015 года.

На правах рекламы

Смотрите также:

- Андрей Юпатов: «Потребительские кредиты банка — это сочетание честных условий и практичных решений» →

- Как выбрать программу потребительского кредитования →

- ВТБ упростил условия по рефинансированию кредитов →

кредитыТинькофф банк

Следующий материал

Также вам может быть интересно

Финансовый ликбез для пенсионеров запускают в Челябинске

Как отличить кредитный потребительский кооператив от финансовой пирамиды?

Как клиентам «Ураллиги» и «Мастер-банка» вернуть свои вклады?

ВТБ запустил новый накопительный счет «Копилка»

Ценят ли банки «прошлое»

Новости smi2. ru

ru

Варианты бизнес-кредита для стартапов без залога — Forbes Advisor

Обновлено: 16 августа 2022 г., 13:38

Редакционное примечание. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Открытие бизнеса может показаться чем-то вроде ловушки-22. Часто кредиторы не дадут вам бизнес-кредит, если вы не можете предложить залог — актив, который он может вернуть себе в случае невыполнения обязательств. Однако из-за высоких начальных затрат предпринимателям обычно требуется финансирование, чтобы начать работу.

В этом случае пригодятся бизнес-кредиты, не требующие залога. Хотя легче получить его как устоявшийся бизнес, это не невозможно. Если вы потратите немного дополнительного времени на составление и выполнение плана, вы, вероятно, сможете получить необходимое финансирование.

Избранные партнеры предлагают

1

Ondeck

1

Ondeck

Узнайте больше

через веб -сайт Ondeck

2

Bluevine

2

Bluevine

. 0002 На веб-сайте BlueVine

0002 На веб-сайте BlueVine

3

Национальное финансирование

3

Национальное финансирование

Узнать больше

На веб-сайте национального финансирования

Что такое бизнес-кредиты без залога?

Трудно убедить кредитора дать вам деньги для коммерческого предприятия. В большинстве случаев они хотят видеть продемонстрированную историю успеха с сильным и стабильным доходом. Без этого вы более рискованный кандидат.

Кредиторы иногда требуют залога, чтобы снизить риск кредитной сделки. Это означает, что в случае невыполнения обязательств они могут конфисковать залог — будь то банковский счет, бизнес-инвентарь, недвижимость и т. д. — чтобы возместить свои убытки.

Но с помощью необеспеченного бизнес-кредита вы можете получить финансирование, которое не требует залога. Но имейте в виду, что, поскольку кредит не подкреплен бизнес-активами, кредиторы, как правило, предъявляют более строгие квалификационные требования и вводят личную гарантию.

Как работают бизнес-кредиты без залога?

Бизнес-кредиты без залога помогают компаниям совершать крупные покупки и покрывают расходы на ведение бизнеса. Средства, как правило, распределяются в виде единовременной суммы, которую можно использовать для совершения конкретной покупки или управления денежным потоком, а затем возвращают с процентами. Однако существуют и другие виды кредитов для малого бизнеса, такие как кредитные линии, выдача наличных продавцом и финансирование счетов, которые можно использовать для более быстрого доступа к наличным деньгам и по мере необходимости.

Требование о личной гарантии

Если вы подаете заявку на бизнес-кредит без залога, вы, как правило, должны подписать личную гарантию по кредиту. Это не совсем то же самое, что залог имущества для обеспеченного кредита, но если вы не выполняете обязательства, кредитор может прийти за вашими личными активами, чтобы покрыть то, что вы должны.

Варианты кредита для стартапа без залога

Если вы начинаете новый бизнес с нуля, вам, вероятно, понадобится крупная сумма денег. Вот некоторые из ваших вариантов бизнес-кредитов без залога:

Вот некоторые из ваших вариантов бизнес-кредитов без залога:

Кредиты SBA на сумму менее 25 000 долларов США

Если вам нужна лишь небольшая сумма стартовых средств и вы не спешите, кредит Управления малого бизнеса США (SBA) на сумму менее 25 000 долларов США может быть приемлемым вариантом.

Эти виды кредитов, как правило, предлагают наиболее благоприятные для бизнеса условия с более низкими процентными ставками по сравнению с другими вариантами кредита. Это связано с тем, что часть гарантируется SBA, поэтому в случае дефолта кредитор может возместить часть своих убытков непосредственно за счет государства.

SBA кредиты бывают всех форм и размеров. Для крупных кредитов обычно требуется залог. Но если вы подаете заявку на получение стандартного бизнес-кредита SBA 7 (a), вам, вероятно, не придется предоставлять залог для сумм кредита менее 25 000 долларов США. Однако вы и любые другие владельцы с долей в бизнесе не менее 20% должны будете лично гарантировать кредит. Это означает, что вы юридически соглашаетесь погасить то, что вы одолжили, личными активами, если бизнес этого не сделает.

Это означает, что вы юридически соглашаетесь погасить то, что вы одолжили, личными активами, если бизнес этого не сделает.

Онлайн-кредиты для стартапов

Традиционные финансовые учреждения могут быть не так добры к стартапам, но это не значит, что другие кредиторы не так добры. Относительно легко найти кредиты, предназначенные специально для новых стартапов, часто от небольших онлайн-кредиторов. Как и другие формы альтернативного финансирования малого бизнеса, онлайн-кредиты для стартапов, как правило, обходятся дорого, поэтому вам необходимо тщательно учитывать это в своем бизнес-плане.

Денежный аванс для продавца

Когда вы берете денежный аванс для продавца (MCA), вы получаете единовременную выплату авансом, как и в случае кредита.

Однако вместо того, чтобы возвращать его стабильными платежами с течением времени с процентами, вы соглашаетесь на факторную ставку, которая устанавливает общую сумму, которую вы платите за кредит заранее. Затем вы выплачиваете его в виде процента от транзакций по кредитной карте — это называется процентом удержания. Эти платежи, как правило, производятся гораздо чаще, иногда даже ежедневно, чем в случае обычного кредита, и вы будете продолжать их делать до тех пор, пока сумма вашего аванса не будет полностью погашена.

Эти платежи, как правило, производятся гораздо чаще, иногда даже ежедневно, чем в случае обычного кредита, и вы будете продолжать их делать до тех пор, пока сумма вашего аванса не будет полностью погашена.

Например, если вы одолжите 10 000 долларов США с факторной ставкой 1,25, вы вернете кредитору общую сумму 12 500 долларов США (10 000 долларов США x 1,25). Если вы согласны на процент удержания в размере 10%, вы будете платить своему кредитору 10% от всех ваших ежедневных продаж, пока вы не погасите всю сумму (10 000 долларов, которые вы заняли, плюс 2500 долларов за финансирование).

Поскольку сумма вашего платежа зависит от ваших продаж, это особенно хороший вариант для предприятий с сезонными колебаниями дохода или новых стартапов, которые не могут платить определенную сумму ежемесячного платежа. Однако, поскольку нет определенной продолжительности срока, вы не можете легко рассчитать эквивалентную годовую процентную ставку (APR) и сравнить ее с другими вариантами кредитования. Однако, как правило, они дороже, чем стандартные бизнес-кредиты.

Однако, как правило, они дороже, чем стандартные бизнес-кредиты.

Альтернативы бизнес-кредитам без залога

Многие предприятия нуждаются в нескольких источниках финансовой поддержки, чтобы начать работу. Возможно, вам придется объединить несколько видов финансирования стартапа. Вот еще несколько идей:

Финансирование оборудования

Финансирование оборудования похоже на то, как работает автофинансирование. Когда вы берете автокредит, он обеспечивается автомобилем, который вы покупаете, а это означает, что вам не нужно иметь залог на руках, прежде чем вы получите кредит. Точно так же многие кредиторы малого бизнеса предлагают обеспеченные кредиты в форме финансирования оборудования, при этом оборудование, которое вы покупаете, выступает в качестве залога для кредита.

Хотя этот тип кредита не обязательно решит ваши потребности в витрине, бизнес-инвентаре или рабочей силе, он может быть хорошим вариантом, если вам нужно оборудование, чтобы начать работу.

Краудфандинг

Если у вас есть сильная социальная сеть, можно рассмотреть еще один вариант — краудсорсинг для сбора средств, необходимых для начала вашего бизнеса. Очевидно, что это не сработает для всех; вы не ожидаете, что создадите новую биомедицинскую компанию, организовав, например, сбор средств на Kickstarter. Но если ваш бизнес относительно небольшой, это может быть хорошим выбором.

Личные сбережения

Многие люди также используют свои личные сбережения, чтобы начать свой бизнес. Может возникнуть соблазн совершить набег на ваши сбережения на случай чрезвычайной ситуации и/или пенсионные накопления, потому что это, вероятно, самые большие ведра, доступные вам; однако, подумайте хорошенько, прежде чем сделать это. Убедитесь, что у вас есть план, что делать, если вы потеряете эти деньги.

Также рекомендуется работать с опытным бухгалтером малого бизнеса, который может помочь вам посоветовать вам наиболее эффективную с точки зрения налогообложения организацию бизнеса и как списать ваши личные инвестиции в бизнес.

Найдите лучшие кредиты для малого бизнеса 2022 года

Учить больше

Эта статья была полезной?

Оцените эту статью

★

★

★

★

★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Линдси Ван Сомерен — писатель по личным финансам из Киркленда, штат Вашингтон. Ее работы появились в Business Insider, Credit Karma, LendingTree и других.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

5 решений для получения бизнес-кредита без залога

1. Кредиты на оборотный капитал

Ссуды на оборотный капитал или движение денежных средств, как правило, предназначены для того, чтобы помочь предприятиям оплатить краткосрочные расходы, такие как ожидаемый дефицит денежных средств или инвестиции в рост. Примеры включают:

- улучшение арендованного имущества

- редизайн сайта

- расширение продукта

- затраты на маркетинг для увеличения доходов

- найм новых продавцов

- приобретение бизнеса

Банки часто требуют обеспечения для такого кредита, как правило, в виде дебиторской задолженности, товарно-материальных запасов или собственных активов предпринимателя. Но некоторые учреждения не требуют залога, если кредит выдается на меньшую сумму.

«Если нет обеспечения по кредиту, банкиры смотрят на денежный поток компании и на то, сколько они могут позволить себе занять, исходя из EBITDA и/или прогнозируемого денежного потока», — говорит Кларк. «Они также смотрят на управление компанией, отрасль, имеет ли смысл проект, а также на личный кредитный рейтинг и собственный капитал владельца».

«Они также смотрят на управление компанией, отрасль, имеет ли смысл проект, а также на личный кредитный рейтинг и собственный капитал владельца».

Хорошие оценки по этим элементам могут помочь предприятию получить более выгодные условия кредита.

Без материального залога вам, как правило, потребуется подписать личную гарантию для получения кредита на оборотный капитал. Кроме того, в зависимости от анализа вашего финансового положения, также может потребоваться обеспечение.

2. Кредиты на расширение рынка

Кредит на расширение рынка подобен кредиту оборотного капитала. Предприятия с проверенным денежным потоком и сильными финансами часто могут получить его без залога. Он предназначен для предприятий, нуждающихся в капитале для роста. Проекты могут включать расширение вашего рынка, запуск нового продукта или открытие нового места.

Если залога по кредиту нет, банкиры смотрят на денежный поток компании и на то, сколько они могут позволить себе занять, исходя из EBITDA и/или прогнозируемого денежного потока.

Условия обычно разрабатываются с учетом уникальных потребностей растущего бизнеса. Они могут включать гибкое погашение для защиты оборотного капитала компании, например, структурирование платежей в сторону увеличения или уменьшения в зависимости от вашего денежного потока, погашение кредита без штрафных санкций и упрощенный процесс досрочного погашения кредита (способ повторного заимствования денег, которые вы вернул кредит).

3. Финансирование технологий

Технологические ссуды аналогичны ссудам на оборотный капитал, с условиями, специально предназначенными для предприятий, нуждающихся в капитале для инвестиций в аппаратное обеспечение, программное обеспечение или планирование ИТ, или для технологических фирм, стремящихся к росту капитала.

Такие кредиты обычно предлагают гибкое погашение, подходящее для инвестиций в технологии или бизнес. В зависимости от финансового положения вашего бизнеса, этот тип кредита может быть предоставлен без предоставления предпринимателем обеспечения.