Кредит расчет наличными: Ваш браузер устарел | Тинькофф Банк

Содержание

КАК РАССЧИТАТЬ КРЕДИТ НАЛИЧНЫМИ?

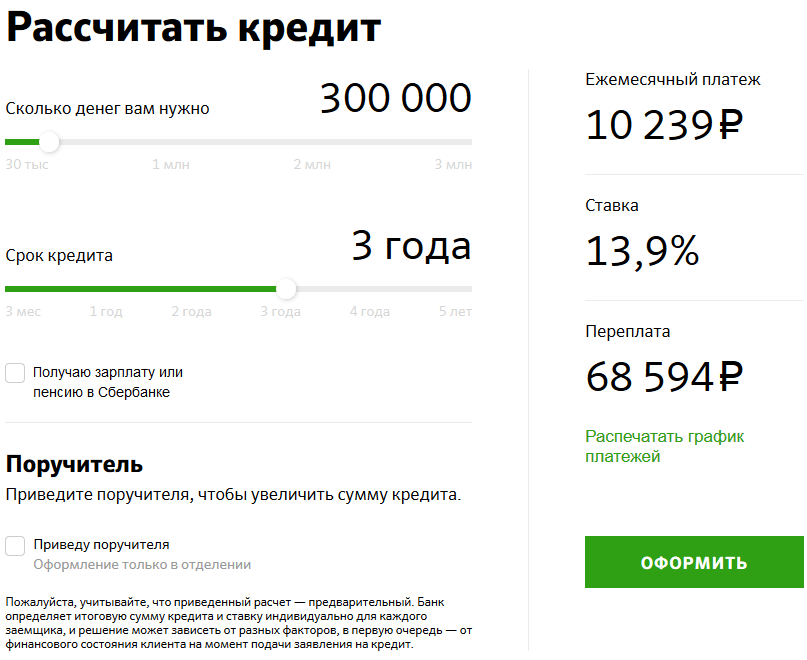

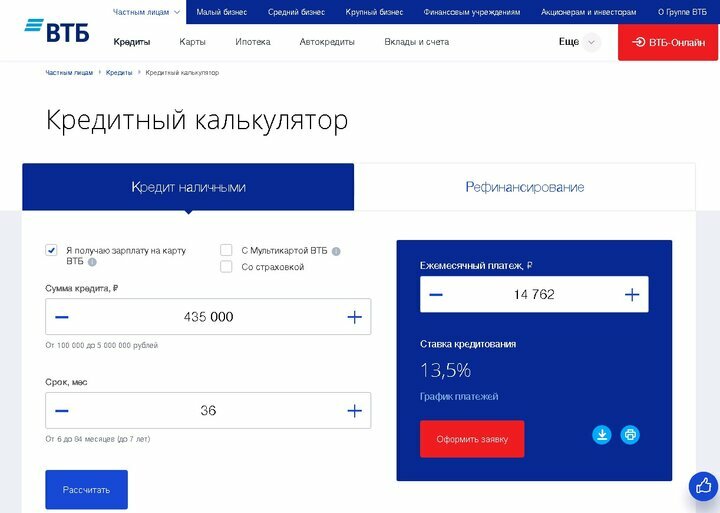

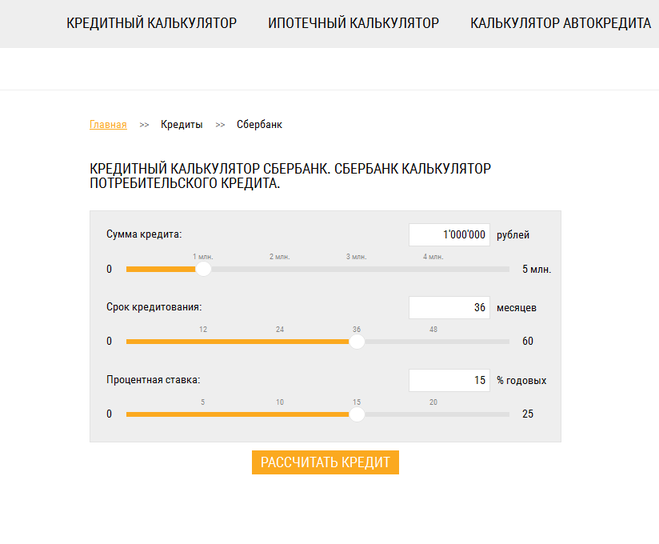

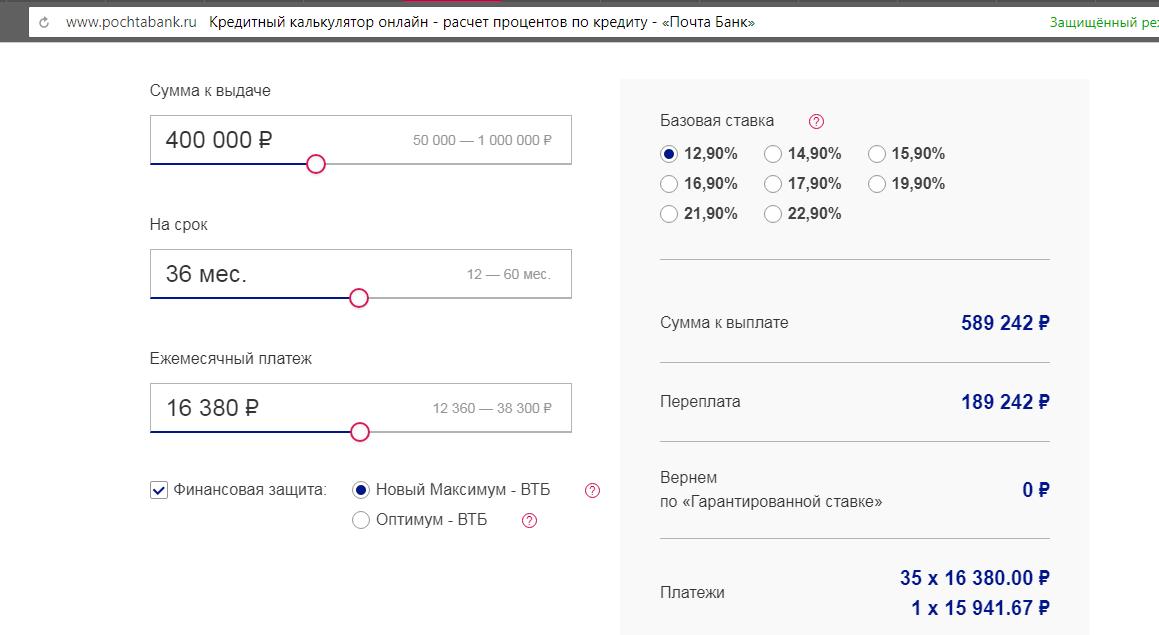

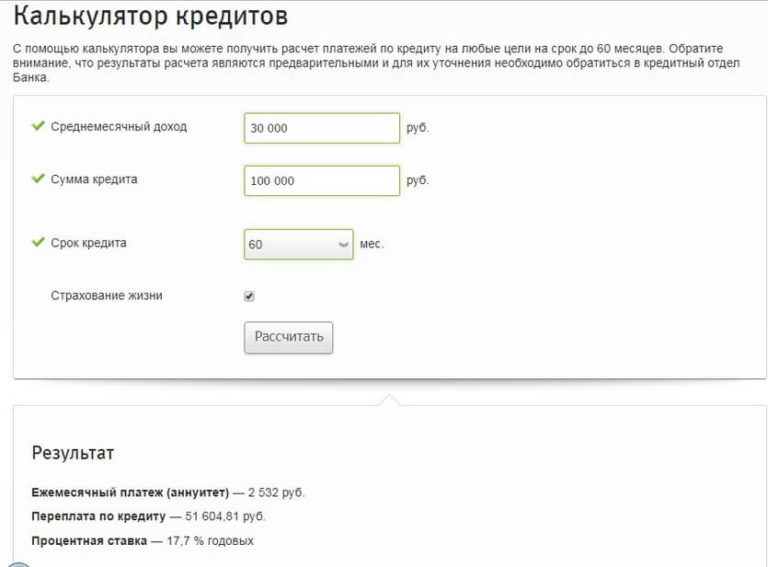

В настоящее время многие люди рассматривают возможность подачи заявки на финансовые кредиты. Однако, важно осознавать большую ответственность этого обязательства, чтобы избежать рисков, которые могут поставить под угрозу бюджет семьи. Для этого необходимо предварительно рассчитать кредит наличными, используя кредитный калькулятор, который является технологичным инструментом, помогающим быстро получить эту информацию.

Это онлайн-инструмент, который позволяет легко рассчитать ежемесячный платеж по кредиту, а также общую сумму процентов.

Кредитный калькулятор поможет:

● сравнивать различные варианты, предоставляемые финансовыми учреждениями. Важно убедиться, что вы выбираете выгодный вариант в соответствии с потребностями, которые в настоящее время представляет банк;

● быть в курсе уровня задолженности;

● знайте сумму платежей, подлежащих уплате ежемесячно, время и сумму процентов.

Способ использования кредитных калькуляторов очень прост, вам просто нужно ввести следующую информацию:

● сумма, которая нужна и которую вы намерены запросить у финансового учреждения;

● срок или количество месяцев, которое считается необходимым для возврата капитала или тот, который вам предложила финансовая организация;

● ежемесячная процентная ставка.

Хотя вы можете использовать калькулятор для всех вариантов, которые вы изучаете, также рекомендуется посетить веб-сайты учреждений и найти их собственные кредитные калькуляторы, чтобы убедиться, что полученные расчеты верны и соответствуют политикам, управляемым каждым из них.

После проведения сравнительного исследования необходимо выбрать кредит, который лучше всего подходит. Главное, что необходимо оценить, — это процентная ставка, потому что она будет указывать на сумму дохода, которая будет доступна для выплаты указанного кредита. Также важно оценить комфорт, дополнительные льготы, а также надежность банка.

Также важно оценить комфорт, дополнительные льготы, а также надежность банка.

Есть финансовые учреждения, которые в своих оговорках предусматривают дебетование части кредита непосредственно на счет бенефициара, если он не своевременно выплачивает свои обязательства. А также взимание процентов за просрочку и другие административные расходы, которые необходимо всегда учитывать.

Срок погашения долгосрочных кредитов начинается через год. Они выплачиваются ежемесячными платежами. Преимущество заключается в том, что вы можете занимать большие суммы и платить более низкие процентные ставки, чем краткосрочные кредиты. Кроме того, поскольку платеж распределяется на длительный период времени, ваша ежемесячная плата ниже.

Акционерное Общество «Тинькофф Банк»

ОГРН 1027739642281

город Москва, 1-Й Волоколамский проезд, 10-1.

Расчет наличными Определение

Что такое расчет наличными?

Расчет наличными — это метод расчета, используемый в некоторых фьючерсных и опционных контрактах, когда по истечении срока действия или исполнения продавец финансового инструмента не поставляет фактический (физический) базовый актив, а вместо этого передает соответствующую денежную позицию.

Ключевые выводы

- Расчет наличными — это метод расчетов, используемый в некоторых фьючерсных и опционных контрактах, когда по истечении срока действия или исполнения продавец финансового инструмента не поставляет фактический (физический) базовый актив, а вместо этого передает соответствующую денежную позицию.

- Сделки с производными инструментами рассчитываются денежными средствами, если физическая поставка актива не происходит после исполнения или истечения срока действия.

- Расчеты наличными позволили инвесторам привлечь ликвидность на рынки деривативов.

- Контракты с расчетами наличными требуют меньше времени и затрат для доставки по истечении срока действия.

Понимание расчетов наличными

Фьючерсные и опционные контракты — это производные инструменты, стоимость которых зависит от базового актива, которым может быть акция или товар. Когда срок действия фьючерсного контракта или опционного контракта истекает или исполняется, концептуальный регресс заключается в том, чтобы держатель контракта поставил физический товар или передал фактические акции. Это называется физической доставкой и может быть гораздо более обременительным, чем расчет наличными.

Это называется физической доставкой и может быть гораздо более обременительным, чем расчет наличными.

Например, если инвестор открывает короткую позицию по фьючерсному контракту на серебро на сумму 10 000 долларов, в конце контракта держателю будет неудобно физически доставить серебро другому инвестору. Чтобы обойти это, фьючерсные и опционные контракты могут заключаться с денежным расчетом, когда в конце контракта держателю позиции либо зачисляется, либо дебетуется разница между начальной ценой и окончательным расчетом.

Например, покупатель фьючерсного контракта на хлопок с расчетами наличными должен уплатить разницу между спотовой ценой хлопка и ценой фьючерса, а не приобретать физические пачки хлопка в собственность. Это отличается от физического расчета, при котором действительно происходит поставка базового инструмента (инструментов).

Трейдеры и спекулянты на рынках сельскохозяйственных фьючерсов и опционов, которые торгуют такими вещами, как крупный рогатый скот и другой домашний скот, также обычно предпочитают такой порядок. Эти торговцы не являются фермерами или переработчиками мяса и заботятся только о рыночной цене. Таким образом, они не желают принимать поставку стада живых животных.

Эти торговцы не являются фермерами или переработчиками мяса и заботятся только о рыночной цене. Таким образом, они не желают принимать поставку стада живых животных.

Большинство опционов и фьючерсных контрактов рассчитываются наличными. Однако исключением являются котирующиеся опционные контракты на акции, расчет по которым часто осуществляется путем поставки фактически лежащих в основе акций.

Преимущества расчетов наличными

Для продавцов, не желающих фактически вступать во владение базовым наличным товаром, расчет наличными является более удобным методом заключения фьючерсных и опционных контрактов. Контракты с расчетами наличными являются одной из основных причин прихода спекулянтов и, следовательно, приносят больше ликвидности рынкам деривативов.

Другими преимуществами расчетов наличными являются:

- Сокращение общего времени и затрат, необходимых при завершении контракта : Контракты с расчетами наличными относительно просты в заключении, поскольку они требуют только перевода денег.

Фактическая физическая доставка связана с дополнительными расходами, такими как транспортные расходы и расходы, связанные с обеспечением качества доставки и проверкой.

Фактическая физическая доставка связана с дополнительными расходами, такими как транспортные расходы и расходы, связанные с обеспечением качества доставки и проверкой. - Защита от дефолта : Для расчетов наличными требуются маржинальные счета, которые ежедневно отслеживаются, чтобы убедиться, что на них есть необходимые балансы для проведения сделки.

Особые указания

Расчет наличными может стать проблемой по истечении срока действия, потому что без поставки фактических базовых активов любые хеджирования, действующие до истечения срока, не будут компенсированы. Это означает, что трейдер должен быть усердным, чтобы закрыть хеджирование или пролонгировать позиции с истекающим сроком действия деривативов, чтобы воспроизвести позиции с истекающим сроком действия. Эта проблема не возникает при физической доставке.

Пример расчета наличными

Фьючерсные контракты заключают инвесторы, которые считают, что цена товара в будущем вырастет или упадет. Если инвестор открывает короткую позицию по фьючерсному контракту на пшеницу, он предполагает, что цена на пшеницу снизится в краткосрочной перспективе. Заключается контракт с другим инвестором, который занимает другую сторону медали, полагая, что цена на пшеницу вырастет.

Если инвестор открывает короткую позицию по фьючерсному контракту на пшеницу, он предполагает, что цена на пшеницу снизится в краткосрочной перспективе. Заключается контракт с другим инвестором, который занимает другую сторону медали, полагая, что цена на пшеницу вырастет.

Инвестор открывает короткую позицию по фьючерсному контракту на 100 бушелей пшеницы на общую сумму 10 000 долларов. Это означает, что в конце контракта, если цена 100 бушелей пшеницы упадет до 8000 долларов, инвестор получит 2000 долларов.

Однако если цена 100 бушелей пшеницы возрастет до 12 000 долларов, инвестор потеряет 2 000 долларов. Концептуально, в конце контракта 100 бушелей пшеницы «доставляются» инвестору с длинной позицией.

Чтобы упростить задачу, можно использовать наличный расчет. Если цена вырастет до 12 000 долларов, то инвестор в короткую позицию должен заплатить разницу в 12 000–10 000 долларов, или 2 000 долларов, вместо фактической поставки пшеницы. И наоборот, если цена упадет до 8000 долларов, владелец длинной позиции заплатит инвестору 2000 долларов.

Investopedia не предоставляет налоговые, инвестиционные или финансовые услуги и консультации. Информация представлена без учета инвестиционных целей, допустимого риска или финансового положения любого конкретного инвестора и может не подходить для всех инвесторов. Инвестирование сопряжено с риском, включая возможную потерю основной суммы.

Самый дешевый способ избавиться от долгов?

Если у вас есть долги и вы не можете оплачивать свои счета, является ли программа урегулирования задолженности самым дешевым способом избавиться от долгов? Вы можете сделать этот вывод из Американского совета по справедливому кредиту (AFCC), отраслевой ассоциации компаний, работающих в сфере урегулирования задолженности, которые согласились соблюдать строгий кодекс поведения.

Основные выводы из отчета за 2020 год включают в себя то, что урегулирование долга обеспечило в среднем 2,64 доллара потребительских сбережений на каждый установленный сбор в размере 1,00 доллара, и что почти все предложенные урегулирование, более 98 %%, привели к уменьшению долга клиента, которое было больше, чем сопутствующие сборы..jpg)

«Урегулирование задолженности может сэкономить деньги потребителей, позволяя им погашать свои долги меньше, чем полный баланс», — говорит Джерри Детвайлер, соавтор электронной книги « Ответы на вопросы о взыскании долгов: как использовать законы о взыскании долгов для защиты ваших прав»9.0065 Он добавляет: «Это может быть выходом из долгов для некоторых людей, которые не могут позволить себе выплатить полную сумму, которую они должны».

Тем не менее, является ли урегулирование долга самым дешевым способом выбраться из долгов? Давайте посмотрим поближе.

Key Takeaways

- Урегулирование задолженности включает предложение единовременного платежа кредитору в обмен на списание части вашего долга.

- Чтобы успешно договориться о плане погашения долга, важно остановить минимальные ежемесячные платежи по этому долгу, которые повлекут за собой штрафы за просрочку платежа и проценты и навредят вашей кредитной истории.

- Типичные предложения по погашению долга варьируются от 10% до 50% от суммы вашего долга.

- Чем дольше вы позволяете долгу оставаться неоплаченным, тем выше риск судебного преследования.

- Кредиторы не обязаны уменьшать ваш долг, даже если вы работаете с уважаемой компанией по урегулированию долгов.

Что такое урегулирование задолженности?

Урегулирование задолженности, также называемое «списание долга» или «урегулирование задолженности», – это процесс погашения просроченной задолженности на сумму, намного меньшую, чем сумма, которую вы должны, путем обещания кредитору существенной единовременной выплаты. В зависимости от ситуации, предложения по урегулированию задолженности могут варьироваться от 10% до 50% того, что вы должны. Затем кредитор должен решить, какое предложение, если таковое имеется, принять.

Потребители могут урегулировать свои долги или нанять фирму по урегулированию долгов, чтобы сделать это за них. В последнем случае вы заплатите фирме комиссию, которая рассчитывается как процент от вашего зарегистрированного долга. Зарегистрированный долг — это сумма долга, которую вы имеете на момент вступления в программу. По закону компания не может взимать эту комиссию, пока не погасит ваш долг. Комиссия в среднем 20-25%.

Зарегистрированный долг — это сумма долга, которую вы имеете на момент вступления в программу. По закону компания не может взимать эту комиссию, пока не погасит ваш долг. Комиссия в среднем 20-25%.

Урегулирование задолженности может также повлечь за собой налоговые расходы. Служба внутренних доходов (IRS) считает прощенный долг налогооблагаемым доходом. Однако, если вы сможете продемонстрировать IRS, что вы неплатежеспособны, вам не придется платить налог на ваш погашенный долг. IRS сочтет вас неплатежеспособным, если ваши общие обязательства превысят ваши общие активы. Лучше всего проконсультироваться с сертифицированным бухгалтером, чтобы определить, имеете ли вы право на статус неплатежеспособности.

Согласно данным AFCC, собранным Freedom Debt Relief, одним из самых известных переговорщиков по долгам в стране, погашение долга — это, безусловно, самый дешевый вариант по сравнению с кредитным консультированием или внесением минимальных ежемесячных платежей, как показано на инфографике ниже.

Списание долга свободы, данные предоставлены Американским советом по справедливому кредиту.

Однако будет ли урегулирование задолженности наименее затратным вариантом для вас, зависит от специфики вашей ситуации.

Урегулирование задолженности, скорее всего, окажет негативное влияние на ваш кредитный рейтинг.

Стратегии погашения долга и риски

По иронии судьбы, потребители, которые участвуют в программе урегулирования долга, потому что не могут справиться со своим долговым бременем, но при этом осуществляют платежи, даже спорадические, имеют меньше переговорных возможностей, чем те, кто не производил никаких платежей. Поэтому их первым шагом должно быть полное прекращение платежей. «Кредитные баллы могут пострадать в процессе урегулирования долга, особенно в начале», — говорит Шон Фокс, сопрезидент Freedom Debt Relief. «Поскольку потребитель начинает производить платежи по погашенному долгу, кредитные рейтинги обычно со временем восстанавливаются».

Просрочка по долгу и погашение долга за меньшую сумму, чем вы должны, могут серьезно повлиять на ваш кредитный рейтинг — вероятно, отправив его на середину 500, что считается плохим. Чем выше ваш счет, прежде чем вы отстаете, тем больше падение. Просроченные платежи могут оставаться в вашем кредитном отчете на срок до семи лет.

Отсутствие платежей также означает накопление штрафов за просрочку платежа и процентов, которые увеличивают ваш баланс и затрудняют выплату долга, если вы не сможете урегулировать его. Потребители могут ожидать беспокоящих телефонных звонков по сбору долгов, как только они станут правонарушителями. Кредиторы также могут подать в суд на потребителей за долги выше 5000 долларов — другими словами, долги, которые стоят их хлопот, — что может привести к аресту заработной платы. «Чем больше денег у вас есть для урегулирования, тем быстрее вы сможете погасить долг. Чем дольше ваш долг остается непогашенным, тем выше риск судебного преследования», — говорит Детвайлер.

Нет никаких гарантий, что, понеся этот ущерб, кредитор согласится на урегулирование или что он согласится погасить долг так мало, как вы надеялись. Чейз, например, не будет работать с фирмами по урегулированию долгов. Он будет работать только напрямую с потребителями или с некоммерческими лицензированными консультационными агентствами, которые помогают потребителям. Бюро финансовой защиты потребителей (CFPB) предупреждает, что накопленные штрафы и сборы за непогашенные долги могут свести на нет любую экономию, которую компания по урегулированию долгов достигает для вас, особенно если она не погасит все или большую часть ваших долгов.

7 лет

Время, в течение которого погашение долга остается в вашем отчете с первоначальной даты просрочки.

Нажмите «Играть», чтобы узнать все об урегулировании задолженности

Урегулирование задолженности и банкротство

Когда процесс работает по назначению, урегулирование задолженности может принести пользу всем участникам. Потребители избавляются от долгов и экономят деньги, фирмы по урегулированию долгов зарабатывают деньги за предоставление ценных услуг, а кредиторы получают больше, чем если бы потребитель вообще перестал платить или объявил о банкротстве по главе 7. Глава 7 о банкротстве включает ликвидацию неосвобожденных активов должника и использование выручки для погашения долга перед кредиторами. Освобожденные активы различаются в зависимости от штата, но часто включают домашнее и личное имущество, определенную сумму собственного капитала, пенсионные счета и транспортное средство.

Потребители избавляются от долгов и экономят деньги, фирмы по урегулированию долгов зарабатывают деньги за предоставление ценных услуг, а кредиторы получают больше, чем если бы потребитель вообще перестал платить или объявил о банкротстве по главе 7. Глава 7 о банкротстве включает ликвидацию неосвобожденных активов должника и использование выручки для погашения долга перед кредиторами. Освобожденные активы различаются в зависимости от штата, но часто включают домашнее и личное имущество, определенную сумму собственного капитала, пенсионные счета и транспортное средство.

Детвейлер говорит, что по сравнению с урегулированием долга «если потребитель имеет право на банкротство по главе 7, это может быть более быстрым вариантом. Это юридический процесс, который может остановить сбор звонков и судебных исков. Урегулирование долга не дает таких гарантий». Тем не менее, добавляет он, «может быть множество причин, по которым глава 7 может быть не лучшим вариантом. Потребителю, возможно, придется отказаться от имущества, которое, по его мнению, ему необходимо сохранить. Или они могут не захотеть, чтобы их финансовые проблемы стали достоянием общественности». Потребители также могут обнаружить, что их возможности трудоустройства ограничены, если они объявят о банкротстве, поскольку некоторые профессии оценивают кредитную историю работников.

Или они могут не захотеть, чтобы их финансовые проблемы стали достоянием общественности». Потребители также могут обнаружить, что их возможности трудоустройства ограничены, если они объявят о банкротстве, поскольку некоторые профессии оценивают кредитную историю работников.

Еще одна проблема, с которой сталкиваются многие задолжавшие потребители, заключается в том, что они не могут позволить себе адвоката по банкротству. «Многие потребители не могут претендовать на защиту от банкротства, — говорит Фокс. «Напротив, урегулирование задолженности доступно любому потребителю, который может продемонстрировать финансовые трудности, такие как потеря работы, сокращение рабочего времени, медицинские расходы, смерть в семье, развод и т. д., и изо всех сил пытается добиться прогресса в погасив свой долг».

Банкротство по главе 7 может быть завершено через три-шесть месяцев, а не через годы для погашения долга. Это может быть менее стрессовым и может позволить вашему кредитному рейтингу восстановиться быстрее, хотя банкротство останется в вашем кредитном отчете в течение 10 лет.

Убедитесь, что вы можете позволить себе погашение долга. Многие программы урегулирования задолженности могут потребовать от вас вносить определенную сумму денег на указанный сберегательный счет каждый месяц в течение 36 месяцев или дольше. Прежде чем подписаться на программу, убедитесь, что вы можете позволить себе установить необходимые суммы на весь срок действия программы урегулирования задолженности.

Урегулирование задолженности в сравнении с минимальными ежемесячными платежами

Внесение минимальных ежемесячных платежей по долгу с высокими процентами не является хорошим вариантом для потребителей, которые хотят сэкономить деньги. Это может занять годы, даже десятилетия, в зависимости от того, сколько у вас долга и какова процентная ставка. Проценты начисляются каждый день на весь ваш баланс, и при минимальных платежах вы мало продвинетесь, выплачивая свой баланс каждый месяц.

Постоянное внесение минимальных ежемесячных платежей и раскошеливание на тонны процентов может сделать вас очень прибыльным для ваших кредиторов, и, да, надежная история платежей хороша для вашего кредитного рейтинга. Тем не менее, мы не рекомендуем тратить на проценты больше, чем вам нужно, чтобы повысить свой кредитный рейтинг. Хороший кредитный рейтинг не оплатит вашу пенсию; деньги в банке будут.

Тем не менее, мы не рекомендуем тратить на проценты больше, чем вам нужно, чтобы повысить свой кредитный рейтинг. Хороший кредитный рейтинг не оплатит вашу пенсию; деньги в банке будут.

Кроме того, если сумма доступного кредита, который вы использовали, высока по сравнению с вашей кредитной линией, это повредит вашему кредитному рейтингу и потенциально сведет на нет эффект от ваших последовательных и своевременных платежей. В отчете AFCC говорится, что «средний клиент сократил свой общий долг на момент погашения примерно с 30 000 до 35 000 долларов примерно на 9 долларов».500 рублей за вычетом комиссий.

Потребитель, который постоянно вносит только минимальный ежемесячный платеж по долгу по кредитной карте с высокой процентной ставкой, может в конечном итоге платить проценты больше, чем основная сумма.

Урегулирование задолженности в сравнении с кредитным консультированием

Кредитное консультирование — это бесплатная или недорогая услуга, предоставляемая некоммерческими и государственными учреждениями. Интересно, что эти услуги часто частично финансируются компаниями-эмитентами кредитных карт. Зарегистрировавшись в плане управления задолженностью в консультационном агентстве по кредитам, вы можете получить снижение процентной ставки по своим остаткам и освобождение от штрафных санкций.

Интересно, что эти услуги часто частично финансируются компаниями-эмитентами кредитных карт. Зарегистрировавшись в плане управления задолженностью в консультационном агентстве по кредитам, вы можете получить снижение процентной ставки по своим остаткам и освобождение от штрафных санкций.

Этих уступок может быть или не быть достаточно, чтобы помочь вам погасить свой долг значительно быстрее, и вы можете или не можете позволить себе новые необходимые ежемесячные платежи. Кроме того, вы не можете претендовать на снижение процентной ставки, даже если у вас серьезные финансовые трудности.

Однако, поскольку вам не придется погасить свой долг, ваша кредитная история может пострадать меньше. Кроме того, кредитное консультирование может предложить дополнительную финансовую помощь, которая может помочь вам избежать подобных проблем в будущем, например, составление бюджета и финансовое консультирование, а также направления на недорогие услуги и программы помощи, чтобы помочь вам сократить свои расходы.

Итак, как вы знаете, что выбрать, если вы не хотите преследовать банкротство? Кредитное консультирование, как правило, лучше проводить, прежде чем рассматривать возможность заключения договора с компанией по урегулированию задолженности. Кредитные консультанты могут помочь вам определить наилучший план действий, который может включать урегулирование задолженности, но таким образом, чтобы это было выгодно вам и не обязательно компании по урегулированию задолженности, которая больше заинтересована в вас как в клиенте, чем в вашем кредитном здоровье.

Кредитное консультирование и ссуды на консолидацию подходят для потребителей с более скромным финансовым стрессом в спектре финансовых трудностей. В то же время урегулирование задолженности и банкротство могут помочь тем, у кого более значительный финансовый стресс, но это очень зависит от индивидуальной ситуации.

На веб-сайте Федеральной торговой комиссии есть полезная информация о том, как выбрать кредитного консультанта. Национальный фонд кредитного консультирования — еще один хороший ресурс.

Национальный фонд кредитного консультирования — еще один хороший ресурс.

Какой процент долга учитывается при расчете?

Согласно отчету Центра ответственного кредитования, долги погашаются в среднем на уровне 48% от непогашенного остатка. Однако отчет также показал, что баланс увеличивается на 20% из-за сборов, которые кредитор может наложить во время переговоров по урегулированию задолженности.

Как самостоятельно договориться о погашении задолженности по кредитной карте?

Лучший способ договориться об урегулировании долга по кредитной карте самостоятельно — это позвонить своим кредиторам и спросить их, можно ли включить вас в план погашения долга. Некоторые кредиторы будут работать с вами, в зависимости от вашей ситуации.

Как найти хорошую компанию по урегулированию задолженности?

Если вы ищете хорошую компанию по урегулированию долгов, вы можете спросить своих друзей и родственников, есть ли у них какие-либо рекомендации, спросить своего финансового консультанта или поискать отзывы в Интернете. Например, журнал Consumer Affairs публикует надежный список, а Федеральная торговая комиссия (FTC) предлагает информацию как о кредитных консультациях, так и о компаниях, занимающихся урегулированием долгов.

Например, журнал Consumer Affairs публикует надежный список, а Федеральная торговая комиссия (FTC) предлагает информацию как о кредитных консультациях, так и о компаниях, занимающихся урегулированием долгов.

Что такое мошенничество с погашением долга?

К сожалению, мошенничество с погашением долгов не редкость. Коммерческие компании, утверждающие, что «погасят ваш долг» за высокую плату, могут оказаться мошенниками. Эти шарлатаны, как правило, просят вас заплатить большую сумму за свои услуги, но почти ничего не делают от вашего имени. Эти компании могут сказать, что у них есть способы «исправить» или удалить неблагоприятную кредитную историю из вашего отчета, что невозможно сделать. Кроме того, мошенничество с урегулированием долга может привести к тому, что вы влезете в еще большие долги, если компания утверждает, что связалась с вашими кредиторами, а они этого не делают, заставляя вас верить, что ваш долг погашен. Всегда ищите компании по урегулированию долгов в Интернете через Better Business Bureau или офис генерального прокурора вашего штата, прежде чем подписываться на одну из них.

Фактическая физическая доставка связана с дополнительными расходами, такими как транспортные расходы и расходы, связанные с обеспечением качества доставки и проверкой.

Фактическая физическая доставка связана с дополнительными расходами, такими как транспортные расходы и расходы, связанные с обеспечением качества доставки и проверкой.