Кредит в банке на потребительские нужды: Подбор кредитов — сравнить условия 325 предложений и выбрать где лучше взять кредит

Содержание

Кредит на потребительские нужды – тонкости и нюансы

Кредит на потребительские нужды – тонкости и нюансы

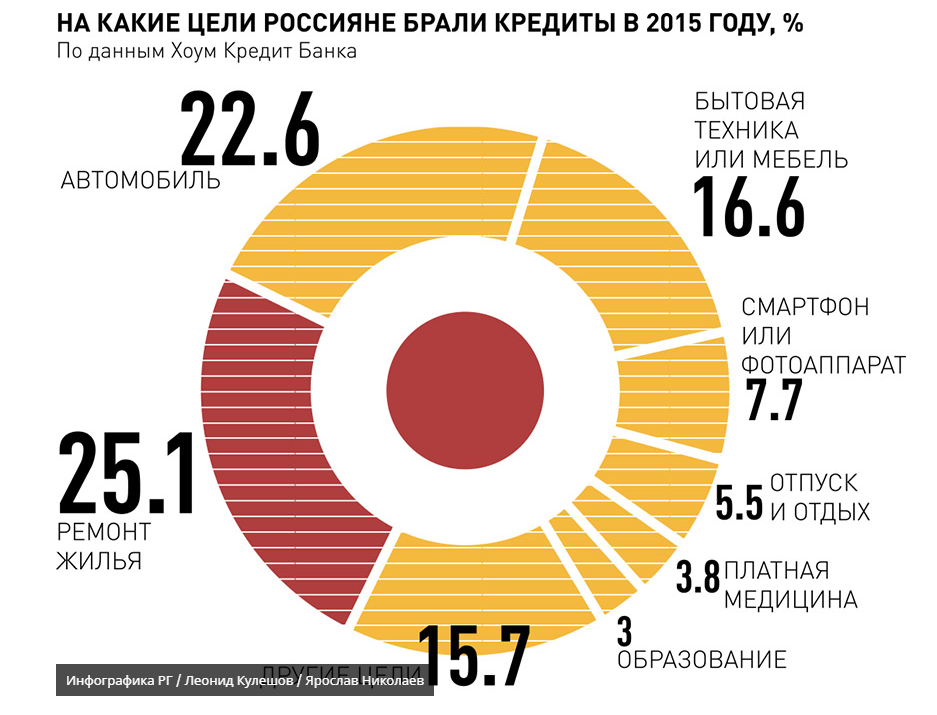

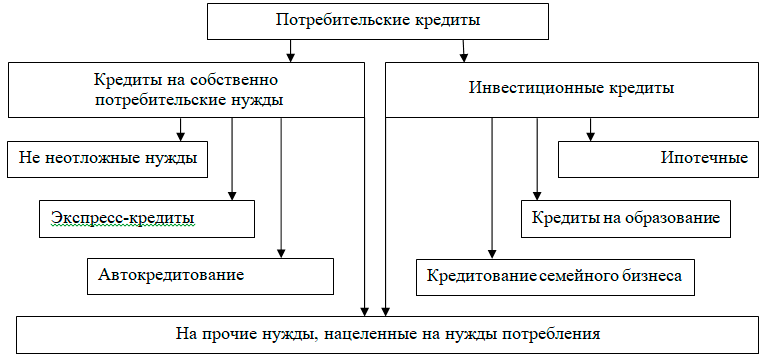

Не секрет, что для удовлетворения большинства наших потребностей нужны определенные денежные средства, которые не всегда имеются у нас в наличии. В таких случаях многие наши сограждане решаются на банковское заимствование. Среди большого разнообразия кредитных предложений особую нишу занимают потребительские займы на неотложные нужды. В принципе, такой выбор российских соискателей заемных средств вполне объясним, ведь с помощью этих кредитов можно и бытовую технику обновить, и в отпуск съездить отдохнуть, и машину отремонтировать, и еще много чего можно себе позволить.

Что собой представляет кредит на потребительские нужды?

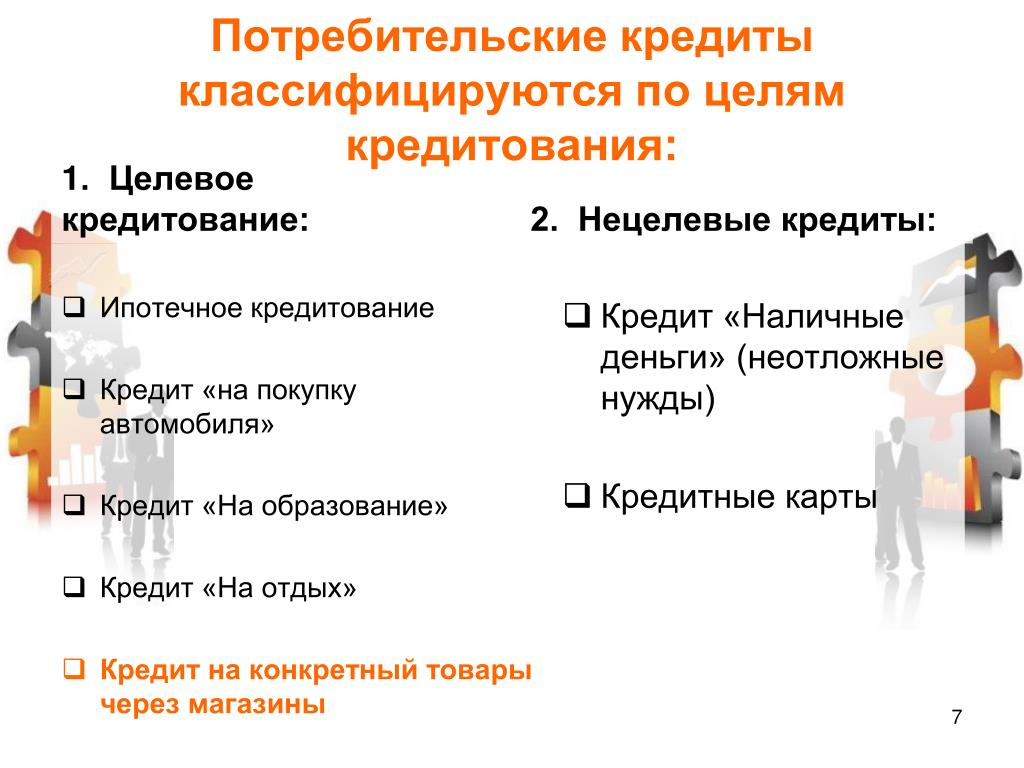

Итак, что же такое кредит на потребительские нужды? Это одно из самых распространенных направлений в банковском заимствовании, нередко можно встретить подобный продукт под названиями кредиты на неотложные нужды или займы на любые цели. Отличительная черта такого заимствования – это отсутствие необходимости отчитываться перед банком об истинной цели использования кредитных средств.

Отличительная черта такого заимствования – это отсутствие необходимости отчитываться перед банком об истинной цели использования кредитных средств.

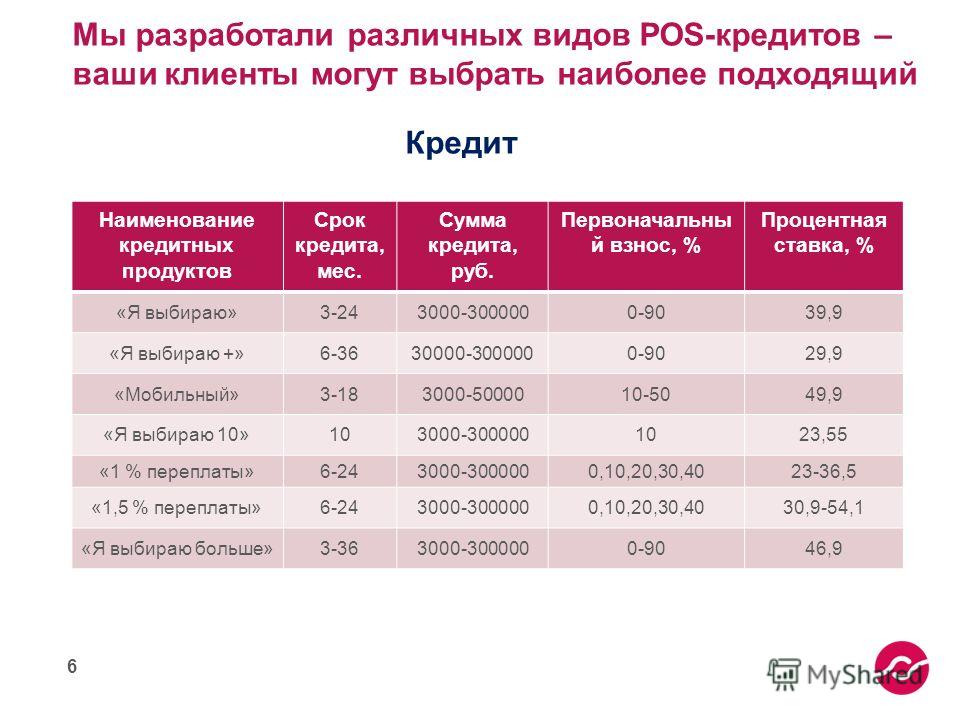

Такие нецелевые кредиты не только являются самым востребованным банковским продуктом среди российских соискателей, но и имеют достаточно много разнообразных программ и предложений. Например, те потенциальные заемщики, которые рассчитывают на небольшой заем, могут воспользоваться программой экспресс-кредитования, суть которой заключается в том, чтобы соискатель мог получить желаемый кредит в кратчайшие сроки и по упрощенной схеме.

Тем клиентам, которым нужен заем на солидную сумму, банки также готовы одалживать, но при условии, что они предоставят какое-нибудь обеспечение – это может быть и ценный залог, и поручительство кого-то из родных или знакомых. Так кредитор подстраховывает себя на случай невозврата заемных средств. В случае с залогом у банка будет реальная возможность его продать и таким образом компенсировать свои потери и убытки. Ну, а в случае с поручителями, при невыполнении условий кредитного соглашения заемщиком, вся ответственность за дальнейшее погашение займа перейдет к поручившемуся лицу.

Ну, а в случае с поручителями, при невыполнении условий кредитного соглашения заемщиком, вся ответственность за дальнейшее погашение займа перейдет к поручившемуся лицу.

На какой срок можно получить кредит на потребительские нужды?

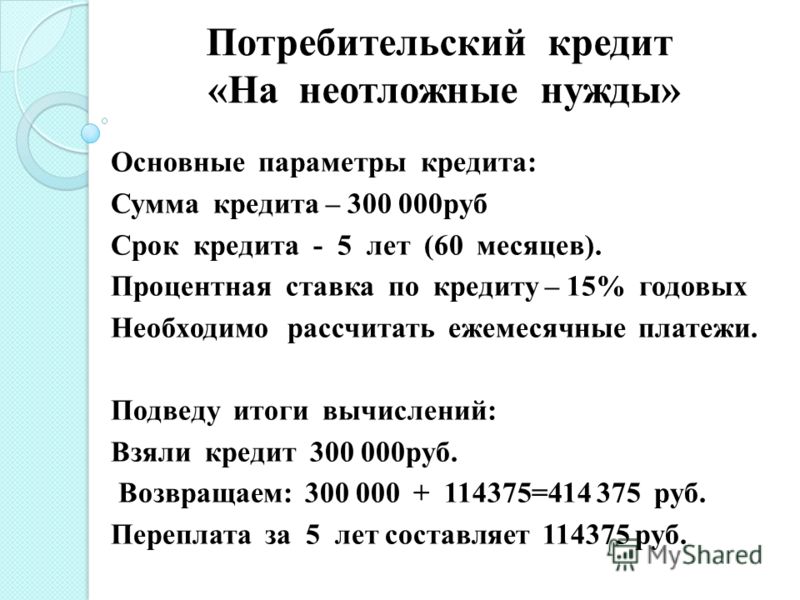

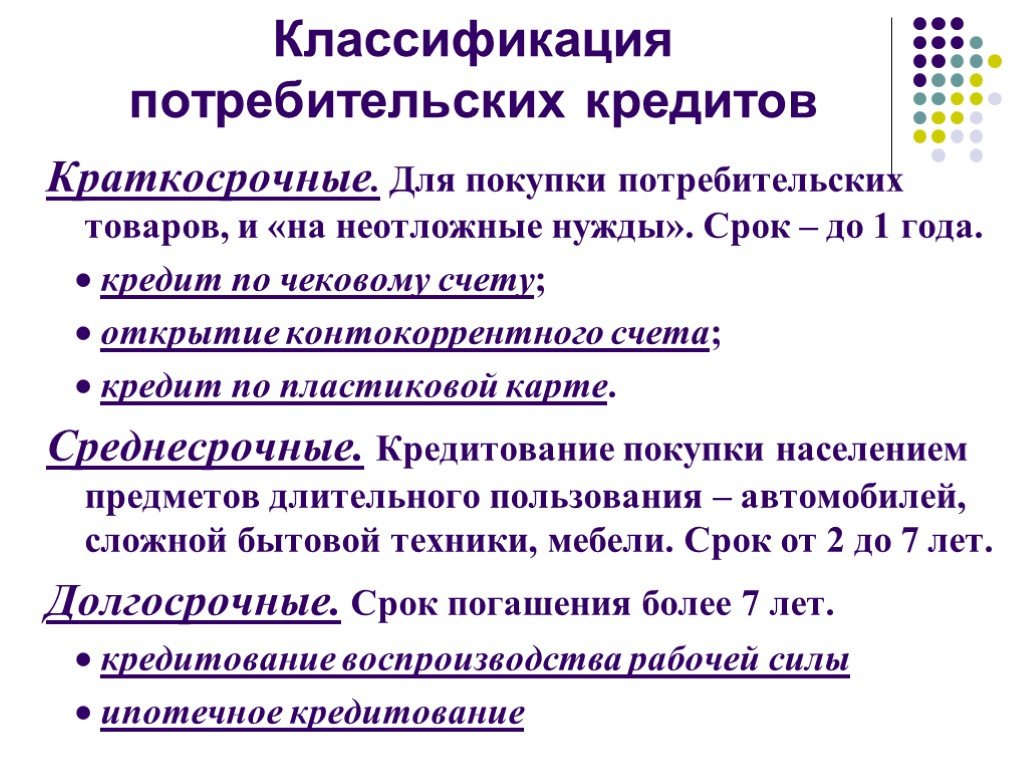

Заимствование на любые цели предполагает довольно разные сроки кредитования. Правда, и в этом случае все зависит от суммы полученного финансирования и от предоставленного обеспечения. Так кредиты, выданные под залог, можно погашать в течение 5-7 лет, а вот экспресс-займы наличными — не более 1-2 лет. В любом случае, при определении и максимально доступной суммы кредита, и оптимального срока пользования займом, банк будет руководствоваться не столько пожеланиями соискателя, сколько уровнем его платежеспособности и благонадежности.

Как можно оформить кредит на неотложные нужды?

Процедура получения такого займа мало чем отличается от получения других банковских продуктов. Как правило, для его оформления соискатели посещают отделение выбранного ими банка и там подают соответствующую заявку. После получения положительного вердикта начинается непосредственно процедура оформления сделки, которая также напрямую зависит от выбранной кредитной программы. Впрочем, несмотря на выбранную соискателем программу, оценка заемщика будет зависеть от одних и тех же критериев – возраст соискателя, наличие или отсутствие у него местной регистрации, его трудовой стаж, наполнение кредитной истории и, конечно же, уровень платежеспособности.

Как правило, для его оформления соискатели посещают отделение выбранного ими банка и там подают соответствующую заявку. После получения положительного вердикта начинается непосредственно процедура оформления сделки, которая также напрямую зависит от выбранной кредитной программы. Впрочем, несмотря на выбранную соискателем программу, оценка заемщика будет зависеть от одних и тех же критериев – возраст соискателя, наличие или отсутствие у него местной регистрации, его трудовой стаж, наполнение кредитной истории и, конечно же, уровень платежеспособности.

Впрочем, сейчас для оформления такого кредита совсем необязательно сразу идти в офис финансового учреждения, ведь теперь каждый желающий соискатель может воспользоваться такой банковской услугой как подача заявки онлайн. Для этого нужно посетить сайт выбранного кредитора, заполнить специальную форму заявки и подождать предварительное решение по займу. После того, как предоставленные потенциальным заемщиком данные пройдут специальную проверку, сотрудник банка обязательно сообщит об исходе рассмотрения поданного ходатайства. И, если предварительный вердикт будет положительным, соискателю останется только прийти в банк с требуемыми документами, и подписать все необходимые бумаги.

И, если предварительный вердикт будет положительным, соискателю останется только прийти в банк с требуемыми документами, и подписать все необходимые бумаги.

кредит на потребительские нужды, нецелевое кредитование, сроки кредитования, оформление кредита, онлайн-заявка

Согласование вашей стратегии кредитования физических лиц с ожиданиями клиентов

Перейти к содержимому

31 марта 2021 г. в Consumer Banking Suite

Исследование New Blend дает подсказки о том, как занять лидирующие позиции на рынке в предоставлении услуг по предоставлению персональных кредитов, ориентированных на цифровые технологии, для удовлетворения потребностей потребителей .

Смесь

В рамках каждой линейки продуктов, предлагаемых вашим бизнесом, вы и ваша команда, несомненно, работаете над созданием продуктов, которые соответствуют запросам потребителей. Цель? Попытка завоевать клиентов, сначала определив последние ожидания, а затем сопоставив свои кредитные продукты с вашими выводами.

Конкуренция за потребительские кредиты высока. В 2020 году 39,8% личных кредитов, выданных поколением Z и миллениалами, были выданы финтех-кредиторами, по сравнению с 28%, выданными традиционными банками. Когда вы формулируете свою стратегию по привлечению заемщиков, покажите им, что вы можете предоставить лучший в своем классе опыт, соответствующий ожиданиям участников рынка финансовых технологий.

Мы проделали кропотливую работу, чтобы начать выяснять, что волнует клиентов, когда дело доходит до выбора кредитора для личных кредитов, и мы сообщаем вам о наших выводах, чтобы вы могли разработать стратегию в соответствии с тем, что важнее всего .

Что важно для заемщиков личных кредитов?

Blend недавно провел опрос 657 потребителей, которые в настоящее время имеют личный кредит. Опрос показал, что для потребителей наиболее важными факторами были скорость, скорость и простота.

Обзор результатов

Хотите узнать больше? Мы вытащили ключевые результаты для вас.

Узнать сейчас

Почти половина респондентов (46%) сказали, что они выбрали своего кредитора, потому что они предложили лучшую ставку. Тот же процент респондентов сообщил, что выбрал кредитора из-за простого процесса подачи заявки. А 32% выбрали кредитора, потому что они обещали самое быстрое время одобрения.

При рассмотрении только тех потребителей, у которых ранее не было отношений с их кредитором, простота поднялась на первое место в их списке. Это говорит о том, что учреждения, стремящиеся не только увеличить долю кошелька, но и привлечь новый бизнес, должны сосредоточиться на разработке простого процесса подачи заявок, который устраняет трения для новых заемщиков.

В процессе подачи заявки на кредит опрошенные заемщики отметили как наиболее важные следующие параметры: скорость утверждения, получение нескольких вариантов структурирования кредита (вариации суммы, ставки и срока) и сквозной цифровой процесс без посещения отделений и отправка документов.

Удовлетворение потребностей клиентов с помощью программы Blend Personal Loans

Теперь, когда вы знаете, что важно для заемщика, что вы можете с этим поделать? Как вы можете использовать эту информацию для разработки процесса кредитования физических лиц, который соответствует ценности заемщика?

Blend Personal Loans, часть Blend Consumer Banking Suite, может помочь вам выполнить два наиболее важных фактора в процессе подачи заявки на необеспеченные и обеспеченные персональные кредиты, кредитные линии и линии защиты от овердрафта: во-первых, предоставив простой процесс подачи заявки, а во-вторых, предоставляя вам инструменты, позволяющие быстро получить одобрение.

Упростите процесс подачи заявки на получение личного кредита

Внедрив программу Blend Personal Loans, вы сможете упростить путь заемщика от подачи заявки до ее закрытия. Используйте предварительное заполнение данных, чтобы избавить возвращающихся заемщиков от необходимости вручную вводить личную информацию.

Помогите своим кредитным командам направлять заемщиков на протяжении всего процесса, используя Blend Co-Pilot, чтобы сопровождать заемщика при заполнении заявки. При возникновении вопросов ваш персонал службы поддержки может оказать поддержку контекстно-зависимым образом. Весь процесс происходит в одном интерфейсе, включая закрытие. Заемщики могут использовать электронную подпись на том же портале, на котором они подали заявку.

Это можно сделать удаленно — предоставьте своим клиентам роскошь избежать ненужных посещений отделения, телефонных звонков или отправки бумажной почты. Позвольте потребителям подавать заявки, где бы они ни находились, даже с дивана.

Быстрое одобрение

Blend позволяет предоставить вашим клиентам быстрый доступ к покупательной способности за счет автоматизации ручных процессов. Автоматизация проверки данных, запросов оговорок и других трудоемких элементов не только упрощает рабочие процессы для заемщиков, но и позволяет им быстрее получать одобрение.

Blend интегрируется с вашим LOS, поэтому вы можете предварительно одобрять клиентов за один сеанс. Обеспечьте заемщикам немедленное ощущение прогресса, а затем, если они подходят, сразу же выделите средства.

Разработка клиентоориентированного подхода к кредитованию физических лиц

Совместные кредиты физическим лицам помогут вам извлечь выгоду из двух наиболее важных клиентских приоритетов, но этим дело не ограничивается.

Отчет PL

Ознакомьтесь с полными результатами опроса

Загрузить сейчас

Наше исследование также показало, что заемщики ценят наличие нескольких вариантов структурирования кредита. С помощью Blend кредитные специалисты могут структурировать кредиты за считанные секунды и помогать заемщикам сравнивать свои варианты.

Независимо от того, хотите ли вы привлечь заемщиков, с которыми у вас есть отношения, или охотитесь за новыми клиентами, оттачивание последних приоритетов заемщиков может помочь усовершенствовать вашу стратегию. Понимание потребителей и того, как они принимают решения, поможет вам обеспечить лучший в своем классе опыт, который ваши клиенты ожидают от каждой точки взаимодействия.

Понимание потребителей и того, как они принимают решения, поможет вам обеспечить лучший в своем классе опыт, который ваши клиенты ожидают от каждой точки взаимодействия.

Исследование

: чего на самом деле хотят потребители от банков

От:

Лайл Дейли |

Опубликовано 18 декабря 2020 г.

Многие или все продукты здесь от наших партнеров, которые платят нам комиссию. Это то, как мы зарабатываем деньги. Но наша редакционная честность гарантирует, что компенсация не повлияет на мнения наших экспертов. Условия могут применяться к предложениям, перечисленным на этой странице.

Источник изображения: Getty Images. Как потребители решают, какой банк они будут использовать?

Чтобы выяснить это, мы опросили более 1700 потребителей, чтобы выяснить, насколько важны для них различные банковские функции. Мы также спросили, удовлетворяют ли их нынешние банки их потребности и насколько они открыты для внесения изменений.

Читайте дальше, чтобы точно узнать, что потребители ценят в банке.

Ключевые выводы

- Наиболее важными качествами, которые потребители хотят получить от банка, являются высококачественное обслуживание клиентов, низкие комиссии, безопасность и защита от мошенничества, а также мобильный и онлайн-доступ.

- Если бы потребители могли иметь в банке только одну функцию, это были бы низкие комиссии.

- Конкурентоспособные процентные ставки важны для более чем 90% потребителей.

- Более половины потребителей считают процентные ставки по сберегательным счетам самым важным типом процентных ставок.

- Виды социальной ответственности, которые потребители больше всего ищут в банке, — это помощь в финансовых трудностях и помощь обществу.

- Почти 80% потребителей в той или иной степени или очень довольны своими основными банками.

- Более 48% потребителей вряд ли перейдут в новый банк, даже если он им больше подходит.

- Почти 23% потребителей заявили, что не откроют счет в онлайн-банке.

Потребители хотят получить от своих банков отличное обслуживание клиентов

Мы дали респондентам список банковских функций и спросили, насколько важна каждая функция при принятии решения о том, где они откроют новый счет.

Вот 10 лучших и процент потребителей, которые назвали каждую функцию «несколько» или «очень» важной:

- Качество обслуживания клиентов: 97,18%

- Низкие сборы при проверке и других счетах: 96,54%

- Особенности безопасности и мошенничества: 96,07%

- Мобильный

- Хорошая репутация бренда: 92,56%

- Удобный доступ к банкоматам: 91,68%

- Конкурентоспособные процентные ставки: 91,33%

- Типы предлагаемых счетов7: 0,75%

- Удобное расположение отделений: 88,47%

- Доступность кредитов/других финансовых продуктов: 83,14%

Некоторые функции по-прежнему важны, но не для многих людей:

3

экологичность: 73,48%

, безопасность, а также мобильный и онлайн-доступ. Но даже несмотря на то, что некоторые функции были более популярны, чем другие, все они в той или иной степени важны для большинства потребителей.

Но даже несмотря на то, что некоторые функции были более популярны, чем другие, все они в той или иной степени важны для большинства потребителей.

Чтобы лучше понять, что наиболее важно , мы спросили потребителей, чего бы они хотели, если бы им пришлось выбирать банк, основываясь только на одном факторе. Более 10% респондентов выбрали три характеристики:

- Низкая комиссия за расчетные и другие счета: 21,25%

- Мобильный и онлайн-доступ: 18,97%

- Качество обслуживания клиентов: 2 7 10

Удобный доступ к банкоматам (8,37%), удобное расположение отделений (8,37%), хорошая репутация бренда (8,26%) и конкурентоспособные процентные ставки (7,73%).

Потребители больше всего заинтересованы в процентной ставке по сберегательным счетам

Более 90% потребителей хотели, чтобы в их банке были конкурентоспособные процентные ставки. Here’s how consumers responded when we asked which type of interest rate was most important:

- Savings: 52.

17%

17% - Personal loans: 15.46%

- Mortgage: 14.93%

- Money market account: 8,02%

- Депозитные сертификаты (CD): 5,74%

- Прочие кредиты: 3,69%

Банки с лучшими сберегательными счетами имеют большое преимущество в привлечении клиентов, потому что процентные ставки по сбережениям — это то, на что потребители больше всего обращают внимание.

Это имеет смысл, учитывая, что люди обычно хранят большую часть своих денег на сберегательном счете в своем основном банке. Счета денежного рынка и компакт-диски не так популярны. И хотя конкурентоспособные ставки по кредитам и ипотечным кредитам являются плюсом, потребители могут их выбирать. Им не нужно использовать для этого свой основной банк, если они найдут более выгодное предложение.

Потребители нуждаются в помощи в случае финансовых трудностей и внимании к обществу.

Мы также спросили потребителей, какой фактор социальной ответственности для них наиболее важен. Вот что они выбрали:

Вот что они выбрали:

- Финансовые трудности/помощь: 27,28%

- Отдача сообществу: 22,25%

- Использование капитала на благо. %

- Работа над ликвидацией разрыва в уровне благосостояния: 10,42%

- Охрана окружающей среды: 9,31%

- Разнообразие: 7,32%

. Потребители хотят, чтобы банк предоставил помощь, если они в ней нуждаются.

(Если вам нужна финансовая помощь из-за COVID-19, обязательно ознакомьтесь с нашим списком ресурсов для борьбы с коронавирусом для тех, кто нуждается в финансовой помощи.)

Мы не должны понимать, что эти результаты означают, что потребителям безразличны элементы в конце списка. Такие факторы, как разнообразие и экологичность, важны для более чем 70% потребителей. Просто обычно они не самые важные по сравнению с другими видами социальной ответственности.

Потребители хотят, чтобы их банки более активно участвовали в жизни их сообщества

По большей части потребители довольны своими нынешними банками — с парой оговорок.

Только около трети потребителей (33,37%) считают, что их основной банк очень хорошо соответствует их приоритетам. Еще 46,49% сообщили, что их основной банк соответствует некоторым из их приоритетов. В целом, почти 80% были хоть в чем-то удовлетворены.

Осталось чуть более 20% неудовлетворенных: 14,75% сказали, что их основной банк несколько плохо соответствует их приоритетам, и 5,39% заявили, что он очень плохо соответствует их приоритетам.

Однако не было областей, где потребители выразили бы сильное недовольство.

Когда мы спросили потребителей, какие банковские функции для них важны, мы также спросили, довольны ли они своим основным банком в каждой из этих областей. Из 13 банковских функций уровень удовлетворенности потребителей был выше 9.0% в девяти из них. Вот четыре функции, в которых показатели удовлетворения были ниже 90%:

- Конкурентные процентные ставки: 85,60%

- Удобное местоположение ветви: 88,70%

- Устойчивости и экологическое дружелюбие: 86,3089

- .

: 86.18%

: 86.18%

Потребители не хотят менять банки

Одна вещь, которую потребители действительно не любят делать, это менять банки. Мы спросили, насколько вероятно, что они сделают это, если найдут банк, который лучше соответствует их приоритетам. Вот что они ответили:

- Очень маловероятно: 17,80%

- несколько маловероятный: 30,50%

- Скорее всего: 34,54%

- Скорее всего: 9077 17,15%

- . Но это все равно удивительно, учитывая, что вопрос заключался в том, перейдут ли они в банк, который им больше подходит. Даже при наличии лучшего варианта банковского обслуживания более 48% потребителей, вероятно, будут придерживаться того, что у них уже есть.

Потребители также рассказали нам, сколько времени прошло с тех пор, как они открывали новый текущий или сберегательный счет:

- Менее 6 месяцев назад: 11,01%

- 6–12 месяцев назад: 12,59%

- 12–24 месяца назад: 16,98%

- 24–36 месяцев назад: % 17,56%

- 24-36 месяцев назад: % 17,56%

- .

- Более 36 месяцев назад: 41,86%

По большей части люди хотят открыть банковский счет и использовать его на длительный срок. Как правило, это хороший подход, хотя все же разумно проверять лучшие банковские счета не реже одного раза в год. Всегда есть возможность найти что-то лучше, тем более что новые клиенты часто могут претендовать на банковские бонусы.

Потребители по-прежнему сомневаются в отношении онлайн-банков

Популярность онлайн-банков растет. Поскольку у этих банков нет физического местоположения, они часто имеют более низкие комиссии и более высокие процентные ставки, чем обычные банки.

Несмотря на эти преимущества, онлайн-банки до сих пор не завоевали популярность у всех. Чуть более 46% потребителей сообщили, что у них открыт счет в онлайн-банке.

Значительная часть потребителей все еще хочет иметь банк с филиалами, которые они могут посещать. Почти 23% заявили, что не откроют счет в онлайн-банке, даже если у него будут лучшие функции, чем в обычном банке.

Банки должны иметь все

Чтобы клиенты были довольны, банки не могут пренебрегать ничем. Потребители считают важной почти каждую банковскую функцию. Они ищут счета с низкими комиссиями и конкурентоспособными процентными ставками. Они хотят, чтобы их деньги были безопасными и легкодоступными. Они ожидают качественного обслуживания клиентов и хорошей репутации бренда.

Приятно видеть, что социальная ответственность имеет значение для большинства потребителей при выборе банка. Людям нужен банк с экологически безопасными методами, разнообразным руководством и участием сообщества. Эти факторы, возможно, еще не находятся в самом верху списка, но мы ожидаем, что они будут становиться все более и более важными для потребителей.

Методология

7 октября 2020 года компания Ascent распространила этот опрос через Pollfish среди 1708 взрослых американцев в возрасте от 18 лет и старше. Возрастная разбивка составляла примерно 11% 18–24, 28% 29–34, 33% 35–44, 13% 45–54 и 14% старше 54 лет.

Некоторые проценты могут не составлять 100% из-за округления.

Поделиться этой страницей

Значок электронной почтыПоделиться этим сайтом по электронной почте

Многие или все продукты здесь от наших партнеров, которые платят нам комиссию. Это то, как мы зарабатываем деньги. Но наша редакционная честность гарантирует, что компенсация не повлияет на мнения наших экспертов. Условия могут применяться к предложениям, перечисленным на этой странице.

Последние исследования

Глава 7 Банкротство и Глава 13 Статистика банкротства

Крупнейшие брокерские фирмы в 2022 году

81% американцев, принявших финансовые решения на Новый год, считают инфляцию спойлером

Возврат налога за 2022 год: когда я получу возврат налога?

Мы твердо верим в Золотое правило, поэтому редакционные мнения принадлежат только нам и не были ранее рассмотрены, одобрены или одобрены включенными рекламодателями.

Ascent не охватывает все предложения на рынке. Редакционный контент The Ascent отделен от редакционного контента The Motley Fool и создается другой командой аналитиков.

: 86.18%

: 86.18%