Кредитная карта как ей пользоваться: Как пользоваться кредитной картой — правила пользования, оплата кредиткой

Содержание

8 правил для владельцев кредитных карт. Как правильно управлять долгами?

Мы давно привыкли пользоваться кредитками. Их легко получить, ими удобно пользоваться. Но с ними и легко угодить в «долговую яму». Рассказываем, как избежать проблем с кредитными картами

Фото: Sean MacEntee/Flickr

Трудно устоять перед множеством соблазнов — тем более в новогодние праздники. Нужную сумму можно легко взять у банка, но возвращать деньги придется уже с процентами. Главное не потерять голову и соблюсти разумный баланс между долгами и доходами.

Это самое главное кредитное правило. Не допускайте просрочки платежей по кредитным картам. От этого зависит ваша кредитная история. Хорошая кредитная история гарантирует одобрение крупного кредита, если возникнет такая необходимость. Поэтому пренебрегать этим правилом не стоит. Тем более, что просрочки «бьют и по карману». Ведь банки взимают штрафы за нарушение сроков выплат.

www.adv.rbc.ru

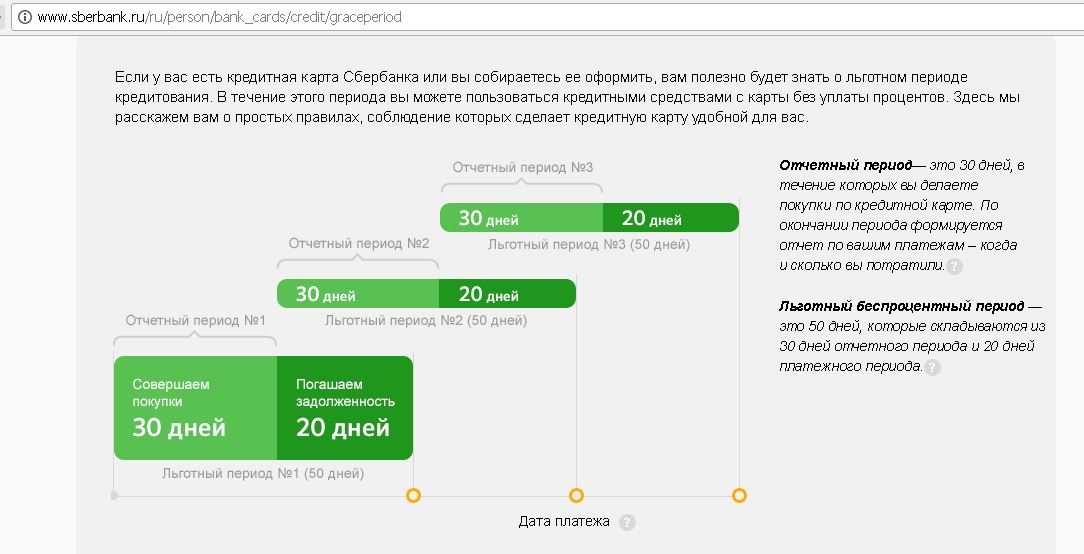

Как правило, по кредитным картам устанавливается срок, в течение которого деньги можно вернуть без уплаты процентов — так называемый «льготный период». Чаще всего это — 50 дней, хотя некоторые банки не взимают проценты и за более длительное владение их деньгами — на протяжении 100 дней. Если вы успеете погасить весь долг в течение «льготного периода», то никакого процента банк взимать не будет. Если же нет возможности выплатить весь долг, то до истечения «льготного периода» внесите хотя бы обязательный платеж. Это поможет избежать штрафных санкций.

Чаще всего это — 50 дней, хотя некоторые банки не взимают проценты и за более длительное владение их деньгами — на протяжении 100 дней. Если вы успеете погасить весь долг в течение «льготного периода», то никакого процента банк взимать не будет. Если же нет возможности выплатить весь долг, то до истечения «льготного периода» внесите хотя бы обязательный платеж. Это поможет избежать штрафных санкций.

«Если у вас постоянно возникают проблемы с погашением задолженности вовремя, лучше отказаться от кредитных карт», — советует директор по образованию некоммерческого агентства InCharge Debt Solutions Карен Карлсон.

Чем меньше соотношение использованных денег к доступному лимиту, тем лучше у вас будет кредитная история. Банки не любят клиентов, которые тратят почти всю предоставленную им кредитную линию. Даже если вы незначительно превышаете 30%-ный порог кредитного лимита, вы рискуете попасть в списки «неудобных» клиентов. Тогда вам могут отказать в получении новой кредитки, и не только в этом банке.

Но главное, вы рискуете попасть в ситуацию, когда придется месяцами выплачивать проценты. Если сумма окажется неподъемной для полного погашения в «льготный период», за ее использование вы заплатите начисленный процент. Если же и в следующем месяце не сумеете погасить долг — процент увеличится. Ваш кредит будет расти, как снежный ком. Влезть в долги намного проще, чем рассчитаться с кредиторами.

Прежде чем подписать договор на банковское обслуживание, его следует внимательно изучить. У каждого банка свои условия кредитования — и в них могут быть свои «подводные камни».

Гендиректор Национального фонда финансового образования Брент Нейзер рекомендует тщательно ознакомиться с тем, какие процентные ставки предлагаются банком, и в какие сроки будут списываться проценты. «Необходимо прочитать каждую страницу контракта, включая текст, написанный мелким шрифтом», — настаивает Нейзер. Зачастую именно в этих строчках содержится информация, незнание которой может сыграть с вами злую шутку.

И обязательно храните распечатанный договор с банком, иначе вы не сможете оперативно решить возникшие проблемы.

Во-первых, вы можете обнаружить какие-либо неточности — банки тоже не застрахованы от ошибок. А, во-вторых, проверка отчета дисциплинирует вас в плане будущих расходов. Вам будет легче понять, где можно было сэкономить, и какие траты были ненужными. Регулярная проверка отчета по кредитке — еще одна возможность улучшить свою кредитную историю.

К тому же банки постоянно предоставляют всевозможные бонусы самым дисциплинированным заемщикам.

Суть кредитной карты не в повседневном использовании, а только в ситуациях, когда это действительно необходимо.

«Это правило кредитования многие не соблюдают, потому что считают кредитную карту «финансовым спасательным кругом». Между тем, использовать кредитные карты следует только на покупки, которые нельзя оплатить самостоятельно, без кредита», — говорит директор InCharge Debt Solutions Карен Карлсон.

Не затягивайте сами себя в «долговую яму» — планируйте свой бюджет. Неконтролируемые траты ведут к увеличению выплат по процентам.

Неконтролируемые траты ведут к увеличению выплат по процентам.

Относитесь к деньгам на кредитке, как к собственным, а не долговым. Если вы собираетесь занять деньги на крупную покупку или отпуск, значит, нужно сэкономить на чем-то другом.

Тогда вам будет легче уложиться в «льготный период» и не придется платить проценты.

Кредитные карты — это не доход, не личные деньги. Мы часто забываем об этом, привыкая ежедневно оплачивать кредиткой мелкие повседневные покупки. Это чревато превышением 30%-го порога кредитного лимита.

Часто банки предлагают увеличить кредитный лимит, но это — не решение проблемы. Ведь более высокий лимит «подстегнет» вас потратить еще больше доступных денег. Поэтому взвесьте все «за» и «против», и убедитесь, что вы осилите погашение долга в «льготный период» в случае увеличения кредитной линии.

Одна карта хороша для кредитной истории. Но если вы пользуетесь ею регулярно, то наличие нескольких карт значительно облегчит управление финансами. Особенно, если у вас кредитки с «льготным периодом» различной длительности. Но помните, что некоторые банки негативно относятся к клиентам, которые пользуются несколькими картами одновременно.

Особенно, если у вас кредитки с «льготным периодом» различной длительности. Но помните, что некоторые банки негативно относятся к клиентам, которые пользуются несколькими картами одновременно.

Кредитные карты: мифы и реальность*

17 августа 2012,

16:17

14

Статистика объективна – револьверные кредитные карты являются потенциально более прибыльным продуктом, чем любые другие типы карт и почти все другие розничные банковские продукты и услуги. Согласно данным Visa Int., в 2006 г. среднестатистическая кредитная карта, эмитированная в регионе CEMEA, использовалась в торговых точках в 3,5 раза чаще, чем среднестатистическая дебетовая, а сумма, потраченная по ней, превышала аналогичный показатель по дебетовому продукту почти в 5 раз. Ваш успех зависит от вашего понимания потребностей своих клиентов, своего рынка и возможностей тех продуктов, которые вы собираетесь выпускать. Однако если речь идет о кредитных картах, не следует верить расхожим мифам, столь популярным на многих развивающихся рынках, включая Россию. Ниже рассматриваются некоторые из наиболее распространенных заблуждений банков в регионе CEMEA, для того чтобы дать объективное представление о реальных возможностях кредитных продуктов.

Ниже рассматриваются некоторые из наиболее распространенных заблуждений банков в регионе CEMEA, для того чтобы дать объективное представление о реальных возможностях кредитных продуктов.

Мультичейн – ключ к долгосрочному развитию блокчейна?

Миф 1: Дебетовые и кредитные карты являются прямой альтернативой друг другу

Существует мнение, что если держатель располагает дебетовой картой с возможностью овердрафта, он уже не нуждается в кредитной карте. К несчастью для банков, верящих в данный миф, такая наивность может обернуться для них потерей хороших клиентов, которые ценят гибкость револьверных кредитных карт и выгоды от их использования. Все объясняется психологией потребителя. Большинство из них предпочитает разделять повседневные расходы и крупные приобретения, используя дебетовую карту для снятия наличных и оплаты малых расходов и приберегая кредитную для более крупных покупок. Потребители также опасаются регулярно превышать кредитный лимит, что может произойти при использовании дебетовой карты, привязанной к банковскому счету с возможностью овердрафта. Даже сочетание овердрафта и персонального займа гораздо менее удобно и привлекательно, чем гибкость револьверной кредитной карты, позволяющей потребителям периодически возвращать сумму именно того размера, который они могут себе позволить, в течение периода, когда они осуществляют ежемесячное погашение от 5 до 100% баланса. Наконец, самыми желанными для банка являются состоятельные клиенты – эти потребители часто помещают свои доходы на депозитные счета для получения процентов, используя кредитные карты для расходов на повседневные нужды и затем полностью пополняя ежемесячный баланс. Это означает, что они в полном объеме используют преимущества льготного периода кредитования, предусмотренного картой, – получают проценты со своего депозита, не платя при этом проценты по счету кредитной карты, и пользуются денежными средствами в рамках своего кредитного лимита. Показательным с этой точки зрения является, например, рынок Великобритании, где число дебетовых и кредитных карт практически одинаково – примерно по 60 млн.

Даже сочетание овердрафта и персонального займа гораздо менее удобно и привлекательно, чем гибкость револьверной кредитной карты, позволяющей потребителям периодически возвращать сумму именно того размера, который они могут себе позволить, в течение периода, когда они осуществляют ежемесячное погашение от 5 до 100% баланса. Наконец, самыми желанными для банка являются состоятельные клиенты – эти потребители часто помещают свои доходы на депозитные счета для получения процентов, используя кредитные карты для расходов на повседневные нужды и затем полностью пополняя ежемесячный баланс. Это означает, что они в полном объеме используют преимущества льготного периода кредитования, предусмотренного картой, – получают проценты со своего депозита, не платя при этом проценты по счету кредитной карты, и пользуются денежными средствами в рамках своего кредитного лимита. Показательным с этой точки зрения является, например, рынок Великобритании, где число дебетовых и кредитных карт практически одинаково – примерно по 60 млн. Фактически расходы по дебетовым картам только недавно стали догонять аналогичный показатель по кредитным картам.

Фактически расходы по дебетовым картам только недавно стали догонять аналогичный показатель по кредитным картам.

Миф 2: Кредитные карты прибыльны благодаря комиссии за ведение счета

Комиссия за ведение счета составляет относительно небольшую долю в доходах от эмиссии кредитных карт, в которой в действительности доминируют проценты, получаемые с суммы непогашенного баланса – задолженности, которую держатель карты не гасит и которая постоянно переходит на следующий месяц. Например, в США на эти проценты приходится порядка 70% дохода эмитентов кредитных карт. В Канаде данный показатель также на первом месте и достигает 65%, в Европе – 67%, а в АТР – 60%.

Миф 3: Все держатели кредитных карт приносят прибыль

Почти все держатели кредитных карт приносят эмитенту некую прибыль – возможным исключением является тот редкий клиент, который открывает карту в рамках программы, предусматривающей ее бесплатную выдачу, и приберегает эту карту лишь для экстренных случаев, практически не пользуясь ею. Вместе с тем важно помнить, что обслуживание любого держателя кредитных карт – это тоже расходы, включающие в себя стоимость денежных ресурсов, «плохие» долги и риски мошенничества, а также маркетинговые и операционные затраты. Ключом к обеспечению прибыльности программы кредитных карт является баланс доходов и всех вышеперечисленных затрат, и один из простейших путей решения этой задачи – сегментация клиентов по категориям в соответствии с их расходами и моделью выплаты задолженности. Например, так называемые транзакторы активно пользуются своими кредитными картами, несмотря на то что являются достаточно состоятельными людьми, при этом они ежемесячно полностью погашают свою задолженность по счету. Для эмитента это означает отсутствие доходов в виде процентов и относительно высокую стоимость денежных ресурсов, хотя при каждом использовании карты таких держателей выплачивается межбанковская комиссия, а уровень «плохих долгов» в этой группе ниже среднего показателя. На первый взгляд, такие клиенты гораздо менее желанны, чем держатели карт, пользующиеся револьверным кредитом, с непогашенного баланса которых эмитент получает проценты.

Вместе с тем важно помнить, что обслуживание любого держателя кредитных карт – это тоже расходы, включающие в себя стоимость денежных ресурсов, «плохие» долги и риски мошенничества, а также маркетинговые и операционные затраты. Ключом к обеспечению прибыльности программы кредитных карт является баланс доходов и всех вышеперечисленных затрат, и один из простейших путей решения этой задачи – сегментация клиентов по категориям в соответствии с их расходами и моделью выплаты задолженности. Например, так называемые транзакторы активно пользуются своими кредитными картами, несмотря на то что являются достаточно состоятельными людьми, при этом они ежемесячно полностью погашают свою задолженность по счету. Для эмитента это означает отсутствие доходов в виде процентов и относительно высокую стоимость денежных ресурсов, хотя при каждом использовании карты таких держателей выплачивается межбанковская комиссия, а уровень «плохих долгов» в этой группе ниже среднего показателя. На первый взгляд, такие клиенты гораздо менее желанны, чем держатели карт, пользующиеся револьверным кредитом, с непогашенного баланса которых эмитент получает проценты. С другой стороны, так называемые револьверы используют свои карты гораздо реже, в связи с чем по их картам выплачивается значительно меньшая межбанковская комиссия, а случаи появления «плохих» долгов наблюдаются в этой группе гораздо чаще, чем у «транзакторов». На этом фоне многие банки стремятся сбалансировать портфель «револьверов» и «транзакторов», что гарантирует им более равномерное получение прибыли во время подъемов и спадов потребительской активности. Данные факторы необходимо принимать во внимание, когда вы:

С другой стороны, так называемые револьверы используют свои карты гораздо реже, в связи с чем по их картам выплачивается значительно меньшая межбанковская комиссия, а случаи появления «плохих» долгов наблюдаются в этой группе гораздо чаще, чем у «транзакторов». На этом фоне многие банки стремятся сбалансировать портфель «револьверов» и «транзакторов», что гарантирует им более равномерное получение прибыли во время подъемов и спадов потребительской активности. Данные факторы необходимо принимать во внимание, когда вы:

• Разрабатываете свои кредитные карточные продукты

• Определяете тарифы и условия обслуживания своих продуктов

• Устанавливаете цели для своего маркетинга

• Управляете потребительским поведением клиентов при осуществлении платежей и погашении задолженности.

Миф 4: Новые держатели кредитных карт понимают, как работает револьверная кредитная карта

Как известно, все потребители отличаются друг от друга, и поэтому каждый из них нуждается в различном обучении и поддержке при открытии кредитной карты. Они могут обращаться за картой, чтобы пользоваться ею в путешествиях, обустраивать свое жилище или просто иметь возможность сбалансировать свое финансовое положение. Некоторые заявления на открытие карты делаются спонтанно – решение может быть принято в магазине, когда у потребителя возникает желание совершить дорогостоящую покупку. Другие заявления являются продуманной частью личной финансовой стратегии. Транзакции могут осуществляться с использованием множества различных каналов, как при личном присутствии держателя, так и без предъявления карты – при совершении покупок через Интернет или при заказе товара по почте и телефону. Поэтому исключительно важно, чтобы ваши новые клиенты получали всю необходимую информацию для максимально эффективного использования возможностей своих кредитных карт. Никогда не полагайтесь на то, что держатели уже знакомы с основными принципами работы с картой, т. е. как и где ее можно использовать, иначе вы обнаружите, что они не пользуются картой так активно, как того можно было бы ожидать.

Они могут обращаться за картой, чтобы пользоваться ею в путешествиях, обустраивать свое жилище или просто иметь возможность сбалансировать свое финансовое положение. Некоторые заявления на открытие карты делаются спонтанно – решение может быть принято в магазине, когда у потребителя возникает желание совершить дорогостоящую покупку. Другие заявления являются продуманной частью личной финансовой стратегии. Транзакции могут осуществляться с использованием множества различных каналов, как при личном присутствии держателя, так и без предъявления карты – при совершении покупок через Интернет или при заказе товара по почте и телефону. Поэтому исключительно важно, чтобы ваши новые клиенты получали всю необходимую информацию для максимально эффективного использования возможностей своих кредитных карт. Никогда не полагайтесь на то, что держатели уже знакомы с основными принципами работы с картой, т. е. как и где ее можно использовать, иначе вы обнаружите, что они не пользуются картой так активно, как того можно было бы ожидать. Наилучшая возможность для такой просветительской работы представляется непосредственно при выпуске карточных продуктов. Вам всегда следует высылать держателю пакет ознакомительных документов, содержащий основную информацию: стоимость обслуживания и тарифы, принцип действия льготного периода кредитования, кто несет ответственность за мошеннические действия и т.д. При этом старайтесь избегать профессионализмов – предоставляйте информацию в ясной, лаконичной и простой для понимания форме. Опыт показывает, что такого рода превентивные меры себя полностью оправдывают. Например, исследование, проведенное Ассоциацией российских банковчленов Visa, показало, что уже спустя первые шесть месяцев с момента получения карты изменить поведение держателя становится намного сложнее. Таким образом, следует проконтролировать, чтобы ваши клиенты уже с самого момента получения новой кредитной карты были хорошо осведомлены о том спектре возможностей, который дает им ее использование, и вы будете получать реальную отдачу в течение всего периода отношений с держателем карты.

Наилучшая возможность для такой просветительской работы представляется непосредственно при выпуске карточных продуктов. Вам всегда следует высылать держателю пакет ознакомительных документов, содержащий основную информацию: стоимость обслуживания и тарифы, принцип действия льготного периода кредитования, кто несет ответственность за мошеннические действия и т.д. При этом старайтесь избегать профессионализмов – предоставляйте информацию в ясной, лаконичной и простой для понимания форме. Опыт показывает, что такого рода превентивные меры себя полностью оправдывают. Например, исследование, проведенное Ассоциацией российских банковчленов Visa, показало, что уже спустя первые шесть месяцев с момента получения карты изменить поведение держателя становится намного сложнее. Таким образом, следует проконтролировать, чтобы ваши клиенты уже с самого момента получения новой кредитной карты были хорошо осведомлены о том спектре возможностей, который дает им ее использование, и вы будете получать реальную отдачу в течение всего периода отношений с держателем карты. Следуйте данным правилам и делайте держателям регулярные напоминания. Вы можете включать в рассылку регулярных выписок разъяснения в отношении условий и положений, наглядные информативные вкладыши, а также предпринимать различные промоакции – как в образовательных целях, так и для стимулирования использования карт. Другие возможности обучающего характера включают в себя программы финансовой грамотности, PR-инициативы, размещение публикаций для целевой аудитории в печатных изданиях и т.д.

Следуйте данным правилам и делайте держателям регулярные напоминания. Вы можете включать в рассылку регулярных выписок разъяснения в отношении условий и положений, наглядные информативные вкладыши, а также предпринимать различные промоакции – как в образовательных целях, так и для стимулирования использования карт. Другие возможности обучающего характера включают в себя программы финансовой грамотности, PR-инициативы, размещение публикаций для целевой аудитории в печатных изданиях и т.д.

Миф 5: Если кредитная карта выдана, держатель будет её использовать и безо всяких стимулов

Далеко не каждый держатель станет пользоваться своей кредитной картой для оплаты любых расходов без каких-либо дополнительных стимулов – особенно если карта открывалась для определенных целей, например, покупки мебели или электроники. Учитывая это обстоятельство, следует применять различные тактики: одну – для стимулирования активации держателем своей только что открытой карты, другую – для побуждения клиентов к возобновлению совершения транзакций по карте, если они по тем или иным причинам прекратили пользоваться своими картами, и третью – для повышения потребительской активности держателей, предпочитающих расплачиваться иными способами. Например, методика активации может предусматривать использование почтовой рассылки, вновь напоминающей держателям о преимуществах карты, обзвон держателей, направленный на выяснение причин их нежелания пользоваться картой, а также на то, чтобы развеять имеющиеся у них опасения. И, наконец, для того чтобы предложить различные поощрения, такие как участие в розыгрыше призов, предоставление скидки при совершении покупок по карте или ваучеров на получение скидок в популярных торговых точках. В тактику возобновления работы с клиентами может входить проведение опроса для выяснения причин нежелания использовать карту, предоставление специального предложения по снижению процентов по непогашенной задолженности за конкретный период, а также дополнительных льгот. В конечном счете, если реакция пассивных держателей карт не последует, можно попробовать предупредить их о возможном закрытии карт, а если и эта мера не возымеет действия, вы как минимум сможете сократить свои расходы, прекратив сотрудничество с этими клиентами.

Например, методика активации может предусматривать использование почтовой рассылки, вновь напоминающей держателям о преимуществах карты, обзвон держателей, направленный на выяснение причин их нежелания пользоваться картой, а также на то, чтобы развеять имеющиеся у них опасения. И, наконец, для того чтобы предложить различные поощрения, такие как участие в розыгрыше призов, предоставление скидки при совершении покупок по карте или ваучеров на получение скидок в популярных торговых точках. В тактику возобновления работы с клиентами может входить проведение опроса для выяснения причин нежелания использовать карту, предоставление специального предложения по снижению процентов по непогашенной задолженности за конкретный период, а также дополнительных льгот. В конечном счете, если реакция пассивных держателей карт не последует, можно попробовать предупредить их о возможном закрытии карт, а если и эта мера не возымеет действия, вы как минимум сможете сократить свои расходы, прекратив сотрудничество с этими клиентами. Использование карты можно стимулировать множеством различных способов, от предоставления ваучеров на получение скидок или возможности участия в розыгрышах и промоакциях до скидок и начисления баллов в рамках программ лояльности. И один такой простой прием – увеличить кредитный лимит для лояльных держателей карт.

Использование карты можно стимулировать множеством различных способов, от предоставления ваучеров на получение скидок или возможности участия в розыгрышах и промоакциях до скидок и начисления баллов в рамках программ лояльности. И один такой простой прием – увеличить кредитный лимит для лояльных держателей карт.

Как пользоваться кредитной картой: подлинное руководство

Если вы только что получили свою первую кредитную карту или вам интересно, как начать правильно пользоваться кредитной картой, наше руководство охватывает все, что вам нужно знать! Вот как использовать кредитную карту.

Кредитные карты — это чудо: они дают вам свободу совершать покупки в любой точке мира, а затем погашают остаток в течение определенного периода времени. Кроме того, кредитные карты могут предлагать преимущества и вознаграждения. Это включает в себя беспроцентные периоды на переводы и покупки баланса, кэшбэк, баллы лояльности и авиамили, и это лишь некоторые из них.

Однако при неправильном использовании кредитные карты могут ввергнуть вас в долги, испортить ваш кредитный рейтинг и затруднить получение конкурентоспособных кредитных карт в будущем. Итак, чтобы ваша кредитная карта оставалась вашим лучшим другом, а не обузой, вот как правильно ее использовать: время

Итак, чтобы ваша кредитная карта оставалась вашим лучшим другом, а не обузой, вот как правильно ее использовать: время

Тратить в пределах кредитного лимита

Не используйте кредитную карту для получения наличных

Платите больше минимального платежа

Сначала погасите самые дорогие долги долг

Используйте кредитную карту для крупных покупок

Проверьте комиссию, прежде чем использовать карту за границей

Максимально используйте кэшбэк или бонусную карту

Безопасно и надежно используйте свою кредитную карту

Изучите информацию, прежде чем подавать заявку на получение кредитной карты

Если вы еще не подали заявку на получение кредитной карты, следуйте этим золотым правилам, чтобы получить наилучшие шансы на получение наилучшего карта для вас:

Проверьте свою кредитную историю.

Рекомендуется тщательно проверить свои данные во всех агентствах кредитной информации, чтобы убедиться, что вся имеющаяся информация присутствует и верна. Большинство агентств (Experian, Equifax, CallCredit) предлагают бесплатный пробный период, так что вы можете получить свою запись бесплатно. Не забудьте отменить подписку, если вам больше не нужны их услуги. Если вы обнаружите какие-либо аномалии, вам следует немедленно связаться с конкретным агентством и попросить их исправить ошибку (им могут потребоваться доказательства того, что информация неверна).

Рекомендуется тщательно проверить свои данные во всех агентствах кредитной информации, чтобы убедиться, что вся имеющаяся информация присутствует и верна. Большинство агентств (Experian, Equifax, CallCredit) предлагают бесплатный пробный период, так что вы можете получить свою запись бесплатно. Не забудьте отменить подписку, если вам больше не нужны их услуги. Если вы обнаружите какие-либо аномалии, вам следует немедленно связаться с конкретным агентством и попросить их исправить ошибку (им могут потребоваться доказательства того, что информация неверна).Не подавайте сразу несколько заявок на кредитную карту. Если вы это сделаете, это оставит след в вашей кредитной истории, что значительно затруднит вам доступ к конкурентному кредиту в будущем. Если вы не уверены в своих шансах, вам следует заранее провести проверку соответствия требованиям, что даст вам вероятность того, что вас примут, не влияя на ваш кредитный рейтинг.

Проверьте альтернативные курсы по кредитным картам.

Многие (хотя и не все) эмитенты кредитных карт имеют альтернативные предложения, которые они предлагают клиентам, которые не соответствуют критериям для получения карты, на которую они подали заявку. Это обычно приводит к карте с более коротким беспроцентным периодом и более высоким APR. Имея это в виду, может иметь смысл не сразу подавать заявку на перевод ведущего баланса или сделку по покупке, а подавать заявку только на ту карту, которая вам действительно нужна. Например, если вы чувствуете, что можете погасить остаток за 25 месяцев, вам лучше подать заявку на карту, предлагающую именно это. Вместо того, чтобы подавать заявку на ведущую карту на 36 месяцев, получить отказ, а затем предложить альтернативную карту только с беспроцентной рассрочкой на 18 месяцев и более высокой годовой процентной ставкой.

Многие (хотя и не все) эмитенты кредитных карт имеют альтернативные предложения, которые они предлагают клиентам, которые не соответствуют критериям для получения карты, на которую они подали заявку. Это обычно приводит к карте с более коротким беспроцентным периодом и более высоким APR. Имея это в виду, может иметь смысл не сразу подавать заявку на перевод ведущего баланса или сделку по покупке, а подавать заявку только на ту карту, которая вам действительно нужна. Например, если вы чувствуете, что можете погасить остаток за 25 месяцев, вам лучше подать заявку на карту, предлагающую именно это. Вместо того, чтобы подавать заявку на ведущую карту на 36 месяцев, получить отказ, а затем предложить альтернативную карту только с беспроцентной рассрочкой на 18 месяцев и более высокой годовой процентной ставкой.

После того, как вы получили свою карту и готовы ее использовать, вот несколько советов, советов и предупреждений:

Своевременно вносите все платежи

Просрочка хотя бы с одним платежом может означать, что любой начальный платеж будет беспроцентным предложение будет немедленно удалено, и вам останется оплатить любой остаток по стандартной годовой процентной ставке. Просроченные платежи повлекут за собой комиссию, а также окажут негативное влияние на ваш кредитный рейтинг. Чтобы избежать даже вероятности этого, настройте прямой дебет в тот момент, когда вы получите свою кредитную карту. Это гарантирует, что вы всегда будете вносить платежи вовремя. Если вы не заинтересованы в прямом дебетовании, используйте бесплатные текстовые напоминания, которые предлагают многие эмитенты карт.

Просроченные платежи повлекут за собой комиссию, а также окажут негативное влияние на ваш кредитный рейтинг. Чтобы избежать даже вероятности этого, настройте прямой дебет в тот момент, когда вы получите свою кредитную карту. Это гарантирует, что вы всегда будете вносить платежи вовремя. Если вы не заинтересованы в прямом дебетовании, используйте бесплатные текстовые напоминания, которые предлагают многие эмитенты карт.

Тратьте в пределах вашего кредитного лимита

Когда вы получите кредитную карту, вы будете проинформированы о вашем кредитном лимите. Если вы превысите этот предел, даже на небольшую сумму, вы немедленно потеряете любое вводное предложение, и ваш кредитный рейтинг также пострадает. В идеальном мире вы должны потратить средства по кредитной карте, а затем погасить их, прежде чем тратить снова, но жизнь такова, какова она есть, это не всегда возможно. У большинства эмитентов кредитных карт есть возможность настроить электронные или текстовые оповещения, чтобы предупредить, когда вы приближаетесь к своему кредитному лимиту.

Для чего не следует использовать кредитную карту? Наличные.

Если вы используете кредитную карту для снятия наличных (включая иностранную валюту), с вас может взиматься комиссия за выдачу наличных. Это может быть до 4% от суммы, которую вы снимаете, и часто повышенная годовая процентная ставка, пока она не будет погашена. Это редко того стоит. Если вам нужно снять наличные, подумайте о том, чтобы подать заявку на карту денежных переводов. Плата по-прежнему будет взиматься, но вы получите выгоду от периода, когда вам не нужно платить проценты за наличные. Это дает вам время, чтобы погасить баланс быстрее.

Платите больше минимального платежа

Если вы постепенно погашаете остаток по кредитной карте, всегда старайтесь каждый месяц выплачивать больше минимального платежа. Если вы этого не сделаете, потребуются годы, даже десятилетия, чтобы погасить ваш баланс, так как большая часть любых платежей, которые вы делаете, будет поглощена процентами. Например, если у вас есть баланс кредитной карты в размере 1000 фунтов стерлингов на карте, взимающей годовую процентную ставку 19,9%, и вы только что платили минимальный платеж каждый месяц, для его погашения потребуется 18 лет и 5 месяцев. И наоборот, если вы платите 50 фунтов стерлингов каждый месяц, для погашения баланса потребуется всего 2 года и 2 месяца.

Например, если у вас есть баланс кредитной карты в размере 1000 фунтов стерлингов на карте, взимающей годовую процентную ставку 19,9%, и вы только что платили минимальный платеж каждый месяц, для его погашения потребуется 18 лет и 5 месяцев. И наоборот, если вы платите 50 фунтов стерлингов каждый месяц, для погашения баланса потребуется всего 2 года и 2 месяца.

Сначала погасите свои самые дорогие долги

Если у вас более одной кредитной карты (или других видов долга), с финансовой точки зрения имеет смысл погасить ту, на которую начисляются более высокие проценты, до тех пор, пока она не будет полностью погашена. Конечно, вы должны не забывать каждый месяц вносить минимальный платеж по карте с меньшими процентами.

Рассмотрите возможность получения карты перевода остатка, если вы пытаетесь погасить долг

Если вы пытаетесь погасить остаток по кредитной карте, рассмотрите возможность подачи заявки на карту перевода остатка, которая предлагает беспроцентный период. В течение этого периода вы можете уменьшить свой баланс, не поглощая процентные платежи. Для карт с большей продолжительностью почти всегда взимается комиссия за перевод баланса. Если вы уверены, что сможете погасить свой баланс в течение более короткого периода (или готовы снова поменяться местами после окончания беспроцентного периода), существует ряд карт «бесплатный перевод баланса» на выбор. Если у вас все еще остается остаток в конце вводного беспроцентного периода, вы всегда можете найти другую карту перевода остатка, если ваша кредитная история достаточно хороша.

В течение этого периода вы можете уменьшить свой баланс, не поглощая процентные платежи. Для карт с большей продолжительностью почти всегда взимается комиссия за перевод баланса. Если вы уверены, что сможете погасить свой баланс в течение более короткого периода (или готовы снова поменяться местами после окончания беспроцентного периода), существует ряд карт «бесплатный перевод баланса» на выбор. Если у вас все еще остается остаток в конце вводного беспроцентного периода, вы всегда можете найти другую карту перевода остатка, если ваша кредитная история достаточно хороша.

В качестве альтернативы вы можете подать заявку на получение карты с низкой процентной ставкой. Часто с этими картами не взимается плата за перевод баланса (хотя всегда проверяйте, чтобы убедиться), и годовая процентная ставка будет на более управляемом уровне, чтобы вы могли погасить свой баланс.

Используйте свою кредитную карту для крупных покупок

Используйте свою карту для покупки дорогостоящих товаров на сумму от 100 до 30 000 фунтов стерлингов, даже если у вас есть другая форма оплаты. Таким образом, вы получите выгоду от Раздела 75 (Закон о потребительском кредите 1974) покрытие, которым пользуются платежи по кредитным картам. Если товары, которые вы покупаете, неисправны, не соответствуют описанию или вы их не получили, вы можете потребовать возмещения стоимости покупки у поставщика кредитной карты. А еще лучше выберите карту покупок с нулевой процентной ставкой и наслаждайтесь беспроцентным периодом, который они предлагают.

Таким образом, вы получите выгоду от Раздела 75 (Закон о потребительском кредите 1974) покрытие, которым пользуются платежи по кредитным картам. Если товары, которые вы покупаете, неисправны, не соответствуют описанию или вы их не получили, вы можете потребовать возмещения стоимости покупки у поставщика кредитной карты. А еще лучше выберите карту покупок с нулевой процентной ставкой и наслаждайтесь беспроцентным периодом, который они предлагают.

Перед использованием карты за границей проверьте комиссию

Многие обычные кредитные карты взимают комиссию за снятие наличных за границей и/или совершение покупок в иностранной валюте. Эти сборы могут возрасти, если учесть, сколько раз вы платите за что-то в своих путешествиях, и шок от счета, когда вы возвращаетесь домой, может быть довольно удручающим. Чтобы избежать этих сборов, обратите внимание на ряд специальных проездных карт, которые могут предлагать бесплатное снятие наличных в иностранной валюте, бесплатные покупки за границей, а иногда и то, и другое.

Максимально используйте кэшбэк или бонусную карту

Если у вас есть кэшбэк или бонусная карта, вы можете увеличить свой доход, используя кредитную карту для всех своих повседневных расходов. Это включает в себя ваши еженедельные покупки, топливо или покупки в Интернете, даже если вы обычно платите за них дебетовой картой. Вы должны убедиться, что вы в состоянии полностью погасить остаток по кредитной карте каждый месяц, так как любые процентные платежи сведут на нет ваш заработок.

Безопасно и надежно используйте свою кредитную карту

Если у вас есть кредитная карта, обязательно выполните следующие действия, чтобы обезопасить себя и предотвратить мошенническое использование вашей карты:

Регулярно проверяйте выписку по кредитной карте. Проверяйте свою выписку онлайн или на своем мобильном телефоне (в идеале каждую неделю), чтобы убедиться, что все исходящие платежи являются подлинными. Если нет, немедленно свяжитесь с эмитентом вашей кредитной карты.

Если вы стали жертвой мошенничества, и вы были осторожны с вашими данными для входа и PIN-кодом, весьма вероятно, что эмитент вашей кредитной карты получит полную компенсацию.

Если вы стали жертвой мошенничества, и вы были осторожны с вашими данными для входа и PIN-кодом, весьма вероятно, что эмитент вашей кредитной карты получит полную компенсацию.Если вы получаете доступ к онлайн-банкингу с общедоступного компьютера , обязательно полностью выходите из своей учетной записи, а в идеале также удаляйте историю просмотров и файлы cookie.

Разрезание кредитной карты не аннулирует ее. Ваша учетная запись останется открытой, просто с нулевым балансом. Лучший способ — либо написать в свой банк, подтверждающий, что вы хотите аннулировать учетную запись, либо позвонить им, либо посетить отделение.

Кредитные карты и COVID-19

Вспышка коронавируса затрагивает всех людей во всем мире и создает финансовые трудности для многих. Если у вас в настоящее время есть кредитная карта, и вы изо всех сил пытаетесь выполнить свои минимальные платежи, помощь под рукой.

Управление по финансовому регулированию и надзору (FCA) приняло меры, которые позволяют запрашивать замораживание выплат по кредитным картам. Это сделано для того, чтобы дать передышку тем, у кого финансовые обстоятельства изменились из-за COVID-19. Это не оставит плохой след в вашей кредитной истории из-за исключительных обстоятельств.

Это сделано для того, чтобы дать передышку тем, у кого финансовые обстоятельства изменились из-за COVID-19. Это не оставит плохой след в вашей кредитной истории из-за исключительных обстоятельств.

Вы можете подать заявление на 3-месячный платежный отпуск, который можно «дополнить» до 6 месяцев; у вас есть время до 31 марта 2021 , чтобы запросить отпуск по оплате. Убедитесь, что вы договорились об этом со своим кредитором, прежде чем перестанете платить!

Если вы можете позволить себе погасить кредит, лучше сделать это, так как в этот праздничный период с вас все равно будут начисляться проценты. В конечном итоге вы можете заплатить больше, поэтому запрашивайте его только в том случае, если он вам действительно нужен.

Часто задаваемые вопросы о кредитных картах

Если я не использую свою кредитную карту, мне все равно придется платить?

Некоторые кредитные карты American Express и карты магазинов взимают комиссию за бездействие, если вы не используете их в течение длительного времени (более 12 месяцев). Это происходит очень редко, и большинство компаний, выпускающих кредитные карты, не взимают с вас комиссию за неиспользование карты.

Это происходит очень редко, и большинство компаний, выпускающих кредитные карты, не взимают с вас комиссию за неиспользование карты.

Однако, если вы больше не пользуетесь своей кредитной картой, но по-прежнему имеете остаток для погашения и процентов, вам придется внести эти минимальные платежи.

Как осуществляются платежи по кредитной карте?

Каждый раз, когда вы что-то покупаете и производите платеж с помощью кредитной карты, вы, по сути, занимаете деньги у компании, выпустившей вашу кредитную карту. Затем вам нужно будет вернуть эти деньги с ежемесячными выплатами. Если вы можете погасить в течение беспроцентного периода, вам не будут начислены дополнительные проценты. Однако этот беспроцентный период по большинству карт не очень долгий.

Зачем использовать кредитную карту?

У кредитных карт много плюсов и минусов, но вот некоторые из основных причин их использования:

Вы можете совершать более крупные покупки, которые обычно не можете себе позволить, за один раз

Вы можете воспользоваться бонусами, предлагаемыми многими картами для более выгодных финансовых сделок

Кредитные карты могут обеспечить большую защиту покупок по сравнению с дебетовыми картами

В целом, причина использования кредитной карты во многом зависит от ваших личных обстоятельств.

Что такое лимиты кредитной карты и как они рассчитываются?

Что такое Раздел 75 Закона о потребительском кредите и как он может вас защитить?

Что такое кредитная карта для перевода остатка и как она работает?

Как работают кредитные карты?

Кредитные карты — популярный способ совершать покупки, оплачивать счета и даже в некоторых случаях помогать управлять долгами. Они довольно удобны, и многие из них могут предложить возможность заработать вознаграждение.

Ниже мы расскажем о том, что вам нужно знать о кредитных картах: что это такое (и чем они отличаются от дебетовых), как они работают и какие бывают типы. Мы также рассмотрим, почему и как получить кредитную карту, а также несколько советов по использованию карт для создания кредитного рейтинга.

Что такое кредитная карта и как она работает?

Кредитная карта — это форма возобновляемого кредита. Это означает, что вы можете брать с ее помощью кредит в любое время (до определенного предела) и погашать его в установленный срок.

Важные термины, которые необходимо знать

Вот некоторые важные термины кредитных карт, которые необходимо знать.

- Годовая плата: Некоторые карты взимают плату один раз в год за использование карты.

- Баланс: Сумма заемных средств на вашей карте, которые вы не погасили.

- Кредитный лимит: Максимальный остаток, который вы можете получить на своей кредитной карте.

- Сеть кредитных карт: Сети кредитных карт авторизуют и обрабатывают транзакции по кредитным картам. Они облегчают передачу информации между продавцами и эмитентами.

- Проценты/годовые проценты: Проценты — это сумма, взимаемая с вашего баланса, выраженная в процентах. Годовая процентная ставка — это проценты плюс применимые сборы, и ваша карта может иметь несколько годовых процентных ставок (покупки, выдача наличных и перевод остатка)

- Эмитент: Банк или финансовое учреждение, выдавшее вам вашу кредитную карту.

Вы осуществляете платежи эмитенту вашей кредитной карты.

Вы осуществляете платежи эмитенту вашей кредитной карты. - Минимальный платеж: Минимальная сумма, которую вы должны заплатить до даты выписки за каждый расчетный период.

Как работают кредитные карты

Чтобы использовать кредитную карту, вы просто проводите, вставляете или прикладываете ее к устройству чтения карт при оплате. Если вы оплачиваете счет или совершаете покупки в Интернете, вам нужно будет ввести номер своей карты, дату истечения срока действия, а иногда и трех- или четырехзначный код безопасности на обратной стороне вашей карты.

Затем продавец связывается с компанией-эмитентом карты, чтобы запросить код авторизации для транзакции. В случае одобрения транзакция пройдет, и средства перейдут от эмитента к продавцу.

Каждый расчетный период (около 28-31 дней) вы получаете выписку, содержащую все ваши транзакции за этот период, ваш общий баланс и минимальный платеж. Затем вы получаете льготный период (обычно 21 день, но зависит от эмитента карты), чтобы заплатить хотя бы минимум.

Если вы не оплатите весь остаток, ваш эмитент взимает проценты на основе вашей годовой процентной ставки и остатка. Кредитор добавляет этот процент к вашему балансу. Если вы не используете вводную карту APR с нулевым процентом, внесение только минимального платежа может привести к увеличению ваших процентных ставок в результате ваших невыплаченных остатков. Выплата полного баланса может помочь вам сэкономить, избегая процентов.

Ваш эмитент сообщает о вашей платежной деятельности в бюро кредитных историй. Последовательные своевременные платежи могут помочь построить ваш кредитный рейтинг с течением времени.

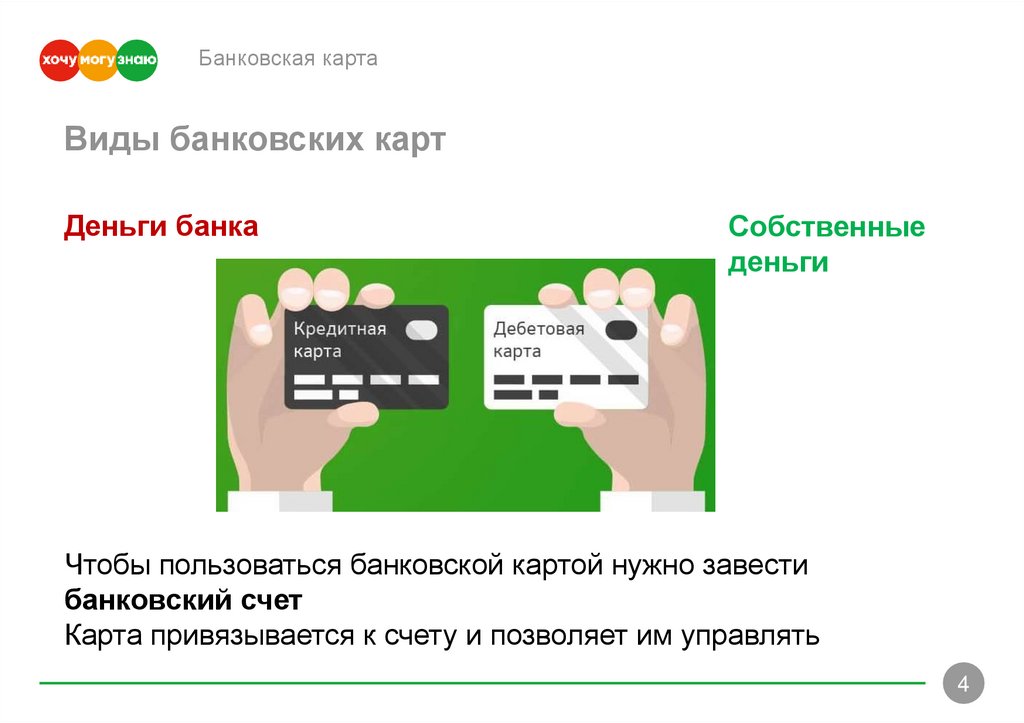

Разница между кредитными и дебетовыми картами

Основное различие между кредитными и дебетовыми картами заключается в том, что кредитные карты позволяют вам занимать деньги, тогда как дебетовые карты используют средства, которые у вас уже есть.

Эта награда имеет большое значение для ваших финансов. С одной стороны, кредитные карты позволяют вам расширить свою покупательную способность за счет собственных средств за счет заимствования. С дебетовыми картами вы используете деньги, которые у вас уже есть, и избегаете долгов. Это означает, что использование кредитной карты может повлиять на ваш кредитный рейтинг. Дебетовые карты не влияют на ваш кредит, потому что вы можете использовать только то, что у вас есть в вашем аккаунте.

С дебетовыми картами вы используете деньги, которые у вас уже есть, и избегаете долгов. Это означает, что использование кредитной карты может повлиять на ваш кредитный рейтинг. Дебетовые карты не влияют на ваш кредит, потому что вы можете использовать только то, что у вас есть в вашем аккаунте.

Дебетовые карты, как правило, имеют более низкую комиссию, чем кредитные карты, но кредитные карты предлагают гораздо больше гарантий и защиты от мошенничества. Если преступник украдет вашу дебетовую карту, он может получить доступ ко всем вашим текущим средствам, а также к любым сбережениям, если вы выбрали переводы для защиты от овердрафта. Вы должны будете уведомить свой банк в течение двух рабочих дней после обнаружения мошенничества, чтобы ограничить свою ответственность до 50 долларов США или меньше. Если вы уведомите банк по истечении двух рабочих дней, вы можете быть привлечены к ответственности в размере до 500 долларов США за мошенничество.

Есть способы оспорить мошенничество с вашей дебетовой картой, но ваша ответственность зависит от того, как быстро вы сообщите о краже. Если вы не обнаружите кражу в течение 60 дней, банк может не возместить вам ущерб.

Если вы не обнаружите кражу в течение 60 дней, банк может не возместить вам ущерб.

Федеральная защита сильнее для покупок, сделанных с помощью кредитной карты. Пользователи кредитных карт несут ответственность за мошеннические платежи на сумму не более 50 долларов США в случае утери или кражи их карты. Во многих случаях эмитент вообще не возлагает на вас ответственность.

Типы кредитных карт

Существует несколько типов кредитных карт, каждая из которых предназначена для разных пользователей.

Необеспеченные кредитные карты по сравнению с обеспеченными кредитными картами

Необеспеченные кредитные карты не требуют внесения наличных. Кредитор определяет ваш кредитный лимит на основе ваших кредитных отчетов, валового годового дохода и других переменных, в зависимости от компании. Большинство традиционных кредитных карт являются необеспеченными.

Обеспеченные кредитные карты требуют залога наличными в качестве залога, и ваш лимит равен сумме залога наличными.

Личные кредитные карты по сравнению с корпоративными кредитными картами

Персональные кредитные карты предназначены для повседневных расходов, таких как бензин, продукты, развлечения, ремонт автомобилей и доплаты за здравоохранение.

Бизнес кредитные карты предназначены для покупок, связанных с бизнесом. Например, если вы покупаете канцелярские товары для своего домашнего офиса или часто путешествуете по работе, вы можете использовать корпоративную кредитную карту.

Деловые кредитные карты помогают разделить ваши деловые и личные расходы.

Наградные баллы, дорожные мили и карты с кэшбэком

Кредитные карты с кэшбэком зарабатывают баллы, которые можно обменять на кэшбэк, кредитную выписку, подарочные карты или покупки в различных розничных магазинах.

Туристические кредитные карты приносят вам баллы или мили за каждую покупку, которые вы можете использовать для оплаты проезда и проживания.

Некоторые туристические кредитные карты более высокого уровня предлагают другие преимущества, такие как ежегодные кредиты на поездки, доступ в залы ожидания в аэропортах и компенсацию платы за предварительную проверку TSA/Global Entry.

Причины для получения кредитной карты

Кредитные карты могут принести вам несколько преимуществ.

- Бонусы за регистрацию, также известные как бонусы для новых членов карты: Многие карты выплачивают вам одноразовый бонус за трату определенной суммы в течение периода времени после открытия карты.

- Награды: Кредитные карты помогут вам заработать наличные деньги или баллы, которые можно использовать для путешествий.

- Переводы остатка для консолидации долга: Карта может предлагать нулевую процентную первоначальную годовую процентную ставку на переводы остатка в течение определенного периода времени, что дает вам время для беспроцентного погашения долга.

- Годовые процентные ставки на предварительную покупку: Карта также может предлагать нулевой процент начальной годовой процентной ставки на покупки в течение определенного периода времени, что может помочь вам постепенно оплачивать крупные покупки.

- Повысьте свой кредитный рейтинг: Повысьте свой кредитный рейтинг с помощью кредитной карты, и вы сможете получить хорошие ставки и условия по будущим долгам.

Как получить кредитную карту

Вот как получить отличную кредитную карту для себя:

- Предварительная квалификация: Предварительная квалификация для предложений по кредитным картам, чтобы свести к минимуму сложные запросы при поиске наилучшей карты для вас.

- Заполните заявку: После того, как вы определились с кредитной картой, вам нужно будет указать основную информацию о себе и оценить свой доход.

- Разрешить жесткий запрос: Разрешить эмитенту провести формальную проверку вашего кредита.

- Получить решение: Эмитент оценивает вашу кредитоспособность и в случае одобрения отправит вам вашу карту по почте.

- Активация: К вашей карте прилагается инструкция по ее активации онлайн или по телефону.

Это займет всего минуту или две.

Это займет всего минуту или две.

Советы по разумному использованию кредитной карты

Кредитные карты могут нанести ущерб вашим финансам и кредиту, если вы не будете использовать их с умом. Следуйте этим советам, чтобы ваша кредитная карта помогла улучшить ваш кредитный рейтинг, а не навредила ему.

- Установите бюджет: Избегайте долгов по кредитной карте, установив и придерживаясь бюджета. Убедитесь, что ваши расходы остаются ниже вашего дохода.

- Ежемесячно своевременно оплачивайте весь остаток: Если у вас нет остатка, с вас не будут взиматься проценты.

- Используйте свою карту для повседневных покупок, которые вы бы сделали в любом случае: Вам нужно покупать такие вещи, как бензин и продукты, поэтому вы также можете получать вознаграждение за эти покупки.

- Совершите крупную покупку с помощью регистрационной бонусной карты: С некоторыми картами вы можете получить возврат наличных.

Рекомендуется тщательно проверить свои данные во всех агентствах кредитной информации, чтобы убедиться, что вся имеющаяся информация присутствует и верна. Большинство агентств (Experian, Equifax, CallCredit) предлагают бесплатный пробный период, так что вы можете получить свою запись бесплатно. Не забудьте отменить подписку, если вам больше не нужны их услуги. Если вы обнаружите какие-либо аномалии, вам следует немедленно связаться с конкретным агентством и попросить их исправить ошибку (им могут потребоваться доказательства того, что информация неверна).

Рекомендуется тщательно проверить свои данные во всех агентствах кредитной информации, чтобы убедиться, что вся имеющаяся информация присутствует и верна. Большинство агентств (Experian, Equifax, CallCredit) предлагают бесплатный пробный период, так что вы можете получить свою запись бесплатно. Не забудьте отменить подписку, если вам больше не нужны их услуги. Если вы обнаружите какие-либо аномалии, вам следует немедленно связаться с конкретным агентством и попросить их исправить ошибку (им могут потребоваться доказательства того, что информация неверна). Многие (хотя и не все) эмитенты кредитных карт имеют альтернативные предложения, которые они предлагают клиентам, которые не соответствуют критериям для получения карты, на которую они подали заявку. Это обычно приводит к карте с более коротким беспроцентным периодом и более высоким APR. Имея это в виду, может иметь смысл не сразу подавать заявку на перевод ведущего баланса или сделку по покупке, а подавать заявку только на ту карту, которая вам действительно нужна. Например, если вы чувствуете, что можете погасить остаток за 25 месяцев, вам лучше подать заявку на карту, предлагающую именно это. Вместо того, чтобы подавать заявку на ведущую карту на 36 месяцев, получить отказ, а затем предложить альтернативную карту только с беспроцентной рассрочкой на 18 месяцев и более высокой годовой процентной ставкой.

Многие (хотя и не все) эмитенты кредитных карт имеют альтернативные предложения, которые они предлагают клиентам, которые не соответствуют критериям для получения карты, на которую они подали заявку. Это обычно приводит к карте с более коротким беспроцентным периодом и более высоким APR. Имея это в виду, может иметь смысл не сразу подавать заявку на перевод ведущего баланса или сделку по покупке, а подавать заявку только на ту карту, которая вам действительно нужна. Например, если вы чувствуете, что можете погасить остаток за 25 месяцев, вам лучше подать заявку на карту, предлагающую именно это. Вместо того, чтобы подавать заявку на ведущую карту на 36 месяцев, получить отказ, а затем предложить альтернативную карту только с беспроцентной рассрочкой на 18 месяцев и более высокой годовой процентной ставкой. Если вы стали жертвой мошенничества, и вы были осторожны с вашими данными для входа и PIN-кодом, весьма вероятно, что эмитент вашей кредитной карты получит полную компенсацию.

Если вы стали жертвой мошенничества, и вы были осторожны с вашими данными для входа и PIN-кодом, весьма вероятно, что эмитент вашей кредитной карты получит полную компенсацию. Вы осуществляете платежи эмитенту вашей кредитной карты.

Вы осуществляете платежи эмитенту вашей кредитной карты.

Это займет всего минуту или две.

Это займет всего минуту или две.