Кредитная карта заявка: Кредитные карты — оформить и получить банковскую кредитную карту по онлайн заявке в Россельхозбанке с условиями на 2022 год

Содержание

Как подать заявку на получение кредитной карты за 7 шагов

Кредитные карты

Как LendingTree получает выплаты?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Опубликовано: 13 июля 2022 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров. Этот сайт может быть компенсирован через партнерство кредитной карты.

Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров. Этот сайт может быть компенсирован через партнерство кредитной карты.

Если вы ищете новую кредитную карту, вы обычно можете подать заявку, предоставив некоторую личную информацию, такую как ваше официальное имя и статус занятости, через онлайн-заявку. Но перед подачей заявки важно ознакомиться с некоторыми распространенными условиями кредитных карт и выяснить, какие предложения кредитных карт лучше всего соответствуют вашим потребностям.

Выполните следующие шаги, чтобы узнать, как подать заявку на кредитную карту, в том числе как проверить свой кредит, какая информация вам понадобится и что делать, если ваша заявка отклонена.

1. Проверьте свой кредит

Поскольку компании, выпускающие кредитные карты, обычно проводят проверку кредитоспособности, чтобы определить, имеете ли вы право на получение карты, и установить процентную ставку, перед подачей заявления рекомендуется знать, на каком этапе вы находитесь.

Существует несколько способов проверить свой кредитный рейтинг без ущерба для вашего кредита. Например, вы можете запросить бесплатную копию своего рейтинга FICO каждые 30 дней через Experian или подписаться на бесплатный кредитный рейтинг через LendingTree.

Кроме того, Закон о достоверной кредитной отчетности (FCRA) требует, чтобы каждое из трех основных кредитных бюро предоставляло физическим лицам бесплатный кредитный отчет от каждого из трех кредитных бюро через AnnualCreditReport.com (в настоящее время доступно еженедельно). Вы также будете получать копию своего кредитного отчета в любое время, когда компания предпримет против вас неблагоприятные действия, например, откажет вам в выдаче кредитной карты или кредита.

FICO Score и VantageScore — это две основные модели оценки кредитоспособности, которые кредиторы используют при принятии кредитных решений. А заемщики с более высокими баллами обычно награждаются более высокими процентными ставками. В приведенных ниже таблицах показано, что считается «хорошей» оценкой для каждой модели.

Fico Credit Score

Вот разбивка диапазонов кредитоспособности FICO. -739

7

20030 VantageScore

Here’s a breakdown of the VantageScore creditworthiness ranges:

| 781-850 | Excellent |

| 661-780 | Good |

| 601-660 | Удовлетворительно |

| 500-600 | Плохо |

| 300-499 | Очень плохо |

Что делать, если у вас нет кредита?

Если вы студент, молодой человек или новичок в США, у которого нет кредитной истории, вам может быть сложнее получить одобрение на получение кредитной карты. Хорошей новостью является то, что у кредитных новичков все еще есть варианты.

Хорошей новостью является то, что у кредитных новичков все еще есть варианты.

Защищенные карты, для которых требуется предоплата наличными, легче претендовать на получение и могут помочь вам создать кредитную историю с нуля. Стать авторизованным пользователем чьей-то кредитной карты — еще один способ получить кредит. С помощью этой стратегии вы можете использовать их историю платежей, чтобы установить свою собственную кредитную историю, прежде чем подавать заявку на получение собственной карты.

2. Изучите основные условия кредитной карты

Кредитные карты имеют несколько важных условий, которые влияют на стоимость. Вот разбивка того, что вам нужно знать:

APR: Годовая процентная ставка, или APR, — это сумма, которую вы взимаете каждый год, чтобы занять деньги, включая комиссионные, представленные в процентах.

Перевод остатка: Перевод остатка — это процесс перемещения долга с одной или нескольких кредитных карт на другую кредитную карту. Поскольку эти транзакции часто связаны с переводом долга с высокой процентной ставкой на карту с более низкой годовой процентной ставкой, они обычно могут помочь вам быстрее погасить свой долг, сэкономив на процентных платежах.

Поскольку эти транзакции часто связаны с переводом долга с высокой процентной ставкой на карту с более низкой годовой процентной ставкой, они обычно могут помочь вам быстрее погасить свой долг, сэкономив на процентных платежах.

Годовой сбор: Годовой сбор — это плата, которую некоторые эмитенты взимают каждый год за использование своих кредитных карт. Некоторые кредитные карты не имеют годовой платы, в то время как другие взимают комиссию в размере 95 долларов и более.

Плата за просрочку платежа: Плата за просрочку платежа – это сумма, которую может взимать эмитент кредитной карты, если вы не внесете хотя бы минимальный платеж к установленной дате выставления счета.

Комиссия за международную транзакцию: Комиссия за международную транзакцию – это комиссия, которую некоторые эмитенты кредитных карт взимают, когда вы используете свою карту для совершения покупок за пределами США или когда вы совершаете покупку в Интернете с использованием иностранной валюты.

Комиссия за выдачу наличных: Комиссия за выдачу наличных — это комиссия, взимаемая за снятие наличных с кредитной линии.

3. Определите, какая карта соответствует вашим потребностям.

Компании, выпускающие кредитные карты, предлагают различные типы кредитных карт для удовлетворения различных потребностей. Вот несколько вариантов, которые вы можете изучить:

- Кредитные карты с низкой процентной ставкой: Если вы планируете переносить остаток на своей кредитной карте из месяца в месяц, карта с низкой текущей процентной ставкой может помочь вам сэкономить на процентных платежах.

- Кредитные карты 0% годовых: Если вам нужно совершить крупную покупку и погасить ее в течение определенного времени, или перевести остаток с кредитной карты с высокой процентной ставкой, чтобы быстрее погасить долг, карта, которая предлагает 0% вступительный взнос АПР в идеале.

Поскольку эти карты предоставляют беспроцентные периоды — часто от 12 до 21 месяца — они могут помочь вам сэкономить значительную сумму на процентных платежах, пока вы платите остаток.

Поскольку эти карты предоставляют беспроцентные периоды — часто от 12 до 21 месяца — они могут помочь вам сэкономить значительную сумму на процентных платежах, пока вы платите остаток. - Кредитные карты Rewards: Кредитные карты Rewards предлагают баллы, кэшбэк или мили за соответствующие покупки. В зависимости от карты вы можете обменять эти вознаграждения на выписки, подарочные карты, путешествия, товары и многое другое.

- Кредитные карты для бизнеса: Если вы владелец малого бизнеса, вы можете выбрать из множества кредитных карт для бизнеса, в том числе карты с кэшбэком, проездные карты, карты с нулевой процентной ставкой, карты без годовой платы и другие. Кроме того, эти карты часто предлагают преимущества, связанные с бизнесом, такие как инструменты управления расходами и бесплатные карты сотрудников.

4. Сравните предложения

Определив, какой тип кредитной карты лучше всего соответствует вашим потребностям, вы можете сравнить функции, предлагаемые каждой картой, чтобы сузить область поиска. Например, если ваша главная цель — получать денежные вознаграждения, чтобы компенсировать расходы на повседневные покупки, вам может подойти карта, предлагающая щедрую ставку возврата наличных, ценный бонус за регистрацию и низкую годовую плату. Или, если вы изо всех сил пытаетесь погасить задолженность по кредитной карте с высокими процентами, лучшим выбором будет карта с нулевой процентной ставкой на переводы остатка на срок более года и годовой комиссией в размере 0 долларов США.

Например, если ваша главная цель — получать денежные вознаграждения, чтобы компенсировать расходы на повседневные покупки, вам может подойти карта, предлагающая щедрую ставку возврата наличных, ценный бонус за регистрацию и низкую годовую плату. Или, если вы изо всех сил пытаетесь погасить задолженность по кредитной карте с высокими процентами, лучшим выбором будет карта с нулевой процентной ставкой на переводы остатка на срок более года и годовой комиссией в размере 0 долларов США.

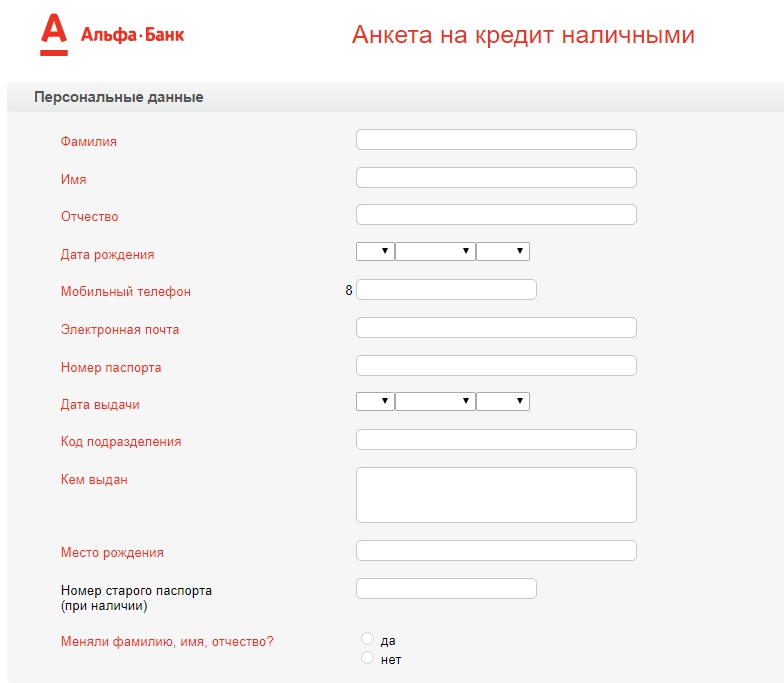

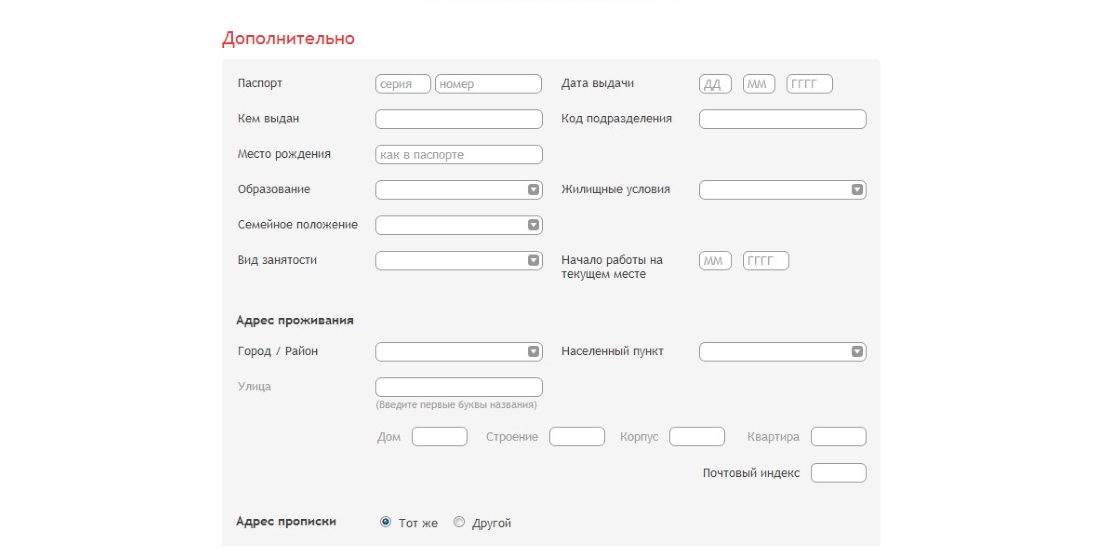

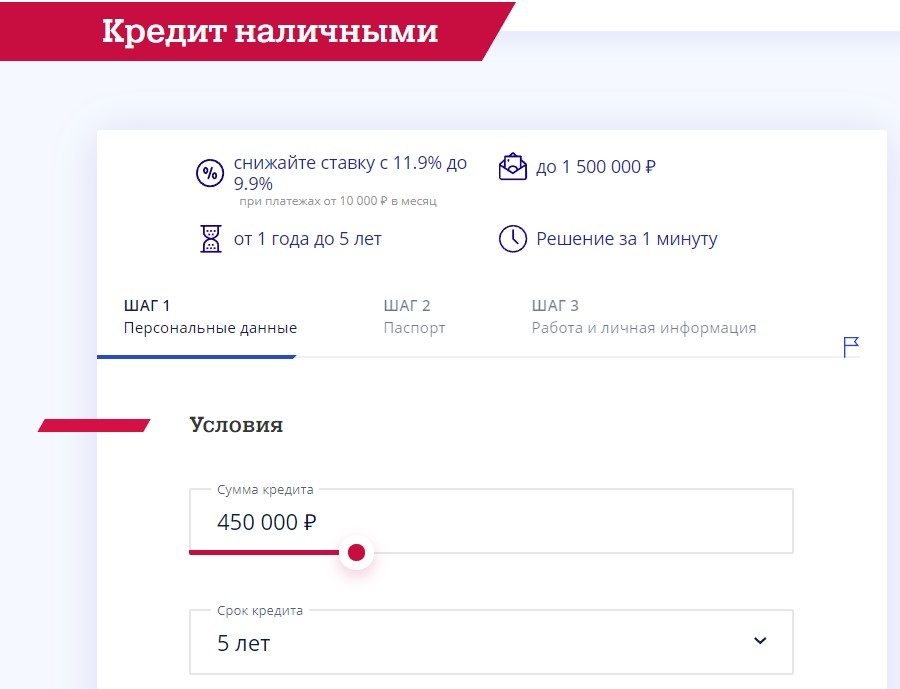

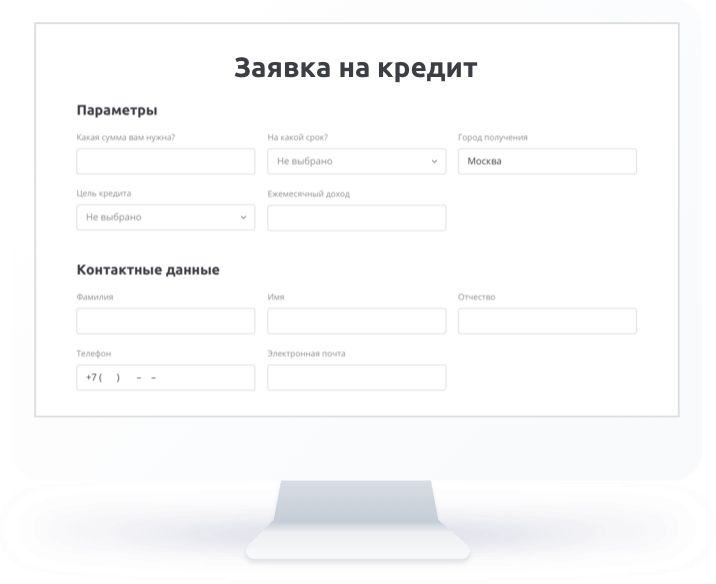

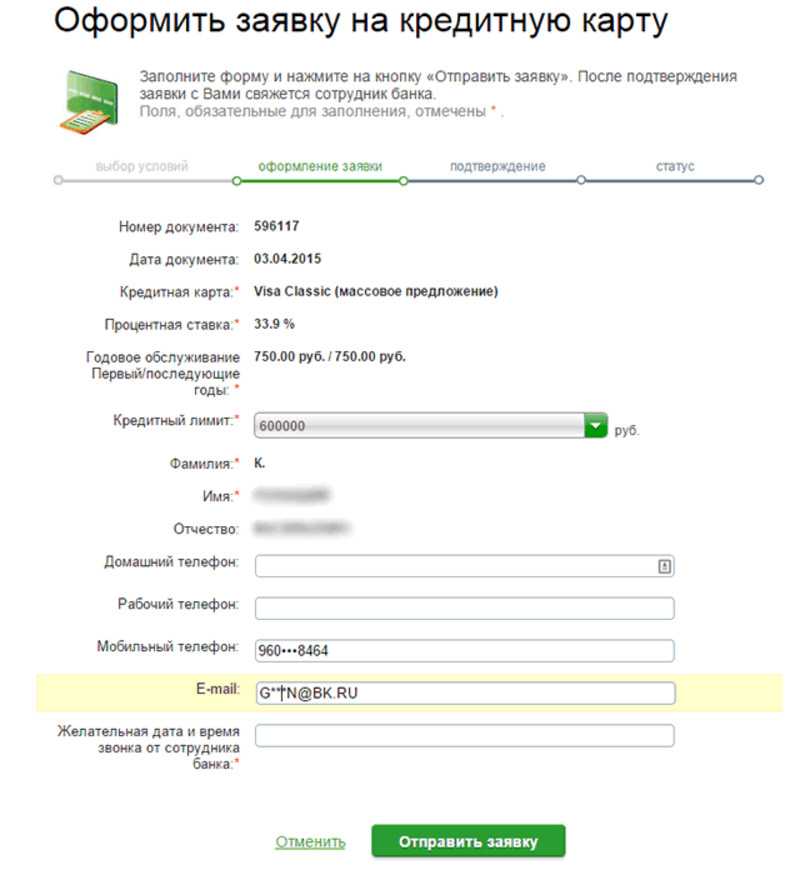

Когда вы будете готовы подать заявку, эмитенты карт могут запросить следующую информацию:

Ваше полное официальное имя

Дата рождения

Ваш номер социального страхования (SSN) или индивидуальный идентификационный номер налогоплательщика (ITIN)

Ваш адрес проживания

Ваш годовой валовой доход

Ваш статус занятости

Ваши расходы на жилье

Ваш номер телефона

6. Подготовьтесь к кредитным последствиям

Каждый раз, когда вы подаете заявку на получение кредитной карты, в вашем кредитном отчете обычно появляется жесткий запрос, который снижает ваш кредитный рейтинг на несколько пунктов. Жесткий запрос может оставаться в вашем кредитном отчете в течение двух лет; однако со временем негативное влияние уменьшится.

Жесткий запрос может оставаться в вашем кредитном отчете в течение двух лет; однако со временем негативное влияние уменьшится.

Существуют карты, не требующие проверки кредитоспособности при подаче заявления. Но это, как правило, обеспеченные карты, для которых требуется залог, который будет служить вашей кредитной линией.

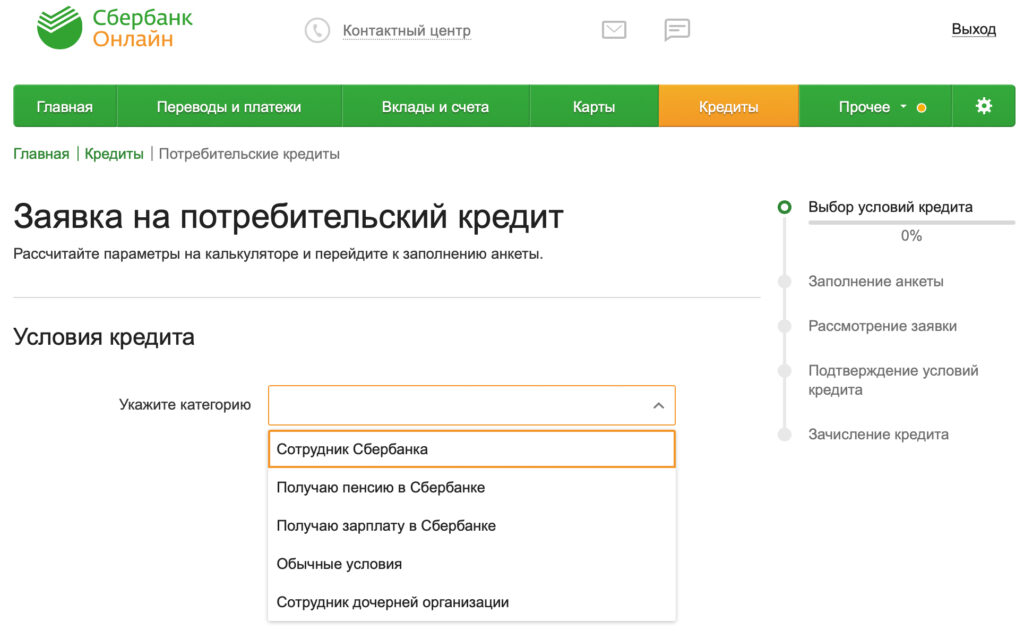

7. Выберите место для подачи заявки

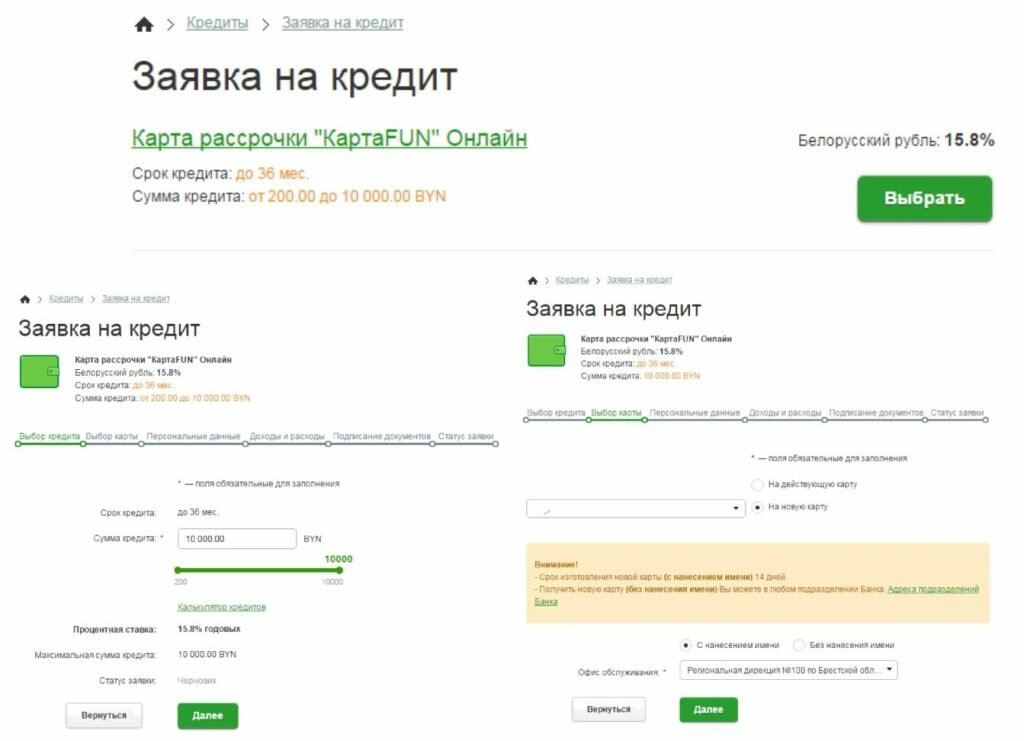

Когда придет время подать заявку, вы можете подать заявку на кредитную карту онлайн, лично или ответив на предложения карты, которые приходят по почте. Вот как работает каждый процесс:

Онлайн: Онлайн-заявки включают заполнение защищенной формы на веб-сайте эмитента. Хотя время, необходимое для получения ответа, может варьироваться, обычно это самый быстрый способ получить ответ.

Лично: Если у эмитента есть физические отделения банка, вы можете подать заявление лично в рабочее время отделения.

По телефону: Вы можете позвонить в банк или эмитент кредитной карты и завершить процесс подачи заявки по телефону.

Почта: Вы можете отправить свое заявление эмитенту кредитной карты по почте. Однако этот способ часто занимает больше всего времени, так как приходится ждать, пока приложение физически будет отправлено эмитенту.

Что делать, если вам отказали

Если вы подадите заявку и получите отказ, не все потеряно. Вот несколько шагов, которые вы можете предпринять дальше:

- Выясните причину. Компании-эмитенты кредитных карт обязаны сообщить вам, почему ваше заявление было отклонено. Просмотрите объяснение, чтобы узнать, есть ли проблема, которую вам нужно решить.

- Улучшите свой кредитный рейтинг. Оспаривание отрицательных показателей и создание истории своевременных платежей с другими учетными записями, такими как студенческие ссуды, может помочь улучшить ваш кредит для будущих приложений.

- Понизьте коэффициент использования кредита. Выплата остатков по другим кредитным картам может помочь снизить коэффициент использования кредита — сумму, которую вы должны разделить на общую сумму кредитного лимита. На самом деле, мы рекомендуем поддерживать уровень использования кредита ниже 30%.

- Выберите карту, которая лучше соответствует вашему профилю. Обеспеченные карты и кредитные карты, предназначенные для заемщиков со средней или справедливой кредитной историей, могут быть легче одобрены.

- Подождите немного. Подача заявок на карты вплотную может привести к множественным запросам на получение кредита, что приведет к большему кредитному удару. Подумайте о том, чтобы отложить другие заявки на карты, пока вы не будете в лучшем положении для квалификации.

Часто задаваемые вопросы

Что мне нужно, чтобы подать заявку на получение кредитной карты?

Компании, выпускающие кредитные карты, обычно запрашивают личную информацию, такую как ваше имя, адрес, номер социального страхования (или идентификационный номер налогоплательщика), годовой доход и информацию о занятости.

Лучше подать заявление на получение кредитной карты лично или онлайн?

Один способ не обязательно лучше другого, но подача заявки онлайн часто удобнее, так как вы можете сделать это, не вставая с дивана. С другой стороны, подача заявки лично может иметь смысл, если вы лояльны к банку или кредитному союзу и предпочитаете личное общение с клиентами.

Сколько времени занимает получение кредитной карты?

Процесс подачи заявки на карту может быть разным: вы можете получить немедленное одобрение или отказ, или ваша заявка может быть отправлена на рассмотрение. После утверждения многие эмитенты кредитных карт отправляют физическую карту по почте в течение 10–14 дней. Некоторые компании, такие как American Express, предоставляют вам доступ к номеру карты для немедленного использования.

Могу ли я подать заявку на получение кредитной карты с плохой кредитной историей?

Вы можете подать заявку на кредитную карту с плохой кредитной историей, но шансы на одобрение ниже. И если вы соответствуете требованиям, вы можете получить более высокие процентные ставки и менее желательные условия. Принятие мер по улучшению кредитоспособности перед подачей заявки может помочь вам претендовать на более выгодные предложения по картам.

И если вы соответствуете требованиям, вы можете получить более высокие процентные ставки и менее желательные условия. Принятие мер по улучшению кредитоспособности перед подачей заявки может помочь вам претендовать на более выгодные предложения по картам.

Что произойдет, если я подам заявку на слишком много карт одновременно?

Подача заявки на получение многих кредитных карт может привести к многочисленным сложным запросам, которые отобразятся в вашем кредитном отчете и негативно повлияют на ваш кредитный рейтинг. Многие запросы также могут сигнализировать кредиторам о том, что вы сталкиваетесь с трудностями, поэтому лучше воздержаться от подачи нескольких заявлений, особенно если вы планируете подать заявку на автомобиль или ипотечный кредит в ближайшем будущем.

Поделиться статьей

Рекомендуемое чтение

Как подать заявку на кредитную карту за 7 шагов

Обновлено 13 июля 2022 г.

Прежде чем подавать заявку на новую кредитную карту, ознакомьтесь с этими общими условиями кредитной карты и узнайте, какие кредитные карты лучше всего соответствуют вашим потребностям.

ЧИТАТЬ БОЛЬШЕ

Как узнать, что пора подать заявление на получение новой кредитной карты

Карта Wells Fargo Platinum больше не доступна в Select. Пожалуйста, посетите наш список лучших карт для перевода баланса и лучших кредитных карт Wells Fargo для альтернативных вариантов.

Если ваша кредитная карта больше не соответствует вашим потребностям, возможно, пришло время подать заявку на новую.

Чтобы решить, переросли ли вы свою текущую карту, необходимо учитывать несколько факторов. Ниже CNBC Select проведет вас через вопросы, которые нужно задать себе, прежде чем нажать на курок для новой карты.

1. Получаете ли вы награды в правильных категориях?

Поскольку разные кредитные карты предлагают разные вознаграждения в зависимости от категории расходов, разумно подумать, куда на самом деле уходит большая часть ваших денег.

Например, если вы регулярно обедаете вне дома, вы можете рассмотреть возможность получения кредитной карты Capital One Savor Cash Rewards, которая предлагает возврат наличных в размере 4% за ужин. Или, если вы хорошо разбираетесь в кулинарии, карта Blue Cash Preferred® Card от American Express приносит пользователям 6% возврата до 6000 долларов США, потраченных в год в супермаркетах США (затем 1%). Применяются условия. (См. тарифы и сборы.)

У некоторых эмитентов кредитных карт есть инструменты, которые могут помочь вам решить, подходит ли карта, которую вы рассматриваете, для вашего образа жизни. Например, кредитная карта TD Cash, которая предлагает возврат наличных в размере 2% в продуктовых магазинах и возврат в размере 3% в ресторанах, имеет калькулятор, который оценивает, сколько вы могли бы зарабатывать в год, исходя из ваших ежемесячных расходов на питание, продукты, путешествия и т. д. другие покупки.

2. Вы платите высокие проценты?

Лучший способ получить максимальную отдачу от вашей кредитной карты — ежемесячно оплачивать счета вовремя и в полном объеме. Но если это невозможно, вы не хотите застрять, платя высокие проценты по деньгам, которые вы должны. Если у вас есть карта с большим балансом и высокой процентной ставкой, вы можете рассмотреть возможность перевода баланса на кредитную карту с 0% начальной годовой процентной ставкой.

Но если это невозможно, вы не хотите застрять, платя высокие проценты по деньгам, которые вы должны. Если у вас есть карта с большим балансом и высокой процентной ставкой, вы можете рассмотреть возможность перевода баланса на кредитную карту с 0% начальной годовой процентной ставкой.

Карта Wells Fargo Platinum предлагает 0% годовых в течение первых 18 месяцев (затем от 16,49% до 24,49% с переменной годовой процентной ставкой), а карта банка США Visa® Platinum Card предлагает 0% годовых за первые 18 платежных циклов (затем 18,74% годовых). — 28,74% плавающей ставки годовых). Остатки должны быть переведены в течение 60 дней с момента открытия счета. (Узнайте больше о том, как работают карты перевода баланса.)

3. Перевешивает ли ежегодная плата преимущества?

Заманчиво подписаться на карту с высокой годовой оплатой, потому что она часто дает много крутых привилегий, таких как кредиты на выписку, доступ к обновлениям и большие приветственные бонусы. Но прежде чем выкладывать деньги за карту, вы должны убедиться, что можете позволить себе эту плату и будете использовать карту достаточно, чтобы она окупилась.

Но прежде чем выкладывать деньги за карту, вы должны убедиться, что можете позволить себе эту плату и будете использовать карту достаточно, чтобы она окупилась.

Допустим, вы часто путешествуете и ищете кредитные карты для путешествий. Эти карты могут иметь ежегодную плату выше 450 долларов, но часто предоставляют многочисленные выписки и привилегии, которые помогают компенсировать высокую плату.

Chase Sapphire Reserve® поставляется с годовой оплатой в размере 550 долларов США, но предлагает годовой кредит на поездки в размере 300 долларов США и доступ в более чем 1000 залов ожидания с членством Priority Pass Select (стоимостью примерно 429 долларов США). Эти привилегии фактически составляют более 729 долларов США и не включают кредит для приложения Global Entry (100 долларов США) или TSA PreCheck (85 долларов США) (каждые четыре года).

4. Вам предстоит крупная покупка?

Если вы планируете взять на себя большие расходы, например, на крупный прибор или стоимость медицинской процедуры, может быть хорошей идеей положить этот платеж на карту, которая предлагает беспроцентные покупки на срок от шести до 18 месяцев. Эти карты позволяют вам погасить задолженность с течением времени без уплаты процентов — просто убедитесь, что вы полностью погасили свой баланс к концу начального периода.

Эти карты позволяют вам погасить задолженность с течением времени без уплаты процентов — просто убедитесь, что вы полностью погасили свой баланс к концу начального периода.

Одним из способов оплаты крупной покупки является кредитная карта Capital One Quicksilver Cash Rewards. Эта карта предлагает 0 % начальной годовой процентной ставки в течение первых 15 месяцев на покупки (затем 19 месяцев).0,24% — 29,24% переменной годовых). Кроме того, вы зарабатываете 1,5% кэшбэка с каждой покупки.

5. Обращались ли Вы за картой за последние шесть месяцев?

Если вы слишком часто подаете заявку на получение кредитной карты, эмитенты карт могут воспринять это как красный флаг и потенциальный признак того, что вы, возможно, не являетесь ответственным держателем карты. Однако, если вы хотите найти лучшие предложения по кредитным картам, рассмотрите формы предварительной квалификации.

Большинство эмитентов карт предлагают предварительную квалификацию, которая позволяет вам проверить свои шансы на квалификацию без ущерба для вашего кредитного рейтинга.

Поскольку эти карты предоставляют беспроцентные периоды — часто от 12 до 21 месяца — они могут помочь вам сэкономить значительную сумму на процентных платежах, пока вы платите остаток.

Поскольку эти карты предоставляют беспроцентные периоды — часто от 12 до 21 месяца — они могут помочь вам сэкономить значительную сумму на процентных платежах, пока вы платите остаток.