Может ли банк забрать единственное жилье за долги по кредиту: Могут ли забрать долю в квартире за долги по кредиту — Оренбург

Содержание

Единственное жилье теперь могут забрать за долги? Изменения в законе 2021 ✅ ЮГ «Делу время»

Вопросы о том, могут ли забрать единственное жилье при наличии денежных задолженностей, всегда волновали граждан. Однако до последнего времени беспокоиться было не о чем. Все изменилось в апреле 2021 года.

Процедура принудительного взыскания долгов с граждан в нашей стране регулируется нормами гражданско-процессуального законодательства. До недавнего времени жилье человека являлось неотчуждаемой собственностью, не подлежащей изъятию вне зависимости от величины задолженности и других факторов.

Однако 26 апреля 2021 года Конституционным судом РФ было вынесено решение, разрешающее отбирать недвижимость у неплательщиков. Теперь власти действительно могут забрать единственное жилье за кредиты, но с определенными оговорками.

Содержание:

- Могут ли забрать единственное жилье за долги по кредитам

- С 26 апреля 2021 года могут забрать единственное жилье

- Как будет отбираться жилье

- Ипотека: могут ли забрать единственное жилье

- За какие долги могут забрать единственное жилье

- Могут ли забрать единственное жилье при банкротстве

- Заключение

Могут ли забрать единственное жилье за долги по кредитам

Конституционный суд Российской Федерации дал судам право на аннулирование имущественного иммунитета, но только в определенных случаях. Банк может забрать единственное жилье за задолженности, если сам должник при этом не останется без пригодной для дальнейшего проживания территории.

Банк может забрать единственное жилье за задолженности, если сам должник при этом не останется без пригодной для дальнейшего проживания территории.

Если гражданин проживает в квартире, приобретенной еще до образования задолженности, иммунитет на отчуждение имущества скорее всего будет сохранен.

Пока сложно сказать, насколько практика принудительного отбора жилья приживется и распространится в нашей стране. Ясно одно — такие серьезные решения, как лишение граждан крыши над головой, будут выноситься на основании анализа группы наиболее важных факторов. Во время изучения дела о неуплате, обязательно будут учитываться следующие аспекты:

- Когда и каким образом было приобретена недвижимость.

- Стоимость и площадь территории.

- Обстоятельства жизни человека.

- «Чистота» сделки по приобретению помещения.

Наличие тех или иных нарушений в процедуре, недобросовестное поведение должника — все это может стать серьезным основанием для принудительного лишения жилища.

С 26 апреля 2021 года могут забрать единственное жилье

Может ли банк забрать единственное жилье за долги? Рассмотрим на конкретном примере. Один должник проживает в однокомнатной квартире площадью 35 кв. м, приобретенной еще до возникновения задолженности. А второй неплательщик приобрел двухкомнатное жилое помещение площадью 75 кв. м уже после появления долга. Очевидно, что денежные средства на покупку недвижимости у второго лица имелись, но они не были направлены на погашение задолженности. Человек недобросовестно отнесся к исполнению взятых на себя денежных обязательств. Велика вероятность, что именно в его отношении будет отменен иммунитет на отбор имущества.

Получается, что иммунитет на собственность действительно может быть аннулирован, но только при наличии веских и подтвержденных обстоятельств. Однако такие нововведения, несомненно, вызовут множество вопросов.

В частности, жилищным законом РФ не были утверждены конкретные нормативы по минимальной площади для удовлетворения потребности человека в жилище. Полномочия по утверждениям данных норм были переданы органам местного самоуправления. Следовательно, стандарты не едины, в разных регионах страны они могут существенно отличаться друг от друга.

Полномочия по утверждениям данных норм были переданы органам местного самоуправления. Следовательно, стандарты не едины, в разных регионах страны они могут существенно отличаться друг от друга.

Оставьте заявку на бесплатную консультацию!

Ваше имя

Телефон

Отправляя форму, я даю своё согласие на обработку персональных данных и подтверждаю факт ознакомления с Политикой конфиденциальности

youtube.com/embed/1TBCGRfxKUs» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>

Как будет отбираться жилье

Сама процедура принудительного лишения человека жилья с целью погашения задолженности еще не была регламентирована на законодательном уровне. Однако велика вероятность, что суд будет действовать исходя из уже существующей практики изъятия различных материальных ценностей и движимого имущества для оплаты долга.

Без крыши над головой человека оставить не смогут. Должнику предоставят некоторое время для поиска альтернативного жилья. При активном содействии суду он сам сможет предложить продать собственное недвижимое имущество, подыскать другой, более дешевый вариант и расплатиться с долгами за счет разницы в цене.

Суд также сможет предпринять более радикальные меры, такие как отказ в предоставлении времени для поиска нового места жительства. Например, когда выяснится факт намеренного сокрытия лицом его имущества с целью невозврата долга и т. п. В таком случае риски неплательщика оказаться на улице в ближайшее время существенно повысятся.

п. В таком случае риски неплательщика оказаться на улице в ближайшее время существенно повысятся.

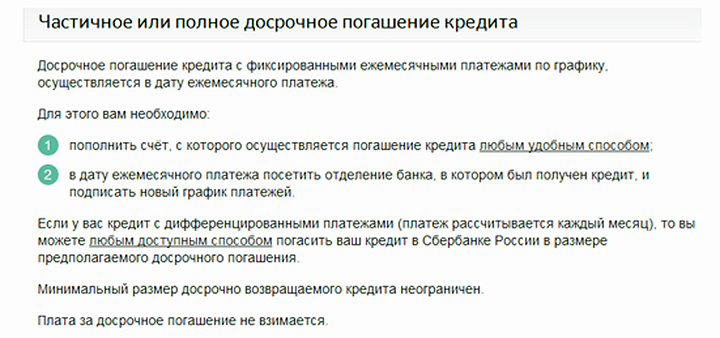

Ипотека: могут ли забрать единственное жилье

Нарушение гражданами ипотечных обязательств встречается все чаще и чаще. В связи с последними изменениями многих интересует, забирают ли единственное жилье за долги в 2021 году, если оно при этом было оформлено в ипотеку.

Если уже 3 месяца и более человек не совершает установленные договором платежи, у банка появляется право на обращение в суд. Далее встает вопрос о реализации ипотечного жилья с целью погашения образовавшейся задолженности. Логика здесь понятна: человек знал о существовании долга и его постоянном росте, но, несмотря на это, решил приобрести недвижимость в ипотеку. Налицо недобросовестное отношение к его денежным обязательствам.

За какие долги могут забрать единственное жилье

В связи с последними изменениями многих граждан волнуют вопросы о том, за какие долги могут забрать единственное жилье. Точный перечень видов задолженностей пока не был утвержден на законодательном уровне. Однако можно предположить, что ориентиром послужит существующая практика по принудительному погашению задолженностей судебными приставами. Изъятие жилья может быть осуществлено при накоплении долгов по ипотечным обязательствам, по ранее оформленным банковским кредитам и т. д.

Точный перечень видов задолженностей пока не был утвержден на законодательном уровне. Однако можно предположить, что ориентиром послужит существующая практика по принудительному погашению задолженностей судебными приставами. Изъятие жилья может быть осуществлено при накоплении долгов по ипотечным обязательствам, по ранее оформленным банковским кредитам и т. д.

Однако заранее паниковать не стоит. Решение о принудительном лишении человека места жительства будет приниматься лишь в тех случаях, когда для этого действительно имеются все основания. Уже сейчас одним из них называют «жизнь в роскоши». Если суд установит, что жилая площадь существенно превышает всевозможные стандарты, может быть принято решение о принудительной продаже.

Могут ли забрать единственное жилье при банкротстве

Если задолженность увеличивается, у человека наверняка возникнут страхи за место своего проживания. Многие считают, что если жилье является единственным, отнять его не смогут, однако это вовсе не так. Главным критерием здесь будет являться недобросовестное отношение должника к финансовым обязательствам и отсутствие регулярных платежей с его стороны. При этом процедура банкротства может помочь защитить жилье и избавиться от всех имеющихся задолженностей.

Главным критерием здесь будет являться недобросовестное отношение должника к финансовым обязательствам и отсутствие регулярных платежей с его стороны. При этом процедура банкротства может помочь защитить жилье и избавиться от всех имеющихся задолженностей.

Оптимальных схем защиты единственного жилья должника не существует. Специалисты компании «Делу время» используют индивидуальный подход к каждому клиенту и находят решение, которое поможет конкретно в вашем случае.

Заключение

Вопреки многочисленным слухам и опасениям, единственное жилье будут отнимать за долги далеко не в каждом случае. Иммунитет на собственность сохраняется. Речь идет о ситуациях, связанных с недобросовестным поведением должника.

Если вы озабочены сохранением своей собственности при наличии долгов, обращайтесь к специалистам ЮГ «Делу Время». Мы поможем законно списать долги и сохранить жилье без лишней траты времени и нервов.

Бесплатная консультация ни к чему не обязывает

Вы получите правовой анализ именно Вашей ситуации и поймете сможете ли списать долг через банкротство

Ваше имя

Телефон

Отправляя форму, я даю своё согласие на обработку персональных данных и подтверждаю факт ознакомления с Политикой конфиденциальности

По каким причинам собственник может лишиться квартиры

- Просрочки по ипотеке

- Невыплаченные долги

- Незаконная перепланировка

- Нарушения при строительстве дома

- Неправильное оформление договора купли-продажи

- Нарушение закона при предыдущей продаже

- Нецелевое использование и ненадлежащее содержание квартиры

Чтобы приобретение собственной квартиры не стало разочарованием, важно знать, в каких случаях права собственности могут быть оспорены

В каких случаях собственник может лишиться своей квартиры? Могут ли отобрать единственное жилье? Почему важно мнение бывших супругов? Разбираемся в нюансах, которые важно учесть при покупке квартиры, чтобы ее не лишиться.

Законодательство предусматривает несколько причин, по которым собственник может лишиться своей недвижимости.

Просрочки по ипотеке

Квартира может стать залогом при оформлении ипотеки или крупного кредита на другие цели, например, на открытие и ведение бизнеса.

В такой ситуации недвижимость служит гарантией того, что заемщик выплатит всю сумму долга банку. Который, в свою очередь, может предложить заемщику самые выгодные условия и низкие проценты по кредиту.

Если заемщик не выплачивает кредит, банк может продать квартиру с торгов, забрать себе сумму долга, а заемщику вернуть оставшиеся средства. Однако такой сценарий не самый выгодный вариант для заемщика:

- на торгах квартиры продаются несколько ниже рыночной цены;

- из суммы, вырученной за продажу, удерживаются штрафы за просрочку.

Впрочем, банк тоже не заинтересован в подобном развитии событий. Если в силу каких-то обстоятельств, например, потери работы или проблем со здоровьем, возникают сложности с внесением платежей по ипотеке, лучше обратиться в свой банк.

Возможно, совместными усилиями кредитора и клиента удастся найти решение с наименьшими потерями для обеих сторон. Еще один вариант – поискать возможности рефинансирования ипотеки на более выгодных условиях.

Рефинансируйте ипотеку с Совкомбанком по сниженной ставке – от 5,74%. Объедините ипотечные и прочие кредиты другого банка в один кредит в Совкомбанке и платите меньше. Рассчитайте на нашем калькуляторе комфортный для вас платеж.

Рассчитать ипотеку

Какая просрочка по ипотеке может стать основанием для изъятия квартиры? Задолженность должна быть значительной и соразмерной стоимости заложенного имущества.

Как показывает практика, в зоне риска – просрочка более трех месяцев и сумма неисполненного обязательства более 5% от стоимости заложенного имущества. Обратите внимание, речь идет о стоимости, а не о сумме кредита.

Невыплаченные долги

Квартире необязательно находиться в залоге – собственник может ее лишиться, если накопит большие долги. В первую очередь за жилищно-коммунальные услуги. При этом сумма долга должна быть достаточно большой, сопоставимой со стоимостью недвижимости.

В первую очередь за жилищно-коммунальные услуги. При этом сумма долга должна быть достаточно большой, сопоставимой со стоимостью недвижимости.

Забрать квартиру за долги могут только судебные приставы и только по решению суда. Механизм таков – квартиру продают с торгов. Из полученной суммы закрывают долги прежнего владельца, ему передают оставшиеся средства (за вычетом судебных расходов).

Это касается квартиры, которая не является единственным жильем собственника. Хотя в случае больших долгов ограничения могут коснуться и единственного жилья – его могут арестовать. Таким образом, должник сможет в ней жить, но продать, сдать в аренду, оформить дарение не сможет.

Незаконная перепланировка

Владелец квартиры, расположенной в многоквартирном доме, не имеет права самовольно сносить стены и возводить новые. Такая перепланировка может привести к повреждениям всего дома и потому недопустима.

Если очень хочется изменить расположение комнат, это возможно. Но важно соблюсти процедуру – подготовьте проект и согласуйте его. Сделайте это до начала работ. Тогда перепланировка будет законна и после окончания ремонта собственник сможет получить техпаспорт на новую конфигурацию квартиры.

Но важно соблюсти процедуру – подготовьте проект и согласуйте его. Сделайте это до начала работ. Тогда перепланировка будет законна и после окончания ремонта собственник сможет получить техпаспорт на новую конфигурацию квартиры.

Есть некоторые ограничения, которые необходимо учитывать при проведении работ. В частности, нельзя сносить несущие стены, менять расположение помещений таким образом, чтобы мокрые зоны (к ним относятся ванные, туалеты, душевые, кухни – одним словом, помещения, где есть системы водоснабжения и водоотведения) располагались, например, над спальней или гостиной.

Если же выяснится, что работы проведены, но не узаконены, собственника обяжут вернуть квартиру в первоначальный вид. Если он этого не сделает, суд может постановить изъять недвижимость.

Квартиру продадут с торгов, вырученные средства – за вычетом затрат на приведение квартиры в первоначальный вид и судебные расходы – передадут теперь уже бывшему владельцу.

Ремонт квартиры, даже без перепланировки, – это всегда удар по семейному бюджету. Карта рассрочки «Халва» от Совкомбанка позволит привести квартиру в порядок, оплачивайте расходы в комфортном режиме.

Карта рассрочки «Халва» от Совкомбанка позволит привести квартиру в порядок, оплачивайте расходы в комфортном режиме.

Затраты на стройматериалы при ремонте всегда довольно значительны. Но есть отличный способ снизить нагрузку на свой кошелек. С картой «Халва» вы можете приобретать любые товары в магазинах для ремонта – партнерах Халвы – в беспроцентную рассрочку на срок до 10 месяцев. Кроме того, с Халвой вы сможете взять потребительский кредит на любые нужды.

Нарушение при строительстве дома

Из квартиры могут выселить, если будет выявлено нецелевое использование участка земли.

Например, застройщик возвел многоквартирный дом на землях, предназначенных для индивидуального жилого строительства. В таком случае жильцов, даже если они честно купили квартиру на кровно заработанные и не подозревали о нарушениях, могут выселить судебные приставы.

Иногда при обнаружении подобных ситуаций местные власти пытаются решить дело миром и легализовать строительство, но это не всегда возможно. Поэтому важно проверять застройщика и объект недвижимости перед оформлением покупки.

Поэтому важно проверять застройщика и объект недвижимости перед оформлением покупки.

Нарушения при строительстве дома – одно из возможных оснований для выселения собственников

Неправильное оформление договора купли-продажи

Вы оформили покупку квартиры, живете в ней и добросовестно оплачиваете «коммуналку», а также своевременно вносите платежи по кредитам. Но вас все равно могут выселить из квартиры, если сделку по покупке признают недействительной. Оснований может быть несколько.

- На момент продажи недвижимость была в залоге или арестована за долги.

- Продавец состоял в браке, и его супруг не согласен на продажу. Чтобы застраховать себя от подобной ситуации, при оформлении сделки обязательно требуйте письменное согласие супруга продавца на продажу.

- Владелец развелся, но объект относится к совместно нажитому имуществу. На момент сделки купли-продажи недвижимости раздел имущества не был завершен, и теперь на вашу собственность претендует бывший супруг продавца.

Даже добросовестный покупатель может лишиться собственности, если выяснится, что при проведении сделки не учитывались интересы детей продавца. Например:

- При приватизации квартиры ребенка не включили в число собственников.

- Продавец приобрел жилье с использованием маткапитала, но не выделил детям доли, а это обязательное требование закона.

- Ребенок был в числе собственников, но служба опеки и попечительства не дала разрешения на сделку по продаже квартиры.

Риски при покупке и продаже квартиры

Нарушение закона при предыдущей продаже

Нарушение закона – умышленное или нет – может вкрасться на любом из предыдущих этапов сделки. Если объявится человек, чьи интересы были ущемлены, это может привести к пересмотру всей цепочки смены владельцев. Вот лишь некоторые из подобных ситуаций:

- квартиру продали люди, которые не имели на это право;

- предыдущий собственник купил ее у недобросовестных людей;

- объявились наследники, которые только недавно узнали о том, что имели право на долю в наследстве;

- в процессе приватизации квартиры были допущены нарушения, например, в число собственников не был включен несовершеннолетний ребенок.

Избежать такой ситуации поможет сотрудничество с надежным риэлтором, который знает, как проверить наиболее вероятные риски в каждом случае. Второй способ защитить себя от подобных рисков – титульное страхование имущества.

При покупке квартиры необходима тщательная проверка объекта

Нецелевое использование и ненадлежащее содержание квартиры

Жилое помещение должно использоваться для проживания. Запрещено размещать в квартире промышленное производство или гостиницу.

Обязанность собственника – соблюдать пожарные, санитарно-гигиенические и экологические нормативы. Нарушение их требований может создать угрозу здоровью и имуществу окружающих. К таким случаям относят проживание в квартире большого количества кошек и собак, которых в условиях квартиры невозможно содержать должным образом, или частые шумные вечеринки, досаждающие соседям.

На первом этапе владельца обяжут привести квартиру в порядок. В противном случае квартиру могут забрать. Дальнейшие действия – по уже знакомому сценарию: продажа на торгах и передача собственнику вырученных денег за вычетом расходов на устранение последствий действий недобросовестного собственника.

Дальнейшие действия – по уже знакомому сценарию: продажа на торгах и передача собственнику вырученных денег за вычетом расходов на устранение последствий действий недобросовестного собственника.

Возврат во владение: когда кредитор может забрать вашу собственность?

Кредиторы могут конфисковать вашу собственность, если вы не выплатите обеспеченный долг. Учить больше.

Margaret Reiter, Attorney

Обеспеченный долг — это долг, для которого конкретный объект собственности, называемый обеспечительным интересом или залогом, гарантирует выплату долга. В случае неуплаты долга, обеспеченного личным имуществом, кредитор имеет право забрать заложенное имущество в качестве залога по кредиту. Однако кредитор не может просто войти в ваш дом и занять ваш диван. Кредитор должен иметь постановление суда или разрешение от кого-либо из членов вашей семьи на вход в ваш дом.

Кредиторы, не имеющие обеспечительного интереса в объекте имущества, не могут забрать его без санкции судьи или секретаря суда. (Чтобы узнать больше об имуществе, на которое может быть обращено взыскание, см. «Возвращение во владение: какую собственность могут и не могут забрать кредиторы».)

(Чтобы узнать больше об имуществе, на которое может быть обращено взыскание, см. «Возвращение во владение: какую собственность могут и не могут забрать кредиторы».)

Что представляет собой дефолт?

Если в вашем контракте не указано иное, если вы пропустите хотя бы один платеж, вы не выплатите свой кредит, и в соответствии с большинством соглашений об обеспечении кредитор имеет право забрать товар. Если вы производите платежи, но в остальном не выполняете важное условие соглашения об обеспечении, кредитор также может объявить вас неплатежеспособным и забрать имущество. Иногда кредиторы имеют право объявить обеспеченный долг неисполненным, даже если вы все выплатили. Это может произойти в любом из следующих случаев:

- Вы продаете залог.

- Залог уничтожен или украден, или его стоимость значительно обесценилась.

- Вы допустили истечение срока действия обязательной страховки — некоторые кредиторы требуют, чтобы у вас была страховка на случай ДТП и комплексная страховка автотранспортных средств, или чтобы вы приобрели страхование жизни или инвалидности в кредит.

- Вы стали неплатежеспособным (согласно определению вашего кредитора).

- Вы отказываетесь предоставить кредитору возможность осмотреть предмет залога по его требованию.

- Кредитор считает, что перспективы вашего платежа неопределенны.

Обязательно внимательно прочитайте мелкий шрифт в соглашении о безопасности, чтобы увидеть, что считается значением по умолчанию.

Что происходит, когда вы не выполняете обязательства

Если вы не выполняете обязательства, вот что может произойти, прежде чем кредитор вернет себе залог.

Должен ли кредитор уведомить вас перед возвратом владения?

Должен ли кредитор уведомлять вас перед конфискацией вашей собственности, зависит от того, в каком штате вы живете, и от условий первоначального соглашения с кредитором. Как правило, если в договоре конкретно не указано иное, кредитор должен уведомить вас о досрочном погашении долга и о том, что причитается полная сумма договора. Это предупреждение может дать вам время, чтобы придумать план. Однако во многих контрактах вы отказываетесь от права на получение предварительного уведомления. В некоторых случаях вы можете оспорить эти положения об отказе от прав, но для этого вам, скорее всего, потребуется помощь адвоката.

Однако во многих контрактах вы отказываетесь от права на получение предварительного уведомления. В некоторых случаях вы можете оспорить эти положения об отказе от прав, но для этого вам, скорее всего, потребуется помощь адвоката.

Право исправить дефолт

К счастью для потребителей, многие штаты требуют, чтобы кредиторы уведомляли вас о «праве исправить» дефолт. Если вы хотите воспользоваться «правом на исправление», вы должны сделать это до того, как долг будет ускорен, а имущество будет конфисковано. Вы получаете определенный период времени (обычно несколько недель), чтобы оплатить все пропущенные платежи и любые просроченные платежи, получить необходимую страховку или иным образом исправить ситуацию, вызвавшую дефолт. Вам нужно будет изучить закон своего штата, чтобы узнать, имеете ли вы право на лечение там, где вы живете. (Чтобы узнать, как исследовать право штата, см. область правовых исследований Ноло.)

Всегда ли кредитор будет возвращать имущество?

В некоторых штатах кредиторам запрещено изъятие имущества без предварительного судебного решения. Но даже за пределами этих штатов маловероятно, что кредитор заберет ваше имущество (за исключением, возможно, автомобилей), если только вы не совершили дефолт в прошлом, не пропустили несколько платежей или не готовы сотрудничать, или кредитор не узнал что-то тревожное о вашем финансы.

Но даже за пределами этих штатов маловероятно, что кредитор заберет ваше имущество (за исключением, возможно, автомобилей), если только вы не совершили дефолт в прошлом, не пропустили несколько платежей или не готовы сотрудничать, или кредитор не узнал что-то тревожное о вашем финансы.

Самостоятельный возврат имущества

Вы можете добровольно вернуть залог, но кредитор не обязан его забирать. И он или она, вероятно, не будет, если это стоит намного меньше, чем вы должны. Если вы хотите вернуть имущество, сначала позвоните кредитору — попросите поговорить с кем-нибудь из отдела взыскания долгов — и узнайте, будет ли списан весь ваш долг после возврата залога.

Если кредитор согласен списать весь долг, получить письменное подтверждение. Кроме того, узнайте, будет ли кредитор воздерживаться от сообщения о дефолте в вашем кредитном отчете.

Если весь долг не аннулирован, вероятно, нет особого смысла возвращать предмет, так как вы будете нести ответственность за разницу между тем, за что продан залог, и тем, что вы должны.

Обратитесь к юристу по банкротству

Нужна профессиональная помощь? Начните здесь.

Какой долг учитывается при получении ипотеки?

Раскрытие информации: этот пост содержит партнерские ссылки, что означает, что мы получаем комиссию, если вы нажимаете на ссылку и покупаете что-то, что мы рекомендовали. Пожалуйста, ознакомьтесь с нашей политикой раскрытия информации для получения более подробной информации.

Когда приходит время взять ипотечный кредит, один из советов, который, кажется, дают все, состоит в том, чтобы контролировать свой долг. Но почему это важно? Кроме того, как вы можете определить, где вы находитесь с вашим долгом? Что считается долгом для начала?

Читайте дальше, чтобы узнать больше о том, что считается долгом при подаче заявки на ипотеку.

Что такое отношение долга к доходу (DTI)?

Вместе с вашими сбережениями на первоначальный взнос отношение долга к доходу (DTI) является одним из наиболее важных показателей, используемых ипотечными кредиторами при определении того, сколько вы можете себе позволить. Ваш DTI имеет прямое отношение к ежемесячному платежу, на который вы можете претендовать при получении ипотечного кредита.

Ваш DTI имеет прямое отношение к ежемесячному платежу, на который вы можете претендовать при получении ипотечного кредита.

DTI представляет собой отношение, сравнивающее ежемесячные платежи, которые вы делаете по существующим долгам, с вашим валовым ежемесячным доходом до уплаты налогов. В зависимости от типа кредита, который вы хотите, и ваших квалификационных показателей, существует два типа расчетов, которые часто используются при квалификации ипотечного кредита: внешний DTI и внутренний DTI.

Расчет начального DTI

Начальный DTI или коэффициент расходов на жилье оценивает сумму, которую вы тратите на жилье, по сравнению с вашим общим доходом. Этот расчет используется для некоторых государственных кредитов, если вы можете считаться немного более рискованным.

Например, если вы получаете кредит FHA с баллом FICO ® ниже 620, вы должны иметь коэффициент расходов на жилье не выше 38%. Вот как это рассчитывается:

Front-End DTI = (валовой ежемесячный доход / расходы на жилье) x 100

Расчет внутреннего DTI

Независимо от того, какую ипотеку вы получаете, внутренний DTI рассчитывается. При этом учитываются как ваши взносы, так и возобновляемые долги, и он рассчитывается следующим образом:

При этом учитываются как ваши взносы, так и возобновляемые долги, и он рассчитывается следующим образом:

Внутренний DTI = (общие ежемесячные расходы по долгу / валовой ежемесячный доход) x 100

Пример расчета отношения долга к доходу

Давайте посмотрим как эти формулы работают на практике, рассмотрев краткий пример.

Доход Джона Доу составляет 72 000 долларов США в год до вычета налогов. Его платеж по ипотеке составляет 1400 долларов в месяц. У него также есть платеж за машину в размере 400 долларов в месяц, остатки по кредитной карте с минимальными платежами в размере 300 долларов и ежемесячный платеж по личному кредиту в размере 600 долларов.

Давайте сначала посмотрим на соотношение расходов на жилье Джона. Двумя ключевыми числами в этом расчете являются платеж Джона по ипотеке в размере 1400 долларов и его ежемесячный доход в размере 6000 долларов. Его коэффициент расходов на жилье составляет чуть более 23% (1400 долл. США/6000 долл. США = 0,2333333).

Напоминаем, что внутренний DTI учитывает все долги человека. Если мы добавим все обратно в уравнение, мы получим 45% (2700/6000 долларов = 0,45).

Что считается хорошим соотношением долга к доходу?

Если вы пытаетесь получить ипотечный кредит, вам может быть интересно, что такое хороший DTI. Как правило, лучшее, что можно сделать, чтобы претендовать на максимальное количество возможных вариантов кредита, — это поддерживать DTI на уровне 45% или ниже. При этом точные лимиты будут зависеть от вашей другой квалификации и типа кредита, который вы пытаетесь получить.

Следует отметить, что следующие сценарии основаны на политике Rocket Mortgage®. У других кредиторов могут быть немного другие стандарты.

Коэффициент DTI для обычного кредита

Если вы подаете заявку на получение обычного кредита через Fannie Mae или Freddie Mac, вы можете получить DTI до 50%. По мере того, как вы приближаетесь к верхнему пределу этого диапазона коэффициентов, иногда вам будет легче квалифицироваться, если у вас более низкий коэффициент расходов на жилье на переднем крае.

Еще один фактор, на который Fannie Mae обращает особое внимание, — это использование вашей кредитной карты. Если вы тот, кто выплачивает большую часть или весь свой ежемесячный баланс, считается, что вы имеете более низкий риск заимствования, чем кто-то с идентичной историей, который делает только минимальный платеж по своей кредитной карте.

FHA Loan DTI Ratio

Если вы хотите получить кредит FHA, квалификационные показатели будут различаться в зависимости от вашего балла FICO ® . Если у вас средний балл ниже 620, вам потребуется коэффициент расходов на жилье не выше 38% и не выше 45% с учетом всех ваших других долгов. При получении кредита FHA со средним баллом FICO ® выше 620 ваш DTI может быть немного выше.

В этом случае Федеральное жилищное управление (FHA) принимает во внимание различные факторы, в том числе размер вашего первоначального взноса, размер собственного капитала и ваш кредитный рейтинг, а также другие переменные. Вам никогда не одобрят кредит FHA с DTI выше 57%.

Вам никогда не одобрят кредит FHA с DTI выше 57%.

VA Loan DTI Ratio

Квалифицированные военнослужащие, ветераны и пережившие супруги со средним кредитным рейтингом 620 или выше могут получить кредит с фиксированной процентной ставкой без установленного VA максимального предела DTI. Заемщики кредита VA также могут претендовать на ипотеку с регулируемой ставкой (ARM) с DTI ниже 50%. Это может варьироваться в зависимости от вашего кредитного рейтинга и размера вашего первоначального взноса или суммы капитала.

Если ваш средний балл по кредиту VA выше 580, но ниже 620, вам нужно будет тратить не более 38% вашего валового ежемесячного дохода на выплату по ипотеке и не более 45% на общую выплату долга.

Соотношение DTI крупного займа

Для крупных займов на сумму более 647 200 долларов вам придется поддерживать свой DTI в диапазоне от 38 до 45% в зависимости от того, берете ли вы наличные.

Специалист по ипотечному кредитованию сможет дать вам рекомендации и подобрать наиболее подходящий для вас кредит.

Какие долги включены в соотношение долга к доходам?

Не каждый оплаченный вами счет засчитывается в счет ваших долгов. Как правило, отображаются только предметы, на которые вы получаете кредит или кредитный счет. Самый простой способ подумать об этом — если он появится в вашем кредитном отчете, он может быть включен в ваш DTI.

Вот некоторые пункты, включенные в ваш DTI:

- Ипотека

- Кредит под залог жилья или кредитная линия под залог жилья (HELOC)

- Автокредиты

- Студенческие кредиты

- Персональные кредиты

- Выплаты алиментов

- Супружеские алименты

- Кредитные карты

Такие вещи, как ваши счета за коммунальные услуги, мобильные телефоны и кабельное телевидение, не отображаются в вашем кредитном отчете и не включаются в ваш DTI. Тем не менее, по-прежнему важно оставаться в курсе этих аккаунтов. Они могут появиться в вашем кредитном отчете и повредить вашему счету, если у вас есть просрочка платежа или счет идет на сборы.

Подать заявку онлайн с Rocket Mortgage

Получите одобрение в Rocket Mortgage® — и сделайте все это онлайн. Вы можете получить реальное индивидуальное ипотечное решение, основанное на вашей уникальной финансовой ситуации.

Подать заявку онлайн

Особые соображения по коэффициенту DTI и ипотечному кредиту

Если вы получаете ипотечный кредит, существует несколько типов кредитов, включенных в ваш DTI с использованием фактического ежемесячного платежа по кредиту или суммы платежа. К ним относятся следующие:

- Ипотечный платеж

- Автокредиты

- Персональные кредиты

- Алименты на ребенка

Тем не менее, есть несколько типов кредитов, которые имеют особые правила, когда речь идет о расчете DTI.

Студенческие ссуды с отсрочкой или отказом

Существует множество факторов, влияющих на то, как студенческие ссуды включаются в расчет DTI. Расчет зависит не только от типа кредита, который вы получаете, но и от того, находится ли кредит в погашении или в периоде отсрочки или воздержания.

Расчет зависит не только от типа кредита, который вы получаете, но и от того, находится ли кредит в погашении или в периоде отсрочки или воздержания.

Когда кредит находится на отсрочке или воздержании, применяются следующие правила.

Если вы получаете обычный кредит через Fannie Mae или крупный кредит в другом месте, мы сначала смотрим на фактический платеж в кредитном отчете. Если платеж не указан в кредитном отчете или платеж указан как нулевой, мы квалифицируем вас на основании того, что вы платите 1% от остатка в месяц.

Если эта сумма слишком высока для квалификации, мы также можем квалифицировать вас, используя официальный платеж, указанный в вашей выписке. Оплата не может быть оценена.

Если ссуда получена от Freddie Mac, они используют фактический платеж в кредитном отчете или определяют вас на основе 0,5% непогашенного остатка. Если он не отображается в вашем кредите и вы не соответствуете требованиям с 0,5% от непогашенного остатка, мы также можем использовать официальный платеж из выписки.

Для кредитов USDA платеж основан на 1% непогашенного остатка кредита или $10 в месяц, или в зависимости от того, что больше.

Для кредитов FHA платеж является самым большим: 10 долларов США, 1% от непогашенного остатка кредита в месяц или фактический платеж, указанный в вашем кредитном отчете.

VA делает это легко, потому что их политика одинакова, независимо от того, находится ли ваша ссуда в отсрочке, отсрочке или погашении. Сумма, включенная в ваш DTI, представляет собой большее из двух значений: платеж, указанный в вашем кредитном отчете, или 5% непогашенного остатка по кредиту, деленное на 12. 60 000 долл. США × 0,05 = 3 000 долл. США/12 = 250 долл. США).

Если ваш кредит находится в отсрочке или досрочном погашении, и выплата не должна начаться в течение 12 месяцев после закрытия, VA не учитывает это в вашем DTI.

Студенческие кредиты в процессе погашения

Теперь, когда мы рассмотрели, что произойдет, если ваш кредит находится в отсрочке или досрочном погашении, что происходит, когда вы фактически выплачиваете свой кредит? В этом случае будут применяться следующие рекомендации.

Если вы получаете обычный кредит через Fannie Mae, они сначала используют фактический платеж в кредитном отчете. Если платеж не указан, используется 1% от существующего баланса.

Если это слишком много для квалификации, мы можем использовать фактический платеж, указанный в вашей выписке, включая все платежи из плана погашения на основе дохода. Это включает в себя платежи в размере 0 долларов США, если у вас есть документация от вашего кредитного специалиста, подтверждающая одобрение плана до закрытия.

Для больших кредитов в первую очередь используется отчет о фактических платежах по кредиту. Если платеж не указан, используется 1% от непогашенного остатка. Если это слишком много для квалификации, они могут использовать фактический платеж, если он не равен 0 долларов США.

Если это обычный кредит через Freddie Mac, а платеж в кредитном отчете или выписке по студенческим кредитам имеет любое ненулевое число, можно использовать сумму из отчета или выписки. Если платеж по кредитному отчету составляет 0 долларов, они используют 0,5% от непогашенного остатка.

Если платеж по кредитному отчету составляет 0 долларов, они используют 0,5% от непогашенного остатка.

Для кредитов FHA или USDA вы имеете право на большее из следующего:

- Фактический платеж в кредитном отчете

- 1% от существующего остатка

- 10 долларов

Если вы можете предъявить документацию, в которой говорится, что выписка с платежной информацией погасит весь баланс без увеличения вашего платежа, это также можно использовать для получения кредитов FHA и кредитов USDA.

Правила VA такие же, как если бы кредит был отсроченным или отсроченным.

Алименты

Когда дело доходит до алиментов, существуют разные правила, которые применяются в зависимости от того, кто инвестировал в вашу ипотеку.

Если вы получаете обычный кредит, кредит FHA или кредит VA, алименты могут быть вычтены из вашего дохода, а не включены в ваши долги. Это может помочь вам получить квалификацию более легко.

В случае ссуды USDA или крупной ссуды существующие или согласованные платежи по алиментам считаются долгом, включенным в ваш DTI.

Кредитные карты

Когда вы имеете право на получение ипотечного кредита, вы делаете это на основе ежемесячных платежей по долгу, которые вы должны вносить. Исходя из этого, вы квалифицированы не на основе полной суммы ваших ежемесячных остатков по кредитной карте, а скорее на общей сумме минимальных платежей по счетам вашей кредитной карты.

Конечно, вы хотите ежемесячно выплачивать как можно большую часть (если не всю) баланса вашей кредитной карты, потому что вы уменьшите сумму процентов, которые вы платите, или даже вообще избежите их. Это также лучше для вашего кредитного рейтинга, потому что вы будете поддерживать минимальное использование кредита.

Практический результат

Ипотечные кредиторы учитывают ваш существующий долг и DTI при определении вашего права на получение ипотечного кредита, поэтому важно понимать, как долг учитывается в вашей ипотеке. Вы готовы подать заявку? Узнайте больше о том, как получить ипотечный кредит, чтобы упростить процесс подачи заявки на ипотечный кредит.