Особенности рефинансирования потребительских кредитов. Перекредитование и рефинансирование в чем разница

Рефинансирование потребительских кредитов

Кредитование — важная и неотъемлемая часть жизни современного человека. Заем средств у банка выступает как быстрое и удобное решение собственных финансовых проблем, однако влечет за собой необходимость регулярной выплаты ежемесячных платежей, соблюдения сроков и условий кредитного договора. Взятый кредит часто не удовлетворяет пользователя условиями. В этой ситуации имеет обратить свое внимание на такую возможность, как рефинансирование потребительских кредитов.

Особенности перекредитования

Рефинансирование кредита означает получение нового займа на погашение уже взятого, при этом новый кредит выступает для заемщика более выгодным.

Рефинансирование или иными словами перекредитование в отношении потребительских кредитов выступает как целевой займ, целью которого выступает погашение ранее взятого займа. В условия перекредитования в этом случае прописывают, что средства идут на погашение конкретного потребительского кредита.

Смысл подобной процедуры заключается в изменениях условий погашения:

- уменьшение процентной ставки;

- снижение ежемесячного платежа;

- изменение сроков выплаты займа.

Рефинансировать взятый кредит имеет смысл при получении меньшей процентной ставки, так как это влечет за собой или уменьшение размера платежей, или при сохранении прежних объемов ежемесячных погашений сокращение срока выплат. Оба варианта являются выгодными для пользователей кредитными услугами, так как ведут к значительной экономии денежных средств.

В чем отличие от реструктуризации кредита

Кроме понятия «перекредитования» на современном банковском языке часто используется термин «реструктуризация». Для понимания комплексной ситуации необходимо дать его толкование.

Под реструктуризацией понимается также пересмотр условий полученного ранее кредита, однако в этом случае пересмотр ведется в рамках одной банковской организации. Таким образом, реструктуризовать кредит можно в том банке, где он получен, а рефинансировать – в другом учреждении.

Реструктуризация взятого займа связана с трудностями по выплате со стороны заемщика. При своевременном обращении в кредитную организацию с просьбой об изменении условий договора банк может пойти на встречу, так как заинтересован в погашении взятых средств.

Реструктурировать займ можно двумя способами:

- Пролонгировать срок выплат, что приведет к уменьшению ежемесячного платежа;

- Снизить процентную ставку, что также отразится на сумме ежемесячных выплат. Этот способ на практике применяется редко.

При необходимости изменений условий взятого кредита эксперты рекомендуют начинать поиски возможных вариантов с того банка, где взят займ. Реструктурировать кредит по ряду причин проще и менее затратно, чем проводить рефинансирование потребительского кредита через сторонний банк.

Кто и как может получить рефинансирование

Требования к заемщику совпадают с теми, которые предъявляются при первичном взятии займа. Кто может обратиться за рефинансированием:

- занятый гражданин с подтвержденным уровнем дохода;

- соответствующий возрастному цензу;

- не имеющий проблем в кредитной истории.

Если гражданин обращается в банк с целью перекредитовать полученный потребительский кредит, но имеет по нему просрочки и даже начисленные пени, то возможность получения рефинансирования стремится к нулю. Банки заинтересованы в привлечении платежеспособных и ответственных клиентов, что подтверждается их хорошей кредитной историей.

Выгодно ли рефинансирование потребительского кредита

Прежде чем принять решение о перекредитовании потребительского кредита, необходимо просчитать выгоду от данного шага. Следует принимать во внимание следующие моменты:

- рефинансировать мелкие займы бессмысленно, выгода будет практически незаметна;

- крупные потребительские кредиты выгодно перекредитовывать до момента выплаты 60-70% от общей суммы долга, так как далее будет преимущественно выплачиваться тело кредита, а не проценты по нему и снижение процентов по потребительскому кредиту не окажет значительного влияния на размер суммы выплат;

- заметное уменьшение ежемесячной финансовой нагрузки произойдет при понижении ставки не менее, чем на 3%;

- важно учитывать возможные штрафы со стороны первого банка при полном досрочном погашении займа;

- если кредит был обеспечен залогом и при перекредитовании этот пункт сохраняется, то передача залога от банка к банку займет некоторое время, в течение которого будет действовать повышенная процентная ставка.

Минимизируем долг перед банком

Рефинансировать свои долги выгодно в ситуации, когда имеются несколько относительно небольших потребительских кредитов, взятых в различных банках. Помимо понятных переплат по процентам неудобство в данном случае заключается в возникающей путанице в суммах и сроках выплат по каждому из них.

Процесс перекредитования позволяет объединить несколько договоров сразу. В этом случае определенное число взятых займов (до 5) объединяются в один с единой процентной ставкой и сроками выплат. Подобное действие имеет смысл и выгоду для заемщика.

Когда следует обращаться за процедурой перекредитования

Рефинансирование потребительских кредитов:

- без подтверждения дохода,

- с плохой кредитной историей,

- с просрочкой

с большой долей вероятности будет невозможно. Банк не заинтересован погашать долг гражданина в иной организации без гарантий получения тех средств, которые он направит на это действие. Если кредитная организация и пойдет на такой рискованный шаг, то ожидать от нее предоставления низких процентных ставок не следует. А это означает, что исключается главное преимущество перекредитования – получение выгоды.

Обращаться за подобной услугой необходимо при возможности подтвердить доход и хорошую репутацию в качестве заемщика. Именно в этом случае рефинансирование будет выгодным и верным шагом в процессе погашения займа.

Процесс оформления кредита на рефинансирование

Рассмотрим план действий по перекредитованию потребительского кредита:

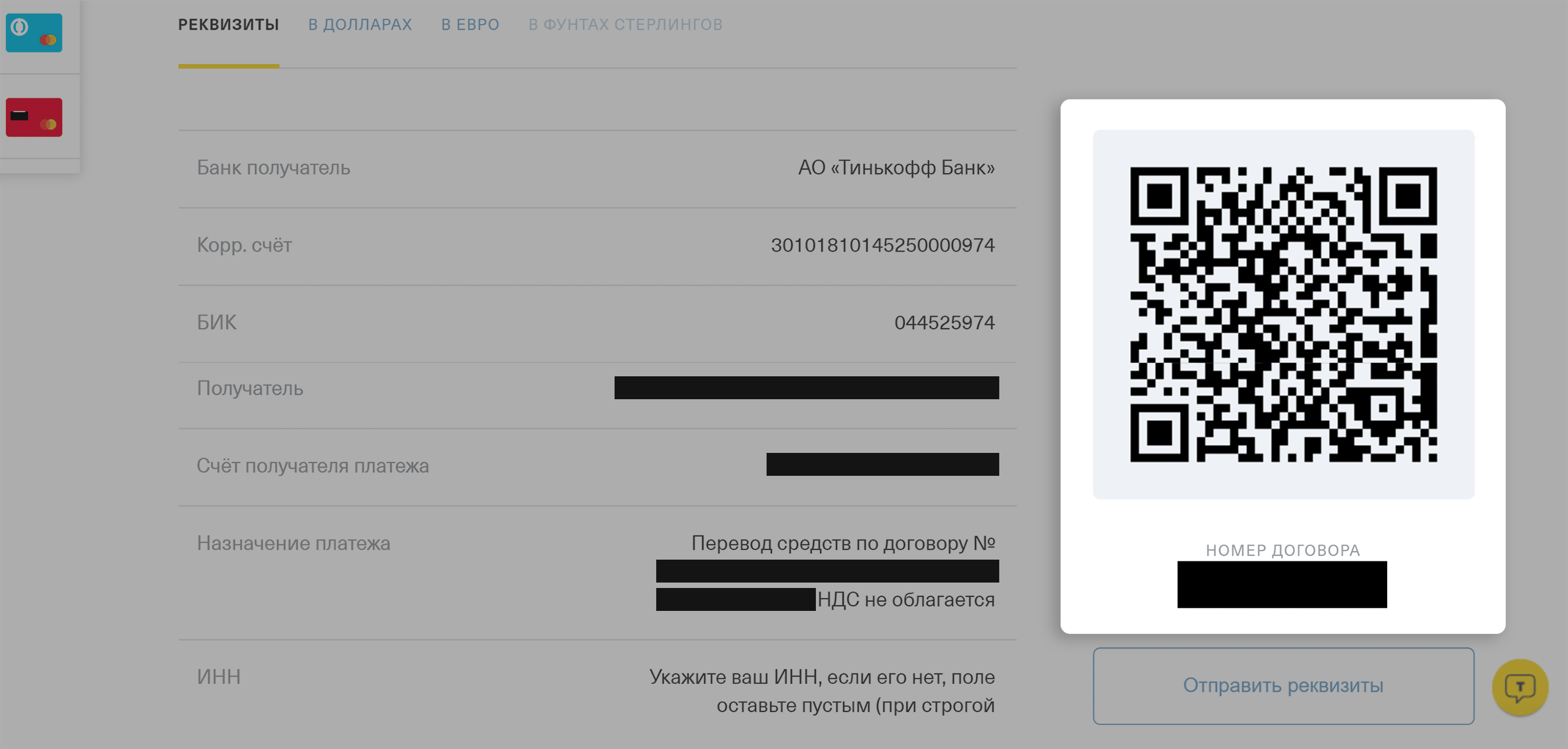

- В выбранном банке, предоставляющему услуги по рефинансированию займов, оставить заявку о желании участия в программе. В заявке указывается желаемая сумма кредита, данные о текущем кредитном договоре в другом банке. Также прикладываются документы, подтверждающие платежеспособность (справка о доходах, имуществе для залога и др.).

- Банк рассматривает заявку и принимает решение о ее одобрении или отклонении;

- Далее необходимо нанести визит в банк, в котором открыт первоначальный кредит, и выяснить ряд моментов:

- нет ли запрета или штрафа за досрочную выплату;

- согласен ли банк на рефинансирование кредита.

При положительных решениях по всем вопросам во второй банковской организации подписывается новый договор. Согласно договору займ перечисляется в первый банк, как правило, безналичным путем. Также и иные организационные вопросы с закрытием первого кредита решаются менеджерами банковских организаций.Рефинансирование позволяет взять в долг сумму, превышающую долг по кредиту. В этом случае разница будет передана заемщику на руки.

Тенденция к снижению процентных ставок на рынке кредитования в последний год ведет к разработке и внедрению ведущими банками программ рефинансирования. Обращаясь к использованию данной возможности важно взвесить плюсы и минусы, так как в противном случае велика вероятность не только не приобрести выгоды, но и потерять еще большую сумму.

banknash.ru

рефинансирование и перекредитование в чем разница

За последнее время число граждан взявших три и более кредита на душу населения выросло в 3,5 раза и продолжает расти. Нередко возникает ситуация, когда собственные средства не позволяют погасить долги, тогда на помощь приходит перекредитование, или по другому — рефинансирование. Давайте разберемся, есть ли разница между этими терминами.

Перекредитование — частный случай рефинансирования

Со стороны банка рефинансирование используют для привлечения дешевых краткосрочных кредитов, чтобы обеспечить по нормативам выданные кредиты, вместо неожиданно “выбывших” депозитных средств, а для физических лиц используют термин перекредитование, где за счет выдачи нового кредита погашают предыдущий, частично или полностью. Разницы между этими понятиями для физического лица — нет.

Перекредитование становится необходимым в случае серьезного изменения условий, таких как падение процентных ставок по кредитам и существенное снижение платежных возможностей заемщика. Кредитование на более долгий срок может уменьшить регулярные выплаты. Рефинансирование целесообразно только если;

- новый кредит с меньшей процентной ставкой;

- остаток долга значительно превышает погашенную часть;

- стоимость досрочного погашения “старого” кредита и обслуживание вновь полученного меньше выгоды от снижения процентной ставки.

В быту часто встречаются ситуации, когда человек, взявший кредит, по каким-то причинам не имеет возможности погасить вовремя очередной платеж, а потом еще и следующий. Например, по кредитной карте проценты на сумму начисляются только после истечения определенного срока, зато потом долг нарастает

по прогрессивной шкале очень быстро. Такая же ситуация может возникнуть и с обычным кредитом и может коснуться тех, кто занимается бизнесом и имеет кредитные долги.

Если нет погашения, банк начинает донимать звонками и угрозами. Чтобы избежать вынужденных и крайне невыгодных срочных продаж ценного имущества — квартиры или машины, приходится оформлять перекредитование.

Не следует забывать о серьезности такого шага. Внимательно просчитайте последствия. Будьте осторожны: перекредитование может легко обернуться новыми убытками и лишними хлопотами. В любом случае, прибегать к рефинансированию нужно только если выгода очевидна — нескольких кредитов объединяются в один с меньшей процентной ставкой и меньшими выплатами. Кроме того, средства от нового кредита нельзя использовать ни на что другое, кроме погашения старых долгов.

Что нужно помнить оформляя перекредитование

Причина, по которой Вы решили прибегнуть к такой крайней мере как перекредитование, не так уж и важна, главное — не впадать в отчаяние и не терять головы. Нужно дотошно изучить тарифы, условия открытия и обслуживания рефинансирования. Не доверяйте словам менеджера — читайте договор от корки до корки, уделяя особое внимание пунктам с мелким шрифтом и сноскам в конец текста. Подробно выясните, какие комиссии и страховки включены в условия договора, нет ли двусмысленных формулировок. Если есть возможность, пригласите грамотного юриста, чтобы он прочитал договор с Вами вместе. Помните, Ваша цель — избавиться от долгов, не наплодить новых.

Similar articles:

перекредитование ипотеки под меньший процент в 2018 году

Как и где сделать перекредитование ипотеки под меньший процент

Выгодно ли перекредитование потребительского кредита

Что такое перекредитование потребительского кредита?

Перекредитование ипотеки в Сбербанке

tradefinances.ru

В чем разница между рефинансированием и реструктуризацией кредита?

Добрый день, Альберт! Посмотрим, в чем разница между рефинансированием кредита и его реструктуризацией.

Рефинансирование кредита и реструктуризация займа

Нестабильная экономическая ситуация в России оказывает сильное влияние на банковский сектор и потребителей банковских продуктов. Ни один наемный работник или частная компания не может гарантировать себя от увольнения/сокращения или банкротства. А если на руках человека есть действующий кредит? Что делать при болезни, сокращении или увольнении с работы?

Важно! Когда ежемесячные взносы становятся неподъемным грузом, выход из ситуации - рефинансирование или реструктуризация кредита.

Рассмотрим два банковских продукта, чтобы понять, в чем разница между рефинансированием кредита и его реструктуризацией.

Реструктуризация кредита

Программы реструктуризации обрели популярность, когда начался мировой экономический кризис и резко выросли просрочки граждан по кредитам. Программы разных банков могли сохранять действующую ставку и увеличивать её. Если гражданин терял работу по сокращению (должна была быть запись в тр. книжке) или у него снижалась зарплата (доказательство - справка 2-НДФЛ), финансовая организация сохраняла прежнюю процентную ставку. В прочих случаях, ставка увеличивалась на несколько пунктов.

Под реструктуризацией подразумевается старый договор с новым платежным графиком. Клиенты прибегают к ней при возникновении мелких, относительно конечно, финансовых проблем.

Допустим, заемщик заболел и ему требуется немедленное лечение. Однако на лечение потребуются деньги. Поэтому клиент может попросить кредитные каникулы. Второй вариант – заемщику снизили зарплату. Тогда он может попросить банк продлить продолжительность ссуды. Увеличится общая переплата, но сократятся ежемесячные взносы.

Отметим, что реструктуризацию можно осуществить только в первичном банке-кредиторе.

Если требуется быстро выяснить условия рефинансирования или реструктуризации кредита в банках города, получите их при помощи спецсервиса. Достаточно послать одну онлайн-заявку:

Рефинансирование кредита

При более серьезных проблемах заемщик может прибегнуть к рефинансированию кредита. Его можно осуществить и в первичном банке-кредиторе, и в других финансовых организациях.

При рефинансировании меняется не только платежный график, но и кредитное соглашение. Процедура позволяет снизить финансовую нагрузку на семейный бюджет. Имеет смысл проводить рефинансирование, если разница в процентной ставке составляет 2 пункта и еще не пройдена половина пути. Т.е. если оформлена ипотека на 10 лет, то польза от её рефинансирования будет, если заемщик решил начать процедуру до истечения 5 лет.

Итак, рефинансирование и реструктуризация, в чем же разница?

Это разные услуги. Рефинансирование ничего общего с реструктуризацией кредита не имеет. Оно подразумевает погашение (полное, частичное) займа за счет получения в банке («своем», «чужом») нового кредита.

При реструктуризации новый кредит не выдается!

infapronet.ru

Рефинансирование и реструктуризация в чем разница

Рефинансирование или реструктуризация: что выбрать?

Модные финансовые термины «реструктуризация » и «рефинансирование » могут завести в тупик любого человека, работа которого не крутится вокруг банковского сектора. При этом многие понимают, что это какие-то манипуляции, которые помогают в обслуживании долга. Что означают эти понятия, а также в чём их разница, читайте ниже. Вариант с рефинансированием займа позволяет получить новый кредит в другом банке, целью которого будет погашение текущего долга.

Реструктуризация кредита: чем опасна лояльность банков

Реструктуризация банковских кредитов, которая долгое время была добровольным мероприятием и которую поддержало лишь 19 банков (подписавшихся под соответствующим меморандумом), может стать обязательной в Украине для всех валютных ипотек. Как сообщила недавно министр финансов Наталия Яресько, правительство уже отработало соответствующий законопроект, который вскоре может быть внесен в Верховную Раду.

Рефинансирование: совсем не страшно

Что такое рефинансирование?

Какие виды кредитов можно рефинансировать? Как выбрать подходящую программу рефинансирования?

Обо всём этом корреспондент портала Занимаем.ру беседует с Дмитрием Гурьевым, к.ю.н, руководителем Департамента правового обеспечения деятельности ДО «Золотая Орда». Занимаем.ру: Дмитрий Иванович, должна ли пугать заемщиков такая услуга банков, как рефинансирование кредита ? Что такое рефинансирование? Как и в каких случаях оно работает?

Дмитрий Гурьев: Рефинансирование (от латинского «re»- повтор, финансирование – деятельность по предоставлению финансов) означает оформление нового кредита, которым погашается старый кредит, а новый кредит оплачивается, согласно графику платежа.

Рефинансирование и реструктуризация в чем разница

Для рефинансирования кредита потребуется заключение нового договора, по которому клиент получает «свежий» заем и его средствами погашает старый. Реструктуризация не предусматривает заключения нового договора: кредитор меняет условия уже действующего, кстати, не всегда в пользу заемщика. Рефинансировать кредит можно как в том банке, где он был взят, так и в другой финансовой организации.

Для юридических лиц Все виды кредитования юридических лиц всех форм собственности, государственные субсидии, банковские гарантии, оценка и страхование. Кредитование – очень хороший финансовый инструмент в случае, если вы подходите к этому вопросу грамотно и профессионально. Любой кредит, который Вы собираетесь взять должен быть, прежде всего, недорогим, комфортным по платежам и выгодным по условиям.

Рефинансирование» ипотеки – это фактически субсидирование банков

Помощь проблемным ипотечным заёмщикам с единственным жильём в залоге – это, безусловно, благое дело государства.

Однако в предложенной Нацбанком схеме рефинансирования ипотеки главными получателями субсидий от государства будут десять коммерческих банков На минувшей неделе было объявлено о выделении 130 млрд тенге из средств Нацбанка для решения проблем ипотечных заемщиков.

Оформляя кредит в одном банке, через некоторое время можно столкнуться с более выгодными условиями кредитования в другой банковской организации, что, естественно, сопровождается внутренним расстройством и желанием поскорее переоформить кредит на лучших условиях. В быту подобный переход называют «перекредитованием», но на официальном языке его принято называть «рефинансированием».

В материале речь пойдет о том, выгодно ли переходить из банка в банк и о том, что необходимо знать, совершая подобные переходы.

Рефинансирование кредита (перекредитование) – получение в банке нового займа на более выгодных условиях для полного или частичного погашения предыдущего.

Рефинансирование может происходить как в прежнем банке-кредиторе, так и в каком-либо другом. Следует отметить, что далеко не все банки рефинансируют свои собственные кредиты. Программы перекредитования ипотечных займов.

полученных в других банках, предлагают, например, Сбербанк и ВТБ 24.

Рефинансирование — перекредитование потребительских кредитов, автокредитов

Бывает двух видов: принудительное и добровольное. Первый вариант встречается редко, в этом случае заемщик просто вынужден оформлять отношения с новым кредитором.

У заемщика есть выбор: оставить все как есть или перекредитоваться на более выгодных условиях. Второй вариант встречается очень часто. Вызван обычно желанием сменить банк или условия кредитного договора.

Для того чтобы переоформить кредит в новом банке придется собирать все документы заново.

obpotrebnadzor.ru

Кредитование — важная и неотъемлемая часть жизни современного человека. Заем средств у банка выступает как быстрое и удобное решение собственных финансовых проблем, однако влечет за собой необходимость регулярной выплаты ежемесячных платежей, соблюдения сроков и условий кредитного договора. Взятый кредит часто не удовлетворяет пользователя условиями. В этой ситуации имеет обратить свое внимание на такую возможность, как рефинансирование потребительских кредитов.

Кредитование — важная и неотъемлемая часть жизни современного человека. Заем средств у банка выступает как быстрое и удобное решение собственных финансовых проблем, однако влечет за собой необходимость регулярной выплаты ежемесячных платежей, соблюдения сроков и условий кредитного договора. Взятый кредит часто не удовлетворяет пользователя условиями. В этой ситуации имеет обратить свое внимание на такую возможность, как рефинансирование потребительских кредитов.