Что лучше – обычная кредитка или овердрафт по зарплатной карте. Овердрафт на кредитной карте

Что такое банковская дебетовая карта с овердрафтом

25 сентября 2017

190

Автор:

Светлана Юрина

Например, если при расчете на кассе магазина вам не хватило собственных средств, банк автоматически добавит недостающее. При этом баланс на карте будет минусовым.

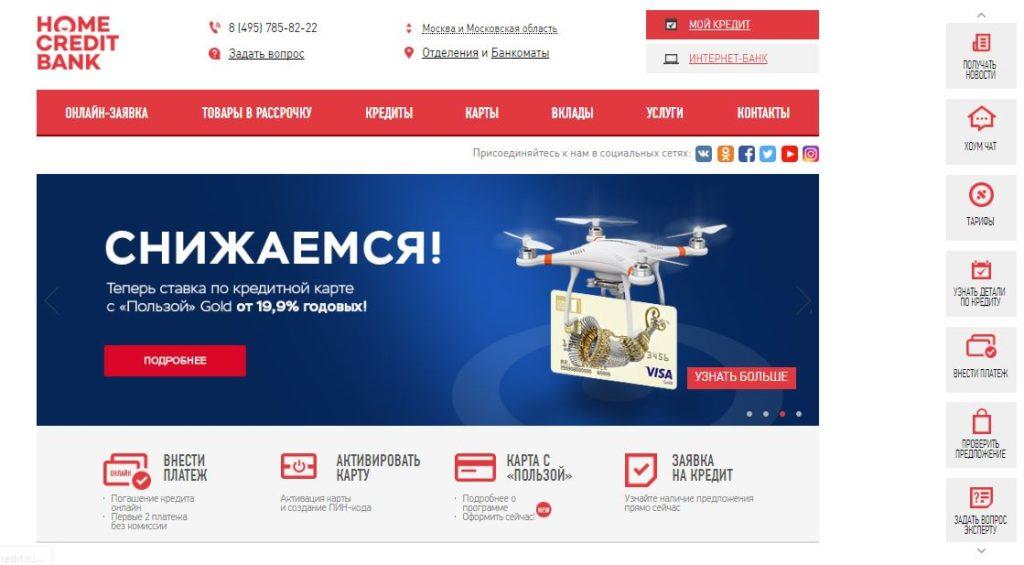

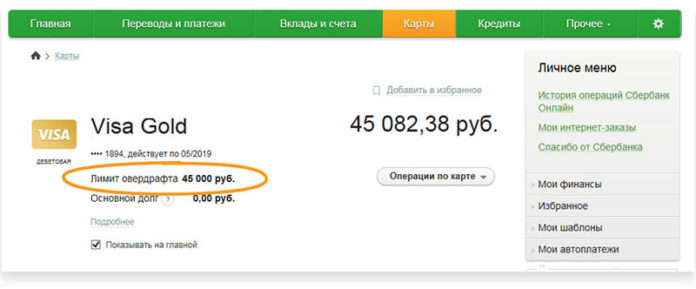

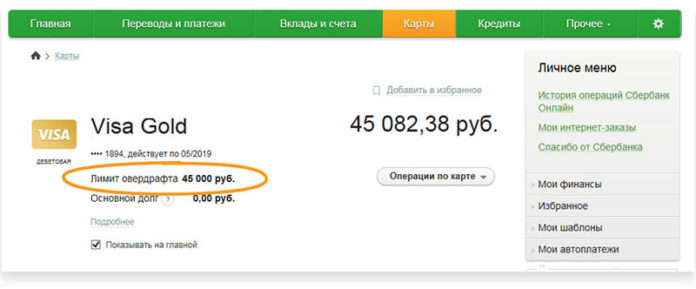

Чаще всего овердрафтный кредит предоставляется физлицам, имеющим дебетовые зарплатные карты банка. При заключении договора этот пункт оговаривается заранее. Но вы можете подать заявку на овердрафт, не имея карты, куда вам начисляют зарплату. Главное, чтобы на пластик регулярно поступали деньги. Статус банковской карты и лимит овердрафта можно посмотреть в своем онлайн-кабинете:

Дебетовая карта с овердрафтом от Сбербанка

Как правило, получить одобрение на овердрафт проще, чем на обычный потребительский кредит. Это происходит потому, что овердрафт — это краткосрочный, небольшой и дорогой займ. Обычно проценты за пользование овердрафтом выше, чем по кредиту наличными. Также в некоторых банках отсутствует льготный беспроцентный период погашения долга — проценты начисляются с первого дня перерасхода по карте.

Лимит овердрафта на счету карты равен от 30% до 100% среднемесячного дохода. Если вы просите большую сумму перерасхода, банк может потребовать поручителя или залог для оформления этого кредита.

Карта с овердрафтом бывает не только дебетовой, но и кредитной. Такую карту получить сложнее. Как правило, лимит овердрафта на кредитке совсем небольшой, ведь на ней и так нет средств клиента, а только те, что дает ему банк в долг.

Как платить проценты по овердрафту с дебетовой карты

Как выплачивать проценты по овердрафту на карте

Задолженность по самому долгу и проценты по овердрафту должны быть погашены в течение месяца (срок полного возврата определяет банк). Проценты на остаток начисляются каждый день. Как только на карте появляются деньги, они уходят в счет погашения овердрафта и процентов по нему. Сами вы не решаете, сколько хотите оставить в качестве своих средств, а сколько — отдать за кредит.

Проценты по овердрафту вы платите на остаток долга, а не на полную сумму. Если вы никогда не допускали перерасход, то никаких денег за наличие на карте овердрафта с вас не возьмут.

На следующий день после того, как вы полностью погасили долг за перерасход средств на карте, вы можете вновь пользоваться овердрафтом.

Сейчас многие бюджетники получают зарплаты на карты банков с национальной российской платежной системой МИР. Это обычная классическая дебетовая карточка, аналог западных MasterСard Standart и Visa Classic. Овердрафт можно оформить и на карту МИР.

Тегов нет

Светлана Юрина

25 сентября 2017

bankinrussia.ru

Кредитная карта овердрафт

Многим может ввести в заблуждение само название — кредитная карта овердрафт, но не стоит пугаться, поскольку все несколько проще, чем кажется. В частности сама карта является все той же дебетовой картой, но с дополнительной функцией – возможность получить деньги при их недостаточности на счете.

Главная особенность – если вы вносите деньги на счет карты после оформления кредита, то та сумма, которую вы потратили, будет в автоматическом порядке списана со счетов для покрытия долга.

Как правило, срок предоставления овердрафта в большинстве банков не превышает 50 дней, но данный срок каждым банком может быть установлен в индивидуальном порядке. Лимит денег, который не может быть превышен по овердрафту с карточки заранее приписывается в договоре на ее открытие и последующее обслуживание.

Получаю такую кредитную карту овердрафт, особа имеет право пользоваться такими функциями как:

- работа с финансами, имеющимися на счету;

- право обналичить конкретные суммы при необходимости в деньгах.

То есть в данном случае банк выдает кредит при недостаточности средств на счету и как итог, у данной карты может быть два положения.

В первом случае на карте есть определенный остаток, которые были внесены до этого, а второй случай – у владельца карты имеется задолженность по займу и после использования кредитного лимита по ней вы должны будете в оговоренный срок погасить данную задолженность.

В противном случае будет идти начисление процента по аналогии стандартной кредитной карты и как вариант – начисление штрафов и пени.В каждом из описанных случаев после оформления займа каждая сумма, внесенная на счет карты списывается до полного погашения задолженности и в этом случае данный долг не обязательно погашать за один раз – сумму разбить на несколько платежей.

Подведя итог можно говорить о том, что кредитная карта с овердрафтом служит весьма привлекательным банковским продуктом, который наравне с сохранением денег выполняет роль возможности выступи в роли кредитного источника и потому пользоваться кредитом в данном случае или нет решать именно держателю карты.

Возможности кредитной картыБанкоматы Мастер банкаБанки

economic.su

Что такое овердрафтные карты? Овердрафт, карта

Разнообразие пластиковых карт различных банковских организаций огромно. Среди них встречаются дебетовая, кредитная, овердрафт-карта. Преимущества и недостатки каждого из видов различны. Объединяет их во многом только то, что каждая из карт имеет годовое обслуживание, которое в зависимости от условий может составлять разные суммы. Основная информация о каждой пластиковой карте ниже.

Типы пластиковых карт

Дебетовая карта – это карта одного из банков с привязкой к вашему счету в нем. Пользование средствами со счета осуществляется в пределах допустимой суммы. Карту с дебетовым функционалом очень просто оформить. Для этого нужно предоставить только свой общегражданский паспорт и пополнить банковский счет. Дебетовые карты распространены широко, так как многие работодатели оформляют их для своих сотрудников и перечисляют все платежи безналичным способом.

Дебетовая карта – это карта одного из банков с привязкой к вашему счету в нем. Пользование средствами со счета осуществляется в пределах допустимой суммы. Карту с дебетовым функционалом очень просто оформить. Для этого нужно предоставить только свой общегражданский паспорт и пополнить банковский счет. Дебетовые карты распространены широко, так как многие работодатели оформляют их для своих сотрудников и перечисляют все платежи безналичным способом.

Кредитная карта оформляется в отделении одного из банков при подтверждении заемщиком своих финансовых возможностей в целях погашения используемых средств кредитной организации. Условия пользования кредитными средствами различаются процентными ставками, наличием и длительностью льготного периода и другими факторами в соответствии с условиями и тарифами выбранного банка.

Что такое овердрафтные карты?

Овердрафтную карту называют так благодаря совмещению двух предыдущих типов пластиковых карт. Основная особенность заключается в том, что она доступна для оформления только при наличии перечислений на нее вашей заработной платы. Сначала списание расходов происходит именно за счет собственных средств на карте, и лишь в тех случаях, когда сумма на счете недостаточна для оплаты, используется овердрафт. Что такое овердрафтные карты? По сути, овердрафт – это краткосрочный кредит. Краткосрочным овердрафт называют потому, что погашение происходит на следующий месяц при начислении заработной платы.

История овердрафта

Первоначально российские банки оказывали услугу овердрафт только юридическим лицам. Компании при возникновении ситуации, когда их р/с оказывался пуст, могли воспользоваться средствами банка для оплаты своих обязательств перед другими юридическими лицами. В момент поступления средств на расчетный счет компании банк списывал часть из них в счет погашения образовавшейся задолженности, а остальные средства оставались на счету.

В дальнейшем услуга получила свое развитие в сфере обслуживания частных лиц и стала именоваться «овердрафт для физических лиц». Схема предоставления и использования заемных средств идентична схеме обслуживания компаний. Упрощенно овердрафт банковский можно описать так.

Недостаток финансов при оплате → Использование овердрафта и оплата товара/услуги → Гашение с перечисленных денежных средств на расчетный счет работодателем

Карта Сбербанка с функционалом овердрафт

Что такое овердрафтные карты, вы прочли выше. Сбербанк — это наиболее распространенный и надежный банк в России, поэтому многим становится интересно, что такое овердрафтная карта Сбербанка России. Начнем по порядку.

Что такое Овердрафтная карта Сбербанка России? Это зарплатная карта физического лица с подключенным функционалом овердрафта (краткосрочного заимствования денег банка).

Овердрафтная карта Сбербанка выдается при обращении в отделение банка и предоставлении пакета документов (если зарплату вы в данный момент получаете через сторонние банки).

Заявление о предоставлении данной услуги. Ваш паспорт. Заверенная работодателем копия трудовой книжки. Справка о доходах или выписка с лицевого счета в другом банке. Если ваша компания уже обслуживается в Сбербанке, а карта у вас на руках, то подключение услуги будет намного проще. Обратитесь в отделение банка с паспортом и картой, и любой сотрудник Сбербанка сможет подключить такой функционал.

Условия карт с овердрафтом

Как и любая банковская услуга, карта с функционалом овердрафт предоставляется на определенных условиях. В случае использования заемных средств банк на сумму овердрафта начисляет проценты. В Сбербанке процентная ставка равна 18% в год. Ставка невелика, на первый взгляд. Однако есть важная информация, которую клиенту нужно обязательно учитывать.

Превышение лимита чревато увеличением процентной ставки до 36% в год. Сроки гашения средств ограничены во времени и составляют 1 месяц. Предполагается изначально для такого типа карт, что поступления денежных средств на ваше имя происходит не менее 1 раза в месяц.

Овердрафт не предусматривает наличие грэйс-периода (когда проценты за использование не начисляют). Овердрафтная карта Сбербанка. Как узнать лимит?

Что такое овердрафтные карты Сбербанка России, вы знаете. А как узнать лимит? Банк рассчитывает лимит овердрафта индивидуально для каждого клиента. Сумма овердрафта, по правилам банка, для физических лиц составляет не более 50% от ежемесячного дохода. Для юридических лиц он рассчитывается на основе среднего значения полученной прибыли за последние месяцы (полгода). Величина овердрафта составит 40% от данного значения.

Также лимит по карте можно узнать через сервис Сбербанк-онлайн. В личном кабинете вы увидите информацию о размере овердрафта, задолженности и сможете оценивать свои расходы благодаря выписке с банковского счета.

Овердрафт и кредиты

Если сравнить условия получения потребительского кредита и овердрафта на зарплатной карте, то выгоднее для заемщика окажется первый вариант. Процентные ставки и сумма займа более выгодны, особенно если планируется приобретение дорогой техники или товаров, чья стоимость превышает лимит по овердрафту.

Кредитные карты тоже можно рассматривать как более выгодные по сравнению с овердрафтом, особенно если гашение происходит во время льготного периода. Так как проценты банк в этом случае не начисляет.

Условия предоставления овердрафта

Лицо, обратившееся в банк с заявлением о предоставлении овердрафта, должно отвечать некоторым требования кредитного учреждения.

Непрерывный стаж работы должен быть не меньше 6 месяцев на последнем месте работы, и в момент обращения физическое лицо должно состоять в трудовых отношениях с работодателем. У вас не должно быть задолженности по кредитам в данный момент. Охотнее банк предоставит овердрафт клиентам с положительной кредитной историей. Это требование остается на усмотрение банка в соответствии с внутренними документами по обслуживанию физических лиц. Банк может предъявлять требования, связанные с пропиской. Например, предоставит овердрафт клиенту, который обратился в отделение банка в регионе своего проживания. Другие требования, касающиеся доходов физического лица и организаций. Недостатки овердрафт-карт

В случае, если использовалась значительная часть лимита по овердрафту, заработной платы, поступившей на ваш счет, может и не хватить для полного ее гашения. А сроки оплаты задолженности по овердрафт-карте очень жесткие, 1 месяц. Поэтому придется либо сильно экономить весь следующий месяц, либо доложить денежные средства самостоятельно из других источников. Это крайне неудобно. Ведь если так не сделать, то овердрафт не закроется, а начисленные проценты уже будут составлять 36% на остаток долга. То есть вы значительно переплатите в итоге.

За пользование услугой овердрафта нужно платить, как и за обслуживание вашего счета. Сумма за овердрафт списывается с карты автоматически один раз в год. Штрафы и пени за просрочку платежа взимаются с клиента, а не со счетов организации, вовремя не перечислившей вам зарплату.

Достоинства карт с овердрафтом

Что такое овердрафтные карты и какие у них преимущества, читайте далее. Основным достоинством ее можно назвать требования для ее получения. Особенно если вы уже являетесь участником зарплатного проекта Сбербанка. Карта с овердрафт-лимитом обычно выпускается для платежных систем VISA и MasterCard не ниже стандартного уровня (так называемые социальные карты не предусматривают наличие и подключение овердрафта).

Своевременная оплата задолженности по овердрафту и перечисление денежных средств в срок на ваш расчетный счет – это гарантия вашего спокойствия. В таком случае переплаты за предоставления краткосрочного займа не возникнет, и овердрафт закроется (обнулится). Дальнейшее использование продолжается со стандартными параметрами: 18% годовых и 1 месяц на оплату.

Советы держателям овердрафт-карт

Узнать о наличии услуги на вашей карте можно несколькими способами:

- при обращении в бухгалтерию организации-работодателя;

- в личном кабинете на сайте обслуживающего банка.

Чтобы избежать дополнительных расходов, связанных с оплатой начисленных процентов, штрафов или пеней, необходимо постоянно контролировать свой дебетовый счет. Некоторые терминалы (банкоматы) могут показывать общую сумму доступных средств, включающую в себя овердрафт и начисленную зарплату.

Операции по снятию денежных средств или оплате товаров/услуг лучше производить на следующий день после начислений, так как не всегда денежные средства – начисленная заработная плата – поступают на счет быстро. Могут возникнуть технические неполадки, и списание произойдет за счет овердрафта, так как его сумма всегда в вашем распоряжении.

Источник

Статьи такими же метками:

ideiforbiz.ru

Отличие дебетовой карты от овердрафтной и кредитной карт

26 сентября 2017

212

Автор:

Наталья Шибанова

Сегодня практически у каждого человека есть карты того или иного банка, которые, в свою очередь, различаются в зависимости от типа. Всего выделяют 3 главные разновидности банковских карт. Это кредитная, дебетовая и овердрафтная карты. Отличия между этими картами мы и рассмотрим в нашей статье.

Разница между дебетовой и овердрафтной картой очевидна. Главная функция дебетовой карты — сохранение денег на расчетном счете того банка, к которому эта карта принадлежит. Такой карточкой человек может расплачиваться за покупки в магазине, обед в кафе и пр. К тому же, на дебетовые карты, в отличие от овердрафтных, можно получать стипендию, заработную плату, пенсионные выплаты, всевозможные пособия и пр. Однако владелец карты вправе распоряжаться только собственными средствами. Это тоже немаловажное отличие. Овердрафтная карта, напротив, позволяет при необходимости взять у банка займ небольшого размера. Например, если у вас недостаточно ваших денег на счете для приобретения какого-либо товара, банк автоматически перечислит на вашу карту недостающую сумму. У каждого банка свой лимит по займам.

Комиссия за годовое обслуживание есть у всех 3 типов карт

Чтобы оформить дебетовую карту, нужно сначала заполнить небольшую анкету на сайте, а после прийти в банк, чтобы написать заявление. Из документов понадобится только ваш паспорт.

Некоторые банки выдают карты с кэшбэк, то есть возвращают на карту часть денег за покупки, оплаченные по безналичному расчету.

Овердрафтную карту также оформить не сложно. Разница между дебетовой и овердрафтной картой в том, что для карты с овердрафтом возможен кредит под некоторый процент, который устанавливает банк. Обычно этот лимит не превышает размера 2 зарплат владельца карты. Таким образом, вы «берете в долг у банка до зарплаты». Минус в том, что как и в случае с кредитной картой, вы можете оказаться в долговой яме, если вовремя не оплатите займ. Но в овердрафтной карте, в отличие от кредитной, займ погашается автоматически — когда вы вносите деньги на счет. То есть банк не будет дополнительно оформлять вам кредит.

Какими бывают виды овердрафта, и что такое технический овердрафт по дебетовой карте, судебная практика в случае его возникновения, узнайте об этом в нашей статье.

Подытожим. Кредитная карта отличается от дебетовой и овердрафтной карты тем, что клиент тратит с нее деньги, которые ему предоставляет банк в виде кредита и с установленным лимитом. На такой карте нельзя хранить собственные средства, как на первых двух типах банковских карт.

И еще за кредитную карту клиент довольно часто не платит банку комиссию за обслуживание.

Тегов нет

Наталья Шибанова

26 сентября 2017

bankinrussia.ru

Что лучше – обычная кредитка или овердрафт по зарплатной карте

13.10.2015

Анна Соколова

Что же лучше — кредитка или овердрафт. Клиенты, желающие пользоваться увеличенным лимитом средств на зарплатных картах, прибегают к услугам кредитования. Есть два способа получить кредит, имея зарплатный пластик: оформить кредитную карту или сделать активной услугу овердрафта. Здесь стоит разобраться.

Что же лучше — кредитка или овердрафт. Клиенты, желающие пользоваться увеличенным лимитом средств на зарплатных картах, прибегают к услугам кредитования. Есть два способа получить кредит, имея зарплатный пластик: оформить кредитную карту или сделать активной услугу овердрафта. Здесь стоит разобраться.

Преимущества кредитных карт

Обычная кредитка или овердрафт – этот вопрос волнует и тех, кто имеет зарплатную карту, и владельцев кредиток, и очень интересно, какой вид кредита обходится дешевле.

Кредитная карта — классический, самый простой и удобный способ получения заемных средств.

Такой вид кредитования имеет целый ряд положительных черт:

- простота — оформление не требует большого количества документов;

- практичность — позволяет взять кредит на сумму, которая требуется в данный момент, но обычно не превышает двухмесячный доход заемщика;

- возможность увеличения лимита по просьбе держателя карты либо по решению банка;

- низкие проценты за пользование кредитными средствами по сравнению с процентами по другим видам потребительских кредитов;

- наличие льготного периода пользования кредитом без процентов — 55 дней. Если в течение этого срока заемщик возвращает все деньги, снятые с карты, то проценты по кредиту не начисляются;

- отсутствие комиссии при обслуживании в торговой сети.

Недостатки кредитных карт

- ежегодная абонплата за обслуживание карты, забывать про которую не стоит. Ее размер необходимо отдельно узнать у сотрудника банка, чтобы быть готовым к данным расходам. В противном случае, списание средств может произойти за счет регулярного платежа по кредиту и тогда появится недоплата;

- высокий процент по кредиту – от 3 до 6 и более процентов в месяц, что составляет от 36 до 72% в год.

- комиссия за обналичивание кредитных средств в банкоматах составляет немалую величину: от 3 до 5% от суммы снятия.

Плюсы овердрафта по заработной карте

Овердрафт — это привязанная к зарплатной карте услуга, пользуясь которой можно использовать средства сверх поступающей на карту заработной платы. Такой вид кредитования подойдет тем людям, которые не любят использовать заемные средства. В данном случае вначале расходуются собственные деньги, а если их не хватает, деньги мгновенно предоставляются банком в кредит в момент проведения оплаты, при которой возникает перерасход личных средств.

Чем овердрафт выгодно отличается от кредитки

- простота оформления услуги. Для активации услуги овердрафта, кроме заявления, не требуется никаких дополнительных документов, так как они уже были предъявлены ранее для оформления основной — заработной карты;

- низкий процент. Плата за пользование заемными средствами по условиям кредита овердрафт намного ниже по сравнению с кредитной картой и составляет 20% годовых.

Минусы овердрафта по заработной карте

В отличие от выгод, этот продукт имеет и целый перечень недостатков:

- низкий кредитный лимит — не более 80% месячного дохода заемщика;

- отсутствие льготного периода — потраченные денежные средства держатель должен вернуть на заработную карту в течение месяца;

- исключение из бонусных программ. Заемщики, пользующиеся такой услугой, не имеют возможности принимать участие в бонусных программах, которые проводятся банками специально для держателей кредитных карт;

- привязка к банку-емитенту карты. Овердрафт можно оформить только в том банке, где была выдана заработная карта, и условия такого кредитования могут быть не самыми лучшими. Кредитную же карту можно получить в любом банке.

Так кредитка или овердрафт?

Кредитная карта дает возможность получения большей суммы, чем по овердрафту, имеет льготный беспроцентный период. И, что немаловажно — это возможность выбора банка, в котором клиент желает оформить кредит, а значит можно отсеять неприемлемые условия кредитования, которые может навязать банк, выпустивший зарплатную карту.

Однако по кредитной карте заемные средства обходятся как минимум в полтора-два раза дороже, чем по кредиту овердрафта.

Делать выбор – кредитка или овердрафт, заемщик должен самостоятельно исходя из личных потребностей. Ключевым фактором здесь становится выбор между большим размером требуемой суммы вместе с дорогим процентом, предлагаемым кредиткой, и меньшей суммой с низким процентом по овердрафту. Что важнее, на том и стоит остановиться.

Эти статьи блога Вам должны быть интересны:

berichnow.ru

Карты с лимитом овердрафта: виды и условия предоставления

Главным условием предоставления овердрафта является наличие у клиента регулярно используемого банковского счета. И если изначально этот вид кредитования был доступен только для юридических лиц, то в настоящее время любой клиент банка может подать заявку на оформление пластиковой карты с лимитом овердрафта, привязанной к его расчетному счету.

Главным условием предоставления овердрафта является наличие у клиента регулярно используемого банковского счета. И если изначально этот вид кредитования был доступен только для юридических лиц, то в настоящее время любой клиент банка может подать заявку на оформление пластиковой карты с лимитом овердрафта, привязанной к его расчетному счету.

Дебетовая карта с овердрафтом

Овердрафт – это возможность использовать заемные средства сверх остатка на счете. Для физических лиц такой кредит оформляется на дебетовую карту. В некоторых случаях заемщик получает специальную овердрафтную карту.

С одной стороны, этот вид кредитования очень удобен, поскольку обеспечивает простой и быстрый доступ к недостающим суммам. Карта с лимитом овердрафта особенно выгодна для тех, кто нуждается в заемных средствах лишь время от времени. Но тем, кому постоянно необходимы дополнительные средства, выгоднее оформить кредитную карту, чтобы не платить высокие проценты за перерасход.

В то же время несколько условий предоставления карт с овердрафтом для клиента не совсем выгодны. Помимо того, что за использование услуги начисляются высокие проценты, в некоторых банках взимаются комиссии:

- за открытие овердрафтного счета;

- за обслуживание карты;

- за обновление лимита;

- при обналичивании средств.

Кредитная карта с овердрафтом

Кредитная карта сама по себе является одним из видов банковского займа. Но овердрафт может предоставляться и для нее, когда клиенту открывается доступ к дополнительным заемным суммам помимо кредитного лимита. Проценты за овердрафт по счету карты будут выше, чем за использование кредитной карты обычным способом.

Подобную услугу банки предоставляют далеко не всем клиентам, имеющим кредитки. Чтобы оформить овердрафт на кредитную карту, заемщик должен:

- иметь высокий уровень платежеспособности;

- осуществить вклад на крупную сумму в этом банке;

- участвовать в зарплатном проекте банка, т.е. иметь гарантированные регулярно поступающие на счет суммы.

Стоит отметить, что оформить овердрафт на кредитную карту будет труднее, чем просто увеличить кредитный лимит на ней. Банки не часто соглашаются на это и вполне могут отказать заемщику. Более того, условия договора для некоторых видов карт вообще не предусматривают возможность овердрафта.

Зарплатная карта с овердрафтом

Нередко случается, что банк сам предлагает подключить овердрафт участникам своей зарплатной программы. Для кредитора это наиболее выгодный вариант, поскольку на зарплатную карту гарантированно ежемесячное поступление средств, а значит, задолженность и проценты по овердрафту будут погашаться быстро и без просрочек.

Для владельца зарплатной карты подобное предложение тоже достаточно привлекательно. Лимит овердрафта по счету банковской карты обычно составляет 50-70% зарплаты, что является удобным запасным источником средств.

Тем более, что суммы перерасчета будут возвращаться банку автоматически, и никаких дополнительных операций с картой проводить не нужно. Кроме того, банки часто предоставляют льготные периоды для владельцев зарплатных карт, а это значит, что в течение некоторого времени можно будет пользоваться овердрафтом без процентов.

Карта пенсионера с овердрафтом

Для многих пенсионеров социальные выплаты перечисляются на банковскую карту. Они, как и участники зарплатной программы, могут обратиться в банк и оформить овердрафт. Конечно, лимит перерасхода для пенсионеров будет ниже, но и эта сумма может выручить до очередного поступления пенсии.

Как оформить овердрафт на банковскую карту

Получить овердрафт бывает сложнее, чем завести кредитную карту, хотя сама заявка и процедура оформления проходит довольно быстро. Банки предоставляют этот вид кредита только для тех клиентов, которые:

- имеют постоянный заработок и трудовой стаж от 6 месяцев;

- зарегистрированы на территории обслуживания банка;

- имеют идеальную кредитную историю.

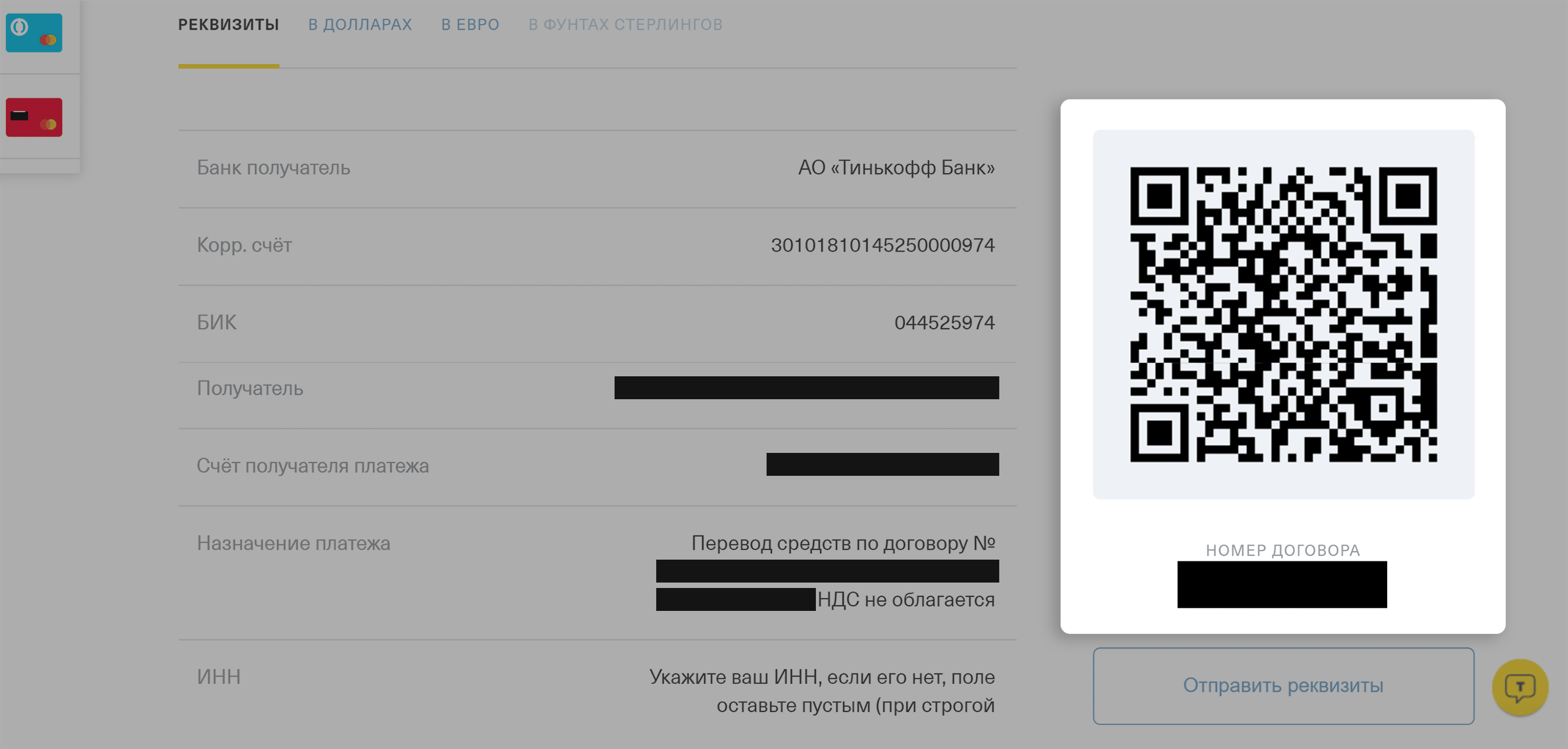

Для получения овердрафта на зарплатную или кредитную карту нужно подать заявку в банк по месту обслуживания карты. На основе предоставленных данных кредитором будет установлен размер лимита. При заключении договора необходимо внимательно ознакомиться со всеми нюансами предоставления услуги.

Например, не все клиенты изначально осведомлены о процентах за годовое обслуживание или о минимальном ежемесячном платеже по кредиту. Часто они узнают об этих условия позднее, когда уже была допущена просрочка, начислены штрафы и испорчена кредитная история.

Чтобы оформить новую овердрафтную карту, можно либо оставить онлайн-заявку, либо прийти в отделение банка с паспортом, трудовой книжкой и справкой о доходах. На рассмотрение заявки обычно уходит 3-4 дня, и решение о предоставлении карты с лимитом овердрафта сотрудники банка сообщают по телефону или по электронной почте.

Как отказаться от овердрафта по карте

Нередко предоставление карты с овердрафтом влечет за собой множество необдуманных трат, и после некоторого времени клиент принимает решение отказаться от услуги. В этом случае важно помнить, что:

- отключить возможность перерасхода можно только после полного погашения задолженности;

- чтобы отказаться от услуги, необходимо предоставить письменное заявление в банк;

- отключение услуги произойдет через 1-2 недели (иногда и позднее, по прошествии 1,5 месяцев).

promikrozaim.com

Что такое овердрафт на кредитной карте

Овердрафт на банковских картах. Что это?

Карточки с овердрафтом очень похожи на классические кредитки. Они также позволяют пользоваться заемными средствами за плату, а лимит зависит от зарплаты держателя карты. В то же время и отличий между ними хватает, причем именно они могут повлиять на выбор конкретного инструмента. В частности, овердрафтные пластиковые карты, как правило, обходятся без льготного периода, хотя и предусматривают другие возможности для экономии средств. Давайте рассмотрим, в чем плюсы и минусы овердрафтных банковских продуктов, и в каких случаях подобные карты могут оказаться полезными.

Что такое овердрафт на карте . Овердрафт обычно подразумевает открытие кредитного лимита для уже выпущенных кредитных карт. Например, клиент долго пользуется обычной карточкой, или той, на которую работодатель перечисляет ему заработную плату, и банк посчитал его достаточно надежным для того, чтобы предложить ему ссуду, которой тот может воспользоваться при отсутствии собственных средств.

Объем дополнительного финансирования зависит от денежных оборотов по карте или заработка, который на нее приходит. В большинстве случаев он составляет не более двух среднемесячных сумм, поступивших на счет. Оформление овердрафта не требует особых усилий – клиенту не нужно предоставлять много документов, необходима только справка о доходах, если речь идет не о зарплатной пластиковой карте.

За предоставление услуги начисляются проценты, но только на востребованную часть средств – как и при использовании классической кредитки. А вот погашение долга осуществляется по другому принципу. Кредитные карты позволяют отдавать деньги банку минимальными платежами (от трех до десяти процентов от суммы задолженности в месяц), а овердрафт предполагает зачисление средств на ссудный счет сразу после их поступления на счет.

Если же карта не пополняется, пользователь должен сам позаботиться о расчетах, иначе кредит окажется просроченным. Срок действия овердрафта не совпадает с периодом непрерывной задолженности. Первый обычно составляет один-два года и продлевается при необходимости, а второй ограничен одним-двумя месяцами. После возврата средств они снова будут доступны для использования.

Экономия на овердрафте. Как уже было отмечено, овердрафтные банковские карты часто лишены беспроцентного периода кредитования, что не дает возможности уклониться от уплаты процентов. Обычные кредитки позволяют гражданам использовать заемные средства бесплатно при

соблюдении всех правил, которых, кстати, немало. Однако за счет других свойств овердрафт может оказаться более экономичным. К примеру:

• Низкая процентная ставка. Так как лимит открывается преимущественно проверенным клиентам, банк может предложить им более выгодные ценовые условия. Средние процентные ставки по овердрафту составляют от четырнадцати до двадцати двух процентов в год, тогда как минимальные уровни ставок для кредиток начинаются от двадцати трех процентов.

• Отсутствие платы за обналичивание денежных средств в собственной сети банка. Весомой статьей расходов по кредитным картам является комиссия за наличные. При овердрафте получение кредитных средств обычно стоит столько же, сколько выдача собственных ресурсов клиента со счета.

• Минимальные расходы на обслуживание. Так как овердрафтная банковская карта часто уже находится в пользовании заемщика, ему не придется платить за выпуск новой пластиковой карты. Зарплатные карточки зачастую обслуживаются на бесплатной основе, что тоже значительно уменьшает издержки.

Итак, общие затраты при использовании овердрафтных банковских карт будут небольшими по сравнению с аналогичными продуктами, особенно с учетом его краткосрочного характера. Тем не менее, перед открытием овердрафта необходимо досконально выяснить все ставки и комиссии, чтобы точно знать стоимость данной опции.

В каких случаях может пригодиться банковская карта с овердрафтом?

Карта с кредитным лимитом является идеальным инструментом для получения небольших займов до следующей получки. Человек знает, когда его счет пополнится, поэтому может позволить себе не ждать момента зачисления средств. Автоматическое погашение является очень удобным для забывчивых клиентов, которым не придется думать о поиске банкомата или кассы.

Кроме того, овердрафтный вариант следует поискать людям, которые часто нуждаются в наличных, ведь эта операция по классической кредитке оказывается довольно накладной. А вот безналичная оплата по кредитной карте будет более удобной за счет применения бонусов и скидок, которые часто дополняют такие инструменты. Да и льготный период всегда распространяется на платежные операции, тогда как получение денег на руки он затрагивает не во всех случаях.

Таким образом, овердрафт можно считать запасным кошельком, который открывается после того, как на основном счету закончатся деньги. В случае непредвиденных расходов такая услуга оказывается весьма полезной, особенно с учетом небольшой переплаты.

Источник: ifbp.ru

Категория: Кредиты

Похожие статьи:

Ипотека: банк обанкротится, должок останется. Что делать заемщику, если у кредитной организации отозвали лицензию

Банки которые дают кредит с плохой кредитной историей

Срочно нужны деньги в кредит с плохой кредитной историей в украине

Кредитные карты для людей с плохой кредитной историей

Где выдают кредиты с плохой кредитной историей? - Кредиты в банках

profinances24.ru

Дебетовая карта – это карта одного из банков с привязкой к вашему счету в нем. Пользование средствами со счета осуществляется в пределах допустимой суммы. Карту с дебетовым функционалом очень просто оформить. Для этого нужно предоставить только свой общегражданский паспорт и пополнить банковский счет. Дебетовые карты распространены широко, так как многие работодатели оформляют их для своих сотрудников и перечисляют все платежи безналичным способом.

Дебетовая карта – это карта одного из банков с привязкой к вашему счету в нем. Пользование средствами со счета осуществляется в пределах допустимой суммы. Карту с дебетовым функционалом очень просто оформить. Для этого нужно предоставить только свой общегражданский паспорт и пополнить банковский счет. Дебетовые карты распространены широко, так как многие работодатели оформляют их для своих сотрудников и перечисляют все платежи безналичным способом.

13.10.2015

13.10.2015  Анна Соколова

Анна Соколова  Что же лучше — кредитка или овердрафт. Клиенты, желающие пользоваться увеличенным лимитом средств на зарплатных картах, прибегают к услугам кредитования. Есть два способа получить кредит, имея зарплатный пластик: оформить кредитную карту или сделать активной услугу овердрафта. Здесь стоит разобраться.

Что же лучше — кредитка или овердрафт. Клиенты, желающие пользоваться увеличенным лимитом средств на зарплатных картах, прибегают к услугам кредитования. Есть два способа получить кредит, имея зарплатный пластик: оформить кредитную карту или сделать активной услугу овердрафта. Здесь стоит разобраться. Главным условием предоставления овердрафта является наличие у клиента регулярно используемого банковского счета. И если изначально этот вид кредитования был доступен только для юридических лиц, то в настоящее время любой клиент банка может подать заявку на оформление пластиковой карты с лимитом овердрафта, привязанной к его расчетному счету.

Главным условием предоставления овердрафта является наличие у клиента регулярно используемого банковского счета. И если изначально этот вид кредитования был доступен только для юридических лиц, то в настоящее время любой клиент банка может подать заявку на оформление пластиковой карты с лимитом овердрафта, привязанной к его расчетному счету.