Почему банк отказал в кредите при хорошей кредитной истории: Почему отказывают в кредитах с хорошей кредитной историей

Содержание

Почему банки отказывают в кредите клиентам с хорошей кредитной историей

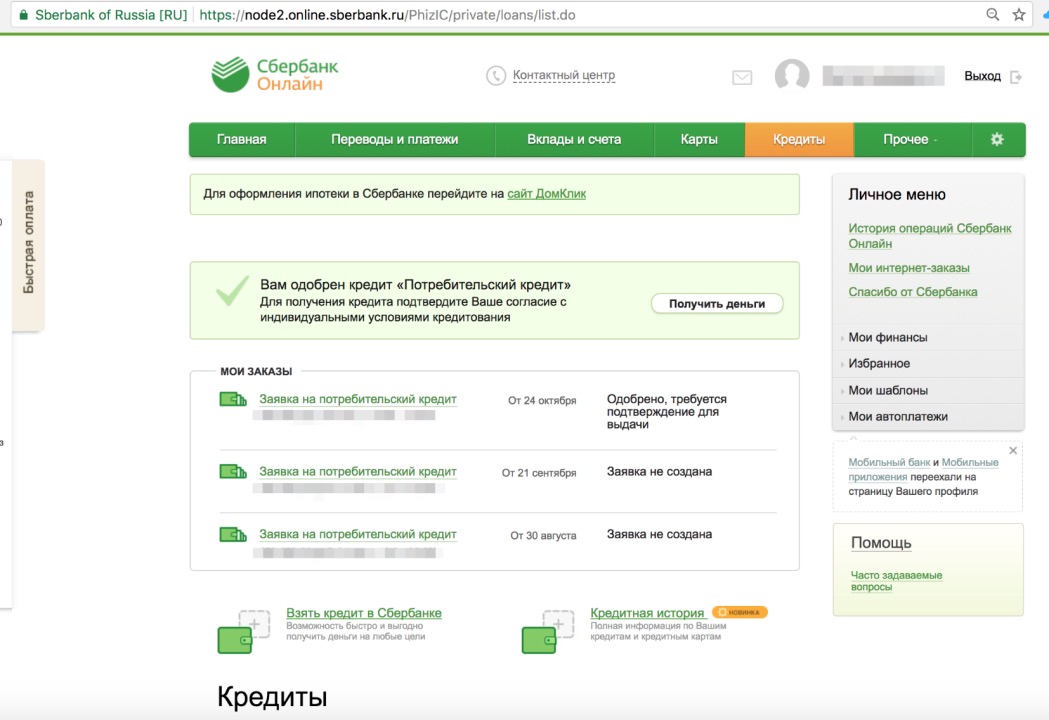

Многие заемщики сталкивались с тем, что банки им отказывали в кредите. При этом, по словам претендентов на заемные средства, о причинах отказа никто им не сообщал. Как ни странно, но у банков в России есть право сообщать клиентам о том, почему именно им не одобрен кредит. Проблема в том, что это – право, а не обязанность. То есть, любая кредитная организация может оставить запрос на кредит без ответа. А искать причины человеку придется самостоятельно.

К сожалению, самой частой причиной отказа остается невыполненные финансовые обязательства клиента. Это подтверждает статистика портала BankNN.ru. По анализу заявок на кредиты, размещенных через портал, банки даже не перезванивают тем гражданам, информация о долгах которых актуальна на сайте судебных приставов. Система выглядит так: даже если человек не заплатил два автомобильных штрафа, а информация об этом попала в базу судебных приставов, то на заявку этого человека не отреагирует ни один банк.

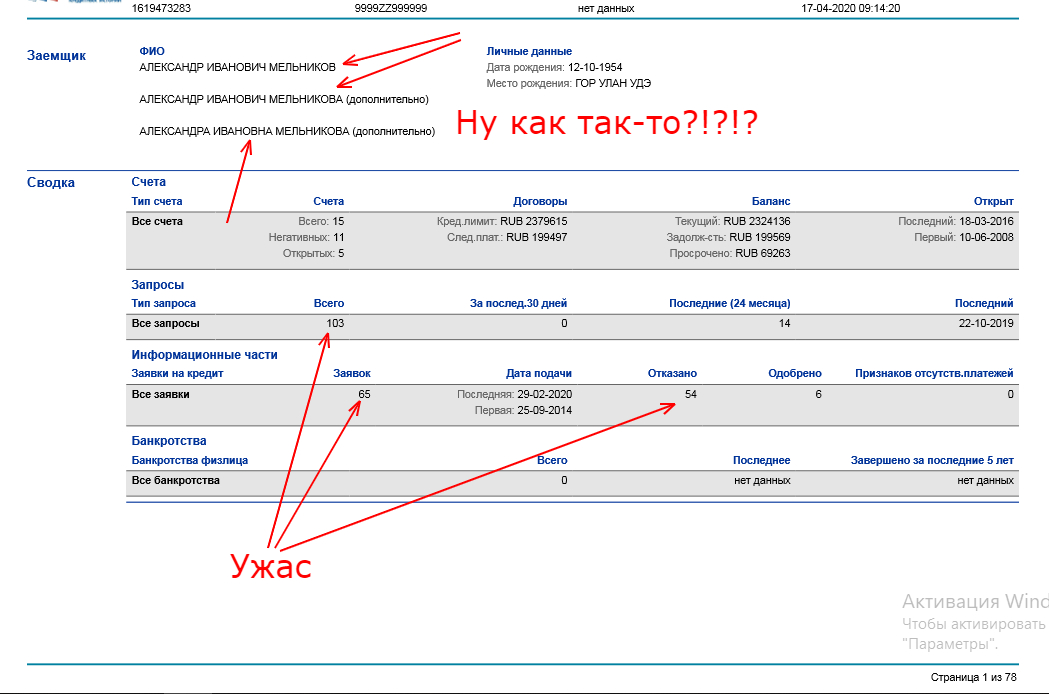

У человека может быть несколько кредитных историй: и хороших, и плохих

Однако есть случаи, когда отказы получают люди, не имеющие никаких финансовых обязательств. Сами граждане связывают это с тем, что информация о человеке в одном кредитном бюро может отличаться от информации о нем в другом кредитом бюро. И специалисты подтверждают: такое предположение – реальность.

«Такая ситуация возможна, поскольку у банков нет обязанности передавать кредитную историю во все БКИ – достаточно передавать в одно. Соответственно, чтобы получить эту кредитную историю, приходится обращаться именно к этому бюро. По этой причине при оценке заемщиков банки не ограничиваются запросом в одно БКИ», — рассказал спецкору BankNN.ru Григорий Шабашкевич, вице-президент, директор департамента кредитных рисков «Ренессанс Кредит».

Банки отправляются оценивать клиентов в соцсети и к мобильным операторам

Как отметил Шабашкевич, на данный момент для банков основным источником информации в процессе оценки заемщика остается кредитная история клиента. Она позволяет проанализировать платежное поведение, уровень закредитованности, узнать объем кредитов, которые в настоящий момент обслуживает клиент, а также отследить наличие просрочек. Именно информация о финансовой дисциплине является для кредитной организации самой важной.

Она позволяет проанализировать платежное поведение, уровень закредитованности, узнать объем кредитов, которые в настоящий момент обслуживает клиент, а также отследить наличие просрочек. Именно информация о финансовой дисциплине является для кредитной организации самой важной.

Помимо этого, банки могут запрашивать данные по абоненту у мобильных операторов. В этом случае кредитная организация получает только некий балл — никаких подробных сведений сотовые компании не предоставляют. Аналогичная ситуация и социальными сетями.

Банки запрашивают сведения о клиентах у мобильных операторов и соцсетей

«Банк заключает договор с мобильным оператором, в соответствии с которым по запросу банка и с согласия клиента по номеру телефона и ФИО запрашивается оценка кредитоспособности. В этом случае сотовый оператор на своей стороне анализирует данные абонента и присылает в банк свое заключение о кредитоспособности клиента. Далее банк решает, учитывать эту оценку при принятии решения о выдаче кредита или нет. Аналогичный процесс и с социальными сетями: банк сам не анализирует профиль клиента, за него это делает сама соцсеть», — рассказал Шабашкевич.

Аналогичный процесс и с социальными сетями: банк сам не анализирует профиль клиента, за него это делает сама соцсеть», — рассказал Шабашкевич.

Фото в соцсети – не приговор

При этом «страшилки» о том, что из-за фотографий в социальных сетях банк может отказать в кредите, оказались мифом. Система скоринга не рассматривает отдельные публикации или снимки. Автоматическая программа анализирует совокупность сведений, составляет определенный портрет, беря за основу все виды поведения клиента в сети. Интересно, что программу может насторожить идеальный профиль – это может повлиять на решение банка негативно. Поэтому банкиры советуют оставаться обычным живым человеком со своими интересами, взглядами и мнением.

ТОП 12 причин почему Вам не дали потребительский кредит и что делать

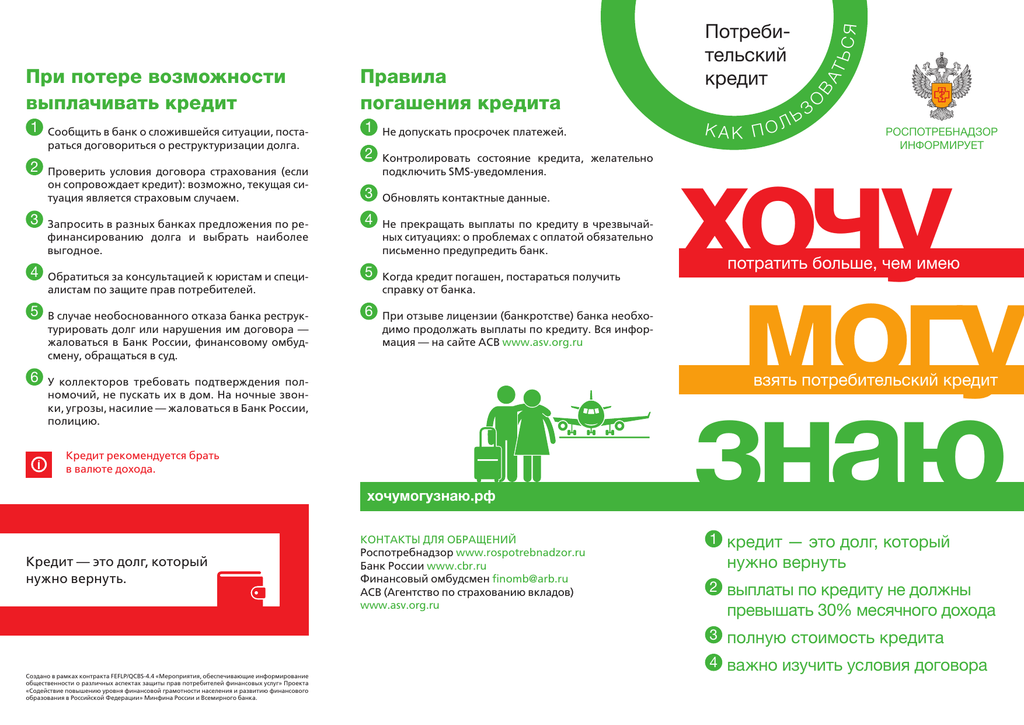

Кредиты позволяют быстро получить денежные средства на любые цели, в том числе на покупку квартиры, машины или иные цели. Однако банки стремятся максимально обезопасить себя. Они очень тщательно проверяют потенциальных клиентов.

Они очень тщательно проверяют потенциальных клиентов.

Если есть риски, компания может отклонить заявку. Однако шанс на выдачу кредита можно повысить, если устранить причины, из-за которых заявку могут отклонить.

Содержание:

- 12 причин отказа в кредите;

- Почему банк не указывает причину отказа;

- Как увеличить шансы в получении кредита.

Причины отказа в кредите

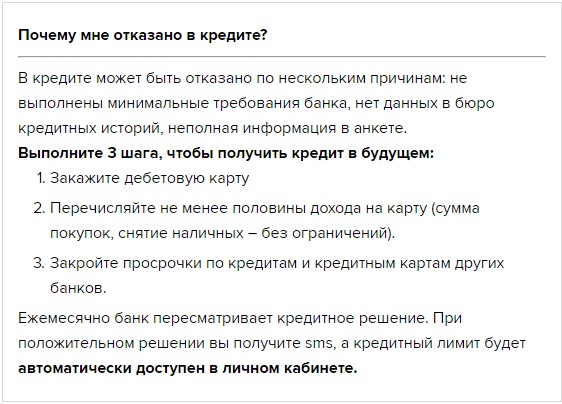

Обращаясь в банк, клиент обязан заполнить заявление. В документе потенциальный заёмщик указывает основную информацию о себе, на основании которой финансовая организация принимает решение о выдаче кредита. В первую очередь информацию проверяют на соответствие требованиям банка.

Для этого кредитор в первую очередь проверяет информацию о заемщика в Бюро кредитных историй. Все сведения, указанные в анкете, должны быть достоверными. Если банк выявит ошибки, которые были допущены специально или случайно, заявку отклонят.

Плохая кредитная история

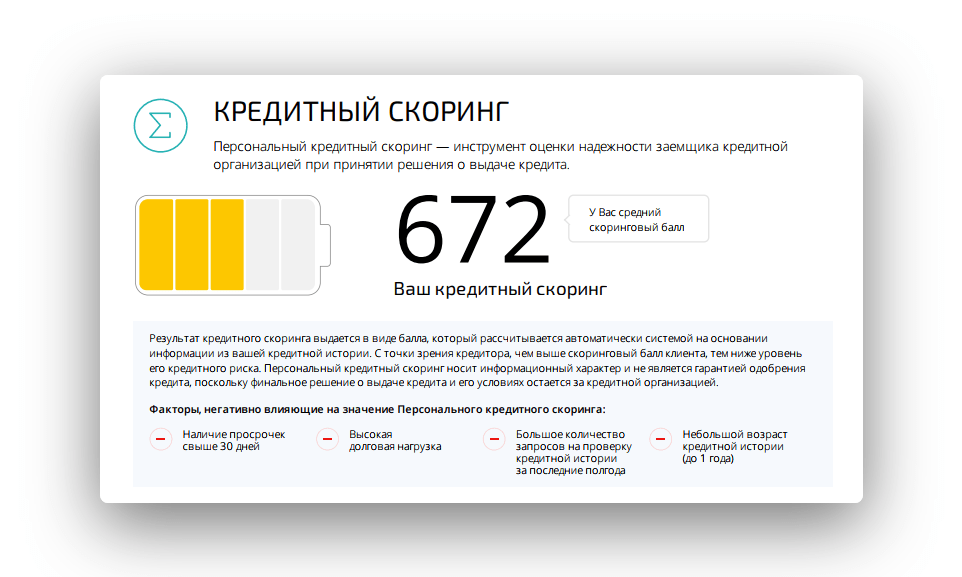

Получив заявку на оформление кредита, банк в первую очередь проверит кредитную историю. Её сбором занимаются БКИ. Бюро аккумулирует сведения о том, допускал ли гражданин просрочки ранее. Если кредитная история испорчена, финансовые организации откажутся сотрудничать с заёмщиком.

Её сбором занимаются БКИ. Бюро аккумулирует сведения о том, допускал ли гражданин просрочки ранее. Если кредитная история испорчена, финансовые организации откажутся сотрудничать с заёмщиком.

Что делать?

Кредитную историю можно исправить. Например, оформить для начала заём в МФО, которые за счёт более высоких процентов готовы одобрить ссуду тем, кому отказал банк. Однако тут важно рассчитаться с организацией в срок без выхода на просроченную задолженность.

Маленький доход

От размера дохода зависит возможность получения кредита и размер доступного лимита. Размер платежей должен быть больше 50% от величины дохода. Во внимание принимают совокупный размер платежа по обязательствам. Если доходов недостаточно, в выдаче средств откажут.

Что делать?

Чтобы банк одобрил заявку, можно предоставить обеспечение. Его наличие даёт финансовой организации дополнительную гарантию. Если клиент не сможет рассчитаться с компанией, залоговое имущество продадут.

Дополнительно можно привлечь поручителя или созаёмщика. Они отвечают перед кредитором наравне с основным получателем денежных средств. Так, доход поручителей и созаемщиков также учитывают в процессе принятия решения.

Трудоустройство

Компания может отказать в выдаче денег в долг, если возникнут проблемы с подтверждением трудовой занятости. С трудностями сталкиваются клиенты, которые:

- трудоустроены неофициально;

- получают серую зарплату.

Банки отказывают в выдаче кредитов из-за проблем с оформлением справки 2-НДФЛ. Дополнительно получить средства в долг проблематично индивидуальным предпринимателям и самозанятым. Парадоксально, что работающему у ИП гражданину охотнее выдадут кредит, чем самому индивидуальному предпринимателю. Это связано со сложностями оформления справки о доходах.

Что делать?

Чтобы подтвердить доход, можно оформить справку по форме банка. Документ также подтверждает размер заработка. Повысить лояльность со стороны финансовой организации можно, если предоставить обеспечение, привлечь поручителей.

Повысить лояльность со стороны финансовой организации можно, если предоставить обеспечение, привлечь поручителей.

Судимость

Банки настороженно относятся к клиентам, которые нарушили закон. При этом компании не принимают во внимание статью, по которой присутствует судимость. Считается, что гражданин, нарушивший нормы законодательства, вновь может предстать перед судом. Банк в этом случае может лишиться возможности получить денежные средства обратно.

Что делать?

Важно доказать компании благонадежность. Обязательно нужно подтвердить доход, предоставить документы об официальном трудоустройстве. Плюсом станет предоставление залога, привлечение поручителей. Лучше обращаться за денежными средствами, когда судимость закрыта.

Недостоверная информация

Банк тщательно проверяет данные, указанные в анкете. Если информация не соответствует действительности, заявку отклоняют без дальнейшего рассмотрения. Причём основанием для такого решения могут стать даже сведения, указанные по ошибке. Например, гражданин, который родился 3 марта, в заявке указал, что он появился на свет 3 апреля, также получит отказ.

Причём основанием для такого решения могут стать даже сведения, указанные по ошибке. Например, гражданин, который родился 3 марта, в заявке указал, что он появился на свет 3 апреля, также получит отказ.

Что делать?

Чтобы исправить ситуацию, можно попытаться обратиться повторно, предоставив достоверную информацию, но не ранее, чем через 30 дней.

Несоответствие требованиям

Чтобы начать сотрудничество с финансовой организацией, заёмщик должен соответствовать требованиям. Это главное условие для получения кредита. Требования могут значительно различаться зависимости от банка. Компания обращает внимание на:

- возраст заёмщика;

- наличие официального трудоустройства;

- стаж;

- период работы на последнем месте;

- размер заработной платы.

Что делать?

Получить кредит удастся, только исправив несоответствия. В ином случае лучше поискать другой банк для получения денег в долг.

Большая кредитная нагрузка

Наличие большого количества кредитов повышает нагрузку на бюджет. В результате риск возникновения просрочки возрастает. Поэтому финансовые организации выдадут новые кредиты, если старых не так много и доля платежей не превышает 50%.

В результате риск возникновения просрочки возрастает. Поэтому финансовые организации выдадут новые кредиты, если старых не так много и доля платежей не превышает 50%.

Что делать?

Перед обращением в банк лучше погасить займы в МФО, текущие кредиты и долги по кредитным картам. Если такая возможность отсутствует, допустимо выполнение рефинансирования. Услуга позволяет объединить несколько обязательств в одно, даже если они присутствуют перед разными банками.

Дополнительно можно получить часть средств наличными и пролонгировать срок выполнения обязательств. В результате единовременная нагрузка на бюджет изменится, и банки начнут относиться к клиенту лояльнее.

Вы — банкрот

Статус банкрота присваивают, если заёмщик не способен выполнять взятые на себя обязательства. В этом случае имущество продают, а непогашенные обязательства списывают. В течение 5 лет после этого гражданин обязан оповещать банки о присвоенном статусе. Есть риск, что ситуация повторится, поэтому банки предпочитают не сотрудничать с гражданами банкротами.

Что делать?

Можно подождать, пока срок, в течение которого заёмщик обязан оповещать банк, завершится. Дополнительно можно подтвердить свою благонадежность. Для этого необходимо предоставить документы об официальном трудоустройстве и стаже на последнем месте. Лучше, чтобы его продолжительность составляла от 1 года. Заработная плата должна беспрепятственно позволять выполнять обязательства. Плюсом станет наличие поручителей.

Опасная работа

Банки предпочитают не сотрудничать с гражданами, работающими на опасных производствах. В эту категорию попадают спасатели, пожарные и иные лица, которые ежедневно подвержены риску и могут погибнуть.

Что делать?

Добиться одобрения заявки можно, оформив кредит с услугой страхования жизни и здоровья.

Большая сумма кредита

Размер обязательств должен быть сопоставим с величиной заработной платы заемщика. На её основании рассчитывают величину доступного кредита. Заявку отклонят, если размер платежа превышает 60% от дохода. В учёт принимают только подтверждённый заработок.

В учёт принимают только подтверждённый заработок.

В каком банке взять кредит на большую сумму в %year% году

Что делать?

Повысить размер доступного лимита можно с помощью поручителей. Также рекомендуют подтвердить все источники дохода. Например, лучше заключать официальный договор с арендатором. В этом случае банк может учесть платеж, который перечисляют за аренду.

Большие ежемесячные траты

Финансовая организация учитывает все расходы заёмщика. Во внимание принимают:

- наличие иждивенцев;

- совокупный размер долговых обязательств.

Если после предоставления ежемесячных платежей от зарплаты практически ничего не остается, банк не станет сотрудничать с клиентом.

Что делать?

Необходимо доказать компании, что заёмщик сможет своевременно выполнять расчёт. Может потребоваться предоставление залога, привлечение поручителей. Если есть дополнительные источники дохода, их необходимо подтвердить.

Ранее Вам отказали в этом банке

Повторно подавать заявку тот же самый банк в случае получения отказа можно только через 30 дней. В ином случае заявку автоматически отклоняют без подробного рассмотрения. Это делается потому, что считается, что за столь короткий срок ситуация измениться не может.

В ином случае заявку автоматически отклоняют без подробного рассмотрения. Это делается потому, что считается, что за столь короткий срок ситуация измениться не может.

Что делать?

Заёмщику остаётся лишь ждать или обратиться в другой банк. Оформить кредит в той же самой организации до истечения срока не получится.

Почему банк не указывает причину отказа?

Выдача кредита — это право кампании, а не обязанность. Поэтому банк не обязан сообщать причину отклонения заявки. Но с 2015 года компания обязана указывать её в кредитной истории заемщика.

Что поможет увеличить шансы на получение положительного ответа

Шанс получения кредита можно значительно повысить. Для этого необходимо грамотно подойти к процессу оформления.

Поручитель

Поручители — это лица, которые отвечает по обязательствам наравне с заемщиком. При этом лицо самостоятельно денежные средства не получает. Для банка наличие поручителя снижает возможные риски. Однако к лицу, выступающему в этой роли, предъявляют те же самые требования, что и к заёмщику. Поэтому предварительно поручитель проходит проверку.

Поэтому предварительно поручитель проходит проверку.

Залог

Наличие залогового имущества также повышает лояльность банка. В обременение передают собственность, принадлежащую заёмщику. Если клиент не сможет рассчитаться по обязательствам, имущество продадут.

Достоверная информация

Банку важно, чтобы заемщик был максимально честным. От этого зависит его благонадежность. Поэтому особое внимание уделяют анализу заявки. Все данные должны быть достоверны. Если анкета заполнено грамотно, шансы на получение положительного ответа повысятся.

Хорошая кредитная история

Положительная кредитная история выступает основным критерием для одобрения заявки. Если заёмщик хорошо зарекомендовал себя, банк охотнее сотрудничает с ним.

Могут ли отказать людям с отличной кредитной историей?

В этой статье:

- Почему вам может быть отказано в кредите с отличной оценкой

- Что происходит, когда вам отказывают в кредите?

- Что делать дальше?

- Двигаясь вперед

Наличие отличной кредитной истории значительно облегчает получение одобрения на получение кредита и кредитной карты — и с лучшими ставками и условиями. Но кредиторы учитывают ряд факторов, которые не являются частью вашего кредитного рейтинга, при определении того, имеете ли вы право.

Но кредиторы учитывают ряд факторов, которые не являются частью вашего кредитного рейтинга, при определении того, имеете ли вы право.

Даже если ваша кредитная история великолепна, кредитор может обнаружить проблемы, из-за которых он отклонит вашу заявку на получение кредита. Понимание того, что ищут кредиторы, может помочь повысить ваши шансы на одобрение нового кредита или кредитной карты.

Почему вам может быть отказано с отличной оценкой

Помимо вашего кредитного рейтинга, кредиторы учитывают множество факторов, чтобы определить вашу кредитоспособность. Вот несколько распространенных сценариев, которые могут помешать вашему утверждению:

- Недостаточный доход : Хотя доход не учитывается в вашей кредитной истории, некоторые кредиторы предъявляют требования к минимальному доходу. Заработок меньше минимального может сигнализировать кредитору о том, что у вас могут возникнуть трудности с погашением нового долга.

- Высокое отношение долга к доходу (DTI) : Этот расчет показывает, насколько высоки ваши платежи по долгам по сравнению с вашим доходом.

Даже если вы зарабатываете хорошие деньги, высокие ежемесячные платежи по долгам могут указывать на финансовую нестабильность и могут привести к тому, что кредиторы будут рассматривать вас как группу риска.

Даже если вы зарабатываете хорошие деньги, высокие ежемесячные платежи по долгам могут указывать на финансовую нестабильность и могут привести к тому, что кредиторы будут рассматривать вас как группу риска. - Опыт работы : Краткий или нестабильный опыт работы может отпугнуть кредиторов. Некоторые кредиторы даже хотят убедиться, что вы постоянно работаете в течение как минимум двух лет, и могут захотеть проверить вашу занятость, прежде чем одобрить вашу заявку на кредит.

- Сбережения или наличные активы : Кредиторы могут захотеть убедиться, что у вас есть сбережения или другие денежные средства. Демонстрация того, что у вас есть отложенные деньги, гарантирует кредиторам, что у вас есть средства для выплаты кредита, если возникнут непредвиденные расходы.

- Другие минусы : Некоторые минусы в ваших кредитных отчетах практически не влияют на ваши баллы, но все же являются тревожным сигналом для кредиторов. Неоплаченный долг, например, может быть причиной для отказа.

Некоторые кредиторы могут попросить вас погасить старые сборы, прежде чем одобрить новый кредит.

Некоторые кредиторы могут попросить вас погасить старые сборы, прежде чем одобрить новый кредит.

Что происходит, когда вам отказывают в кредите?

Подача заявки на получение ссуды или кредитной карты может иметь временное, небольшое негативное влияние на вашу кредитную историю, когда кредитор проверяет вашу кредитоспособность, но отказ совсем не повредит вашей кредитоспособности и даже не появится в вашем кредитном отчете.

Если ваша заявка на новый кредит или кредитную карту не будет одобрена, у вас будет возможность узнать почему. Кредитор должен предоставить вам письмо о неблагоприятных действиях, которое включает краткое объяснение того, почему вы не были одобрены. Он также должен включать информацию о том, как получить бесплатную копию кредитного отчета, который кредитор использовал для принятия решения. Это дает вам возможность увидеть то, что видел кредитор, и может быть хорошей возможностью устранить любые возможные неточности в вашем кредитном отчете или предпринять шаги для улучшения вашей кредитной истории.

Если в вашем письме не указано, как получить бесплатный отчет, вы можете запросить его непосредственно в агентстве, указанном в вашем письме. Чтобы получить мгновенный доступ к отчету Experian, вы можете отправить запрос через страницу доступа к отчетам Experian.

Что делать дальше?

Если вам отказали, это не означает, что вы больше никогда не сможете занять деньги или открыть кредитную карту. Лучший способ повысить шансы на одобрение — убедиться, что вы поняли и устранили причину, по которой вам отказали.

В зависимости от ваших обстоятельств вы можете предпринять один из следующих шагов:

- Поиск другого кредитора. Не все кредиторы предъявляют одинаковые требования к утверждению. Поход по магазинам может помочь вам найти других, более гибких кредиторов. Но будьте осторожны. Если вы не устраните причину отказов в прошлом, вам может быть одобрен кредит только с высокими процентными ставками или ограничительными условиями.

- Найти поручителя. Наличие поручителя может повысить ваши шансы на одобрение в следующий раз, когда вы подадите заявку. Поручителю не обязательно иметь отличный кредит, но он должен взять на себя большую ответственность. Это включает в себя полную ответственность за ваши выплаты долга, если вы перестанете платить.

- Дай ему время. Если у вас высокое отношение долга к доходу или вы столкнулись с другими финансовыми трудностями, вам может потребоваться некоторое время, чтобы решить эту проблему. Решения могут включать экономию наличных денег вместо использования кредита для покупки или временной подработки.

- Получите помощь извне. Если у вас уже возникли трудности с выплатой долга, новый кредит или кредитная карта могут быть не лучшим решением. Вместо этого попробуйте обратиться за помощью к своим кредиторам. В некоторых случаях они могут быть готовы уменьшить ваши платежи или процентную ставку, если это поможет вам оставаться в курсе событий на счете.

Если кредиторы не могут предложить необходимую вам помощь, обратитесь к утвержденному кредитному консультанту, чтобы изучить все ваши варианты. Вместе вы можете определить лучший план для управления вашим долгом.

Если кредиторы не могут предложить необходимую вам помощь, обратитесь к утвержденному кредитному консультанту, чтобы изучить все ваши варианты. Вместе вы можете определить лучший план для управления вашим долгом.

Двигаясь вперед

Отказ в кредите при отличной кредитной истории может стать шоком и разрушить ваши планы. Использование вашего письма о неблагоприятных действиях для решения проблем, вызвавших отказ, может не помочь на этот раз, но может указать вам путь к одобрению в следующий раз, когда вы подаете заявку на кредит.

Работая над улучшением своего финансового положения, подумайте о том, чтобы регулярно контролировать свой кредит, чтобы ваши баллы оставались высокими. Бесплатная служба кредитного мониторинга Experian позволяет вам регулярно бесплатно проверять свой кредитный отчет и баллы, а также предупреждает вас об изменениях в вашем кредитном отчете. Ведение обзора вашего кредита и финансов может помочь вам двигаться вперед в правильном направлении.

Отказано с отличным кредитным рейтингом — Почему?

Достижение высокого кредитного рейтинга — это цель, к которой, кажется, стремится каждый, у кого есть финансовые амбиции. От финансово ориентированных профессионалов до начинающих студентов и всех, кто находится между ними, мы хотим еще немного увеличить это число.

И не секрет, почему. Хорошая кредитоспособность часто открывает двери, которые в противном случае остались бы запертыми: более легкий доступ к кредитам, более широкий выбор подходящих продуктов, таких как эксклюзивные кредитные карты с вознаграждением, более высокие шансы на получение ипотеки и более низкие процентные ставки — это лишь некоторые преимущества, которыми вы можете наслаждаться. .

Одна вещь, которую высокий кредитный рейтинг не может сделать, это гарантировать успешную заявку. Это означает, что даже людям с кажущимися максимальными баллами и высоким уровнем благосостояния или финансовых активов все еще может быть отказано. Фактически, богатство не играет никакой роли в расчете вашего кредитного рейтинга. Обоснование решения потенциального кредитора может быть сложно раскрыть, и, когда у вас явно хороший кредитный рейтинг, отказ может показаться еще более ошеломляющим. Вы можете часами пытаться найти ответ, но, подобно археологу, блуждающему по песчаной буре, вы можете еще больше заблудиться. К счастью, небольшое руководство — это все, что нужно для большей ясности.

Фактически, богатство не играет никакой роли в расчете вашего кредитного рейтинга. Обоснование решения потенциального кредитора может быть сложно раскрыть, и, когда у вас явно хороший кредитный рейтинг, отказ может показаться еще более ошеломляющим. Вы можете часами пытаться найти ответ, но, подобно археологу, блуждающему по песчаной буре, вы можете еще больше заблудиться. К счастью, небольшое руководство — это все, что нужно для большей ясности.

Что на самом деле означает кредитный рейтинг?

Прежде чем углубляться в некоторые причины, по которым вам могло быть отказано, несмотря на высокий кредитный рейтинг, важно точно указать, что означает это небольшое число.

Кредитный рейтинг — это полезная мера общего состояния вашего кредитного отчета. Чем выше, тем лучше. Теоретически кредитный рейтинг человека показывает вероятность того, что новый кредитный счет перейдет в статус по умолчанию, чего потенциальные кредиторы отчаянно хотят избежать.

Системы показателей (как рассчитывается кредитный рейтинг) прошли долгий путь за 60 лет . Первоначально разработанные в 1956 году американцами Биллом Фэйром и Эрлом Исааком (которые вместе основали FICO), расчеты, лежащие в основе кредитных рейтингов, превратились во все более сложные алгоритмы, которые могут точно преобразовать поведение человека взаймы в одно число, отражающее его вероятность дефолта.

Первоначально разработанные в 1956 году американцами Биллом Фэйром и Эрлом Исааком (которые вместе основали FICO), расчеты, лежащие в основе кредитных рейтингов, превратились во все более сложные алгоритмы, которые могут точно преобразовать поведение человека взаймы в одно число, отражающее его вероятность дефолта.

Кредитный рейтинг не является показателем ваших определенных шансов на одобрение и не отражает вашего богатства или покупательной способности.

Поскольку кредитный рейтинг рассчитывается с использованием большого количества информации — от истории погашения счета до судебных протоколов и списков избирателей, и это лишь некоторые из них — они могут быть полезны для простой и быстрой оценки вашей кредитоспособности. Если вы хотите точно узнать, почему потенциальный кредитор отклонил вашу заявку, вам понадобится больше деталей, чем только кредитный рейтинг.

В вашем кредитном отчете содержатся данные, на основе которых рассчитывается ваш кредитный рейтинг, поэтому, если вы ищете факторы, влияющие на отказ, проверка вашего кредитного отчета должна указать вам правильное направление.

Также важно подчеркнуть, что кредитный рейтинг, который вы получаете, будет различаться в зависимости от того, где вы его видите и на основании какого кредитно-справочного агентства (CRA) он основан. Нет ни одного истинного балла. Кредитные баллы рассчитываются на основе уникальных оценочных карт, которые по-разному анализируют данные о вас, хранящиеся в конкретном CRA. Поскольку и оценочные карточки и кредитные отчеты отличаются, вы неизбежно получите разные кредитные рейтинги от каждого CRA.

Итак, какие кредитные рейтинги проверяют потенциальные кредиторы при оценке вашего заявления? Не видно . У них не будет доступа к конкретным кредитным баллам, которые вы видели. Вместо этого они будут применять свои уникальные критерии кредитования и анализ к вашему кредитному отчету от одного из CRA. Они могут получить «Оценку бюро» от CRA, чтобы облегчить свою оценку, но эта оценка все равно не будет той, которую вы видите при непосредственном обращении в CRA.

Тем не менее, ваш кредитный рейтинг по-прежнему является очень полезным индикатором того, как типичный кредитор будет оценивать вас. Уникально то, что ваша оценка checkmyfile берет всю информацию, хранящуюся во всех четырех CRA, и преобразует ее в вашу оценку checkmyfile, избавляя от необходимости манипулировать несколькими различными оценками по разным шкалам.

Как кредиторы и другие организации принимают решение о кредитовании?

То, на что обращает внимание кредитор при оценке вашего кредитного отчета, будет отличаться от одного к другому, поскольку все они имеют уникальные критерии и склонность к риску. Часто эти критерии несколько изменчивы и подвержены изменениям, поэтому тот факт, что конкретный кредитор одобрял вашу заявку в прошлом, сам по себе не является признаком того, что это обязательно произойдет снова. Верно и обратное: отказ кредитора не лишает вас права на принятие в будущем, при условии, что в следующий раз вы будете соответствовать его критериям.

Также важно помнить, что кредитные отчеты и содержащиеся в них данные постоянно меняются, поэтому ваша кредитоспособность тоже будет меняться. Однако в целом кредитный отчет, демонстрирующий, что вы надежный плательщик, сделает вас привлекательным для потенциальных кредиторов.

Взгляд на историческое поведение при погашении является одним из самых надежных индикаторов будущего поведения при погашении, поэтому большое внимание уделяется тому, как управлялись прошлые счета. Постоянная тенденция к своевременным платежам убедит потенциального кредитора в том, что вы, скорее всего, погасите любые платежи в срок.

Ваш кредитный отчет покажет вам, какие счета способствуют вашей общей кредитоспособности, как долго они были открыты и текущий баланс, а также судебные записи, финансовые ассоциации и недавние поиски кредитных приложений, так что на самом деле огромное количество информации в вашем кредитном отчете.

Распространенные причины отказа с высоким кредитным рейтингом

Если вам отказали, несмотря на то, что ваш кредитный рейтинг кажется первоклассным, есть несколько распространенных причин, на которые вам следует обратить внимание. Это важные факторы, которые могут повлиять на вашу заявку и решение кредитора, но не влияют на ваш кредитный рейтинг. Обратите внимание, что единственный, кто точно знает, почему кредитор отклонил вашу заявку, — это сам кредитор.

Это важные факторы, которые могут повлиять на вашу заявку и решение кредитора, но не влияют на ваш кредитный рейтинг. Обратите внимание, что единственный, кто точно знает, почему кредитор отклонил вашу заявку, — это сам кредитор.

Финансовые ассоциации

Финансовая ассоциация — это еще одно физическое лицо, с которым у вас есть финансовые связи. Это могут быть супруги или члены семьи, и связь часто устанавливается после совместной заявки на кредит. Бывшие соседи по квартире также могут выступать в качестве финансовых ассоциаций, если вы оба оплатили счета за электричество/газ/воду.

Эти финансовые ассоциации вообще не влияют на ваш кредитный рейтинг, поскольку он основан исключительно на вашей собственной информации, но они все равно могут влиять на ваши заявки.

Если вы проверите свой кредитный отчет, в нем будет специальный раздел «Финансовые ассоциации», в котором будут перечислены ваши известные партнеры. Здесь вы можете увидеть, кто в настоящее время связан с вами, компанию, которая сделала ссылку, и когда она была создана. На самом деле вы вообще не увидите данные их кредитного отчета (точно так же, как ваши не будут им доступны), и запись не изменит ваш кредитный рейтинг, потому что ваш рейтинг рассчитывается только на основе вашей собственной информации.

На самом деле вы вообще не увидите данные их кредитного отчета (точно так же, как ваши не будут им доступны), и запись не изменит ваш кредитный рейтинг, потому что ваш рейтинг рассчитывается только на основе вашей собственной информации.

Важно отметить, что пока у вас есть финансовая ассоциация, их кредитный отчет может быть просмотрен кредитором вместе с вашим в процессе проверки кредитоспособности всякий раз, когда вы подаете заявку. Таким образом, если кредитный отчет Финансовой ассоциации содержит отрицательные записи, такие как просроченные платежи или дефолты, например, запись может снизить ваши шансы на принятие.

Финансовые ассоциации остаются в кредитных отчетах на неопределенный срок. Это означает, что люди, впервые проверяющие свои кредитные отчеты, часто обнаруживают, что старые партнеры или бывшие соседи по квартире прячутся там, где им не следует. Это очень распространено, и если между вами больше нет активной совместной информации, ссылку можно удалить.

Вам просто нужно связаться с CRA, в котором находится Финансовая ассоциация, и потребовать, чтобы они сняли его. Обычно это включает в себя проверку всех ваших кредитных отчетов от четырех агентств кредитных историй и обращение к каждому CRA по отдельности, но checkmyfile может справиться с этим за вас.

Обычно это включает в себя проверку всех ваших кредитных отчетов от четырех агентств кредитных историй и обращение к каждому CRA по отдельности, но checkmyfile может справиться с этим за вас.

Мы регулярно поднимаем эти споры о разъединении от имени наших клиентов с бюро кредитных историй. Если это то, что вы ищете, вы можете попробовать нас бесплатно в течение 30 дней, а затем всего за 14,99 фунтов стерлингов в месяц, которые вы можете легко отменить в любое время. В нашем отчете о кредитоспособности нескольких агентств содержится полная информация от всех четырех агентств кредитной информации, и мы можем оспорить любое из них, которое сообщает неверную или устаревшую информацию.

Вы можете легко отправить запрос на отключение через свою учетную запись, но если вам нужны какие-либо рекомендации, сообщите об этом одному из наших профессиональных кредитных аналитиков по бесплатному телефону, электронной почте или защищенному сообщению.

Поскольку финансовые ассоциации не увеличивают и не уменьшают ваш кредитный рейтинг, можно получить очень высокий балл, но при этом эти записи нанесут вред вашим приложениям. Проверка вашего кредитного отчета позволит вам быстро и подробно определить любую из этих записей, в то время как полагаться исключительно на оценку не оставит вас мудрее.

Проверка вашего кредитного отчета позволит вам быстро и подробно определить любую из этих записей, в то время как полагаться исключительно на оценку не оставит вас мудрее.

Статус занятости и противоречивая информация

Основным определяющим фактором для потенциальных кредиторов является то, сможет ли их заявитель погасить сумму, которую они хотят занять, и, что важно, эта надежность не изменится в дальнейшем.

Проверка вашего статуса занятости является стандартной процедурой для кредиторов, особенно для более крупных заявок, таких как ипотека. Ваш статус занятости (как и ваша зарплата) полностью отделен от вашего кредитного отчета, поэтому вы можете иметь блестящий кредитный рейтинг, но вам все равно будет трудно быть принятым только на основании сомнительного статуса занятости.

Поскольку кредиторы охотятся за наиболее финансово стабильными клиентами, статус занятости, демонстрирующий надежность, лучше всего отразится на вас.

Подробная информация, указанная в заявлении, например, ваш статус занятости и доход, часто передается кредиторами организациям по борьбе с мошенничеством, таким как National Hunter. Несоответствия между заявками — например, указание зарплаты в размере 20 000 фунтов стерлингов в одной заявке, а затем 250 000 фунтов стерлингов в другой — могут быть отмечены в процессе подачи заявки, что дает кредитору повод усомниться в законности предоставленной информации. Подобная нечестность может привести к отклонению заявки, независимо от кредитного рейтинга, а также может вызвать проблемы с будущими заявками.

Несоответствия между заявками — например, указание зарплаты в размере 20 000 фунтов стерлингов в одной заявке, а затем 250 000 фунтов стерлингов в другой — могут быть отмечены в процессе подачи заявки, что дает кредитору повод усомниться в законности предоставленной информации. Подобная нечестность может привести к отклонению заявки, независимо от кредитного рейтинга, а также может вызвать проблемы с будущими заявками.

Если вы ответите на все вопросы, насколько вам известно, нет причин для беспокойства . Эти проверки предназначены для поимки людей, которые намеренно пытаются обмануть кредитное учреждение.

Отрицательные маркеры

Существует множество отрицательных записей, которые могут быть указаны в кредитном отчете, что снижает ваши шансы на успешную заявку. Все, от пропущенного платежа до банкротства, может быть зарегистрировано против вас, и каждый из них может снизить вашу общую кредитоспособность с разной степенью серьезности в зависимости от серьезности маркера.

В то время как серьезные отрицательные маркеры, такие как дефолты и решения окружного суда, почти наверняка окажут заметное влияние на ваш кредитный рейтинг, некоторые из более незначительных (например, отдельные просроченные платежи) могут иметь незначительное влияние на сам показатель. Однако их присутствие, хотя и незначительное, все же может беспокоить некоторых кредиторов. Таким образом, можно иметь высокий показатель, но при этом иметь один или два отрицательных маркера.

Поскольку у всех кредиторов есть свои уникальные критерии, которым они должны соответствовать при оценке заявок, некоторые из них, естественно, будут более строгими, чем другие. Некоторые кредиторы с низким уровнем риска, например, могут иметь автоматизированные процессы проверки кредитоспособности, которые дисквалифицируют любых заявителей даже с одним отрицательным маркером.

И еще раз: вы можете точно знать, что указано в вашем кредитном отчете, только проверив себя.

Общий объем существующего долга

В то время как ваша кредитоспособность определяет вероятность того, что вы погасите задолженность, ваш общий непогашенный долг также будет оцениваться, что влияет на вашу финансовую доступность. Очень возможно иметь высокий кредитный рейтинг, вызывая беспокойство кредиторов только из-за непогашенного остатка. Поскольку ваш доход не хранится в кредитных справочных агентствах, он вообще не будет учитываться в вашем кредитном рейтинге.

Очень возможно иметь высокий кредитный рейтинг, вызывая беспокойство кредиторов только из-за непогашенного остатка. Поскольку ваш доход не хранится в кредитных справочных агентствах, он вообще не будет учитываться в вашем кредитном рейтинге.

Потенциальные кредиторы, тем не менее, будут иметь подробную информацию о вашем доходе, поскольку вы указали ее в заявлении.

Затем они могут сопоставить ваш доход с существующей задолженностью и расходами, чтобы увидеть, сможете ли вы с комфортом выполнить согласованные условия погашения. Если есть опасения, что учетная запись, на которую вы подаете заявку, в сочетании с вашими существующими финансовыми обязательствами, будет обременять вас, они могут отклонить заявку.

Наличие высокого кредитного рейтинга может быть недостаточным для принятия, если потенциальный кредитор сочтет вашу доступность слишком низкой.

Узнайте больше о кредитоспособности и доступности в нашем руководстве.

Сочетание всех этих факторов

На практике кредитор может отклонить вашу заявку не по одному фактору. Это может быть небольшое количество каждого из них, смешанное вместе, которое склоняет шансы против вас.

Это может быть небольшое количество каждого из них, смешанное вместе, которое склоняет шансы против вас.

Зная, что искать и где хранится самая важная информация о вас (она находится в вашем кредитном отчете), вы можете быть уверены, что все правильно. Когда вы решите подать заявку, вы можете быть уверены, что точно знаете, что увидит потенциальный кредитор, когда будет оценивать вашу заявку.

Итак, что мне делать?

Единственный способ убедиться, что потенциальные кредиторы видят правильную информацию при проверке кредитоспособности, — это самостоятельно проверить свой кредитный отчет. Он покажет ваши кредитные счета, финансовые ассоциации, судебные протоколы, обыски, список избирателей и многое другое в мельчайших подробностях. Проверяя это самостоятельно, вы можете убедиться, что делаете все возможное с любыми приложениями, которые вы делаете.

Также стоит отметить, что каждая подаваемая вами кредитная заявка будет добавлять поиск кредитной заявки в ваш кредитный отчет — это будет отражать детали вашей заявки.

Хотя поиск одной кредитной заявки не уменьшит ваши шансы на получение кредита, если у вас их будет много за короткий период, потенциальные кредиторы могут воспринять это как признак отчаяния в получении кредита, к чему они также склонны избегать. Среднее количество поисков кредитных заявок обычно составляет один в месяц.

Подводя итог ключевым пунктам:

- Никто не может гарантировать успешное получение кредита, независимо от того, насколько заоблачным может быть его кредитный рейтинг.

- : У вас (потенциально) неограниченный кредитный рейтинг, и нет ни одного истинного числа. Важны данные в вашем кредитном отчете, поэтому проверка этого для себя может показать больше, чем просмотр только оценки.

- Заявки на получение кредита включают в себя важные соображения, помимо вашего кредитного рейтинга.

- Ваш кредитный отчет — это кладезь информации.

Как проверить свой кредитный отчет?

Вы можете сэкономить время и обрести душевное спокойствие, зарегистрировавшись для получения бесплатной пробной версии Checkmyfile.

Даже если вы зарабатываете хорошие деньги, высокие ежемесячные платежи по долгам могут указывать на финансовую нестабильность и могут привести к тому, что кредиторы будут рассматривать вас как группу риска.

Даже если вы зарабатываете хорошие деньги, высокие ежемесячные платежи по долгам могут указывать на финансовую нестабильность и могут привести к тому, что кредиторы будут рассматривать вас как группу риска. Некоторые кредиторы могут попросить вас погасить старые сборы, прежде чем одобрить новый кредит.

Некоторые кредиторы могут попросить вас погасить старые сборы, прежде чем одобрить новый кредит.

Если кредиторы не могут предложить необходимую вам помощь, обратитесь к утвержденному кредитному консультанту, чтобы изучить все ваши варианты. Вместе вы можете определить лучший план для управления вашим долгом.

Если кредиторы не могут предложить необходимую вам помощь, обратитесь к утвержденному кредитному консультанту, чтобы изучить все ваши варианты. Вместе вы можете определить лучший план для управления вашим долгом.