После банкротства физического лица можно ли взять кредит: Кредит после банкротства физического лица

Содержание

Как взять кредит после банкротства: когда и кому можно получить

Потребительское банкротство — это понятие, о котором слышало подавляющее большинство из нас. Это специальная судебная процедура, которая позволяет людям, которые больше не могут справляться с погашением своих долгов, не попасть в долговую яму. Но, если, столкнувшись с банкротством, у вас есть потребность в том, чтобы взять кредит, возможно ли будет провести такую операцию? Как взять кредит после банкротства? Когда можно взять кредит после банкротства? И многое другое. Сегодня постараемся разобраться.

1)

Что такое банкротство физического лица

1.1)

Кто может объявить о потребительском банкротстве и как это сделать?

1.2)

Банкротство потребителей – условия

1.3)

Объявление потребительского банкротства – последствия

1. 4)

4)

Сколько времени требуется для объявления потребительского банкротства?

1.5)

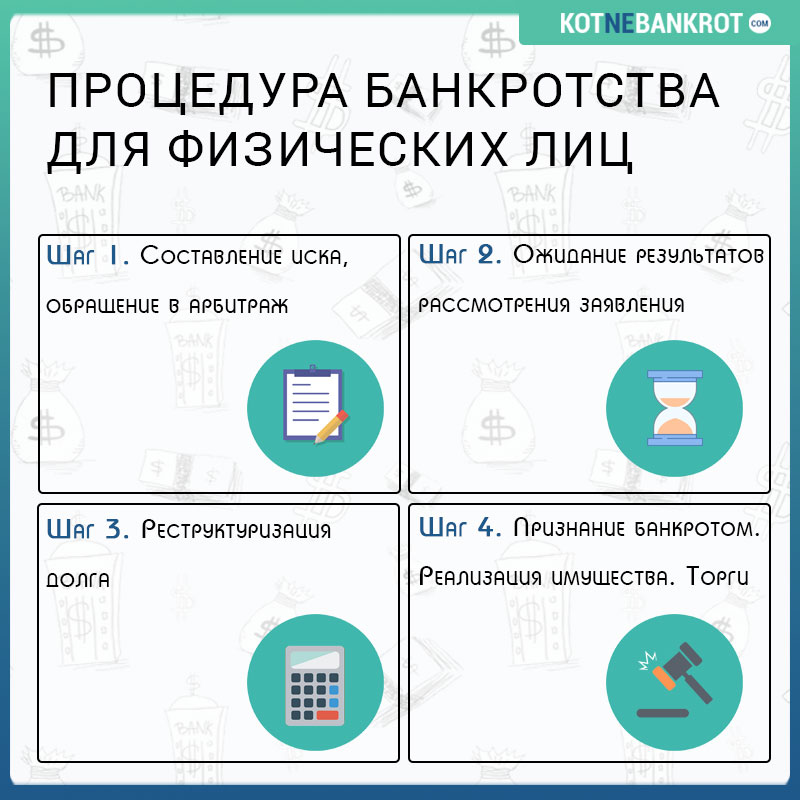

Процедура банкротства – этапы

2)

Через какое время можно обращаться за кредитом

3)

Как получить кредит после банкротства физического лица

4)

Куда обратиться за кредитом?

5)

Заключение

Что такое банкротство физического лица

Потребительское банкротство — это, по сути, судебная процедура, направленная исключительно на частных лиц, которые не занимаются бизнесом. Поэтому, если вы являетесь одним из предпринимателей, вы не сможете извлечь из этого выгоду.

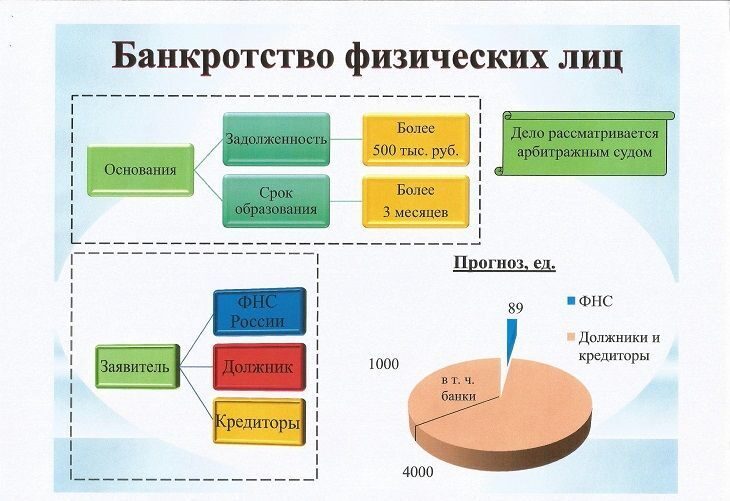

Как нетрудно догадаться, банкротство становится возможным только для людей неплатежеспособных, то есть не способных выплачивать свои долги в течение как минимум трех месяцев. Основной целью процедуры банкротства является облегчение долгового бремени, которое может заключаться в:

Основной целью процедуры банкротства является облегчение долгового бремени, которое может заключаться в:

- удовлетворение требований кредиторов, например, из активов должника,

- освобождение от части или всех долгов.

Согласно последним правилам, суды не будут отклонять заявления о банкротстве, как раньше, в отношении лиц, которые привели к своей задолженности умышленно или по грубой неосторожности.

Поэтому, если ваша неплатежеспособность вызвана, например, бездумным использованием кредитов и займов, а не потерей работы или болезнью, вы имеете право подать заявление о банкротстве.

Когда потребитель становится неплатежеспособным? Прежде всего, когда его или ее ежемесячная зарплата слишком мала, чтобы он или она могли покрыть расходы на жизнь и погасить долги.

Получи аванс на покупки в два клика

Кто может объявить о потребительском банкротстве и как это сделать?

Узнав, что такое банкротство, стоит развеять все сомнения и рассмотреть, кто может объявить потребительское банкротство в 2022 г. Вы уже знаете, что это вариант, доступный людям, которые не занимаются бизнесом и не состоят в партнерстве.

Вы уже знаете, что это вариант, доступный людям, которые не занимаются бизнесом и не состоят в партнерстве.

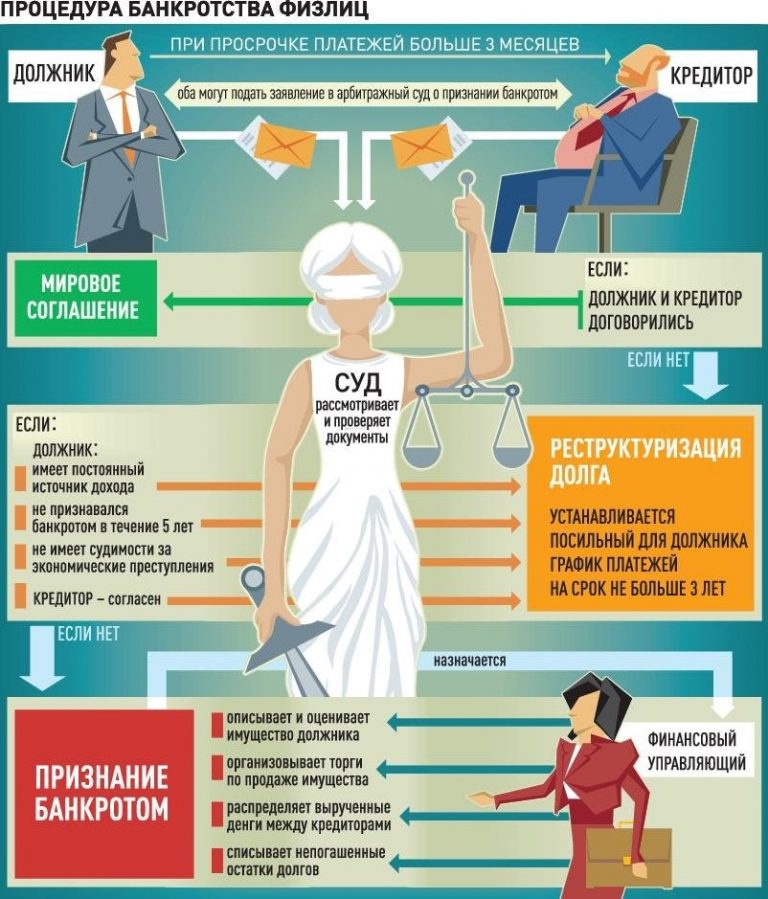

Объявление банкротства физического лица происходит абсолютно точно в суде, поэтому для того, чтобы иметь возможность воспользоваться этим решением, необходимо подать соответствующее дело в суд.

Стоит знать, что заявление может быть подано как должником, так и его кредитором.

Кто не может объявить о потребительском банкротстве?

Мы уже объяснили, кто может подать на потребительское банкротство должника — это может делать сам должник или кредитор. Но кто может воспользоваться этим способом освобождения от долгов? Как выяснилось, не все люди с долгами. Суд может отклонить заявление или прекратить производство по делу, в частности, по следующим причинам:

- если должник является акционером или партнером с ограниченной ответственностью, который также несет ответственность по долгам компании,

- если должник не является неплатежеспособным — например, если задолженность относится к периоду менее 3 месяцев,

- если в течение последних 10 лет должник уже подавал заявление о банкротстве, о чем было объявлено, и часть или все долги были списаны,

- если в течение последних 10 лет должник совершил действия в ущерб своим кредиторам, например, передал недвижимость родственнику, чтобы избежать ее ареста судебным исполнителем.

Стоит также знать, что, если в ходе разбирательства суд установит, что причиной неплатежеспособности стали умышленные действия должника, он может отказать в утверждении плана погашения кредиторской задолженности, а значит, и в признании банкротства.

Банкротство потребителей – условия

Как объявить потребительское банкротство 2022? Необходимо подать заявление в суд и оплатить пошлину.

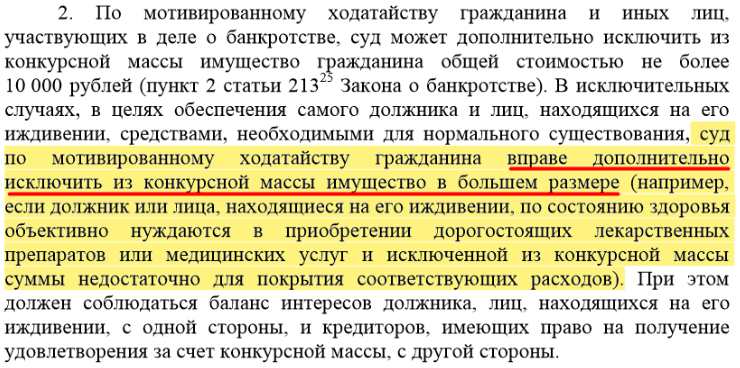

Если выяснится, что должник может объявить о банкротстве только в отношении части долга, а остальное ему придется выплатить, суд также установит план погашения долга или распорядится о продаже имущества потребителя! В этом случае для погашения долга придется отдать автомобиль, квартиру или различную бытовую технику.

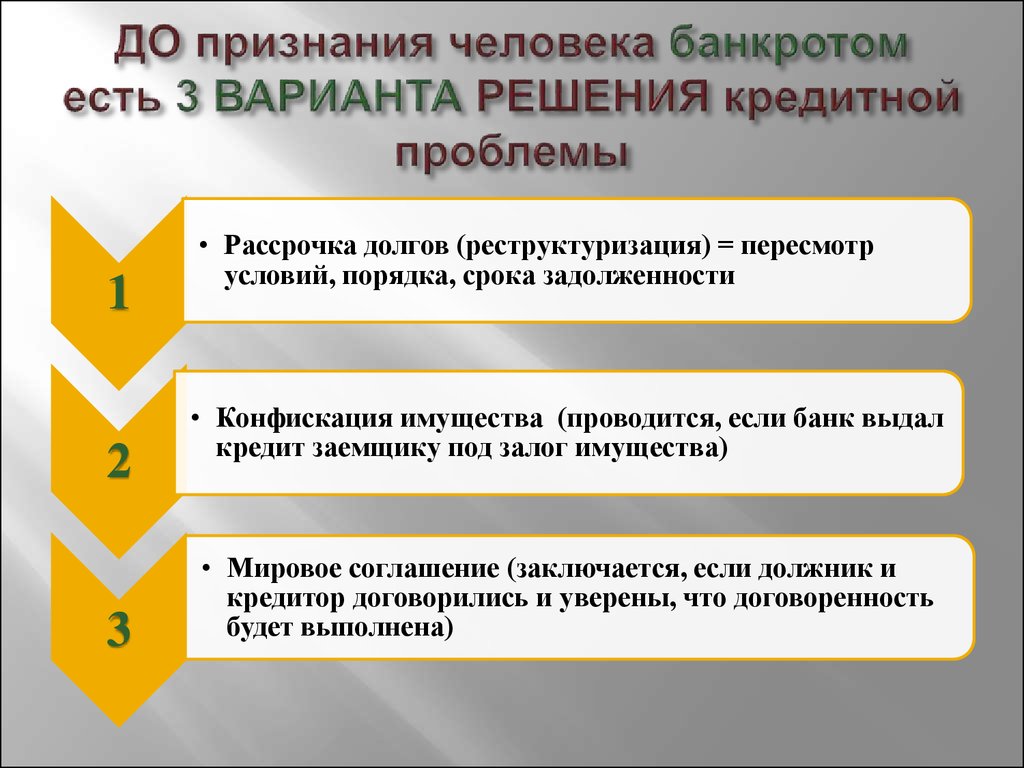

Поэтому важно помнить, что потребительское банкротство не влечет за собой полного списания долгов. Более того, зачастую это сложный и тяжелый физический процесс. Поэтому он не должен быть первым решением, о котором вы думаете, когда на горизонте появляются финансовые проблемы.

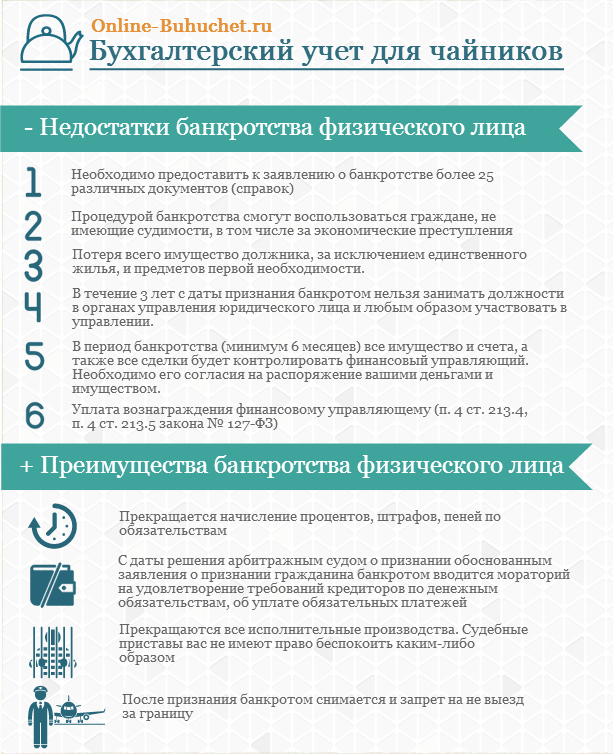

Объявление потребительского банкротства – последствия

Хотя объявление банкротства часто кажется единственным способом решения долговой проблемы, стоит хорошо подумать. Это связано с тем, что последствия судебного разбирательства могут быть весьма серьезными и ощущаться в течение многих лет. Вот последствия потребительского банкротства:

- ограниченный доступ к деньгам и ликвидация имущества — чтобы расплатиться с кредиторами, доверительный управляющий не только арестует вашу зарплату и средства на банковском счете (до определенной суммы), но и может продать с аукциона вашу квартиру, автомобиль или мотоцикл; однако он не может обналичить оборудование, необходимое для повседневной жизни (например, холодильник или стиральную машину),

- потенциальный риск потери жилья — если ваше жилье будет продано с аукциона, вам придется освободить его и переехать в другую недвижимость; для этого вы получите средства из суммы, вырученной от продажи жилья, для покрытия расходов на аренду на срок от 12 до 24 месяцев,

- отсутствие возможности свободно распоряжаться своим имуществом — во время процедуры вы не можете свободно распоряжаться имуществом, которое включено в конкурсную массу, например, продать свой автомобиль или передать квартиру своим детям, трудности с заключением договоров по обязательствам — во время процедуры банкротства ни один банк не предоставит вам кредит.

Сколько времени требуется для объявления потребительского банкротства?

Сколько времени занимает потребительское банкротство? В данном случае закон не устанавливает конкретных сроков, но во многих случаях решение об объявлении или отказе в банкротстве выносится уже через 3 недели после подачи заявления. Однако стоит знать, что весь этап может занять до 3 месяцев.

Получи лимит на покупки прямо сейчас за две минуты

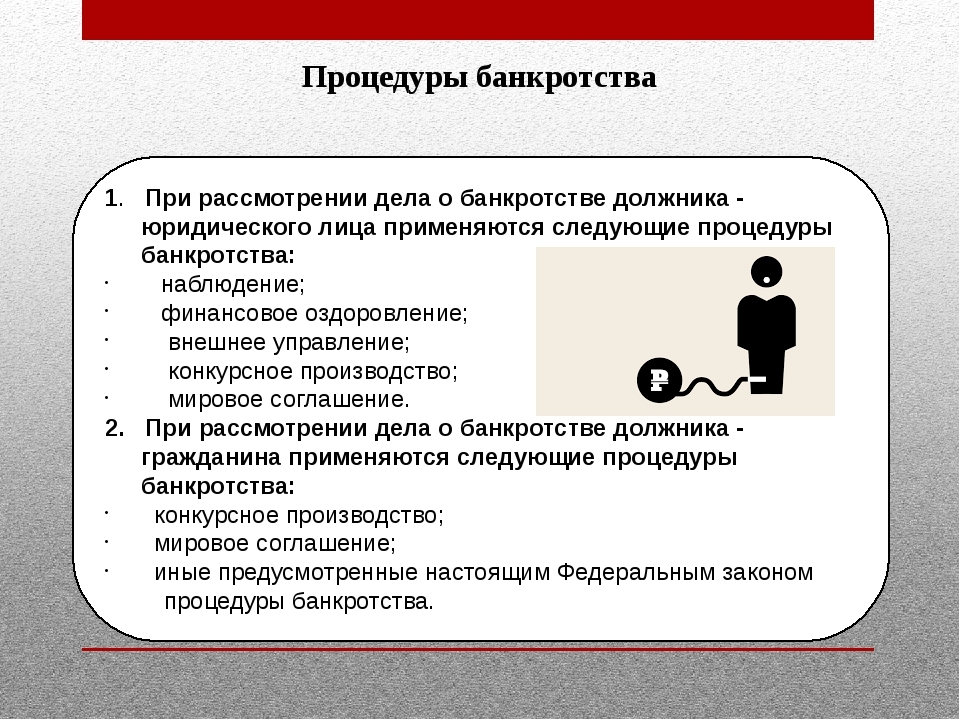

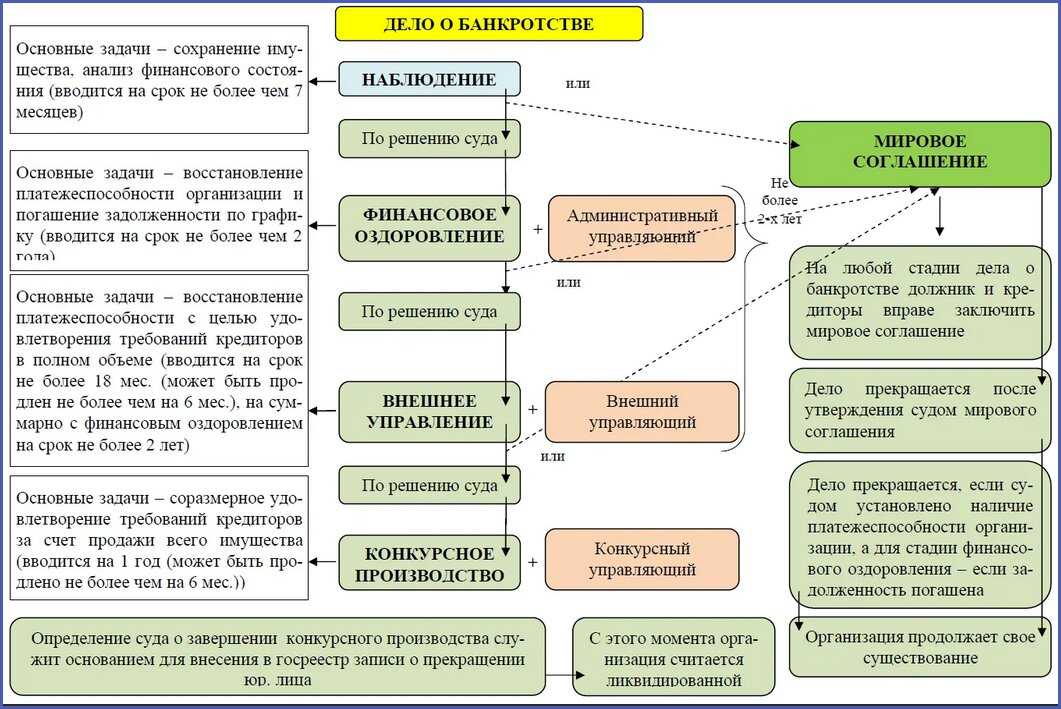

Процедура банкротства – этапы

Ликвидация активов лица, объявившего о банкротстве (доверительный управляющий проверяет список кредиторов и продает активы должника. Затем суд выносит дополнительное решение о плане погашения долга. Эта стадия может длиться до 1,5 лет.

Суд устанавливает план погашения задолженности, рассчитанный на 12, 24 или 36 месяцев, в течение которых банкрот может вносить определенную сумму в счет погашения невыплаченных долгов (для преднамеренных должников этот период может достигать семи лет).

Стоит знать, что разбирательство может проходить гораздо быстрее и без выполнения плана погашения, например, когда суд отказывается от обязательств должника, если его/ее положение является тяжелым и не позволяет осуществлять выплаты.

Процедура потребительского банкротства обычно длится максимум. 5 лет с момента подачи заявления в суд.

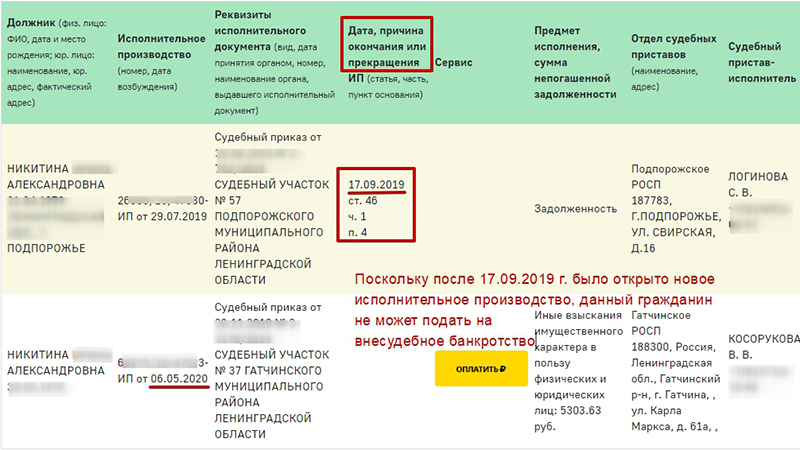

Через какое время можно обращаться за кредитом

Возможно, некоторые из вас задаются вопросом, можно ли взять еще один кредит после объявления потребительского банкротства? Теоретически, ничто не мешает человеку, прошедшему процедуру освобождения от долгов в соответствии с законом о банкротстве, подписать новый кредитный договор. В конце концов, банкрот автоматически исключается из кредитного регистра неплатежеспособных должников.

Однако важно помнить, что окончательное кредитное решение принимает банк, который обязательно внимательно изучит кредитную историю клиента и выяснит, что клиент ранее объявлял о банкротстве.

Таким образом, потребительское банкротство может оказаться препятствием для получения нового кредита. В случае с такими лицами банк часто требует дополнительного залога.

Если вы хотите взять кредит, вы также должны учитывать, что после объявления потребительского банкротства вы сможете рассчитывать на новое урегулирование долга только через 10 лет. Если у вас есть какие-либо сомнения относительно взаимосвязи между потребительским банкротством и новым кредитом, вы можете получить поддержку одного из банковских представителей.

Как получить кредит после банкротства физического лица

Брать долги во время потребительского банкротства — не очень мудрый шаг и, конечно, очень сложный. После объявления банкротства начинается вторая стадия процесса, на которой доверительный управляющий распоряжается имуществом банкрота. В свою очередь, информация об объявлении банкротства публикуется в кредитном регистре. Кроме того, кредиторы банкрота информируются непосредственно арбитражным управляющим.

Банкрот в такой ситуации может заключать договоры только по мелким бытовым вопросам. Как показывает практика, легко можно столкнуться с ситуациями, когда банкрот на этой стадии разбирательства может легко взять еще один долг в банке. В такой ситуации средства подлежат возврату кредитору, а банкрот может столкнуться с нежелательными последствиями в рамках процедуры банкротства.

Куда обратиться за кредитом?

Действующее законодательство не предусматривает оснований для отказа в предоставлении кредита лицу, имеющему завершенное потребительское банкротство. Однако важно отметить, что после того, как суд признал потребительское банкротство, он не может свободно распоряжаться собственными активами. Это означает, что берущее кредит лицо, не может, в частности, брать оборудование в рассрочку или в кредит без разрешения суда.

Более того, практика банков показывает, что получать кредит после объявления банкротства очень сложно. — Последствия объявления потребительского банкротства не заканчиваются погашением всех кредиторов. При оформлении кредита, например, на покупку квартиры, банки используют данные кредитного регистра. После объявления потребительского банкротства этот факт заносится в регистр, и ваша кредитная история будет фигурировать в базах данных в течение следующих 10 лет, что в большинстве случаев означает, что вам будет отказано в кредите.

При оформлении кредита, например, на покупку квартиры, банки используют данные кредитного регистра. После объявления потребительского банкротства этот факт заносится в регистр, и ваша кредитная история будет фигурировать в базах данных в течение следующих 10 лет, что в большинстве случаев означает, что вам будет отказано в кредите.

Тем не менее сегодня банки более лояльны к своим клиентам, поэтому более молодые представители среди банков могут предоставить вам кредит. Но, если этого не произошло, сегодня на рынке существуют различные агентства, которые помогают людям в получении положительного ответа на кредитную заявку.

Сделать покупки максимально комфортными ты можешь уже сейчас вместе с Мокка: тебе доступна оплата авансом по удобному для тебя графику без первоначального взноса. Отличная новость в том, что теперь ты можешь выпустить виртуальную карту МИР буквально в два клика. А еще ты можешь делать абсолютно любые покупки в любом магазине с помощью сервиса ин-эпп шоппинга Мокка Мегамолл прямо в нашем мобильном приложении!

Чтобы выпустить карту Мокка МИР: заходи в приложение Мокка (Android / iOS) или в свой личный кабинет на сайте, в сервисах выбери «Карта Мокка»; выбери срок погашения и нажми кнопку «Активировать». Готово!

Готово!

Заключение

Кредит после объявления банкротства – хотя и крайне сложная процедура с огромным шансом, что вам откажут, но всё же она имеет место быть. Всё, что вам нужно сделать, это разобраться, как получить кредит после банкротства и где взять кредит банкроту, подготовить все необходимые документы и найти лояльный банк. Тогда вам удастся справится с поставленной задачей и получить ваши кредитные средства.

Теги:

кредитыфинансы

Дают ли ипотеку после банкротства

Главная

Статьи

Ипотека после банкротства

Готовитесь списать долг?Скачайте бесплатную памятку

Скачать памятку

Скачать памятку

Размер файла: (0,3 Mb)

04.02.2020

54945

После принятия закона «О несостоятельности» в 2015 году граждане смогли списать все долги легальным способом. Признание должника несостоятельным освобождает его от уплаты займов, процентов, штрафов, но это отражается на кредитной истории. Поэтому многих интересует вопрос — можно ли взять ипотеку после банкротства. Разъяснения дадут специалисты компании ООО Главбанкрот.

Признание должника несостоятельным освобождает его от уплаты займов, процентов, штрафов, но это отражается на кредитной истории. Поэтому многих интересует вопрос — можно ли взять ипотеку после банкротства. Разъяснения дадут специалисты компании ООО Главбанкрот.

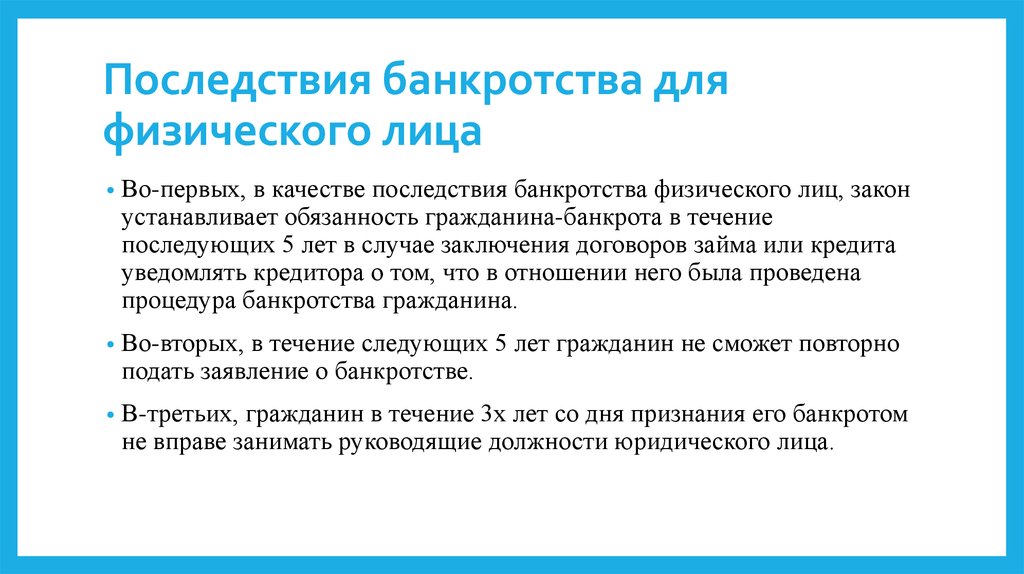

Какие последствия ждут банкрота

Признание физического лица финансово несостоятельным обязывает последнего к соблюдению трех правил, которые установлены в гл. X ст. 213.30 закона № 127-ФЗ:

-

в течение последующих 5 лет со дня присвоения статуса банкрота, гражданин обязан уведомлять об этом факте банковские учреждения, кредитные организации при подаче заявки на оформление займа; -

в течение 3 лет физическое лицо не имеет права занимать руководящие должности в ООО, АО и других юридических лицах, 5 лет — в кредитных организациях и 10 лет — в страховых компаниях; -

после банкротства граждан повторно инициировать процедуру можно по истечению 5 лет.

Закон не накладывает запреты на оформление после процедуры банкротства физического лица ипотеки, кредитов, рассрочек и не регламентирует дальнейшие взаимоотношения банкрота с банковскими учреждениями.

Как влияет банкротство на кредитную историю

Несвоевременная уплата обязательных платежей, отказ от выплаты процентов или укрывательство от банковских работников — все это негативно сказывается на кредитной истории. Инициация процедуры признания гражданина несостоятельным — это первый шаг к исправлению репутации. Многие банки относятся к банкротам более лояльно, чем к лицам с множеством просроченных кредитов.

Обнуление долгов законным способом говорит о финансовой грамотности человека и его сознательности. В будущем при оформлении кредитов этот факт сыграет положительную роль.

Если вы планируете оформлять ипотеку после процедуры банкротства или брать крупную сумму в кредит, нужно постепенно улучшать кредитную историю:

-

через 10-12 месяцев после банкротства купите товар в рассрочку, вносите платежи своевременно; -

оформите незначительный займ в МФО — выполняйте добросовестно все условия договора; -

если есть возможность купите автомобиль, дачу или другое имущество.

Погашайте задолженности досрочно. Эти действия помогут обелить КИ и ваши шансы на получение крупной суммы в кредит возрастут.

Задать вопрос в Telegram

Дадут ли ипотеку после банкротства

Несмотря на то, что законом не запрещено оформлять ипотечные займы после признания гражданина несостоятельным, банки неохотно идут на уступки. Ипотека — это кредитные отношения с более жесткими условиями в отличие от обычного займа.

На практике в ближайшие 5 лет после банкротства банковские учреждения чаще отказывают в оформлении ипотеки. Специалисты рекомендуют в этот период заниматься улучшением кредитной истории, копить деньги на первоначальный взнос, подыскать более высокооплачиваемую работу или организовать пассивный источник дохода. В совокупности все эти факторы помогут получить одобрение при оформлении ипотечного жилья.

В каких случаях ипотека после банкротства невозможна

Есть ряд нюансов, которые крайне отрицательно сказываются на репутации гражданина, признанного несостоятельным:

-

Утаивание информации. Если физлицо при оформлении заявки на займ, не сообщит банковскому работнику о своем статусе банкрота, — это автоматически отправляет его в черный список. Репутация будет окончательно испорчена и банки откажут в кредите, даже незначительном.

Если физлицо при оформлении заявки на займ, не сообщит банковскому работнику о своем статусе банкрота, — это автоматически отправляет его в черный список. Репутация будет окончательно испорчена и банки откажут в кредите, даже незначительном.

-

Бездействие должника до банкротства. Если гражданин не вносит обязательные платежи, проценты и пени за просрочку, не предпринимает никаких действий по улучшению ситуации, инициировать процедуру банкротства приходится кредиторам. В этой ситуации физическое лицо характеризуется, как неблагонадежный, безответственный заемщик. Таким людям банки неохотно дают кредиты. -

Нет дохода. Если нет постоянного источника дохода или он крайне низкий (на уровне МРОТ), то банки откажут в оформлении ипотеки, даже если первоначальный взнос будет составлять большую половину стоимости жилья. Прогноз платежеспособности у человека с минимальным заработком негативный.

Также банки откажут в случае обращения к ним в течение 6-12 месяцев после признания несостоятельности. Это объясняется тем, что в течение 3 лет после завершения процедуры кредиторы могут обжаловать приговор Арбитражного Суда.

Это объясняется тем, что в течение 3 лет после завершения процедуры кредиторы могут обжаловать приговор Арбитражного Суда.

Как взять ипотеку после банкротства физического лица

Условия оформления ипотечного займа в общем такие же, как и для обычных граждан, но банки оставляют за собой право предъявлять дополнительные требования к банкротам:

-

Доход. Соискатель должен быть официально трудоустроен, заработная плата должна быть выше среднего (по норме, установленной для региона) и позволять без ущерба для семьи уплачивать обязательные платежи. Большим плюсом будет пассивный источник дохода. -

Созаемщик. Второй созаемщика с чистой кредитной историей и стабильным доходом значительно увеличит шансы получить кредит. -

Поручители. При оформлении ипотеки после признания гражданина несостоятельным, банки могут предъявить более жесткие требования к поручителям и увеличить их обязательное число. Например, с трех человек до пяти.

Например, с трех человек до пяти.

Делайте ставку на молодые региональные банки, они более лояльны к банкротам, поскольку нуждаются в новых клиентах. Предварительно за полгода или год откройте вы выбранном банковском учреждении депозит.

Если у вас остались вопросы, звоните по номеру: +8 (861) 205-65-36 и записывайтесь на бесплатную консультацию. Юристы ООО Главбанкрот расскажут, как списать долг по ипотеке, закрыть ИП через банкротство и признать физическое лицо финансово несостоятельным с минимальными рисками и потерями.

Задать вопрос в Telegram

Хотите узнать стоимость

процедуры банкротства?

Запишитесь или позвоните по телефону горячей линии

Я принимаю условия соглашения об обработке персональных данных

Читать еще в нашем блоге

Оспаривание сделок арбитражным управляющим

3 Окт 2022 696

Взыскание задолженности по налогам с физических лиц

3 Окт 2022 912

Как взыскать долг с физического лица

3 Окт 2022 710

Нужен потребительский кредит после банкротства? Вот что нужно делать

Личные финансы

Банкротство отрицательно влияет на вашу кредитоспособность в течение многих лет, но вы все еще можете получить личный кредит

Материалы предоставлены компанией Credible, контрольный пакет акций которой принадлежит Fox Corporation. Credible несет единоличную ответственность за этот контент и услуги, которые он предоставляет.

Наша цель здесь, в Credible Operations, Inc., номер NMLS 1681276, именуемая ниже «Credible», состоит в том, чтобы предоставить вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы продвигаем продукты наших партнеров-кредиторов, которые компенсируют нам наши услуги, все мнения являются нашими собственными.

Хотя банкротство всегда должно быть крайней мерой, иногда оно необходимо с финансовой точки зрения. Хотя банкротство может помочь вам сделать ваши финансы более управляемыми, общим последствием является испорченный кредит. Плохая кредитная история может затруднить получение новых кредитных продуктов после банкротства.

К счастью, влияние банкротства на ваш кредитный отчет не является постоянным — со временем оно ослабевает. Возможно получить одобрение на личный кредит после банкротства. Узнайте, как взять кредит после банкротства и подходит ли вам этот вариант.

Всякий раз, когда вы подаете заявку на личный кредит, полезно сравнить ставки от нескольких кредиторов. Credible позволяет легко просматривать ваши персонализированные тарифы без ущерба для вашего кредита.

- Как банкротство влияет на вашу кредитную историю

- Как получить потребительский кредит после банкротства0025 Советы по восстановлению вашей кредитной истории после банкротства

Как банкротство повлияет на вашу кредитную историю

Подача заявления о банкротстве может быть лучшим решением для вашего финансового положения, но это негативно скажется на вашей кредитной истории на долгие годы. Банкротство снижает ваш кредитный рейтинг, затрудняя получение личных кредитов и других новых кредитных линий по льготным процентным ставкам, а также может затруднить получение права вообще.

Банкротство по Главе 7 и Главе 13 является судебным разбирательством, которое может освободить вас от ваших долговых обязательств. Но каждый вид банкротства структурирован по-разному.

Банкротство по главе 7

- Это ликвидационное банкротство требует от вас продажи части или всей вашей собственности для погашения ваших долгов.

- Списание ваших долгов.

- Физические и юридические лица могут подать заявку.

- Для этого типа банкротства требуется достаточно низкий доход, чтобы пройти тест на нуждаемость.

- Позволяет доверительным управляющим расплачиваться с кредиторами путем продажи неосвобожденного имущества.

- Долг обычно погашается через три-пять месяцев.

Банкротство по главе 13

- Это реорганизационное банкротство позволяет вам сохранить свое имущество, если вы успешно выполните трех-пятилетний план погашения по решению суда.

- Он реорганизует ваши долги, чтобы сделать их более доступными, давая вам возможность погасить ипотеку, автомобиль и другие соответствующие долговые платежи.

- Заявку могут подать только физические лица.

- Чтобы иметь право на участие, вы не должны иметь более 419 275 долларов США необеспеченного долга или 1 257 850 долларов США обеспеченного долга.

- Этот тип банкротства позволяет вам сохранить свое имущество, но если у вас есть неиспользованные активы, вам, возможно, придется выплатить своим кредиторам сумму, равную их стоимости.

- Задолженность погашается после завершения трех-пятилетнего плана погашения.

Как долго банкротство будет оставаться в кредитном отчете?

К счастью, информация о банкротстве не останется в вашем кредитном отчете навсегда. Вся негативная информация в конечном итоге удаляется из вашего кредитного отчета, включая информацию о банкротстве.

Информация о банкротстве по главе 7 может оставаться в вашем кредитном отчете в течение 10 лет с даты подачи заявки. Напротив, банкротство по главе 13 может исчезнуть из вашего отчета через семь лет, если вы выполните план платежей.

Как получить потребительский кредит после банкротства

Поскольку влияние банкротства на ваш кредитный рейтинг со временем может уменьшиться, ваши шансы на одобрение персонального кредита могут увеличиваться по мере того, как прошло ваше банкротство. Кроме того, некоторые кредиторы предлагают личные кредиты заемщикам с более низким кредитным рейтингом .

Выполнение этих шагов может помочь вам получить личный кредит после банкротства:

- Сравнительный магазин с кредиторами, которые предоставляют кредиты с плохой кредитной историей. Поиск по магазинам дает вам возможность сравнить ставки и условия от нескольких кредиторов, чтобы найти наиболее подходящий для вашей ситуации.

- Предварительный отбор на несколько кредитов. Многие кредиторы позволяют вам пройти предварительную квалификацию, не влияя на ваш кредит, что может помочь вам определить кредитора по личному кредиту с самой низкой возможной годовой процентной ставкой (APR).

- Оцените свои кредитные предложения, включая условия и комиссии. Эти факторы помогут вам определить реальную стоимость кредита. Вы также можете использовать калькулятор платежей по кредиту , чтобы лучше понять, во что вам обойдется кредит.

- Выберите кредит и заполните заявку. После подачи заявки вы получите предложение по окончательной ставке на основе полной проверки кредитоспособности.

- Подпишите кредитный договор, получите средства и начните погашение кредита. Если вы согласны с условиями кредита, остается только подписать договор. После закрытия кредита договор становится официальным, и средства распределяются единовременно. В зависимости от вашего кредитора вы можете получить средства в тот же день или на следующий рабочий день (хотя это может занять больше времени).

Тарифы, стоимость и предложения могут варьироваться от кредитора к кредитору. Сравнительные покупки могут помочь вам получить лучшую доступную цену. Проверка ваших персональных ставок по кредиту легко, когда вы посещаете Credible.

Проверка ваших персональных ставок по кредиту легко, когда вы посещаете Credible.

8 кредиторов с плохой кредитной историей, которых стоит рассмотреть

Если ваш кредитный рейтинг не соответствует вашим ожиданиям, вы все равно можете претендовать на получение личного кредита. Следующие восемь заслуживающих доверия кредиторов-партнеров предлагают личные кредиты заемщикам с далеко не идеальной кредитной историей. Конечно, нет никакой гарантии, что кредитор согласится предоставить вам кредит после банкротства, но ваши шансы могут быть выше с кредитором, который имеет более низкие требования к минимальному кредитному рейтингу.

Avant

- Минимальный кредитный рейтинг: 550

- Суммы займа: долл. США до 35 000

- . : 600

- Суммы займа: долл. США до 50 000 долл. США

- СРЕДНЕЙ КРЕД.0007 600

- Суммы займа: долл.

США до 40 000 долл. США

США до 40 000 долл. США - Сроки кредита: 3 или 5 лет

Lendingpoint

- Минимальный кредитный рейтинг: 580

- .

- Условия кредита: От 2 до 4 лет

OneMain Financial

- Минимальный кредитный рейтинг: Нет

- Сумма кредита: от 905000 до 905000 долларов США0028

- Срожение кредита: 2-5 лет

Универсальный кредит

- Минимальный кредитный рейтинг: 560

- Символ кредита: $ 1000 до 50 000

- .

Обновление

- Минимальный кредитный рейтинг: 560

- Суммы кредита: $ 500 до 50 000 долларов

- СРЕДСТВА КРЕДИТА: 2-7 лет

9

0006 Upstart

0006 Upstart - Минимальный кредитный рейтинг: 580

- Суммы займа: долл. США до 50 000 долл. Кредиты — популярный вариант, когда деньги нужны быстро. Но они не единственный вариант. Эти альтернативы потребительским кредитам могут помочь вам по-разному, в зависимости от вашей ситуации:

- Альтернативный кредит до зарплаты (PAL) — PAL — это небольшой кредит, который некоторые кредитные союзы предлагают своим членам, которым срочно нужны деньги. Основным недостатком PAL является то, что их APR может достигать 28%. Тем не менее, это все еще более доступно, чем получение ссуды до зарплаты, которая может иметь комиссию, равную почти 400% годовых, согласно Бюро финансовой защиты потребителей (CFPB).

- Кредиты для строителей — Эти кредиты идеально подходят для тех, кто хочет увеличить свой кредит. Но денег сразу не получишь. С Кредиты для строителей кредитов , вы делаете фиксированные платежи кредитору (о которых сообщается в бюро кредитных историй), но вы не получите сумму кредита до конца срока кредита.

- Обеспеченный личный кредит — Обеспеченные личные кредиты часто легче претендовать на получение, потому что кредиторы принимают залог, чтобы компенсировать свой риск. Эти кредиты могут помочь вам установить или увеличить кредит, но вы можете потерять любой депозит или имущество, которое вы выставили в качестве залога, если вы не выплатите кредит в соответствии с договоренностью.

- Защищенная кредитная карта — Защищенная кредитная карта требует внесения залога наличными для открытия счета. Эти карты могут быть полезны тем, у кого низкий кредитный рейтинг, поскольку у них выше шансы на одобрение. К сожалению, вы должны внести залог, а кредитный лимит обычно равен сумме вашего депозита.

- Кредит 401(k) — Кредит 401(k) позволяет вам брать кредит со своего счета 401(k) и со временем возвращать себе долг. Эти кредиты могут помочь любому, кто нуждается в быстрых наличных деньгах. Как правило, вы будете возвращать свой кредит путем частичных удержаний из своей регулярной зарплаты.

Но кредит 401 (k) всегда должен быть последним средством, потому что он истощает ваши пенсионные сбережения, а деньги, которые вы снимаете, упускают потенциальный рост рынка. Вы также можете быть на крючке для налогового счета, если вы не погасите кредит вовремя.

Но кредит 401 (k) всегда должен быть последним средством, потому что он истощает ваши пенсионные сбережения, а деньги, которые вы снимаете, упускают потенциальный рост рынка. Вы также можете быть на крючке для налогового счета, если вы не погасите кредит вовремя. - Кредит под залог дома — Кредит под залог дома может подойти домовладельцам с собственным капиталом, которые уверены, что смогут погасить долг. Эти кредиты обычно поставляются с более низкими процентными ставками. Однако будьте осторожны: кредит под залог собственного дома подвергает риску ваш дом, поскольку вы должны использовать свой дом в качестве залога для кредита.

- Кредитная линия под залог жилья (HELOC) — Кредитная линия под залог дома может быть привлекательной для вас, если у вас есть значительный капитал в вашем доме. Как и кредитная карта, HELOC — это возобновляемый источник средств, который вы можете использовать по своему усмотрению. В отличие от кредитной карты, HELOC защищены вашим домом, поэтому эта кредитная линия подвергает ваш дом риску.

Несвоевременная оплата может привести к конфискации вашего дома банком.

Несвоевременная оплата может привести к конфискации вашего дома банком.

Кредиты, которых следует избегать

Если вам срочно нужны деньги, может возникнуть соблазн обратиться к кредитору, который рекламирует «кредит без проверки кредитоспособности», но это редко бывает хорошим вариантом. Мало того, что эти кредиты дорогие, они также могут заманить вас в долговую ловушку. Избегайте следующих типов займов:

- Ссуды до зарплаты — Ссуды до зарплаты — это небольшие ссуды, обычно на сумму 500 долларов или меньше. Они сопряжены с высокими затратами и обычно должны быть выплачены в следующий день выплаты жалованья. Средняя процентная ставка по кредитам до зарплаты составляет 391% и может превышать 600%. Сочетание чрезмерно высоких ставок и коротких сроков погашения может удерживать вас в цикле долга, который вы не можете погасить — 80% заемщиков ссуд до зарплаты продлевают или продлевают свои ссуды в течение двух недель, согласно отчету CFPB.

Большинство этих заемщиков продлевают свои кредиты так много раз, что общая сумма их сборов превышает их первоначальную сумму кредита.

Большинство этих заемщиков продлевают свои кредиты так много раз, что общая сумма их сборов превышает их первоначальную сумму кредита. - Титульные ссуды — Титульные ссуды требуют, чтобы вы предоставили актив в качестве залога. Кредиты под залог автомобиля, которые используют транспортное средство в качестве залога, являются наиболее распространенным типом кредитов под залог. Эти кредиты могут быть привлекательными, потому что они не учитывают ваш кредит, и кредиты, как правило, утверждаются быстро. Вы соглашаетесь уплатить общую сумму (плюс проценты и сборы) к определенной дате в обмен на право собственности на автомобиль. Если вы платите по договоренности, титул возвращается. Но, как и кредиты до зарплаты, титульные кредиты сопряжены с чрезмерными комиссиями. Типичная сумма кредита составляет примерно 700 долларов США с годовой процентной ставкой около 300%. По данным CFPB, у 20% заемщиков по титульным кредитам конфисковывают транспортные средства, потому что они не могут погасить долг.

Советы по восстановлению вашего кредита после банкротства

Выполнение шагов по восстановлению вашего кредита после банкротства может повысить ваши шансы на одобрение личного кредита с более низкой процентной ставкой.

Своевременная оплата всех ваших счетов является одним из лучших способов увеличить вашу кредитоспособность , поскольку ваша история платежей составляет 35% вашего кредитного рейтинга FICO. И ваш коэффициент использования кредита — сколько вашего кредита вы используете в любой момент времени — составляет 30% вашего кредитного рейтинга FICO, поэтому рекомендуется удерживать выплаты по долгам ниже 30% вашего доступного кредита.

Также целесообразно периодически просматривать свои кредитные отчеты и внимательно следить за любыми мошенническими ошибками или ошибками в отчетах. Вы можете получить бесплатную копию своего кредитного отчета по адресу AnnualCreditReport.com — с января 2022 года вы можете бесплатно получать еженедельный кредитный отчет.

Даже одна ошибка в ваших отчетах может снизить ваш кредитный рейтинг. Если вы нашли ошибку, обсудите ее с тремя крупными бюро кредитных историй — Equifax, Experian и TransUnion. По закону эти агентства обязаны удалять или исправлять любую неточную, неполную или неподдающуюся проверке информацию в течение 30 дней.

Даже одна ошибка в ваших отчетах может снизить ваш кредитный рейтинг. Если вы нашли ошибку, обсудите ее с тремя крупными бюро кредитных историй — Equifax, Experian и TransUnion. По закону эти агентства обязаны удалять или исправлять любую неточную, неполную или неподдающуюся проверке информацию в течение 30 дней.С помощью Credible вы можете легко сравнивать процентные ставки по личным кредитам от разных кредиторов в одном месте.

Все, что вам нужно знать о личных кредитах после банкротства — Forbes Advisor

Редакционная заметка: Мы получаем комиссию от партнерских ссылок на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Банкротства наносят ущерб вашему кредитному рейтингу и остаются в вашем кредитном отчете на срок до 10 лет, что затрудняет получение личного кредита, поскольку вы являетесь заявителем с высоким уровнем риска. Однако, хотя это может быть сложно, получить личный кредит после банкротства не невозможно.

Вам придется принять тот факт, что кредитор, скорее всего, будет взимать более высокие комиссии вместе с более высокой процентной ставкой.

Вам придется принять тот факт, что кредитор, скорее всего, будет взимать более высокие комиссии вместе с более высокой процентной ставкой.Чтобы повысить свои шансы на получение персонального кредита после банкротства, узнайте, какие факторы учитывают кредиторы при рассмотрении вашего заявления.

5 способов, которыми банкротство может повлиять на вашу способность получить личный кредит

Если вы хотите подать заявление на личный кредит после банкротства, кредиторы могут одобрить или отклонить вас на основе этих пяти факторов.

1. Тип банкротства

Существует два типа банкротств физических лиц — по главе 7 и по главе 13, — которые могут повлиять на то, как скоро вы сможете подать заявление на получение кредита после банкротства. В соответствии с каждым типом банкротства вы можете подать заявку на получение личного кредита после погашения вашего долга. Тем не менее, вам легче подать заявку на получение кредита после банкротства по главе 7, потому что для погашения вашего долга требуется меньше времени.

В среднем банкротство по главе 7 занимает от четырех до шести месяцев. Напротив, для погашения долга в соответствии с Главой 13 банкротства может потребоваться до пяти лет. Как только ваш долг погашен, вы можете подать заявку на новый кредит.

2. Если вы подали заявление о банкротстве

Поскольку информация о банкротстве остается в вашем кредитном отчете на срок до 10 лет, дата подачи заявления является еще одним ключевым фактором. Для банкротства по главе 7 основным кредитным бюро требуется 10 лет, чтобы удалить его из вашего кредитного отчета; Банкротства главы 13 отпадают через семь лет. После того, как ваше банкротство больше не будет отображаться в вашем отчете, вам может быть проще подать заявку на получение личного кредита.

3. Кредитный рейтинг и история

Кредиторы проверяют ваш кредитный рейтинг и историю, чтобы оценить риск, который вы представляете, когда вы подаете заявку на личный кредит. Если банкротство все еще отображается в вашем кредитном отчете, кредитор может принять решение отклонить ваше заявление.

Даже если вас одобрят, скорее всего, вы не получите лучшую процентную ставку. Кредиторы обычно дают лучшие ставки заемщикам с хорошей или отличной кредитной историей (не менее 670).

Даже если вас одобрят, скорее всего, вы не получите лучшую процентную ставку. Кредиторы обычно дают лучшие ставки заемщикам с хорошей или отличной кредитной историей (не менее 670).Пока вы находитесь в состоянии банкротства, вы все равно можете предпринять шаги, чтобы улучшить свой кредитный рейтинг. Например, если вы вовремя погасите новый кредит, уменьшите использование кредита или получите ссуду для создания кредита, вы можете повысить свой балл.

4. Доход

Чтобы оценить, можете ли вы погасить кредит, кредиторы проверят ваш доход. Наличие стабильного дохода показывает вашу способность погасить кредит. Кредиторы обычно используют ваш доход в качестве показателя того, сколько кредита вы можете себе позволить, поэтому определяют, сколько вам ссудить, если вы одобрены.

5. Тип личного кредита

Существует два типа личных кредитов, на которые вы можете подать заявку: обеспеченные и необеспеченные. Обеспеченные кредиты требуют, чтобы вы внесли залог, например, автомобиль или сертификат депозитного счета (CD), для обеспечения кредита; кредиторы могут вернуть себе этот актив, если вы не выполните свои обязательства по погашению.

Необеспеченные кредиты, с другой стороны, не требуют от вас залога и подвергают актив риску, но обычно имеют более высокие процентные ставки.

Необеспеченные кредиты, с другой стороны, не требуют от вас залога и подвергают актив риску, но обычно имеют более высокие процентные ставки.Необеспеченные ссуды более рискованны, чем их обеспеченные аналоги, потому что кредитор не может конфисковать личные активы, чтобы возместить свои убытки в случае, если вы не погасите свой кредит. Из-за этого вы можете обнаружить, что кредиторы с большей вероятностью одобрят вам обеспеченный кредит после банкротства.

На что обращать внимание при получении кредита для лиц, находящихся в состоянии банкротства

При поиске кредита после банкротства вам следует избегать кредитов без проверки кредитоспособности и других кредитов с заоблачными комиссиями. Если у вас возникли проблемы с получением кредита у кредитора, который проверяет вашу кредитоспособность, эти варианты могут быть заманчивыми, но посчитайте, прежде чем двигаться дальше.

Несмотря на то, что некоторые кредиторы личных кредитов взимают с заемщиков максимальную годовую процентную ставку (годовых) в размере 36%, некоторые кредиты без проверки кредитоспособности, такие как ссуды до зарплаты, взимают комиссию, которая составляет 400% годовых.

С такими высокими комиссиями вы рискуете оказаться в плохом финансовом положении.

С такими высокими комиссиями вы рискуете оказаться в плохом финансовом положении.Как подать заявку на личный кредит после банкротства

- Предварительный отбор на личный кредит: Предварительный отбор на личный кредит от нескольких кредиторов позволит вам сравнить потенциальные предложения. Вы получите приблизительную годовую процентную ставку, которая является лучшим показателем, чем процентные ставки, поскольку она учитывает любые комиссии по кредиту, которые может иметь кредитор. Вы также должны проверить, взимает ли каждый кредитор комиссию за создание.

- Решите, сколько денег вам нужно взять взаймы: Прежде чем подать заявку на личный кредит, подсчитайте, сколько вам нужно занять. Вы можете использовать персональный кредитный калькулятор, чтобы рассчитать, сколько будет ежемесячных платежей по кредиту.

- Подайте заявку на личный кредит: После того, как вы нашли кредитора, подайте заявку лично или через Интернет.

Кредитор попросит вас предоставить личную информацию, такую как ваш доход, адрес и номер социального страхования (SSN). Если вы планируете подать заявление лично, позвоните заранее, чтобы узнать о необходимых документах, которые вам необходимо предоставить для подтверждения вашего дохода или места жительства.

Кредитор попросит вас предоставить личную информацию, такую как ваш доход, адрес и номер социального страхования (SSN). Если вы планируете подать заявление лично, позвоните заранее, чтобы узнать о необходимых документах, которые вам необходимо предоставить для подтверждения вашего дохода или места жительства. - Просмотрите и подпишите кредитный договор: Если кредитор одобрит вашу заявку на кредит, он отправит вам кредитный договор для рассмотрения. После того, как вы его подпишете, вы получите свои средства.

- Погашение личного кредита: Погашение личного кредита фиксированными ежемесячными платежами. Некоторые кредиторы предлагают скидки, если вы подписываетесь на автоплатеж. Кроме того, автооплата гарантирует, что вы никогда не пропустите платеж и, следовательно, повысите свой кредитный рейтинг.

Альтернативы персональным кредитам для лиц, находящихся в состоянии банкротства

Если вы не можете претендовать на получение личного кредита после банкротства или хотите обеспечить более низкую процентную ставку, рассмотрите следующие альтернативные варианты для ваших потребностей в кредите.

Кредитные карты с обеспечением

Кредитная карта с обеспечением отличается от обычной кредитной карты тем, что для нее требуется возвращаемый залог наличными. Вместо кредитного лимита, основанного на вашей кредитоспособности, ваш провайдер основывает ваш лимит на сумме денег, которую вы вносите на залоговый счет. Как и другие формы обеспеченного долга, кредитор может конфисковать ваш денежный депозит, если вы не погасите сумму, которую вы занимаете.

Если вам нужно восстановить кредит после банкротства, это отличный вариант. Своевременные платежи могут улучшить ваш кредитный рейтинг, помогая вам претендовать на будущие кредиты.

Кредитная линия под залог дома

Кредитная линия под залог дома (HELOC) позволяет вам занимать деньги по мере необходимости из собственного капитала вашего дома. В начале кредита есть период розыгрыша, когда вы несете ответственность только за выплату процентов. После окончания периода розыгрыша начинается период погашения; вы несете ответственность за погашение основного долга и процентов в течение этого времени.

Чтобы иметь право на участие, кредиторы требуют, чтобы вы имели от 15% до 20% собственного капитала в вашем доме. Поскольку ваш дом обеспечивает кредитную линию, кредиторы обычно могут предложить более низкие процентные ставки.

Если вы можете обеспечить более низкую процентную ставку, это может быть лучшим вариантом, чем личный кредит. Однако имейте в виду, что в случае невыплаты кредита кредитор может лишить вас права выкупа вашего дома.

Ссуды с поручителями

Один из способов повысить ваши шансы на получение персонального кредита после банкротства — это найти поручителя. Поручитель с хорошим или отличным кредитом и достаточным доходом может повысить ваши шансы на одобрение личного кредита. Вы также можете получить более низкую процентную ставку, чем без поручителя.

Поручители не несут ответственности за ежемесячные платежи, если только вы не просрочили платежи или не выполнили обязательства по кредиту. Это также означает, что любая негативная платежная активность может повлиять на их кредитный рейтинг.

Была ли эта статья полезной?

Оцените эту статью

★

★

★

★

★Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы хотели бы услышать от вас, пожалуйста, оставьте свои комментарии.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые советы, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги.

Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Джерри Браун — писатель по личным финансам из Батон-Руж, штат Луизиана. Он пишет о личных финансах уже три года. Финансовые продукты, которыми он пользуется, включают кредитные карты, персональные кредиты и ипотечные кредиты.

Джордан Тарвер — заместитель редактора по кредитам в Forbes Advisor. До прихода в Forbes Advisor Джордан был редактором и писателем на нескольких финансовых сайтах, специализируясь на кредитах, кредитных картах и банковских счетах.

Когда он не работает над содержанием личных финансов, Джордан занимается самопомощью и недавно выпустил свою книгу You Deserve This Sh!t

Когда он не работает над содержанием личных финансов, Джордан занимается самопомощью и недавно выпустил свою книгу You Deserve This Sh!tРедакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor.

Если физлицо при оформлении заявки на займ, не сообщит банковскому работнику о своем статусе банкрота, — это автоматически отправляет его в черный список. Репутация будет окончательно испорчена и банки откажут в кредите, даже незначительном.

Если физлицо при оформлении заявки на займ, не сообщит банковскому работнику о своем статусе банкрота, — это автоматически отправляет его в черный список. Репутация будет окончательно испорчена и банки откажут в кредите, даже незначительном.

Например, с трех человек до пяти.

Например, с трех человек до пяти.

США до 40 000 долл. США

США до 40 000 долл. США

Но кредит 401 (k) всегда должен быть последним средством, потому что он истощает ваши пенсионные сбережения, а деньги, которые вы снимаете, упускают потенциальный рост рынка. Вы также можете быть на крючке для налогового счета, если вы не погасите кредит вовремя.

Но кредит 401 (k) всегда должен быть последним средством, потому что он истощает ваши пенсионные сбережения, а деньги, которые вы снимаете, упускают потенциальный рост рынка. Вы также можете быть на крючке для налогового счета, если вы не погасите кредит вовремя. Несвоевременная оплата может привести к конфискации вашего дома банком.

Несвоевременная оплата может привести к конфискации вашего дома банком. Большинство этих заемщиков продлевают свои кредиты так много раз, что общая сумма их сборов превышает их первоначальную сумму кредита.

Большинство этих заемщиков продлевают свои кредиты так много раз, что общая сумма их сборов превышает их первоначальную сумму кредита.

Даже одна ошибка в ваших отчетах может снизить ваш кредитный рейтинг. Если вы нашли ошибку, обсудите ее с тремя крупными бюро кредитных историй — Equifax, Experian и TransUnion. По закону эти агентства обязаны удалять или исправлять любую неточную, неполную или неподдающуюся проверке информацию в течение 30 дней.

Даже одна ошибка в ваших отчетах может снизить ваш кредитный рейтинг. Если вы нашли ошибку, обсудите ее с тремя крупными бюро кредитных историй — Equifax, Experian и TransUnion. По закону эти агентства обязаны удалять или исправлять любую неточную, неполную или неподдающуюся проверке информацию в течение 30 дней. Вам придется принять тот факт, что кредитор, скорее всего, будет взимать более высокие комиссии вместе с более высокой процентной ставкой.

Вам придется принять тот факт, что кредитор, скорее всего, будет взимать более высокие комиссии вместе с более высокой процентной ставкой.

Даже если вас одобрят, скорее всего, вы не получите лучшую процентную ставку. Кредиторы обычно дают лучшие ставки заемщикам с хорошей или отличной кредитной историей (не менее 670).

Даже если вас одобрят, скорее всего, вы не получите лучшую процентную ставку. Кредиторы обычно дают лучшие ставки заемщикам с хорошей или отличной кредитной историей (не менее 670). Необеспеченные кредиты, с другой стороны, не требуют от вас залога и подвергают актив риску, но обычно имеют более высокие процентные ставки.

Необеспеченные кредиты, с другой стороны, не требуют от вас залога и подвергают актив риску, но обычно имеют более высокие процентные ставки. С такими высокими комиссиями вы рискуете оказаться в плохом финансовом положении.

С такими высокими комиссиями вы рискуете оказаться в плохом финансовом положении. Кредитор попросит вас предоставить личную информацию, такую как ваш доход, адрес и номер социального страхования (SSN). Если вы планируете подать заявление лично, позвоните заранее, чтобы узнать о необходимых документах, которые вам необходимо предоставить для подтверждения вашего дохода или места жительства.

Кредитор попросит вас предоставить личную информацию, такую как ваш доход, адрес и номер социального страхования (SSN). Если вы планируете подать заявление лично, позвоните заранее, чтобы узнать о необходимых документах, которые вам необходимо предоставить для подтверждения вашего дохода или места жительства.

Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах. Когда он не работает над содержанием личных финансов, Джордан занимается самопомощью и недавно выпустил свою книгу You Deserve This Sh!t

Когда он не работает над содержанием личных финансов, Джордан занимается самопомощью и недавно выпустил свою книгу You Deserve This Sh!t