Реструктуризация кредита в тинькофф банке физическому лицу: Ваш браузер устарел | Тинькофф Банк

Содержание

Реструктуризация кредита Тинькофф Банк

Кредитные карты Тинькофф банка пользуются массовым спросом среди населения нашей страны. Он обусловлен тем, что получить пластиковую карточку с кредитным лимитом здесь проще, чем в любом другом кредитном учреждении. Банк выносит положительное решение даже в том случае, если в прошлом клиент допускал просрочки по кредиту. Но нередко заемщики получают заемные средства под высокий годовой процент, таким образом банк минимизирует свои риски.

Не все заемщики способны справиться со своими кредитными обязательствами перед кредитором, и накапливают большой долг по кредитным картам. В этом случае решить проблему поможет реструктуризация задолженности, которую банк проводит лишь в исключительных случаях. В нашей статье речь пойдет о том, как осуществляется реструктуризация кредитной карты Тинькофф, и что должен знать заемщик перед проведением данного процесса.

Содержание

- Что такое реструктуризация кредита

- Достоинства и недостатки такой услуги

- Нюансы реструктуризации, предлагаемой в Тинькофф-банке

- Виды сервиса

- Кто может воспользоваться услугой

- Как оформить реструктуризацию ссуды в Тинькофф-банке

- Как происходит процесс реструктуризации

- При каких условиях банк может отказать клиенту

- Выводы

Что такое реструктуризация кредита

Прежде чем рассмотреть варианты реструктуризации в Тинькофф банке, следует знать, что это такое, и в каких случаях она становится необходима. С юридической точки зрения, реструктуризацией называют изменения, внесенные в первоначальный кредитный договор. Суть этого процесса состоит в том, что банк пересматривает условия выплаты кредита в пользу заемщика.

С юридической точки зрения, реструктуризацией называют изменения, внесенные в первоначальный кредитный договор. Суть этого процесса состоит в том, что банк пересматривает условия выплаты кредита в пользу заемщика.

Например, клиент на протяжении длительного времени пользовался кредитной картой, он исчерпал кредитный лимит, плюс банк начислил проценты за пользование займом. Ежемесячный платеж по карте превышает финансовые возможности заемщика. В этом случае он должен обратиться в банк для того, чтобы провести реструктуризацию имеющегося долга.

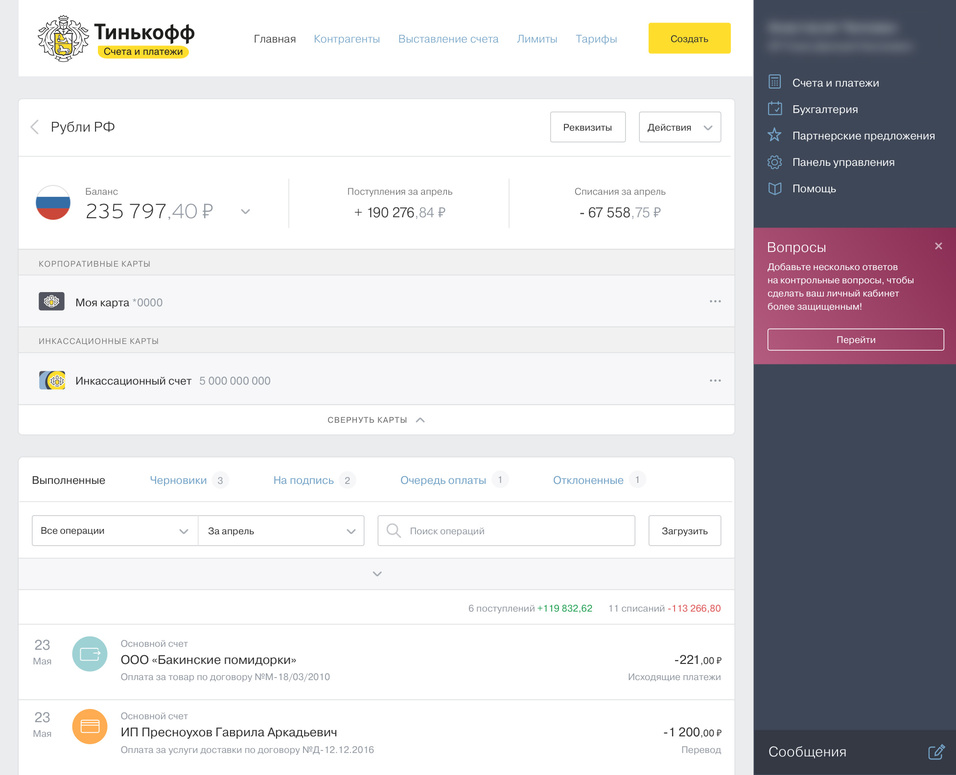

Банк Тинькофф занимается кредитованием населения на удаленной основе

Финансовое учреждение не уменьшает годовой процент по кредиту и не производит другие изменения, являющиеся для него убыточными. Достигнуть снижения ежемесячного платежа можно различными методами, например, за счет увеличения срока кредитования и перевода долга по кредитной карте в потребительский кредит или кредит на рефинансирование. Основная цель реструктуризации состоит в том, чтобы выплата долга стала более комфортной для заемщика, а сумма ежемесячного платежа полностью соответствовала его финансовым возможностям.

Реструктуризация долга Тинькофф имеет свои преимущества и недостатки. Если говорить о плюсах этой процедуры, то она позволяет карточному клиенту решить вопрос с имеющейся задолженностью в порядке досудебного урегулирования конфликта. Проводить реструктуризацию желательно до образования просроченных платежей. В этом случае вероятность того, что банк пойдет навстречу заемщику гораздо больше.

Недостаток процесса заключается в том, что клиент не избавляется от имеющегося долга. Банк не снизит для него проценты по кредиту, а лишь увеличит срок действия кредитного договора. К тому же, банк не обязан проводить реструктуризацию задолженности, следовательно, такая услуга доступна только в определенных случаях.

Обратите внимание, что реструктуризация долга отличается от рефинансирования кредита. Если клиент не имеет просроченной задолженности по банковской карте, то он может воспользоваться рефинансированием займа в других банках.

Нюансы реструктуризации, предлагаемой в Тинькофф-банке

Основная особенность реструктуризации кредитной задолженности состоит в том, что эта процедура строго индивидуальна. Банк не обязан менять условия действующего кредитного договора. Такая процедура возможна при обоюдном согласии сторон. Например, банк может изменить условия кредитного договора в том случае, если заемщик попал в трудную жизненную ситуацию, и не способен выплачивать долг на первоначальных условиях.

Банк не обязан менять условия действующего кредитного договора. Такая процедура возможна при обоюдном согласии сторон. Например, банк может изменить условия кредитного договора в том случае, если заемщик попал в трудную жизненную ситуацию, и не способен выплачивать долг на первоначальных условиях.

Виды сервиса

На текущий момент задолженность по кредитной карте в Тинькофф банке можно реструктуризировать двумя способами:

- уменьшить сумму ежемесячного платежа;

- перевести кредитную карту в потребительский кредит.

Банк увеличивает сроки кредитования для уменьшения размера ежемесячного платежа

В первом варианте достигнуть снижения платежа можно следующим способом: снизить сумму обязательной оплаты по основному долгу. По кредитной карте сумма ежемесячного платежа составляет 8% от суммы задолженности, плюс начисленные проценты. Если банк согласится уменьшить размер ежемесячного платежа, то клиент регулярно должен будет платить проценты, начисленные за прошедшие периоды, плюс определенный процент от размера задолженности. Такой вариант не является выгодным, так как банк будет начислять проценты на сумму основного долга снова и снова, и размер ежемесячного платежа снизится несущественно.

Такой вариант не является выгодным, так как банк будет начислять проценты на сумму основного долга снова и снова, и размер ежемесячного платежа снизится несущественно.

Во втором варианте банк может перевести долг по кредитной карте в потребительский кредит. Сумма долга по карте с учетом процентов фиксируется и распределяется на несколько платежных периодов. Клиент получает график платежей, в соответствии с которым будет вносить оплату до исчерпания суммы задолженности перед банком.

Второй вариант является выгодным и целесообразным, потому что кредитор будет начислять процент по потребительскому кредиту в соответствии с заключенным договором. Подписать соглашение можно на любой срок: чем он длиннее, тем ниже сумма ежемесячного платежа.

Кто может воспользоваться услугой

Реструктуризация кредита Тинькофф доступна каждому заемщику финансового учреждения. Банк заинтересован в возврате суммы задолженности, поэтому зачастую идет навстречу своим клиентам. Кредитору выгоднее решить конфликт на этапе досудебного урегулирования, в противном случае, взимать сумму задолженности придется в судебном порядке, а это занимает много времени и финансовых средств.

Кредитору выгоднее решить конфликт на этапе досудебного урегулирования, в противном случае, взимать сумму задолженности придется в судебном порядке, а это занимает много времени и финансовых средств.

Услуга доступна клиенту только в том случае, если он сможет доказать банку ухудшение финансового положения. Для этого он должен подготовить документы, подтверждающие жизненные обстоятельства. В качестве таких бумаг может выступать копия приказа о сокращении штата, либо документы, подтверждающие наличие серьезных заболеваний, в связи с которыми продолжать трудовую деятельность не представляется возможным.

Обратите внимание, что для каждого заемщика список документов для реструктуризации задолженности будет существенно отличаться. Поэтому проводить процедуру следует только после консультации со специалистом банка.

Для реструктуризации необходимо подтвердить невозможность дальнейших выплат кредита

Как оформить реструктуризацию ссуды в Тинькофф-банке

Процедура реструктуризации будет состоять из нескольких этапов. Сначала клиент должен обратиться к представителю кредитной организации и узнать о возможности реструктуризации задолженности. Получить консультацию можно по телефону горячей линии. Номер Тинькофф банка — 8 (800) 555-25-50.

Сначала клиент должен обратиться к представителю кредитной организации и узнать о возможности реструктуризации задолженности. Получить консультацию можно по телефону горячей линии. Номер Тинькофф банка — 8 (800) 555-25-50.

Специалисту call-центра нужно описать сложившуюся ситуацию и поинтересоваться возможностью реструктуризации. Оператор службы поддержки задаст вопросы, позволяющие оценить материальное положение клиента, и проконсультирует его по дальнейшим действиям. В любом случае, клиент должен будет составить заявление и подать его на рассмотрение в банк, а также приложить к нему необходимые документы.

Как происходит процесс реструктуризации

Клиент составляет заявление на реструктуризацию и указывает в нем следующие данные:

- номер пластикового носителя и реквизиты соглашения;

- дату последнего платежа по карте и способы внесения оплаты;

- причину, по которой заемщик не способен исполнять кредитные обязательства в дальнейшем;

сведения о доходах; - описание своих возможностей по уплате задолженности.

Заявление можно написать в свободной форме. Главное, приложить к нему необходимые документы. Например, если клиент потерял работу по сокращению штата, то он может приложить копию трудовой книжки, заверенную нотариусом, которая будет содержать запись об увольнении. Если причиной неплатежеспособности является тяжелое заболевание, то обязательно нужна копия больничного листа, а также справка из медицинского учреждения.

Заявление с копиями документов нужно будет отправить в Тинькофф. Сложность состоит в том, что у банка нет собственных отделений и банкоматов, поэтому весь документальный обмен осуществляется либо через курьерскую службу, либо по электронной почте. Адрес электронной почты для карточных клиентов [email protected]. Все документы отправляются в банк в электронном виде.

В другом варианте отправить письмо с документами можно будет по почте России на адрес главного офиса Тинькофф. Для этого нужно подготовить заказное письмо. Отправляется оно по адресу: 123060, город Москва, 1-й Волоколамский проезд, дом 10, строение 1.

Обратите внимание, что это адрес штаб-квартиры Тинькофф, здесь прием клиентов не осуществляется.

При каких условиях банк может отказать клиенту

Кредитор не обязан проводить реструктуризацию задолженности по кредитной карте, поэтому в такой процедуре он может отказать. Это происходит в том случае, если клиент не смог доказать ухудшение материального положения, либо проводить реструктуризацию задолженности невыгодно самому банку. Например, учитывая доходы клиента, сумма ежемесячного платежа будет слишком низкой и невыгодной для банка.

Отказ от реструктуризации долга приведет к тому, что финансовое учреждение передаст долг клиента в коллекторскую службу или обратиться в суд для принудительного взыскания. Для заемщика более выгодным является второй вариант, так как суд учитывает финансовое положение клиента и применяет более лояльные методы взыскания.

Обратите внимание, что клиент может подать в суд на Тинькофф самостоятельно, основание для этого – принудительное расторжение кредитного договора.

Такие действия помогут клиенту зафиксировать сумму имеющейся задолженности и ходатайствовать о рассрочке платежа.

Выводы

Реструктуризация кредита в Тинькофф Банке физическому лицу позволяет оплатить долг перед банком в досудебном порядке. Финансовое учреждение тщательно анализирует первоначальное положение клиента на основании чего выносится положительное или отрицательное решение. Если кредитор одобряет реструктуризацию, то он предлагает варианты оплаты задолженности. Клиент должен выбрать наиболее комфортную схему погашения долга и заключить с банком новый договор на обслуживание.

Реструктуризация долга по кредиту физическому лицу: как использовать в году

Содержание

- Что такое реструктуризация?

- Виды реструктуризации

- Реструктуризация ипотеки

- Когда необходима реструктуризация кредита

- В каких случаях банки одобряют реструктуризацию кредита

- Могут ли отказать в предоставлении реструктуризации?

- Как оформить реструктуризацию кредита?

- Что ждет заемщика после реструктуризации

- Что делать, если отказали в реструктуризации

Если ваше финансовое состояние резко пошатнулось, а денег на оплату кредита стало катастрофически не хватать, то стоит начать решать эту проблему с изменения условий погашения займа. Для этой цели идеально подойдет реструктуризация кредита — предоставляемая банками услуга, позволяющая уменьшить платеж по займу или получить отсрочку в выплатах.

Для этой цели идеально подойдет реструктуризация кредита — предоставляемая банками услуга, позволяющая уменьшить платеж по займу или получить отсрочку в выплатах.

Рассмотрим, чем выгодна должнику реструктуризация, как процедура проходит на практике, а также в каких случаях заемщик имеет законное право на получение этой услуги.

Что такое реструктуризация кредита?

Реструктуризация долга по кредиту — это процесс пересмотра графика платежей по кредитному договору. Её основная цель — временное или постоянное снижение кредитной нагрузки, позволяющее исключить вероятность появления просрочек или невыплаты займа. Реструктуризация задолженности представлена в нескольких формах:

- Банковская реструктуризация. Вводится по взаимному соглашению сторон: банка и заемщика. Одной из её форм стали ипотечные каникулы, на законодательном уровне гарантирующие гражданам право на улучшение условий по выплате ипотеки.

- Судебная реструктуризация. Добиться её заемщику довольно сложно — нужно обоснованно доказать суду, что положения старого графика платежей по кредиту незаконны.

К примеру, размер процентной ставки превышает установленный ЦБ максимум для конкретного вида кредитного продукта.

К примеру, размер процентной ставки превышает установленный ЦБ максимум для конкретного вида кредитного продукта. - Реструктуризация задолженности при банкротстве. Она предусматривает погашение долга одновременно перед всеми кредиторами, но применяется только в рамках судебного производства о признании физлица банкротом. Другим словами — это крайний вариант, используемый в случае, если банк не соглашается на изменение графика, а платить кредит у заемщика возможности нет.

Банковская реструктуризация долга по кредиту (именно ее мы сегодня и будем рассматривать) представляет собой дополнительное соглашение к основному кредитному договору и оформляется только в выдавшем заем банке — в этом ее коренное отличие от рефинансирования кредита.

Для получения нужны веские аргументы, способные убедить банк пойти на пересмотр графика платежей. Иными словами, нужно поставить перед кредитной организацией выбор: или смягчение условий по займу, или появление просрочек, а в перспективе — объявление банкротства.

Виды банковской реструктуризации займов

Физическому лицу-заемщику в 2022 году доступны следующие виды реструктуризации:

- Пролонгация займа. За счет продления графика выплат можно добиться снижения размера ежемесячного платежа. Но здесь важно понимать, что увеличивается не только срок займа, но и его полная стоимость — ведь за каждый дополнительный месяц банк начислит проценты.

- Изменение процентной ставки. Актуальный вариант, когда текущая ставка по займу оказалась выше допустимой Центробанком. Но здесь стоит отметить, что к потребительским кредитам это малоприменимо — обычно завышение процентов наблюдается по микрозаймам и, как ни странно, по ипотекам.

- Изменение валюты займа. Это решение позволит стабилизировать полную стоимость кредита и отвязать её от роста валют. Но часто заемщики идут на этот шаг слишком поздно — когда на фоне очередного валютного скачка сумма долга увеличилась на десятки процентов.

- Отмена штрафных санкций.

Если ранее по кредиту уже допускались просрочки, и именно штрафы за них становились основным препятствием к выполнению заемщиком своих обязательств, банк может их списать. Конечно, не все кредитные учреждения идут на подобный шаг, но крупнейшие банки России часто проявляют лояльность в отношении добропорядочных заемщиков, просто попавших в затруднительную финансовую ситуацию.

Если ранее по кредиту уже допускались просрочки, и именно штрафы за них становились основным препятствием к выполнению заемщиком своих обязательств, банк может их списать. Конечно, не все кредитные учреждения идут на подобный шаг, но крупнейшие банки России часто проявляют лояльность в отношении добропорядочных заемщиков, просто попавших в затруднительную финансовую ситуацию. - Государственная поддержка. Здесь вариантов масса: это реструктуризация кредитов по программе от АИЖК, привлечение средств материнского капитала, отдельные региональные программы для многодетных семей. Но стоит отметить, что доступны указанные варианты только для ипотечных кредитов — реструктуризировать потребительские займы или автокредиты таким способом не удастся.

В выборе конкретного инструмента, позволяющего реструктуризировать кредит, заемщики не ограничены. Более того, многие из них можно комбинировать. Но один вид реструктуризации возможен только однократно в пределах одного кредитного договора.

Реструктуризация ипотечного кредита

С 2019 года заемщики вправе воспользоваться ипотечными каникулами. За весь срок ипотеки, получить такую реструктуризацию граждане могут только один раз.

Ипотечные каникулы предоставляются в следующих формах:

- полная остановка платежей по ипотеке сроком до полугода;

- увеличение длительности займа, позволяющее снизить размер ежемесячных платежей;

- выплата в течение определенного периода исключительно процентов по ипотеке;

- временное снижение размеров платежа (в него включаются проценты + часть задолженности).

Различные банки, в дополнение к госпрограмме, предлагают собственные, более выгодные для заемщиков условия. К примеру, в ВТБ можно получить полную отсрочку от 6 до 12 месяцев, а в Сбербанке при рождении ребенка можно не платить ипотеку до года.

Когда необходима реструктуризация кредита

Если вы желаете сохранить статус добропорядочного заемщика и хорошие отношения с банком, то заявление на реструктуризацию кредита стоит подать сразу, как только ваше материальное положение пошатнется. И когда в вашем распоряжении будут весомые аргументы, позволяющие убедить банк в необходимости этого шага.

И когда в вашем распоряжении будут весомые аргументы, позволяющие убедить банк в необходимости этого шага.

Задуматься о реструктуризации кредита следует в случае, если:

- Уровень вашего дохода снизился. То есть вносить средства в счёт погашения кредита в установленном договором объёме вы не можете.

- Вы временно, частично или полностью утратили трудоспособность. Варианты: длительный больничный, получение инвалидности, травмы.

- У вас возросли расходы. Речь идет о рождении, усыновлении детей, увеличении количества иждивенцев.

- Вы лишились основного источника доходов. Сокращение или потеря работы в связи с ликвидацией организации-работодателя, закрытие собственного ИП — причин тоже может быть немало.

Если вы знаете, что следующий платеж по кредиту внести уже не сможете, то незамедлительно отправляйтесь в банк для рассмотрения с кредитными менеджерами вариантов реструктуризации. Чем раньше вы это сделаете — тем меньше вероятность появления просрочек и негативных записей в вашей кредитной истории.

Поможем списать ваши долги

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Я принимаю условия Пользовательского соглашения и даю свое согласие на обработку моих персональных данных в соответствии с Политикой конфиденциальности

В каких случаях банки одобряют реструктуризацию кредита

Начнем с того, что просто прийти в банк с требованием предоставить реструктуризацию долга по кредиту у заемщика не выйдет — необходимо доказать оправданность этой процедуры, а также соответствовать определенным критериям, предъявляемым к физическим лицам.

Каждая кредитная организация устанавливает собственные требования к заемщикам, общими же среди них являются:

- Обязательное документальное подтверждение причины, заставившей обратиться в банк за реструктуризацией. Это может быть справка из ЦЗН, больничный лист, приказ о ликвидации предприятия (сокращении штата), свидетельство о присвоении группы инвалидности.

- Отсутствие в прошлом применения реструктуризации к данному кредитному договору.

В качестве исключения можно рассматривать разные формы изменения графика платежей: к примеру, если ранее условия ипотеки изменились за счет её частичного погашения средствами материнского капитала, то шансы реструктурировать остатки задолженностей у вас есть.

В качестве исключения можно рассматривать разные формы изменения графика платежей: к примеру, если ранее условия ипотеки изменились за счет её частичного погашения средствами материнского капитала, то шансы реструктурировать остатки задолженностей у вас есть. - Возраст, допускающий оформление кредитных обязательств. Как правило, верхняя планка ограничена банками в пределах 65–70 лет.

Небольшие просрочки не являются препятствием к получению банковской услуги. К примеру, Тинькофф Банк сохраняет лояльность к заемщикам, даже просрочившим кредит на 2–3 месяца. Но не стоит испытывать терпение банков, попутно ухудшая свой кредитный рейтинг. И если проблема с выплатами кредитов возникла, то решайте ее немедленно.

Могут ли отказать в предоставлении реструктуризации?

Чтобы заемщику отказали в реструктуризации кредита, должны быть веские причины. Невзирая на то, что по многим кредитным продуктам реструктуризация — дело добровольное, банки заинтересованы в сохранении и наращивании клиентской базы, поэтому в большинстве случаев идут навстречу своим клиентам.

Отказ в реструктуризации возможен в следующих случаях:

- превышение предельного возраста заемщика;

- неоднократные просрочки по кредиту;

- применение реструктуризации по данном кредитному договору в прошлом;

- отсутствие убедительных доказательств о необходимости изменения графика платежей;

- плохая кредитная история с крайне низким кредитным рейтингом.

Кроме того банки настороженно относятся заемщикам, имеющим судимости за преступления в экономической сфере. В остальном же ограничений нет — если вы не относитесь к перечисленным выше категориям должников, то у вас есть все шансы на улучшение условий кредитования.

Как оформить реструктуризацию кредита?

Для получения реструктуризации займа нужно:

- Собрать документы, подтверждающие необходимость реструктуризации.

- Обратиться к кредитному менеджеру банка: в большинстве случае вопрос будет решен непосредственно с ним. Но иногда клиента могут перенаправить в отдел по работе с задолженностями.

- Обсудить со специалистами банка условия и форму реструктуризации займа.

- Написать заявление по форме банка, приложить к нему собранные документы. Если подаете заявление в Сбербанк, то можете использовать следующий образец.

- Дождаться решения банка, затем подписать дополнительное соглашение к кредитному договору.

Многие кредитные организации предлагают оформление реструктуризации без посещения офиса. К примеру, в Почта Банке можно оформить реструктуризацию онлайн — услуга называется «Уменьшаю платеж».

Что ждет заемщика после реструктуризации

Немалое число должников интересует, как отражается реструктуризация кредита на кредитной истории — это один из наиболее популярных вопросов касательно последствий применения этой банковской услуги. Здесь вариантов несколько:

- если просрочек не было, то реструктуризация на кредитную историю никак не влияет;

- если были серьезные просрочки, то они обязательно отразятся в кредитной истории.

Влияет ли реструктуризация на кредитный рейтинг напрямую?

Поскольку технически реструктуризация — это просто изменение условий кредитования, то в кредитной истории гражданина она не отображается и не влияет на шансы получения нового кредита в дальнейшем.

Однако на практике бывают исключения: нередко после реструктуризации возникают сложности в получении кредита в том же самом банке. Но если крупные игроки (ВТБ, Газпромбанк, Сбербанк, Альфа Банк) часто не обращают внимания на факт реструктуризации в прошлом, то такие организации, как Русский стандарт, ОТП, Хоум Кредит могут занести заемщика в список неблагонадежных клиентов.

Что делать, если вам отказали в реструктуризации?

Если ваша кредитная история не сильно испорчена, то можно попытаться оформить в другом банке рефинансирование кредита. Это позволяет попутно решить другие проблемы:

- уменьшить долговую нагрузку, заодно снизив размер долга за счет применения пониженной процентной ставки;

- объединить все ваши займы в один кредит, итоговый платеж по которому будет меньше суммарного размера всех платежей;

- высвободить залоговое имущество — но это зависит от банка, предлагающего рефинансирование.

Если банк откажет вам рефинансировать кредит, то вам не останется ничего другого, кроме как добиться реструктуризации через суд. Существуют 2 основных схемы:

- Прекращение всех платежей по кредитному договору. Когда финансовая организация обратится в суд за принудительным взысканием долга, представьте доказательства вашей невозможности выплаты кредита на прежних условиях и потребуйте введения судебной реструктуризации.

- Подача в суд заявления о признании вас банкротом. В этом случае нас интересует первая процедура банкротства, а именно: реструктуризация задолженностей. Но важно понимать, что это затронет все ваши кредитные обязательства — даже те, по которым вы исправно платите банку.

Получить квалифицированную юридическую поддержку в спорах с кредиторами или подробнее узнать о процедуре списания долгов через банкротство вы можете, обратившись к нашим юристам. Просто позвоните нам по телефону или задайте интересующий вас вопрос специалисту компании онлайн.

Частые вопросы

Банк отказался реструктуризировать микрозаймы через программу рефинансирования. Почему?

Банки отказываются рефинансировать микрозаймы, но при этом с удовольствием предлагают программы по кредитам, оформленным в других банках. Если у должника много микрозаймов — лучше обратиться в арбитражный суд за признанием несостоятельности и ходатайствовать о вводе реструктуризации долгов.

Под какой процент можно реструктуризировать ипотеку в арбитражном суде (залоговый банк отказывает в реструктуризации)?

Если есть подходящие обстоятельства, можно попробовать подать документы на ипотечные каникулы. Они предоставляются государством гарантированно сроком на полгода. Платить в это время не нужно (разве что проценты). Если же этот вариант вам не подходит, тогда да, остается обращаться за судебной реструктуризацией, которая предоставляется сроком до 3 лет по ключевой ставке ЦБ — в феврале 2022 она составляет 8,5% годовых.

Упали доходы из-за неожиданного сокращения, но в банке все равно отказали в реструктуризации, это законно?

Увы, да. Банк самостоятельно вправе решать, кому реструктуризировать кредиты, а кому нет. Это распространенная проблема: человек читает на сайте банка условия для реструктуризации, собирает документы, а потом ему отказывают без объяснения причин, хотя он подходит под указанные условия. Если ситуация того требует, рекомендуем подавать документы на судебную реструктуризацию.

Есть ли социальная реструктуризация по кредитам для малоимущих у нас в России?

К сожалению, такое понятие к физлицам не относится. Люди могут реструктуризировать свои кредиты либо в банке, либо через реструктуризацию долгов в арбитражном суде. Но банк довольно часто отказывает. А вот в суде получить одобрение при наличии оснований будет проще.

Поможем списать ваши долги

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Я принимаю условия Пользовательского соглашения и даю свое согласие на обработку моих персональных данных в соответствии с Политикой конфиденциальности

Видео по теме

youtube.com/embed/uAF5Hz2GLxE?rel=0″ frameborder=»0″ allowfullscreen=»allowfullscreen»/>

Поделиться:

Генеральный директор компании «Закон и Право». Практикующий юрист в сфере банкротства физ. лиц. С 2015 года успешно ведет дела о несостоятельности. Владислав блестяще ориентируется в банкротном законодательстве, дает экспертные комментарии правовым ситуациям и активно публикуется в профильных изданиях.

россиян продали коллекторам со всеми долгами – М.Б.А. Национальное агентство кредитных рейтингов (НКР). Если выразить объем в денежном выражении, то проданные кредиты достигают суммы в 45 миллиардов рублей.

Ранее новостной портал ДОЛГ.РФ рассказывал о том, как уменьшилось количество обращений граждан и МСБ по реструктуризации. Сейчас также отмечается, что российские банки отказывали гражданам в половине заявок на реструктуризацию кредитов, что сопровождалось продажей государственных долгов коллекторам в рекордных объемах. ОПТ Банк, МТС Банк, Русфинанс Банк, Восточный и другие вошли в десятку таких лидеров.

Авторы исследования указали, что чаще всего избавлялись от долгов за счет продажи Почта Банка и Тинькофф Банка. Таким образом, последней финучреждением урегулированы требования на 18,9 млрд рублей, что в 4,8 раза больше, чем во втором квартале прошлого года. А Почта Банк продал кредитов коллекторам на общую сумму 9,9 млрд рублей — в 2019 году этот показатель для банка составлял всего 14 млн рублей.

Следует отметить, что данная тенденция значительного роста обусловлена большим объемом просроченной задолженности, возникшей из-за кризиса – воздействия пандемии. Так, в настоящее время банки пытаются сгладить негативные для себя результаты за счет снижения нагрузки на свой капитал и обновления кредитных портфелей. Также отмечается, что на конец II квартала доля проблемных кредитов составляла около 10,9% от всех кредитных портфелей. Однако показатели банков остаются умеренными, отмечают в НКР. В этом плане хуже обстоит дело на рынке микрофинансовых кредитов, где по статистике под высокие проценты годовых кредитуется наиболее финансово необеспеченная прослойка граждан, которым банки отказали в выдаче кредитов. По итогам второго квартала доля просроченной задолженности в портфелях МФО оценивается аналитиками Национального рейтингового агентства (НРА) в 42 %.

По итогам второго квартала доля просроченной задолженности в портфелях МФО оценивается аналитиками Национального рейтингового агентства (НРА) в 42 %.

В НАПКА разъяснили ситуацию: «НКР использовала в своих расчетах отчеты об оборотах банков. Эти цифры не обязательно отражают сумму уступки только коллекторам. Это может включать передачу прав дочерним банковским организациям или другие внутренние операции. Кроме того, цифры в отчетах могут приходить с опозданием, потому что долговые операции не всегда закрываются за один день. Потому что в отчетах банков могут быть отражены сделки с коллекторами, а не могут быть отражены. К середине-концу сентября НАПКА собирается представить отчет о деятельности коллекторских агентств, и только тогда можно будет говорить о реальных суммах, переданных профессиональным коллекторам».

Такая ситуация может отразиться на функционировании банковской системы в будущем — это замкнутый круг, считает Федор Вахата, генеральный директор M.B.A. Finance.

«С одной стороны банки должны помогать населению, а с другой недостаток ликвидности ограничивает их возможности. Это может привести к снижению кредитования как населения, так и предпринимателей, и в целом оказать негативное влияние на развитие экономики».

Генеральный директор M.B.A.Finance уверен, что продажа просроченных кредитов коллекторскому агентству является положительным моментом для должника. С этого момента прекращается начисление штрафов и пени, и остается фиксированная сумма, которую должник должен выплатить до полного погашения.

Однако кризис уже поразил россиян рекордной суммой кредитов: по данным ЦБ на начало 2020 года граждане России задолжали банкам более 17,6 трлн рублей — что сопоставимо с годовыми расходами бюджета страны, при этом почти каждый четвертый заемщик отдает кредитору более 80% своего ежемесячного заработка.

Ситуацию для россиян осложняют и последние события вокруг «черных коллекторов». В конце августа состоялась беседа Президента России Владимира Путина с директором Федеральной службы судебных приставов Российской Федерации Дмитрием Аристовым. В личной беседе Президент Российской Федерации акцентировал внимание на деятельности коллекторов, которая «иногда переходит все границы», и попросил главу ФСБ России предоставить предложения по мониторингу взыскателей — отраслевые эксперты уже предложили институт частных судебные приставы как решение.

В личной беседе Президент Российской Федерации акцентировал внимание на деятельности коллекторов, которая «иногда переходит все границы», и попросил главу ФСБ России предоставить предложения по мониторингу взыскателей — отраслевые эксперты уже предложили институт частных судебные приставы как решение.

Реструктуризация долга: как договориться с вашим банком об изменении кредита

Верните часы назад, к весне 2007 года. У вас успешный бизнес, но вам нужно больше оборотного капитала для расширения, поэтому вы идете к своему местному банкиру . Банк соглашается с вашим прогнозом здорового роста и предоставляет вам возобновляемую кредитную линию на 1 миллион долларов сроком на три года. Банк также запрашивает вашу личную гарантию, что, как вам говорят, является стандартной практикой и не о чем беспокоиться. Кредитная линия обеспечена всеми активами компании. Ваш бизнес растет и процветает.

Теперь перенесемся в сентябрь 2008 года. В этом месяце происходит много плохого. Lehman Brothers объявляет о банкротстве. Страховой гигант AIG видит, что стоимость его акций падает почти до нуля. Экономика в целом начинает катиться по нисходящей спирали. Ваш бизнес не впадет в штопор, но цифры будут снижаться в течение следующих нескольких месяцев.

Lehman Brothers объявляет о банкротстве. Страховой гигант AIG видит, что стоимость его акций падает почти до нуля. Экономика в целом начинает катиться по нисходящей спирали. Ваш бизнес не впадет в штопор, но цифры будут снижаться в течение следующих нескольких месяцев.

К счастью, ваш бизнес удался, и теперь похоже, что вы, возможно, свернули за угол — цифры выросли в прошлом месяце впервые почти за год. К сожалению, кредит погашается через несколько месяцев, и есть большой платеж, который будет трудно сделать. И есть личная гарантия, о которой вы немного беспокоитесь в глубине души.

Что ты делаешь?

Держите Банк в курсе

Банки ненавидят сюрпризы, особенно когда сюрприз заключается в том, что заемщик может оказаться не в состоянии внести следующий платеж по кредиту. Открытое и оперативное общение с вашим банком укрепляет доверие и доверие. Когда придет время вашему кредитору решить, дать вам поблажку или нет, это доверие и авторитет будут почти буквально эквивалентны «деньгам в банке».

Не ждите, пока ваша компания окажется в отчаянном положении (например, как мы собираемся завтра выплачивать зарплату?), чтобы сообщить банку о проблемах. Обращение к банку на раннем этапе не только укрепляет доверие и авторитет, но и дает банку возможность идти на уступки, которые могут оказаться невозможными в будущем. Плохая коммуникация – враг. Это порождает недоверие, вызывает подозрения и подталкивает банк к предположению о худшем и к решительным действиям, которые могут быть необратимыми и, в конечном счете, не в интересах компании или банка. Держите банк в курсе.

Понять, чего хочет банк

В конечном счете, чтобы успешно вести переговоры с кредитором об изменении кредита, заемщик должен понимать, как банки видят мир. Как правило, банки имеют следующие три цели при решении вопросов кредита:

- сохранить кредит в статусе «действующий»

- продолжить получение «рыночной» процентной ставки по кредиту

- имеют реалистичную стратегию выхода для полного погашения кредита.

Банк будет оценивать любое предложение об изменении условий кредита в соответствии с этими тремя целями.

Возьмите на себя ответственность за проблему и ее решение

Простое обвинение «плохой экономики» в ваших проблемах с кредитами и возведение рук гарантированно вызовет беспокойство у вашего банкира. Чтобы вести переговоры с банком с позиции силы и повысить доверие к себе, важно, чтобы вы определили проблему, взяли на себя ответственность и предложили разумное решение. Это сразу произведет впечатление на банк, и он будет гораздо охотнее идти на уступки по кредиту.

Реструктуризация кредита – какие есть варианты?

Вот некоторые из наиболее распространенных способов реструктуризации кредита, начиная с наиболее предпочтительных и заканчивая наименее предпочтительными с точки зрения банка:

- Продлить срок погашения. Кредиторы обычно предпочитают продлевать срок погашения, а не вносить другие изменения в ссуду, потому что это сохраняет ссуду в состоянии полной готовности.

- Изменение финансовых условий. Ослабление финансовых обязательств, прописанных в кредите, таких как условия в отношении материального собственного капитала или коэффициентов покрытия, позволит компании более гибко решать свои финансовые вопросы.

- Процентные платежи. Отсрочка платежей по основному долгу на время и осуществление только процентных платежей лучше всего помогает в случае старых кредитов, которые имеют большую основную часть. Это менее полезно для новых кредитов.

- Отсрочка выплаты основной суммы и процентов. Банкам это не нравится — кредит становится неработающим. В определенных ситуациях они могут быть готовы рассмотреть этот вариант, если он рассчитан на короткий период времени и у банка есть хороший залог, который сохранит свою стоимость.

- Снижение процентной ставки. Банки ненавидят это делать, но они могут подумать об этом в некоторых серьезных ситуациях.