Сбербанк кредит на обучение с господдержкой: Кредит на обучение в Сбербанке от 3 % — условия, взять образовательный кредит на учёбу в ВУЗе

Содержание

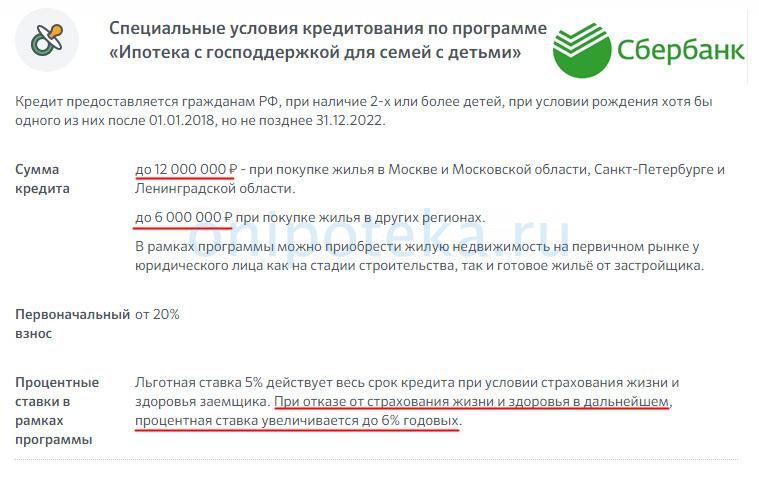

Кредит на образование с господдержкой от банка СберБанк, условия, процентные ставки

Все кредиты Кредиты банка

- Ставка от 3%

- Сумма от 30 тыс

- Срок 3 — 180 месяцев

- Только паспорт РФ

- Без справки о доходах

- Возраст заёмщика от 14 лет

- Без поручительства

- Решение в течение часа

Рассчитать кредит

Сумма кредита,

Срок, мес.

- Условия

- Требования

- Документы

Ставки по кредиту

Условия

Рассмотрение заявки

В течение часа

Выдача

- на счет заемщика

Платежи

Аннуитет

20% годовых с суммы просроченного платежа за период просрочки.

Дополнительно

Лицам, не достигшим 18-летнего возраста, кредиты предоставляются только при наличии разрешения органов опеки и попечительства и письменного согласия законных представителей. Возможность получения кредита несовершеннолетними лицами, в отношении которых установлено попечительство, исключена.

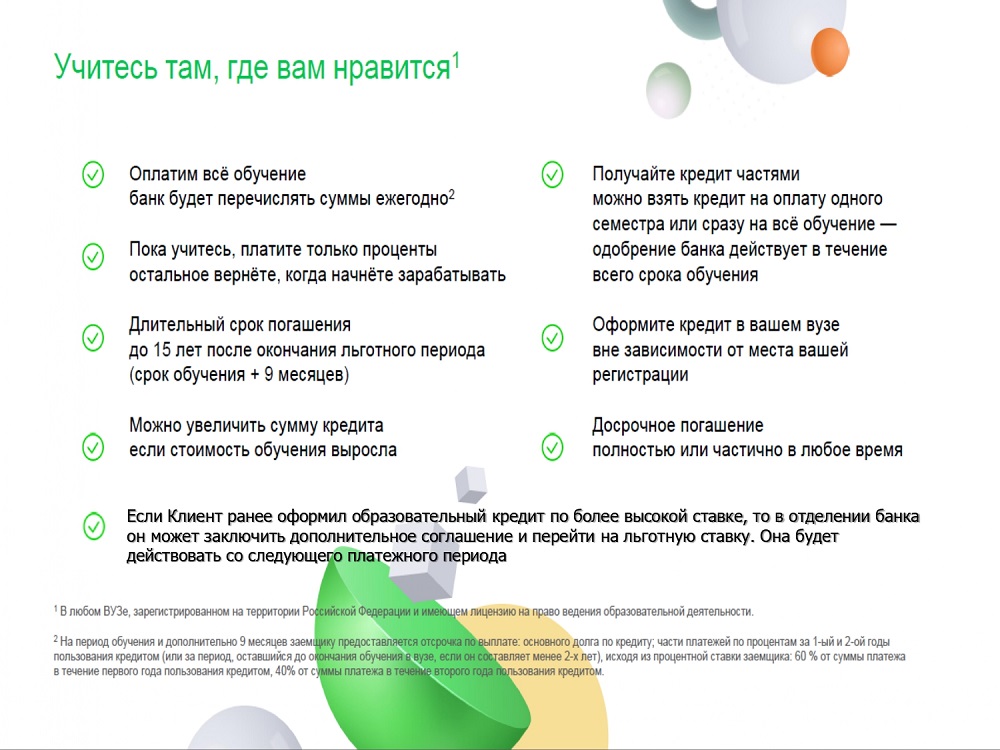

Суммы потребительского кредита не должна превышать 100% стоимости обучения в соответствии с договором о подготовке специалиста (за весь период обучения или за период до окончания заемщиком образовательного.

Общий срок кредита состоит из двух периодов:

- льготный период, который равен сроку обучения + 9 месяца;

- период погашения — следующие 15 лет.

Льготный период по погашению кредита и части процентов:

- Первый год платите 40% от начисленных процентов.

- Второй год — 60%.

- С третьего года — 100%.

Через 9 месяцев после окончания учёбы ежемесячные платежи увеличатся: начнётся погашение основного долга до конца действия кредита.

Минимальная процентная ставка указана при условии, что 14.73% годовых возмещаются за счет государственных субсидий. Совокупная процентная ставка по продукту равна 17.73% годовых.

Где можно

погасить кредит?

- Банкоматы

- Кассы банка

- Почта РФ

- Системы ДБО

- Бухгалтерия по месту работы

- ЭПС

Оплатить через Bankiros

Требования к заемщику

Возраст заемщика

от 14 лет

Регистрация

Временная, временная в регионе обращения, постоянная, постоянная в регионе обращения

Гражданство РФ

Требуется

Документы

Обязательные документы

- Паспорт

Необязательные документы

- Свидетельство о временной регистрации

- Справка о доходах

Онлайн-заявка на кредит

- 1.

Заполните онлайн-заявку на кредит во все банки

Заполните онлайн-заявку на кредит во все банки - 2. Выберите лучшие предложения

- 3. Отправьте заявку в подходящий банк

Страница кредита на сайте банка

Дата

обновления: 28.11.2022

Похожие продукты

Кредит наличными

от 4 %

Подать заявку

На любые цели

от 8.9 %

Подать заявку

Наличными без залога (с безопасной доставкой карты)

от 7.9 %

Подать заявку

Кредит на покупку квартиры

от 11.49 %

Подать заявку

Взять кредит Кредит на образование с господдержкой в банке СберБанк вы можете на выгодных условиях:

- ставка по кредиту — 3%

- максимальный срок выплаты по кредиту — 180 месяцев

Ознакомиться со всеми основными требованиями и условиями по кредиту Кредит на образование с господдержкой банка СберБанк, а также оставить заявку на кредит онлайн можно на нашем сайте, и представители банка свяжутся с вами в ближайшее время.

Полный список кредитных продуктов вы найдете на странице все кредиты.

Оцените страницу:

Спасибо за ваш отзыв!

Уточните, почему:

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Опишите проблему:

Потребительский кредит «Кредит на образование с господдержкой» от СберБанка

Кредитный калькулятор

Сумма кредита

Ставка

Срок погашения0 мес.

Сумма кредита NaN ₽

Переплата по % за 15 лет NaN ₽

Общая сумма выплат NaN ₽

Советы при выборе кредита от экспертов

Как узнать сумму пенсионных накоплений

У пенсии две части – страховая и накопительная. Узнать, сколько накопилось на счёте, можно несколькими способами. Подробнее о них – в статье.

Все способы пополнить счёт Альфа-Банка

К большинству продуктов Альфа-Банка для физлиц привязываются банковские счета, по которым проводятся финансовые транзакции, одна из них – пополнение.

Это касается текущих счетов, вкладов, потребов, ипотеки, автокредитов, дебетовых и кредитных карт. Расскажем, каким образом можно внести средства на счёт в Альфа-Банке.

Это касается текущих счетов, вкладов, потребов, ипотеки, автокредитов, дебетовых и кредитных карт. Расскажем, каким образом можно внести средства на счёт в Альфа-Банке.В каких банках можно перенести дату платежа по кредиту

До подписания кредитного договора банк согласовывает с заёмщиком график погашения займа. Но в процессе выплаты кредита может потребоваться перенести дату платежа. Такую услугу предоставляют не все банки. Как перенести дату платежа, расскажем в статье.

15 самых успешных женщин в банковской сфере РФ

Всем известны имена Олега Тинькова и Германа Грефа. Действительно, крупные банки России возглавляют в основном мужчины. Но и женщины порой стоят у руля. О самых успешных женщинах банковской сферы в РФ расскажем в статье.

Как купить квартиру без ипотеки за счёт материнского капитала

Материнский капитал чаще всего направляется семьями на улучшение жилищных условий. Недвижимость может приобретаться в ипотеку или без заёмных средств.

Разберёмся, как использовать маткапитал для покупки квартиры без помощи банка или с такой помощью, но без оформления залога на квадратные метры.

Разберёмся, как использовать маткапитал для покупки квартиры без помощи банка или с такой помощью, но без оформления залога на квадратные метры.Военный жилищный сертификат:

кому положен и как использоватьВоенный жилищный сертификат (ВЖС) – это форма помощи военнослужащим в приобретении жилья (действует наряду с военной ипотекой). Разберёмся, кому положен такой сертификат и как этот документ использовать.

Финансовые фобии:

что страшного в деньгах?Страх – одно из самых сильных чувств, которое знакомо каждому. Оно помогает избежать многих опасностей, но в то же время часто становится препятствиям на пути к новым возможностям и переменам. В этой статье расскажем о фобиях, связанных с деньгами.

Кредиты под залог ПТС

Наличие или отсутствие требования обеспечения является одним из ключевых составляющих любой кредитной программы. В этой статье расскажем о кредитовании под залог ПТС, его особенностях и о том, как и где можно оформить такой продукт.

Тестируем систему быстрых платежей ЦБ РФ

В начале 2019 года Банк России заявил о запуске с 28 января системы быстрых платежей (СБП). О том, как работает СБП, каковы её возможности и как ими воспользоваться, расскажем в этой статье.

Возможности интернет-банка Тинькофф

Тинькофф Банк был основан в 2006 году. Он не имеет сети отделений, доступ ко всему спектру услуг банка клиенты получают через дистанционные сервисы. Рассмотрим возможности интернет-банка Тинькофф подробнее.

- Еще почитать

На сайте www.finuslugi.ru предоставляются услуги оператора финансовой платформы ПАО

Московская Биржа, а также услуги ООО «МБ Маркетплейс», организации, не являющейся

оператором финансовой платформы в соответствии с Федеральным законом от 20.07.2020

№211-ФЗ «О совершении финансовых сделок с использованием финансовой платформы».

Услуги оператора финансовой платформы ПАО Московская Биржа обозначены пометкой

«Открыть онлайн». Иная информация на сайте www.finuslugi.ru считается размещенной

Иная информация на сайте www.finuslugi.ru считается размещенной

ООО «МБ Маркетплейс», если иное явно не следует из существа размещаемой информации.

ООО «МБ Маркетплейс» входит в Группу «Московская Биржа».

Группа «Московская Биржа» — ПАО Московская Биржа и юридические лица, находящиеся под

прямым или косвенным контролем ПАО Московская Биржа.

Copyright © Московская Биржа, 2011-2022.

Все права на информацию, результаты интеллектуальной деятельности и средства индивидуализации юридических лиц,

размещенные на настоящем сайте ПАО Московская Биржа, защищены в соответствии с российским законодательством.

Прежде чем приступить к использованию сайта предлагаем ознакомиться с Пользовательским соглашением и Политикой конфиденциальности.

Воспроизведение, распространение и иное использование информации, результатов интеллектуальной деятельности и средств индивидуализации,

размещенных на сайте, или их частей допускается только с предварительного письменного согласия ПАО Московская Биржа.

Включено Банком России в реестр операторов финансовых платформ 27.08.2020.

Нужна помощь?

Напишите в чат

Отвечаем с 7.00 до 23.00

по московскому времени

Telegram

Стандартизированная программа государственного финансирования развития инфраструктуры государственных школ через ГЧП

Тематические исследования

Дата публикации

20 сентября 2021 г.

Опубликовано

20 сен 2021

Контекст

В рамках государственной программы «Развитие образования» (2018-2025 годы) Минобразования России и Государственной корпорации развития ВЭБ. РФ запущена программа государственной поддержки строительства и функционирования общеобразовательных школ через механизмы ГЧП. ВЭБ.РФ проводит оценку и отбор проектов на основе предложений муниципальных образований.

РФ запущена программа государственной поддержки строительства и функционирования общеобразовательных школ через механизмы ГЧП. ВЭБ.РФ проводит оценку и отбор проектов на основе предложений муниципальных образований.

Проблема

- Не вся общеобразовательная инфраструктура в полной мере отвечала требованиям качественного образовательного процесса в России.

- Коммерческие банки проявляют осторожность при предоставлении достаточного финансирования на доступных условиях без государственного рычага.

Инновации

- Поддержка проектов осуществляется на основе конкурсного отбора с единым утвержденным концессионером ПроШкола.

- Выбранные проекты соответствуют четко указанным стандартным положениям контракта.

- Государственная финансовая поддержка включает предоставление капитальных субсидий и софинансирование платежей за доступность.

- Объем поддержки определяется исходя из характеристик регионального бюджета (соотношение налоговых доходов и государственных расходов).

- Поддерживаемые проекты проходят мониторинг исполнения контракта.

Заинтересованные стороны

- Министерство образования: Куратор программы финансирования

- ВЭБ.РФ: Софинансирующая организация (до 30% частных инвестиций, необходимых для проекта)

- ПроШкола:1 Концессионер, утвержденный правительством на заключение концессионных договоров без проведения конкурса

Хронология

Результаты и влияние

- Участие ВЭБ.РФ в программе также обеспечило участие Сбербанка, одного из крупнейших коммерческих банков России. ВЭБ.РФ и Сбербанк будут совместно финансировать проекты в рамках этой программы.

- В рамках программы в стране будет создано более 647 тысяч новых современных школьных мест (будет построено 1300 новых школ).

- Проект направлен на создание физической инфраструктуры, в том числе бассейнов, спортивных залов с расширенным функционалом, помещений для библиотек, зон отдыха студентов и преподавателей, пространств для коллективного творчества и научных занятий.

- Реализация программы является одним из важных элементов в достижении ключевой цели национального проекта «Развитие образования» — вывести Россию к 2024 году в десятку стран мира по качеству образования.

- Основное внимание уделяется созданию объектов, которые напрямую влияют на качество повседневной жизни людей.

Основные извлеченные уроки

- ГЧП в образовании позволяют быстрее решать проблемы ввода новых школ, обеспечивать трансфер соответствующих образовательных практик из региона в регион и распределять первоначальные затраты на новую инфраструктуру на региональные бюджеты на более длительный срок продолжительность.

- Стандартные положения контракта и мониторинг выполнения контракта позволяют формировать широкий поток проектных предложений, которые можно быстро структурировать, не теряя при этом качества.

- Партнерство с национальным инфраструктурным банком и единственным утвержденным концессионером, обладающим достаточными финансовыми и человеческими возможностями, выступающими в качестве финансистов и операторов программы, позволяет успешно воспроизводить примеры качественных проектов.

Евразия (Россия и Средняя Азия)

6 крупнейших российских банков (СБЭР, ВТБР)

Российская банковская система имеет большую долю высшего руководства, в значительной степени контролируется государством и жестко регулируется Центральным банком России. Российское государство владеет контрольным пакетом акций двух крупнейших банков, Сбербанка (SBER) и ВТБ (VTBR), которые вместе составляют более половины активов российской банковской отрасли.

После этих двух гигантов следующими четырьмя крупнейшими банками по размеру активов являются контролируемый государством Газпромбанк; Альфа-Банк, крупнейший частный банк страны; Промсвязьбанк, национализированный в 2018 году и превратившийся в кредитора российского оборонно-промышленного комплекса; и полностью государственный Россельхозбанк.

Российские банки впервые подверглись санкциям США после того, как Россия вторглась в Украину и аннексировала Крымский полуостров в 2014 году. В 2022 году США и Европейский союз ввели жесткие санкции в отношении российской банковской отрасли после того, как Россия начала полномасштабное вторжение в Украину.

В 2022 году США и Европейский союз ввели жесткие санкции в отношении российской банковской отрасли после того, как Россия начала полномасштабное вторжение в Украину.

Ключевые выводы

- Российская банковская система отличается высокой степенью концентрации, большей частью контролируется государством и жестко регулируется.

- На два крупнейших банка, Сбербанк и ВТБ, приходится более половины активов банковской системы.

- В начале 2022 года США и Европейский союз заблокировали доступ к мировой финансовой системе для нескольких крупнейших российских банков в рамках санкций, наложенных на Россию за ее вторжение в Украину.

Санкции в отношении российских банков

22 февраля 2022 года президент США Джо Байден объявил о санкциях в отношении двух государственных российских финансовых учреждений: Промсвязьбанка и Внешэкономбанка, а также их дочерних компаний. Промсвязьбанк финансирует российскую оборонную промышленность, а Внешэкономбанк занимается экономическим развитием, в том числе крупномасштабными инфраструктурными проектами. Эти меры заморозили активы банков в США, запретили физическим и юридическим лицам США любые сделки с ними и закрыли доступ банков к мировой финансовой системе и доллару США.

Эти меры заморозили активы банков в США, запретили физическим и юридическим лицам США любые сделки с ними и закрыли доступ банков к мировой финансовой системе и доллару США.

24 февраля 2022 г. второй раунд аналогичных санкций США был направлен против расширенного списка российских финансовых учреждений, включая два крупнейших банка: Сбербанк, ведущий российский банк, на долю которого приходится около трети активов банковской системы, и банк ВТБ, на счетах которого почти на 20% российских банковских активов. Также под запрет попали Банк Открытие, Совкомбанк и Новикомбанк. Альфа-банку и Московскому кредитному банку, в частности, было запрещено выпускать акции и все долговые обязательства со сроком погашения более 14 дней в США.

США также нацелились на финансовые активы российских чиновников и членов их семей и ввели широкие ограничения на экспорт технологий в Россию. Новые санкции запретили американским компаниям и частным лицам покупать суверенный долг России на вторичных рынках.

2 марта 2022 года Европейский Союз заявил, что запретит ВТБ, Промсвязьбанку и пяти другим российским банкам доступ к системе обмена сообщениями SWIFT для международных банковских операций. Сообщается, что Сбербанку и Газпромбанку было разрешено пока оставаться в системе SWIFT из-за их роли в обработке платежей за основной экспорт российских энергоносителей в Европу.

Сбербанк

История Сбербанка восходит к 1841 году, когда в России была создана сеть государственных сберегательных касс. На сегодняшний день он остается крупнейшим российским банком, на долю которого приходится примерно треть активов банковской системы в размере 543,1 млрд долларов США по состоянию на сентябрь 2021 года.

На 110 миллионов розничных клиентов Сбербанка приходится примерно половина депозитов и счетов кредитных карт в России. Правительству России принадлежит чуть более 50% акций Сбербанка, которые оно приобрело у Центрального банка России в 2020 году. Акции Сбербанка котируются на Московской бирже.

Министерство финансов США назвало Сбербанк «исключительно важным для российской экономики» в феврале 2022 года, когда оно запретило учреждениям США обрабатывать транзакции Сбербанка, чтобы наказать Россию за вторжение в Украину, не допустив при этом полных блокирующих санкций, наложенных на другие ведущие российские банки. Кроме того, США ввели под санкции первого заместителя председателя правления банка Александра Ведяхина.

В марте 2022 года Европейский Союз исключил Сбербанк, а семь других ведущих российских банков запретил использовать систему обмена сообщениями SWIFT для международных финансовых транзакций из-за ключевой роли Сбербанка в содействии экспорту жизненно важных российских энергоносителей.

ВТБ

Второй по величине российский банк и еще один банк с контрольным пакетом акций, принадлежащий государству, ВТБ был основан как Внешторгбанк (Банк внешней торговли) в 1990 году. Правительству России принадлежит 92,2% уставного капитала банка, в том числе 60,9% его обыкновенных акций. По состоянию на 31 декабря 2021 года активы составляли 278,9 миллиарда долларов по обменному курсу на тот день. Акции ВТБ котируются на Московской бирже.

По состоянию на 31 декабря 2021 года активы составляли 278,9 миллиарда долларов по обменному курсу на тот день. Акции ВТБ котируются на Московской бирже.

В феврале 2022 г. Казначейство США наложило на ВТБ полные блокирующие санкции, заморозив активы банка в США и исключив его из мировой финансовой системы. США заявили, что санкции «перережут важнейшую артерию российской финансовой системы». США также наложили санкции на двух руководителей ВТБ и супругу одного из них; в 2018 году он поместил генерального директора Андрея Костина в санкционный список.

В марте 2022 года Европейский Союз заявил, что запретит ВТБ доступ к системе обмена сообщениями SWIFT для международных банковских операций в качестве наказания за агрессию России в Украине.

Газпромбанк

Третий по величине банк России по размеру активов, Газпромбанк был основан в 1990 году российским газовым гигантом «Газпром» (GAZP) для предоставления банковских услуг энергетической отрасли. Газпромбанк сообщил об активах в размере 101,8 млрд долларов США на конец 2020 года по обменному курсу, действовавшему на тот момент.

Банк преимущественно принадлежит Газпрому и связанным с ним лицам, включая пенсионный фонд Газпрома. Продолжая уделять основное внимание финансированию энергетики, Газпромбанк расширил кредитование других секторов российской экономики.

В феврале 2022 года Министерство финансов США запретило американским предприятиям и физическим лицам участвовать во всех финансовых операциях для Газпромбанка, за исключением долга со сроком погашения в течение 14 дней или менее. США также ввели санкции против члена правления Газпромбанка Сергея Иванова, генерального директора российской государственной алмазодобывающей компании «Алроса».

В марте 2022 года Европейский Союз исключил Газпромбанк из своего первоначального списка из семи российских банков, которым запрещен доступ к системе обмена сообщениями SWIFT для международных банковских операций, как сообщается, из-за роли Газпромбанка в содействии платежам за основные поставки российских энергоресурсов в Европу.

Альфа-Банк

Альфа-Банк является четвертым по размеру активов финансовым институтом России и крупнейшим частным институтом. На конец 2021 года активы составили 75,9 млрд долларов.

На конец 2021 года активы составили 75,9 млрд долларов.

Альфа-Банк был основан в 1990 году Михаилом Фридманом, российским олигархом украинского происхождения и гражданином Израиля, который, как считается, был близок к президенту России Владимиру Путину. Состояние Альфа-банка улучшилось после того, как Петр Авен, бывший министр иностранных дел России, стал партнером Фридмана по бизнесу в середине 1990-х годов.

Вводя санкции против Фридмана и Авена в феврале 2022 года, Европейский союз заявил, что Фридману «удалось приобрести государственные активы благодаря правительственным связям», добавив, что Путин вознаградил его за лояльность, помогая планам материнской компании Альфа-банка по иностранным инвестициям. В заявлении ЕС о санкциях отмечается, что Фридмана «называют главным российским финансистом и помощником ближайшего окружения Путина». В том же заявлении Авен назван «одним из ближайших олигархов Владимира Путина». Фридман и Авен оспаривают эти утверждения.

Также в феврале 2022 года США и Европейский Союз ограничили способность Альфа-Банка привлекать капитал за рубежом, но избавили его от полных блокирующих санкций, наложенных на ВТБ и ряд других российских банков.

Промсвязьбанк

Основанный в 1995 году братьями Дмитрием и Алексеем Ананьевыми, которые занимались телекоммуникационными технологиями, Промсвязьбанк стал одним из самых быстрорастущих российских банков, чему в 2015 году способствовало несколько приобретений. Попутно он привлек значительные миноритарные инвестиции от немецкого Commerzbank AG (CBK) и Европейского банка реконструкции и развития.

В 2017 году Центральный банк России завладел Промсвязьбанком, заявив о финансовых нарушениях, и братья Ананьевы впоследствии были заочно осуждены российским судом за растрату.

В 2018 году центральный банк передал контроль над Промсвязьбанком правительству России, что превратило его в кредитора оборонной промышленности. Дмитрий Ананьев утверждал, находясь в изгнании на Кипре, что финансирование оборонной промышленности было мотивом для захвата Промсвязьбанка. Активы Промсвязьбанка на конец 2021 года составили 53,5 млрд долларов США по курсу, действовавшему на тот момент.

Заполните онлайн-заявку на кредит во все банки

Заполните онлайн-заявку на кредит во все банки Это касается текущих счетов, вкладов, потребов, ипотеки, автокредитов, дебетовых и кредитных карт. Расскажем, каким образом можно внести средства на счёт в Альфа-Банке.

Это касается текущих счетов, вкладов, потребов, ипотеки, автокредитов, дебетовых и кредитных карт. Расскажем, каким образом можно внести средства на счёт в Альфа-Банке. Разберёмся, как использовать маткапитал для покупки квартиры без помощи банка или с такой помощью, но без оформления залога на квадратные метры.

Разберёмся, как использовать маткапитал для покупки квартиры без помощи банка или с такой помощью, но без оформления залога на квадратные метры.