|

|

Как добиться от банков снижения ставки по ипотеке и уменьшить изначально одобренный процент. Снижение ставки рефинансирования и снижение ставки ипотечного кредитаКак снизить процент по ипотеке в 2018 годуСнизить процент по ипотеке – это сегодня очень и очень реально. С начала 2017 года на рынке ипотечного кредитования отмечается тенденция падения ставок на фоне стабилизации экономической ситуации в стране и снижения ключевой ставки Центробанка – одного из главных ориентиров для кредитного сектора. По всем популярным ипотечным продуктам в марте этого года базовые процентные ставки ведущих банков упали до 10,4-12,25%. Более того, по прогнозам экспертов и представителей банковской среды, к концу года велика вероятность достижения ставками по ипотеке исторического минимума, особенно если регулятор будет и далее снижать размер ключевой ставки.

С одной стороны, для банков пересмотр действующих условий ипотеки фактически будет означать потери прибыли, и немалые. С другой стороны, рынок и конкуренция диктуют свои правила, которые невозможно игнорировать. Если сам банк не пойдет на корректировки или не сделает клиенту более выгодное предложение, это сделает другой банк – предложит такую программу рефинансирования, от которой заемщик вряд ли откажется из-за ее очевидных выгод и преимуществ. Чтобы сохранить клиентов, многие банки уже сейчас готовы рассматривать варианты пересмотра условий ипотеки. Необходимость в снижении процентных ставок – объективная необходимость для банковского сектора. Иначе можно потерять клиентов, которые уйдут к конкурентам. Подходы банков к пересмотру процентной ставки по действующей ипотекеОсновные варианты снижения процентов по ипотеке:

Применение этих вариантов предполагает, что заемщик исправно погашал кредит или, по крайней мере, не имеет задолженности по текущим обязательствам. А что делать при наличии финансовых проблем? В этом случае возможно применение индивидуально разработанной программы реструктуризации, которая, среди прочего, будет предусматривать снижение процентной ставки в отношении оставшейся для погашения суммы кредита. С точки зрения выгодности для заемщика рефинансирование или заключение допсоглашения – более предпочтительные варианты. В рамках реструктуризации, конечно, можно рассчитывать на проявление банком лояльности, но вряд ли ставка будет снижена настолько же, насколько это можно сделать при рефинансировании кредита или пересмотре его условий. Это связано с тем, что клиент, допускавший нарушения при исполнении обязательств, не может считаться надежным, риски высоки, а значит, нужно каким-то образом компенсировать возможные потери. Традиционно это делается за счет более высокой, чем базовая, процентной ставки. Вместе с тем, претендовать пусть не на минимальную, но все-таки сниженную на несколько процентных пунктов или хотя бы десятки процентного пункта ставку – вполне реально. Доскональное изучение вопроса не всегда гарантирует положительный исход дела. У нас на сайте вы можете бесплатно получить максимально подробную консультацию по вашему вопросу от наших юристов через онлайн форму или по телефонам в Москве (+7-499-938-54-25) и Санкт-Петербурге (+7-812-467-37-54). Что необходимо сделать заемщику для снижения процентной ставки по ипотекеСегодня, когда процентные ставки по ипотеке банки массово корректируют в сторону снижения, возможны три варианта развития событий:

Если вы ищите наиболее выгодное решение, стоит начать процесс с общего анализа наиболее подходящих предложений на рынке. То есть, целесообразно в первую очередь рассмотреть вариант рефинансирования. Во-первых, в этом случае вы не будете ограничены только предложением своего кредитора, во-вторых – нельзя исключить, что новый банк-кредитор предложит намного более выгодные условия. При рефинансировании:

Оформление рефинансирования сходно с оформлением ипотеки. Необходимо подать заявку, дождаться решения по ней, представить в банк пакет документов и подписать договоры. Рефинансирование ипотеки – это не всегда оформление нового ипотечного кредита. Если старый долг относительно небольшой, можно взять потребительский кредит и уже самостоятельно погасить ипотеку. Но в этом случае вряд ли вы сможете получить такую процентную ставку, которая будет выгоднее той, что была при ипотеке. Скорее всего, она будет больше. Однако каждая ситуация требует индивидуального рассмотрения. Например, если вам нужны нецелевые кредитные средства сверх необходимого для погашения ипотеки, оформление потребительского кредита вполне может подойти. Независимо от того, поступило от банка персональное предложение или нет, заемщик вправе сам обратиться с письменным заявлением к кредитору, указав на необходимость пересмотреть процентную ставку. В заявлении можно сослаться на общую ситуацию на рынке ипотечного кредитования, а в качестве более конкретного аргумента – привести анализ и оценку действующих процентных ставок у банка-кредитора. К сожалению, банк вправе отказать в изменении условий ипотечного кредита, никак не мотивируя свое решение. От такого не застрахованы ни те, кто исправно платил по ипотеке, ни те, кто допускал просрочки. Заемщик мало что может предпринять в этой ситуации. Единственный вариант – обращаться за рефинансированием в другой банк и надеется, что заявку одобрят. Если же банк все-таки согласился на пересмотр процентной ставки, необходимо дождаться сформированного им предложения. Не спешите тут же соглашаться без изучения предложений других банков. При изменении ставки в сторону снижения соглашение с банком может предусматривать и другие новые или скорректированные условия кредитования. Все необходимо внимательно изучить, прежде чем принимать окончательное решение. Все устраивает, или не хотите менять банк-кредитор – потребуется оформление договора (соглашения) и, возможно, представление некоторых дополнительных документов по запросу банка. law03.ru Как снизить процентную ставку по ипотеке: лучшие банки и условияСодержание статьи:

Снизить процентную ставку по ипотеке – значит, сделать выплату займа более комфортной и выгодной. Часто уменьшение процентов даже позволяет заемщику раньше выплатить все кредитные средства. С 2017 года получение такой возможности стало вполне обыденным событием. Дело в том, что в банковской сфере и в стране в целом произошли существенные изменения. Как изменилась кредитная ситуацияКак и прежде, «стоимость» кредита, именуемая процентной ставкой, зависит от нескольких факторов:

Указанные изменения касаются последнего, самого важного из перечисленных факторов. Дело в том, что еще в начале года Центробанк понизил планку и в стране отметилось общее понижение процентных ставок при укреплении экономической ситуации. А к весне ипотечные проценты буквально обрушились. Иначе говоря, оформление кредита на недвижимость – отныне стало довольно выгодным. Поэтому и те, кто уже занял деньги в банке, и те, кто только планирует это, всерьез задумались о том, как уменьшить процент по ипотеке.

Интересно, что будущие заемщики активно борются за понижение процентов, а вот уже обремененные кредитными обязательствами не торопятся этого делать, полагая, что все их попытки будут тщетны, и выгода уже упущена. Разумеется, это не так. Даже несмотря на страх потерять часть прибыли, банки идут на уступки своим заемщикам, зная, что если они не сделают клиенту выгодное предложение, то это сделают конкуренты. Наиболее выгодные ипотечные условия сегодня предлагают такие банки, как:

«Стоимость» ипотечных займов в этих организациях колеблется в районе 7,4 – 12 %. Многие заемщики и те, кто лишь планирует брать ипотеку, задаются вопросам о перспективах дальнейшего падения ставки. Увы, однозначного ответа на вопрос, продолжит ли снижаться процент по ипотеке, дать невозможно. С одной стороны, предвыборные обещания президента и специальные исследования, прогнозирующие развитие текущей тенденции, с другой – нестабильная внешнеэкономическая ситуация и проблемы банковской сферы в целом. Поэтому оптимальным будет принятие решений в соответствии с текущей ситуацией без попытки предугадать дальнейший ход событий на рынке ипотечного кредитования. Как снизить ставку по планируемому ипотечному кредитуЧтобы оформить договор ипотечного кредитования на самых выгодных для вас условиях, следует придерживаться следующих несложных правил:

Как можно понизить процент по действующей ипотекеЕсли вы уже взяли ипотеку несколько лет назад и аккуратно, без нареканий выплачивали ежемесячно нужную сумму, то есть шанс, что банк сделает вам предложение скорректировать процентную ставку, а может быть, даже понизит ее сам, сообщив вам новый график платежей. В случае, когда при хорошей кредитной истории вы не дождались ни смс, ни звонка, ни даже уведомления на электронную почту, стоит брать дело в свои руки. На этом этапе вариантов у заемщика два:

Несмотря на вполне законное право заемщика просить банк о снижении процентов по ипотеке, вероятность получить отказ очень велика. Более того, кредитор не обязан объяснять заемщику свои мотивы. Именно по этой причине можно и даже нужно искать максимально выгодное предложение в других банках, пока вы ждете ответ своего. И даже если первоначальный кредитор с легкостью принял заявление, спешить не стоит – учитывайте текущую тенденцию к снижению ставок. Начиная поиски, помните, что существует несколько способов снизить процент по ипотеке:

Оформление договора рефинансированияРефинансирование – довольно выгодный способ снижения ставки, и тому есть простое объяснение:

Этот вариант подходит тем, кто недавно оформил ипотеку и закрывает ее аннуитетными платежами. А если выплаты проходят дифференциально, то оформить рефинансирование выгодно на любом этапе. Важно также, чтобы в кредитном договоре не было запретов на досрочную выплату кредита. Принимая решение перефинансировать ипотеку, взвесьте также все возможные расходы, куда может входить:

Не исключено, что эти и другие траты, которые вам никто не возместит, сведут на нет всю выгоду от снижения процентов. Оформление договора рефинансирования похоже на оформление ипотеки. Вы также пишете заявление, ждете решения, собираете необходимые документы и, наконец, подписываете договор. Стандартный набор документов на рефинансирование включает в себя следующие документы:

Помните, что при рефинансировании речь далеко не всегда идет об оформлении новой ипотеки. Нередко, если оставшаяся сумма мала, банки предлагают оформить потребительский кредит. Добиться снижения ставки в этом случае весьма затруднительно, но если вам нужно больше денег, например, на ремонт квартиры, то в этом случае потребительский кредит будет отличным решением. Сложности в вопросе оформления рефинансирования могут появиться, если платежи вносятся с задержками, у вас нет другого жилья, кроме ипотечного, или вы прописали в нем несовершеннолетнего ребенка. Оформление реструктуризации ипотекиСчитается, что реструктуризация не позволяет добиться максимального результата в вопросе снижения ставки. Но такое утверждение актуально лишь в случаях, когда такой вариант предлагают ненадежным клиентам – например, тем, у кого были задержки платежей или финансовые проблемы. В их случае банк просто увеличивает срок выплаты ипотеки и, возможно, незначительно понижает ставку. А вот если вам, например, неожиданно повысили зарплату, то реструктуризация будет очень своевременным решением. Для оформления реструктуризации необходимо подать соответствующее заявление в банк, предоставив доказательства роста своей надежности как заемщика. Это может быть, скажем, справка 2-НДФЛ и приказ о повышении. Другой повод для реструктуризации – появившаяся возможность частично досрочно выплатить ипотеку. В таком случае потребуется переоформление кредита с возможностью влиять не только на проценты, но и на сроки выплаты. Минусом являются необходимость заново собирать необходимый для кредита пакет документов и ожидание одобрения от банка.

Для оформления реструктуризации ознакомьтесь с ипотечной политикой банка и освежите в памяти детали своего договора. Нелишним будет и изучение предложений других банков. Реструктуризация – длительный процесс, но он того стоит. Ведь подав заявления и все необходимые справки, вы получите новый договор с пониженными процентами, новыми комфортными условиями и графиком выплат. Снижение ставки в судебном порядкеСудебное разбирательство – пожалуй, самый энергозатратный, но не всегда самый действенный способ уменьшить ставку по ипотеке. Он будет актуален лишь в случае, если вам удастся доказать незаконность завышенных ставок или уличить банк в начислении лишних комиссионных. Так или иначе, здесь не обойтись без помощи высококлассного адвоката, который поможет разобраться во всех тонкостях нормативных актов и вашего ипотечного договора. Кроме того, обращаясь в суд, заемщик ни в коем случае не должен прекращать выплаты по ипотеке, иначе судья сочтет его нарушителем кредитных обязательств и ответит отказом. Если суд согласится и потребует изменить структуру настоящего договора, то заемщик вправе подать новый иск о возвращении ему незаконно списываемых средств. Социальные программы как помощь в вопросе снижения ставкиРассчитывать на снижение ставки можно, если в процессе выплаты ипотеки кредитор получил новый социальный статус, например, молодая семья завела детей и получила материнский капитал. Тогда выданные государством средства семья отдает в качестве частичной уплаты долга и может оформить реструктуризацию ипотеки, уменьшив сроки или размер платежей. Кроме того, господдержка обеспечивает молодым семьям возможность получения частичной компенсации процентов. Единственный минус – желающих попасть под программу много, а значит – придется приложить немало усилий, чтобы стать ее участником. nujenkredit.ru Как снизить процентную ставку по ипотеке - рефинансирование Ввиду того, что в нашей стране очень высокие процентные ставки по ипотеке, многие жители озадачены вопросом «как снизить процентную ставку по ипотеке». Интерес к возможности снижения процента по ипотеке дополнительно подогревается новостями о новых ставках по ипотеке и падении ключевой ставки рефинансирования ЦБ. Можно ли снизить процентную ставку по ипотеке?

Потенциально можно. Однако без анализа текущей процентной ставки и ситуации сложно сказать можно ли снизить вашу процентную ставку по ипотеке в вашем конкретном случае. Все индивидуально. В первую очередь при анализе следует ориентироваться на ту процентную ставку, которая у вас сейчас. Возможно ваша ставка самая что ни на есть минимальная в текущих рыночных условиях. А возможно, она очень высокая — все зависит от рынка и ваших вводных. Вообще снижение процентной ставки имеет более «банковское» название — рефинансирование и в последний год все чаще рекламируется банками. На возможность снижения ставки влияет способ, которым производится уменьшение. Об этом далее. Как снизить процентную ставку по ипотеке?Есть несколько способов снижения процентной ставки:

Давайте рассмотрим подробнее каждый из этих способов. Способ 1. Снижение в своем банке. Снижают ли банки процентные ставки по ипотекам своим заемщикам?Банки снижают процентные ставки своим заемщикам. Однако, уровень снижения ставкок не так уж хорош. На дату написания статьи — декабрь 2017 года ставка по рефинансированию ипотеки своих действующих клиентов в Сбербанке составляет 12%. Еще одним немаловажным моментом является то, что количество банков, которые снижают ставки по своим же ипотекам крайне мало. Наша рекомендация — обратитесь в ваш действующий банк с просьбой и уточните есть ли у банка такая программа. Обычно для снижения процентной ставки в своем банке достаточно написать соответствующее заявление и после получения одобрения, подписать дополнительное соглашение к действующему кредитному договору. До способа № 2 мы рекомендуем обратиться в Ваш текущих банк, уточнить возможность и условия снижения процентной ставки по вашей текущей ипотеке. Способ 2. Снижение переходом в другой банк. Как можно снизить процентную ставку при смене банка?Этот способ более затратный и по времени и по финансам. Однако, он приносит более существенную выгоду чем способ номер 1. Почему выгода более существенна? Все просто! Банки привлекают к себе новых клиентов и нет более действенного способа, чем завлечь клиента лучшими условиями по ставкам. А ставки по рефинансированию на текущий момент времени (декабрь 2017 г.) начинаются от 8,7% годовых по промо программам банков. Стоит также упомянуть, что некоторые банки предоставляют еще меньшие ставки, однако при этом заемщику нужно будет оплатить комисию за снижение ставки. Мы не рекомендуем эту программу хотя бы из-за того, что существует вероятность еще большего снижения процентных ставок в новом году. Что нужно сделать, чтобы произвести переход в другой банк подробно разобрано на этой странице, однако упомянем в двух словах: нужно найти подходящий банк, получить одобрение по заемщику и по недвижимости, получить денежные средства на счет в текущем банке и погасить ими старую ипотеку, зарегистрировать документы в Росреестре. Какую выгоду можно получить от снижения ставки по ипотеке?Кажется, вот понижу я свою ставку на несколько процентиков. И что? Существенно ли будет изменение? Опять же все зависит от вашей ситуации. Чем больше сумма и срок кредита, тем сильнее вы почувствуете изменения на собственном кошельке. Просто воспользуйтесь калькулятором, который покажет реальную выгоду и смысл при рефинансировании ипотеки. refinansirovanie-ipoteki.ru Как снизить процент по ипотеке и уменьшить платеж в 2018 годуПриветствуем! Ипотечное кредитование для многих российских семей является единственным способом улучшить жилищные условия. Договор с банком заключается на длительный срок, что влечет за собой серьезные переплаты. Клиент может выплатить сумму, которая превышает первоначальный заем более чем в два раза. Неудивительно, что люди ищут способ, как снизить процент по ипотеке и защитить себя от лишних трат. Давайте сегодня обсудим, возможно ли снижение процента по ипотеке и как снизить ставку по ипотеке по шагам. От чего зависит процент по ипотечному кредиту

Каждый банк, рекламируя свои продукты, предлагает клиентам ставку, которая зависит от множества факторов. Это касается и депозитов, и кредитов, включая ипотеку. Условия обговариваются индивидуально на основании информации, которая представлена заемщиком. Выясняя, как уменьшить процент по ипотеке, стоит понимать, какие именно факторы оказывают на него влияние. В их число входит:

Кроме того, нужно учитывать разовые комиссии, другие скрытые платежи и траты, так как именно из них складывается общий размер выплат, которые предстоит внести. За быстротой оформления и привлекательными условиями могут скрываться излишне завышенные ставки, человек должен ознакомиться со всеми условиями сотрудничества до заключения договора. Как сэкономить по ипотеке на процентах и дополнительных платежах

Работники сферы финансов и специалисты экономической отрасли делятся советами, как снизить процентную ставку по ипотеке. Сделать это вполне реально, более того, необходимо, если не хочется терять лишние деньги на выплатах по кредитам. Понизить ставку удастся, следуя нехитрым советам:

Выяснив, как уменьшить процентную ставку, вы сможете реализовать эти рекомендации на практике. Переплачивать банку необязательно, лучше найдите выгодные условия сотрудничества и заключайте договор, по которому ежемесячный платеж придется вам по карману. Используйте наш сервис «Подбор ипотеки», чтобы найти нужный вариант ипотеки. Как снизить процент по действующей ипотекеПо-другому нужно действовать, когда кредит уже оформлен, а банк решает уменьшить процентную ставку по ипотеке. Клиент оказывается разочарованным – он поторопился с заключением договора. Впрочем, и в этой ситуации найдется выход, переплату возможно снизить и по действующей ипотеке, если обратиться к кредитору. Так как сэкономить на ипотеке, если вы уже получили кредит? Уменьшение ставок производится по нескольким схемам:

Выясняя, можно ли снизить ставку по действующему кредиту, помните, что способов это сделать существует масса. Наиболее популярно рефинансирование, однако и рождение детей позволяет рассчитывать на выгодное кредитование. Рекомендуем почитать пост рефинансирование ипотеки в Сбербанке. Очень интересная и выгодная программа действует сейчас. При каких условиях производится снижение процента в СбербанкеВ феврале 2017 года Сбербанк объявил о снижении ставок по ипотеке. В этой организации действуют социальные программы, получить деньги можно на льготных условиях при появлении второго ребёнка, а также в ряде других случаев. Как уменьшить платеж по ипотеке перед заключением договора в Сбербанке?

Однако если договор уже заключен, вы можете обратиться в Сбербанк с заявлением и попросить, чтобы условия были изменены. Какие возможности существуют?

Банк вовсе не обязан удовлетворять вашу просьбу, может случиться так, что вам откажут даже при предоставлении полного пакета бумаг. В этой ситуации есть только альтернативный способ – кредитование в другой организации. Вы обращаетесь с документами в банк, где вам выдадут деньги, после чего гасите первичный долг. Снизить ставку по ипотечным программам вполне реально, лучше всего это делать еще до заключения договора, однако, провести рефинансирование или реструктуризацию никогда не поздно. Если вы хотите погасить кредит быстрее либо, напротив, не справляетесь с ежемесячными платежами, начните диалог с банком. Это лучше, чем получать штрафы и пени, при которых переплата будет только расти. Если вы попали в сложную ситуацию и вам сложно платить по кредиту, то рекомендуем почитать наш пост «Банкротство физических лиц и ипотека», а также записаться на бесплатную консультацию к нашему юристу в специальной форме на сайте. Мы обязательно поможем найти выгодное решение проблемы с банком. Ждем ваших вопросов и надеемся на вашу поддержку нашего проекта. Просьба оценить статью и нажать кнопки социальных сетей. ipotekaved.ru Снижение процентной ставки по ипотекеЕжемесячная плата по ипотечным займам является значительной статьей расходов семьи. По этой причине большинство старается уменьшить долговую нагрузку, прибегая к разным способам. Снижение процентной ставки по ипотеке стало возможным после изменения ставки рефинансирования (ключевой ставки) Банком России в меньшую сторону, однако воспользоваться этим преимуществом могут не все категории граждан. Что означает снижение ставок по ипотекеУменьшение процентных ставок по жилищном займам как на строительство, так и на приобретение недвижимости – это положительный сигнал тем, кто планирует обзавестись собственными квадратными метрами. Так, в августе месяце Сбербанк анонсировал уменьшение средневзвешенной ставки по ипотеке на 0,6-2 процентных пункта, и в дополнение к этому снизил величину первоначального взноса. С другой стороны, как говорят эксперты-аналитики, это означает, что у банков страны накопилось большое количество так называемых «лишних денег», которые неплохо было бы пустить в работу. Влияние ключевой ставки ЦБ на стоимость ипотечного кредитаПроцентные ставки по жилищным и прочим кредитам у коммерческих и государственных банков страны устанавливаются в строгой привязке к ключевой ставке Центробанка. С 2016 года эта величина имеет одинаковое значение со ставкой рефинансирования. В зависимости от ее колебаний в одну или другую строну, кредитные организации устанавливают размер вознаграждения за пользование заемными деньгами. Тоже относится и к ипотеке. С осторожность, но постепенно Банк России в этом году неоднократно снижал главный финансовый показатель денежно-кредитной политики, что свидетельствует о стабилизации ситуации в экономике страны и снижении инфляции. Падение ставки рассматривается банками как возможность по удешевлению стоимости займов. Дело в том, что под такой процент банки берут у ЦБ деньги в долг при отсутствии собственных средств и невозможности привлечь их со стороны. Способы сниженияБанки вправе уменьшить процент по ипотеке, но делать это не обязаны. С другой стороны, в кредитных договорах всегда прописывается возможность изменения показателя. Как правило, это касается снижения вознаграждения банку, поскольку повышать ее значение кредиторы могут в исключительных случаях – когда величина является плавающей и привязана к конкретным значениям, например, к Моспрайм. Существует несколько вариантов снижения процентной ставки по ипотеке:

Нормативно-правовое регулированиеИпотечное кредитование, как и прочие отрасли банковского дела, регулируется нормативно-правовыми актами. Главным из них считается Гражданский кодекс, где рассматривается сфера кредитования в целом. Кроме этого, принят ряд законов и постановлений правительства РФ, которые упорядочивают деятельность кредиторов и защищают права ссудополучателей в этом направлении:

Уменьшение процентной ставкиБазовые условия по ипотеке действуют для всех клиентов банка. Однако в ряде случае кредитные организации предлагают более выгодные предложения для отдельных категорий, особенно если это касается незащищенных слоев населения или людей с невысоким уровнем доходов. Для них предусматривается снижение процентной ставки по ипотеке на несколько пунктов, уменьшение величины первоначальных взносов, увеличенный срок кредитования и прочие привилегии. Кроме этого, дополнительное уменьшение ставки возможно для постоянных клиентов и при оформлении займа в электронном виде. Для постоянных клиентов банка и владельцев зарплатных картДля граждан, с которыми банки сотрудничают не первый год в области кредитования, а также тех, кто открыл депозиты либо получает заработную плату и другие выплаты на банковскую карту организации, предлагаются особые условия. Им нет необходимости подтверждать платежеспособность для обслуживания долговых обязательств или представлять дополнительные документы, поскольку они считаются надежными клиентами. В связи с этим банк рассматривает возможность уменьшения процента по ипотеке для таких ссудополучателей, чтобы не потерять их. Участникам программы ипотечного кредитования «Молодая семья»В рамках поддержки населения государство совместно с банками разрабатывает специальные проекты, к которым относится и программа «Молодая семья». Она направлена на обеспечение собственными квадратными метрами нуждающихся в улучшении жилищных условий и на демографический рост. Воспользоваться предложением могут полные и неполные семьи, с детьми и без, при условии, что одному из супругов еще не исполнилось 35 лет, у него постоянный официальный заработок, а семья состоит на очереди по улучшению жилищных условий. Помимо субсидий, выделяемых государством, предлагают снижение процентов по ипотеке как дополнительные стимулирующие меры и банки-участники специальной программы:

Снижение ипотечной ставки для многодетных семейСемьи, в которых воспитываются трое и более ребятишек, считаются многодетными, поэтому государство всячески заботится о них, предлагая различные льготы и ряд бонусов. Государство может погасить за них часть долга или семьи могут воспользоваться материнским капиталом, но самым существенным плюсом считается снижение годовой процентной ставки. Так, например, для ставки для покупки жилья в АИЖК в новостройке составят 6,15%, в то время как для вторичного рынка этот показатель равняется 11%.

Льготы работникам бюджетной сферыПо статистике граждане, работающие в организациях, финансируемых из бюджета, имеют один из самых маленьких доходов в стране. Это не всегда дает им возможность не только приобрести собственный угол, но даже накопить на первый взнос. Государство всячески старается стимулировать финансово-кредитные организации выдавать бюджетникам доступные ссуды на льготных условиях, беря на себя погашение части долга. Со своей стороны банки дополнительно предлагают для них снижение процентной ставки по ипотечной ссуде. Можно ли снизить ставку по действующей ипотекеПри получении денег в долг у банка на строительство или покупку жилья происходит подписание договора. Там отражается сумма задолженности, срок погашения, величина процентного вознаграждения и возможность его изменения при наступлении определенных обстоятельств. Перечень их тоже приводится в утвержденном обеими сторонами договоре. Для начала процесса по снижению ставки по ипотечному займу потребуется подать заявление, а при наличии разногласий и вовсе сесть за стол переговоров. Кто может обратиться в банкКак уже было упомянуто, банк имеет право на снижение процентной ставки по ипотеке, но делать этого не обязан. С другой стороны, каждый ссудополучатель, если это не запрещено договором, вправе инициировать процедуру по уменьшению ее значения. Однако необходимо понимать, что для этого должны существовать веские доводы, которые банк примет во внимание. К ним относятся:

Условия предоставления льготных процентов по ипотекеДля того чтобы по договору ипотеки начала действовать новая процентная ставка предполагается выполнение ряда условий, которые подтвердят, что человек считается добросовестным и исполнительным клиентом:

Как снизить ставку по ипотекеМожно досрочно выплатить часть суммы, чтобы снизить финансовую нагрузку. Банк обязан будет пересчитать величину ежемесячных взносов и выдать новый график выплат. Если же такой возможности нет, ищите другие выходы. Для снижения процентной ставки по ипотеке финансовые организации предлагают разные варианты развития событий:

Заключение дополнительного соглашения о пересмотре процентовМало одного желания, чтобы снизить процент по ипотеке в Сбербанке, ВТБ или у другого кредитора – необходимо подать заявление, а иногда и сесть за стол переговоров. Если определенная договоренность между сторонами достигнута, нет необходимости аннулировать существующий договор и заключать новый. Для внесения изменений составляют дополнительное соглашение которое подписывается обеими сторонами. В допсоглашении указывается новая процентная ставка, которая начинает действовать с обозначенной даты. Пересчет уплаченных до настоящего времени взносов по новым, пересмотренным условиям, банк производить не будет, зато выдаст новый график выплаты с указанием подлежащих к перечислению ежемесячных сумм. Если в будущем появятся предпосылки к очередному снижению ставки, необходимо будет заключить новое дополнительное соглашение. Рефинансирование ипотечного кредитаВ простом понимании рефинансирование – это новый заем, главное предназначение которого – уменьшение долговой нагрузки за счет снижения величины процентного вознаграждения и изменения срока выплат в большую сторону. Однако вместе с этим возрастает общая сумма, которую придется возвратить кредитору. Преимущественно выплаты по ипотеке происходят аннуитетом, причем первоначально большая часть платежа – это проценты за пользование ссудой. Посмотрите, сколько времени выплачивается долг, чтобы понять, будет ли такой вариант выгоден. Если кредит выплачивается больше пяти лет, стоит первоначально посчитать, каков будет ежемесячный взнос при перекредитовании. Только так станет понятно, выгодно ли браться за оформление, ведь собирать необходимый пакет документов придется по-новому. С другой стороны, рефинансирование хорошо тем, что если позволяют доходы семьи, разрешается запросить большую сумму и потратить ее, например, на ремонт квартиры или другие нужды. В банке-кредитореВ открытых источниках нет информации, что банки рефинансируют ипотечные займы, выданные ими же самими. Для этого они предлагают воспользоваться услугой реструктуризации долга. Для рефинансирования имеющейся ипотеки на новых условиях, придется обратиться в любой коммерческий банк, который предлагает такого рода программы – это Сбербанк, ВТБ24, Альфа-банк и ряд других кредитных учреждений. В другом финансово-кредитном учрежденииС целью привлечения новых клиентов банки с удовольствием идут на рефинансирование жилищных кредитов, выданных в других кредитных организациях. Процентные ставки по таким продуктам иногда даже выгоднее потребительских ссуд. Единственны минусом программ перекредитования считается необходимость сбора полного пакета документов, проведения оценки объектов недвижимости и страхование залога, что влечет за собой дополнительные затраты. Кроме этого, удостоверьтесь, не придется ли выплачивать штрафные санкции за досрочное погашение ипотечного займа, ведь некоторые финансовые организации закладывают такие условия в соглашения. Иногда потребуется согласие первичного ссудодателя, хотя некоторые банки, как, например Сбербанк, не требуют такую бумагу. Считается, что для достижения экономии снижение процентной ставки по ипотеке по вновь взятому займу должно быть минимум на 2% меньше. Реструктуризация долга и составление нового графика платежейНа сайтах кредитных учреждений вы едва ли найдете информацию, что там действуют программы по реструктуризации ипотеки. Однако это не означает, что такая возможность не предоставляется. Банки рассматривают обращения в индивидуальном порядке, поэтому потребуется предъявить веские причины, причем подтвердить их следует документально. Если повезло, и банк учел предоставленные доводы, вы получите новый график платежей. Там будут отражены тело (сумма основного долга) и проценты по ипотеке в разных колонках, что поможет следит за остатком по ипотеке.

Плюсы и минусы снижения ипотечной ставкиРешив прибегнуть к снижению процентной ставки по ипотеке, взвесьте все «за» и «против». Среди явных плюсов выделяют:

Если говорить о негативных моментах, стоит обратить внимание на следующие обстоятельства:

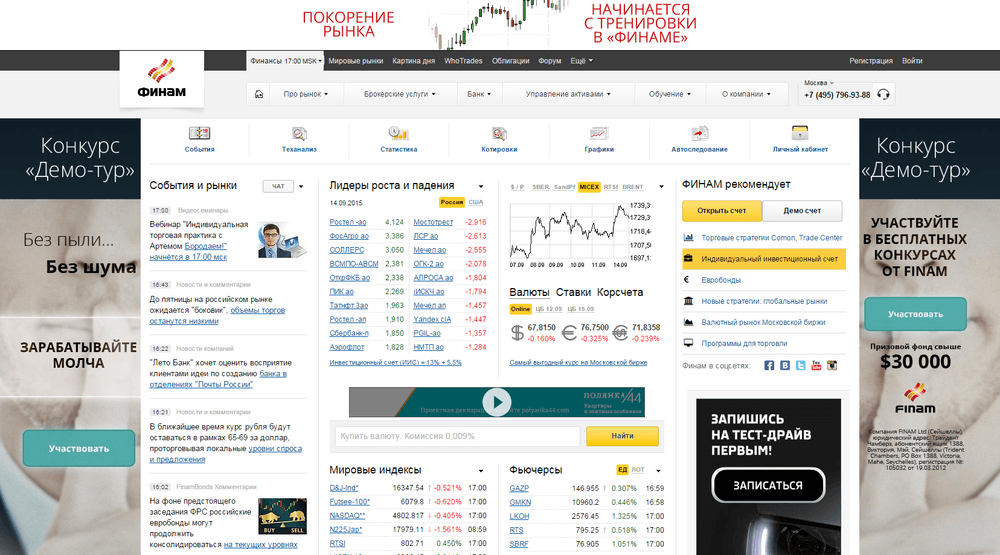

Видеоonlineadvice.ru Сбербанк снижает ставки по ипотеке: как уменьшить ипотечный процент?Оформив ипотеку, многие заемщики оказались перед любопытным фактом. Оказалось, что их банк-кредитор, и в частности Сбербанк, решил снизить ставки по ипотеке. Для них это явилось довольно-таки неприятным «сюрпризом», ведь, по их мнению, выгода была упущена. Ипотечная процентная ставка в Сбербанке сегодняТакая информация появилась летом 2015 года, когда стало известно, что теперь размер фиксированной ставки в Сбербанке составляет 13,45%, по ипотеке с государственной поддержкой – 11,4%, а для молодой семьи процентная ставка составит от 12,5 процентов. В свое время в пакет предвыборных обещаний Путина был включен пункт о снижении ставки кредитования ипотеки до шести с половиной процентов годовых в 2015 году, но хотя это обязательство правительством России так и не было реализовано, банки все же решили в своем масштабе реализовать эту позицию. Как было показано выше, теперь и Сбербанк стал снижать ставки по ипотеке наравне с другими российскими кредиторами. Актуальные способы снижения процентной ставки

В момент оформления кредитного договора по ипотеке вполне реально задействовать множество вариантов снижения процентной ставки по ипотечному кредиту, а вот при уже заключенном кредитном договоре таких вариантов в распоряжении заемщика будет только три. Уменьшить процент по кредиту можно, договорившись с кредитором об изменении параметров кредитного договора, оформив получение кредитного займа в другом банке для погашения остаточных обязательств по договору ипотеки в Сбербанке, либо при наличии факта незаконного взимания банком сборов по уплате кредита ипотеки решить вопрос о том, чтобы банк снизил ставку на сумму этих сборов в судебном порядке. Неправомерное завышение процентной ставки по ипотеке также является основанием для решения этого вопроса в суде. Рефинансирование

Этот вариант экономии лучше всего подойдет для начальной стадии использования кредита ипотеки при аннуитетном способе внесения платежей, когда они вносятся помесячно, а размер платежа не претерпевает изменений на протяжении всего кредитного срока. При дифференцированном характере внесения платежей по ипотеке уменьшение процента актуально в течение всего кредитного периода. Выигрыш для заемщика здесь возможен при существенном различии в размере ставок. Другими факторами, влияющими на целесообразность рефинансирования, являются отсутствие в кредитном договоре Сбербанка с клиентом ограничений в виде временного моратория на досрочное погашение действующего кредита и момент, когда разность между ставкой существующего и вновь заключаемого кредитного договора составляет не более одного-двух процентных пунктов. Переплата должна быть уменьшена на сумму, большую, чем размер дополнительных расходов на изменение действующего договора со Сбербанком. Если же эти условия не могут быть выполнены, то при номинальном снижении ставки уровень переплаты и общих издержек останется неизменным, и такое рефинансирование теряет смысл. Реструктуризация

Реструктуризация кредитного договора ведет к уменьшению расценок на использование средств по кредиту, например при сокращении периода возврата ипотеки процентная ставка по ней может измениться на предмет понижения. То же самое происходит при частичном досрочном погашении. Пересмотр договора возможен не только в сторону изменения сроков и сумм, но в части исполнения обязательств по нему. Реструктурирование договора не только означает увеличение срока кредитования, но и позволяет существенно снизить его. Положительным моментом здесь выступает возможность существенного изменения процентной ставки по договору ипотечного кредитования. Чтобы снизить такую ставку необходимо подать в банк заявление об изменении параметров кредитного договора. Для пересмотра банком параметров кредитного договора по ипотеке заемщику необходимо подать заявление с приложением к нему документов, доказывающих увеличение уровня дохода заемщика, например приказ о повышении его в должности, справку 2-НДФЛ или иные обоснования новых гарантий с его стороны. Частичное досрочное погашение предполагает аналогичный принцип. Излишнюю сумму можно использовать так, чтобы снизить ежемесячный платеж или сократить его срок. При втором варианте сумма погашения основного долга должна превышать начисленные проценты, поэтому такой способ наиболее выгоден. Система долгосрочного погашения становится понятной при изучении графика платежей, если сравнить сумму основного долга с суммой процентов. При сокращении срока это значение повышается в пользу погашения долга по кредиту, а при уменьшении суммы платежа ее изменение является незначительным. Такая процедура является, по сути, перекредитованием ипотечного займа, практически являясь его новым оформлением. Чтобы снизить долговую нагрузку по ипотеке, клиент вынужден будет вновь собрать весь пакет необходимых документов и пройти этап пересмотра заявки. Для банка политика предоставления кредитов ипотеки осуществляется с позиций минимизации рисков. Если характер договора ипотечного кредитования и кредитная политика банка предусматривают возможность коррекции условий займа, то ими следует пользоваться заемщику, который после консультаций со специалистом Сбербанка должен подать необходимое заявление. Такого рода консультационная поддержка профессионалов будет весьма полезна при расчетах и выборе решений по снижению ставки по ипотеке и поможет подготовить почву для пользования кредитным займом на новых, более комфортных условиях. Ограничения в сроках пользования ипотечным кредитом в этом случае исключаются, сменить ипотеку можно всегда, если за последние полгода-год не наблюдалось отступлений от договора со стороны заемщика и просроченных платежей с его стороны. Судебное разбирательство

Это еще один способ экономии на выплате ипотечного кредита. Обращение в суд является целесообразным при нарушении банком условий кредитного договора, ущемлении прав клиента, прописанных в соответствующих нормативных актах, повышении банком процентной ставки в одностороннем порядке или назначении им дополнительных комиссионных сборов. При этом следует сразу приготовиться к оплате услуг опытного адвоката, так как представители банка наверняка имеют в своем запасе законные обоснования своих действий. Аргументы для обоснования своей позиции в суде заемщику следует искать в договоре ипотеки, тщательно изучив его, и приготовиться к длительному разбирательству. При этом никоим образом нельзя приостанавливать выплаты по погашению кредита на период судебного разбирательства, иначе заемщик сам станет нарушителем условий договора, позволив тем самым суду принять решение об отказе. Если структура договора ипотечного кредитования изменена по решению суда, то заемщик должен после выяснения правомерности всех пунктов договора подать кредитору письменный запрос о снижении последним процентной ставки по причине нарушений действующих законодательных актов с его стороны. Получив отказ, заемщик обращается в суд с иском о взыскании незаконно взимаемых процентов по кредиту. Социальные программы

Примером может служить использование материнского капитала. Эта форма социальной поддержки задействуется в случае появления у заемщиков детей в период выплат по ипотеке. После получения ими сертификата они вполне могут задействовать его для частичной оплаты основного долга по кредиту, снижая таким образом сроки выплаты либо размер платежа, вносимого ежемесячно. Для молодых семей в рамках программ господдержки предусмотрено получение субсидий или частичной компенсации процентов по договору. Согласно закону 2015 года, предусматривающему снижение ипотечного процента, жилые объекты первичного рынка должны даваться не выше, чем под 12% годовых. Для Сбербанка размер ипотеки при государственной поддержке предусматривает размер ставки в 11,4% на первичное жилье, введенной с 1 июля 2015 года. Необходимые документыДля внутренней реструктуризации договора ипотечного кредитования со Сбербанком заемщику необходимо знать кредитную политику банка и подробности действующего договора. Подав заявление по изменению условий договора ипотеки, он во исполнение требований кредитующего банка должен гарантировать возврат средств банку. Затем он получает на руки документ, в котором прописаны новые условия договора и приведен график погашения кредита. Также смотрите: Образец заявления на пересчет процентов Минимальный набор документов для снижения процентной ставки ипотечного кредитования Сбербанком включает в себя выписку из ЕГРП, справку о размере остатка задолженности, документы на подтверждение доходов, заявление о рефинансировании и сам договор об ипотечном кредитовании. Когда снизятся ставки по ипотеке?

Смотрите также: kredit-blog.ru |

Если заемщик принадлежит к одной из категорий, для которых предусмотрены социальные государственные программы улучшения жилищных условий российских граждан, то для него весьма полезным окажется участие в одной из таких программ.

Если заемщик принадлежит к одной из категорий, для которых предусмотрены социальные государственные программы улучшения жилищных условий российских граждан, то для него весьма полезным окажется участие в одной из таких программ. Этот вопрос волнует очень многих российских граждан, особенно тех, кто решился на приобретение собственного жилья при помощи ипотечного кредита. Ждать или нет понижения процентных ставок, однозначно сказать невозможно. Некоторая надежда на выполнение предвыборных обещаний президента России в народе все еще теплится, но анализ ситуации с ростом ставки рефинансирования, факторы внешнеэкономической обстановки, проблемы финансовой сферы в банковском секторе могут быстро свести весь этот оптимизм на нет.

Этот вопрос волнует очень многих российских граждан, особенно тех, кто решился на приобретение собственного жилья при помощи ипотечного кредита. Ждать или нет понижения процентных ставок, однозначно сказать невозможно. Некоторая надежда на выполнение предвыборных обещаний президента России в народе все еще теплится, но анализ ситуации с ростом ставки рефинансирования, факторы внешнеэкономической обстановки, проблемы финансовой сферы в банковском секторе могут быстро свести весь этот оптимизм на нет.