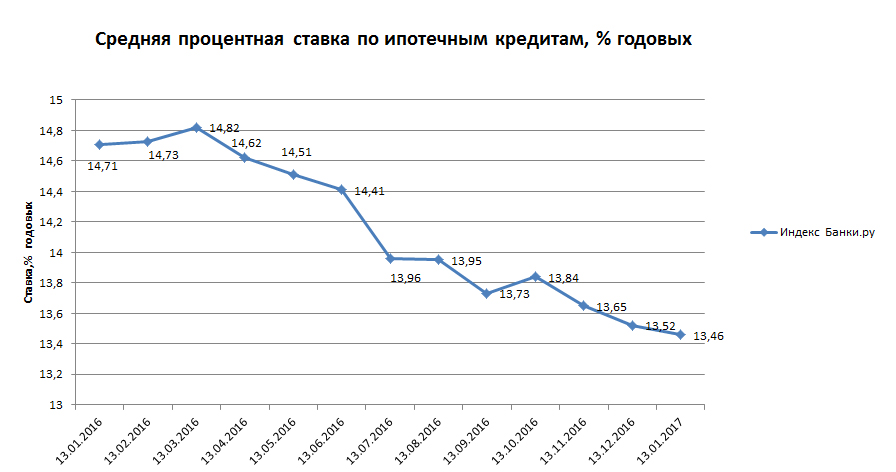

Ставки по ипотечному кредиту: Самая выгодная ипотека — ставки банков 2022, где лучше взять ипотеку под низкий процент

Содержание

Почему Сбербанк повышает ипотечные ставки?

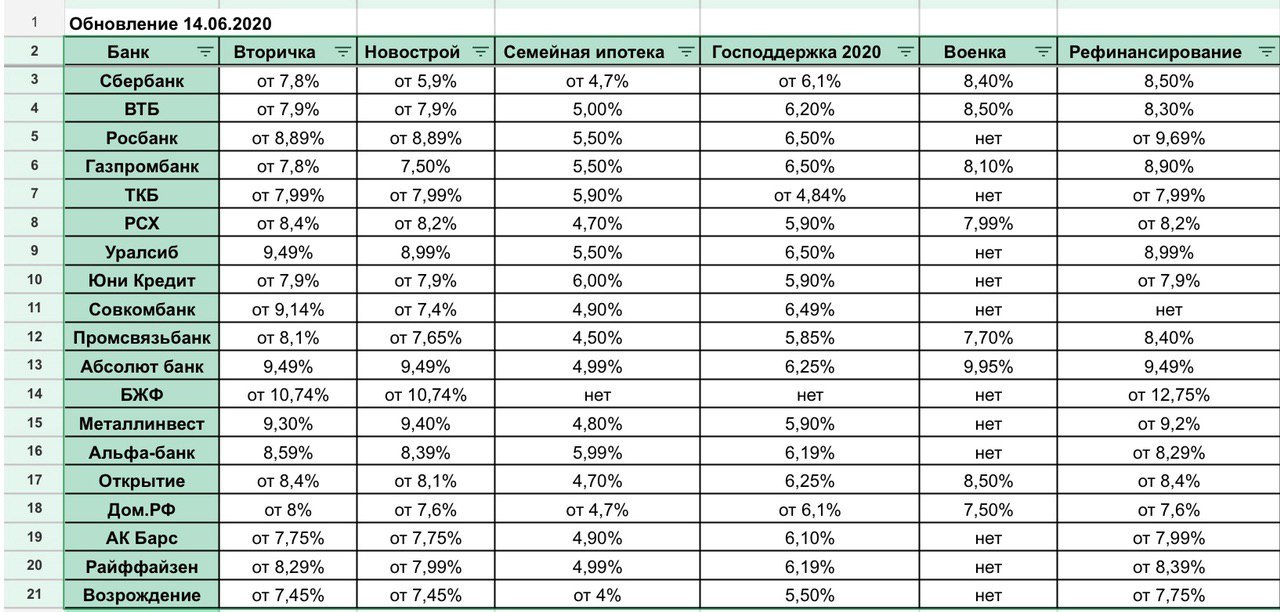

Минимальная ставка по ипотечному кредиту на покупку готового жилья достигнет уровня в 9,2% годовых вместо прежних 8,6%

Сбербанк поднял ставки по ипотеке. В среднем они повышены на 0,4-0,6 процентного пункта. В частности, минимальная ставка по ипотечному кредиту на покупку готового жилья составляет теперь 9,2% годовых вместо 8,6%. «Повышение касается только вновь подаваемых заявок», — отмечают в банке.

Недавно на встрече с президентом Путиным Герман Греф говорил, что Сбербанк намерен в течение года существенно снизить среднюю ставку по ипотеке. Почему Сбербанк повышает ипотечные ставки? Объясняет главный экономист рейтингового агентства «Эксперт РА» Антон Табах:

Антон Табах главный экономист рейтингового агентства «Эксперт РА»

«Ставки по ипотеке выросли достаточно естественно, потому что повысились ставки, по которым банки привлекают средства. Если заметить, то выросли ставки по депозитам, выросла ключевая ставка ЦБ, выросла ставка по ОФЗ.

Соответственно, банки не благотворительные учреждения, и деньги для них — это в каком-то смысле сырье. Соответственно, скорее всего, ставки продолжат повышаться до конца года, и, может быть, в начале следующего года вместе с процентными ставками в экономике и инфляции, а потом, с высокой вероятностью они стабилизируются, и даже произойдет некоторый откат».

Примеру Сбербанка наверняка последуют и другие кредитные организации, считает главный редактор портала «Банкир.ру» Сергей Вильянов:

Сергей Вильянов главный редактор портала «Банкир.ру» «Обязательно это произойдет, потому что те банки, в общем-то, черпают долгосрочные средства из общего источника. В принципе, у Сбербанка еще своя подушка самая большая по сравнению со всеми остальными. Плюс надо понимать, что ипотечная ставка последнее время действительно сокращалась очень несущественно. Я помню, если еще всего лишь полтора года назад 10% годовых считалось очень хорошим процентом, то вот еще в середине этого года, летом, можно было получить в том же банке 8%, под 8,5%, поэтому в ипотечные кредиты стали ввязываться люди, которые не очень могут себе это позволить.

Резко выросло количество ипотечных кредитов с первоначальным взносом 10%, 15%, а это с точки зрения банков очень опасные истории. Нужно, чтобы это были люди, у которых есть хотя бы 25% или 30% от стоимости приобретаемого жилья. То есть, к сожалению, ипотека так и не став, в общем-то, совсем доступной, снова становится более недоступной для значительной части населения, чем некоторые надеялись».

При этом пару недель назад глава Банка России Эльвира Набиуллина заявляла, что повышение ставки ЦБ может привести к снижению ставки по ипотеке:

«Ипотечные кредиты — у нас ставки действительно снижались. К середине лета этого года достигли исторического минимума, и темпы роста достаточно высокие по ипотечным кредитам. Анализ показывает, что это происходит именно из-за того, что мы держим инфляцию под контролем. Повышение ставки ключевой направлено на то, чтобы держать инфляцию под контролем таким образом, чтобы ставки по долгосрочным кредитам также снижались.

Мы исходим из того, что это будет происходить по ипотечным кредитам».

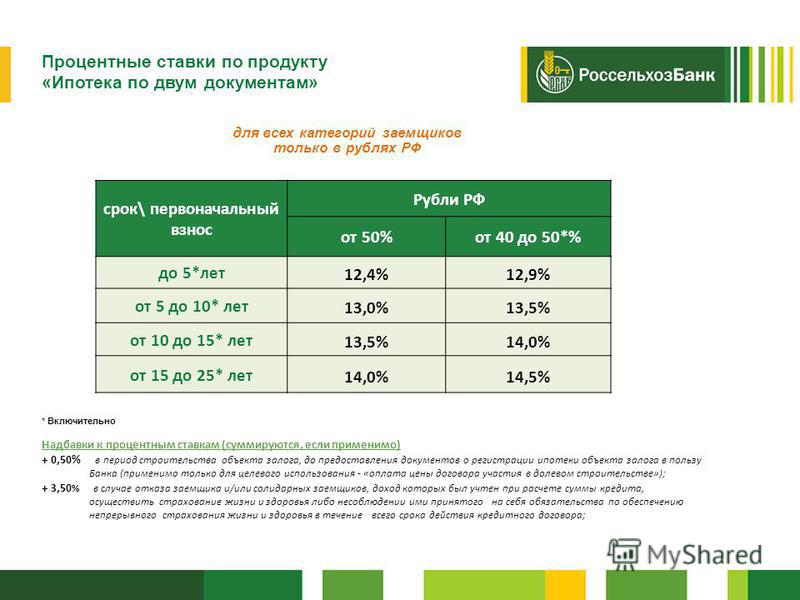

Как отмечают «Ведомости», некоторые банки начали повышать ипотечные ставки уже в августе этого года. В сентябре и октябре ставки ряда ипотечных продуктов при определенных условиях увеличили шесть банков из топ-25 по размеру кредитного портфеля — это Газпромбанк, «Уралсиб», «Абсолют», Россельхозбанк, Связь-банк, а также «Дом.рф».

Источник: Business FM

Сбер и ВТБ подняли ставки по ипотеке и потребительским кредитам

Продолжение новости:

Кредитный юрист Игорь Льгов спрогнозировал увеличение числа банкротств в 2022 году

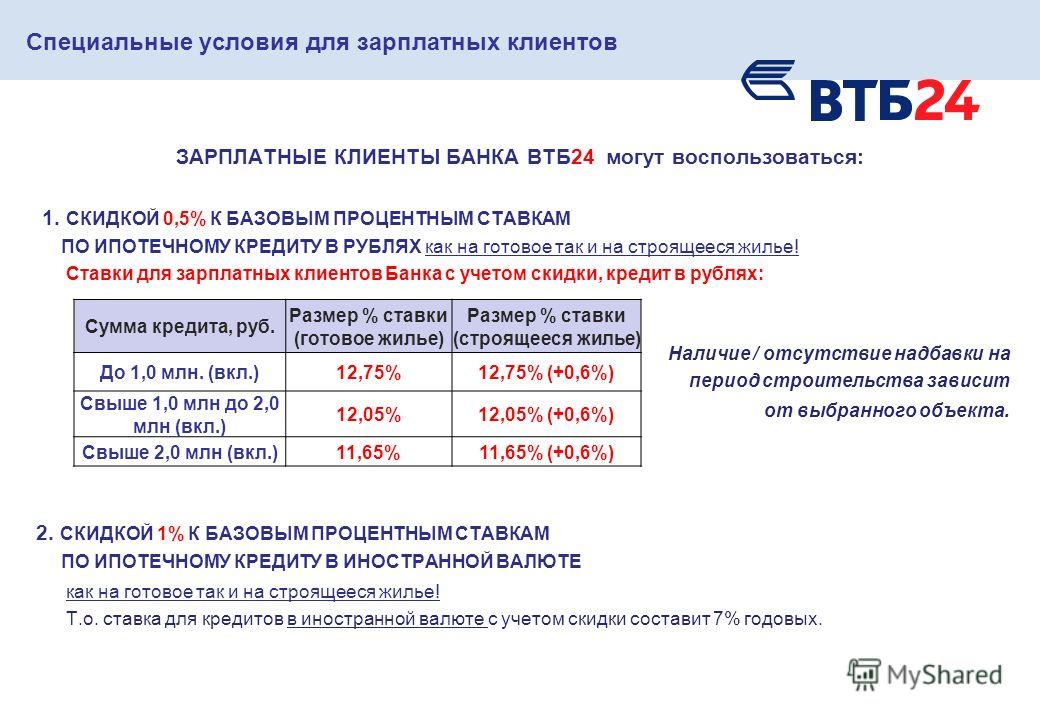

Российские банки Сбер и ВТБ сообщили о поднятии ставок по ипотеке и потребительским кредитам. Об этом говорится на их сайтах. Ранее Банк России поднял ключевую ставку с 9,5% до 20%.

Сбер с 1 марта повысил минимальные ставки по потребительским кредитам с 6,9% до 21,9%, значение максимальной ставки выросло с 21,7 до 29,9%. До 1 марта кредит на обычных условиях выдавали по ставке от 12,9%. ВТБ повысил ставку с 5,9-13,8% до 15,9-29,9% годовых.

По ипотечным продуктам Сбер повысил ставки на новостройки и вторичное жилье на 7,3% — до 18,6% годовых. ВТБ с 28 февраля повысил ставки по ипотеке на 4 процентных пункта — минимальная ставка по кредиту на новостройки и готовое жилье составит 15,3%. Как сообщают ряд СМИ, другие банки также намерены в ближайшее время поднять ставки по кредитам и ипотеке.

Предыдущая новость по этой теме:

Олег Дерипаска попросил у ЦБ разъяснения после повышения ключевой ставки

Подписаться на итоги дня:

До встречи в 8 вечера!

Не забудьте подтвердить адрес

(письмо у вас на почте)

Игорь Кобзев и глава Росавтодора подписали меморандум о развитии дорог Иркутской области

Дума Иркутска утвердила бюджет города на 2023 год и плановый период 2024-2025 годов

Корпорация МСП запустила сервис по проверке контрагентов по 20 параметрам

В Мамско-Чуйском, Аларском и Братском районах трое мужчин погибли на пожарах

Текущие ставки по ипотечным кредитам на 14 ноября 2022 г.

: ставки резко снижаются

: ставки резко снижаются

На прошлой неделе несколько важных ставок по ипотечным кредитам снизились. Заметно резкое снижение процентной ставки по 30-летней ипотеке с фиксированной ставкой, также снизились 15-летние фиксированные ставки. Но мы также увидели рост средней ставки по ипотечным кредитам с регулируемой процентной ставкой 5/1.

Ипотечные ставки постоянно растут с начала 2022 года после серии повышений процентных ставок Федеральной резервной системой. Процентные ставки динамичны и непредсказуемы — по крайней мере, на ежедневной или еженедельной основе — и реагируют на широкий спектр экономических факторов. Но действия ФРС, призванные смягчить высокие темпы инфляции, безошибочно влияют на ставки по ипотечным кредитам.

Если вы хотите купить дом, то попытка выбрать время на рынке может сыграть не в вашу пользу. Если инфляция продолжит расти, а ставки продолжат расти, это, вероятно, приведет к более высоким процентным ставкам и более высоким ежемесячным платежам по ипотечным кредитам. Таким образом, вам может повезти, если вы зафиксируете более низкую процентную ставку по ипотеке раньше, чем позже. Независимо от того, когда вы решите купить дом, всегда полезно обратиться к нескольким кредиторам, чтобы сравнить ставки и сборы, чтобы найти лучшую ипотеку для вашей конкретной ситуации.

Таким образом, вам может повезти, если вы зафиксируете более низкую процентную ставку по ипотеке раньше, чем позже. Независимо от того, когда вы решите купить дом, всегда полезно обратиться к нескольким кредиторам, чтобы сравнить ставки и сборы, чтобы найти лучшую ипотеку для вашей конкретной ситуации.

30-летняя ипотека с фиксированной ставкой

Средняя ставка по 30-летней ипотеке с фиксированной ставкой составляет 6,90%, что на 39 базисных пунктов меньше, чем неделю назад. (Базовый пункт эквивалентен 0,01%.) Наиболее часто используемый срок кредита — фиксированная ипотека на 30 лет. 30-летняя ипотека с фиксированной ставкой обычно имеет меньший ежемесячный платеж, чем 15-летняя, но часто более высокая процентная ставка. Вы не сможете погасить свой дом так быстро, и со временем вы будете платить больше процентов, но 30-летняя фиксированная ипотека — хороший вариант, если вы хотите минимизировать свой ежемесячный платеж.

15-летняя ипотека с фиксированной ставкой

Средняя ставка по 15-летней фиксированной ипотеке составляет 6,20%, что на 28 базисных пунктов меньше, чем семь дней назад. По сравнению с 30-летней фиксированной ипотекой, 15-летняя фиксированная ипотека с той же суммой кредита и процентной ставкой будет иметь более высокий ежемесячный платеж. Однако, если вы можете позволить себе ежемесячные платежи, у 15-летнего кредита есть несколько преимуществ. Вы, как правило, получаете более низкую процентную ставку, и вы будете платить меньше процентов в целом, потому что вы погашаете ипотеку намного быстрее.

По сравнению с 30-летней фиксированной ипотекой, 15-летняя фиксированная ипотека с той же суммой кредита и процентной ставкой будет иметь более высокий ежемесячный платеж. Однако, если вы можете позволить себе ежемесячные платежи, у 15-летнего кредита есть несколько преимуществ. Вы, как правило, получаете более низкую процентную ставку, и вы будете платить меньше процентов в целом, потому что вы погашаете ипотеку намного быстрее.

5/1 ипотечные кредиты с регулируемой ставкой

5/1 ARM имеет среднюю ставку 5,62%, что на 3 базисных пункта больше, чем неделю назад. Как правило, вы получите более низкую процентную ставку (по сравнению с 30-летней фиксированной ипотекой) с ипотекой с регулируемой ставкой 5/1 в течение первых пяти лет ипотеки. Однако, поскольку ставка корректируется в соответствии с рыночной ставкой, вы можете в конечном итоге заплатить больше по истечении этого времени, как описано в условиях вашего кредита. Если вы планируете продать или рефинансировать свой дом до изменения ставки, ARM может иметь смысл для вас. Но если это не так, вы можете оказаться на крючке из-за значительно более высокой процентной ставки, если рыночные ставки изменятся.

Но если это не так, вы можете оказаться на крючке из-за значительно более высокой процентной ставки, если рыночные ставки изменятся.

Тенденции ставок по ипотечным кредитам

Хотя ставки по ипотечным кредитам были исторически низкими в начале 2022 года, с тех пор они неуклонно растут. Федеральная резервная система недавно повысила процентные ставки еще на 0,75 процентных пункта в попытке обуздать рекордно высокую инфляцию. В этом году ФРС повышала ставки в общей сложности шесть раз, но инфляция по-прежнему остается высокой. Как правило, при низкой инфляции ставки по ипотечным кредитам, как правило, ниже. Когда инфляция высока, ставки, как правило, выше.

Хотя ФРС напрямую не устанавливает ставки по ипотечным кредитам, политические действия центрального банка влияют на то, сколько вы платите для финансирования жилищного кредита. Если вы хотите купить дом в 2022 году, имейте в виду, что ФРС дала понять, что продолжит повышать ставки, и ставки по ипотечным кредитам могут увеличиться в течение года. Будут ли ставки следовать своей повышательной проекции или начнут выравниваться, зависит от того, замедлится ли инфляция на самом деле.

Будут ли ставки следовать своей повышательной проекции или начнут выравниваться, зависит от того, замедлится ли инфляция на самом деле.

Мы используем курсы, собранные Bankrate, который принадлежит той же материнской компании, что и CNET, для отслеживания изменений курсов с течением времени. В этой таблице приведены средние ставки, предлагаемые кредиторами в США:

Current average mortgage interest rates

| Loan type | Interest rate | A week ago | Change |

|---|---|---|---|

| 30-year fixed rate | 6.90% | 7.29% | -0.39 |

| 15-year fixed rate | 6.20% | 6.48% | -0.28 |

| 30-year jumbo mortgage rate | 6.83% | 7.28% | -0.45 |

| 30 -летняя ставка рефинансирования ипотеки | 6,87% | 7,30% | -0,43 |

Обновлен 14 ноября. процентную ставку по ипотеке, поговорите с местным ипотечным брокером или воспользуйтесь ипотечным онлайн-сервисом. Чтобы найти лучший ипотечный кредит, вам необходимо учитывать свои цели и общее финансовое положение.

процентную ставку по ипотеке, поговорите с местным ипотечным брокером или воспользуйтесь ипотечным онлайн-сервисом. Чтобы найти лучший ипотечный кредит, вам необходимо учитывать свои цели и общее финансовое положение.

Целый ряд факторов, включая ваш первоначальный взнос, кредитный рейтинг, соотношение кредита к стоимости и долга к доходу, будут влиять на процентную ставку по ипотеке. Наличие более высокого кредитного рейтинга, более крупного первоначального взноса, низкого DTI, низкого LTV или любой комбинации этих факторов может помочь вам получить более низкую процентную ставку.

Процентная ставка — не единственный фактор, влияющий на стоимость вашего дома. Не забудьте также рассмотреть дополнительные факторы, такие как сборы, затраты на закрытие, налоги и скидки. Обязательно поговорите с несколькими кредиторами, такими как местные и национальные банки, кредитные союзы и онлайн-кредиторы, и сравните их, чтобы найти лучшую ипотеку для вас.

Какой лучший срок кредита?

При выборе ипотечного кредита важно помнить о сроке кредита или графике платежей. Наиболее часто предлагаемые сроки кредита составляют 15 и 30 лет, хотя вы также можете найти ипотечные кредиты на 10, 20 и 40 лет. Ипотечные кредиты подразделяются на ипотечные кредиты с фиксированной и регулируемой процентной ставкой. Для ипотечных кредитов с фиксированной процентной ставкой процентные ставки устанавливаются на весь срок кредита. Для ипотечных кредитов с регулируемой процентной ставкой процентные ставки одинаковы в течение определенного количества лет (обычно пять, семь или 10 лет), затем ставка ежегодно корректируется на основе рыночной процентной ставки.

Наиболее часто предлагаемые сроки кредита составляют 15 и 30 лет, хотя вы также можете найти ипотечные кредиты на 10, 20 и 40 лет. Ипотечные кредиты подразделяются на ипотечные кредиты с фиксированной и регулируемой процентной ставкой. Для ипотечных кредитов с фиксированной процентной ставкой процентные ставки устанавливаются на весь срок кредита. Для ипотечных кредитов с регулируемой процентной ставкой процентные ставки одинаковы в течение определенного количества лет (обычно пять, семь или 10 лет), затем ставка ежегодно корректируется на основе рыночной процентной ставки.

Одним из факторов, который следует учитывать при выборе между ипотекой с фиксированной или регулируемой процентной ставкой, является то, как долго вы планируете жить в своем доме. Ипотека с фиксированной процентной ставкой может быть лучше, если вы планируете остаться в доме на некоторое время. В то время как ипотечные кредиты с регулируемой процентной ставкой могут предлагать более низкие процентные ставки авансом, ипотечные кредиты с фиксированной процентной ставкой более стабильны в долгосрочной перспективе. Тем не менее, вы можете получить более выгодную сделку с ипотекой с регулируемой ставкой, если вы планируете сохранить свой дом только на пару лет. Лучший срок кредита зависит от вашей ситуации и целей, поэтому при выборе ипотеки обязательно учитывайте, что для вас важно.

Тем не менее, вы можете получить более выгодную сделку с ипотекой с регулируемой ставкой, если вы планируете сохранить свой дом только на пару лет. Лучший срок кредита зависит от вашей ситуации и целей, поэтому при выборе ипотеки обязательно учитывайте, что для вас важно.

14 ноября 2022 г. — Текущие ставки рефинансирования немного снизились — Forbes Advisor

Опубликовано: 14 ноября 2022 г., 2:26

Редакционное примечание. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Сегодня упала ставка по 30-летнему фиксированному рефинансированию.

Текущая 30-летняя ставка рефинансирования ипотечных кредитов с фиксированной ставкой составляет в среднем 6,90%, согласно Bankrate, в то время как 15-летние ипотечные кредиты с фиксированной ставкой в среднем составляют 6,21%. Для рефинансирования 20-летней ипотеки средняя ставка составляет 6,66%. Для ипотеки с регулируемой ставкой 5/1 средняя ставка составляет 5,51%.

Для ипотеки с регулируемой ставкой 5/1 средняя ставка составляет 5,51%.

Связанный: Сравнение текущих ставок рефинансирования

Скорость рефинансирования за 14 ноября 2022 г.

| 30-летняя реон-реф. Реклама | |||

| 30-го года. | 6,90% | -0,01% | 6,91% |

| 20-летняя фиксированная ставка | 6,66% | -0,05% | 6,71% |

| 15-летняя фиксированная ставка | 6,21% | -0,05% | 6,26% |

| Ставка рефинансирования 30-летней крупной ипотеки | 6,87% | -0,01% | 6,88% |

| Ставка рефинансирования 15-летней крупной ипотеки | 6,15% | -0,06% | 6,21% |

| 5/1 Ставка рефинансирования ARM | 5,51% | +0,00% | 5,51% |

30-летние ставки рефинансирования

Текущие 30-летние ипотечные ставки с фиксированной ставкой составляют в среднем 6,90% по сравнению с 7,35% на прошлой неделе и 52-недельным минимумом в 5,96%.

Годовая процентная ставка (APR) по 30-летней ипотеке с фиксированной процентной ставкой составляет 6,91% по сравнению с 7,36% на прошлой неделе. APR — это полная стоимость ипотечного кредита — процентная ставка, включая любые сборы или дополнительные расходы.

Согласно ипотечному калькулятору Forbes Advisor, при текущей процентной ставке 6,90% заемщики с 30-летней ипотекой с фиксированной процентной ставкой в размере 300 000 долларов будут платить 1 976 долларов в месяц за основную сумму и проценты. Это без учета налогов и сборов. В течение срока действия кредита заемщик будет платить общие процентные расходы в размере около 411 288 долларов США.

20-летняя ставка рефинансирования

Для 20-летней фиксированной ипотеки рефинансирования средняя процентная ставка в настоящее время составляет 6,66% по сравнению с 7,39% в это время на прошлой неделе.

Годовая процентная ставка или годовая процентная ставка по 20-летней фиксированной ипотеке составляет 6,67%. Это сопоставимо с 7,40% в то же время на прошлой неделе.

Это сопоставимо с 7,40% в то же время на прошлой неделе.

При сегодняшней процентной ставке [указать ставку] рефинансирование ипотечного кредита на 20 лет с фиксированной ставкой в размере 300 000 долларов будет стоить 2 265 долларов в месяц в виде основной суммы и процентов, не включая налоги и сборы. Это будет равняться примерно 243 616 долларов США в виде общих процентов за весь срок кредита.

15-летняя ставка рефинансирования

Для 15-летней фиксированной ипотеки рефинансирования средняя процентная ставка в настоящее время составляет 6,21% по сравнению с 6,52% в это время на прошлой неделе и 52-недельным минимумом в 5,22%.

Годовая процентная ставка или годовая процентная ставка по 15-летней фиксированной ипотеке составляет 6,23%. Это сопоставимо с 6,55% в это время на прошлой неделе.

Используя текущую процентную ставку 6,21%, 15-летнее рефинансирование ипотеки с фиксированной ставкой в размере 300 000 долларов будет стоить 2 566 долларов в месяц в виде основной суммы и процентов, не включая налоги и сборы. Это будет равняться примерно 161 832 долларам США в виде общих процентов за весь срок кредита.

Это будет равняться примерно 161 832 долларам США в виде общих процентов за весь срок кредита.

Ставки рефинансирования крупных ипотечных кредитов на 30 лет

Средняя процентная ставка рефинансирования крупных ипотечных кредитов на 30 лет с фиксированной процентной ставкой составляет 6,87%. На прошлой неделе средний показатель составил 7,37%. 52-недельный минимум составляет 5,95%.

Заемщики с 30-летним рефинансированием крупных ипотечных кредитов с фиксированной процентной ставкой и текущей процентной ставкой 6,87% будут платить 4 924 доллара США в месяц в виде основной суммы и процентов по кредиту в размере 750 000 долларов США.

15-летние ставки рефинансирования крупных ипотечных кредитов

15-летнее рефинансирование крупных ипотечных кредитов с фиксированной ставкой составляет в среднем 6,15% по сравнению со средним показателем 6,54% на прошлой неделе и 52-недельным минимумом 5,18%.

При сегодняшней процентной ставке 6,15% заемщик с 15-летним крупным рефинансированием с фиксированной процентной ставкой будет платить 6 390 долларов США в месяц в виде основной суммы и процентов по кредиту в размере 750 000 долларов США. В течение срока действия кредита этот заемщик выплатит около 400 176 долларов в виде процентов.

В течение срока действия кредита этот заемщик выплатит около 400 176 долларов в виде процентов.

Ставки рефинансирования 5/1 ARM

Средняя процентная ставка по ARM 5/1 в настоящее время составляет 5,51%. Это по сравнению с 52-недельным минимумом в 4,40% и средней ставкой на прошлой неделе в 5,48%.

ВА Ставки рефинансирования

Текущая средняя ставка по 30-летнему кредиту рефинансирования VA составляет 6,15% по сравнению с 6,58% неделей ранее.

52-недельный максимум для 30-летнего кредита рефинансирования VA составил 6,78%, а 52-недельный минимум 5,12%.

Знайте, когда рефинансировать свой дом

Существует множество веских причин для рефинансирования ипотеки, но для большинства домовладельцев это сводится к снижению процентной ставки, сокращению ежемесячных платежей или более быстрому погашению кредита. Рефинансирование также может позволить вам использовать часть капитала вашего дома или отказаться от частного ипотечного страхования (PMI).

Важно помнить, что рефинансирование сопряжено с затратами, и по этой причине имеет больше смысла, если вы планируете остаться в своем доме на некоторое время. Может быть полезно рассчитать «точку безубыточности» для потенциального рефинансирования, чтобы увидеть, сколько времени потребуется, чтобы сбережения от новой ипотеки перевесили затраты на закрытие. Попробуйте выяснить, каковы будут эти сборы, и разделите их на ежемесячную экономию от новой ипотеки.

Воспользуйтесь нашим калькулятором рефинансирования ипотеки, чтобы решить, подходит ли сейчас время для рефинансирования.

Как получить лучшую на сегодняшний день ставку рефинансирования

Рефинансирование ипотечного кредита ничем не отличается от получения ипотечного кредита, и всегда разумно иметь стратегию поиска минимально возможной ставки. Вот несколько способов получить наилучшую ставку:

- Поднимите свой кредитный рейтинг

- Снизьте отношение долга к доходу

- Следите за ипотечными ставками

- Рассмотрим более короткий кредит

Хороший кредитный рейтинг — это лучший способ получить одобрение и получить более низкую ставку. Вы также, вероятно, будете лучше выглядеть в глазах кредиторов, если у вас не будет слишком много долга по сравнению с вашим доходом. Вы должны постоянно следить за ставками по ипотечным кредитам, которые часто колеблются. Также посмотрите, можете ли вы управлять ипотечным платежом на более короткий срок кредита, поскольку они обычно имеют более низкие процентные ставки.

Вы также, вероятно, будете лучше выглядеть в глазах кредиторов, если у вас не будет слишком много долга по сравнению с вашим доходом. Вы должны постоянно следить за ставками по ипотечным кредитам, которые часто колеблются. Также посмотрите, можете ли вы управлять ипотечным платежом на более короткий срок кредита, поскольку они обычно имеют более низкие процентные ставки.

Часто задаваемые вопросы (FAQ)

Как скоро вы сможете рефинансировать ипотечный кредит?

Во многих случаях вы можете рефинансировать ипотечный кредит уже через шесть месяцев после того, как начали его выплачивать, хотя некоторые кредиторы настаивают на том, чтобы вы ждали 12 месяцев. Вы должны спросить вашего кредитора, чтобы быть уверенным.

Как быстро можно рефинансировать ипотеку?

Многие кредиторы рефинансируют вашу ипотеку примерно через 45-60 дней, но это зависит от типа выбранной вами ипотеки и других факторов. Спросите своего кредитора, каковы его сроки, прежде чем брать кредит, чтобы убедиться, что он подходит именно вам.

Сколько стоит рефинансирование ипотечного кредита?

Стоимость закрытия рефинансирования может составлять от 2% до 6% от стоимости кредита. Всегда полезно спросить кредитора, какие расходы на закрытие они будут взимать, прежде чем вы решите взять у них кредит.

Эта статья была полезной?

Оцените эту статью

★

★

★

★

★

Оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Рэйчел Витковски — ответственный редактор по ипотеке и кредитам в Forbes Advisor US. Рэйчел из Вашингтона, округ Колумбия, имеет более чем десятилетний опыт освещения финансовых новостей в таких изданиях, как American Banker, The Wall Street Journal и Bankrate. Она получила несколько национальных и государственных наград за раскрытие дискриминации сотрудников в государственном учреждении и за то, как финансовый кризис 2008 года повлиял на банковское дело и иммиграцию Флориды.

Она получила несколько национальных и государственных наград за раскрытие дискриминации сотрудников в государственном учреждении и за то, как финансовый кризис 2008 года повлиял на банковское дело и иммиграцию Флориды.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них.

Соответственно, банки не благотворительные учреждения, и деньги для них — это в каком-то смысле сырье. Соответственно, скорее всего, ставки продолжат повышаться до конца года, и, может быть, в начале следующего года вместе с процентными ставками в экономике и инфляции, а потом, с высокой вероятностью они стабилизируются, и даже произойдет некоторый откат».

Соответственно, банки не благотворительные учреждения, и деньги для них — это в каком-то смысле сырье. Соответственно, скорее всего, ставки продолжат повышаться до конца года, и, может быть, в начале следующего года вместе с процентными ставками в экономике и инфляции, а потом, с высокой вероятностью они стабилизируются, и даже произойдет некоторый откат». Резко выросло количество ипотечных кредитов с первоначальным взносом 10%, 15%, а это с точки зрения банков очень опасные истории. Нужно, чтобы это были люди, у которых есть хотя бы 25% или 30% от стоимости приобретаемого жилья. То есть, к сожалению, ипотека так и не став, в общем-то, совсем доступной, снова становится более недоступной для значительной части населения, чем некоторые надеялись».

Резко выросло количество ипотечных кредитов с первоначальным взносом 10%, 15%, а это с точки зрения банков очень опасные истории. Нужно, чтобы это были люди, у которых есть хотя бы 25% или 30% от стоимости приобретаемого жилья. То есть, к сожалению, ипотека так и не став, в общем-то, совсем доступной, снова становится более недоступной для значительной части населения, чем некоторые надеялись». Мы исходим из того, что это будет происходить по ипотечным кредитам».

Мы исходим из того, что это будет происходить по ипотечным кредитам».