Стоит ли брать кредит наличными в тинькофф банке: Ваш браузер устарел | Тинькофф Банк

Содержание

Российский интернет-банк Тинькофф сокращает новые кредиты, говорит, что может выдержать потрясения Содержание статьи

МОСКВА — Российский онлайн-банк Тинькофф заявил в пятницу, что сократил количество новых кредитов и временно приостановил предложение некоторых кредитных продуктов, но добавил, что его буфер капитала был укреплен, и его бизнес способен выдержать серьезные потрясения.

Приносим свои извинения, но это видео не удалось загрузить.

Попробуйте обновить браузер или

нажмите здесь, чтобы посмотреть другие видео от нашей команды.

Российский онлайн-банк Тинькофф сокращает новые кредиты, заявляет, что может противостоять потрясениям Вернуться к видео огромная волна западных санкций против российского бизнеса и банков.

Объявление 2

История продолжается ниже

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Главные новости Financial Post

Подпишитесь на получение ежедневных главных новостей от Financial Post, подразделения Postmedia Network Inc.

Адрес электронной почты

вышеупомянутый информационный бюллетень от Postmedia Network Inc. Вы можете отказаться от подписки в любое время, нажав на ссылку отказа от подписки в нижней части наших электронных писем. Постмедиа Сеть Inc. | 365 Bloor Street East, Торонто, Онтарио, M4W 3L4 | 416-383-2300

Содержание статьи

«Мы привыкли справляться с кризисами», — сказал со-генеральный директор Оливер Хьюз в ходе телефонного разговора с инвестором. «Это совсем другой кризис.

«У нас достаточно ликвидности как в рублях, так и в валюте. У нас очень сильные резервы капитала, которые на самом деле только что стали еще сильнее благодаря смягчающим мерам центрального банка».

Хьюз сказал, что клиенты паникуют по поводу того, где они могут безопасно хранить свои деньги.

Однако он сказал, что Тинькофф «несколько странно» видит дополнительную ликвидность, потому что это не подсанкционный банк. На данный момент он также сохранил функциональность в Apple Pay и Google Pay.

На данный момент он также сохранил функциональность в Apple Pay и Google Pay.

По его словам, банк не видел признаков просрочки по кредитам, а повышение процентной ставки центральным банком 28 февраля до 20% побудило клиентов хранить деньги на депозитах.

«Мы по-прежнему привержены обслуживанию нашего долга», — сказал со-генеральный директор Павел Федоров. «Мы стремимся оставаться публичной компанией». (Отчетность Reuters, редактирование Луизы Хэвенс и Сьюзен Фентон)

Поделитесь этой статьей в своей социальной сети

Реклама

История продолжается ниже

Это объявление еще не загружено, но ваша статья продолжается ниже.

Trending

Telus не нуждается в одобрении CRTC для взимания дополнительной платы с большинства клиентов, заявляет регулирующий орган

Продажи жилья в Торонто упали на 49% из-за снижения базовых цен

Агрессивное повышение ставок Банком Канады, как ожидается, создаст дополнительную нагрузку на финансы Оттавы

- retirement benefits? It’s no contest in the fight against inflation»> Поспешность: наличные против пенсионных пособий? В борьбе с инфляцией нет ничего сложного

This Week in Flyers

Высокие процентные доходы определяют вес цифровых банков в Европе и Азии

Прибыльность зависит от способности организации управлять устойчиво прибыльной кредитной франшизой. Поддержание высокой вовлеченности пользователей будет иметь ключевое значение для дальнейшего роста.

В связи с тем, что цифровые банки становятся все более популярными, мы рассмотрели бизнес-модели 12 избранных прибыльных операторов из развитых и развивающихся стран Европы и Азии, чтобы определить ключевые факторы, способствующие их успеху.

Прибыль

Платные услуги могут быть эффективными, помогая цифровым банкам быстро наращивать масштабы, но сами по себе они могут не повышать прибыльность из-за более низкой маржи. Кредитные продукты предлагают лучшие возможности монетизации, и разработка эффективного кредитного предложения, подкрепленного установленной депозитной базой, будет иметь ключевое значение для достижения операционной безубыточности. Учитывая низкие барьеры для переключения банков, мы считаем, что новичкам цифрового банкинга необходимо будет создать экосистему и внедрить целевую стратегию перекрестных продаж, чтобы повысить актуальность для пользователей и улучшить итоговые результаты.

Учитывая низкие барьеры для переключения банков, мы считаем, что новичкам цифрового банкинга необходимо будет создать экосистему и внедрить целевую стратегию перекрестных продаж, чтобы повысить актуальность для пользователей и улучшить итоговые результаты.

Среди прибыльных цифровых банков время, необходимое для достижения устойчивой прибыльности, похоже, с годами сократилось. В начале 2000-х цифровым банкам требовалось в среднем 46 месяцев, чтобы увидеть свой первый финансовый год, приносящий прибыль, а тем, кто был запущен после 2014 года, в среднем требовалось всего 25 месяцев.

Прибыльные цифровые банки часто приобретают актуальность, решая финансовые проблемы или устраняя пробелы на рынке, оставленные действующими лицами. Например, из 10 000 малых и средних предприятий WeBank Co. Ltd., впервые зарегистрированных в прошлом году, более 60 % никогда раньше не получали кредит в банке.

Несмотря на то, что Южная Корея является относительно хорошо развитым рынком банковских услуг, опыта работы с мобильным банкингом не хватало, поскольку банковские услуги часто распределяются по нескольким приложениям. KakaoBank Corp. стала известна благодаря превосходному пользовательскому опыту. Банк также эффективно обслуживал недостаточно обслуживаемые сегменты клиентов. В 2019 году KakaoBank выдал более 1 триллиона вон в виде кредитов потребителям, у которых не было финансового послужного списка.

KakaoBank Corp. стала известна благодаря превосходному пользовательскому опыту. Банк также эффективно обслуживал недостаточно обслуживаемые сегменты клиентов. В 2019 году KakaoBank выдал более 1 триллиона вон в виде кредитов потребителям, у которых не было финансового послужного списка.

Процентный доход по-прежнему является основным источником дохода для цифровых банков

Сравнивая финансовые показатели прибыльных цифровых банков с теми, которые еще не вышли на уровень безубыточности, становится очевидным, что цифровой банкинг, по сути, по-прежнему является бизнесом, ориентированным на баланс. Для большинства виртуальных банков с положительной итоговой суммой чистый процентный доход составляет основную часть операционных доходов, даже в Японии, где банки сталкиваются с пониженной чистой процентной маржой из-за политики отрицательной процентной ставки в стране.

Способность генерировать высокий процентный доход может на самом деле сигнализировать о переломном моменте прибыльности цифровых банков. В последнем финансовом году, закончившемся в марте 2021 года, британский Starling Bank Ltd. получил более 60 % дохода от чистого процентного дохода. Хотя банку еще предстоит зафиксировать прибыльность за первый финансовый год, в октябре 2020 года он вышел на уровень безубыточности и с тех пор фиксирует ежемесячную прибыль.

В последнем финансовом году, закончившемся в марте 2021 года, британский Starling Bank Ltd. получил более 60 % дохода от чистого процентного дохода. Хотя банку еще предстоит зафиксировать прибыльность за первый финансовый год, в октябре 2020 года он вышел на уровень безубыточности и с тех пор фиксирует ежемесячную прибыль.

Между тем, другие цифровые банки, которые по-прежнему убыточны в годовом исчислении, в значительной степени зависят от комиссионных доходов, что позволяет предположить, что комиссионных доходов может быть недостаточно для обеспечения операционной безубыточности.

Платные продукты, такие как платежи или продажа сторонних услуг, могут помочь привлечь пользователей в масштабе, но маржа, как правило, ниже. Прибыльность цифровых банков, по-видимому, зависит от устойчиво прибыльной кредитной операции.

Создание франшизы устойчивого кредитования

Два фактора способствуют эффективному кредитному механизму: точный механизм кредитного андеррайтинга и ценообразование кредита на основе риска.

Несмотря на обслуживание пользователей с исторически слабым кредитным профилем, самые прибыльные цифровые банки демонстрируют более низкий коэффициент неработающих кредитов, чем в среднем по отрасли. Это наиболее очевидно среди цифровых банков, поддерживаемых хорошо зарекомендовавшими себя материнскими компаниями.

Применяя предиктивную аналитику к большому количеству частных данных о клиентах, цифровые банки смогли эффективно оценивать кредитоспособность пользователей, которых могут избегать традиционные модели риска. Некоторые цифровые банки также дополнили свой механизм оценки рисков инновационными технологиями. Например, чтобы предоставить кредиты фермерам в сельской местности, китайский Zhejiang E-Commerce Bank Co. Ltd., который работает как MYBank, запустил спутниковую систему управления рисками, которая позволяет отслеживать урожай в режиме реального времени. Это облегчает сбор данных о сельскохозяйственной продукции фермеров, которых в противном случае было бы недостаточно.

Как правило, банки с более низким коэффициентом необслуживаемых кредитов могут иметь возможность создавать меньше резервов на покрытие обесценения, что способствует улучшению итоговой прибыли.

Ценообразование с учетом риска, а не ценообразование для конкуренции также необходимо для стабильно прибыльной кредитной операции.

Сосредоточив основное внимание на необеспеченных потребительских кредитах, российское АО «Тинькофф Банк» обычно имеет более высокий коэффициент неработающих кредитов, чем в среднем по России. Тем не менее, Тинькофф смог компенсировать повышенную стоимость риска за счет более высокой доходности, поскольку его механизм ценообразования по кредитам основан на модели чистой приведенной стоимости, которая учитывает пороговую ставку в размере 30%. Чистая процентная маржа Тинькофф была на 12,3 процентных пункта выше среднего показателя по отрасли, что способствовало более высоким показателям рентабельности.

Расширение за счет партнерства

Устойчивый рост кредита может быть достигнут только при увеличении депозитной базы. Это может быть проблемой для цифровых банков, поскольку клиенты, как правило, не используют их в качестве своих основных финансовых учреждений. Несмотря на большую базу пользователей, цифровые банки занимают менее 1,5% рынка от общего объема внутренних депозитов и кредитов.

Это может быть проблемой для цифровых банков, поскольку клиенты, как правило, не используют их в качестве своих основных финансовых учреждений. Несмотря на большую базу пользователей, цифровые банки занимают менее 1,5% рынка от общего объема внутренних депозитов и кредитов.

Одним из способов, с помощью которого цифровые банки стремились быстро нарастить масштабы, является внедрение банковского обслуживания как услуги или BaaS. BaaS относится к настройке, при которой банки открывают свои интерфейсы прикладного программирования для третьих сторон, чтобы разрабатывать и расширять банковские предложения для своих конечных пользователей. При этом цифровые банки могут использовать присутствие бренда и пользовательскую базу своих партнеров, сводя к минимуму затраты на привлечение клиентов.

Британский OakNorth Bank PLC, например, предлагает свой сберегательный счет через несколько финансовых технологических компаний, и это доказало свою эффективность в привлечении новых пользователей. Благодаря таким альянсам в 2019 году банк привлек 102 000 новых сберегательных клиентов, что превышает 42 000 пользователей, привлеченных по прямым каналам.

Благодаря таким альянсам в 2019 году банк привлек 102 000 новых сберегательных клиентов, что превышает 42 000 пользователей, привлеченных по прямым каналам.

Модель BaaS особенно жизнеспособна в связи с распространением встроенных финансов — тенденцией, когда небанковские организации интегрируют финансовые услуги для повышения лояльности клиентов. В этой модели BaaS выступает в качестве базовой инфраструктуры.

Например, компания SBI Sumishin Net Bank Ltd. в Японии определила BaaS как следующий рубеж своего роста. Банк поддерживает развитие необанков более чем 20 японских компаний, включая Japan Airlines, которая с тех пор запустила собственный набор депозитов и кредитных продуктов.

Совместный запуск продуктов с другими организациями предоставляет еще один способ привлечения пользователей в масштабе. KakaoBank, например, в партнерстве с E-mart, сетью скидок, и Market Kurly, интернет-магазином продуктовых магазинов, запустил 26-недельный сберегательный продукт, в котором подписчики имеют право на различные льготы в розничных магазинах. Кампания с участием обеих организаций привлекла 560 000 и 230 000 счетов KakaoBank соответственно в течение двух недель после ее запуска.

Кампания с участием обеих организаций привлекла 560 000 и 230 000 счетов KakaoBank соответственно в течение двух недель после ее запуска.

Строительство рва

Нахождение баланса между ценностью жизненного цикла клиента и затратами на привлечение имеет решающее значение для обеспечения устойчивой прибыльности. С этой целью цифровые банки, связанные с технологической платформой, имеют сильное преимущество. Помимо недорогого привлечения пользователей, эти цифровые банки могут поддерживать высокий уровень взаимодействия с пользователями, поскольку банковские услуги часто синергетичны с родным бизнесом их родителей.

Компания Rakuten Group Inc., расположенная в Токио, например, управляет автономным подразделением кредитных карт и предлагает поощрения пользователям, которые погашают баланс своей карты с помощью банковского счета Rakuten. Это способствовало росту на 32 % в годовом исчислении количества транзакций по прямому дебету банка и последующему увеличению на 50,4 % в годовом исчислении числа пользователей, выбравших Rakuten Bank Ltd. в качестве банка для расчета заработной платы в первом квартале 2021 года.

в качестве банка для расчета заработной платы в первом квартале 2021 года.

С другой стороны, новички в области цифрового банкинга могут счесть необходимым создать экосистему для поддержания высокой вовлеченности пользователей и поощрения удержания клиентов.

Удобство мобильного онбординга пользователей — палка о двух концах. Несмотря на то, что подключение пользователя более рентабельно, барьеры для переключения банков также намного ниже, особенно потому, что цифровые банки, как правило, являются вторичными учетными записями. Таким образом, цифровые банки должны постоянно стремиться повысить свою актуальность для пользователей за счет целевых перекрестных продаж. Это также поможет увеличить пожизненную ценность клиентов, способствуя улучшению экономики единицы продукции и улучшению итоговой прибыли.

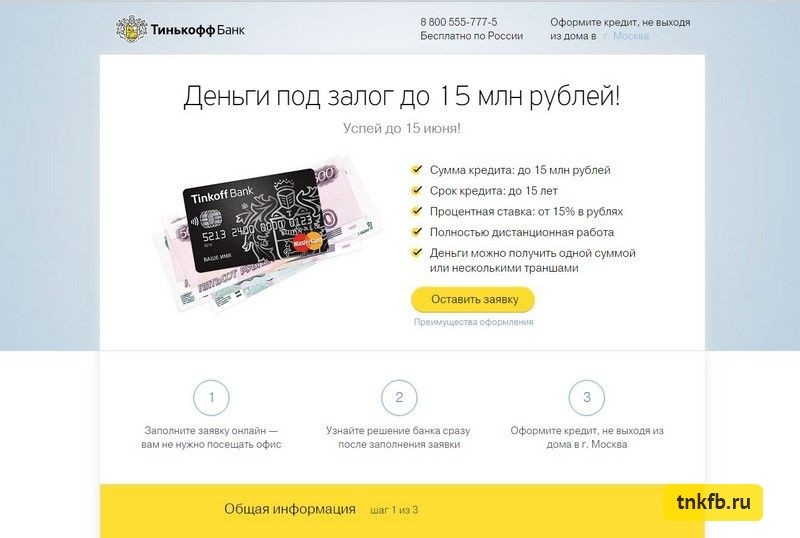

Тинькофф Банк предлагает пример того, как выскочка цифрового банкинга может добиться стабильной прибыли. Тинькофф, основанный в 2006 году, начинал как эмитент кредитных карт. С годами оно превратилось в так называемое суперприложение, предлагающее ряд собственных и сторонних финансовых и лайфстайл-услуг на единой платформе.

С годами оно превратилось в так называемое суперприложение, предлагающее ряд собственных и сторонних финансовых и лайфстайл-услуг на единой платформе.

Продукты, предлагаемые Тинькофф, созданы для расширения возможностей перекрестных продаж. Банк отметил, что пользователи, у которых есть текущий счет в банке, которых он называет пользователями Tinkoff Black, как правило, более вовлечены, чем пользователи других продуктов Тинькофф. Таким образом, продукты предлагались в пакетах, чтобы способствовать распространению Tinkoff Black в надежде на повышение уровня вовлеченности. Например, кредиты наличными выдаются через Tinkoff Black, поэтому для подачи заявки на кредит потребуется открытие текущего счета.

Для повышения эффективности перекрестных продаж Тинькофф стремился улучшить понимание пользователей, предлагая контекстные подсказки через приложение для сбора данных о предпочтениях потребителей и используя машинное обучение для предоставления персонализированных рекомендаций.