Точка банк кредит для бизнеса: Кредит для малого и среднего бизнеса в банке Точка — на открытие и развитие для ИП и ООО: условия, процентные ставки

Содержание

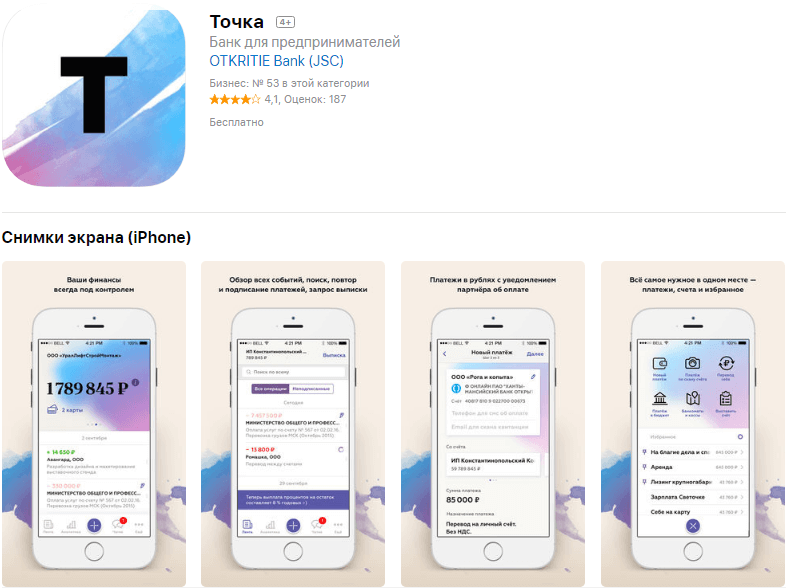

App Store: Кредит Европа Банк Бизнес

Снимки экрана (iPhone)

Описание

Мобильное приложение «Кредит Европа Банк Бизнес» для юридических лиц и предпринимателей — простой способ управлять финансами.

Вы сможете оперативно решать важнейшие задачи бизнеса в любой точке мира!

Минимальная требуемая версия iOs 11.0.

При возникновении вопросов, связанных с работой приложения, пожалуйста, напишите на [email protected]

Универсальная лицензия Банка № 3311 от 03.09.2019 года.

Версия 4.6.4

исправление ошибок

Оценки и отзывы

Оценок: 3

Отличное приложение и функциональность

Пользуюсь услугами Банка как ФЛ и ЮЛ, все устраивает.

Есть с чем сравнить…Раньше через веб версию все делала, сейчас через приложение решаю вопросы с платежами, отчётами, выписки -быстро, удобно и открыто, все что мне надо я получаю. Надо некоторое время на адаптацию, а потом все легко воспринимается.

Благодарим Вас за положительный отзыв. Мы работаем над расширением функционала и удобства использования каждый день!

За решимость +

Первый положительный отзыв за решимость создать приложение для бизнеса )

Плохо

Допотопное и отсталое пустое приложение

Добрый день! Пожалуйста, пришлите более подробный отзыв на Digitalbusiness@crediteurope.

ru. Мы обязательно учтём пожелания в дальнейшей разработке. Спасибо!

Разработчик Кредит Европа Банк указал, что в соответствии с политикой конфиденциальности приложения данные могут обрабатываться так, как описано ниже. Подробные сведения доступны в политике конфиденциальности разработчика.

Сбор данных не ведется

Разработчик не ведет сбор данных в этом приложении.

Конфиденциальные данные могут использоваться по-разному в зависимости от вашего возраста, задействованных функций или других факторов. Подробнее

Информация

- Провайдер

- KREDIT EVROPA BANK, AO

- Размер

- 58,9 МБ

- Категория

Финансы

- Возраст

- 4+

- Copyright

- © АО «Кредит Европа Банк(Россия)» Credit Europe Bank(Russia) Ltd.

- Цена

- Бесплатно

Сайт разработчика

Поддержка приложения

Политика конфиденциальности

Другие приложения этого разработчика

Вам может понравиться

Банк Точка исследовал год российского бизнеса в цифрах

Статистика — это всегда интересно, а в такой год, как 2020, особенно. Пандемия принесла за собой локдауны целых стран и поставила под вопрос существование нескольких отраслей бизнеса. При том, что с подобными проблемами бизнес столкнулся впервые, выводы из ситуации вполне-таки банальные: выжили самые приспособленные. Чтобы в этом убедиться, мы проанализировали свою базу данных, открытые источники и подготовили для вас небольшой отчёт о состоянии российского бизнеса в 2020 году.

Что происходило с отраслями

Чтобы проанализировать тенденции в разных отраслях, мы взяли данные о компаниях, открытых до 2019 года. Так мы исключили влияние жизненных циклов молодой компании на результаты аналитики. В выборку вошли бизнесы, показывающие уверенный рост и имеющие проверенные бизнес-модели. Мы сравнивали результаты 11 месяцев 2020 года к 11 месяцам 2019.

Общий объём выручки существенно вырос в нескольких сферах: разработка программного обеспечения, производство одежды (тут сказался массовый пошив масок), интернет-магазины, медицинская отрасль, торговля непродовольственными товарами. Сильнейшее пике совершил туристический бизнес, сфера спортивных и развлекательных мероприятий. Всё логично: мы сидели по домам в мечтах об отпуске, скупали маски и другие товары в интернет-магазинах.

Рестораны и кафе, которые изначально были ориентированы на доставку, лучше справились с 2020 годом и практически не потеряли в объёме выручки. При этом те заведения, которые подстроились под обстоятельства и запустили доставку, не смогли компенсировать падение выручки от весеннего локдауна.

Самые сильные колебания выручки показала сфера такси. Из-за строгой самоизоляции, введённой в городах-миллионниках в первую волну коронавируса, таксисты и таксопарки остались без работы. Это отражается в рухнувших показателях: почти в два раза по сравнению с началом 2019 года. К лету отрасль показала взрывной рост — мы связываем это с тем, что люди стали бояться ездить в общественном транспорте и предпочли такси. Повлиять также мог и сезон: люди старались почаще выбраться из дома. К сожалению, с началом второй волны рост выручки замедлился.

Кому прилетало от налоговой

Новая реальность требовала быть гибким и постоянно ставила новые задачи перед бизнесом. Но и регулирующие органы не дремали. Мы посмотрели по своим данным, каким бизнесам чаще всего прилетали блокировки счёта от налоговой. Выяснилось, что самыми блокируемыми бизнесами в 2020 были те, которые «расцвели» в период пандемии. На одну такую компанию приходилось по две активных блокировки в месяц. А ещё мы заметили, что по таким компаниям количество блокировок увеличилось на 30-40% в сравнении с 2019 годом.

Кто ушёл из бизнеса насовсем

В 2020 году мы фиксируем тренд на увеличение числа ликвидаций, в то время как в 2018 и 2019 тренд был на снижение. В уходящем году топ отраслей ликвидированных компаний остался прежним: торговля, стройка, перевозки, профессиональная деятельность. Несмотря на уникальность года, никакие новые типы бизнесов в топ по ликвидациям не выбились.

Итоги коротко

Основной тренд, который мы заметили, — это перераспределение доходов у бизнеса: если какие-то сферы сильно упали, то другие, наоборот, ушли в сильный рост. При этом, в динамике по месяцам по компаниям, которые открыты до 2020 года, видно, что часть отраслей до конца года так и не восстановила докризисные объёмы: это туризм, киноиндустрия, вспомогательные услуги для бизнеса — например, деятельность по организации конференций и выставок.

Мы надеемся, что бизнес всё же вернётся к докризисным показателям и кратно их увеличит. Одним из вариантов восстановления рынка мы видим развитие производств в России: это позволит уберечься от влияния внешнеэкономических факторов, создать больше рабочих мест и оставить больше денег в стране.

Понравился материал? Поделись.

Теги:

бизнесисследованиебанк Точка

Подписывайтесь на наши группы,

чтобы быть в курсе событий отрасли.

Станьте нашим автором.

Увеличьте лояльность своих читателей

Кредиты для малого бизнеса в App Store

Описание

Используйте приложение Kabbage, чтобы узнать больше, подать заявку и — при одобрении заявки — получить доступ к избранным продуктам и услугам, которые могут помочь вам в развитии вашего бизнеса.

KABBAGE FUNDING™[1]

Подать заявку на кредитную линию для бизнеса. Если одобрено, используйте то, что вам нужно, когда вам это нужно. Платите комиссию по кредиту только за тот капитал, который вы используете.

KABBAGE INSIGHTS™[2]

Принимайте более обоснованные решения о деньгах и расходах.

KABBAGE PAYMENTS™

Принимайте платежи с помощью профессиональных счетов и пользовательских платежных ссылок.

KABBAGE CHECKING™*

В настоящее время Kabbage Checking не принимает новые заявки.

Клиенты Kabbage Checking могут продолжать получать доступ и использовать свои существующие учетные записи.

* Текущий счет Kabbage предоставляется банком Green Dot.

Kabbage Funding™, Kabbage Payments™, Kabbage Checking™ и Kabbage Insights™ являются товарными знаками American Express.

Kabbage Payments, LLC является зарегистрированным поставщиком платежных услуг / платежным посредником, спонсируемым Fifth Third Bank, N.A., Cincinnati, OH.

Банковские услуги предоставляются, а дебетовая карта Kabbage Mastercard® выпускается Green Dot Bank, членом FDIC, в соответствии с лицензией MasterCard International Incorporated. Mastercard является зарегистрированным товарным знаком, а дизайн кругов является товарным знаком Mastercard International Incorporated. Другие продукты и услуги Kabbage не предоставляются Green Dot Bank или Green Dot Corporation.

Green Dot является зарегистрированным товарным знаком Green Dot Corporation. ©2022 Корпорация Green Dot. Все права защищены. © 2022 Американ Экспресс. Все права защищены.

©2022 Корпорация Green Dot. Все права защищены. © 2022 Американ Экспресс. Все права защищены.

Положения и условия

1. Kabbage Funding™ предлагает доступ к коммерческой кредитной линии на сумму от 2 000 до 250 000 долларов США; однако вы можете иметь право на более крупную кредитную линию на основании нашей оценки вашего бизнеса. Каждый розыгрыш по кредитной линии приведет к отдельной ссуде в рассрочку. Все кредиты подлежат утверждению кредита и обеспечены активами бизнеса. Каждый кредит требует личной гарантии. Общие ежемесячные комиссии, понесенные в течение срока кредита, варьируются от 2-9% для 6-месячных кредитов, 4,5-18% для 12-месячных кредитов, 6,75-27% для 18-месячных кредитов и могут быть изменены для будущих кредитов, привлеченных в соответствии с доступная кредитная линия. Кредиты несут плату кредита за каждый месяц у вас есть непогашенный остаток. Не все клиенты будут иметь право на самую низкую комиссию. Не все сроки кредита доступны для всех клиентов. Право на получение зависит от кредитоспособности и других факторов. Не все отрасли имеют право на финансирование Kabbage. Решения о ценообразовании и кредитной линии основаны на общем финансовом профиле вас и вашего бизнеса, включая историю работы с American Express и другими финансовыми учреждениями, кредитную историю и другие факторы. Кредитные линии подлежат периодическому пересмотру и могут быть изменены или приостановлены с закрытием счета или без него. Просроченные платежи могут быть оценены. Кредиты выдает Национальный банк American Express.

Не все отрасли имеют право на финансирование Kabbage. Решения о ценообразовании и кредитной линии основаны на общем финансовом профиле вас и вашего бизнеса, включая историю работы с American Express и другими финансовыми учреждениями, кредитную историю и другие факторы. Кредитные линии подлежат периодическому пересмотру и могут быть изменены или приостановлены с закрытием счета или без него. Просроченные платежи могут быть оценены. Кредиты выдает Национальный банк American Express.

2. Информация, предоставленная через Kabbage Insights, не является консультацией по юридическим, налоговым, финансовым или бухгалтерским вопросам и не должна рассматриваться как замена компетентной персональной консультации от лицензированного специалиста. Вам следует обратиться за профессиональным советом, прежде чем принимать какое-либо решение, которое может повлиять на финансовое состояние вашего бизнеса.

Чтобы войти в систему, пользователи должны иметь идентификатор пользователя и пароль Kabbage или American Express или создать их в приложении. Любой доступ к этому приложению и его использование регулируются Заявлением о конфиденциальности и Условиями обслуживания American Express.

Любой доступ к этому приложению и его использование регулируются Заявлением о конфиденциальности и Условиями обслуживания American Express.

Версия 8.0.0

Исправление ошибок и повышение производительности

Рейтинги и обзоры

Рейтинг 8.4K

Америка дышит

Рад, что ты есть, и я уверен, что ты тоже рад этому. Это удовлетворение на другом уровне, когда как владелец бизнеса вы знаете, что у вас есть что-то или кто-то, кто поддерживает вас. Вы знаете, что на вас можно положиться, поскольку от большинства владельцев бизнеса зависят все остальные. Kabbage очень удобен, и приложение очень простое в использовании.

Я надеюсь, что в ближайшем будущем мы сможем работать над более крупными проектами, чтобы сделать гораздо более глючные вещи для вас, меня и для Америки. Именно такая гармония между малым и крупным бизнесом заставляет Америку дышать и оставаться здоровой. Спасибо, что вы рядом.

Кредит, который исчезает, когда он вам нужен больше всего

У меня была кредитная линия Kabbage на два года, которую я использовал, когда нужно было восполнить дефицит и подстегнуть рост. Когда разразился Covid, у меня не было причин использовать какие-либо средства, но я чувствовал себя в безопасности, потому что у меня был доступ к кредитной линии, которую я мог использовать в случае необходимости. К моему удивлению и разочарованию… Однажды я вошел в систему, чтобы просмотреть предстоящий платеж, и заметил, что мой доступный кредит равен нулю. Кэббедж решил прекратить кредитование и не сообщил об этом никому, у кого уже была существующая линия! Ага, верно.

.. пуф пропало! Кредитная линия, на которую я рассчитывал, растворилась в воздухе… хотя я никогда не пропускал платеж и имел лишь небольшой остаток. Как только я заметил, я сразу же оплатил остаток и НИКОГДА больше не буду использовать Kabbage! Моя компания работает с более чем 200 малыми предприятиями в области бухгалтерского учета и бухгалтерского учета … Я регулярно рекомендую Kabbage своим клиентам как отличный инструмент, который должен быть в их наборе инструментов … Kabbage никогда не получит от нас другую рекомендацию, и я буду активно отговорить клиентов от использования Kabbage в будущем. Невероятный.

Мы хотим извиниться за ваш плохой опыт с Kabbage. Текущие обстоятельства и влияние COVID-19 на наших клиентов были беспрецедентными. Мы прилагаем все усилия, чтобы сделать все возможное для поддержки малого бизнеса. Пожалуйста, знайте, что мы активно проверяем каждого клиента, и мы здесь, чтобы помочь в этом процессе.

Первая кредитная компания, выручившая…

Пользуюсь Kabbage с 2015 года, много раз выводил деньги и всегда вовремя платил. Когда COVID-19хит, они были самой первой и единственной кредитной компанией, которая заблокировала мои кредитные привилегии. Просто так они ушли. Прошло уже 7 месяцев, а обновлений на аккаунте нет. Я уверен, что они ответят на этот отзыв, сказав: «Мы сожалеем и что мы проверяем все учетные записи и пытаемся восстановить привилегии заимствования для малого бизнеса». Но реальность такова, что это не так. Я никогда больше не буду ссылаться и использовать Kabbage. Если вам нужен оборотный капитал для вашего малого бизнеса, я рекомендую вам работать с оборотным капиталом PayPal, PayPal Loans, Kapitus, Fundbox или любой другой надежной компанией. Каббидж не из их числа.

Мы хотим извиниться за ваш плохой опыт с Kabbage.

Текущие обстоятельства и влияние COVID-19 на наших клиентов были беспрецедентными. Мы прилагаем все усилия, чтобы восстановить наши кредитные возможности, и надеемся вскоре получить обновленную информацию по этому вопросу. В то же время, не стесняйтесь обращаться в нашу службу поддержки клиентов для любых дальнейших вопросов или проблем.

Разработчик, Kabbage Inc., указал, что политика конфиденциальности приложения может включать обработку данных, как описано ниже. Для получения дополнительной информации см. политику конфиденциальности разработчика.

Данные, связанные с вами

Следующие данные могут быть собраны и связаны с вашей личностью:

Контактная информация

Пользовательский контент

Идентификаторы

Данные, не связанные с вами

Могут быть собраны следующие данные, но они не связаны с вашей личностью:

Расположение

Идентификаторы

Данные об использовании

Диагностика

Методы обеспечения конфиденциальности могут различаться, например, в зависимости от используемых вами функций или вашего возраста. Узнать больше

Узнать больше

Информация

- Продавец

- Каббидж Инк

- Размер

- 81,4 МБ

- Категория

Финансы

- Возрастной рейтинг

- 4+

- Авторское право

- © 2022 Америкэн Экспресс

- Цена

- Бесплатно

Сайт разработчика

Тех. поддержка

Политика конфиденциальности

Опоры

Вам также может понравиться

Федеральная резервная система — Факторы банковского предложения бизнес-кредитов

22 февраля 2022 г.

Факторы банковского предложения бизнес-кредитов

Эндрю Кастро, Дэвид Глэнси и Фелиция Ионеску 1

I. Многочисленные исследования

что сокращение предложения кредитов может существенно повлиять на результаты кредитования, включая снижение общей кредитоспособности и изменение условий кредитования (см., например, Bassett et al. (2014), Castro et al. (2022), Lown and Morgan (2006)). Кроме того, исследования связывают это вызванное предложением снижение кредита с негативным воздействием на экономические результаты, включая занятость или объем производства (см. Alfaro et al. (2021) или Herheknhoff (2019).)).

Таким образом, понимание факторов, влияющих на изменения в предложении кредитов, может иметь важное значение для выявления потенциальных уязвимых мест, которые могут поставить под угрозу доступность кредита и ограничить экономическую активность. В той мере, в какой сокращение предложения кредита имеет негативные последствия для заемщиков, полезно знать, какие события могут привести к эпизодам ужесточения.

В этой заметке мы исследуем, что заставляет банки ограничивать предложение кредита, уделяя особое внимание коммерческим и промышленным (C&I) кредитам. Чтобы ответить на этот ключевой вопрос, мы используем обширный набор данных о готовности банков предоставлять кредит, что подтверждается отчетами банков об изменениях в условиях и стандартах кредитования C&I. Мы объединяем этот набор данных со сводными данными банковского баланса и подробными данными на уровне кредита, которые содержат информацию о заемщиках, включая кредитный риск и экономические показатели. Мы используем эти объединенные данные, чтобы оценить, как тенденции в кредитных портфелях отличаются для банков, которые меняют предложение кредита, по сравнению с другими банками, которые этого не делают.

Наши выводы показывают, что решения банков по предоставлению кредитов в основном принимаются с учетом рисков: банки сокращают предложение в периоды ухудшения показателей по кредитам вследствие ухудшения средней оценочной кредитоспособности своих заемщиков. Между тем, факторы конкуренции, по-видимому, играют скромную роль: банки будут сокращать предложение, чтобы компенсировать слабый рост кредита, но не будут сокращать его перед лицом сильного роста.

Между тем, факторы конкуренции, по-видимому, играют скромную роль: банки будут сокращать предложение, чтобы компенсировать слабый рост кредита, но не будут сокращать его перед лицом сильного роста.

II. Данные и методология

Мы измеряем предложение кредита C&I, используя ответы банков на вопросы опроса мнений старших кредитных офицеров Федеральной резервной системы (SLOOS). 2 В частности, мы строим сводный индекс на уровне банковского квартала, используя сообщаемые банками изменения условий или стандартов кредита C&I. Измерение кредитного предложения с использованием данных SLOOS не является простым, поскольку предложение представляет собой многомерную концепцию, заключающую в себе множество решений, например, кто получает кредит, сколько и на каких условиях. Поэтому мы следуем методологии Castro et al. (2022) и использовать первый главный компонент набора переменных, измеряющих сообщаемое чистое ужесточение стандартов и различных условий для кредитов C&I. Затем мы документируем то, что предсказывает изменения этого индекса ужесточения, уделяя особое внимание факторам, связанным с кредитным риском и конкуренцией.

Затем мы документируем то, что предсказывает изменения этого индекса ужесточения, уделяя особое внимание факторам, связанным с кредитным риском и конкуренцией.

Наше внимание к кредитному риску и конкуренции мотивировано теми причинами, о которых сами банки сообщили, для изменения стандартов или условий кредита C&I в SLOOS, представленных на рисунке 1. Что касается того, что мотивирует изменения в кредитном предложении, банки часто приводят ряд причин. связанные с факторами риска, включая толерантность к риску, дефолты и изменения в благоприятных экономических перспективах. Другой часто упоминаемой причиной изменения условий или стандартов является изменение конкуренции со стороны других кредиторов. Ответы на ужесточение и смягчение асимметричны: банки чаще ссылаются на факторы конкуренции как на мотивацию смягчения и чаще ссылаются на факторы, связанные с риском, как на мотивацию ужесточения.

Рисунок 1. Причины изменения условий или стандартов C&I, о которых сообщают сами

Примечание. На этом рисунке показаны причины изменения условий или стандартов, о которых сообщают сами банки. Высота столбцов над осью X показывает долю банков, ужесточающих условия или стандарты, которые называют определенную причину важной. Столбцы под осью показывают акции, указывающие причину как важную причину смягчения. Темная часть столбцов показывает долю банков, назвавших причину «очень важной». Данные охватывают период с 1995 по 2019 г., если они были доступны, с более коротким временным горизонтом для некоторых вопросов, которые были добавлены в опрос позже. Ключ идентифицирует сегменты столбцов в порядке сверху вниз.

На этом рисунке показаны причины изменения условий или стандартов, о которых сообщают сами банки. Высота столбцов над осью X показывает долю банков, ужесточающих условия или стандарты, которые называют определенную причину важной. Столбцы под осью показывают акции, указывающие причину как важную причину смягчения. Темная часть столбцов показывает долю банков, назвавших причину «очень важной». Данные охватывают период с 1995 по 2019 г., если они были доступны, с более коротким временным горизонтом для некоторых вопросов, которые были добавлены в опрос позже. Ключ идентифицирует сегменты столбцов в порядке сверху вниз.

Источник: SLOOS.

Доступная версия

Действительно, мы ожидаем, что банки будут сокращать предложение кредита перед лицом повышенного (ожидаемого или реализованного) кредитного риска, например, увеличения списаний по кредитам C&I, ожиданий дефолта или процентных ставок по просроченным кредитам. Кроме того, если банки столкнутся со слабой конкуренцией со стороны других банков или небанковских кредиторов, мы ожидаем, что они ужесточат стандарты. Например, быстрый рост кредита может сигнализировать о том, что банки могут позволить себе быть более избирательными и при этом поддерживать желаемый уровень кредитования. Наоборот, если особенно интенсивная конкуренция со стороны других кредиторов приведет к потере банками доли рынка, мы ожидаем, что они ослабят стандарты, чтобы попытаться стимулировать больше кредитования.

Например, быстрый рост кредита может сигнализировать о том, что банки могут позволить себе быть более избирательными и при этом поддерживать желаемый уровень кредитования. Наоборот, если особенно интенсивная конкуренция со стороны других кредиторов приведет к потере банками доли рынка, мы ожидаем, что они ослабят стандарты, чтобы попытаться стимулировать больше кредитования.

Мы углубляемся в эти вопросы и проверяем эту гипотезу, используя показатели риска и конкуренции на рынке ссуд C&I из двух наборов данных: (1) данные банковского баланса из отчетов о звонках и (2) данные об уровне кредита из Y-14Q. , данные, лежащие в основе стресс-тестов крупнейших банков США. 3 Что касается риска, то мы используем отчеты о звонках для измерения эффективности кредита (ставки списания или проценты по просроченным кредитам) и Y-14Q для измерения финансового состояния заемщиков (средневзвешенная оценка вероятности дефолта или роста продаж в течение отчетного периода). предыдущего года для заемщиков в портфеле C&I банка). {h}_{b,t}, \ \ h\in \{-6,…,6\} $$$$

{h}_{b,t}, \ \ h\in \{-6,…,6\} $$$$

, где зависимая переменная — это изменение некоторых результатов банка, таких как ставка списания или рост остатков C&I для банка $$b$$ в квартале $$t$$ за период времени $$h$$. $$\text{Индекс ужесточения}_{b,t}$$ – это первый главный компонент набора сетевых переменных ужесточения, характерных для конкретного термина, нормализованных для единичной дисперсии. $$\text{Demand}_{b,t}$$ — троичная переменная, измеряющая чистое изменение спроса на кредит C&I (-1 при более слабом, 0 при неизменном, 1 при более сильном), а $$\tau_t$$ – Квартальный фиксированный эффект.

Набор коэффициентов регрессии из этого упражнения отслеживает тенденции зависимой переменной до и после того, как банк сократил предложение по сравнению с другим банком в том же квартале, где предложение не изменилось. Например, если банки сокращают предложение в ответ на ухудшение показателей по кредитам, показатели в среднем будут ухудшаться в течение кварталов, предшествующих сокращению предложения банками. Если банки ужесточают в ожидании ухудшения результатов, мы ожидаем, что результаты ухудшятся после того, как банки ужесточат свои обязательства.

Если банки ужесточают в ожидании ухудшения результатов, мы ожидаем, что результаты ухудшятся после того, как банки ужесточат свои обязательства.

Наш второй подход напрямую оценивает влияние недавних изменений баланса на решения о поставках путем регрессии индекса ужесточения по переменным, отражающим изменения баланса за предыдущий год:

$$$$ \text{Индекс ужесточения}_{b,t } = \beta_1 \text{Списания(Все)}_{t-4,t} + \beta_2 \text{Списания(C&I)}_{t-4,t} + \beta_3 \Delta ln( \text{C&I})_{t-5,t-1} + \tau_t + \varepsilon_{b,t} $$$$

Во втором подходе зависимой переменной является индекс ужесточения. Независимыми переменными являются кумулятивные ставки списаний за предыдущий год (либо для всех кредитов, либо только для кредитов C&I) и рост кредитов C&I за четыре квартала до квартала исследования. 5

III. Что движет изменениями в банковском предложении кредитов C&I

Сначала мы документируем, какие тенденции в банковских портфелях предсказывают будущие изменения в предложении бизнес-кредитов, изучая как кредитный риск, так и канал конкуренции.

Кредитный риск и предложение кредитов под залог и обязательства

Сосредоточив внимание в первую очередь на взаимосвязи между кредитным риском и изменениями в предложении кредитов, на Рисунке 2 показаны тенденции в ставке необслуживаемых кредитов (верхняя панель) и чистой ставке списания (нижняя панель) для Кредиты C&I вокруг сокращения предложения кредитов C&I на одно стандартное отклонение. Как показано, как ставки по неработающим кредитам, так и ставки списания по кредитам под залог и страхование демонстрируют тенденцию к росту после эпизодов ужесточения, что указывает на то, что банки сокращают предложение в ожидании ухудшения показателей по кредитам. 9{h}\}$$, где $$y$$ – это ставка по неработающим кредитам (вверху) или чистая ставка списания (внизу) для кредитов C&I. Выборка охватывает период с 1990 по 2019 год.

Источник: Отчеты о звонках, SLOOS.

Доступная версия

На рис. 3 используются данные на уровне кредитов по портфелям кредитов и обязательств банков, чтобы продемонстрировать, что условия заемщиков ухудшаются до сокращения предложения кредита. До ужесточения у банков наблюдается увеличение средней оценочной вероятности дефолта для их портфеля C&I (верхняя панель) и снижение среднего роста продаж для их заемщиков (нижняя панель). В целом, эти результаты показывают, что решения банков о поставках реагируют на прогнозные показатели кредитной эффективности. Банки ужесточают меры, когда условия заемщиков ухудшаются, что, возможно, изолирует банки от последствий предстоящего ухудшения показателей по кредитам. 9{h}\}$$, где $$y$$ — средневзвешенное значение по обязательствам либо для расчетной вероятности дефолта (вверху), либо для годового роста продаж заемщиков (внизу). Выборка включает банки Y-14 за период с 2012 по 2019 год.

До ужесточения у банков наблюдается увеличение средней оценочной вероятности дефолта для их портфеля C&I (верхняя панель) и снижение среднего роста продаж для их заемщиков (нижняя панель). В целом, эти результаты показывают, что решения банков о поставках реагируют на прогнозные показатели кредитной эффективности. Банки ужесточают меры, когда условия заемщиков ухудшаются, что, возможно, изолирует банки от последствий предстоящего ухудшения показателей по кредитам. 9{h}\}$$, где $$y$$ — средневзвешенное значение по обязательствам либо для расчетной вероятности дефолта (вверху), либо для годового роста продаж заемщиков (внизу). Выборка включает банки Y-14 за период с 2012 по 2019 год.

Источник: Y-14Q, SLOOS.

Доступная версия

Конкуренция и предложение кредитов под залог и залог

Как уже говорилось, если конкуренция со стороны других кредиторов повлияет на условия предложения, мы ожидаем увидеть рост остатков или заимствований до того, как банки ужесточат свои обязательства. Далее мы проверим эту гипотезу и обсудим наши выводы.

Далее мы проверим эту гипотезу и обсудим наши выводы.

На рис. 4 показаны тенденции в остатках кредитов под залог кредитов (верхняя панель) и выдаче кредитов (нижняя панель) в связи с сокращением предложения кредита на одно стандартное отклонение. Расширение кредитного портфеля C&I банка, по-видимому, не вызывает существенных изменений в предложении. Относительно ровные линии, ведущие к кварталу опроса, указывают на то, что тенденции роста кредитов под залог кредитов и выплат и объемов выдачи кредитов под залог кредитов и выплат примерно одинаковы для банков, которые сообщают об ужесточении условий предложения, и для банков, которые сообщают о том, что они не изменились. Тем не менее, выдача кредитов падает в квартале после того, как происходит ужесточение предложения, а балансы C&I имеют тенденцию к снижению в течение следующих полутора лет после ужесточения. Эти результаты показывают, что условия предложения влияют на кредитование, как более подробно обсуждается в Castro et al. (2022), однако недавний рост, по-видимому, не является основной движущей силой решений по сокращению предложения кредитов на приобретение и обслуживание. 9{h}\}$$, где $$y$$ — натуральный логарифм либо остатков по кредитам на предоставление кредитов на предоставление услуг и обеспечения (вверху), либо ежеквартальных новых обязательств по кредитам на обеспечение и обеспечение (внизу). Выборка охватывает период с 1990 по 2019 год на верхней панели и с 2012 по 2019 год на нижней панели.

(2022), однако недавний рост, по-видимому, не является основной движущей силой решений по сокращению предложения кредитов на приобретение и обслуживание. 9{h}\}$$, где $$y$$ — натуральный логарифм либо остатков по кредитам на предоставление кредитов на предоставление услуг и обеспечения (вверху), либо ежеквартальных новых обязательств по кредитам на обеспечение и обеспечение (внизу). Выборка охватывает период с 1990 по 2019 год на верхней панели и с 2012 по 2019 год на нижней панели.

Источник: Отчеты о звонках, Y-14Q, SLOOS.

Доступная версия

Одной из причин слабых данных о канале конкуренции может быть то, что конкурентное давление оказывает асимметричное воздействие на ужесточение и смягчение, что плохо измеряется единым индексом того, насколько банки ужесточают чистую политику. 6 Действительно, причины изменения предложения, о которых сообщают сами банки, предполагают, что конкуренция имеет асимметричные последствия: сильная конкуренция мотивирует смягчение, а слабая конкуренция редко мотивирует ужесточение (рис. 1). Рисунок 5 повторяет предыдущий анализ, но с использованием двух показателей предложения: один дает индекс ужесточения, если он положительный, а другой дает индекс ужесточения, если он отрицательный. Коэффициент для каждого индекса отражает предельный эффект ужесточения, когда банки ужесточают или смягчают политику в целом.

1). Рисунок 5 повторяет предыдущий анализ, но с использованием двух показателей предложения: один дает индекс ужесточения, если он положительный, а другой дает индекс ужесточения, если он отрицательный. Коэффициент для каждого индекса отражает предельный эффект ужесточения, когда банки ужесточают или смягчают политику в целом.

Наши результаты показывают, что банки испытывают снижение объемов кредитования до смягчения условий, что соответствует сильной конкуренции, мотивирующей смягчение условий предложения. Растущие зеленые точки перед смягчением на Рисунке 5 указывают на увеличение балансов банков, которые снижают меньше, или, альтернативно, на уменьшение балансов банков, которые снижают больше. Тем не менее, банки, которые сокращают предложение, имеют те же тенденции, что и банки, которые сообщают, что предложение остается примерно неизменным, как показано плоскими красными точками до сокращения. Более того, ужесточение имеет большее значение для последующего роста, поскольку балансы падают после ужесточения, но очень мало увеличиваются после ослабления. 9-_{b,t}=\min\{\text{Индекс затяжки}_{b,t},0\}$$. Выборка охватывает период с 1990 по 2019 год.

9-_{b,t}=\min\{\text{Индекс затяжки}_{b,t},0\}$$. Выборка охватывает период с 1990 по 2019 год.

Источник: Отчеты о звонках, SLOOS.

Доступная версия

Предикторы кредита под залог кредитов под залог кредитов и обязательств

До сих пор результаты изучали движущие силы решений о предложении несколько косвенно, отображая тенденции в различных переменных банковского баланса, связанных с решением о предложении. В этом разделе мы напрямую оцениваем, как недавние изменения баланса предсказывают решения о поставках. В таблице 1 представлены результаты регрессии индекса ужесточения КиИ по ставкам списания (как для кредитов КиИ, так и для всего кредитного портфеля) и по росту кредитов КиИ по сравнению с предыдущим годом. 8

Таблица 1. Что предсказывает изменения в стандартах

| (1) | (2) | |

|---|---|---|

| Списания (Все) | 2,92 | -0,6 |

(2. 24) 24) | (2.09) | |

| Списания (C&I) | 23,47** | 5,65** |

| (2,09) | (1,74) | |

| Δln(C&I) | 0,62** | 0,15+ |

| (0,09) | (0,08) | |

| Квартал FE | х | |

| Банки | 181 | 181 |

| Обс. | 7077 | 7077 |

Примечание: +,*,** указывает значимость на уровне 10%, 5% и 1% соответственно.

Столбец 1, в котором опущены квартальные фиксированные эффекты, показывает, что как недавние списания C&I, так и недавний рост C&I предсказывают изменения в предложении. Банки сокращают предложение кредитов C&I в последующие годы из-за высоких списаний кредитов C&I или быстрого роста кредитов C&I, что согласуется с тем, что банки реагируют как на оценки кредитного риска, так и на конкурентное давление. Однако эффективность более широкого кредитного портфеля банка не влияет на предложение кредитов под залог недвижимости.

Спецификация в столбце 2 добавляет фиксированные квартальные эффекты и, таким образом, определяет влияние изменений переменных баланса по сравнению с другими банками за тот же период времени. Выводы качественно схожи; однако величина эффектов уменьшается при включении фиксированных эффектов. В этой спецификации увеличение на одно стандартное отклонение ставки списания кредита C&I (1 процентный пункт) приводит к увеличению стандартного отклонения на 0,06 индекса ужесточения, в то время как увеличение роста кредита на одно стандартное отклонение (19процентных пунктов) повышает индекс ужесточения всего примерно на 0,03 стандартного отклонения. Эти эффекты примерно в четыре раза больше, если исключить фиксированные эффекты, что указывает на то, что макроэкономические условия являются важной движущей силой как решений о предложении, так и результатов кредитования. Однако тот факт, что недавняя доходность по кредитам по-прежнему предсказывает сокращение предложения при наличии фиксированных во времени эффектов, свидетельствует о том, что макроэкономические условия лишь частично объясняют изменения в предложении кредита; банки также сокращают предложение в ответ на идиосинкразическое ухудшение их собственного портфеля.

Эти эффекты примерно в четыре раза больше, если исключить фиксированные эффекты, что указывает на то, что макроэкономические условия являются важной движущей силой как решений о предложении, так и результатов кредитования. Однако тот факт, что недавняя доходность по кредитам по-прежнему предсказывает сокращение предложения при наличии фиксированных во времени эффектов, свидетельствует о том, что макроэкономические условия лишь частично объясняют изменения в предложении кредита; банки также сокращают предложение в ответ на идиосинкразическое ухудшение их собственного портфеля.

Заключение

Подводя итог, можно сказать, что наше исследование делает успехи в понимании взаимодействия между объемом кредита, кредитным риском и экономическими результатами, предоставляя систематический способ изучения предложения кредита и проливая свет на факторы, влияющие на предложение кредитов для бизнеса. Наши результаты показывают, что решения банков об изменении кредитного предложения кредитов КиИ больше всего реагируют на изменения в ожидаемой эффективности их портфелей КиИ, предполагая, что андеррайтинг КиИ отражает риск в сегментах КиИ, которым банки кредитуют. Банки с большей вероятностью будут сокращать предложение кредитов C&I в ожидании ухудшения показателей по кредитам C&I или на фоне ухудшения условий для своих заемщиков (что отражено во внутренних рейтингах риска или недавнем росте продаж). В то же время конкуренция на рынке кредитов под залог недвижимости оказывает более слабое влияние на решения банков о предложении, хотя есть некоторые свидетельства того, что банки смягчают меры в ответ на сильную конкуренцию. Наконец, хотя макроэкономические условия, по-видимому, являются заметной движущей силой как результатов кредитования, так и решений банков в отношении предложения, они лишь частично объясняют изменения в предложении кредита. При включении фиксированных во времени эффектов в наш анализ мы по-прежнему обнаруживаем значительную взаимосвязь между доходностью кредита и решениями о поставках.

Банки с большей вероятностью будут сокращать предложение кредитов C&I в ожидании ухудшения показателей по кредитам C&I или на фоне ухудшения условий для своих заемщиков (что отражено во внутренних рейтингах риска или недавнем росте продаж). В то же время конкуренция на рынке кредитов под залог недвижимости оказывает более слабое влияние на решения банков о предложении, хотя есть некоторые свидетельства того, что банки смягчают меры в ответ на сильную конкуренцию. Наконец, хотя макроэкономические условия, по-видимому, являются заметной движущей силой как результатов кредитования, так и решений банков в отношении предложения, они лишь частично объясняют изменения в предложении кредита. При включении фиксированных во времени эффектов в наш анализ мы по-прежнему обнаруживаем значительную взаимосвязь между доходностью кредита и решениями о поставках.

Наши выводы согласуются с характером кредитования C&I, ориентированным на отношения. Банки, как правило, специализируются на определенных сегментах рынка, поэтому неудивительно, что они реагируют на стрессы в этих сегментах и ужесточают меры в ответ на неблагоприятные изменения в своем собственном портфеле C&I (в отличие от простой реакции на макроэкономические изменения или проблемы в своем портфеле). общий кредитный портфель). Точно так же кредитование отношений может объяснить асимметричную роль факторов конкуренции; кредиторы, не связанные с родственными отношениями, являются более жизнеспособной конкуренцией в хорошие времена (когда банки смягчают меры), и, следовательно, именно в это время банки должны чувствовать давление, чтобы они больше смягчали меры, чтобы сохранить долю рынка, что согласуется с литературой (см., например, Bolton. и др., 2016).

общий кредитный портфель). Точно так же кредитование отношений может объяснить асимметричную роль факторов конкуренции; кредиторы, не связанные с родственными отношениями, являются более жизнеспособной конкуренцией в хорошие времена (когда банки смягчают меры), и, следовательно, именно в это время банки должны чувствовать давление, чтобы они больше смягчали меры, чтобы сохранить долю рынка, что согласуется с литературой (см., например, Bolton. и др., 2016).

Ссылки

Альфаро, Лаура, Мануэль Гарсия-Сантана и Энрике Мораль-Бенито, 2021 г. «О прямом и косвенном реальном влиянии шоков предложения кредита». Журнал финансовой экономики, 139-3: 895-921.

Бассетт, Уильям Ф., Мэри Бет Чосак, Джон К. Дрисколл и Эгон Закрайсек. 2014. «Изменения в стандартах банковского кредитования и макроэкономике». Журнал денежно-кредитной экономики 62: 23–40.

Болтон, Патрик, Ксавье Фрейшас, Леонардо Гамбакорта и Паоло Эмилио Миструлли. 2016. «Взаимоотношения и кредитование сделок в условиях кризиса». Обзор финансовых исследований 29: 2643–2676.

Обзор финансовых исследований 29: 2643–2676.

Кастро, Эндрю, Дэвид Глэнси, Фелиция Ионеску и Грегори Маршал. 2022. «Что происходит, когда банки сокращают предложение кредитов C&I?». Примечания ФЕДС. Вашингтон: Совет управляющих Федеральной резервной системы, февраль 2022 г., https://doi.org/10.17016/2380-7172.3058.

Херкенхофф, Кайл. 2019. «Влияние доступа к потребительским кредитам на безработицу». Обзор экономических исследований, том 86, выпуск 6, 2019 г., страницы 2605–2642.

Лаун, Кара и Дональд П. Морган. 2006. «Кредитный цикл и бизнес-цикл: новые выводы с использованием опроса мнений кредитного инспектора». Журнал денег, кредита и банковского дела (издательство Университета штата Огайо) 38: 1575–159.7.

1. Эндрю Кастро, Дэвид Глэнси и Фелисия Ионеску работают в Отделе монетарных дел Совета управляющих Федеральной резервной системы. Это примечание отражает точку зрения авторов и не должно интерпретироваться как отражающая точку зрения Совета управляющих Федеральной резервной системы. Вернуться к тексту

Вернуться к тексту

2. Опрос старшего кредитного специалиста о практике банковского кредитования – это ежеквартальный опрос банков, в ходе которого выясняются изменения спроса или предложения на различные категории кредитов. В типичном опросе принимают участие около 70 банков, на долю которых приходится около 70% активов зарегистрированных внутри страны учреждений. Вопросы, проанализированные в этой заметке, датируются 19 в.90, когда началось обследование в его современном виде. Вернуться к тексту

3. В отчетах о звонках ежеквартально содержится информация о балансах всех банков США, а также обширная информация (среди прочего) о кредитных портфелях банков и их эффективности. Данные из Y-14 доступны, начиная с 2011 года, и охватывают кредитные обязательства на сумму более 1 миллиона долларов США от банков с консолидированными активами более 50 миллиардов долларов США (100 миллиардов долларов США, начиная с 2018 года). Тем не менее, данные содержат подробную информацию об уровне кредита по условиям кредита и характеристикам заемщика. Вернуться к тексту

Вернуться к тексту

4. Для банков с передовым подходом вероятность дефолта представляет собой параметр, оцениваемый банком для использования в требованиях к капиталу, основанных на «внутренних рейтингах». Для других банков вероятность дефолта – это вероятность дефолта, связанная с внутренним рейтингом риска банка для должника по кредиту. Вернуться к тексту

5. Временной горизонт различается, поскольку мы ожидаем, что изменение предложения вызовет изменения остатков в том же квартале, в то время как одновременная доходность по кредиту будет отражать принятые в прошлом решения об андеррайтинге. По этой причине мы включаем в регрессию списания в момент времени t, но учитываем только рост кредита за предыдущий квартал. Вернуться к тексту

6. Напомним, индекс ужесточения строится на основе набора переменных, измеряющих чистое ужесточение при различных условиях кредита (т. е. 1, если ужесточение, 0, если без изменений, -1, если проще). Таким образом, эта методология предполагает, что прогнозируемые эффекты ужесточения равны и противоположны эффектам смягчения.

Есть с чем сравнить…Раньше через веб версию все делала, сейчас через приложение решаю вопросы с платежами, отчётами, выписки -быстро, удобно и открыто, все что мне надо я получаю. Надо некоторое время на адаптацию, а потом все легко воспринимается.

Есть с чем сравнить…Раньше через веб версию все делала, сейчас через приложение решаю вопросы с платежами, отчётами, выписки -быстро, удобно и открыто, все что мне надо я получаю. Надо некоторое время на адаптацию, а потом все легко воспринимается. ru. Мы обязательно учтём пожелания в дальнейшей разработке. Спасибо!

ru. Мы обязательно учтём пожелания в дальнейшей разработке. Спасибо!

Я надеюсь, что в ближайшем будущем мы сможем работать над более крупными проектами, чтобы сделать гораздо более глючные вещи для вас, меня и для Америки. Именно такая гармония между малым и крупным бизнесом заставляет Америку дышать и оставаться здоровой. Спасибо, что вы рядом.

Я надеюсь, что в ближайшем будущем мы сможем работать над более крупными проектами, чтобы сделать гораздо более глючные вещи для вас, меня и для Америки. Именно такая гармония между малым и крупным бизнесом заставляет Америку дышать и оставаться здоровой. Спасибо, что вы рядом. .. пуф пропало! Кредитная линия, на которую я рассчитывал, растворилась в воздухе… хотя я никогда не пропускал платеж и имел лишь небольшой остаток. Как только я заметил, я сразу же оплатил остаток и НИКОГДА больше не буду использовать Kabbage! Моя компания работает с более чем 200 малыми предприятиями в области бухгалтерского учета и бухгалтерского учета … Я регулярно рекомендую Kabbage своим клиентам как отличный инструмент, который должен быть в их наборе инструментов … Kabbage никогда не получит от нас другую рекомендацию, и я буду активно отговорить клиентов от использования Kabbage в будущем. Невероятный.

.. пуф пропало! Кредитная линия, на которую я рассчитывал, растворилась в воздухе… хотя я никогда не пропускал платеж и имел лишь небольшой остаток. Как только я заметил, я сразу же оплатил остаток и НИКОГДА больше не буду использовать Kabbage! Моя компания работает с более чем 200 малыми предприятиями в области бухгалтерского учета и бухгалтерского учета … Я регулярно рекомендую Kabbage своим клиентам как отличный инструмент, который должен быть в их наборе инструментов … Kabbage никогда не получит от нас другую рекомендацию, и я буду активно отговорить клиентов от использования Kabbage в будущем. Невероятный.

Текущие обстоятельства и влияние COVID-19 на наших клиентов были беспрецедентными. Мы прилагаем все усилия, чтобы восстановить наши кредитные возможности, и надеемся вскоре получить обновленную информацию по этому вопросу. В то же время, не стесняйтесь обращаться в нашу службу поддержки клиентов для любых дальнейших вопросов или проблем.

Текущие обстоятельства и влияние COVID-19 на наших клиентов были беспрецедентными. Мы прилагаем все усилия, чтобы восстановить наши кредитные возможности, и надеемся вскоре получить обновленную информацию по этому вопросу. В то же время, не стесняйтесь обращаться в нашу службу поддержки клиентов для любых дальнейших вопросов или проблем.